Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Реферат: Прогнозування ПДВ

Реферат: Прогнозування ПДВ

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

ТЕРНОПІЛЬСЬКИЙ НАЦІОНАЛЬНИЙ ЕКОНОМІЧНИЙ УНІВЕРСИТЕТ

ФАКУЛЬТЕТ ФІНАНСІВ

Кафедра податків і фіскальної політики

ІНДЗ на тему:

"Прогнозування ПДВ: нормативно - правова база, місце ПДВ у структурі податкових надходжень та чинники, які впливають на виконання прогнозних показників"

Виконала: Фільо М.М.

ст. гр. ОПОДм-52

Перевірив: Кізима А.Я.

Тернопіль 2010

План

Вступ

1. Прогнозування надходжень податку на додану вартість: методика здійснення та нормативно-правова база

2. Позитивні та негативні аспекти оподаткування ПДВ, місце ПДВ у структурі податкових надходжень

3. Ризики прогнозування та планування ПДВ, основні чинники, які впливають на виконання прогнозних показників

Висновки

Список використаних джерел

Вступ

Під час ухвалення бюджету надзвичайно гостро стає проблема планування величини податкових надходжень на наступний рік. Процес прийняття нового бюджету вимагає обґрунтованої оцінки можливих джерел його фінансування, зокрема, визначення податкового навантаження окремих видів економічної діяльності.

Досвід розвинених країн свідчить, що планування державних фінансів не може бути ефективним без відповідного прогнозування. Відрив планування від прогнозування реальних процесів стає причиною падіння ефективності фінансових планів і зростання ризи та план також не можуть бути ефективними, якщо не враховуються економічної політики. Як стверджують спеціалісти з прогнозування пріоритети та процеси, які викликаються політикою щодо їхньої реалізації.

Важливою складовою податкового аналізу є прогнозування податкових надходжень з використанням економіко-математичних методів і моделей з урахуванням ризику ненадходжень податків по окремих видах економічної діяльності. Аналіз економіко-математичних методів і методик, що використовуються у сучасній податковій системі України показав, що на практиці в процесі податкового планування застосовують традиційні методи, а саме, методи експертних оцінок, кореляції, ранжування, факторний аналіз, балансовий метод.

Особливої актуальності набуває питання підвищення ефективності формування дохідної частини бюджету, яке безпосередньо пов’язано з прогнозуванням бюджетних надходжень та розподілом бюджетних призначень за різними типами податків у розрізі регіонів із урахуванням галузевих особливостей.

Найпростішим підходом до оцінювання податкового потенціалу регіону відповідного прогнозування бюджетних надходжень є коригування попередніх зборів податків на інфляцію та розвиток регіону за цей період. Проте такий підхід не враховує великої кількості важливих факторів та базується здебільшого на адміністративних можливостях виконання попередніх бюджетних призначень, які, вірогідно, були встановлені певною мірою суб’єктивно.

Найпроблемнішим податком, запозиченим з досвіду зарубіжних країн, є податок на додану вартість. Сам факт його запровадження в Україні можна вважати важливим кроком на шляху формування сучасної податкової системи, розбудови ринкової економіки, оскільки ПДВ вважається найдосконалішою сучасною формою непрямого оподаткування й відіграє важливу роль у системі державних фінансів більшості розвинутих країн та країн з перехідною економікою. Однак в Україні через наявність суттєвих проблем при справлянні ПДВ цей важливий податок призвів до відволікання оборотних коштів підприємств та неналежного виконання бюджетних надходжень.

ПДВ є одним із головних джерел державних надходжень в Україні, але адміністрування цього податку є проблематичним. Головними проблемами є борг з відшкодування ПДВ, численні звільнення від сплати податку та вкрай низький рівень податкової дисципліни. Ці проблеми ускладнюють прогнозування надходжень від сплати ПДВ.

1. Прогнозування надходжень податку на додану вартість: методика здійснення та нормативно-правова база

В Україні робилися спроби прогнозувати податкові надходження, зокрема із застосуванням авто регресійної моделі ARIMA. Однак, для використання цієї моделі необхідними є щомісячні спостереження за податком, що прогнозується, протягом принаймні 5 – 6 років. З огляду на відсутність статистичної однорідності відповідних часових рядів в умовах української економіки перехідного періоду можливість здійснення адекватного прогнозування на основі екстраполяційної регресійної моделі виключається.

За звичаєм, прогноз надходжень податків і формування дохідної частини бюджету на перспективу здійснюється на основі звітних даних за дев’ять місяців з урахуванням їх динаміки в IV кварталі. Таким чином визначаються показники звітного року як підґрунтя для прогнозних розрахунків [10, 69].

Виважені прогнози дають змогу скласти реалістичні, обґрунтовані плани податкових надходжень та уточнити їх з урахуванням змін економічної ситуації. При цьому методи, які використовуються для розробки прогнозів бюджетних надходжень, можна застосовувати і для аналізу наслідків внесення змін у податкове законодавство.

Державне прогнозування та розроблення програм економічного і соціального розвитку країни передбачено Законом України від 23.03.2000р. №1602 "Про державне прогнозування та розроблення програм економічного і соціального розвитку України". Згідно ст. 7 даного закону показники прогнозу економічного і соціального розвитку України на короткостроковий період повинні використовуватись для оцінки надходжень і формування показників Державного бюджету України. Безпосередньо бюджетний процес здійснюється на підставі Бюджетного кодексу та інших нормативних документів, схвалених Кабінетом Міністрів України або виданих Міністерством фінансів України [13, 168].

Найбільш точні прогнози надходжень доходів до бюджету можна здійснювати за допомогою оцінки податкового потенціалу – максимальної суми податків, що можуть бути зібраними з території без шкоди для її продуктивного потенціалу.

Як правило, увага зосереджується на двох основних методах розрахунку податкового потенціалу:

- Метод репрезентативної податкової системи (РПС) – це прогнозування (оцінка) потенційних податкових надходжень до бюджету за допомогою застосування стандартних ( чи середніх по країні) податкових ставок щодо відповідних податкових баз. Серед РПС найбільш поширені методи оцінки на основі аналізу споживчого попиту населення.

- Метод оцінки податкового потенціалу з урахуванням платників податків. Даний метод базується на розрахунку середньої частки податкових вилучень з доходів суб’єктів господарювання субнаціональних адміністративно – територіальних утворень.

Використовуються методи оцінки обсягів податкових надходжень, які базуються на застосуванні регресійних моделей, а також моделей з використанням методів головних компонентів та метод кластеризації.

Потужним інструментарієм для прогнозування обсягів податкових надходжень є економетричні моделі. Найбільш відомі з них:

- Словацька економетрична модель для фіскального сектора;

- Модель MPS – спільна економетрична розробка Федерального резервного бюро Міністерства зовнішньої торгівлі США та Пенсильванського університету;

- Модель DRI, яку розроблено на основі Брукінгської моделі та моделі Уартона;

- Модель Дьюзенбері-Екстейна-Фромма (або DEF-модель), яка описує поквартальний розвиток економіки США в умовах рецесії;

- Модель BEA – квартальна модель, яку розроблено в Бюро економічного аналізу США;

- Мічіганська квартальна економетрична модель (MQEM), яку сформовано на базі моделі Сьюта. Складається з шести основних блоків, які описують: рівень заробітної плати і цін, виробництва і зайнятості, витрат і доходів, відсоткових ставок та обсягу виробництва [13, 306].

Можна виділити два основні підходи до класифікації методів прогнозування податкових надходжень ( у тому числі ПДВ). В основі першого – економічний підхід до закономірності розвитку процесу. Другий підхід базується на використанні економіко-математичних методів прогнозування. Між собою вони переплітаються, адже моделі, побудовані на економічному підході, реалізовуються через економіко-математичні методи.

До першої групи можна віднести такі:

- метод реальної(ефективної) ставки;

- метод репрезентативної податкової системи;

- метод макроекономічних показників;

- макроекономічний інтегрований метод;

- метод міжгалузевого балансу;якісні методи.

До другої групи відносяться:

- аналітичні методи динамічних рядів (аналіз тимчасових рядів);

- каузальні (причинні) методи;

- балансові методи.

Рішення про вибір методу прогнозування податку на додану вартість залежить від багатьох факторів, які потребують великої кількості ретроспективних даних. Якщо вони відсутні, або ж їх одержання пов’язане з великими витратами, то використання таких даних є недоцільним. Іншим релевантним фактором є горизонт прогнозування. Одні методи більш придатні для складання короткострокових прогнозів, інші – для довгострокових.

На виконання Указу Президента України від 23 червня 2004 року № 671 „Про невідкладні заходи щодо підвищення ефективності справляння податку на додану вартість " Державною податковою адміністрацією разом з Міністерством фінансів, Міністерством економіки та з питань європейської інтеграції, Державною митною службою, а також за участі Науково-дослідного фінансового інституту при Міністерстві фінансів, Академії Державної податкової служби України, Національного Інституту стратегічних досліджень при Адміністрації Президента України, Інституту економічного прогнозування НАН України розроблено Методику прогнозування надходжень податку на додану вартість,згідно якої розраховуються прогнозні надходження податку на додану вартість при формуванні проекту державного бюджету.

Метою розроблення єдиної Методики є підвищення обґрунтованості прогнозних розрахунків надходжень податку на додану вартість до Державного бюджету України, а також досягнення узгодженості рішень щодо прогнозних обсягів податкових надходжень.

На основі Методики прогнозування надходжень податку на додану вартість розроблено функціональну макроекономічну імітаційну модель податку на додану вартість.

В макроекономічній імітаційній моделі ПДВ реалізовано механізм залежності між показниками соціально-економічного розвитку країни та надходженнями податку, що дає можливість не тільки підвищити обґрунтованість та точність прогнозів податкових надходжень, а й забезпечити комплексність та узгодженість прогнозів економічного та соціального розвитку країни.

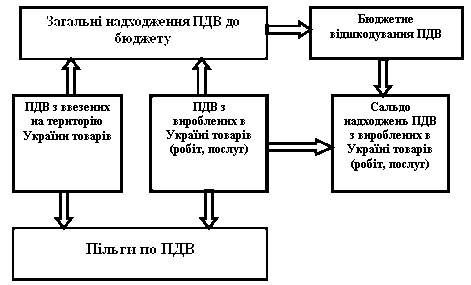

Імітаційна модель прогнозування ПДВ дозволяє відстежувати вплив показників соціально-економічного розвитку України на обсяги його надходжень. Визначення динаміки ПДВ здійснюється в розрізі таких кодів бюджетної класифікації:

- ПДВ з вироблених в Україні товарів (робіт, послуг);

- ПДВ з ввезених на територію Україну товарів;

- Бюджетного відшкодування ПДВ грошовими коштами.

Загальний підхід, що застосовується в імітаційній моделі, ґрунтується на визначенні розрахункової бази оподаткування ПДВ на основі показників соціально-економічного розвитку та відносної реальної ставки оподаткування. Остання враховує вплив додаткових чинників (наприклад, пільг) на обсяги надходжень податку. Реальна ставка податку відображає фактичний рівень оподаткування, що склався відносно відповідної бази. Співвідношення реальної ставки та ставки, визначеної законодавством відображає вплив чинників, умовно визначених як пільги з оподаткування. Динаміка цього співвідношення відображає зміни в нормативному регулюванні та адмініструванні ПДВ.

Модель дозволяє враховувати вплив динаміки та змін кон’юнктури внутрішнього попиту (кінцевих споживчих витрат домашніх господарств, роздрібного товарообороту підприємств, обсягів реалізації послуг населенню, валового нагромадження основного капіталу на надходження податку). Особливістю моделі є врахування сегментів вітчизняних товарів та послуг у складі компонентів внутрішнього попиту.

Враховується також вплив динаміки та зміни структури валової доданої вартості на надходження податку у розрізі видів економічної діяльності. Модель дозволяє враховувати і вплив динаміки імпорту товарів на надходження податку із ввезених на територію України товарів. При цьому враховується митна вартість імпортованих товарів.

У моделях передбачається здійснення розрахунків бюджетного відшкодування податку за окремими алгоритмами, які враховують динаміку експорту товарів та послуг, зміни структури собівартості експорту, динаміку промислового виробництва.

Макроекономічна імітаційна модель прогнозування ПДВ складається з трьох основних блоків: блоку розрахунків обсягу надходжень ПДВ з товарів (робіт, послуг), вироблених в Україні; блоку розрахунків обсягу надходжень ПДВ з товарів, ввезених на територію України та блоку розрахунків обсягу бюджетного відшкодування ПДВ (рис. 1.1.).

Рис. 1.1. Загальна блок-схема імітаційної моделі ПДВ [14]

В макроекономічній імітаційній моделі ПДВ реалізовано механізм залежності між показниками соціально-економічного розвитку країни та надходженнями податку, що дає можливість не тільки підвищити обґрунтованість та точність прогнозів податкових надходжень, а й забезпечити комплексність та узгодженість прогнозів економічного та соціального розвитку країни.

Методика передбачає шість етапів прогнозних розрахунків [6].

Перший етап. Визначення прогнозу надходжень податку із вироблених в Україні товарів (робіт, послуг) на основі динаміки та змін кон'юнктури внутрішнього попиту (ПДВ П):

- за кінцевими споживчими витратами домашніх господарств (спрощений метод);

- за роздрібним товарооборотом, обсягом реалізованих послуг населенню та валовим нагромадженням основного капіталу(деталізований метод).

Другий етап. Визначення прогнозу надходжень податку із

вироблених в Україні товарів (робіт, послуг) на основі динаміки та змін кон'юнктури валової доданої вартості за видами економічної

діяльності (ПДВ ВД).

Третій етап. Визначення усередненого значення прогнозу

надходжень податку із вироблених в Україні товарів (робіт, послуг)(ПДВ В), виходячи із результатів розрахунків, передбачених першим та другим етапами цього розділу за формулою

ПДВ (В) = (ПДВ(п)+ ПДВ(вд)) / 2

Четвертий етап. Визначення прогнозу надходжень податку із

ввезених на територію України товарів (ПДВ І) на основі динаміки імпорту товарів.

П'ятий етап. Визначення прогнозу бюджетного відшкодування

податку грошовими коштами (БВ) на основі динаміки експорту товарів

та послуг та динаміки промислового виробництва.

Шостий етап. Визначення сальдо надходжень податку до

бюджету за формулою

ПДВ = ПДВ (B) + ПДВ (I) – БВ

При моделюванні надходжень податку застосовуються єдині підходи, що ґрунтуються на визначенні розрахункової бази оподаткування податком на додану вартість та реальної ставки.

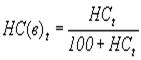

Загальна формула визначення обсягів надходжень податку така [14]:

![]() ,

,

де: ПДВt – прогнозні обсяги надходжень податку до бюджету у t-періоді;

БОt – розрахункова база оподаткування податком у t-періоді;

РСt – співвідношення надходжень податку та бази оподаткування (реальна ставка податку) у t-періоді;

Розрахункова база оподаткування (БОt) визначається на основі тих макроекономічних показників, що є індикаторами бази оподаткування ПДВ, що визначена законодавством. Підходи до її визначення залежать від етапу та варіанту прогнозування податку.

Реальна ставка податку відображає фактичний рівень оподаткування, що склався відносно відповідної бази оподаткування. Розрахунок реальної ставки оподаткування у звітному періоді здійснюється за формулою:

![]() ,

,

Розрахунок реальної ставки податку (РСt) в прогнозному періоді здійснюється за такою формулою:

![]() ,

,

де: НСt – номінальна ставка податку у t-періоді;

Kk,t – коефіцієнт корекції номінальної ставки у t-періоді.

Величина номінальної ставки оподаткування розраховується на основі нормативної ставки, визначеної законодавством, і вводиться в розрахунок в залежності від характеру бази оподаткування. Якщо база оподаткування не включає нарахованого податку, то застосовується нормативна ставка. У разі, коли до бази оподаткування включено суму нарахованого податку, ставка податку розраховується за формулою:

,

,

де: НС(в)t – номінальна ставка ПДВ, за якою вираховується податок з бази оподаткування.

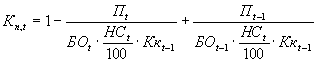

Коефіцієнт корекції номінальної ставки (Kк,t) є співвідношенням величин реальної і номінальної ставок оподаткування та відображає вплив чинників, умовно визначених як пільги з оподаткування, що діють відносно відповідної бази оподаткування у t-періоді. Розрахунок зазначеного коефіцієнта корекції в звітному періоді здійснюється за такою формулою:

![]() .

.

У прогнозному періоді коефіцієнт корекції визначається за формулою:

![]() ,

,

де: Кп,t – коефіцієнт зміни пільг.

Коефіцієнт зміни пільг (Кп,t) відображає зміни в чинному законодавстві щодо регулювання та адміністрування податку, що матимуть місце в t-му періоді. Коефіцієнт повинен бути більшим одиниці, якщо очікується ефект збільшення надходжень податку, та меншим одиниці, якщо очікується розширення обсягу пільг.

При наявності даних щодо оцінки обсягів пільг у прогнозному періоді розрахунок коефіцієнта зміни пільг здійснюється за формулою:

,

,

де Пt, Пt-1 – оцінка обсягів пільг у прогнозному та базовому роках.

При прогнозуванні податку на додану вартість із вироблених в Україні товарів(робіт, послуг) враховується вплив динаміки кінцевих споживчих витрат домашніх господарств, роздрібного товарообороту, обсягу реалізації послуг населенню, змін кон’юнктури доданої вартості за видами економічної діяльності. Прогноз ПДВ із ввезених в Україну товарів(робіт, послуг) здійснюється на основі динаміки імпорту товарів із врахуванням зміни обсягів пільг , сплати податків у вексельній формі та прогнозного середньорічного обмінного курсу гривні до долара США.

Джерелом інформаційного забезпечення макроекономічної імітаційної моделі податку на додану вартість є дані:

1. Державного комітету статистики (статистика макроекономічних показників, статистика торгівлі та інша статистична інформація);

2. Державного казначейства України (звіти про виконання Зведеного бюджету України);

3. Державної податкової адміністрації (дані щодо надходжень податку в розрізі видів економічної діяльності, бюджетного відшкодування податку, дані податкових декларації тощо);

4. Міністерства економіки та з питань європейської інтеграції (прогнози економічного та соціального розвитку);

5. Державної митної служби України (дані щодо імпорту товарів, що підлягають оподаткуванню, надходження податку в розрізі окремих товарних груп);

6. Національного банку України (Платіжний баланс України, дані щодо офіційного обмінного курсу).

При розрахунку суми податку на додану вартість використовують прогнозні макроекономічні показники Міністерства економіки, управлінь економіки облдержадміністрацій, окремих платників податків та розрахунки по інших платежах до бюджету.

2. Позитивні та негативні аспекти оподаткування ПДВ, місце ПДВ у структурі податкових надходжень

Податок на додану вартість традиційно є основним бюджетоутворюючим податком, який забезпечує понад половину податкових надходжень.

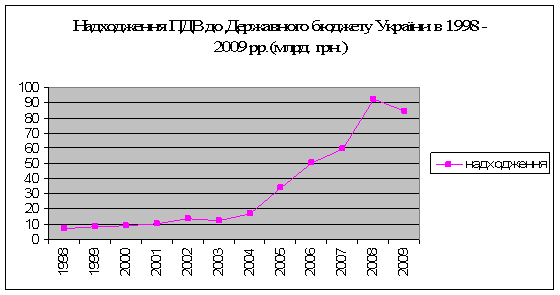

Як видно з рисунку 2.1., в Україні у 1998 – 2009 рр. надходження ПДВ значно збільшилось, особливо у 2007 – 2009 роках. Ця тенденція була зумовлена зростанням ВВП, обсягів імпорту,встановлених обмежень на використання векселів при імпорті товарів, посиленням контролю за сплатою податків при перетині митного кордону України [8, 17]

Рис. 2.1. Надходження ПДВ до Державного бюджету України в 1998 – 2009 рр.

*Побудовано автором на основі [12]

У 2006 році фактичні касові надходження ПДВ до загального фонду склали 47,5 млрд. грн. (8,8% ВВП), що понад 5,7 млрд. грн.. вище за плановий показник. Таке зростання пояснювалось декількома чинниками: по-перше, це стрімке збільшення споживання, по-друге, зростання імпорту в номінальному виразі, пов’язане зі значним підвищенням цін на енергоресурси, а також імпортом інвестиційних товарів і товарів довгострокового використання. Також було запроваджено ставку ПДВ на рівні 20% на імпортний газ замість попередньої нульової ставки. Водночас прострочена заборгованість із відшкодування ПДВ знизилась з 0,6 млрд. грн. на початку 2006 року до 0,4 млрд. грн. в січні 2007 [11].

З таблиці 2.1., Надходження від нього у 2007 – 2009 рр. становили відповідно 50,9 % ,54,85 %, 56,81%.

Табл.2.1.Структура доходів Державного бюджету за 2007 – 2009 рр., млн. грн. [12]

| Показники | 2007 | 2008 | 2009 | |||

| млн. грн. | % | млн. грн. | % | млн. грн. | % | |

| Податкові надходження в т.ч. | 116670,8 | 100 | 167883,3 | 100 | 148 915,6 | 100 |

| Податок на прибуток підприємств | 33964,8 | 29,11 | 47456,3 | 28,27 | 32 569,8 | 21,87 |

| Податок на додану вартість | 59382,8 | 50,90 | 92082,6 | 54,85 | 84 596,7 | 56,81 |

| Акцизний збір із вироблених в Україні товарів | 8990,4 | 7,71 | 10125 | 6,03 | 17 584,5 | 11,81 |

| Акцизний збір із ввезених на територію України товарів | 1495,5 | 1,28 | 2553 | 1,52 | 3 690,0 | 2,48 |

| Ввізне мито | 9588,9 | 8,22 | 11932,8 | 7,11 | 6 328,8 | 4,25 |

| Інші податки та збори | 3248,4 | 2,78 | 3733,6 | 2,22 | 4145,8 | 2,78 |

Незважаючи на зростання фіскальної ефективності податку на додану вартість протягом 2004 - 2008 років з 4,9 до 9,7 відсотка валового внутрішнього продукту, співвідношення сум такого податку з вироблених в Україні ("внутрішній" податок на додану вартість) та ввезених у країну товарів ("зовнішній" податок на додану вартість) погіршилося, зокрема в 2004 році "зовнішній" податок на додану вартість перевищував "внутрішній" у 2,5, а в 2008 році - у 7,6 раза, тобто 88 відсотків надходжень податку отримано за рахунок імпорту. Така ситуація склалася внаслідок погіршення стану торгового балансу, недоліків у адмініструванні податку на додану вартість та збільшення кількості ухилень від сплати податку і пред'явлення незаконних вимог щодо його відшкодування.

За результатами 2008 року виконання планових завдань по збору основних податків становили (88% всіх надходжень ПДВ забезпечено ДМСУ):

| Показник | млрд.грн. | % до плану |

| ПДВ із ввезених товарів | 79.4 | 99% |

| ПДВ із вітчизняних товарів (сальдо) | 10.6 | 74% |

Джерело: http://minfin.kmu.gov.ua/

У січні 2010 року органами державної податкової служби зібрано 3,8 млрд. гривень податку на додану вартість (без урахування здійсненого бюджетного відшкодування податку), тоді як у січні минулого року – 4,1 млрд. гривень [1].

Обсяги відшкодування з бюджету податку на додану вартість зменшились на 1,6 млрд. гривень. Якщо у січні 2009 року з бюджету було відшкодовано 2,3 млрд. грн., то у січні цього року лише 698,4 млн. грн.

При цьому, за оперативними даними платіжного балансу за жовтень 2009 року (період, за підсумками якого відшкодування ПДВ вже могло бути здійснено у січні 2010 року) спостерігалося зростання вартісних обсягів експорту товарів, які склали 4,2 млрд. доларів США, збільшившись порівняно з попереднім місяцем на 11,9%. Таке збільшення відбулося переважно за рахунок зростання обсягів експорту металургійної (на 18,3%) та машинобудівної (на 8,8%) продукції [2].

Серед усіх податків ПДВ є лідером за кількістю змін, що вносяться до законодавчих актів, які визначають порядок його застосування. Хоча це і викликає багато нарікань у зв'язку з тим, що ускладнюється робота податкових органів і планування підприємцями своєї діяльності, уникнути цього неможливо, оскільки податкова система України перебуває на стадії розбудови. Найбільш важливим кроком по наближенню вітчизняного ПДВ до норм прийнятих в розвинених країнах, було прийняття в 1997 р Закону України "Про податок на додану вартість". Однак, прийняття цього Закону не досягло іншої важливої мети - створення сприятливого податкового режиму для розвитку промисловості, наслідки дії деяких положень Закону призвели в ряді випадків до посилення податкового тиску на виробництво [3, 111].

Аналіз свідчить, що в Україні більше уваги приділяється фіскальній дії ПДВ та недостатня увага відводиться його регулюючій функції, хоча кожний елемент механізму ПДВ може бути використаний з метою забезпечення позитивного регулюючого впливу податку на економічні процеси. Проте в Україні маніпулювання елементами механізму ПДВ є безсистемним, і не завжди науково обґрунтованим, а неконтрольований вплив ПДВ на економічні процеси має суттєві негативні наслідки як для споживачів, так і для виробничої сфери. Це стримує економічне зростання і тим самим негативно позначається на фіскальній дії податку.

Вплив ПДВ на споживачів у нашій державі характеризується в першу чергу суттєвим обмеженням сукупного платоспроможного попиту, що в свою чергу стримує зростання вітчизняного виробництва. У таких умовах подальше застосування ставки ПДВ у 20 % видається недоцільним і вона потребує зниження.

Негативні наслідки ПДВ для виробничої сфери проявляються у відволіканні оборотних коштів підприємств, яке відбувається внаслідок постійних затримок виплати бюджетного відшкодування та встановленого порядку сплати ПДВ за принципом першої події при великих обсягах кредиторської заборгованості. Діючи на всіх етапах виробництва і реалізації, цей податок, в умовах нестачі фінансових ресурсів для розрахунків, став гальмувати взаєморозрахунки суб'єктів господарювання та стримувати ділову активність. Недостатньо відпрацьований механізм оподаткування призвів до того, що ПДВ, який у західних країнах нейтральний до виробників, в наших умовах став руйнівним для виробництва [5, 32].

Аналіз чинного механізму справляння ПДВ в Україні засвідчив, що певні його деформації негативно позначаються на загальній економічній ситуації і вимагають негайного усунення, хоча в цілому цей податок залишається важливою складовою податкової системи. Наявність певних недоліків ні в якому разі не є підставою для відмови від застосування ПДВ, оскільки ідеального податку не існує. Тому треба удосконалювати його на основі накопиченого досвіду інших країн. Це сприятиме перетворенню ПДВ на дієвий інструмент регулювання економічних процесів, зберігаючи при цьому за ним роль одного з найважливіших джерел доходів бюджету.

Найбільш прийнятним слід визнати еволюційний підхід до реформування податкової системи, який передбачає збереження ПДВ в якості одного з основних її елементів і внесення ряду змін (зниження ставки ПДВ, поступовий перехід від податкових пільг до системи соціальних пільг, адаптація до європейських норм) з метою забезпечення ефективності оподаткування.

З кола заходів щодо еволюційного розвитку ПДВ, які б сприяли розширенню сукупного попиту, найбільш продуктивними с зниження ставки, розширення податкової бази. Ці заходи є взаємопов'язаними. Розширення бази дозволить знизити ставки, що сприятиме зростанню сукупного суспільного попиту. А розширення бази можливе за рахунок скорочення пільг, обмеження ухилення від оподаткування. Зменшення ставки сприятиме зменшенню податкового тиску, і, от же, зменшенню ухилення від оподаткування і збільшенню бази оподаткування [7, 20].

Звичайно, після зниження ставки не відбудеться негайного зростання його надходжень. Однак, активізація підприємництва у майбутньому призведе до суттєвого розширення бази оподаткування і, як наслідок, збільшення податкових надходжень. Але для цього необхідний певний час, протягом якого відбудеться тимчасове скорочення надходжень, і, отже, знадобиться обмеження державних витрат чи збільшення дефіциту бюджету. Слід також зважати на те, що в умовах перехідної економіки досить складно точно оцінити стимулюючі наслідки зниження податку, адже в процесі економічної трансформації змінюється і поведінка суб'єктів господарювання. Проведене дослідження дозволяє стверджувати, що до диференційованих ставок ПДВ переходити недоцільно, оскільки це значно ускладнить адміністрування цього податку і створить додаткові можливості для зловживань. Однією з причин великої кількості порушень і зловживань при справлянні ПДВ в Україні є складність і заплутаність податкового законодавства. Окремі законодавчі і нормативні акти суперечать один одному, що призводить до численних непорозумінь і створює умови для ухилення від оподаткування. Для подолання цього в майбутньому потрібне детальне узгодження всіх положень проекту податкового кодексу (щодо ПДВ), щоб не виникла необхідність у прийнятті додаткових рішень та роз'яснень, заборона внесення змін принаймні протягом року.

Серед шляхів зменшення гостроти проблеми бюджетного відшкодування ПДВ експортерам та підвищення фіскальної ефективності податку — зміна підходів до політики податкового стимулювання експортера. Обкладання нульовою ставкою ПДВ експорту всієї продукції недоцільне як тому, що сприяє консервації його наявної структури, а відтак і екстенсивної моделі економічного зростання, так і внаслідок негативного впливу на фіскальну ефективність податку. На мою думку, нагальним є перехід до політики диференційованого стимулювання експорту, яка б сприяла прогресивним змінам у його структурі та в структурі національного виробництва в цілому. Таким чином, серед розглянутих видів непрямих податків дійсної альтернативи ПДВ не існує. Основний напрям політики в даному відношенні має полягати у вирішенні наявних проблем з ПДВ, до яких, зокрема, відносяться проблеми відшкодування ПДВ при експорті продукції.

3. Ризики прогнозування та планування ПДВ, основні чинники, які впливають на виконання прогнозних показників

Розрахунок надходжень податку на додану вартість здійснюється з врахуванням наступних чинників [6]:

1. Очікувані надходження базового року (виходячи з факту 10 місяців).

2. Очікувані надходження із врахуванням впливу зростання недоїмки і переплат.

3. Вплив за рахунок зміни контингенту платників:

- нараховані суми податку по платниках, що перейшли до інших ДПІ;

- нараховані суми податку по платниках, що перейшли до даної ДПІ;

- нараховані суми податку по платниках, які висловили побажання знятися з реєстрації в якості платників ПДВ внаслідок того, що обсяг їх оподатковуваних операцій з продажу товарів, робіт, послуг є меншим 3600 неоподатковуваних мінімумів доходів громадян.

4. Вплив макропоказників на надходження у прогнозованому періоді:

- індекс оптових цін;

- індекс зростання (падіння) виробництва даного регіону;

- індекс зростання (падіння) обсягів експорту товарів у даному регіоні.

5. Прогнозна сума реструктуризованої заборгованості, яку підприємства мають заплатити у прогнозованому періоді.

6. Вплив змін у законодавстві:

- за рахунок запровадження або відміни "нульової" ставки чи інших пільг;

- за рахунок зменшення чи збільшення показників, які створюють додану вартість (прибуток, фонд оплати праці, нарахування зборів на обов’язкове державне пенсійне та соціальне страхування; амортизаційні відрахування на повне відновлення основних засобів; акцизний збір; відрахування на геологорозвідувальні роботи).

Також особливу увагу при складанні прогнозних розрахунків надходжень податку на додану вартість, необхідно звертати на часті зміни в законодавстві по даному податку.

Для процесу мобілізації надходжень ПДВ характерна значна кількість ризиків. Це в першу чергу пов’язано зі значною часткою експорту у ВВП України.

Поняття "ризик прогнозування ПДВ" позначає ймовірність недовиконання прогнозних показників ПДВ на деяку фіксовану відносну величину:

Рα=P(x≤xпр(1-α)),

де α набуває значення 0,01, 0,05, 0,1, 0,2.

Якщо як прогнозний показник використовується очікувана величина надходжень за будь-якою моделлю обробки статистичної інформації на базисному інтервалі, ймовірність недовиконання Р0=0,5. У міру збільшення величини недовиконання відповідна величина ймовірності прямує до 0. Тобто ймовірність суттєвих недовиконань, (α =>1) прогнозних сум надходжень ПДВ до бюджету незначна, якщо не існує об’єктивних причин, які призводять до цього [13, 285].

Досвід планування та прогнозування ПДВ в Україні свідчить про наявність значних ризиків, властивих цьому процесу. Це в свою чергу призводить до недовиконання планових показників бюджету. Зменшення ступеня ризику прогнозування та планування бюджету можливе з допомогою введення кількісних показників граничного за умов використання сучасних методів ступеня ризику планування бюджету. Законодавче введення таких показників прогнозування податкових надходжень (аналізу числових рядів) може суттєво покращити бюджетне планування.

Причини виникнення ризику прогнозування та планування надходжень ПДВ, за характером, поділяються на об’єктивні та суб’єктивні. До об’єктивних причин, що призводять до значного ступеня ризику планування та прогнозування ПДВ можна віднести:

1) значні коливання попиту з боку світового ринку на український експорт;

2) нестабільність та мала потужність внутрішнього ринку;

3) зміни податкової бази внаслідок надання пільг з ПДВ окремим галузям та регіонам (вільні економічні зони та регіони пріоритетного розвитку);

4) нестабільність цін світового ринку енергоносіїв;

5) тінізація економіки та розповсюдження схем ухилення від сплати ПДВ, одержання незаконного відшкодування з бюджету;

6) заполітизованість прийняття економічних рішень тощо.

До суб’єктивних причин невідповідності планових та фактичних показників належать такі:

1) недосконалість наявних методів прогнозування ПДВ;

2) завищення планових показників ПДВ під час затвердження бюджету у Верховній Раді України;

3) відсутність в наявних прогнозах врахування впливу темпів інфляції на очікувану величину надходжень ПДВ до бюджету тощо.

Прогнозування та динаміка надходжень від податку на додану вартість залежить від механізму його адміністрування, який потребує перегляду та вдосконалення.

У процесі адміністрування ПДВ застосовуються різні схеми ухилення від його сплати та отримання незаконного права па відшкодування його з бюджету.

Для унеможливлення створення "фіктивних" підприємств та їх використання для ухилення від сплати ПДВ і його незаконного відшкодування слід, на нашу думку, удосконалити порядок реєстрації підприємств. Зокрема, пропонуємо ввести до законодавства норми щодо позбавлення права на збільшення податкового кредиту платників податку, які мають безпосередні господарські відносини з суб'єктом господарювання, діяльність якого у судовому порядку визнана фіктивною та припинена. На нашу думку, необхідно також: нормативно визначити поняття "фіктивний суб'єкт господарської діяльності", "фіктивне підприємництво"; надати правоохоронним та контролюючим органам права щодо здійснення контролю над державною реєстрацією суб'єктів підприємницької діяльності , зокрема щодо перевірки достовірності наданої інформації; передбачити норми про адміністративну і кримінальну відповідальність за подання для державної реєстрації документів, що містять недостовірні дані, за використання для реєстрації чужого паспорта, а також про притягнення за протиправні діяння до юридичної відповідальності осіб, які здійснили державну реєстрацію з порушенням законодавства; створити дані автоматизовані бази фіктивних фірм та загублених паспортів, які були б доступні для правоохоронних, контролюючих органів та cуб’єктів підприємницької діяльності.

Аналіз законодавства переконує у потребі удосконалення норм Закону України від 4 квітня 1997 р. "Про податок на додану вартість", який містить численні правові колізії у сфері адміністрування ПДВ, а сам механізм його адміністрування є невиправдано складним, непрозорим та неефективним. Зокрема, його принциповими недоліками є наявність економічно невиправданих пільг з ПДВ та недосконалого механізму контролю за їх застосуванням; складність систем податкового та бухгалтерського обліку, не уніфікованих між собою.

Висновки

Для підвищення ефективності планування та виконання надходжень ПДВ, посилення його ролі у механізмі бюджетного регулювання пропонується: відмовитися від застосування вексельної форми сплати ПДВ з ввезених на територію України товарів; вдосконалити механізм бюджетного відшкодування ПДВ на основі здійснення такого відшкодування у грошовій формі за умови відсутності у такого платника податку балансових збитків; з метою мінімізації випадків ухилень від сплати ПДВ, зменшення рівня економічної привабливості діяльності, спрямованої на незаконну мінімізацію податкових зобов’язань, пропонується вдосконалити податкову накладну з ПДВ. Податкові накладні мають бути бланками суворої звітності та реалізовуватися платникам ПДВ органом державної податкової служби України за місцем реєстрації такого платника.

Проте крапку в питаннях щодо ПДВ має поставити Податковий кодекс України. Не випадково особливу увагу потрібно приділити саме цьому важливому документу. Адже гармонізувати податкове законодавство, привести його у відповідність із європейськими стандартами — мета "економічної конституції " нашої держави.

З метою зменшення ймовірності виникнення похибок під час підготовки прогнозу надходжень ПДВ слід враховувати окремі спостереження. Застосовуються деталізовані підходи до підготовки прогнозу надходжень ПДВ в практиці формування показників доходів Державного бюджету України. Стан інформаційного забезпечення прогнозних розрахунків надходжень ПДВ не повною мірою відповідає вимогам методичних підходів до розрахунків за часом. Інформація про численні показники, яка використовується для підготовки прогнозу, надається Держкомстатом,як правило із запізненням. Наприклад, при підготовці прогнозних розрахунків надходжень ПДВ на наступний рік наявні остаточні статистичні дані лише за минулі періоди.

Разом з цим умовою здійснення трьох основних прогнозних розрахунків (ПДВ з вироблених на території України товарів (робіт, послуг), ПДВ з ввезених на територію України товарів та відшкодування ПДВ з бюджету) є попередні прогнози основних макроекономічних показників, що призводить до виникнення можливих похибок на цьому етапі прогнозування.

Крім того, складання прогнозних розрахунків надходжень ПДВ вимагає опрацювання значних за обсягами масивів статистичної та облікової інформації. Відповідно, великими значення набуває якість похідної інформації, від якої залежить точність прогнозу надходжень ПДВ до бюджету.

Список використаних джерел

1. Аналітична записка щодо стану виконання Державного бюджету України за січень 2010 року (на основі оперативних даних) [Електронний ресурс]. – Режим доступу: http://www.president.gov.ua/news/16541.html.

2. Головна служба соціально-економічного розвитку Секретаріату Президента провела аналіз реального стану української економіки . – [Електрон. ресурс]. – Режим доступу: http://www.president.gov.ua/news/14186.html

3. Дмитренко Е. Удосконалення механізму адміністрування та відшкодування ПДВ ∕ ∕ Вісник прокуратури .- 2007.- № 8.- с.109 – 113.

4. Іванов Ю.Б., Крисоватий А.І., Кізима А.Я., Карпова В.В. Податковий менеджмент: Підручник. – К.: Знання, 2008. – 522с.

5. Карпінський Б, Залуцька Н. Податок на додану вартість як основа бюджетоутворення ∕ ∕ Економіст .- 2007. - № 1. – С.30-33.

6. Кізима А.Я. Планування та прогнозування податкових надходжень: Навчальний посібник. -Тернопіль: 2005.-168 с.

7. Корнус В.Г. Пільги з податку на додану вартість та нерівномірність податкового навантаження // Фінанси України. - 2004. - № 11. - С 20.

8. Крисоватий А.І., Кощук Т.В. Податкові трансформації та економічне зростання.// Фінанси України. – 2008. – №9. – С. 10 – 25.

9. Легейда Н., Сологуб Д. Моделювання надходжень від податку на додану вартість у країнах з перехідною економікою: на прикладі України. Наукові матеріали №22. Інститут економічних досліджень та політичних консультацій в Україні. – 2003. – 22с.

10. Матвійчук А.В. Прогнозування надходжень податку на додану вартість // Фінанси України. – 2008. – №3. – С. 68 – 78.

11. Огляд та прогноз податкових надходжень України. Інститут економічних досліджень та політичних консультацій в Україні. – 2007. – №1. – 4с.

12. Показники виконання Державного бюджету. [Електронний ресурс]. – Режим доступу: http://www.minfin.gov.ua/control/uk/publish/archive/main?cat_id=77643

13. Податок на додану вартість та прогнозування його надходжень до бюджету: монографія / М.Я. Азаров, Ф.О. Ярошенко, Т.І. Єфименко та ін. ; Наук.-дослід. фін. ін-т при Мінфіні України. - К.: 2004. - 341 с.

14. Про затвердження Методики прогнозування надходжень податку на додану вартість.-Наказ від 31.08.2004р. №545/315/502/637.-Зареєстровано в Мін’юсті України 23.09.04р. за №1202/9801. [Електронний ресурс]. – Режим доступу: http://zakon.nau.ua/doc/?uid=1031.1203.0