Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Дипломная работа: Банківські операції з пластиковими картками

Дипломная работа: Банківські операції з пластиковими картками

НАЦІОНАЛЬНИЙ БАНК УКРАЇНИ

УКРАЇНСЬКА АКАДЕМІЯ БАНКІВСЬКОЇ СПРАВИ

ХАРКІВСЬКА ФІЛІЯ

До захисту допускаю:

завідувач кафедри банківської справи,

Академік АЕН України, д.е.н., професор

О. В. Васюренко

ДИПЛОМНА РОБОТА

Банківські операції з пластиковими картками

Керівник роботи, Академік АЕН України,

д.е.н., професорО.В. Васюренко

Консультант з питань використання

інформаційних систем і технологій,

викладачО.І. Ходирєв

Консультант з питань охорони праці,

викладачТ.С. Молодоря

Студент факультету

банківської справи, обліку і фінансів

V курсу групи 51-БС

спеціальності 7.050105 “Банківська справа”І. І. Борисенко

Харків – 2009

Зміст

Вступ

Розділ 1. Світова практика використання платіжних карток як кредитно-розрахункового інструменту та особливості їх запровадження в Україні

1.1 Історичний аспект виникнення і розвитку ринку банківських платіжних карток

1.2 Сутність, види та особливості застосування банківських платіжних карток як кредитно-розрахункового інструменту

1.3 Основні елементи і учасники системи карткових розрахунків та їх взаємодія

1.4 Техніко-економічна характериситка ХФ АКІБ “УкрСиббанк” “ХРУ”

Розділ 2. Комплексний аналіз запровадження та використання розрахунків за допомогою пластикових карток

2.1 Організація роботи комерційних банків України щодо обслуговування клієнтів за допомогою пластикових карток

2.2 Аналіз банківських операцій з використанням пластикових карток внутрішньодержавних та міжнародних платіжних систем

2.3 Позиціонування та послуги ХФ АКІБ “УкрСиббанк” “ХРУ” на ринку платіжних карток

Розділ 3. Проблеми та перспективи розвитку індустрії банківських пластикових карток в Україні

3.1 Створення і необхідність впровадження Національної системи масових електроних платежів

3.2 Міжнародний досвід та перспективи на Україні розвитку та застосування кредитних карток як сучасного інструмента безготівкового обігу на Україні

3.3Місце операцій з пластиковими картками в Інтернет-просторі України

Розділ 4. Використання інформаційних систем і технологій у банківській сфері

4.1 Стан інформаційних систем і технологій в ХФ АКІБ “УкрСиббанк” “ХРУ”

4.2 Перспективи розвитку сучасних інформаційних інформаційних систем і технологій

4.3 Основні задачі та вимоги до систем захисту банківської інформації

Розділ 5. Правові, соціально-економічні, організаційно-технічні питання охорони праці в банківській установі

5.1 Аналіз санітарно-гігієнічних умов праці в ТВБВ ХФ АКІБ “УкрСиббанк” “ХРУ” № 7

5.2 Техніка безпеки

5.3 Пожежна безпека

Висновки

Список використаних джерел

Вступ

За останні роки в економіці і банківській системі України відбулися радикальні зміни, обумовлені досягненням Україною політичної та економічної незалежності і переходом до розбудови соціально орієнтованої ринкової економіки. Ці зміни торкнулись і роботи банківських установ, передусім це стосується розширення спектра банківських операцій.

Останім часом в Україні неабиякого поширення набувають операції з пластиковими картками, але процес їх впровадження супроводжується певними труднощами, пов’язаними, насамперед, із неосвідченістю населення у користуванні картками та невеликою кількістю точок обслуговування.

У цьому зв’язку дослідження питання організації роботи з пластиковими картками установами банків України набуває особливого значення, що зумовлює актуальність обраної теми та доцільність проведення досліджень для розвитку цього питання.

Об’єктом дослідження є вивчення ринку пластикових карток в Україні та розвиток операцій комерційних банків з картками на прикладі ХФ АКІБ “УкрСиббанк” “ХРУ”.

Метою даної роботи є дослідження теоретичних основ організації та діючої практики банківських операцій з пластиковими картками, а також пошук напрямків удосконалення цієї роботи на основі систематизації існуючих пропозицій щодо цього питання.

Для досягнення поставленої мети у роботі вирішуються такі завдання:

ü розглянуто історичний аспект виникнення і розвитку ринку банківських платіжних карток;

ü викладено сутність, види та особливості застосування банківських платіжних карток як кредитно-розрахункового інструменту, визначені основні учасники і елементи системи карткових розрахунків та їх взаємодія;

ü досліджено систему безготівкових розрахунків на основі кредитних та дебетових карток;

ü розглянуто організацію роботи комерційних банків України щодо обслуговування клієнтів за допомогою пластикових карток та порядок обліку банками операцій з використанням карток внутрішньодержавних та міжнародних платіжних систем;

ü проведено аналіз сучасного стану ринку плаіжних карток в Україні та позиціонування ХФ АКІБ “УкрСиббанк” “ХРУ” на ринку пластикових карток;

ü обгрунтовано створення і необхідність впровадження Національної системи масових електроних платежів;

ü досліджено міжнародний досвід та перспективи на Україні розвитку та застосування кредитних карток як сучасного інструмента безготівкового обігу;

ü наведено місце операцій з банківськими пластиковими картками в Інтернет-просторі України.

Вказаному питанню приділяється значна увага Національного банку України та комерційних банків України, що знайшло своє відображення у законах “Про банки і банківську діяльність”, “Про Національний банк України”, "Про платіжні системи та переказ грошей в Україні", Положення про порядок емісії платіжних карток і здійснення операцій з їх застосування від 27 серпня 2001 року №367, зареєстрованого в Міністерстві юстиції України 15.11.2001 за №954/6145; Інструкція про переміщення валюти України, іноземної валюти, банківських металів, платіжних документів, інших банківських документів і платіжних карток через митний кордон України, затвердженої Постановою Правління НБУ від 12.07.2000 року №283; інших законодавчих актів України та нормативно-правових актів НБУ.

На вирішення цієї проблеми спрямовані дослідження В.Ющенка, С.Цокола, І.Новака, В.Страхарчука, І.Рогача, М.Сендзюка, В.Антонюка, І.Дорошенка, А.Савченка, О.Брегеди, П.Іванова, Ю.Стрельченка, Н.Шульги, О.Сокольської, В.Кравця, О. Махаєвої та інших.

Впровадження пропозицій та рекомендацій, наданих в роботі, дозволить покращити роботу банків по запровадженню операцій з пластиковими картками.

Розділ 1. Світова практика використання платіжних карток як кредитно-розрахункового інструменту та особливості їх запровадження в Україні

1.1 Історичний аспект виникнення і розвитку ринку банківських платіжних карток

Розрахунки з використанням готівкових коштів дуже дорого обходяться державним та комерційним фінансовим установам. Випуск в обіг нових купюр, обмін старих, великі обсяги готівки, утримання персоналу, – все це є великим тягарем для економіки країни. Одним із можливих та перспективних способів вирішення проблеми зменшення обсягів готівкового обігу є створення ефективної автоматизованої системи безготівкових розрахунків. За експертними оцінками, така система зможе забезпечити скорочення приблизно на одну третину готівкового обігу в Україні.

Час появи банківських пластикових карток в певній ступені є спірним питанням. Вперше пластикові картки, тоді ще правда паперові, запровадили у 1914 році деякі американські крамниці. Вони видавали їх своїм постійним відвідувачам, які були гідні такої довіри. То були власне кредитні картки з рельєфно витиснутими на них ім’ям та адресою клієнта. Продавці за допомгою копіювального паперу могли швидко занести дані про клієнта у касові книги. Усвідомивши, що загальна мережа карткового обслуговування збільшить клієнтуру кожного з торговельних підприємств, власники майже тисячи крамниць та інших торговельних закладів у 1936 році погодились у такий спосіб кредитувати спільних клієнтів.

З середини ХХ століття починають з’являтися автоматизовані системи розрахунків за допомогою спеціальних банківських карток. Першу банківську кредитну картку випустив в 1951 році Franklin National Bank. За ним послідували і інші. В другій половині 50-х років ряд крупних банків: Bank of America, Chase Manhattan і Marine Midland Trust, ввели в обіг власні кредитні картки. Bank of America, використовуючи мережу своїх відділень, зміг забезпечити умови найбільш широкого прийому своїх кредитних карток. Невеликі банки, які не витримали конкуренції на ринку пластикових карток, приєднались до його системи. В 1966 році Bank of America почав надавати ліцензії на свою систему як в США, так і в інших країнах. Однак форми контролю, які використовувались цією системою не влаштовували банки, які прагнули автономності і самостійності в операціях з картками. Крім того, незадоволення викликало ще й те, що ім’я їх основного конкурента стояло на всіх картках системи. Це призвело до того, що в 1970 році Bank of America змушений був передати операції з кредитними картками компанії National Bank Americard, Inc.(NBI), в якій він став одним із членів. В 1977 році NBI отримала назву VISA USA Inc., а в кінці - VISA International. Сьогодні VISA об’єднує більш 25000 банків, а її картка - найрозповсюдженіша в світі. Люди, які створили цю нову картку і систему її підтримки, спочатку не сумнівались, що зустрінуть всебічне визнання. Але навіть в таких умовах важко собі уявити, що вони передбачили той вплив, який банківські картки зробили всього за декілька років [96].

Система Bank Americard виникла у досить вузькому колі власників карток і торгівців. Швидкий ріст кількості споживачів, які використовували картки, і торгівців, які визнавали їх засобом оплати, в наступні роки міг би перевищити бачення найсміливішого фантазера. Більше 20 мільйонів споживачів в США користувалися в 1970 році картками Банк Америккард. До кінця 1980 року число банківських карток перевищило 73 млн., а число відкритих рахунків Visa складало 150 млн. з загальним об’ємом продаж в 171 млрд.дол. в кінці 1991 року.

В 1967 році в США з декількох регіональних асоціацій, що випускали власні картки, виникла компанія Interbank Card Association, отримавша пізніше назву MasterCard International і яка є зараз одним з лідерів світового карткового бізнесу. До 1970 року членами системи Master Charge було більш як 5000 фінансових установ, які обслуговували приблизно 36 мільйонів власних карток. Оскільки організація стала транснаціональною, асоціація була в 1979 році перейменована в Master Card.

В 1980 році число карток Master Card, які були в обігу в США, зросло до 55 млн., а до кінця 1990 року – 90 млн. одиниць. В період між 1980 і 1991 роком загальний обсяг покупок по системі MasterCard зріс з 10,4 млрд. до майже 99 млрд.дол.

Паралельно з нею в США (а потім і в усьому світі) почала діяти система, що випустила першу картку з пластику - American Express [96].

Як VISA, так і MasterCard з моменту встановлення прийняли рішення не допускати подвійного членства для банків-учасників. Однак, загострення конкуренції на ринку кредитних карток привело ці організації до визнання необхідності співпраці, і в 1984-85 роках представники обох організацій узгодили ряд стандартів і почали випуск спільних списків заборонених до приймання карток.

В 1992 році європейські карткові компанії EuroCard, Eurocheck Holding і Eurocheck International утворили нову компанію Europay International, що означало створення нової об’єднаної європейської карткової платіжної системи, яка отримала права на управління торговими марками EuroCard i Eurocheck. Пізніше права на ведення операцій в Європі були надані новій системі і з боку MasterCard International. Таким чином, банк, що приєднався до системи Europay, отримує можливість випускати і картки EuroCard, і картки MasterCard.

Відносно недавно компанії MasterCard i Europay з метою розширення спектра пропозицій засновали на паритетних засадах нову систему Maestro, що випускає однойменну дебетову картку. Компанія Europay International отримала права на діяльність у Європі від Cirrus - дочерньої компанії MasterCard, що випускає картку для використання тільки в банкоматах.

Головні причини швидкого росту цих систем слід аналізувати з точки зору економічних передумов споживача, торговця і банку. Для споживача банківські картки зробили процес отримання послуг більш доступним, особливо коли для цього були потрібні кредитні засоби. Клієнти банків мали можливість отримати кредит для багатьох покупок без необхідності повторних візитів до банку і клопотання про позичку. Запозичена сума при цьому могла бути або повністю виплачена в кінці кожного місяця або розбита на декілька щомісячних платежів.

Кредитування покупця продавцем настільки старе, як і самі гроші. Надаючи кредит, продавець отримує додатковий прибуток за рахунок стимулювання попиту. В сучасному світі кредитування покупця отримало надмірно широке розповсюдження. Таким чином, торгівці знаходили банківські картки привабливими, оскільки угоди по продажу легко було підтвердити у банку і оплата була гарантованою. Енергійна реклама і просування карток банками і національними асоціаціями підвищили можливості збільшення продаж для тих торгівців, які приймали до оплати картки. Асоціації позбавляли торгівців від ризику і витрат на здійснення особистих кредитних планів, які б пригортали увагу покупців.

Банки знайшли привабливим спосіб розширення кредиту клієнтам через кредитні лінії в поєднанні з банківськими картками. Географія їх ринку також розширювалась, оскільки банки могли випускати картки для споживачів, які мешкали не тільки поблизу банка. Разом з цим, новим клієнтам були запропоновані нові інші банківські послуги. Дохід від власників карток поєднувався з доходами від дисконту, сплаченого торгівцями, і новими депозитними ресурсами, які створювались за рахунки від продажу [23].

На сьогодні безготівкові розрахунки за допомогою банківських карток отримали широке розповсюдження. Магазини, білетні каси, готелі майже всіх країн світу приймають до сплати пластикову картку, що в свою чергу зумовило збільшення видів пластикових карток.

В умовах розвитку ринкових відносин в Україні пластикові картки стали одним із найбільш зручних інструментів здійснення безготівкових розрахунків. Одночасно пластикові картки є необхідним атрибутом світового фінансового ринку.

Перші картки сучасного вигляду почали застосовуватися в США на початку 50-х років двадцятого століття. Пізніше розрахунки за їх допомогою запровадили банки багатьох країн. Виникли міжнародні фінансові асоціації: VISA, American Express, Master Card, Europay, Diners Club, які на сьогодні виконують практично всі операції за допомого карток в будь-якій сфері обслуговування. Більшість фінансових компаній використовують в якості ідентифікаційного або інструменту розрахунків картку з магнітною смужкою. Але на сьогодні ситуація починає змінюватись.

Найбільш яскравим свідоцтвом того, що смарт-картки починають завойовувати ринок США є те, що за останній час крупні американські компанії почали емітувати картки із застосуванням чипів [49].

Першою в США емісію смарт-карток почала в 1999 році компанія American Express. Співпраця з торговою компанією Virgin Megastores дала змогу встановити обладнання для зчитування інформації зі смарт-карток на торгових терміналах в 20 супермаркетах цієї компанії в США. Крім цього держателі цих карток мають право на 30% знижку.

На думку керівництва VISA, випуск на американський ринок смарт-карток Smart Visa став каталізатором процеса широкого застосування нових електроних карток в повсякденні фінансові операції американців [49].

Europay та VISA наполягають на тому, щоб латиноамериканські банки почали переходити на операції зі смарт-картками. Свою наполегливість вони пояснюють тим, що вони зручні в користуванні, мають найвищий ступінь захисту, можливість многофункціонального застосування, завоювання нових сегментів фінансового ринку. Крім цього страни Латинської Америки, як і більшість нових ринкових країн, де картки з магнітною смугою ще не набули широко разповсюдження, дає додаткові переваги, не має потреби в тому, щоб переробляти систему, яка склалася, зручніше зробити нову. Планується продати 434 млн. смарт-карток, що складатиме 20 % від загальної маси карток. Так, наприклад, найбільший перуанський банк Banco de Credito випустив смарт-картки для торговців, які живуть у віддалених районах країни де з паганим телефоним зв’язком неможливо перевірити справжність кредитної картки та ідентифікаційний номер її держателя. Після внесення в чіп інформації про стан рахунку та проведених операціях очікується що кількість зловживань зменшиться [58].

В Сінгапурі можна впевнено сказати, що питання з чіповим картками вирішене. Заслуговує на увагу область використання місцевої чіпової картки NETS, яка є в кожного сінгапурця (більше 3 мілйонів) і ця система вже експортована в інші країни Азіатсько-Тихоокеанського регіону. Картка NETS приймається майже всюди: для сплати фасованих товарів (печиво, напої) в торгових автоматах, для дзвінків по таксофону, для сплати за парковку, для здійснення покупок через Інтернет, для отримання готівки в банкоматі, служить для доступу в організації (пароль для відкриття дверей) [55].

Дещо подібне планує впровадити НБУ за допомогою системи масових електроних платежів. Хоча будь-який банк маючи власний процесінговий центр та розвинену інфраструктуру швидше це зробить, спочатку локально, в окремо взятому місті, а потім розповсюдити по країні.

Кожен держатель пластикової картки в розвинених країнах може розплатитися майже в усіх магазинах, а якщо необхідна готівка, то він не матиме проблем і з цим, бо налічується велика кількість банкоматів (табл.1.1.).

Ще кілька років тому великі банки намагались максимально швидко збільшити кількість банкоматів, за рахунок чого отримати прибуток, підвищити імідж банку та зменшити операційні витрати. Але на сьогодні більшість банків відмовились від цієї думки, бо підвищились витрати на обслуговування техніки. Цей випадок можна розглядати як приклад конкуретної боротьби двох різних банківських продуктів. Популярність дебетових карток, які дозволяють клієнту здійснювати покупки без участі банкоматів або отримати готівку зі своєї картки у касира [36].

Таблиця 1.1.

Основні показники діяльності мережі банкоматів в США

| Рік | Середня кількість транзакцій в місяць на один банкомат | Загальна кількість банкоматів, тис | Кількість банкоматів поза межами банківських відділень | Доля банкоматів які розташовані поза межами банківських відділень, % |

| 2001 | 3494 | 324 | 193 | 59,6 |

| 2000 | 3919 | 273 | 156 | 57,1 |

| 1999 | 3997 | 227 | 117 | 51,5 |

| 1998 | 4973 | 187 | 84 | 44,9 |

| 1997 | 5515 | 165 | 67 | 40,6 |

| 1996 | 6399 | 139,134 | 51,207 | 36,8 |

| 1995 | 6580 | 122,706 | 37,804 | 30,8 |

В Україні великі зміни на ринку пластикоих карток відбулися за останні 5-7 років. В 1994-1995 р.р., невелика група банків активно почала вивчати карткові технології, почала розгортати маленькі карткові проекти, випустила перші картки міжнародних платіжних систем, працюючи при цьому через російські або прибалтійські банки [100].

На початок 1996 року жоден український банк не мав статусу принципового члена в Міжнародних платіжних системах. Розрив між Росією в освоєнні карткових технологій складав 2-3 роки.

Але відчувалося, що картковий марафон в Україні вже почався. Проходили семінари, налагоджувались контакти з Міжнародними платіжними системами, провідні спеціалісті українських банків стали постійними відвідувачами Міжнародних виставок високих банківських технологій. Почва була підготовлена, всі вже бажали почати роботу широким фронтом [73].

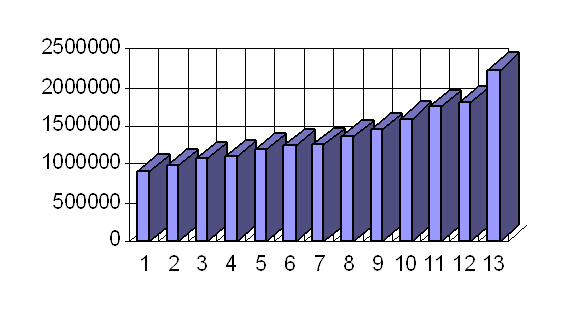

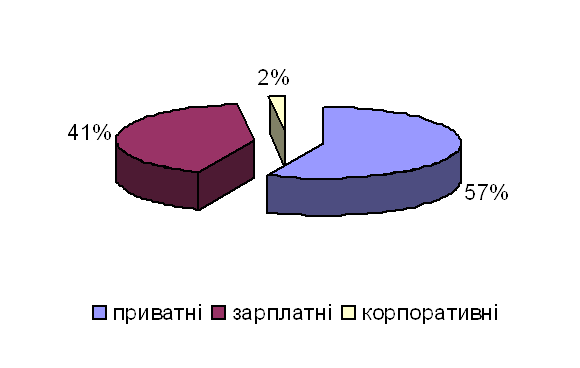

Прорив відбувся в лютому – березні 1996 року, коли група українських банків отримала статус Principal Member в платіжній систеі VISA International. З того часу відбулися великі зміни (додаток А). На сьогодні в Україні в обігу більше 3 міліонів карток, з яких міжнародних – 2250 тисяч штук (рис.1.1.).

Рис. 1.1. Динаміка емісії платіжних карток в Україні за 2008 рік

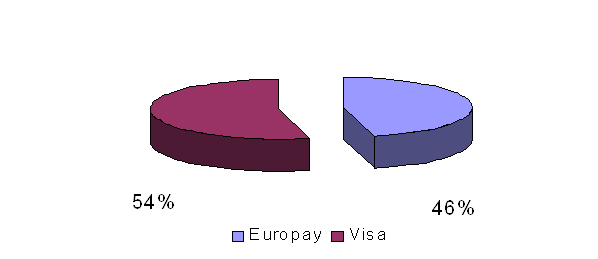

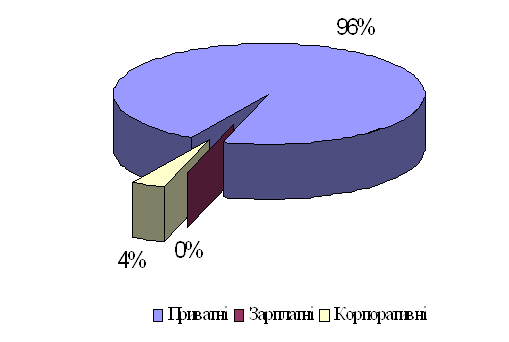

Кількість платіжних карток системи Europay у вітчизняному обігу протягом 2008 року збільшилась на 121,97%. Однак лідером по емісії залишається VISA, якій сьогодні належить 54% загального обсягу емітованих карток, тоді як Europay – 46% (рис. 1.2.).

Рис. 1.2.Структура емісії платіжних карток в Україні в розрізі платіжних систем станом на 01.01.2008 року.

На 1 січня 2008 року за даними Національного банку України членами внутрішньодержавних та міжнародних платіжних систем є 58 банків, це приблизно 30% від загальної кількості банків України [88].

В банківських кругах актуальним є питання про можливість збільшення тарифів за проведення операцій по видачі готівки через банкомати клієнтам інших українських банків. Сьогодні в Україні стягуються низькі, на думку банкірів, комісійні за цю послугу, тому що ціна на неї встановлювалась ще кілька років тому, коли курс гривні до долара був набагато нижчим.

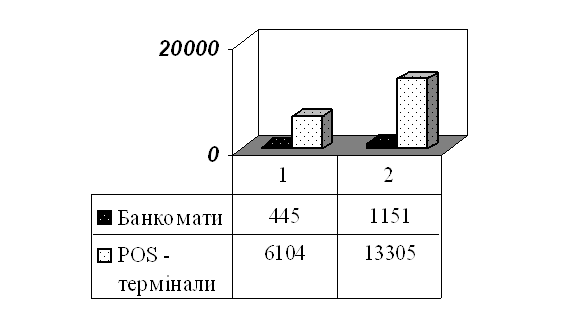

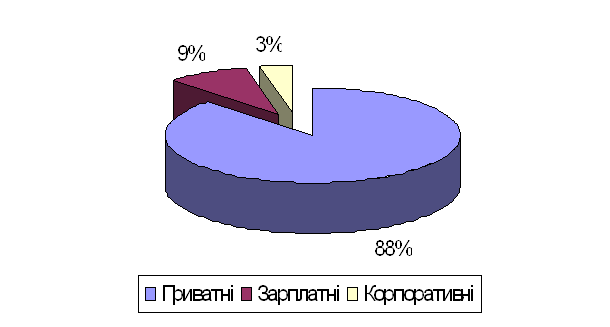

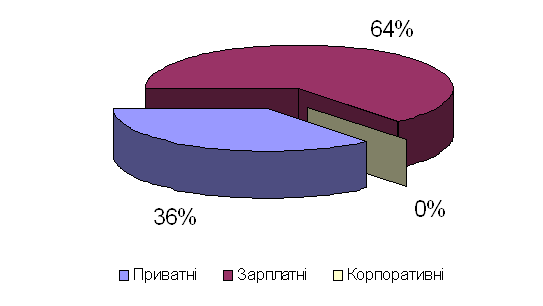

Попит на таку послугу є, банки постійно розширюють мережу прийому карток до сплати. Так, кількість банкоматів, що обслуговують картки, за рік зросла на 706 штук – до 1151, кількість POS-терміналів – на 7201 – до 13305 штук, про що свідчать наведені дані в таблиці 1.2 та рис. 1.3., 1.4. Наведені дані свідчать про те, що кількість точок, які приймають до сплати картки постійно збільшується, тобто, якщо збільшується кількість випущених карток в Україні, то й звісно ж збільшується мережа їх обслуговування.

Таблиця 1.2.

Кількість банкоматів та POS-терміналів в Україні (01.01.2008 р.)

| Точки прийому карток | 01.02.2007 р. | 01.01.2008 р. | Відхилення | |||

| Шт. | % в загальній кількості | Шт. | % в загальній кількості | Шт. | % | |

| Банкомати | 445 | 6,79 | 1151 | 7,96 | 706 | 158,7 |

| POS-термінали | 6104 | 93,21 | 13305 | 92,04 | 7201 | 117,97 |

| Всього | 6549 | 100 | 14456 | 100 | 7907 | Х |

Рис. 1.3. Тенденції зміни мережі прийому карток до сплати за 2008 рік

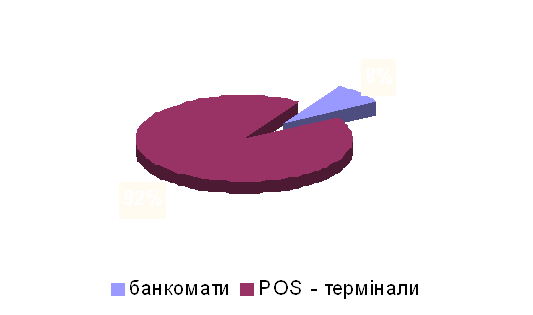

Рисунок 1.4. Структура мережі прийому карток до сплати станом на 01.01.2008 рік

По кількості встановлених POS-терміналів та імпринтерів в торгових точках Україна іде поряд з Чехією, Росією, Хорватією. Однак за обсягами розрахунків за товари та послуги на одного держателя картки ми позаду. Це говорить про низьку ефективність діючої в Україні мережі обслуговування платіжних карток. Румини, зіткнувшись з такою проблемою скоротили кількість точок обслуговування карток, українські банки також починають думати над ефективністю мережі обслуговування карток та її оптимізацією. Є як мінімум дві причини даної проблеми. Перша – в Україні зарплата масового карткодержателя нижча ніж в інших країнах. Друга – термінальна інфраструктура українських банків орієнтована перш за все на торгові точки, які реалізовують дорогий товар недоступний масовому споживачу.

Валові показники українського ринку карткових послуг говорять про те, що зростає не тільки кількість карток, а й розширюється карткова інфраструктура (банкомати, POS-термінали). Головне, що карткові послуги стають більш дешевими та доступними, а це означає, що зовсім скоро і в Україні можливо пластикова картка стане таким же зручним та незаміним засобом платежу, яким вона на сьогодні є на Заході [88].

1.2 Сутність, види та особливості застосування банківських платіжних карток як кредитно-розрахункового інструменту.

З розвитком карткових систем з'явилися різні види пластикових карток, які розрізняються за призначенням, функціональними і технічними характеристиками.

З точки зору механізму розрахунків виділяють двосторонні і багатосторонні системи. Двосторонні картки виникли на підставі двосторонніх угод між учасниками розрахунків, де власники карток можуть використовувати їх для купівлі товарів у замкнених мережах, які контролюються емітентом карток (універмаги, бензоколонки тощо). На відміну від цього, багатосторонні системи, які очолюють національні асоціації банківських карток, а також компанії, які виготовляють картки туризму та розваг, надають власникам карток можливість купувати товари в кредит у різних торговельників і організацій сервісу, які визнають ці картки як платіжний засіб. Картки цих систем дозволяють також отримувати касові аванси, користуватись автоматами для зняття готівки з банківського рахунку тощо.

Поділ карток визначається їх функціональними характеристиками. Розрізняються кредитні і дебетні картки, а також картки типу “електронний гаманець” (еlесtгоnіс рuгsе). Перші - пов'язані з відкриттям кредитної лінії в банку, що дає можливість власнику користуватись кредитом при купівлі товарів і при отриманні касових позик. Другі - призначені для отримання готівки в банківських автоматах або купівлі товару з розрахунком через електронні термінали. Гроші при цьому списуються з рахунку власника картки в банку. Третій вид карток призначений для використання готівкових коштів, внесених на саму картку, при оплаті за товари або послуги [85].

Є відмінності у використанні карток у системах, заснованих на паперовій технології, та в електронних системах. У “паперових” системах одержувач ставить свій підпис на торговельному рахунку або іншому документі, що підготовлений торговельником і є підтвердженням його дозволу дебетувати свій рахунок у банку. Потім торговельний рахунок скеровується емітенту картки як основа для виплати відповідної суми торговельнику (кредитування його рахунку) і списання грошей з рахунку власника картки. В електронній системі власник картки безпосередньо зв'язується з емітентом через термінал. Замість підпису на рахунку він вводить за допомогою клавіатури секретну комбінацію цифр, що при правильному наборі є санкцією на дебетування його банківського рахунку.

Розглянемо коротко основні види кредитних карток.

Банківські кредитні картки (Ьаnk сгеdit сагds) призначені для купівлі товарів з використанням банківського кредиту, а також для отримання авансів у готівковій формі. Головна особливість цієї картки - відкриття банком кредитної лінії, яка використовується автоматично кожного разу, коли проводиться купівля товару або береться кредит у грошовій формі. Кредитна лінія діє в межах встановленого банком ліміту [50].

Кожний фінансовий заклад встановлює свої правила, що визначають можливість одержання кредиту. У деяких системах банківська кредитна картка може застосовуватись для пільгової оплати окремих видів послуг (наприклад, телефонних розмов), а також для отримання грошей у банківських автоматах. Кредитні картки випускаються в широких масштабах для платоспроможних споживачів і є для них засобом самоідентифікації [96].

Розрізняють індивідуальні та корпоративні картки. Індивідуальні видаються окремим клієнтам банку і можуть бути “стандартними” або “золотими”. Останні призначені для осіб з високою кредитоспроможністю і передбачають пільги для користувачів.

Корпоративна картка видається організації, яка на основі такої картки може видати індивідуальні картки вибраним особам (керівникам або просто цінним співробітникам). Їм відкриваються персональні рахунки, “прив'язані” до корпоративного карткового рахунку. Відповідальність перед банком за корпоративним рахунком несе організація, а не власники індивідуальних корпоративних карток.

Згідно з багатьма прогнозами кредитні картки стануть невід'ємною частиною майбутньої системи платежів і вийдуть далеко за рамки своєї традиційної кредитної ролі [74].

Картки туризму і розваг. Це - “платіжні” картки згідно з вищенаве-деною термінологією. Випускають їх компанії, що спеціалізуються на обслуговуванні указаної сфери, наприклад “Аmегісаn Eхргеss” і “Dіnегs с1ub”. Картки приймаються сотнями тисяч торговельних і сервісних підприємств у цілому світі для оплати за товари і послуги, а також надають власникам різні пільги щодо бронювання авіаквитків, номерів у готелях, отримання скидок на ціни за товар, страхування життя.

Основні відмінності цього виду карток від банківських кредитних карток полягають, по-перше, у відсутності разового ліміту на купівлю і, по-друге, в обов'язку власника картки погасити заборгованість протягом місяця без права пролонгації кредиту. У разі прострочення платежу з власника картки знімається збільшений відсоток.

У вказаних системах також існують індивідуальні й корпоративні картки.

Приватні платіжні картки підприємств торгівлі й послуг. Застосування цих карток обмежено визначеною замкненою мережею торговельних установ, наприклад - системою універмагів або заправних станцій певної компанії. Кредит надає сама компанія, вона ж отримує відсоток за позиками. З 70-х років набули поширення банківські приватні картки, за допомогою яких можна здійснити купівлю в окремих магазинах зі скидкою, але випуск карток, видачу кредиту на покупки і розрахунки щодо оплати торговельних рахунків здійснює банк - учасник угоди. Інколи картки такого типу випускаються для членів окремо визначених професійних груп (пілотів, адвокатів) або осіб, які мають спільні інтереси (наприклад, філателістів). Їх називають “клубними” картками [50].

Дебетні картки. Дебетну картку називають також карткою готівкових коштів, або карткою активів, і вона має такі характеристики своїх особливостей і функцій:

ü це пластикова картка, на якій є прізвище та ім'я її власника як клієнта певної фінансової установи, де він має на рахунку грошові кошти; тут можуть бути також зазначені види операцій, що виконуються за цим рахунком;

ü має магнітне кодування і зчитується ЕОМ. Це -зручний інструмент для проведення автоматизованих платіжних операцій за допомогою терміналів;

ü дебетна картка є для власника зручним засобом виконання платіжних операцій шляхом прямого зменшення розмірів його фінансових активів замість збільшення зобов'язань чи боргу;

ü дебетна картка з відповідною системою зв'язку є потенційно можливою заміною готівкових коштів або звичайних чеків у багатьох платіжних операціях у сфері індивідуальних розрахунків.

Дебетна картка, з юридичного погляду, може стати кредитною, якщо вона наділяється будь-якою специфічною рисою кредиту (наприклад - можливістю надання кредитного овердрафту). Можна сказати, що картка, яка служить виключно для кредитних операцій, очевидно, є кредитною. Та, яка може бути використана тільки в автоматах-касирах або для прямих дебетових операцій у торговельних точках, є дебетною карткою. Дебетна картка починає відігравати більш важливу роль у зв'язку з розвитком системи електронного переказу фінансових коштів. Окрім кредитних операцій, вона знаходить застосування в автоматах-касирах і гарантійних операціях з чеками. У майбутньому дебетна картка може стати основним інструментом фінансових операцій у магазинах роздрібної торгівлі і відіграти ключову роль у системі надання фінансових послуг, яка значно відрізнятиметься від існуючої системи.

Ринок дебетних карток усе ще далекий від насичення, і чисельність їх потенційних споживачів безперервно зростає у міру того, як ця картка поступово входить у повсякденне життя.

Практика свідчить, що в першу чергу послугами дебетних карток зможуть користуватися особи, які:

ü частіше від інших користуються банківськими послугами;

ü виписують велику кількість чеків;

ü мають нижче середнього сальдо чекових рахунків;

ü мають фінансові ресурси вищі за середні;

ü мають картки для оплати за поїздки (у тому числі - туристичні) і розваги;

ü користуються всім набором можливостей банківських карток або карток для оплати за послуги магазинів;

ü мають дохід вище за середній;

ü відносяться до категорії швидше молодих, ніж старших сімей.

ü Таким чином, дебетні картки потенційно можуть задовольняти велику різноманітність споживчих потреб.

ü Отже, дебетні картки можуть бути використані у трьох випадках:

ü для зняття грошових сум у відділенні банку;

ü у мережі автоматів-касирів;

ü як незалежні замінники чеків у торговельних закладах.

Якщо виходити з даних фірми “Vіsа”, найближчими роками поширення дебетних карток цілком може досягти 60% теоретичного розрахункового рівня насичення ринку цього виду послуг [72].

Картки для банківських автоматів. Це - різновид дебетних карток, які дають можливість власнику рахунку в банку отримувати готівку в межах залишку коштів на рахунку через автоматичні пристрої, які встановлені в банку, торговельних залах, на вокзалах. При наявності грошової картки можна одержати готівку протягом доби, а також у вихідні та святкові дні. Крім цього, власник позбавлений необхідності відвідувати своє відділення банку і може користуватися автоматами, розташованими в торговельних центрах, на вокзалах тощо.

Банки в США встановлюють ліміт щоденного зняття грошей з рахунку через автомати — до 200 доларів. За останні роки в багатьох країнах автомати, які належать різним банкам, об'єднуються в мережі колективного користування, які охоплюють певний район або мають загальнодержавний характер. Такі великі мережі автоматів (наприклад, Рlus у США) дають можливість здійснювати операції в глобальному масштабі [50].

Деякі типи автоматів виконують більш широкий спектр операцій, крім простого зняття грошей з рахунку; вони дозволяють, наприклад, вносити гроші на вклад, робити внесок для погашення позики, одержувати виписку про стан банківського рахунку, переказувати гроші з одного рахунку на інший (наприклад, з ощадного - на поточний).

Слід ще раз зазначити, що картка для автоматів пов'язана не з кредитною лінією (як у випадку з банківською кредитною карткою), а з поточним або ощадним рахунком власника картки в банку. Тому в більшості банків система розрахунків за цими картками адміністративно і функціонально відокремлена від системи банківських карток.

Картки для купівлі через термінали в торговельних пунктах. Картки цього виду (Р0S - Роіnt оf Sа1е) також відносяться до розряду дебетних.Вони “прив'язані” до чекового або ощадного рахунку власника картки і не передбачають автоматичного надання кредиту. Картка Р0S виконує функції банківського чека, однак її застосування більш надійне, оскільки ідентифікація власника проводиться в момент здійснення операції і гроші перераховуються на банківський рахунок торговельного підприємства негайно.

За останній час набули поширення дебетні картки власних мереж, їх випускають банки, які беруть участь у регіональних системах торговельних терміналів, не підключених до загальнонаціональних комунікацій. Банки приваблюють ті обставини, що в цьому випадку не потрібно платити комісійні за передачу інформації загальними комунікаціями.

Вище зазначалося, що при використанні Р0S-карток сума купівлі негайно знімається з рахунку покупця. Це не вигідно останньому, тому що при інших формах розрахунків (чек, кредитна картка) він одержує відстрочення платежу. Для торговельників угоди на обслуговування Р0S-карток обходяться дорожче, ніж при використанні чеків. Це зумовило відносно повільні темпи збільшення кількості операцій з картками вказаного типу.

Чекові гарантійні картки. Ці картки видаються власникам поточних рахунків у банку для ідентифікації чекодавця і гарантії платежу за чеком. Картка базується на кредитній лінії, яка дозволяє власнику рахунку користуватися кредитом (овердрафтом). При цьому банк гарантує торговельнику одержання грошей за чеком у межах встановленого ліміту в тому випадку, якщо на рахунку чекодавця відсутня необхідна сума [50].

Основні правила користування чековою гарантійною карткою:

ü підписи на чеку і на картці повинні бути ідентичні;

ü сума чека не повинна перевищувати ліміту, зазначеного на картці;

ü якщо сума виплати за чеком перевищує суму коштів на рахунку, з власника знімаються комісійні за використання кредитної лінії і відсотки за овердрафт.

“Електронні гаманці”. Це картки, що призначені для оплати різноманітних товарів або послуг у багатьох підприємствах торгівлі та сфери послуг. Потенційно можуть використовуватися як у середині однієї країни, так і в міжнародних масштабах, але інколи їх використання обмежується певним регіоном. Платіжна спроможність таких карток обумовлена певною сумою, яку власник картки попередньо вносить емітенту цієї картки або його агенту. Кошти можуть вноситися безпосередньо на картку готівкою або з використанням депозитного рахунку власника картки. Надається можливість багаторазового “завантаження електронного гаманця”.

На поточний момент “електронні гаманці” ще не одержали широкого розповсюдження в жодній державі світу, однак у багатьох країнах розгор-таються експериментальні проекти щодо запровадження кількох різних схем організації такої системи. Передбачається, що незалежно від вибору остаточної схеми функціонування “електронних гаманців”, вони поступово замінюватимуть готівку при виконанні дрібних індивідуальних (таких, що не повторюються) платежів [50].

Ще одна класифікація пластикових карток пов'язана з їхніми технологічними особливостями. Найбільш розповсюджені картки двох видів - з магнітною смугою і з вбудованою мікросхемою (які мають назви сhір сагd - чіп-картка, або smart сагd - смарт-картка, чи “інтелектуальна” картка) [85].

Картки з магнітною смугою мають на звороті магнітну смугу, де записані дані, необхідні для ідентифікації особи власника картки при її використанні в банківських автоматах і електронних терміналах торговельних закладів:

ü банківські реквізити власника картки, тобто адреса, код його банку і відділення, а також номер його рахунку;

ü розпізнавальний напис, що відповідає секретному персональному коду власника;

ü строк дії картки;

ü максимальна сума, яку має в розпорядженні власник картки і яка зменшується при кожному знятті коштів із рахунку.

На початку 80-х років цю інформацію було використано для часткової автоматизації розрахунків. Перш за все, щоб замінити операцію механічного друкування банківських реквізитів і коду клієнта на квитанціях, комерсантів почали забезпечувати новими пристроями, які можуть читати цю інформацію і видавати відповідну квитанцію. Ці ж пристрої видають касовий звіт і можуть акумулювати суми і підготовляти їх до переказу в банк. Тим самим вони дозволяють уникнути нагромадження квитанцій у центрах їх обробки.

На наступному етапі було впроваджено систему платежів у реальному часі за допомогою електронних платіжних терміналів: завдяки тій самій магнітній картці клієнт може через касу магазину, обладнаного такими терміналами, безпосередньо пов'язаними з його банком, віддати розпорядження зняти гроші з його рахунку й одразу ж внести їх на рахунок продавця.

Коли картка встановлена у відповідні зчитуючі пристрої, індивідуальні дані власника передаються комунікаційними мережами для одержання дозволу на проведення операції. На картках великих міжнародних карткових асоціацій VISA і Маster Саrd магнітна смуга має кілька доріжок для фіксації необхідних відомостей у закодованій формі. На одній з доріжок записано персональний ідентифікаційний номер, який вводиться власником картки за допомогою спеціальної клавіатури при використанні ним банківських автоматів і терміналів Р0S. Набрані цифри порівнюються з РIN-кодом, що записаний на смузі. У випадку, якщо вони не збігаються, власнику дається можливість зробити ще кілька спроб набору РIN-коду. Потім картка вилучається або повертається власнику (єврокартка).

Картка з мікросхемою була винайдена у Франції 1974 року й одержала широке розповсюдження в цій країні та за кордоном. Вбудована в картку мікросхема (чіп) складається із запам'ятовуючих пристроїв для збереження інформації та процесора, який є комп'ютером і здатний обробляти інформацію, записану в запам'ятовуючих пристроях. Ці мікропроцесори постійно вдосконалюються для розширення функціональних можливостей картки і підвищення її надійності. Такі картки називають також “інтелектуальними” картками, або смарт-картками [96].

На основі записаних у мікросхемі відомостей трансакція з використанням картки може здійснюватись в автономному режимі (оff-Ііпе), тобто без безпосереднього зв'язку з центральним процесором банківської комп'ютерної системи в момент здійснення транзакції. Оскільки картка сама зберігає в пам'яті суму коштів, які є на банківському рахунку, то авторизації тут не потрібно: якщо ліміт перевищений, трансакція не відбудеться. Якщо ж сума трансакції менша від суми ліміту, то в момент її здійснення сума вільного ліміту буде зменшена і записується новий залишок, який може бути використаний при наступній купівлі. При внесенні грошей на рахунок ліміт поновлюється, про що робиться новий запис у мікросхемі.

Картка з мікросхемою має чимало переваг перед карткою з магнітною смугою:

ü якщо картка з магнітною смугою є лише пасивним засобом збереження інформації, то картка з мікросхемою може реагувати і записувати в свою пам'ять інформацію про попередньо виконані трансакції;

ü інформаційні можливості смарт-картки значно ширші, ніж у карток з магнітною смугою;

ü можливість оперативного поновлення даних у пам'яті мікропроцесора.

Важливою перевагою картки з мікропроцесором є її висока надійність. Дуже швидко злочинці навчились розпізнавати секретні коди карток з магнітною смугою, викрадати й використовувати ці картки або виготовляти фальшиві і використовувати їх в автоматах для видачі готівки. Вона має декілька ступенів захисту і підробити інформацію, записану в ній, дуже важко або зовсім неможливо. Якщо картка викрадена і новий власник захоче скористатись нею для одержання грошей через автомат, то при неправильному введенні РIN-коду мікросхема руйнується і картку не можна більше використовувати [50].

Інформаційні можливості картки з мікросхемою значно ширші, ніж у карток з магнітною смугою (якщо картка з магнітною смугою дозволяє зберігати інформацію обсягом в 1 Кб, тобто 1024 біти, то картка з мікросхемою - 8 Кб, із збільшенням у найближчому майбутньому до 16 Кб, а в подальшому навіть до 64 Кб із використанням іншої технології). Крім того, її перевагою є можливість оперативного поновлення даних у пам'яті мікропроцесора.

Картки з мікросхемою мають відносно високу вартість (у 5-7 разів вищу порівняно з магнітною карткою). Крім того, їх введення в обіг у країнах, які з початку створення системи карткових розрахунків орієнтувались на магнітні картки, ускладнюється. Там встановлені десятки і сотні тисяч одиниць обладнання, не пристосованого для зчитування інформації з мікросхеми, а заміна цього обладнання на пристрої, сумісні зі смарт-картками, вимагає значних капіталовкладень.

І нарешті, останні нововведення в технології карток - це лазер і голографія. Оптична пам'ять і запис за допомогою лазера не тільки забезпечують візуальне відображення інформації на картці, а й дозволяє збільшити ємність пам'яті до 1,2 Мб. Але це все тільки пасивні картки, якщо на них немає мікропроцесора [78].

Зараз найнижчу собівартість мають картки з магнітною смугою завдяки їх масовому виготовленню, однак собівартість карток з мікросхемою найближчим часом повинна значно знизитися, враховуючи можливості їх широкого розповсюдження.

Кредитні та дебетні картки можуть існувати як на основі пластикових карток з магнітною смугою, так і на основі карток з мікросхемою, але “електронний гаманець” може бути реалізований лише у вигляді смарт-картки. Більшість емітентів замінюють існуючі картки з магнітною смугою на картки з мікросхемою щоб усі види карткових послуг (кредитні, дебетні та “електронного гаманця”) можна було надавати з використанням однієї картки. Крім того, смарт-картки забезпечують значно більший захист від шахрайства.

1.3 Основні елементи і учасники системи карткових розрахунків та їх взаємодія

На сучасному етапі іде процес створення національної платіжної системи України. В більшості випадків українські банки є членами міжнародних платіжних систем, а деякі з них випускають власні пластикові картки.

Для більш детального розуміння всіх процесів, пов’язаних з пластиковими картками, детально зупинимося на визначенні основних складових .

Платіжна картка – спеціальний платіжний засіб у вигляді емітованої в установленому законодавством порядку пластикової чи іншого виду картки, що використовується для ініціювання переказу грошей з рахунку платника або з відповідного рахунку банку з метою оплати вартості товарів і послуг, перерахування грошей зі своїх рахунків на рахунки інших осіб, отримання грошей у готівковій формі в касах банків, фінансових установ, пунктах обміну іноземної валюти уповноважених банків та через банківські автомати, а також зд1йснення інших операцій, передбачених відповідним договором [4].

Ітак, платіжна картка являє собою пластину стандартних розмірів, виготовлену з спеціальної, стійкої до будь-яких пошкоджень пластмаси. Основна функція платіжної картки - забезпечення ідентифікації особи, що її використовує як суб’єкта платіжної системи. Для цього на пластикову картку наносяться логотипи банка-емітента і платіжної системи, що обслуговує картку, ім’я власника картки, номер його рахунку, строк дії картки. Крім цього на картці може бути присутня фотокартка власника і його підпис. Алфавітно-цифрові дані – ім’я, номер рахунку і інші - можуть бути ембоссировані , тобто нанесені рел’єфним шрифтом. Графічна інформація дає можливість візуальної ідентифікації власника картки. Однак, для використання в банківській платіжній системі цього недостатньо. По-перше, така картка може бути легко підроблена, по-друге, автоматична обробка такої картки проблематична. Крім того, потрібно і зберігати на картці ряд конфеденційних даних, що полегшує процедуру авторизації. Все це призводить до необхідності занесення ідентифікаційних даних на банківські пластикові картки додатково ще в закодованому вигляді. Ця задача може бути вирішена за допомогою різноманітних фізичних механізмів. В картках зі штрих-кодом в якості ідентифікаційного елементу використовується штриховий код, аналогічний коду, який застосовується для маркировки товару. Зчитування кода відбувається в інфрачервоних промінях. Картки з магнітною полосою на сьогоднішній день найбільш розповсюджені. Магнітна полоса розташована на зворотній стороні картки і складається з трьох доріжок. Дві перші потрібні для зберігання ідентифікаційних даних, а на третю можна записувати інформацію. Захищеність карт з магнітною полосою, як і попередніх, відносно низька. Але, існуюча розвинена інфраструктура платіжних систем, що використовують їх, і відсутність у світових лідерів “карткового” бізнесу - компаній VISA i Europay повномаштабного стандарту на більш перспективний вид карток - смарт-карти - і є причинами інтенсивного використання карток з магнітною полосою і сьогодні. В смарт-картах носієм інформації є мікросхема. Стосовно вартості карт пам’яті, то вони мають відносно високу вартість ( в 5-7 разів вище відносно магнітної карти ). Однак в останні роки ціни на них суттєво знизилися у зв’язку з вдосконаленням технології і ростом об’ємів виробництва. Також існують карти з мікропроцесором, які по суті відповідають характеристикам персональних комп’ютерів 80-х років. Ці два останні види карт розглядаються сьогодні як найбільш перспективний вид пластикових карт. Прикладом може бути багатоцільова карта фірми Toshiba, що використовується в системі VISA. В доповнення до всіх можливостей звичайної мікропроцесорної карти, ця карта також має невеликий дісплей і допоміжну клавіатуру для введення даних. Ця карта об’єднує в собі кредитну, дебетову і передоплатну карту, а також виконує функції годинника, календаря, калькулятора, здійснює конвертацію валюти, може служити книжкою для нотатків [4].

Банк-емітент – член платіжної системи, який займається випуском пластикових карток і наданням їх в розпорядження клієнтів. При цьому картки залишаються у власності банка, а клієнти отримують право на їх використання.

Функції цього банку коротко можна охарактеризувати так: видача картки клієнту починається з відкриття йому рахунку в банку-емітенті і, як правило, внесенням ним певної суми коштів на цей рахунок. При наданні картки, банк-емітент бере на себе тим самим гарантійні обов’язки по забепеченню платежів по картці. Характер цих гарантій залежить від платіжниж повноважень, наданих клієнту і зафіксованих класом картки. Прикладом може бути сімейство платіжних і кредитних карток компанії VISA International. Це картки наступних видів:

ü “Плас”;

ü “Інтерлінк”;

ü “Електрон”;

ü “Віза класік”;

ü “Віза бізнес”;

ü “Віза преміум голд”

Повноваження власника картки перевіряється під час авторизації. Авторизація проводиться протягом прийняття картки до оплати або видачі готівкових коштів. Для цього точка обслуговування робить запитання платіжній системі про підтвердження повноважень пред’явника картки і його фінансових можливостей. У випадку позитивного рішення система дає дозвіл на оплату і сповіщає код авторизації, який потім переноситься на чек (сліп). Авторизація може проводитись як вручну, коли продавець або касир передає запит по телефону оператору (голосова авторизація), так і автоматично. В останньому випадку картка кладеться в POS-термінал, дані зчитуються з картки, з клавіатури касиром вводиться сума платежа, а власник картки - секретний ПІН-код (персональний ідентифікаційний номер). Після цього термінал здійснює авторизацію або встановлюючи зв’язок з базою даних платіжної системи (on-line режим), або здійснюючи додатковий обмін даними з самою карткою (off-line авторизація). У випадку видачі готівкових коштів процедура носить аналогічний характер з тою лише особливістю, що гроші в автоматичному режимі видаються спеціальним пристроєм - банкоматом, який і проводить авторизацію.

Сукупність операцій , які супроводжують взаємодію держателя картки з платіжною системою при здійсненні платежу по картці або отриманні готівки часто називають транзакцією. Таким чином, транзакція включає в себе не тільки зчитування даних з картки, виконання запиту на авторизацію, оформлення чека, а і зміни інформації про фінансові ресурси власника картки у базі даних платіжної системи і на картці. В деяких випадках в поняття транзакції включають і відповідні операції по перерахуванню грошових коштів.

Наступним елементом платіжної системи є банк-еквайр. Початкову обробку запитів на авторизацію проводить еквайр-центр. На початковому етапі розвитку вітчизняних платіжних систем роль еквайр-центра інколи виконує процесінговий центр, однак в більшості випадків в якості таких центрів виступають банки - члени платіжної системи, тому часто кажуть банк- еквайр. Якщо банк-еквайр не володіє даними для виконання запиту (власник картки - клієнт іншого банку), то запит переправляється в процесіноговий центр, який, в свою чергу, або виконує його і передає відповідь банку-еквайру, або здійснює його подальшу маршрутизацію [4].

Процесінговий центр веде базу даних платіжної системи . База даних, як правило, містить відомості про банки - члени платіжної системи і власників карток, що забезпечує виконання запитів на авторизацію. Центр зберігає відомості про ліміти власників карток і виконує запити на авторизацію в тому випадку, якщо банк-емітент не має власної бази (додаток Б).

В іншому випадку процесінговий центр пересилає отриманий запит в банк-емітент аторизованої картки (додаток В).

Як ми бачимо, що центр забезпечує і пересилання відповіді банку-еквайру. Крім того, на основі накопичених за день протоколів транзакцій - що фіксуються при авторизації даних про проведення карткових платежів і видачі готівки - процесінговий центр готує і розсилає підсумкові дані для проведення взаєморозрахунків між банками - учасниками платіжної системи, а також формує і розсилає банкам-еквайрам стоп-листи [4].

Як видно із вище сказаного, процесінговий центр є технологічним ядром платіжної системи. Він функціонує в достатньо жорстких умовах, гарантовано обробляючи в реальному масштабі часу інтенсивний потік транзакцій. І дійсно, використання дебетової картки призводить до необхідності on-line авторизації кожної угоди в будь-якій точці обслуговування платіжної системи. Для операцій з кредитною карткою авторизація необхідна не у всіх випадках, але , наприклад, при отриманні коштів в банкоматах вона теж проводиться завжди. Використання смарт-карт може при певній організації розрахунків знизити вимоги до виконання режиму реального часу, але загальна напруга на центр не зменшиться.

Також високі вимоги до розрахункових можливостей процесінгового центру висуває і підготовка даних для проведення взаємозаліків по підсумку дня, оскільки обробці належать протоколи значної частини транзакцій, а строки виконання розрахунків досить невеликі - декілька годин [4].

Таким чином, підтримка надійного, стійкого функціонування платіжної системи потребує, по-перше, наявності великих розрахункових можливостей процесінгового центру, по-друге, розвиненої комунікаційної інфраструктури, оскільки процесінговий центр системи повинен мати можливість одночасно обслужити достатньо велике число географічно віддалених точок. Крім того, неминуча також маршрутизація запитів, що ще більш підвищує вимоги до комунікацій.

Наступним елементом платіжної системи є розрахунковий банк, який забезпечує оперативне проведення взаєморозрахунків. В розрахунковому банку банки-члени платіжної системи відкривають корреспондентські рахунки. Взаєморозрахунки необхідні для наступного. Кожний банк-еквайр здійснює перерахування точкам обслуговування по “картковим” платежам як своїх клієнтів, так і власників карток інших банків-емітентів, які входять в певну платіжну систему. Тому відповідні кошти повинні бути потім перераховані еквайру цими “іншими” банками.

1.4Загальна характеристика діяльності ХФ АКІБ “УкрСиббанк” “ХРУ”.

Акціонерний комерційний інноваційний банк “УкрСиббанк” заснований 18 червня 1990 року. Був зареєстрований у Державному банку СРСР, а в 1991р. – у Національному банку України.

Банк здійснює свою діяльність на підставі Статуту та Лїцензії НБУ № 75 від 15.06.2000р.

Банк має повну ліцензію на здійснення усіх видів банківських операцій. АКІБ “УкрСиббанк” входить до групи найбільших комерційних банків України.

АКІБ “УкрСиббанк” має дуже розгалуджену структуру, тому надалі мова піде про Харківський філіал АКІБ “УкрСиббанк” “Харківське регіональне управління” [84].

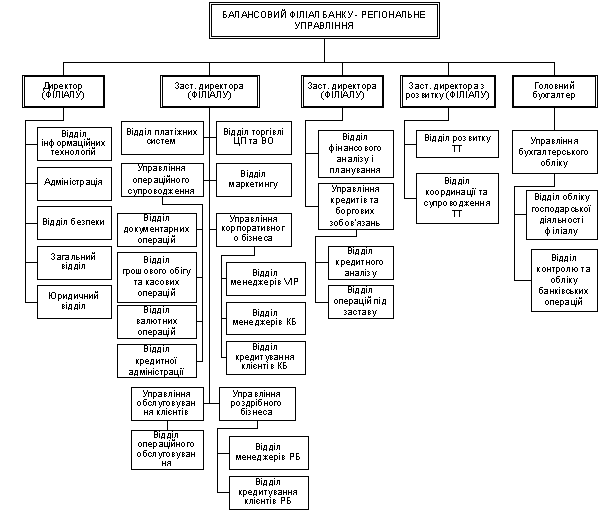

Структура ХФ АКІБ “УкрСиббанк” “ХРУ” представлена на рис 1.5.

При обслуговуванні корпоративних клієнтів банк сумлінно дотримується базових принципів, які були напрацьовані за 10 років своєї роботи, головними з яких є надання високоякісних банківских продуктів за конкурентоспроможними цінами; комплексне обслуговування; постійне розширення спектру продуктів і фінансових інструментів, які пропонуються; максимальна стандартизація процесу надання традиційних послуг; реалізація індивідуального підходу при роботі з клієнтами. Така політика банку сприяла подальшому розширенню кола найбільших клієнтів банку.

Поряд із індивідуальними продуктами банк пропонує своїм клієнтам весь обсяг банківських послуг від розрахунково-касового обслуговування та валютних операцій до обслуговування корпоративних пластикових карток і реалізації зарплатних проектів. Прагнучи зробити обслуговування клієнтів максимально зручним і вигідним, банк підготував до реалізації в 2001 році програму пакетного обслуговування, яка пропонує клієнтам новий принцип тарифікації послуг [84].

Розвиток зовнішньоторговельної діяльності банку в 2008 році сприяв збільшенню кількості документарних операцій АКІБ “УкрСиббанк” у 2 рази. Кореспондентські відносини з найбільшими банками світу дозволили банку забезпечити своїм клієнтам виконання на рівні світових стандартів всього спектру експортно-імпортних розрахунків, в тому числі клірингових і документарних операцій, таких як акредитиви, інкасо, облік і валювання банківських векселів і чеків.

Рис 1.5. Структура ХФ АКІБ “УкрСиббанк” “ХРУ”

Постійно працюючи в напрямку найбільш комплексного обслуговування клієнтів, банк істотно розширив спектр послуг, які надаються на ринку цінних паперів з інкасування, доміціляції та ввалювання векселів, шляхом розробки і проведення індивідуальних розрахункових схем своїх клієнтів.

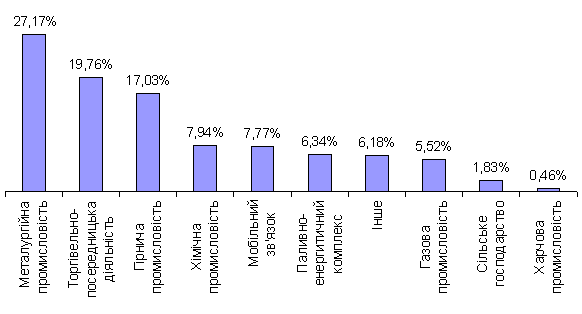

Банк продовжує оптимізувати набір кредитних продуктів, які пропонуються. У 2009 році готуються до впровадження: передекспортне фінансування, форфейтинг, мікрокредитування та інші види кредитних продуктів, які дозволятимуть і в майбутньому дотримуватися принципів індивідуального підходу, гнучкої цінової політики, оптимізації витрат позичальника в роботі зі своїми клієнтами (рис. 1.6).

Рис 1.6. Галузева структура кредитного портфеля

За умов розвитку, дотримуючись своєї стратегії активної роботи на ринку послуг, які надаються в обслуговуванні фізичних осіб, досяг певних результатів. За станом на 01.01.2008 АКІБ “УкрСиббанк” увійшов до десяти банків - найбільших утримувачів вкладів фізичних осіб. Цей результат вказує на те, що за час своєї роботи банк позиціонував себе як надійного, професійного і активного учасника ринку депозитних вкладів, пластикових карток та різних видів неторговельних операцій і перейшов із агента ринку, який приймає ціну, до групи агентів, які формують ціну на ринку [68].

Робота на ринку приватних осіб базується на пріоритетах, які визначені стратегією розвитку банку:

ü надання максимально повного переліку послуг і операцій незмінно високої якості;

ü розвиток послуг із використанням нестандартних схем і нових технологій, у тому числі забезпечення клієнтам віддаленого доступу з використанням мережі Інтернет і технологій телефонії;

ü висока швидкість обслуговування, за рахунок високотехнологічних систем передавання та обробки інформації;

ü розширення мережі відділень банку, зручних для клієнтів за територіальним розташуванням;

ü формування у населення культури користування фінансовими та платіжними інструментами шляхом їхньої популяризації.

Ринок цінних паперів України зараз знаходиться на стадії свого формування, яка характеризується великою кількістю операторів фондового ринку та, внаслідок цього, розвинутою конкуренцією. Тому, в цих умовах, завданням АКІБ “УкрСиббанк” було ствердження себе на ринку цінних паперів як універсального банку, який репрезентує весь спектр послуг з торгівлі цінними паперами, депозитарного обліку, реєстрації цінних паперів, здійснення банківських операцій з векселями та вексельними заліками. У 2007 році значну частку операцій на фондовому ринку становили операції з векселями та корпоративними цінними паперами - акціями підприємств України, які були найбільш привабливими як з точки зору дохідності, так і по відношенню до мінімізації ризику [84].

У сфері депозитарних операцій в 2008 році, поряд із послугами, які вже надаються банком, пропонується низка нових, таких як, відкриття рахунків в цінних паперах емітенту при переведенні емісії з документарної форми в бездокументарну, проведення клірингових операцій за участі депозитарія, що дозволяє значно зменшити операційні ризики клієнтів банку. У 2001 році АКІБ “УкрСиббанк” залишався одним із провідних операторів на валютному і депозитному міжбанківських ринках. На протязі року банк зміцнив свої ділові стосунки з постійними партнерами, розширив мережу кореспондентських рахунків в Україні і за кордоном, набув нових контрагентів.

Метою міжбанківської діяльності банку є підтримання поточної ліквідності та обслуговування потреб клієнтів, які здійснюють діяльність з експорту-імпорту. У минулому році банк активно проводив операції на українському ринку, ринку СНД і міжнародному ринку. Для забезпечення міжнародних розрахунків своїх клієнтів АКІБ “УкрСиббанк” використовує широку мережу банків-кореспондентів у всьому світі, яка постійно розширюється. За дорученням своїх клієнтів банк проводив платіжні операції і розрахунки в 23 різних валютах, головна частка яких належить контрагентам країн СНД. Балтії, Германії. Великої Британії. Швейцарії. Австрії та Америки [84].

2007 рік також став для АКІБ “УкрСиббанк” роком активного впровадження платіжних карток. У цьому році був створений і узгоджений з НБУ локальний платіжний проект банку - платіжна система “ГЕО”, яка базується на використанні мікропроцесорних карток з високим рівнем безпеки і надійності. Метою реализації цього проекту є надання своїм клієнтам більш вигідних умов обслуговування в порівнянні з міжнародними платіжними системами, а також розширення спектру банківських послуг. У 2001 році банк продовжував роботу з впровадження проекту в напрямку розширення інфраструктури і збільшення випуску карток. До системи включено всі філії банку. В 2007 році Банк вступив до міжнародної платіжної системи Europay і вже в квітні 2008 року були емітовані перші міжнародні картки. Збалансована політика банку в сфері платіжних карток дозволить і надалі виправдовувати довіру клієнтів, надаючи нові зручні та надійні фінансові інструменти [84].

Розділ 2. Комплексний аналіз запровадження та використання розрахунків за допомогою пластикових карток

2.1 Організація роботи комерційних банків щодо обслуговування клієнтів за допомогою пластикових карток

Розрахунки платіжними картками регулюють: Закони України „Про банки і банківську діяльність”, „Про платіжні системи та переказ грошей в Україні”, „Про застосування реєстраторів розрахункових операцій у сфері торгівлі, громадського харчування та послуг”; Положення про порядок емісії платіжних карток і здійснення операцій з їх застосуванням, затверджене постановою Правління НБУ від 27.08.2001 № 367; Інструкція про порядок відкриття та використання банками рахунків у національній та іноземній валюті, затверджена постановою Правління НБУ від 18.12.98 № 527; Положення про впровадження пластикових карток міжнародних платіжних систем у розрахунках за товари, надані послуги та при видачі готівки, затверджене постановою Правління НБУ від 12.07.2000 № 283, правила бухгалтерського обліку операцій з використанням платіжних карток в банках України, затверджені постановю Правління НБУ від 17.12.01 № 524.

Згідно нормативно-правовим актам Національного банку та чинного законодавства України, на території країни дозволяється використання платіжних карток, емітованих банками, що є членами як внутрішніх, також й міжнародних платіжних систем. Відтак, банки мають право створювати внутрішні одноемітентні (чи багатоемітентні) платіжні системи та емітувати платіжні картки на терені України, але й поширювати сферу діяльності таких систем на територію інших країн. До створення таких платіжних систем банки можуть вдаватися як самостійно, так і разом із зацікавленими нефінансовими інституціями чи підприємствами (зазначимо, що за нормативними положеннями створення та експлуатація внутрішніх платіжних системи, розрахунки та операції з платіжними картками в яких виконуються не банківськими установами, не дозволяється). Українські банківські установи можуть укладати з платіжними організаціями міжнародних платіжних систем VISA International та EuroPay International та небанківських платіжних систем American Express, Diners Club, JCB угоди про членство у цих системах. Умови такого партнерства повинні відповідати критеріям чинного законодавства України.

Згідно вимог нормативно-правових актів НБУ, внутрішні платіжні системи можуть створюватися в Україні банками-резидентами спільно з іншими фінансово-кредитними та нефінансовими установами (підприємствами) через запровадження власних проектів чи проектів інших розробників платіжних систем [4].

Згадані проекти внутрішніх платіжних систем мають відповідати вимогам та рекомендаціям міжнародних стандартів ISO, Європейського комітету по банківських стандартах (ECBS), а також задовольняти рішенням міжнародних платіжних систем (VISA, Europay тощо).

Технічне забезпечення створюваної платіжної системи повинно відповідати вимогам державних чи міжнародних стандартів, а програмне забезпечення мати відповідні ліцензії його виробника (останнє не стосується програмних засобів власної розробки).

Установи-організатори внутрішніх платіжних систем також повинні забезпечити необхідний рівень захисту інформації через застосування організаційних заходів та використання програмно-технічних засобів криптографічного захисту. До речі, програмно-технічні системи захисту інформації мають працювати на основі спеціальних алгоритмів криптографічного захисту, описаних та визначених у відповідних держстандартах України, або мати відповідний дозвіл на їх використання від організацій (установ), які уповноважені видавати такі дозволи [72].

Впровадженню внутрішньої платіжної системи має передувати визначення платіжної організації (якщо створюється одноемітентна внутрішня платіжна система, функції платіжної організації може виконувати банк, який створює цю систему і є її власником).

Крім цього, ще до початку промислової експлуатації внутрішньої платіжної системи платіжна організація має розробити та належним чином зареєструвати торговельний знак (логотип) системи. У випадку одноемітентної внутрішньої платіжної системи торговельним знаком (логотипом) може слугувати логотип банку-власника. Логотип має розмішуватися на платіжних картках системи та у місцях, де здійснюються операції з цими картками.

Важливо також відзначити, що здійсненням розрахунків з підприємствами торгівлі (послуг) по операціях держателів платіжних карток, а також операціями з видачі готівки останнім — еквайрингом — на території України можуть займатися лише банки-резиденти України, а операції з використанням платіжних карток в Україні здійснюються тільки у валюті України. Виняток складає лише одержання готівкової валюти з власного карткового рахунку клієнта у касах та через банкомати відповідних уповноважених банків-емітентів (чи тих, що надають платіжні картки від імені емітентів). Останнє також стосується одержання готівкових коштів в іноземній валюті держателями карток міжнародних платіжних систем, які є клієнтами емітентів-нерезидентів. Фінансові розрахунки банків-членів міжнародних платіжних систем по операціях, здійснених їх клієнтами (чи довіреними особами) і допомогою платіжних карток за межами України виконуються у валюті, визначеній в угодах з платіжними організаціями міжнародних платіжних систем [4].

Участь банків у роботі платіжних систем має форму принципового або асоційованого членства. Аби стати принциповим членом міжнародної чи внутрішньої платіжної системи, банк повинен отримати від платіжної системи ліцензії на самостійне здійснення емісії платіжних карток та/чи еквайрингу. Натомість асоційоване членство передбачає отримання практично такої самої ліцензії, але за гарантіями, наданими платіжній організації іншим банком-принциповим членом. Емісія платіжних карток незалежно від платіжної системи, членом якої є банк (міжнародної, внутрішньої, одноемітентної чи багатоемітентної) та еквайринг може здійснюватися лише за умови отримання від Національного банку України ліцензії на проведення таких операцій. Банк, який є принциповим чи асоційованим членом міжнародної (або внутрішньої) платіжної системи та емітує платіжні картки, може укладати угоди з банками резидентами, які не є членами платіжних систем, про виконання ними через касові відділення їх установ та пунктів обміну валюти операцій з видачі готівки за платіжними картками, а також про обслуговування поточних рахунків своїх клієнтів за розрахунковими документами еквайра. Проведення розрахунків по операціях з платіжними картками міжнародних платіжних систем, призначеними для користування за межами України, вимагає від банка ліцензії на право здійснення валютних операцій [4].

Платіжні картки видаються клієнту (чи його довіреній особі) на підставі та умовах договору про відкриття карткового рахунку. Як правило, наперед оплачені платіжні картки ("електронні гаманці"), які банк просто продає фізичним особам, укладення письмового договору не потребують. (Але якщо схема використання наперед оплачених платіжних карток передбачає поповнення коштів на консолідованому банківському рахунку з перезаписом у картку нової суми, укладення письмового договору обов'язкове!). Клієнти-резиденти можуть відкривати картрахунки за межами України та користуватися платіжними картками, емітованими нерезидентами, але в межах, встановлених чинним законодавством України про валютне регулювання.

Договір про відкриття картрахунку має обов'язково визначати: умови (схему) обслуговування карткового рахунку клієнта, обставини зміни цих умов згідно правил та нормативів банку та платіжної системи; умови обслуговування на випадок овердрафту; розмір та умови оплати за операції з картрахунком згідно банківських тарифів; порядок вирішення спірних питань тощо. Обов'язковим пунктом обумовлюється згода клієнта на дебетування банком його картрахунку за платіжними повідомленнями еквайрів про здійснені клієнтом операції.

Для відкриття карткових рахунків клієнти подають у банк такі самі документи, що й для відкриття поточних рахунків. Якщо мова йде про дебетну схему обслуговування фізичних осіб, то в якості карткових можуть використовуватися поточні банківські рахунки клієнта; в іншому випадку відкриваються окремі карткові рахунки, що ведуться в режимі звичайних поточних рахунків, але з урахуванням нормативно-правових обмежень. Окремі карткові рахунки відкриваються клієнтам-юридичним особам — у будь-якому разі, та фізичним особам — у разі використання кредитної схеми. Юридична особа, що має відкриті рахунки в банках, які не є принциповими чи асоційованими членами конкретної платіжної системи, мають право відкрити карткові рахунки у банках, які є її членами [12].

Клієнти з числа фізичних осіб можуть поповнювати кошти на своїх карткових рахунках, вносячи готівку до каси свого (чи іншого) банку, шляхом переказу з інших поточних чи депозитних рахунків, та навіть з рахунків інших осіб за їх дорученням. Зарахування коштів на картрахунки юридичних осіб здійснюється з їх поточних рахунків, та у вигляді готівкових відшкодувань за понаднормові витрати коштів держателями корпоративних платіжних карток [12].

Вид, який має емітована банком платіжна картка, тип носія ідентифікаційних даних (магнітна смуга, мікросхема тощо), нанесені на картку реквізити визначаються платіжною організацією відповідної платіжної системи. На картці неодмінно мають бути логотип (назва) та реквізити банку, які служать ідентифікації платіжної системи та емітента. На платіжних картках внутрішніх платіжних систем неодмінно має бути нанесений шляхом друку або тиснення банківський ідентифікаційний номер - БІН.

Розрахункрві операції з використанням платіжних карток значно розширили спектр банківських фінансових послуг та збільшили можливості отримання банківського продукту. Переваги запровадження карткових платіжних систем для клієнтів та їх довірених осіб очевидні: це й уникнення необхідності носити з собою великі суми грошей, й певне спрощення розрахункових формальностей, й можливість більш суттєвого контролю за трансакцією.

Набуваючи членства у картковій платіжній системі, банки отримують право на комісійну винагороду, розмір якої вони встановлюють самостійно, виходячи з правил конкретної платіжної системи та тарифів банку. Таким чином, крім комісійних та відсотків з власників карток та торговельних підприємств, банк-еквайр одержує від останніх певний дисконт на оплату торговельних рахунків; до того ж, він може користовуватися у своїй діяльності коштами торговельних підприємств на рахунках цього банку. Нарешті, банк може надавати торговельному підприємству додаткові послуги, натомість пропонуючи йому додаткові пільги й додатково знижуючи ставку дисконту. Уповноважені банки України можуть встановлювати комісійну винагороду у валюті видачі готівки (якщо йдеться про операції видачі готівки держателям платіжних карток). Інші види комісійної винагороди уповноваженим банкам встановлюються згідно порядку, визначеному у Правилах здійснення операцій на міжбанківському валютному ринку [4].

Як правило, банки пропонують до послуг клієнтів-фізичних осіб дебетні схеми, кредитні схеми, та так звані наперед оплачені кредитні картки чи "електронні гаманці".

Клієнти банку-емітента (чи банку, який діє від імені останнього) та їх довірені особи можуть застосовувати платіжні картки для безготівкової оплати за товари чи послуги, перерахування коштів з карткових рахунків на рахунки інших осіб, купівлі товарів та послуг у системах електронної комерції. Платіжні картки також використовуються для одержання готівки у касах банків. банкоматах та пунктах обміну іноземної валюти.

Юридичні особи можуть користуватися корпоративними платіжними картками. Довірені особи клієнтів, що є юридичними особами можуть використовувати платіжні картки для здійснення (у безготівковій та готівковій формі) розрахунків, пов'язаних зі статутною та господарською діяльністю; оплатою витрат на відрядження та представницьких витрат як в Україні, також і за її межами. Принагідне зазначимо, що кошти, які списані з карткового рахунку юридичної особи по вказаних розрахункових операціях (за винятком безготівкових розрахунків у національній валюті України, що пов'язані зі статутною діяльністю юридичної особи на території України), вважаються за видані під звіт держателю платіжної картки. Інакше кажучи, використання коштів має підтверджуватися відповідними звітними документами [12].

Згідно Постанови Національного банку України "Про затвердження Положення про порядок емісії платіжних карток і здійснення операцій з їх застосуванням", корпоративні платіжні картки не можуть застосовуватися для виплати заробітної платні та інших виплат соціального характеру, оплати угод (контрактів) в іноземній валюті від імені резидентів та представництв юридичних осіб з числа нерезидентів[4].

Держателі платіжних карток з числа фізичних осіб можуть використовувати картки для переведення коштів на інші рахунки, сплати комунальних та інших послуг через мережу депозитарних банкоматів.

2.2 Аналіз банківських операцій з використанням пластикових карток внутрішньодержавних та міжнародних платіжних систем.

Як відмічалося на прес-конференції Асоціації українських банків, яка відбулася 5 лютого 2008 року, економічна середа, в якій працювали українські банки в 2007 році, була благоприємною. Нарощування активів та збільшення кредитування банками економіки покращило їх фінансовий результат і ефективність діяльності.

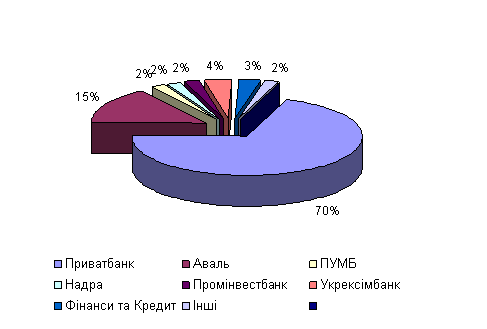

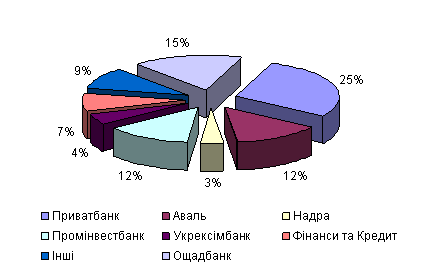

Фінансова стабільність в країні створила умови для розвитку бізнесу як міжнародних, так і внутрішніх (локальних) платіжних систем. За даними НБУ, на 1 січня 2008 року загальна кількість емітованих українськими банками карток за останній квартал минулого року зросла на 744 тис. І склала більше 3251 тис. З яких кількість карток внутрішніх платіжних систем збільшилась на 97 тис. До 1001 тис., міжнародних – на 647 тис. До 2250 тис [100].

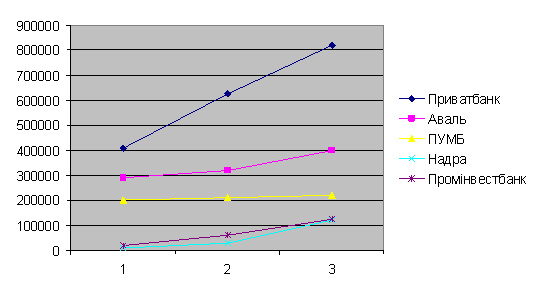

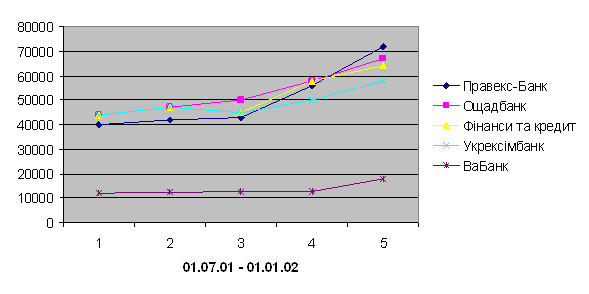

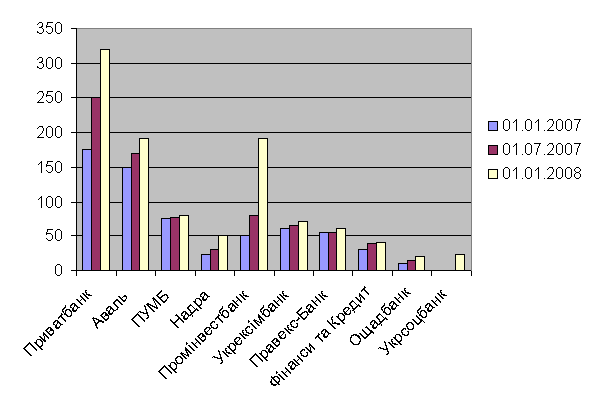

Лідерами по кількості емітованих платіжних карток залишаються “Приватбанк” – більше 924 тис., Промінвестбанк – більше 737 тис. ( з яких 629 тис. – локальні внутрішньобанківські), “Аваль” – більше 416 тис., ПУМБ – більше 252 тис., Ощадбанк – більше 254 тис. ( з яких 186 тис. – локальні внутрішньобанківські).

На початок січня 2002 року держателів локальних платіжних карток обслуговували 318 банкоматів та 719 платіжних терміналів. Протягом 2001 року держателями платіжних карток, які емітовані українськими банками, здійснено більше 75365 тис. Операцій на сумму 8247 тис. Гривень. З яких на теріторії України – 75083 тисяч операцій на сумму 7780 тисяч гривень. За межами України – більше 282 тисяч операцій на сумму 467 тисяч гривень [73].

На початок січня 2008 року загальна кількість карток Europay International та VISA International, емітованих банками членами МПС перевищила два мільйони. За рік загальна кількість встановлених цими банками банкоматів зросла більше ніж в 2,5 рази і більш ніж вдвічі збільшилась кількість POS-терміналів, встановлених в торговій мережі та в пунктах видачі готівки.

Темпи емісії протягом року постійно збільшувались. Наприклад, за останні два місяці 2007 року темпи приросту кількості карток збільшились більш ніж в 1,5 рази порівняно з періодом з вересня по листопад 2007року. Приріст за листопад-грудень 2007 року склав більш 435 тис. карток.

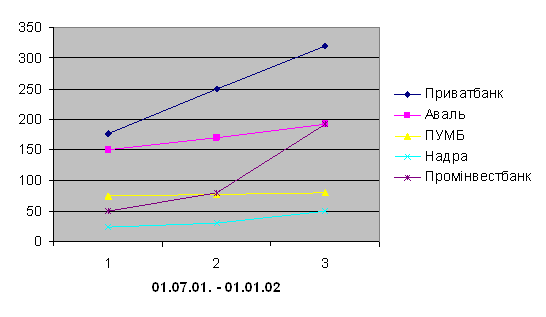

До цього часу лідерами ринку залишаються КБ „Приватбанк”, АППБ „Аваль” та ПУМБ, але в січні 2008 року більше ста тисяч карток випустили ще два банки – „Надра” та „Промінвестбанк” (додаток К). Приватбанк за два останні місяці 2007 року емітував 180 тисяч карток МПС, в середньому по 3000 картки в день (рис. 2.1.)

Рис. 2.1.Динаміка емісії карток МПС лідерами ринку