Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Дипломная работа: Банковские риски и методы их регулирования

Дипломная работа: Банковские риски и методы их регулирования

МОСКОВСКИЙ ИНСТИТУТ ЭКОНОМИЧЕСКИХ ПРЕОБРАЗОВАНИЙ

Уфимский филиал

Специальность 080105 «Финансы и кредит»

ДИПЛОМНАЯ РАБОТА

Тема

Банковские риски и методы их регулирования

(по материалам ОАО «Банк Уралсиб»)

Выполнил (Семенов С.В.)

Руководитель (Бирюкова В.В.)

Нормо-контролёр (ГизатуллинаВ.Г.)

Зав.кафедрой (Кутуева Л.В.)

УФА – 2010

Содержание

Введение

1. Теоретические основы в коммерческих банках

1.1 Сущность рисков в коммерческих банках

1.2 Организация управления банковскими рисками

1.3 Современные методы управления банковскими рисками

1.4 Методы расчета банковских рисков

2. Анализ рисков коммерческого банка ОАО «УРАЛСИБ».

2.1 Краткая характеристика ОАО «УРАЛСИБ»

2.2 Анализ финансового состояния банка ОАО «УРАЛСИБ»

2.3 Анализ рисков коммерческого банка ОАО «УРАЛСИБ»

3. Направления по совершенствованию управления рисками В ОАО «УРАЛСИБ»

3.1 Краткий обзор направлений концентрации рисков характерных для ОАО «УРАЛСИБ»

3.2 Направления совершенствования управления рисками

Заключение

Список использованной литературы

Введение

Современная банковская система это важнейшая сфера национального хозяйства любого развитого государства. В Российской Федерации, в последние годы, она претерпела значительные изменения. Модифицируются все компоненты банковской системы. Создание финансового рынка означает принципиальное изменение роли кредитных институтов в управлении народным хозяйством и повышение роли кредита в системе экономических отношений.

Кредит стимулирует развитие производительных сил, ускоряет формирование источников капитала для расширения воспроизводства. Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление хозяйств, предприятий, внедрение других видов предпринимательской деятельности на внутригосударственном и внешнем экономическом пространстве. С другой стороны кредитование связано с определенным риском, тем более в условиях развивающейся рыночной экономики.

Актуальность темы заключается в том, что управление рисками является основным в банковском деле. Хотя первоначально банки только принимали депозиты, они быстро созрели, став посредниками при передаче средств, тем самым, приняв на себя другие риски, например кредитный. Кредит стал основой банковского дела и базисом, по которому судили о качестве и о работе банка. Особого внимания заслуживает процесс управления кредитным риском, потому что от его качества зависит успех работы банка. Исследования банкротств банков всего мира свидетельствуют о том, что основной причиной явилось низкое качество активов. Ключевыми элементами эффективного управления являются: хорошо развитые кредитная политика и процедуры; хорошее управление портфелем; эффективный контроль за кредитами; и, что наиболее важно, хорошо подготовленный для работы в этой системе персонал.

Объектом исследования являются коммерческий финансовый институт ОАО «БАНК УРАЛСИБ», профильная деятельность которого включает основные направления оказания банковских услуг, таких как открытие и ведение счетов, кредитование физ. и юр. лиц, а так же принятие денежных средств во вклад.

Предметом исследования выступают банковские риски в деятельности коммерческих организаций, а так же выявление методов управления банковскими рисками ориентированные на обеспечение его надежности в кризисных условиях.

Целью данной работы является рассмотрение банковских рисков, а так же методов, при помощи которых можно регулировать эти риски. Из этой цели вытекают задачи дипломной работы:

- проанализировать теорию банковских рисков, определить методы управления рисков и выявить проблемы управления рисками;

- проанализировать деятельность ОАО «БАНК УРАЛСИБ», провести анализ оказываемых им услуг и дать оценку банковским рискам;

- выявить методы совершенствования управления банковскими рисками;

Таким образом, объектом дипломной работы является риск банковской деятельности, а точнее риски связанные с деятельностью коммерческого банка. В качестве рассматриваемого предмета выступит ОАО «БАНК УРАЛСИБ», риски которого мы и будем анализировать.

Практическая значимость данной работы является очень большой. Так как мы, в этой работе, именно на практике рассматриваем деятельность коммерческого банка и выявляем положительные и отрицательные стороны деятельности банка, а также анализируем возможные риски деятельности.

1. Теоретические основы в коммерческих банках

1.1 Сущность рисков в коммерческих банках

Под риском понимается возможная опасность потерь, вытекающая из специфики тех или иных явлений природы и видов деятельности человеческого общества.

По мере развития цивилизации появляются товарно-денежные отношения, и риск становится экономической категорией. Как экономическая категория риск представляет собой событие, которое может произойти или не произойти. В случае совершения такого события возможны три экономических результата: отрицательный, нулевой, положительный.

Риск есть неопределенность. Неопределенность является результатом неожиданных изменений, поскольку решения менеджеров обычно учитывают ожидаемые изменения. Если риск слишком высок, то организация нуждается в большей величине собственного капитала (источником пополнения которого служат доходы) как гарантии способности отвечать по своим обязательствам, что позволяет нейтрализовать потенциальные убытки. Поэтому любые неожиданные изменения, следствием которых будет увеличение требований к организации, послужат источником риска.

В зависимости от возможного результата (рискового события) риски можно поделить на две большие группы: чистые и спекулятивные. Чистые риски означают возможность получения отрицательного или нулевого результата. Спекулятивные риски выражаются в возможности получения как положительного, так и отрицательного результата. К этим рискам относятся финансовые риски, являющиеся частью коммерческих рисков.

Коммерческие риски представляют собой опасность потерь в процессе финансово-хозяйственной деятельности. Они означают неопределенность результатов от данной коммерческой сделки.

В любом инвестировании капитала всегда присутствует риск. Место риска в инвестировании капитала определяется самим существованием и развитием хозяйственного процесса. Риск является обязательным элементом любой экономики. Проявление риска является неотъемлемой частью экономического процесса. Ограниченность (конечность) материальных, трудовых, финансовых, информационных и других ресурсов вызывает в реальности их дефицит и способствует появлению риска как элемента хозяйственного процесса. Таким образом, инвестирование капитала и риск всегда взаимосвязаны.

Способы оценки степени риска. Степень риска – это вероятность наступления случая потерь, а также размер возможного ущерба от него.

Многие финансовые операции (венчурное инвестирование, покупка акций, кредитные операции и др.) связаны с довольно существенным риском. Они требуют оценить степень риска и определить его величину.

Например, риск предпринимателя количественно характеризуется субъективной оценкой вероятной, т.е. ожидаемой, величины максимального вложения капитала. При этом, чем больше диапазон между максимальным и минимальным доходом (убытком) при равной вероятности их получения, тем выше степень риска.

Риск представляет собой действие в надежде на счастливый исход по принципу «повезет - не повезет». Принимать на себя риск предпринимателя вынуждает, прежде всего, неопределенность хозяйственной ситуации, т.е. неизвестность условий политической и экономической обстановки, окружающей ту или иную деятельность, и перспектив изменения этих условий. Чем больше неопределенность хозяйственной ситуации при принятии решения, тем больше и степень риска.

Неопределенность хозяйственной ситуации обуславливается следующими факторами: отсутствием полной информации, случайностью, противодействием, политической нестабильностью, отсутствием четкого законодательства.

Отсутствие полной информации о хозяйственной ситуации и перспективе ее изменения заставляет предпринимателя искать возможность приобрести недостающую дополнительную информацию, а при отсутствии такой возможности начать действовать наугад, опираясь на свой опыт и интуицию.

Похожая ситуация наблюдается и при других операциях связанных с движением денежных средств.

Банковские риски. Принятие рисков – основа банковского дела. Банки имеют успех тогда, когда принимаемые ими риски разумны, контролируемы и находятся в пределах их финансовых возможностей и компетенции.

Решение любой экономической задачи должно опираться на правильное понимание сущности риска и механизма его исследования. Рыночная среда неотделима от понятия риска, поэтому приоритетной целью банка является не поиск заведомо безрискового делового решения, а поиск решения альтернативного, нестандартного. При этом необходимо научиться оценивать риск и не переходить его допустимые пределы. Без этого руководитель банка лишается информации, и, следовательно, возможности принимать оптимальные решения в области кредитной, депозитной, инвестиционной политики.

Банки стремятся получить наибольшую прибыль. Но это стремление ограничивается возможностью понести убытки. Риск банковской деятельности и означает вероятность того, что фактическая прибыль банка окажется меньше запланированной, ожидаемой. Чем выше ожидаемая прибыль, тем выше риск. Связь между доходностью операций банка и его риском в очень упрощенном варианте может быть выражена прямолинейной зависимостью.

Уровень риска увеличивается если:

- проблемы возникают внезапно и вопреки ожиданиям;

- поставлены новые задачи, не соответствующие прошлому опыту банка;

- руководство не в состоянии принять необходимые и срочные меры, что может привести к финансовому ущербу (ухудшению возможностей получения необходимой и/или дополнительной прибыли);

- существующий порядок деятельности банка или несовершенство законодательства мешает принятию некоторых оптимальных для конкретной ситуации мер.

Последствия неверных оценок рисков или отсутствия возможности противопоставить действенные меры могут быть самыми неприятными вплоть до полного банкротства банка.

Существуют общие причины возникновения банковских рисков и тенденции изменения их уровня. Вместе с тем, анализируя риски российских банков на современном этапе, важно учитывать:

- кризисное состояние экономики переходного периода, которое выражается не только падением производства, финансовой неустойчивостью многих организаций, но и уничтожением ряда хозяйственных связей;

- неустойчивостью политического положения;

- отсутствие или несовершенство некоторых основных нормативных актов, несоответствие между правовой базой и реально существующей ситуацией;

- инфляцию, и др.

Во всех случаях риск должен быть определен и измерен. Анализ и оценка риска в значительной мере основаны на систематическом статистическом методе определения вероятности того, что какое-то событие в будущем произойдет. Обычно эта вероятность выражается в процентах. Соответствующая работа может вестись, если выработаны критерии риска, позволяющие ранжировать альтернативные события в зависимости от степени риска.

Основные принципы классификации рисков. Риском можно управлять, т.е. использовать меры, позволяющие в определенной степени прогнозировать наступление рискового события и принимать меры к снижению степени риска.

Эффективность оценки и управления риском во многом определяется его классификацией. Под классификацией рисков следует понимать их распределение на конкретные группы по определенным признакам для достижения поставленных целей. Научно обоснованная классификация позволяет четко определить место каждого риска в их общей системе. Она создает возможности для эффективного применения соответствующих методов и приемов управления риском. Существует большое количество классификаций банковских рисков в зависимости от целей анализа и управления.

Рассмотрим группировку рисков, которую было бы наиболее удобно применять в российских банках. В данной классификации риски объединены по степени влияния на ежедневную деятельность банка.

Кредитный риск – основной риск, так как именно кредитование является исконно банковским бизнесом.

Существует множество вариантов трактовки кредитного риска: опасность неуплаты заемщиком основного долга и процентов, причитающихся кредитору (банку); риск непогашения ссуды - возможность того, что заемщик не выполнит обязательства; возможное падение прибыли банка и даже потеря части акционерного капитала в результате неспособности заемщика погашать и обслуживать долг (выплачивать проценты).

К кредитному риску можно отнести также риск того события, при котором эмитент, выпустивший долговые ценные бумаги, окажется не в состоянии выплатить проценты по ним или основную сумму долга. Кредитный риск затрагивает коренные интересы и кредиторов, и заемщиков.

На движение денежных средств, которые могут быть использованы для обслуживания задолженности, воздействуют как общеэкономические условия, так и внутренняя среда в банке. Аналогичным образом на способность частного лица расплачиваться по долгам влияют степень его занятости, величина его собственного капитала и т. д. По этой причине при каждом случае обращения а ссудой банк проводит кредитный анализ, выявляющий способность заемщика вовремя вернуть долг. Инвестиционные государственные ценные бумаги (их формально можно отнести к инструментам кредитования государства) обычно несут в себе меньшую долю риска, но бывали случаи неуплаты долга и по ним.

Таким образом, величина кредитного риска зависит от влияния как внешних, так и внутренних факторов. Но основные действия по управлению кредитным риском относятся к сфере внутренней политики банка.

Кредитный риск – это риск того, что финансовые обязательства не будут исполнены клиентами полностью и вовремя, как ожидается или описано в контракте, результатом чего могут явиться финансовые потери для банка. Таким образом, кредитный риск - это риск, зависящий от клиента, от его желаний и возможностей исполнить свое обязательство перед банком. Можно условно выделить следующие виды кредитных рисков: прямой риск кредитования; условный риск кредитования; риск невыполнения контрагентом условий договора; эмиссии и размещения; клиринговый.

Риск кредитования (ссудный риск) связан с предоставлением кредита и кредитных продуктов, при которых банк подвергается риску в течение всего срока проведения операции.

Прямой риск кредитования заключается в вероятности того, что реальные обязательства клиента не будут исполнены вовремя. Данный риск касается всех банковских продуктов, начиная со ссуд и заканчивая закладными операциями. Так как он существует в течение всего времени проведения кредитной операции, то долгосрочные кредитные операции являются более рисковыми, чем краткосрочные. Данный вид риска неизбежен, но он поддается конкретной оценке, которая может быть формализован. На основе расчетной величины риска определяется размер необходимых резервов, а также размер процентов. Данный вид риска обычно основывается на анализе кредитоспособности заемщика (коэффициенты, анализ денежного потока, рейтинговые оценки, другие методики).

Условный риск кредитования является риском того, что возможные обязательства клиентов не будут исполнены вовремя. Иными словами, условный риск кредитования – это вероятность риска кредитования. Данный риск возникает, например, при выставлении аккредитивов, гарантийном бизнесе.

Риск невыполнения контрагентом условий договора до наступления даты исполнения контракта относится к группе кредитных, так как основным аспектом оценки является кредитоспособность контрагента, что, в свою очередь, связано с принятием кредитного решения. Размер его определяется величиной текущих издержек, необходимых для замещения данного контракта контрактом с другим клиентом, а также возможными издержками, связанными с колебаниями рынка. Если превалирующая рыночная ставка по аналогичным контрактам менее выгодна, чем ставка по аннулированному контракту, то банку грозят потенциальные убытки. Такого рода риск возможен для банка при синдицированном кредитовании: банк-контрагент может отказаться от исполнения своих обязательств после подписания контракта с клиентом. Банк, заключая депозитный срочный договор, рассчитывает, что средства привлечены на конкретный период, и вкладывает эти средства в определенные активные операции. Если клиент отзывает депозит, то у банка остаются активы, не обеспеченные пассивами.

Риск невыполнения контрагентом обязательств на дату исполнения контракта возникает, когда банк уже исполнил свою часть договора, но при этом еще не было ответного движения средств. Причем здесь часто может не быть нарушений условий договора, а причиной станет, например, разница в часовых поясах. Таким образом, данный риск трансформируется в прямой риск кредитования.

Риск эмиссии и размещения возникает при андеррайтинге и деятельности по размещению ценных бумаг, когда банк обязуется приобрести ценную бумагу или другой долговой инструмент у эмитента или продавца. Этот риск становится особенно актуальным сейчас, так как многие банки выпускают различные виды долговых ценных бумаг. При этом существует риск, что инструмент может быть не продан в течение оговоренного периода инвестору или покупателю. Сущность риска эмиссии и размещения заключается в том, что рыночная стоимость ценной бумаги или другого долгового инструмента, приобретенного банком на короткий период времени, может измениться, если изменится финансовое положение эмитента, что подвергает банк опасности финансовых потерь.

Клиринговый риск возникает, когда банк осуществляет операции по переводу средств по поручению клиентов. И заключается в том, что средства своевременно не будут перечислены на его счет со счета клиентов.

Данные риски объединены в группу кредитных, так как они связаны с возникновением обязательств по предоставлению средств клиентам или банкам-контрагентам.

Таким образом, основное определение примет следующий вид: кредитный риск – это вероятность невозврата заемщиком суммы основного долга банку вследствие невозможности и/или нежелания, иными словами, кредитный риск – это риск, зависящий от возможностей и желания клиента исполнить свои финансовые обязательства перед банком.

Практически все риски взаимосвязаны и взаимозависимы (например кредитный риск находится в тесной зависимости от процентного). Значит, управление кредитным риском целиком зависит от возможностей банка наиболее полно и верно оценить финансовое положение заемщика и его динамику в будущем. Следует отметить, что при оценке кредитного риска особое внимание уделяется оценке именно желания клиента возвращать долг. При этом сначала принимаются во внимание качественные факторы, а затем количественные.

Рыночный риск представляет собой риск изменения цен финансовых инструментов, в результате которого банк понесет потери или недополучит доход по сравнению с запланированным. В группу рыночных рисков часто включают процентный риск, валютный, ликвидности и др., т. е. все те риски, которые зависят от изменений каких-либо экономических показателей и индикаторов (темп инфляции, ставка рефинансирования, котировка ценных бумаг, валютные курсы, биржевые индексы и др.) При такой расширительной трактовке понятия рыночного риска в данную группу входит и кредитный риск.

Иногда рыночный риск понимают более узко: как риск, возникающий при управлении портфельными инвестициями, и, следовательно, зависящий от конъюнктуры фондового рынка.

К процентным рискам относится опасность потерь банком в результате повышения процентных ставок, выплачиваемых им по привлеченным средствам, над ставками по предоставленным кредитам. Таким образом, процентный риск прямо и непосредственно связан с конъюнктурой кредитного рынка. К процентным рискам относятся также риски потерь, которые могут понести банки-инвесторы в связи с изменением дивидендов по акциям, процентных ставок на рынке по облигациям, сертификатам и другим ценным бумагам. Динамика рыночных ставок оказывает существенное воздействие на величину разницы между доходами и расходами, поэтому в узком смысле процентный риск можно охарактеризовать как риск сокращения или потери банковской прибыли из-за уменьшения процентной маржи. Иными словами – это риск превышения средней стоимости привлеченных средств банка над средней стоимостью размещенных активов.

Основным компонентом активов банка, подверженным процентному риску, является торговый портфель ценных бумаг. Рост рыночной ставки процента также ведет к понижению курсовой стоимости ценных бумаг, особенно облигаций с фиксированным процентом. Процентный риск несет инвестор, вложивший средства в среднесрочные и долгосрочные ценные бумаги с фиксированным процентом при текущем повышении среднерыночного процента в сравнении с фиксированным уровнем. Этот риск несет и эмитент, выпускающий в обращении среднесрочные и долгосрочные ценные бумаги с фиксированным процентом при текущем понижении среднерыночного процента в сравнении с фиксированным уровнем.

Данный вид риска при быстром росте процентных ставок в условиях инфляции имеет значение и для краткосрочных ценных бумаг.

К процентному риску относят и риск невыплаты заемщиком процентов по предоставленному кредиту, если они не включены в размер кредитного риска.

При предоставлении долгосрочных кредитов с фиксированной ставкой процента банк подвергается риску того, что ставки вырастут в течение периода кредитования. Наиболее сильное влияние на уровень процентного риска оказывает отношение активов к пассивам, чувствительным к изменению ставок. Поэтому при долгосрочном кредитовании банки предпочитают устанавливать плавающие ставки.

Большая часть активов и пассивов банка подвержена риску изменения процентной ставки. Поэтому процентные доходы и расходы должны составлять наибольшую часть доходов и расходов нормально функционирующих банков. Так, межбанковский кредит банк рискует получить по более высокой ставке, чем среднерыночная, следовательно, процентные расходы будут завышены. Обратная ситуация возникает при размещении депозитов.

Таким образом, процентный риск выражает собой функциональную зависимость колебаний доходности от изменений процентных ставок, а также от времени, оставшегося до погашения ссуды. Колебания процентных ставок влияют на стоимость всех позиций баланса банка, к ним чувствительных. Некоторые из них более реагируют на уровень процентных ставок, некоторые - на разницу между ними.

Если процентному риску подвержены по большей части долговые финансовые инструменты, то фондовому – долевые и производные финансовые инструменты. И если процентный риск зависит от колебания уровня процентной ставки, то фондовый – от колебаний цены финансового инструмента.

Фондовому риску уделяется не слишком большое внимание, вероятнее всего в связи с тем, что рынок фондовых инструментов практически не развит. За рубежом этой теме посвящено значительное количество изданий, но все они в основном построены на теории портфеля, либо описывают методы технического анализа. Фондовый риск представляет собой вероятность возникновения потерь вследствие изменения курсовой стоимости ценных бумаг, имеющихся в портфеле банка.

Другой причиной потери доходов является инфляция. Причем при высоком ее темпе потери могут быть значительными при среднесрочном и даже краткосрочном кредитовании.

Валютный риск представляет собой риск потерь, снижения дохода или получения значительного дохода в связи с колебаниями курсов валют. Подверженность организации данному риску определяется степенью несоответствия размеров активов и обязательств в той или иной валюте. Таким образом, валютный риск в целом представляет собой балансовый риск.

Валютный риск может быть предметом управления для отдельных видов операций, основной или дополнительной целью которых является получение прибыли за счет благоприятного изменения валютных курсов. В первую очередь к ним относятся спекулятивные конверсионные операции с валютой.

Изменение курсов иностранных валют влияют на все позиции банка, представленные в этих валютах (кредиты, депозиты, ценные бумаги, доходы и расходы, понесенные в иностранной валюте, а также наличная иностранная валюта).

Риск ликвидности – это риск того, что банк будет не в состоянии исполнить свои финансовые обязательства при наступлении даты валютирования (даты исполнения сделки).

В числе других рисков все более актуальным становится страновой риск. Он связан с международной деятельностью банков и зависит от политической и экономической стабильности стран-клиентов, импортеров, экспортеров, работающих с данным банком. В связи с тем, что российские банки все чаще выходят на международные торговые площадки, выступая в качестве контрагентов по сделкам с иностранной валютой и приобретателей различных ценных бумаг зарубежных эмитентов, страновой риск становится все более актуальным. Этот риск подразделяют на два основных компонента: политический и экономический. Политические риски обусловлены политической ситуацией в стране и деятельностью государства. Они возникают при нарушении условий деятельности банка по причинам, непосредственно не зависящим от него. К политическим рискам относятся:

- невозможность осуществления банковской деятельности вследствие военных действий, революции, национализации, конфискации имущества и т.п.;

- введение отсрочки (моратория) на внешние платежи на определенный срок ввиду наступления чрезвычайных обстоятельств (забастовка, война и т.д.);

- неблагоприятное изменение налогового законодательства;

- риск трансферта – запрет или ограничение конверсии национальной валюты в валюту платежа и перевода ее за границу. В этом случае обязательство перед партнерами может быть выполнено в национальной валюте, имеющей ограниченную сферу применения;

- риск разрыва соглашений из-за действия властей страны, в которой находится банк (компания) – контрагент.

Иногда политический риск выделяют в отдельную категорию и не рассматривают в составе странового риска.

К экономическим рискам относятся такие, как, например: объявление экономической блокады, запрет на расчеты за границу, обострение экономических кризисов и др. Причем отнесение каких-либо видов рисков к конкретной подгруппе весьма условно, так как все они в большей или меньшей степени связаны и с политической, и с экономической обстановкой в стране.

В целом величина странового риска складывается из трех компонентов: политического риска, общего экономического и частного экономического. Оценка политического риска возможна только экспертным путем; общего экономического - на основе национальной статистики, динамики основных макроэкономических показателей и индикаторов; частного экономического -на основании оценки кредитоспособности иностранного клиента, других внутренних банковских методик.

Таким образом, страновой риск, в общем виде, представляет собой вероятность потерь вследствие чувствительности банка к политическим и/или экономическим изменениям в стране, в народное хозяйство которой вложены средства. Такого рода опасность может возникнуть из-за невозможности иностранного контрагента выполнить свои обязательства перед кредитором или инвестором по причинам, которые не относятся к обычным банковским рискам и возникают в связи с кредитованием и инвестированием. Страновые риски актуальны для всех банков, созданных с участием иностранного капитала, и банковских учреждений, имеющих генеральную лицензию. В связи с этим оценка странового риска базируется на анализе и прогнозе кредитоспособности заемщика в прошлом настоящем и будущем.

В связи с постоянным ростом и развитием различных рисков, на которых оперируют банки, усложнением характера операций требуются постоянное совершенствование и автоматизация систем бухгалтерского и внесистемного учета, получение различных управленческих отчетов и сводок в режиме реального времени для принятия управленческих решений. Поэтому все больше возрастают операционно-технические риски, связанные с техническими ошибками и программными сбоями. Данные риски необходимо минимизировать путем уменьшения ручного ввода информации, установки автоматизированного контроля на стадии ввода, проведения регулярной автоматизированной выверки различных регистров и т.п.

Системные риски в узком смысле представляют собой риски, связанные с потенциальными сбоями в функционировании операционно-технологических систем банка. В таком контексте понятия операционно-технического и системного риска становятся идентичными. В широком понимании системные риски есть риски, связанные с функционированием банка как части системы, будь то банковско-инвестиционная группа, группа связанных компаний или банковская система в целом. В этом случае факторы, не оказывающие прямого влияния на банк как независимую структурную единицу, непременно воздействуют на него через изменение каких-либо условий функционирования других участников системы.

Законодательный риск проявляется в каждой сделке, для осуществления условий которой возникает необходимость в получении разрешений, лицензий или других подобных документов для проведения определенного типа операций, а также вероятность изменения требований, прописанных в законодательстве. Например, такой риск возникает при переводе за границу денежных средств, товаров, услуг, являющихся объектом валютного контроля какого-либо института (например, центральный банк или, в России, уполномоченные банки).

Банк России развивает нормативную базу анализа и контроля за уровнем рисков. Наряду с этим разрабатывают, утверждают и используют собственные методики.

Реально ни в одну условную схему невозможно включить все риски, поэтому классификацию необходимо осуществлять в зависимости от целей анализа.

1.2 Организация управления банковскими рисками

Основной задачей регулирования рисков является поддержание приемлемых соотношений прибыльности с показателями безопасности и ликвидности в процессе управления активами и пассивами банка, то есть минимизация банковских потерь.

Эффективное управление уровнем риска должно решать целый ряд проблем – от отслеживания (мониторинга) риска до его стоимостной оценки.

Уровень риска, связанного с тем или иным событием, постоянно меняется из-за динамичного характера внешнего окружения банков. Это заставляет банк регулярно уточнять свое место на рынке, давать оценку риска тех или иных событий, пересматривать отношения с клиентами и оценивать качество собственных активов и пассивов, следовательно, корректировать свою политику в области управления рисками.

Каждый банк должен думать о минимизации своих рисков. Это необходимо для его выживания. Минимизация рисков - это борьба за снижение потерь, иначе называемая управлением рисками. Этот процесс включает в себя: предвидение рисков, определение их вероятных размеров и последствий, разработку и реализацию мероприятий по предотвращению или минимизации связанных с ними потерь.

Все это предполагает разработку каждым банком собственной стратегии управления рисками, то есть основ политики принятия решений таким образом, чтобы своевременно и последовательно использовать все возможности развития банка и одновременно удерживать риски на приемлемом и управляемом уровне.

Цели и задачи стратегии управления рисками в большой степени определяют постоянно изменяющейся внешней экономической средой, в которой приходится работать банку. Основными признаками изменения внешней среды в банковском деле России, в последние годы, являются: рост количества банков и их филиалов; регулирование условий конкуренции между банками со стороны Центрального банка и других государственных органов; перераспределение рисков между банками при участии Центрального банка; расширение денежного и кредитного рынков; появление новых (нетрадиционных) видов банковских услуг; усиление конкуренции между банками, случаи поглощения крупными банками мелких конкурентов; увеличение потребности в кредитных ресурсах в результате изменения структуры роста потребности предприятий в оборотном капитале и изменения структуры финансирования в сторону уменьшения банковской доли собственного капитала клиентов банка; учащение банкротств в сфере мелкого и среднего бизнеса с одновременным отклонением от исполнения требований кредиторов; отсутствие действенных гарантий по возврату кредита.

Банк должен уметь выбирать такие риски, которые он может правильно оценить и которыми способен эффективно управлять. Решив принять определенный риск, банк должен быть готов управлять им, отслеживать его. Это требует владения навыками качественной оценки соответствующих процессов.

В основу банковского управления рисками должны быть положены следующие принципы:

- прогнозирование возможных источников убытков или ситуаций, способных принести убытки, их количественное измерение;

- финансирование рисков, экономическое стимулирование их уменьшения;

- ответственность и обязанность руководителей и сотрудников, четкость политики и механизмов управления рисками;

- ответственность и обязанность руководителей и сотрудников, четкость политики и механизмов управления рисками;

- координируемый контроль рисков по всем подразделениям и службам банка, наблюдение за эффективностью процедур управления рисками.

Завершающий, важнейший этап процесса управления рисками – предотвращение (предупреждение) возникновения рисков или их минимизация. Соответствующие способы вместе со способами возмещения рисков составляют содержание так называемого регулирования рисков.

Поскольку управление рисками является частью практического менеджмента, оно требует постоянной оценки и переоценки принятых решений.

Важнейшими элементами систем управления рисками являются:

- четкие и документированные принципы, правила и директивы по вопросам торговой политики банка, управления рисками, организации трудового процесса и используемой терминологии;

- создание специальных групп управления рисками, не зависимых от коммерческих подразделений банка; руководитель подразделения, ведающего рыночными рисками, отчитывается перед председателем правления банка, руководитель подразделения кредитных рисков – перед заместителем председателя правления, т.е. перед членами высшего руководства банка;

- установление лимитов рыночных и кредитных рисков и контроль за их соблюдением, а также агрегирование (объединение) рисков по отдельным банковским продуктам, контрагентам и регионам;

- определение периодичности информирования руководства банка о рисках, как правило такая информация представляется ежедневно, особенно по рыночным рискам;

- для всех типов рисков создаются специальные немногочисленные группы по управлению, независимые от коммерческих подразделений банка;

- все элементы системы контроля и управления регулярно проверяются аудиторами, не зависящими от коммерческих служб банка.

Таким принципам следует Центральный Банк Российской Федерации, обязавший все коммерческие банки, имеющих лицензии на совершение операций на финансовых рынках, организовать службу внутреннего контроля подотчетную ЦБ РФ, состав которой утверждается так же ЦБ РФ.

Следует, однако, помнить, что никакое, даже самое совершенное управление рисками полностью не избавляет от убытков и потерь, что должно уберечь управляющих банками от самоуспокоенности. Разработка новых, более гибких и совершенных моделей и методов управления рисками должна продолжаться постоянно.

Органы управления рисками. Крупные банки обычно имеют два комитета по управлению рисками: кредитный комитет и комитет по управлению активами и пассивами банка. Ответственность за реализацию политики, разрабатываемой кредитным комитетом, несет кредитный отдел. Операционный отдел, отделы ценных бумаг, международных кредитов и расчетов, анализа банковской деятельности, маркетинговый несут ответственность за реализацию политики, разрабатываемой комитетом по управлению рисками, связанными с активами и пассивами.

В состав первого комитета обычно входят: руководитель банка (председатель комитета), руководители кредитного и операционного отделов бухгалтерии, главный экономист или руководитель аналитического отдела, два или более других руководителей банка высшего уровня.

Функциями данного комитета являются:

- разработка и мониторинг состояния политики кредитов;

- разработка политики рейтинга кредитов;

- разработка критериев для получения новых кредитов;

- делегирование полномочий по выдаче кредитов;

- установление ограничений на ссуды;

- регулярная оценка риска всего портфеля кредитов, в т.ч. риска убытков по ссудам, перегруженности одного сектора, ликвидности портфеля;

- разработка политики списания невозвращенных ссуд;

- разработка политики отслеживания всех ссуд;

- разработка политики возврата ненадежных ссуд;

- разработка политики замораживания кредитов;

- разработка стандартов кредитной документации;

- пересмотр согласия на выдачу кредита;

- пересмотр политики определения стоимости кредитов;

- пересмотр внутрибанковских инструкций в соответствии с юридическими нормами;

- разработка политики расширения и сужения кредитов, повышения их качества, в том числе обеспечения большой надежности, улучшения практики страхования, предоставления аккредитивов и гарантий, определения величины процентной маржи;

- разработка критериев оценки работы ссудной администрации.

В состав второго комитета включаются: руководитель банка (председатель комитета), руководители операционного и кредитного отделов, главный экономист или руководитель аналитического отдела, руководители службы финансового контроля и бухгалтерии, еще несколько руководителей высшего уровня.

Функциями данного комитета могут быть:

- разработка ограничений по финансовым рискам;

- разработка процентной политики;

- разработка ограничений и политики по рискам забалансовых операций;

- разработка политики рисков, связанных с ценными бумагами;

- определение основных источников финансирования банка;

- управление рисками структуры капитала банка;

- контроль, за соблюдением банком законодательства в отношении рисков;

- разработка критериев оценки эффективности работы по управлению активами и пассивами банка и др.

Названные комитеты должны:

- создавать внутрибанковские инструкции по управлению рисками;

- определять цели политики управления рисками и доводить их до сведения коллектива банка;

- при необходимости делегировать полномочия по реализации этой политики и контролю подразделениям и отдельным работникам банка;

- разрабатывать ограничения и стандарты на объемы, зоны, виды рисков, методы их оценки и регулирования.

1.3 Современные методы управления банковскими рисками

Понятие «риск» прочно вошло в нашу жизнь как неотъемлемый атрибут любого вида человеческой деятельности. В Толковом словаре С.И. Ожегова слово «риск» определяется как «возможная опасность, действие на удачу в надежде на счастливый исход». В банковском деле риск означает вероятность того, что произойдет событие, которое неблагоприятно скажется на прибыли или капитале банка. Проблема рисков затрагивает все направления банковской деятельности. Банк одновременно осуществляет активные и пассивные операции, в результате возникают дополнительные факторы риска, требующие особого подхода к ограничению их влияния, получившего название «управление активами и пассивами».

Банковская деятельность является наиболее регулируемой со стороны государственного надзора. Центральный банк уже давно ввел «принудительную систему» контроля рисков, включающую создание обязательных резервов под обязательства банка, резервов под возможные потери по активным операциям, требования к размеру капитала, лимит открытой валютной позиции, высокий статус службы внутреннего контроля. Это обстоятельство немаловажно, но полная картина рисков может быть составлена только самим банком.

После создания картины рисков (портфель рисков) следует их количественная и качественная оценка. Ее цель – определить приемлемость уровня риска. Качественная оценка предполагает установление ориентира в качественном выражении. Например, «минимальный риск», «умеренный риск», «предельный риск», «недопустимый риск». Основанием для отнесения к той или иной группе является система параметров, различная для каждого портфеля риска. Качественная оценка дается каждой операции, входящей в состав портфеля рисков, и по портфелю в целом.

Количественная оценка означает присвоение количественного параметра качественному. Измеряется в денежных единицах, например, в рублях или в долларах. Количественная оценка позволяет создать сопоставимую базу для всех видов риска. Примером количественной оценки является механизм формирования резерва на возможные потери по ссудам в зависимости от группы кредитного риска, предусмотренного Положением Банка России от 26.03.2004 № 254-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудной и приравненной к ней задолженности». Совокупность количественных оценок портфелей риска образует предел потерь.

Необходимость контроля над рисками и создания для этой деятельности специальных подразделений зафиксировано в законодательстве как Европейского Союза (Директива Европейской Комиссии 93/6), так и всех развитых стран мира. Фактически речь идет о введении единого показателя риска, обязательно приводимого в отчете всеми корпорациями и финансовыми организациями. В связи с этим достаточно остро встает вопрос обучения теории управления рисками всех участников финансовых рынков – представителей корпораций, финансовых организаций и законодателей.

В силу специфики банковского бизнеса, как отмечалось выше, риск для банка — явление неотвратимое. Поэтому нужно вести речь не об избежании риска вообще, а о предвидении и снижении его до допустимого уровня, то есть до такого, когда банковский риск является управляемым.

Управление рисками представляет собой одну из функций менеджмента банка и основывается на определенных принципах, к которым относят:

- осознанность принятия рисков (необходимо сознательно идти на риск с целью получения дохода, так как риск – это объективное явление, присущее большинству операций);

- управляемость принимаемых рисков (в портфель рисков должны включаться только те из них, которые поддаются нейтрализации в процессе управления);

- сопоставимость уровня принимаемых рисков с уровнем доходности проводимых операций (в процессе осуществления деятельности должны приниматься только те виды рисков, уровень которых не превышает соответствующего уровня ожидаемой доходности операций);

- сопоставимость уровня принимаемых рисков с финансовыми возможностями банка;

- экономичность управления рисками (затраты по нейтрализации риска не должны превышать суммы возможных потерь по нему);

- учет временного фактора в управлении рисками (обеспечение необходимого дополнительного уровня доходности по операциям с длинным периодом существования и широким диапазоном сопутствующих им рисков, чтобы сформировать потенциал для нейтрализации негативных последствий по таким операциям в соответствии с критерием экономичности управления рисками); - учет возможности передачи рисков (передача рисков в случае финансовых затруднений по нейтрализации их негативных последствий).

Процесс непосредственного воздействия на риск представлен тремя способами: снижением, сохранением и передачей риска.

К числу наиболее часто встречающихся конкретных методов управления рисками относят следующие методы: метод избежания рисков или отказа от них, принятие рисков на себя, предотвращение убытков, страхование, передача рисков.

Из них наиболее часто применяемыми банками является метод избегания рисков или отказа от них. В практике работы банка существуют крупные риски - риск банкротства, возникновения обвинения в причинении ущерба и т.п. Эти риски могут быть частично уменьшены, но не ликвидированы полностью. Так как уменьшение таких рисков практически не снижает опасность последствий их реализации, наилучшим методом работы с ними могут быть попытки вообще избежать всех возможностей их возникновения. Уклонение от таких рисков означает, что причины возникновения крупных катастрофических убытков ликвидированы. Поэтому целью использования метода управления крупными, возможно катастрофическими рисками, является создание таких производственно-хозяйственных условий, при которых шанс возникновения подобных рисков заранее ликвидирован. Применяя этот метод управления, предпочитают избегать рисков, нежели пытаться получить прибыль.

Такой метод управления рисками является особенно эффективным, когда велики вероятность возникновения убытков (реализации рисков) и возможный размер убытка. Избежание рисковых ситуаций в этом случае является наилучшей и единственной практической альтернативой. Метод применяется к однородным и неоднородным рискам, к единичным и массовым рискам, так как размер возможного ущерба, независимо от конкретных значений параметров однородности и количества рисков, все равно является большим и нежелательным.

Метод принятия риска на себя является альтернативой предыдущему. Суть этого метода заключается в покрытии убытков за счет собственных финансовых возможностей. Использование данного метода оправдано в тех случаях, если частота наступления убытков невысока, или величина потенциальных убытков невелика (и поэтому они могут быть покрыты за счет текущего потока денежных поступлений).

Убытки при данном методе управления рисками могут покрываться либо за счет текущего денежного потока, либо за счет средств резервных фондов, специально создаваемых для этих целей. При определении необходимого размера средств, специально предназначенных для покрытия таких убытков, должен приниматься во внимание следующий фактор - предполагаемые убытки могут произойти в течение короткого периода времени или в течение периода низких доходов. Использование данного метода управления рисками – сознательное и незапланированное. Незапланированное принятие риска вряд ли можно рассматривать как метод управления, однако, игнорировать такую возможность неправильно. То, что банк не знает о некоторых рисках, так как не смог их выявить заранее, не делает эти риски менее реальными.

Данный метод управления рисками используется достаточно часто, потому что во многих ситуациях убытки столь незначительны, что банк может покрыть их самостоятельно.

Метод предотвращения убытков также применяется довольно часто. Основа этого метода управления рисками состоит в проведении мероприятий, направленных на снижение вероятности их наступления. Применение этого метода оправдано в случаях, если:

- вероятность реализации риска, т. е. Вероятность наступления убытка, достаточно велика - именно на ее снижение и направлено применение метода;

- размер возможного ущерба небольшой (в противном случае целесообразно использование метода отказа или уклонения от рисков, применение которого оправдано в случаях, когда вероятность реализации риска высока и размер возможного ущерба также значителен).

Использование данного метода управления рисками связано с разработкой и внедрением программы превентивных мероприятий, выполнение которых должно контролироваться и периодически пересматриваться (с учетом произошедших изменений).

Предупреждение убытков благодаря превентивным мероприятиям уменьшает частоту их возникновения. Однако применение превентивных мер обосновано только до тех пор, пока стоимость их проведения меньше выигрыша, обусловленного этими мероприятиями. Оценить выигрыш порой бывает трудно, поскольку превентивные меры могут оправдать себя лишь спустя несколько лет.

Если выигрыш от превентивных мер все же превышает расходы по их проведению, этот метод следует использовать для любых рисков, независимо от того, принимаются ли они на себя или же передаются в страховые компании.

Страхование. Суть этого метода управления заключается в снижении участия банка в возмещении ущерба за счет передачи страховой компании (страховщику) ответственности по несению риска. Применение данного метода управления рисками на уровне банка оправдано в следующих случаях.

1. Если вероятность реализации риска, т. е. появления ущерба, невысока, но размер возможного ущерба достаточно большой. Независимо от однородности или неоднородности рисков, а также от количества рисков (массовые или единичные), использование страхования целесообразно. Однако, если риски однородные и их много, банк может управлять ими на основе не страхования, а самострахования, когда страховые фонды образуются внутри самой организации. В этом случае, ввиду массовости однородных рисков, создание страхового пула становится оправданным. Если же риски неоднородны, то, независимо от их количества (массовые или единичные), использование страхования особенно оправдано – ввиду неоднородности рисков и возможных больших убытков банк не сможет обеспечить себе финансовую устойчивость на основе самострахования.

2. Если вероятность реализации рисков, т. е. появления ущерба, высока, но размер возможного ущерба небольшой. Страхование оправдано, если риски однородные или неоднородные и их много. Конечно, ввиду малого размера возможного ущерба, банк может их оставить у себя, однако массовость таких рисков может привести к значительному ущербу, поэтому использование страхования является в данном случае более предпочтительным. В случае, когда риски однородные и массовые, банк может управлять ими на основе самострахования. Самострахование предполагает создание финансовых механизмов, позволяющих заранее создать фонды для финансирования возникающих убытков. Самострахование как метод управления рисками позволяет усилить систему стимулов для проведения превентивных мер, улучшить процедуру возмещения убытка, повысить прибыльность компании за счет инвестирования собранных страховых резервов внутри группы.

В последнее время бурно развивается отличная от страхования группа методов передачи риска. Передача рисков означает, что одна сторона, подверженная риску возникновения убытков, находит партнера, который может принять на себя ее риск. Как уже отмечалось, одним из возможных способов передачи риска является страхование. Как только страхователь уплачивает страховую премию (делает страховой взнос), ответственность по риску сразу же передается страховой компании (страховщику).

В ходе реализации методов управления банковскими рисками в практической деятельности используются различные приемы, среди которых на практике наиболее используемыми являются установление внутрибанковских нормативов и лимитов, диверсификация операций, формирование достаточного уровня резервов на покрытие потерь, хеджирование.

Установление нормативов и лимитов подразумевает установление ограничений на величину финансовых операций, проводимых банком, и последующий контроль его исполнения. Данный метод используется для избегания опасной концентрации кредитных и рыночных рисков и поддержания ликвидности банка на требуемом уровне. Лимиты устанавливаются на те или иные виды активов или пассивов на основании утвержденных методик оценки финансового состояния контрагента и величин рыночного риска по банковским операциям. Таким образом, величина лимита отражает возможность банка принимать на себя определенный риск.

Основными видами лимитов являются:

- лимиты на контрагента (определяет структуру и объем операций, в рамках которых риски, связанные с данным контрагентом, приемлемы для банка);

- лимиты на кредитный продукт (ограничивает объем продукта суммой денежных средств, которые контрагент сможет генерировать в течение срока действия продукта);

- лимиты риска (предельная величина риска по группам операций банка).

Контроль за соблюдением лимитов осуществляется путем проведения комплекса процедур всеми подразделениями, участвующими в реализации подлимитных операций.

Следующий метод – диверсификация, т.е. распределение активов и пассивов по различным компонентам, как на уровне финансовых инструментов, так и по их составляющим с целью снижения риска. В основу данного метода положен портфельный подход, который предполагает восприятие активов и

пассивов банка как элементов единого целого – портфеля, обладающего характеристиками риска и доходности, что позволяет эффективно проводить оптимизацию параметров банковских рисков.

В качестве основных форм диверсификации банковских рисков используются следующие:

- диверсификация портфеля ценных бумаг (формирование портфеля определенной структуры, отражающей потребность банка, с одной стороны, в получении процента на вложенный капитал, а с другой стороны, обеспечение прироста капитала за счет роста курсовой стоимости ценных бумаг с учетом приемлемого риска);

- диверсификация кредитного портфеля (предоставление кредитов более мелкими суммами большему числу клиентов при сохранении общего объема кредитования);

- диверсификация валютной корзины банка (формирование валютной корзины с использованием нескольких валют с целью уменьшения потерь в случае падения курса одной из валют);

- диверсификация источников привлечения средств (привлечение депозитных вкладов, межбанковских кредитов более мелкими суммами, размещение ценных бумаг среди большего количества инвесторов с целью уменьшения вероятности досрочного изъятия средств).

Формирование резерва на покрытие потерь позволяет покрыть риск за счет собственных средств банка, зарезервированных ранее. Для эффективного применения данного метода банк определяет оптимальный размер резерва, то есть такую его величину, которая была бы минимальна, но в то же время достаточна для покрытия возможных убытков. Таким образом, банки с помощью количественных и качественных методов оценивают вероятность потерь по своим операциям и на основании оценки возможных убытков принимают решение о величине резерва. С другой стороны, величина резервов регулируется нормативными актами Банка России и подлежит контролю.

Согласно законодательству банки обязаны создавать резервы на возможные потери по всем банковским операциям, по которым существует риск потерь: кредитные операции, срочные операции, операции с ценными бумагами, операции с резидентами оффшорных зон, факторинговые операции и др.

Данная мера направлена на обеспечение банками стабильных условий финансовой деятельности и позволяет избегать колебаний величины прибыли в связи со списанием потерь. При этом рост резерва увеличивает расходы (уменьшает капитал), а уменьшение резерва, напротив, увеличивает доходы (капитал).

Метод ограничения потерь посредством постановки лимитов ограничивает величину потерь определенной величиной, в случае ее превышения позиция должна быть закрыта автоматически. Если не применять таких ограничений, потери могут быть увеличены до критичного уровня.

Использование одного финансового инструмента для снижения риска, связанного с неблагоприятным влиянием рыночных факторов, на цену другого, связанного с первым инструментом - хеджирование - применяется для снижения риска потерь, связанных с изменением рыночных факторов (цен на финансовые инструменты, обменных курсов валют, процентных ставок), путем применения различных инструментов.

Фактически хеджирование означает создание встречных требований и обязательств по операциям с ценными бумагами, валютой или реальными активами. При заключении фьючерсных контрактов и опционов хеджирование выступает формой страхования цены и прибыли от нежелательного изменения, в результате чего резкие колебания можно сгладить. Очень часто для хеджирования крупных кредитных рисков используются производные кредитные инструменты.

Производные инструменты позволяют инвестору «перепродать» часть кредитного риска своего портфеля, не продавая напрямую обязательства компании-заемщика, а покупая и продавая контракты, дающие право получения некоторых выплат от третьей стороны в случае ухудшения кредитного состояния компании-заемщика. Третья сторона здесь выступает в роли перестраховочной компании, своего рода гаранта по части риска, покрываемого условиями производного инструмента. При правильном применении производные кредитные инструменты позволяют уменьшить риск кредитного портфеля инвестора.

Хотя в России на настоящий момент рынка производных кредитных инструментов практически не существует, наиболее дальновидные банки в борьбе за клиента уже сейчас начинают занимать «нишу» предоставления услуг по продаже производных кредитных контрактов.

Органами банковского надзора проводится постоянная работа по совершенствованию методов управления рисками в кредитных организациях. Очередным шагом в этом направлении является соглашение по капиталу Базель-II. Соглашением заложены новые методические основы определения размера рисков, в частности кредитного и операционного риска, для определения соотношения их величины размеру капитала банка.

Банковская система как составная часть финансовой системы любого государства играет решающую роль в его экономическом развитии. Роль кредитных организаций как регуляторов денежного оборота, центров аккумуляции денежных ресурсов и их перераспределения возлагает на них большую ответственность перед обществом. Чтобы не потерять общественного доверия, банки должны быть постоянно нацелены на укрепление своей устойчивости и надежности. Иными словами, репутация кредитных организаций, их место на российском и международном финансовых рынках, а следовательно, эффективность их деятельности и размер прибыли, зависят от правильной оценки уровня основных видов банковских рисков и управления ими.

Таким образом, для менеджмента кредитных организаций на современном этапе важным является построение систем управления рисками и в их рамках выбор методов управления адекватных характеру и масштабам деятельности кредитных организаций.

1.4 Методы расчета банковских рисков

Методы расчета риска позволяют определить его величину, от выбора метода расчета риска зависит правильность оценки прогнозируемых потерь. Сложились три основных метода оценки рисков: статистический, экспертных оценок и аналитический (частный и комплексный).

Метод экспертных оценок строится на базе изучения оценок, сделанных экспертами банка, и включает в себя составление обобщающих рейтинговых оценок. К этому методу относят: рейтинговую оценку кредитоспособности клиента банка, рейтинговую оценку страхового риска, метод соблюдения экономических нормативов банковской деятельности, расчет размера риска по кредитному портфелю банка и определение размера необходимого банку резерва для покрытия потерь от кредитных рисков, классификацию кредитов в зависимости от степени риска и т.д.

Аналитический метод предполагает анализ зон риска с установлением оптимального уровня риска для каждого вида банковской операции и их совокупности в целом.

Частный метод включает: определение частного риска, т.е. размера потерь по отдельно взятой операции банка по активам, пассивам и прочим операциям согласно степени риска, сопоставление фактической величины потерь с прогнозируемой согласно нормативным документам, выявление фактических зон риска для отдельно взятого банка по отдельной операции, определение степени их допустимости, установление допустимого размера риска по отдельно взятой операции банка.

Комплексный метод основывается на совокупной оценке риска по банку в целом. Главной задачей управления рисковыми операциями банка является определение степени допустимости и оправданности того или иного риска и принятие решения. Перспективным является определение степени допустимости общего размера риска банка для установления норматива отчислений от прибыли банка в резервный или рисковый фонд. Общий размер риска определяется по формуле (1):

H=(P1+P2+P3+...+PN) / KxE (1)

где Н - степень допустимости общего размера риска банка, Р - частные риски банка по всем операциям данного банка, Е - корректирующий коэффициент внешних рисков банка, К - совокупный капитал банка. Этот показатель отражает максимально возможную степень риска банка за определенный период времени.

2. Анализ рисков коммерческого банка ОАО «УРАЛСИБ»

2.1 Краткая характеристика ОАО «УРАЛСИБ»

Банк является правопреемником открытого акционерного общества Республиканский инвестиционно – кредитный банк «Башкредитбанк», (РИКБ «Башкредитбанк»), регистрационный номер 2275 от 28 января 1993г.

В 2001г. фирменное наименование банка ОАО РИКБ «Башкредитбанк» было изменено на Открытое акционерное общество «Урало-Сибирский Банк» (ОАО «УРАЛСИБ»).

ОАО «УРАЛСИБ» зарегистрировано Центральным Банком Российской Федерации 19 декабря 2001г., регистрационный номер 2275.

На заседании Наблюдательного Совета банка в 2004г. было принято решение о закрытии филиала ОАО «УРАЛСИБ» в г.Омск (Протокол № 3 от 30.07.2004г.) Филиал ОАО «УРАЛСИБ» в г.Омск № 2275/10 исключен из Книги государственной регистрации кредитных организаций 30.12.2004г.

На заседании Внеочередного Общего собрания акционеров ОАО «УРАЛСИБ» в ноябре 2004г. было принято решение о реорганизации ОАО «УРАЛСИБ» в форме присоединения к нему ОАО АКБ «АВТОБАНК-НИКОЙЛ», КБ «БНБ» (ОАО), АБ «ИБГ НИКойл» (ОАО), ОАО АКБ «Кузбассугольбанк».

Решением собрания акционеров всех банков, участвовавших в реорганизации, Председателем Правления ОАО «УРАЛСИБ» избран Николай Александрович Цветков – Президент Финансовой корпорации «УРАЛСИБ».

Процедура реорганизации и интеграции сопровождалась изменением наименования и местонахождения объединенного банка, в связи с чем Банк России выдал ОАО «УРАЛСИБ» генеральную лицензию на осуществление банковских операций с указанием нового наименования.

Центральный офис банка расположен по адресу: г. Москва, ул. Ефремова, д. 8. В г. Уфа работает Удаленный центральный офис и филиал ОАО «УРАЛСИБ», который предоставляет весь спектр финансовых услуг для клиентов - юридических и физических лиц. Адрес БАНКА УРАЛСИБ в г. Уфа: ул. Революционная, 41.

ОАО «УРАЛСИБ» в результате присоединения к нему перечисленных банков должен предстать на финансовом рынке в новом качестве - как крупнейший универсальный сетевой банк федерального уровня, представляющий самый широкий спектр банковских и финансовых услуг на всей территории Российской Федерации. Результатом присоединения станет наращивание уставного капитала и собственных средств ОАО «УРАЛСИБ», усиление позиций на финансовом рынке, повышение рейтингов, снижение издержек, и как следствие, – рост прибыли и капитализации. Тем самым, реорганизация в форме присоединения к ОАО «УРАЛСИБ» ОАО АКБ «АВТОБАНК-НИКОЙЛ», АБ «ИБГ НИКойл» (ОАО), КБ «БНБ» (ОАО) и ОАО АКБ «Кузбассугольбанк» отвечает как интересам акционеров и партнеров реорганизуемых банков, так и интересам клиентов реорганизуемых банков.

Главными мотивами выбора ОАО «УРАЛСИБ» в качестве банка, к которому будет происходить присоединение, явились следующие:

- наличие наиболее широкой сети офисов (более 300 точек) и клиентской базы - более двух миллионов клиентов;

- возможность сохранения наименования «УРАЛСИБ», которое ассоциируется со стабильностью и привлекательностью для розничной аудитории.

Одним из ключевых элементов стратегии деятельности Финансовой корпорации «УРАЛСИБ» является создание в наиболее экономически активных регионах страны сети «финансовых супермаркетов» и «центров финансовых решений», предоставляющих своим клиентам широкий спектр высококачественных, стандартизированных финансовых услуг. В настоящее время во всех филиалах и отделениях ОАО «УРАЛСИБ» унифицирован продуктовый банковский ряд и введены единые конкурентоспособные тарифы.

На сегодняшний день БАНК УРАЛСИБ входит в «пятерку» лидеров отечественного банковского сектора по основным финансовым показателям. Интегрированная региональная сеть продаж финансовых продуктов и услуг ФК «УРАЛСИБ» насчитывает 42 филиала в Российской Федерации, 246 дополнительных офисов и 159 операционных касс вне кассового узла одно представительство за рубежом.

Банк осуществляет операции в соответствии со следующими видами лицензий:

- Генеральная лицензия Центрального Банка Российской Федерации №

- 2275 от 20.09.2005г. на право совершения банковских операций со средствами в рублях и иностранной валюте.

- Лицензия Центрального Банка Российской Федерации № 2275 от

- 20.09.2005г. на совершение банковских операций с драгоценными металлами.

- Лицензия профессионального участника рынка ценных бумаг на осуществление депозитарной деятельности, выданная Федеральной комиссией по рынку ценных бумаг № 103-06473-000100 от 07.03.2003г.

- Лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности, выданная Федеральной комиссией по рынку ценных бумаг № 103-06461-100000 от 07.03.2003г.

- Лицензия профессионального участника рынка ценных бумаг на осуществление дилерской деятельности, выданная Федеральной комиссией по рынку ценных бумаг № 103-06466-010000 от 07.03.2003г.

- Лицензия профессионального участника рынка ценных бумаг на осуществление деятельности по управлению ценными бумагами, выданная Федеральной комиссией по рынку ценных бумаг № 103-06470-001000 от 07.03.2003г.

Основными целями Банка являются:

- содействие инвестиционной и коммерческой активности в экономике Российской Федерации;

- содействие становлению и развитию частного предпринимательства;

- получение оптимального размера прибыли от использования собственных и привлеченных средств;

- увеличение клиентской базы;

- расширение видов операций и услуг, оказываемых клиентам.

В процессе своей деятельности Банк всемерно способствует экономическому и социальному развитию региона, с приоритетом для своих акционеров, укреплению денежного обращения, покупательной способности рубля.

Задачами Банка является:

- комплексное, универсальное кредитно-расчетное и кассовое

- обслуживание основной, инвестиционной и внешнеэкономической деятельности своих клиентов;

- эффективное использование кредитных ресурсов через проведение

- активной процентной и депозитной политики, экономического влияния на производственно-финансовую деятельность клиентов.

Основными видами предоставляемых ОАО «УРАЛСИБ» услуг являются:

- переводы денежных средств по России и за рубеж;

- расчетно-кассовое обслуживание;

- валютно-обменные операции;

- вклады в долларах США, валютные переводы;

- операции с векселями;

- кредиты физическим лицам;

- кредиты юридическим лицам;

- ипотечное кредитование;

- вклады в рублях;

- открытие и ведение банковских счетов юридических лиц;

- другие банковские услуги.

В соответствии с лицензией Банка России на осуществление банковских операций банк вправе осуществлять выпуск, продажу, учет, хранение и иные операции с ценными бумагами, выполняющими функции платежного документа, с ценными бумагами, подтверждающими привлечение денежных средств во вклады и на банковские счета, с иными ценными бумагами.

У банка имеется ряд преимуществ. Ниже предлагается рассмотреть некоторые из них. БАНК УРАЛСИБ:

1. Является принципиальным членом международных платежных систем Visa International и MasterCard Worldwide (т.е., используя свой собственный процессинговый центр, производит и обслуживает карты без помощи посторонних компаний, что обеспечивает наивысшую степень безопасности и качества проводимых операций);

2. Предоставляет возможность оформить ту категорию карты, которая подходит именно Вам с учетом Вашего статуса, потребностей и возможностей;

3. Имеет развитую инфраструктуру обслуживания держателей карт в России;

4. Предоставляет возможность выпуска к одному картсчету нескольких карт;

5. Обеспечивает информационную поддержку держателей карт по телефонам круглосуточной службы поддержки.

6. Регулярно проводит акции с вручением подарочных сертификатов на бесплатное открытие международной банковской карты.

7. Является постоянным участником стимулирующих программ, проводимых международными платежными системами Visa International и MasterCard Worldwide.

Также Банк УралСиб предлагает удобный сервис по приему платежей и осуществлению переводов в рублях и иностранной валюте в любую точку мира в минимальные сроки.

Банк УралСиб по осуществлению переводов и приему платежей обеспечивает конфиденциальность, надежность, максимальную доступность услуги благодаря широкой сети пунктов обслуживания переводов и платежей, включающей в себя собственную сеть Банка, сеть банков корреспондентов и сеть систем денежных переводов и платежей.

В Банке УралСиб можно купить и продать паи паевых инвестиционных фондов семейства «ЛУКОЙЛ Фонд», находящиеся под управлением ЗАО "Управляющей Компании «УРАЛСИБ»:

- ОПИФ акций «ЛУКОЙЛ Фонд Первый»;

- ИПИФ акций «ЛУКОЙЛ Фонд Отраслевых инвестиций»;

- ИПИФ акций «ЛУКОЙЛ Фонд Перспективных вложений»;

- ОПИФ смешанных инвестиций «ЛУКОЙЛ Фонд Профессиональный»;

- ОПИФ облигаций "ЛУКОЙЛ Фонд Консервативный".

Клиентская база ОАО «УРАЛСИБ» постоянно растет. В настоящее время в области клиентской политики Банк считает приоритетной работу с крупным и средним бизнесом. Динамика роста клиентской базы явно свидетельствует, что «УралСиб» один из наиболее активных операторов на рынке банковских услуг.

Основной целью банка, как и всех кредитных учреждений является получение прибыли.

Принципы и методы оценки и учета отдельных статей баланса. В 2009 году ведение бухгалтерского учета в банке осуществлялось в соответствии с требованиями Положения ЦБ РФ от 05.12.2002 г. № 205-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации», законодательных актов Российской Федерации, нормативных актов Центрального банка РФ по вопросам ведения бухгалтерского учета, Учетной политики банка.

Принятая Учетная политика применяется последовательно из года в год. Изменения в Учетную политику могут быть внесены в течение текущего года при изменении законодательства Российской Федерации или нормативных актов Центрального банка РФ.

Банком соблюдаются следующие принципы ведения бухгалтерского учета: «непрерывность деятельности», «постоянство правил бухгалтерского учета», «осторожность», «отражение доходов и расходов по кассовому методу», «своевременность отражения операций», «раздельное отражение активов и пассивов», «преемственность входящего баланса», «приоритет содержания над формой», «открытость».

Бухгалтерский учет совершаемых операций по счетам клиентов, имущества, требований, обязательств, хозяйственных и других операций ведется в валюте Российской Федерации – в рублях.

Операции по счетам в иностранной валюте производятся с соблюдением валютного законодательства Российской Федерации.

Счета аналитического учета в иностранной валюте ведутся в рублях по курсу Центрального банка РФ и в соответствующей иностранной валюте. Драгоценные металлы отражаются в двойной оценке – в рублях и учетных единицах драгоценных металлов. Аналитический учет всех совершаемых операций организован в соответствии с характеристикой каждого счета. Лицевые счета нумеруются в соответствии с утвержденной схемой.

Все документы, поступающие в операционное время в бухгалтерские службы, в том числе из филиалов, подлежат оформлению и отражению по счетам в этот же день. Документы, поступившие во внеоперационное время, отражаются по счетам на следующий рабочий день. Порядок приема документов после операционного времени определяется банком дополнительно и оговаривается в договорах.

2.2 Анализ финансового состояния банка ОАО «УРАЛСИБ»

Сложившаяся в 2009 г. структура операций банка на финансовых рынках определила финансовый результат по итогам 2009 г. за счет увеличения объема продаж, комиссионных услуг и роста операций банка на рынке кредитования корпоративных и частных клиентов. Прибыль, полученная банком за 2009 г., составила 3 491 281 тыс. руб., увеличившись по сравнению с 2008 г. на 62 684 тыс. руб. или на 55,7 % (Приложение А).

Баланс банка в 2009 году составил 425 903 659 тыс. рублей, значительно увеличившись по сравнению с 2008 г. на 68 975 208 тыс. рублей, рост составил 119 %.

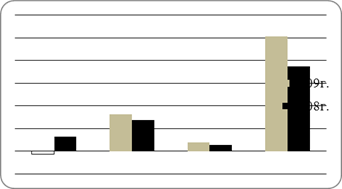

В структуре пассивов большая часть, как и полагается, приходится на обязательства банка, которые составляют 384 279 090 тыс. рублей или 90,23 % из всей суммы пассивов. В то время как источники собственных средств составляют 9,77 % или 41 624 569 тыс. рублей. Это нормальный показатель, так как доля собственных средств банка должна составлять не менее 8 %. В 2008 году доля собственных средств составила 11,54 %. Это говорит о том, что в 2008 году у банка была возможность наращивания объема активных операций, что видимо банк и сделал, увеличив в 2009 году количество выданных кредитов на 47 249 197 тыс. рублей. Собственные средства банка увеличились на 448 820 тыс. руб. по сравнению с 2008г.

Что касается привлеченных средств, то они тоже изменились в большую сторону. Так в 2008 году они составляли 315 752 702 тыс. рублей, а в 2009 г. они выросли на 68 526 388 тыс. рублей и получились 384 279 090 тыс. рублей. В большей части на это изменение повлияло увеличение средств клиентов (некредитных организаций), они увеличились на 19 932 231 тыс. руб., что составило 56,99 % от общей доли пассивов. А вот средства кредитных организаций уменьшились и составили 16,88 % от пассивов и составили 71 909 715 тыс. рублей, уменьшившись по сравнению с прошлым годом на -4 437 819 тыс. рублей. Так же сократились вклады физических лиц, они уменьшились на -5 200 047 тыс. руб. и заметно повлияли на пассив баланса.

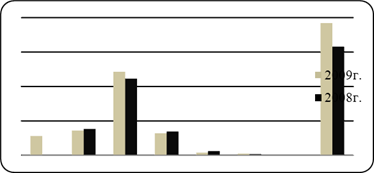

Рисунок 1 – Структура изменения пассивов

Интересная тенденция развития наблюдается по резервам на возможные потери по условным обязательствам кредитного характера, так в 2008 году они составили 637 395 тыс. руб. и за год они выросли на 255 391 тыс. руб. и составили уже 892 786 тыс. руб.

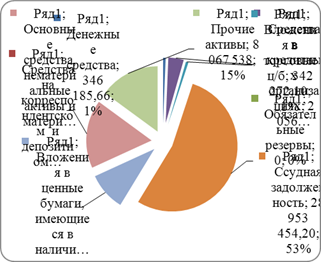

Активы банка соответственно увеличились тоже. Основную часть активов банка составляет чистая ссудная задолженность. Она, как и в прошлом году занимает почти 68 % от всех активов (2008 г. – 67,88%, 2009 г. – 67,98 %). В рублевом эквиваленте ссудная задолженность выросла на 47 249 197 тыс. рублей за год: в 2008 году она составляла 242 285 345 тыс. рублей, а уже в 2009 г. она составила 289 534 542 тыс. рублей.

На втором месте по доле в активах занимают чистые вложения в ценные бумаги, имеющиеся в наличии для продажи. Они составляют 11,98 %. А в прошлый год чистые вложения в ценные бумаги составляли только 9,02 %. Если их рассматривать в рублевом эквиваленте, то так же наблюдается значительное увеличение этой статьи, а именно по сравнению с 2008 годом её значение возросло на 18 830 468 тыс. рублей, почти в 2 раз (1,6).

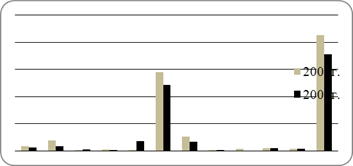

Рисунок 2 – Структура изменения активов

Следующая позиция, по доле в активах принадлежит средствам в Центральном Банке Российской Федерации. Они составляют 37 191 339 тыс. руб. или 8,73 %. Здесь тоже заметна тенденция роста. Так в 2008 г. в ЦБ находилось 17 020 043 тыс. рублей, из них 4 087 794 тыс. в обязательных резервах, а в 2009 году в обязательные резервы попало только 622 264 тыс. рублей. В прошлом году доля средств в Центральном Банке составляла 1,15 %, а в этом году он упал на 1 %,так что этот рост не совсем пропорционален общему увеличению активов.

Положительная тенденция наблюдается у статьи чистых вложений в инвестиционные ценные бумаги, удерживаемые до погашения. Так в 2008 году никаких вложений не было, а в 2009 г. они составили 6 109 347 тыс. руб. и тем самым немного улучшил состав активов.

Как видно из отчета о прибылях и убытках, за 2009 год, наблюдается стремительный рост основных показателей доходов (Приложение Б).

Чистые процентные доходы в отчетном году составили 23 614 115 тыс. руб. увеличившись по сравнению с прошлым годом на 13 018 467 тыс. рублей или на 222,87 %. Это связано в первую очередь с увеличением клиентской базы и с увеличением оказываемых услуг. Всего полученных процентных доходов в 2009 было 41 854 997 тыс. рублей, увеличившись по сравнению с 2008 годом в 1,61 раза, в то время как всего уплаченные расходы увеличились только в 1,18 раза и составили 18 240 882 тысяч рублей.

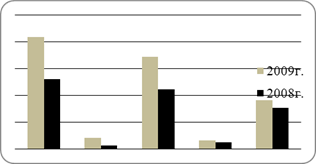

Рисунок 3 – Структура изменения процентных доходов