Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Курсовая работа: Роль и значение единого социального налога в формировании социальных внебюджетных фондов

Курсовая работа: Роль и значение единого социального налога в формировании социальных внебюджетных фондов

Государственное общеобразовательное учреждение

среднего специального образования Финансовый колледж № 35

Допущена к защите

_________________

« » _________200 г.

Комплексная КУРСОВАЯ РАБОТА по

дисциплинам «Финансовый менеджмент» и «Бюджет РФ»

на тему: «Роль и значение ЕСН в формировании социальных внебюджетных фондов»

Выполнила:

студентка группы ДН-49

Кривощапова Ю.А.

Проверил: преподаватель,

К.Э.Н., доцент Скрынченко Б.Л.

Москва 2009

Содержание

Введение. 3

Глава 1. Значение налогов в доходах бюджета. 5

1.1. История формирования социальных внебюджетных фондов. 8

1.2. Единый социальный налог как источник формирования социальных внебюджетных фондов. 12

Глава 2. Порядок формирования социальных внебюджетных фондов. 15

2.1. Средства, поступающие на формирование фондов. 19

2.2. Роль ЕСН в формировании социальных внебюджетных фондов. 21

Заключение. 24

Список литературы.. 27

Приложение №1. 29

Приложение №2. 30

Введение

Взимание налогов – одно из основных условий существования государства, развития общества на пути к экономическому и социальному процветанию. Налоги появились с разделением общества на классы и возникновением государства, как взносы граждан, необходимые для содержания государственного аппарата.

В целях преодоления негативных последствий воздействия налогов на развитие экономики возникла объективная необходимость в анализе структуры и динамики налоговых доходов в бюджете страны.

Сегодня остро стоит вопрос о необходимости формирования налоговых доходов.

Налоги важнейшая форма аккумуляции бюджетом денежных средств. Без налогов нет бюджета; поддержание эластичности налоговой системы – непременное условие сбалансированности государственной казны.

Сущность налогообложения заключается в прямом изъятии государством определенной части валового общественного продукта в свою пользу для формирования бюджета, то есть централизованных финансовых ресурсов государства.

Связь бюджета и налогов имеет двухсторонний и неразрывный характер. Налоги как основной элемент доходов бюджета обеспечивают финансирование всей структуры и его расходных статей.

К числу наиболее сложных экономических проблем выдвинулась проблема формирования налоговых доходов, не допустить их уменьшения, поиск факторов, оказывающих влияние на них. Решение таких проблем имеет принципиальное научное и практическое значение для построения стабильной бюджетной и налоговой системы, поэтому выбранная тема курсовой работы является актуальной.

Актуальность выбранной темы состоит и в том, что в условиях рыночных отношений налоговая система является одним из важнейших экономических регуляторов, основой финансового механизма государственного регулирования экономики и именно от количества налоговых платежей зависит благосостояние граждан. Действительно, бюджетный дефицит, государственный долг побуждает государство усилить налоговое бремя, увеличить налогообложение, уменьшить финансирование всех секторов экономики, сократить статью расхода на медицину, образование и так далее. С другой стороны достаток бюджетных средств (бюджетный профицит) позволяет увеличить финансирование как государственного, так и частного сектора экономики, увеличить трансфертные отчисления, а так же отчисления в социальные внебюджетные фонды. Именно налоговая система в настоящее время является главным предметом дискуссий о путях и методах ее реформирования.

Объектом исследования является единый социальный налог в доходах федерального бюджета.

Целью работы является анализ состава и структуры налоговых доходов федерального бюджета, определение факторов, от влияния которых зависит объем поступлений в социальные внебюджетные фонды в анализируемый период налоговых доходов.

В соответствии с целью в работе поставлены следующие задачи:

изучение налоговых доходов федерального бюджета в части поступления ЕСН;

определение основных проблем и направлений совершенствования по взиманию ЕСН.

Курсовая работа состоит из введения, двух глав, заключения, списка использованной литературы и приложений.

Глава 1. Значение налогов в доходах бюджета

Проблема понимания природы налогов обусловлена тем, что налог - понятие не только экономическое, правовое, социальное, философское и историческое, но и понятие финансовой науки, жестко связанное с категорией "государство".

Налоги, являясь экономической категорией, имеют глубоко исторический характер. Они менялись вместе с развитием государства.

В современном понимании налог - это обязательный, безвозмездный платеж, взимаемый с организаций и граждан в форме отчуждения принадлежащих им на правах собственности, хозяйственного ведения или оперативного управления денежных средств в бюджет и внебюджетные фонды в определенных законом размерах и в установленные сроки в целях финансового обеспечения государства и его территориальных образований.

Признаками налога являются:

императивность, которая означает, что субъект налога не вправе отказаться от возложенной на него обязанности безвозмездно внести часть своего дохода (согласно закону), а в случае невыполнения обязанности последуют определенные законом санкции по ее принудительному изъятию;

смена формы собственности дохода, которая означает, что часть дохода субъекта безвозмездно переходит в собственность государства (субъекта федерации, местного самоуправления), обезличивается и используется государством по своему усмотрению;

безвозвратность и безвозмездность передаваемой части дохода, которые означают, что отданная часть дохода не возвратится субъекту налога и он не получит никаких прав, в том числе права на участие в распределении отданной части своего дохода;

легитимность, которая означает не только признание налогов на основе законодательного права, но и их взимание только с законных операций.

Налоги как экономическую категорию, следует рассматривать с точки зрения их места в экономической системе, их сущности, назначения, построения системы налогообложения, определения структуры налогов и их взимания с субъектов налога (налогоплательщиков).

Налоги исторически являются одним из основных источников формирования бюджета любого государства и одним из методов мобилизации денежных средств на переустройство государства и общества. По своей сути налоги являются одним из самых доходных источников накопления казны, которые, во-первых, безвозмездно изымаются государством у налогоплательщиков и, во-вторых, поступая в бюджет, являются той его частью, на которую государство не затрачивает средств. Социально-экономическая природа налогов, их назначение и влияние на экономическую и политическую жизнь государства определяются государственным строем и политикой, проводимой властью. Налоги с социальной точки зрения являются средством эксплуатации общества и по своей сути выступают одним из элементов грабежа (безвозмездно изымается часть дохода). Особенно это характерно в условиях возрастания налогового бремени (увеличение числа налогов, расширение круга налогоплательщиков, расширение налоговой базы, повышение налоговых ставок и так далее).

С точки зрения формирования бюджетов (федерального, субъектов федерации и местных), налоги - есть необходимая экономическая составляющая, обеспечивающая решение задач (функций), возлагаемых на государство, а именно:

удовлетворение общественных потребностей на содержание аппарата управления, органов безопасности, обороны, правопорядка, решение социальных проблем и так далее;

регулирование экономической деятельности субъектов хозяйствования и развитие инфраструктуры;

решение вопросов освоения новых технологий, программ и производств;

обеспечение международных договорных обязательств и т.д.

Функции налогов заложены в их сущности, проявляющиеся в способе действий или непосредственно через их свойства. Налогам свойственны две основные функции:

фискальная;

экономическая или регулирующая.

Фискальная функция - предполагает, что налоги являются доходом государства и формируют основную доходную часть бюджетов различных уровней государственной власти. Фискальная функция налогов является главной, основополагающей, т. к. именно она формирует основную часть бюджета.

Экономическая или регулирующая функция налогов заключается в воздействии налогов на общественно-экономические отношения в государстве. Именно налоги оказывают влияние на платежеспособный спрос, предложение и ресурсоснабжение. Они создают или разрушают экономические условия, то есть регулируют рыночные отношения в государстве.

Вместе с тем налоги - одно из основных противоречий между налогоплательщиком как субъектом налога или обществом в целом, с одной стороны, и государственной властью, с другой стороны, в основе которого лежит принцип принудительного изъятия части дохода субъекта налога, приводящего к ухудшению его материального положения и порождению социального неравенства между различными группами налогоплательщиков (граждан в целом).

Иначе, изъятие части дохода у субъекта налога приводит к возникновению противоречия между потребностями государства в увеличении налоговых доходов в целях формирования бюджета и выполнения им своих функций и нежеланием налогоплательщиков безвозмездно отдавать часть своих доходов, ухудшающих их материальное положение. Данное противоречие является основным при формировании налоговой системы и принятии законодательной налоговой базы любым государством. Это противоречие внешнее по отношению к самой налоговой системе. Существуют и внутренние противоречия, заложенные в самой структуре налоговой системы.

Структура налоговых доходов государства.

Бюджетная система Российской Федерации состоит из бюджетов следующих уровней:

федеральный бюджет и бюджеты государственных внебюджетных фондов РФ;

бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов;

местные бюджеты, в том числе:

бюджеты муниципальных районов, бюджеты городских округов, бюджеты внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга;

бюджеты городских и сельских поселений. [1]

Еще раз необходимо отметить высокую роль налогов в формировании доходной базы государственного бюджета, и, соответственно, и необходимость особо обязательной работы государства по установлению порядка и механизма их взыскания.

1.1. История формирования социальных внебюджетных фондов

Наиболее известной формой организации финансовых ресурсов в общегосударственном масштабе выступает государственный бюджет. Бюджет - это форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государственного и местного самоуправления. [2]

Но ряд факторов обуславливает целесообразность использования другой формы аккумулирования финансовых ресурсов – внебюджетных фондов, обслуживающих социальные и экономические потребности отдельных групп населения или общества в целом. Необходимость создания социальных фондов, предназначенных для естественных потребностей, была научно обоснована К. Марксом. Возникновение и рост таких фондов является объективной закономерностью существования и развития общества.

Но, несмотря на то, что своими корнями социальные услуги уходят еще в XIX столетие, относительно широкое распространение они получили после II мировой войны, в связи с тяжелыми последствиями предшествующего мирового экономического кризиса, мировыми разрушениями и резким падением уровня жизни населения, вызванными войной.

Одним из важнейших факторов, под воздействием, которого возрастает необходимость социального страхования, его роль и значение в жизни рабочего класса, было ускорение пролетаризации населения, когда в процесс капиталистического производства вовлекалась все новая и новая рабочая сила.

Переход к рынку ознаменовался в России рядом кардинальных изменений в организационной структуре хозяйства, в ходе чего произошла модернизация финансовой системы и, прежде всего ее центрального звена – общегосударственных финансов. Постепенно стали возникать, отделяться от бюджетной системы один за другим внебюджетные фонды.

В силу ряда обстоятельств, таких, как продолжающийся спад производства, неплатежи, бюджетный дефицит, инфляция, рост непредвиденных расходов, средств для социальных программ хронически не хватает. Кризисная ситуация в финансировании социальной сферы в России имеет свою историю. Недостаточность выделяемых ресурсов и их неэффективное использование были отмечены задолго до проведения коренных экономических преобразований. На рубеже 70-80-х гг. в стране велись поиски модернизации действующего механизма хозяйственной деятельности учреждений социального обслуживания, а также новых форм финансирования, к числу которых относится и институт внебюджетных фондов.

Социалистическая экономика, базировавшаяся на планово-централизованной системе управления экономическим и социальным развитием, сформировала и утвердила систему социального обслуживания населения, в основу которой был положен принцип бесплатности. Ориентиры социальной политики на бесплатность в социально-культурном обслуживании населения были логическим следствием господствовавших идеологических установок. Данная система и связанная с ней модель финансирования основных отраслей социальной сферы за счет бюджета некоторое время достаточно успешно выполняли свои функции. Однако по мере роста спроса и увеличения выплат на социальные услуги централизованное финансирование социального обслуживания стало давать сбой. Поэтому через государственный бюджет, как показала практика прошлых лет, не всегда удавалось достаточно последовательно проводить в жизнь те или иные социальные и экономические программы. В начале 90-х годов ситуация обострилась, так как в результате гигантского бюджетного дефицита, инфляции, продолжающегося спада производства и его эффективности вся система пенсионного обеспечения и социального страхования начала финансироваться по «остаточному» принципу. В этих условиях развитие социальной сферы стало отставать от требований времени.

Немаловажными факторами, обуславливающими целесообразность образования внебюджетных фондов, являются бюджетный дефицит, инфляция.

Создание в начале 90-х гг. внебюджетных фондов позволило ослабить негативные последствия либерализации цен и несколько сдержать снижение уровня жизни пенсионеров и других незащищенных слоев населения. Тогда самостоятельный статус фондов препятствовал прямому покушению государственных финансовых органов на средства внебюджетных социальных фондов при подготовке и исполнении федерального бюджета и других звеньев бюджетной системы. К сожалению, анализ практики бюджетирования на федеральном и местном уровнях в последнее время показал, что использование средств внебюджетных фондов, и нередко не по назначению, получило достаточно широкое распространение. На федеральном уровне это проявилось, например, в отношении Пенсионного Фонда России (далее ПФР), в форме платежей и задолженностей по формированию средств для выплаты военнослужащим рядового, сержантского и старшинского состава, а также социальных пенсий. На местных уровнях – в форме прямого привлечения средств соответствующих подразделений ПФР для выплат местных пособий.

Внебюджетные фонды представляют собой достаточно динамичный элемент финансовой системы. Это обусловлено тем, что они, в отличие, от государственного бюджета, находятся в распоряжении специального государственного органа. Поэтому, в сравнении с бюджетом, перераспределение внутри внебюджетных фондов и их использование осуществляется более оперативно. Кроме того, внебюджетные фонды создаются для реализации конкретных целей. Таким образом, необходимость образования внебюджетных фондов вызвана объективной закономерностью существования и развития общества, что связано в первую очередь с потребностью перераспределения финансовых ресурсов для решения наиболее важных направлений, не предусмотренных бюджетом.

1.2. Единый социальный налог как источник формирования социальных внебюджетных фондов

Идея введения единого социального налога, то есть объединения всех страховых взносов, возникла еще в 1998г., когда Госналогслужба России (ныне Федеральная налоговая служба РФ) предложила при сохранении механизма сбора страховых взносов в социальные внебюджетные фонды установить для них единую унифицированную налогооблагаемую базу и передать функции учета и контроля одному ведомству. Однако тогда эти предложения из-за их несовершенства оказались невостребованными, и вопрос остался открытым.

C 1 января 2001 года взносы во внебюджетные фонды прекращают свое самостоятельное существование, но в рамках единого социального налога сохраняется их достаточная обособленность. Бюджеты по каждому из фондов, в которые зачисляется ЕСН, утверждаются, как и прежде, соответствующими федеральными законами.

Как уже было сказано, в настоящее время сохранился только один вид внебюджетных страховых взносов, а именно страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Взносы на данный вид страхования не включаются в состав единого социального налога (взноса) и уплачиваются в соответствии с федеральными законами об этом виде социального страхования. [3] Сбор указанных страховых взносов возложен на страховщика, то есть на Фонд социального страхования Российской Федерации. [4]

Следует отметить, что для исчисления и уплаты единого социального налога установлена регрессивная шкала налоговых ставок и ставок распределения платежей между различными фондами в зависимости от величины выплаченных доходов. Для всех категорий налогоплательщиков сохраняется главный принцип регрессивного исчисления и уплаты – чем выше сумма налогооблагаемого дохода, тем ниже ставка налога. Сумма налога в различных разрядах шкалы варьируется также в зависимости от вида налогоплательщиков. Существует порядок ведения различных расчет платежей для налогоплательщиков, занятых в производстве (кроме производства сельскохозяйственной продукции), для налогоплательщиков-работодателей, занятых в производстве сельскохозяйственной продукции, для налогоплательщиков: индивидуальных предпринимателей, родовых или семейных общин, занимающихся традиционными отраслями хозяйствования, главы крестьянских (фермерских) хозяйств, для налогоплательщиков-адвокатов.

Сумма единого социального налога исчисляется и уплачивается налогоплательщиком отдельно в отношении каждого фонда и определяется как процентная доля налоговой базы (см. Приложение №2). Единый социальный налог уплачивается налогоплательщиками отдельными платежными поручениями, которые оформляются в отношении ПФР, ФСС РФ, федерального ФОМС и территориального ФОМС.

Зачисление единого социального налога производится на отдельные лицевые счета на балансовом счете «Доходы, распределяемые органами федерального казначейства между уровнями бюджетной системы Российской Федерации»[5].

Единый социальный налог является одним из наиболее значимых как для формирования доходов государства, так и для финансового положения налогоплательщиков (см. Приложение №1). Достаточно сказать, что платежи по нему хоть и незначительно, но превышают поступления самого крупного налогового источника доходов консолидированного бюджета страны – налога на добавленную стоимость.

Итак, подведя итог по данной главе можно сделать вывод, что созданные социальные внебюджетные фонды необходимы как для государства, так и для населения, так как они обеспечивают финансирование государственных расходов, не включенных в расходные статьи федерального бюджета, а для населения обеспечивают получение пенсий, пособий и необходимой медицинской помощи.

Далее рассмотрим, как же формируются социальные внебюджетные фонды.

Глава 2. Порядок формирования социальных внебюджетных фондов

Государственное обязательное социальное страхование - это часть государственной системы социальной защиты населения, осуществляемой в форме страхования работающих граждан от возможного изменения материального и социального положения, в том числе и по не зависящим от них обстоятельствам. Создание государственных социальных внебюджетных фондов обусловлено, прежде всего, необходимостью страхования социальных рисков, которые неизбежны в условиях рыночной экономики.

К числу основных социальных рисков относятся:

риски утраты трудоспособности с возрастом;

риски утраты трудоспособности по инвалидности;

риски временной нетрудоспособности в связи с болезнью или по другим причинам (беременность, роды, болезнь детей и тому подобное);

риски потери работы в связи с закрытием, реконструкцией предприятий, изменением структуры производства и тому подобное;

риски заболеваний и ухудшения здоровья.

Все эти риски могут возникнуть независимо от желания работника. По большому счету они обусловлены рыночной системой хозяйствования, при которой основным источником средств существования большинства работников является продажа своего труда. И если по какой-либо причине работник не в состоянии продавать свой труд, он обречен на вымирание. Поэтому государство обязано не допустить этого крайнего случая и предусмотреть финансовые ресурсы для компенсации работнику при наступлении страхового случая.

Одновременно с социальными были созданы и другие внебюджетные фонды. В конце 90-х гг., исчерпав положительный ресурс от функционирования целого ряда внебюджетных фондов, Правительство РФ приняло решение о консолидации их в бюджет, при этом сохранив некоторую автономность этих фондов. Они были включены в бюджет отдельными статьями, т.е. трансформировались в целевые бюджетные фонды. Социальные фонды сохранили статус внебюджетных фондов и были официально утверждены законодательными актами.

Государственными внебюджетными фондами Российской Федерации являются:

Пенсионный фонд Российской Федерации;

Фонд социального страхования Российской Федерации;

Федеральный фонд обязательного медицинского страхования.

Пенсионный фонд Российской Федерации (ПФ РФ) был образован Постановлением Верховного Совета РСФСР от 22 декабря 1990г. Это постановление было принято после принятия Закона РФ «О государственных пенсиях в РСФСР» 20 ноября 1990г. Реально фонд начал функционировать лишь с 1 января 1992г.

Закон «О государственных пенсиях в РСФСР» заложил основы страховой системы пенсионного обеспечения. При этом решались две принципиальные задачи:

1. Средства пенсионной системы выводились из государственного бюджета и становились сферой самостоятельного бюджетного процесса, а ПФ приобретал статус самостоятельного государственного внебюджетного фонда.

2. Основным источником финансирования пенсионных выплат становились страховые взносы и платежи, которые уплачивались за застрахованных работодателями. В результате источником выполнения государством его обязательств перед пенсионерами становился не государственный бюджет, а страховой платеж. И хотя средства ПФР сохраняли статус федеральных средств, в то же время, по своей природе, они являлись средствами обязательного пенсионного страхования.

Пенсионный Фонд является самостоятельным финансово-кредитным учреждением, подотчетным Правительству РФ и осуществляющим свою деятельность в соответствии с законодательством РФ. Основным документом, регламентирующим его деятельность, является Положение о Пенсионном фонде России, утвержденное Постановлением Верховного Совета РФ от 27 декабря 1991г. № 2122-1.

Пенсионный Фонд РФ является самым крупным из социальных внебюджетных фондов. На его долю приходится 75% средств внебюджетных социальных фондов. Общий бюджет ПФ составляет примерно 1/3 федерального бюджета РФ.

В настоящее время в системе индивидуального (персонифицированного) учета Пенсионного Фонда России зарегистрировано более 62 млн. застрахованных работников и свыше 38 млн. пенсионеров. С Фондом сотрудничает 4,3 млн. работодателей-страхователей.

За счет средств Пенсионного Фонда осуществляются:

1) выплата трудовых пенсий, в том числе гражданам, выезжающим за пределы России;

2) выплата социальных пенсий и пособий (1,5% расходов ПФ). Социальные пенсии - это пенсии людям, не имеющим заработка (например, инвалиды с детства), трудовой книжки; пенсии при потере кормильца. Пособия на детей военнослужащих срочной службы; пособия на детей в возрасте от 1,5 до 6 лет; пособия на детей одиноким матерям; пособия на детей, инфицированных ВИЧ; а также компенсационные выплаты гражданам, пострадавшим на Чернобыльской АЭС, и другим;

3) выплата пенсий военнослужащим и других государственных пенсий (МВД, ФСБ), которые финансируются из госбюджета (5% расходов ПФ);

4) содержание аппарата Пенсионного Фонда (0,7%);

5) расходы по доставке пенсий (3,6%);

6) выплата пособий на погребение (0,5%).

Пенсионный Фонд финансирует различные программы по социальной поддержке инвалидов, пенсионеров и детей.

Фонд обязательного медицинского страхования. В настоящее время медицинское страхование осуществляется в России в двух формах: обязательном (далее - ОМС) и добровольном (далее - ДМС). ОМС является всеобщим и реализуется по единым правилам и программам ОМС. Программы включают «гарантируемый» объем и условия оказания медицинской и лекарственной помощи гражданам. ДМС обеспечивает гражданам получение дополнительных медицинских услуг сверх установленных программами ОМС. ДМС может быть коллективным и индивидуальным.

В качестве участников медицинского страхования выступают:

1) застрахованные - все граждане РФ как потребители медицинских услуг;

2) страхователи - юридические и физические лица; для работающих - предприятия, учреждения, организации, для неработающих - органы исполнительной власти;

3) страховая медицинская организация (СМО), которая обязана заключать договора с медицинскими учреждениями на оказание медицинской помощи застрахованным и оплачивать оказанную услугу в случае наступления страхового случая;

4) медицинское учреждение, которое лечит застрахованного и получает денежные средства от СМО;

5) Федеральный и территориальный фонды ОМС.

Страхователями при ОМС являются: для неработающего населения (пенсионеры, дети, студенты, инвалиды, безработные) - органы государственной власти всех уровней; для работающего населения - работодатели (предприятия, учреждения, организации, лица, занимающиеся индивидуальной трудовой деятельностью). Страхователями при ДМС выступают сами граждане (индивидуальное страхование) или работодатели, представляющие интересы своих работников. При этом работодатели могут финансировать ДМС только при наличии прибыли, так как лишь она может быть источником средств на ДМС. ДМС осуществляется разнообразными страховыми организациями, имеющими на это лицензию.

Документом, гарантирующим человеку предоставление медицинской помощи в рамках ОМС или ДМС, является страховой полис.

2.1. Средства, поступающие на формирование фондов

Внебюджетные фонды создаются двумя путями. Один путь - это выделение из бюджета и финансирование определенных расходов, имеющих особо важное значение, другой - формирование внебюджетного фонда с собственными источниками доходов для использования в определенных целях.

Внебюджетные фонды предназначены для целевого использования. Обычно в названии фонда указана цель расходования средств.

Материальным источником внебюджетных фондов является национальный доход. Преобладающая часть фондов создается в процессе перераспределения национального дохода. Основные методы мобилизации национального дохода в процессе его перераспределения при формировании фондов - специальные налоги и сборы, средства из бюджета и займы.

Специальные налоги и сборы устанавливаются законодательной властью. Значительное количество фондов формируется за счет средств федерального и региональных (местных) бюджетов. Средства бюджетов поступают в форме безвозмездных субсидий или определенных отчислений от налоговых доходов бюджета. Доходами внебюджетных фондов могут выступать и заемные средства, полученные фондом у Центрального банка РФ или коммерческих банков. Кроме того, к доходам внебюджетных фондов относятся отчисления от прибыли предприятий, учреждений, организаций и прибыль от коммерческой деятельности, осуществляемой фондом как юридическим лицом (имеющиеся у внебюджетных фондов положительное сальдо может быть использовано для приобретения ценных бумаг и получения прибыли в форме дивидендов или процентов). Для сбора обязательных страховых взносов в системе ОМС созданы Федеральный и территориальный фонды обязательного медицинского страхования - ФФОМС и ТФОМС. Финансовые средства ФФОМС являются государственной собственностью. Страхователи передают взносы в ФФОМС и ТФОМС. ТФОМС передает средства в руки страховых медицинских организаций (СМО). СМО - это организации, имеющие государственное разрешение (лицензию) на право заниматься медицинским страхованием. СМО выплачивают медицинским учреждениям деньги за лечение граждан. Финансовые средства Федерального и территориального фонда ОМС образуются за счет:

1) страховых взносов предприятий и иных хозяйствующих субъектов на ОМС, устанавливаемых законодательством РФ;

2) взносов территориальных фондов на реализацию совместных программ, выполняемых на договорных началах;

3) ассигнований из федерального бюджета на выполнение программ ОМС;

4) добровольных взносов;

5) доходов от использования временно свободных финансовых средств;

6) средств, предусматриваемых органами исполнительной власти в соответствующих бюджетах на ОМС неработающего населения.

В этом смысле внебюджетные фонды являются финансовой категорией и частью системы государственных финансов. В то же время внебюджетные фонды обладают целым рядом особенностей. В частности, в России:

1) проекты бюджетов государственных внебюджетных фондов предоставляются одновременно с проектом соответствующих бюджетов на очередной финансовый год;

2) бюджеты государственных внебюджетных фондов рассматриваются и утверждаются в форме федеральных законов одновременно с принятием федерального закона о федеральном бюджете на очередной финансовый год

3) внебюджетные фонды имеют строго целевую направленность. Их расходование может осуществляться исключительно на цели, определенные законодательством РФ, в соответствии с бюджетами фондов, утвержденными федеральными законами или законами субъектов РФ;

4) доходы государственных внебюджетных фондов формируются за счет обязательных отчислений, а также добровольных взносов физических и юридических лиц;

5) страховые взносы в фонды и взаимоотношения, возникающие при их уплате, имеют налоговую природу. Тарифы взносов устанавливаются государством и являются обязательными;

6) денежные ресурсы внебюджетных фондов находятся в государственной собственности. Они не входят в состав бюджетов, а также других фондов и не подлежат изъятию на какие-либо цели, прямо не предусмотренные законом;

7) расходование средств из внебюджетных фондов осуществляется по распоряжению Правительства или специально уполномоченного органа (правление фонда).

Расходование средств государственных внебюджетных фондов осуществляется исключительно на цели, определенные законодательством Российской Федерации, субъектов Российской Федерации, регламентирующим их деятельность, в соответствии с бюджетами указанных фондов, утвержденными федеральными законами, законами субъектов Российской Федерации.

2.2. Роль ЕСН в формировании социальных внебюджетных фондов

Единый социальный налог является серьезным новаторством, включенным во вторую часть Налогового кодекса. Введенный в действие с 1 января 2001г., этот налог заменил собой действовавшие ранее отчисления в три государственных внебюджетных социальных фонда - Пенсионный, Фонд социального страхования и федеральный и региональные фонды обязательного медицинского страхования. Но замена отчислений на единый социальный налог не отменила целевого назначения налога. Средства от его сбора будут поступать не в бюджеты всех уровней, а в указанные выше фонды. Основное предназначение этого налога именно в том и состоит, чтобы обеспечить мобилизацию средств для реализации права граждан России на государственное пенсионное и социальное обеспечение и медицинскую помощь.

В связи с этим возникает неизбежный вопрос о необходимости и экономической целесообразности преобразования, производимых предприятиями, учреждениями и организациями отчислений в социальные фонды в единый налог.

Причины, вызвавшие необходимость введения единого социального налога.

До введения единого социального налога был не совсем ясен статус отчислений в государственные социальные внебюджетные фонды. Формально не являясь налогами, поскольку не входили в установленную Законом «Об основах налоговой системы Российской Федерации» налоговую систему России, они по своему экономическому содержанию для налогоплательщиков были все-таки одной их форм налогов. При этом, учитывая высокие ставки этих взносов, они были одним из определяющих моментов сокрытия работодателями истинных размеров выплачиваемой работникам заработной платы и существования тем самым скрытых форм оплаты труда. Введение единого социального налога, взимаемого по регрессивной шкале, призвано стать серьезным стимулом для легализации реальных расходов организаций на оплату труда работников, и, в конечном счете - расширить базу обложения налогом на доходы физических лиц.

Контроль за своевременностью и полнотой уплаты организациями и индивидуальными предпринимателями отчислений во внебюджетные фонды являлся функцией не налоговых органов, а созданных специально для этого органов государственных внебюджетных фондов. Это, с одной стороны, создавало определенные трудности для организаций и индивидуальных предпринимателей, поскольку они подвергались проверкам со стороны сразу пяти контролирующих органов. Вместе с тем, эффективность контроля за поступлением этих отчислений была достаточно низка. Это связано с тем, что органы государственных внебюджетных фондов, не имея в достаточной степени предоставленных налоговым органам прав, не сумели в полном объеме обеспечить постановку на учет юридических и физических лиц, являющихся по закону налогоплательщиками отчислений в фонды. Достаточно сказать, что количество состоящих на учете плательщиков взносов было примерно на четверть ниже, чем зарегистрированных в налоговых органах налогоплательщиков. С введением единого социального налога контроль за его исчислением и уплатой полностью переходит к налоговым органам.

Принципиальное значение имеет также и то обстоятельство, что с введением единого социального налога для всех налогоплательщиков - работодателей установлен единый порядок исчисления налоговой базы по платежам в социальные фонды, что, несомненно, облегчит исчисление налога не только чисто технически, но и с позиций предотвращения ошибок в расчетах.

Единый социальный налог является одним из наиболее значимых как в формировании доходов государства, так и для финансового положения налогоплательщиков.

Таким образом, ЕСН позволяет обеспечивать дополнительное финансирование отдельных категорий граждан по пенсионному, социальному и медицинскому обслуживанию.

Заключение

С введением единого социального налога большинство задач решено на уровне законодательного обеспечения, хотя следует признать, что снижение налоговой нагрузки на этом этапе мало заметно для большинства организаций и само по себе не слишком повлияет на их политику в отношении заработной платы.

Введенная регрессивная шкала налогообложения является важным шагом, создающим предпосылки для пересмотра отношений между работниками работодателем. Но организация может заработать право на применение регрессивной шкалы в текущем году, только при условии выплаты достаточно высокой средней заработной платы в предыдущем году и сохранении её на минимально допустимом уровне в текущем году. Поэтому большинству предприятий применение регрессивной шкалы не реально.

Данная шкала регрессивных налоговых ставок ЕСН и условия их применения имеет ряд существенных недостатков. Условия применения регрессивных ставок чересчур жесткие, и число организаций, которые могут их использовать, очень ограниченно. ЕСН - это налог с юридических лиц, однако налогоплательщик обязан по каждому физическому лицу вести лицевой счет всех выплат, да еще и сумму начисленного налога. Предложения по устранению этого недостатка такие: применять регрессивную шкалу ставок не по отношению к начисленным доходам отдельных работников, а в целом по организации.

Все-таки сегодня ЕСН еще не является по-настоящему единым. Налоговая база фондов исчисляется раздельно в отношении каждого фонда, и налог уплачивается в каждый из них отдельными платежными поручениями.

Средств, поступающих в распоряжение этих фондов, основанных на допущении о том, что быстрых изменений в размерах официально выплачиваемой заработной платы не произойдет - на сегодняшний день не достаточно для финансирования всех основных социальных программ, осуществляемых этими фондами.

Правильность организации учета и налогообложения расчетов по ЕСН на предприятии должна обеспечить достаточное финансирование мероприятий по государственному пенсионному и социальному обеспечению и медицинскую помощь.

Роль и значение данного налога велико. Само название налога и направленность использования средств говорит о том, с его помощью решаются насущные проблемы жизнедеятельности народа и конкретно каждого человека.

От того, как будут аккумулироваться средства, взимаемые через ЕСН во многом зависит достижение основных целей проводимых в стране реформ и смягчение возникающих острых проблем социального характера, в том числе таких как: обеспечение достойной пенсии, стимулирование эффективной демографической политики, включая рост продолжительности жизни нации за счет проведения своевременной квалифицированной медицинской помощи, создание условий для нормального трудового процесса и отдыха.

Решение социальных проблем в стране связано с дальнейшим ростом специальных бюджетных социальных фондов, что может быть достигнуто за счет установления единых ставок платежей в ЕСН независимо от размера получаемого дохода (налогооблагаемой базы).

Если попытаться ввести единую ставку платежей по ЕСН независимо от размера дохода создается предпосылки для снижения верхнего предела ставки без ущерба формирования самих специальных бюджетных социальных фондов

Снижение налоговой нагрузки приведёт к снижению себестоимости продукции (работ, услуг) в этом секторе экономики, росту прибыли и увеличению налоговых поступлений в бюджет. Одновременно, появление дополнительных средств у производителя расширит возможности инвестирования нового производства или его реконструкции и расширения.

Но уже сегодня, исходя из положительных результатов проделанной работы, можно смело сказать: введение единого социального налога - правильный и обоснованный шаг. При внесении взвешенных законодательных поправок единый социальный налог максимально способен показать свою эффективность и жизнеспособность, а это в интересах и государства, и налогоплательщика, и граждан.

Вместе с тем, изложенные в работе подходы к проблемам использования налоговых ставок и поступлений налоговых платежей по ЕСН не снимает необходимость их дальнейшего исследования.

Однако в настоящее время продолжают вестись дискуссии о возможной реструктуризации ЕСН. Цели, поставленные при снижении ставок налога, в настоящее время не достигнуты. То есть зарплата из тени не вышла, в ПФР наблюдается нехватка средств, администрирование неэффективно.

Список литературы

1. Конституция Российской Федерации

2. Бюджетный кодекс Российской Федерации. - М.: ТК Велби, Изд-во Проспект, 2008. -256 с.

3. Налоговый кодекс Российской Федерации: В двух частях. -1-е изд. - М: «Ось-89», 2008. -720 с.

4. Федеральный закон РФ от 27.12.91г. № 2118-l «Об основах налоговой системы в Российской Федерации».

5. Федеральный закон от 24.07. 1998 года № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

6. Федеральный закон от 28 июня 1991 г № 1499-1 «О медицинском страховании граждан в Российской Федерации»Федеральный закон от 05.08. 2000 года №118-ФЗ «О введении в действие части второй налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах».

7. Федеральный закон РСФСР от 22.11. 1990года №340-1 «О государственных пенсиях».

8. Постановление Верховного Совета РСФСР от 22.12. 1990 года № 442-1 «Об организации пенсионного Фонда». (в ред. от 12.10. 2006 года)

9. Постановление Верховного Совета РФ от 27.12. 1991 года № 2122-1 (в ред. от 5 августа 2000г).

10. Миляков Н.В. Финансы: Курс лекций. - М.: ИНФРА-М, 2007

11. Финансы. Денежное обращение. Кредит: Учебник для вузов / Под ред. Л.А. Дробозиной. - М.: Финансы: ЮНИТИ, 2007.

12. Юткина Т.Ф. Налоги и налогообложение: Учебник. Изд.3-е, перераб. и доп. - М.: ИНФРА-М, 2008.

13. Роик, В.Д. Социальный налог: судьба социального страхования в России? // Экономист, 2007, №1, с. 20.

14. Государственные и муниципальные финансы / Под ред.Г.Б. Поляка. - М.: ЮНИТИ, 2004.

15. Губанов С. Политика нового этапа: цель и средство. // Экономист, 2006, №11, с.8.

16. Борзунова, О.А. Правовые вопросы совершенствования налоговой системы/ О.А. Борзунова // Финансы. - 2005. - №7. - С.34-36.

17. 14. Вайцеховская А.Я. Налоговый и финансовый учет. // ЭКО – 2007. – №12. – С.27-34.

18. Черник Д.Г. Налоги: учебное пособие. М.: Финансы и статистика, 2005. – 278 с.

19. Глухов В.В., Дольдэ И.В. Налоги. Теория и практика. СПб: Специальная литература, 2006. – 458 с.

20. «Налоговые Вести» № 20, 17 июля 2007 года.

21. Шульгин С.Н. Реформирование налоговой системы // Российский налоговый курьер. – 2008. – №1. – С.2-6.

22. Васильева Т.В. «Оздоровление за счет средств ФСС России» Российский налоговый курьер, 2006, №10.

23. Черник Д.Г. Налоги: учебное пособие. М.: Финансы и статистика, 2005. – 278 с.

Приложение №1

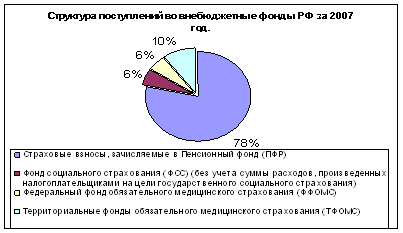

Диаграмма 2. Структура поступлений в основные внебюджетные фонды РФ в 2007 году.

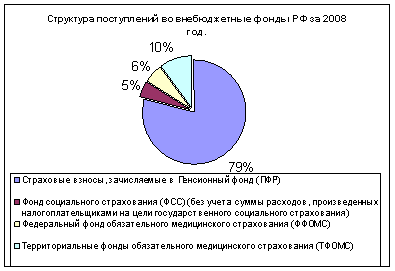

Диаграмма 3. Структура поступлений в основные внебюджетные фонды РФ в 2008 году.

Приложение №2

Таблица 1.

| Налоговая база на каждого отдельного работника нарастающим итогом с начала года | Федеральный бюджет (в том числе ПФР) | Фонд социального страхования Российской Федерации | Фонды обязательного медицинского страхования | ИТОГО: | |

| Федеральный фонд обязательного медицинского страхования | Территориальный фонд обязательного медицинского страхования | ||||

| До 280 000 руб. | 20,0% | 2,9% | 1,1% | 2,0% | 26,0% |

| от 280 001 рублей до 600 000 руб. |

56 000 руб. + 7,9% с суммы, превышающей 280 000 руб. |

8120 руб. + 1,0% с суммы, превышающей 280 000 руб. | 3080 рублей + 0,6% с суммы, превышающей 280 000 руб. | 5600 руб. + 0,5% с суммы, превышающей 280 000 руб. |

72,800 руб. +10% с суммы, превышающей 280 000 руб. |

|

Свыше 600 000 руб. |

81280 руб. + 2,0%* с суммы, превышающей. 600 000 руб. |

11 320 руб. | 5000 руб. | 7200 руб. | 104800 руб. + 2,0% с суммы, превышающей 600 000 руб. |

Расчет платежей по уплате ЕСН для налогоплательщиков, занятых в производстве, кроме производства сельскохозяйственной продукции (НКРФ).

[1] Бюджетный кодекс Российской Федерации. - М.:ТК Велби, Изд-во Проспект,2008.-256 с.ст.10

[2] Бюджетный кодекс Российской Федерации. - М.:ТК Велби, Изд-во Проспект,2008.-256 с.ст.6.

[3] Федеральный закон от 05.08.2000 года № 118-ФЗ «О введении в действие части второй Налогового кодекса Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации о налогах» ст.11.

[4] Федеральный закон от 24.07.1998 года № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» ст.18.

[5] Приказ Министерства финансов России от 15.01.2001 года № 3-н «Об утверждении Правил зачисления взносов, уплачиваемых в составе единого социального налога (взноса) на счета органов федерального казначейства Министерства финансов Российской Федерации, и перечисления этих средств в бюджеты государственных социальных внебюджетных фондов»