Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Курсовая работа: Создание страховой брокерской компании ООО "Сервис"

Курсовая работа: Создание страховой брокерской компании ООО "Сервис"

ПЛАН

1. Резюме

2. Описание проекта

3. Описание услуг

3.1. Понятие страхового брокера

3.2. Обязательное страхование автогражданской ответственности (ОСАГО)

3.3. Добровольное авто страхование (КАСКО)

4. Результаты маркетинговых исследований

4.1. Общая характеристика российского рынка

4.2. Основные события на страховом рынке России в третьем квартале 2008

4.3. Участники российского рынка

4.4. О конкуренции

4.5. Ценовая политика создаваемой фирмы

5. Производственный план и процесс

5.1. Производственный процесс

5.2. График организации работы и доходная часть проекта

5.3. Расходная часть проекта

6. Инвестиционный план

7. Финансовый план

7.1. Общее положение

7.2. Финансирование проекта

7.3. Финансовые расчеты

8. Оценка рисков

9. Налогообложение

9.1. Общая система налогообложения 2009 г

9.2. Упрощенная система налогообложения 2009 г

9.3. Упрощенная система налогообложения 2010 г. и 2011 г

РЕЗЮМЕ

Предприятие: ООО «Сервис».

Продукция: предоставление посреднических страховых услуг (реализация страховых полюсов ОСАГО и КАСКО).

Спрос: имеет тенденцию роста.

Рынок сбыта: Москва и Московская область.

Основные заказчики: владельцы транспортных средств.

Конкуренция: у страховых брокеров нет такого понятия, как конкуренция, потому что:

· рынок в России еще слабо развит и нет переизбытка таких услуг – страховых брокеров;

· в принципе нет конкуренции между брокерами в ценах, так как все они берут полисы в страховых компаниях. А у тех установлены свои цены на страховые полисы. Также существует отпускная цена, менять которую брокеры не имеют права.

Продвижение товара: реклама в периодических изданиях, вывески, проведение конференций, консультаций.

Цены: ОСАГО 1980 руб. – 2375 руб.

КАСКО 10 400 руб. – 36 400 руб.

Организация производства: в страховых компаниях брокер получает полисы, непосредственное оформление происходит в фирме, возможна курьерская доставка.

Риски: по экспертной оценке риск инвестирования средств в данный бизнес составляет около 10 % (90 % вероятности высокодоходного вложения средств).

Источник средств для проекта: собственные средства.

Период планирования: 30 месяцев.

Рынок страховых услуг по страхованию автотранспорта самый развитый на сегодняшний день в РФ. Для граждан РФ автострахование – самый понятный вид страховки, поэтому они им не пренебрегают. Продажа полисов идет через агентство страховых компаний или через точки продаж независимых страховых агентств (Брокерских компаний). Отделы продаж страховых компаний предлагают населению свои полисы, но им это не так удобно, как услуги брокера.

Независимое страховое агентство (в данном случае брокер) удобно тем, что оно продает полисы сразу 10-15 ведущих страховых компаний, что привлекает клиента выбором и сравнением цен на КАСКО, так как они различаются.

Потребители могут по окончании действия страхового полиса сменить компанию, если их не устроило сотрудничество.

Хоть услуга страхования автомобилей везде является одинаковой, но условия страхования и тарифы могут сильно отличаться.

Страховой агент же предлагает людям выбор. Знакомит их с условиями всех предлагаемых компаний и выписывает полис понравившейся компании.

В основном мы видим места, где нам предлагают застраховаться в определенной компании. То есть, страховая компания открывает свои собственные точки продаж, делая из этого выгоду для себя.

Естественно, создаваемый страховой агент будет иметь преимущества по сравнению с такими отделами и точками продаж.

Также услуги страховых компаний людям навязывают в автосалонах и автосервисах. А при покупке машины в кредит даже делают добровольное страхование КАСКО – обязательным.

Но, застраховавшись таким образом единожды, в следующий раз человек всё равно придет страховаться рядом с домом. В этом плюс страховых агентов.

2. ОПИСАНИЕ ПРОЕКТА.

Создание страховой брокерской компании ООО «СЕРВИС», которая встанет на рынке страховых услуг между страхователями (клиентами) и страховыми компаниями. Так как мы собираемся вести свой бизнес в форме ООО нам необходимо (после согласования с налоговой инспекцией) проделать следующие действия.

1) Подготовить все необходимые документы на регистрацию:

· заявление о государственной регистрации;

· решение о создании предприятия;

· устав;

· учредительный договор (при наличии нескольких собственников);

· документ об уплате государственной пошлины.

2) Открыть накопительный счет (при необходимости для внесения на него средств уставного капитала);

3) Сдать документы на регистрацию;

4) Получить документы о регистрации;

5) в настоящее время автоматически при подаче документов в ГНИ мы встанем на учет в следующие фонды: Пенсионный (ПФ), Социального страхования (ФСС), территориальный Фонд обязательного медицинского страхования (ОМС);

6) После получения документов о регистрации нам надлежит открыть расчетный счет в выбранном нами банке, о чем в 10-дневный срок известить ГНИ;

7) Если ваша деятельность подлежит лицензированию, получить необходимые лицензии

При подготовке к регистрации самыми важными являются три документа:

· решение о создании предприятия;

· устав предприятия;

· учредительный договор (в том случае, если учредителей более одного)

Устав – основной документ предприятия. Все договорные обязательства мы заключаем на основе своего Устава. ( см. Приложение 1)

Деятельность страхового брокера является лицензируемым видом деятельности. Для получения лицензии на осуществление страховой брокерской деятельности соискатель лицензии представляет в орган страхового надзора:

1) заявление о предоставлении лицензии;

2) документ о государственной регистрации соискателя лицензии в качестве юридического лица или индивидуального предпринимателя;

3) учредительные документы соискателя лицензии - юридического лица;

4) образцы договоров, необходимых для осуществления страховой брокерской деятельности;

5) документы, подтверждающие квалификацию работников страхового брокера и квалификацию страхового брокера - индивидуального предпринимателя.

Документы, указанные в подпунктах 2 и 3, представляются в виде нотариально заверенных копий.

Требования к документам, указанным в подпункте 4, устанавливаются органом страхового регулирования.

ЗАДАЧА страховой брокерской компании:

Создать сеть страховых магазинов, которые будут продавать населению страховые продукты ведущих страховых компаний.

Обоснование

С принятием социально-значимого закона об обязательном страховании гражданской ответственности владельцев транспортных средств (ФЕДЕРАЛЬНЫЙ ЗАКОН от 25.04.2002 N 40-ФЗ(ред. от 30.12.2008, с изм. от 28.02.2009)"ОБ ОБЯЗАТЕЛЬНОМ СТРАХОВАНИИ ГРАЖДАНСКОЙ ОТВЕТСТВЕННОСТИ ВЛАДЕЛЬЦЕВ ТРАНСПОРТНЫХ СРЕДСТВ"(принят ГД ФС РФ 03.04.2002)(с изм. и доп., вступающими в силу с 01.03.2009)), возникнет острая необходимость в сети страховых магазинов.

Самая “доверительная” (со стороны населения) сеть магазинов может быть создана при почтовых отделениях связи (ПОС) г. Москвы.

Проведение страховых продаж при ПОС будет иметь низкую себестоимость, а именно, - практически, зарплата брокеров и отчисления почтамту по договору сотрудничества. При этом первоначальные вложения требуются только в базовый офис - на аренду, ремонт, телефонную связь, мебель и оборудование.

Москва – уникальный мегаполис. Страховые компании на 95 % размещены в пределах садового кольца. В свою очередь, плотность населения в Центральном округе упала в последние 10 лет в связи переселением в спальные районы Москвы.

По окончании 2008 г. в Москве зарегистрировано 3 млн. 194 тыс. автомобилей[1], а также 524[2] почтовых отделения связи. Если, принять, что автомобили равномерно распределены по всей Москве, то на каждое почтовое отделение приходится:

3194000 / 524 = 6095 владельцев автомобилей

6095 – это возможный приток клиентов на одно ПОС

Население будет покупать полисы к очередному техосмотру своего автомобиля. На техосмотр выделено 10 месяцев в году, значит, в месяц приходится 500 авто на одно ПОС (6095 / 12 мес).

Примем, что наша брокерская компания будет обслуживать 9 ПОС в Москве (стараясь охватить всю территорию Москвы равномерно).

При этом в центральном ПОС также будет находиться главный офис компании.

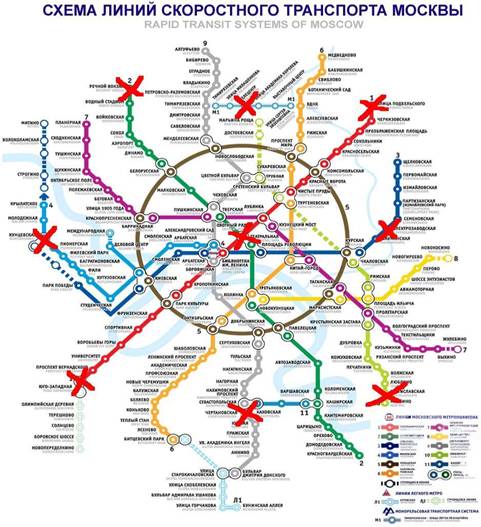

Рис. 1. Схема размещения ПОС на территории Москвы

Указанные на рис.1 ПОС будут являться терминалами по оформлению полисов.

Таким образом, в течение месяца для всех 9-ти ПОС может быть оформлено 500 х 9 = 4500 полисов.

Полисы для продажи будут поставляться от страховых компаний по предварительно заключенным договорам.

Наша фирма будет сотрудничать с 20 ведущими страховыми компаниями:

1. Ингосстрах

2. Согаз

3. Ресо-Гарантия

4. Росно

5. АльфаСтрахование

6. Уралсиб

7. Росгосстрах-Столица

8. Группа Ренессанс Страхование

9. Согласие

10. Цюрих. Ритейл (бывш. Наста-Центр)

11. Жасо

12. Капиталъ Страхование

13. Россия

14. Югория

15. Стандарт-Резерв

16. Макс

17. Московская Страховая Компания

18. Русский Мир

19. Спасские Ворота

20. Zurich

ООО «Сервис» начнет свою деятельность по оказанию посреднических услуг с 1 июля 2009 года.

3. ОПИСАНИЕ УСЛУГ

Страховая брокерская компания создается для удобства людей. Предоставляя функцию выдачи полисов, компания удовлетворяет потребность людей в получении страховой защиты. Выдается 2 вида полисов по страхованию автогражданской ответственности – КАСКО и ОСАГО.

3.1 Понятие страхового брокера

Страховые брокеры - постоянно проживающие на территории Российской Федерации и зарегистрированные в установленном законодательством Российской Федерации порядке в качестве индивидуальных предпринимателей физические лица или российские юридические лица (коммерческие организации), которые действуют в интересах страхователя (перестрахователя) или страховщика (перестраховщика) и осуществляют деятельность по оказанию услуг, связанных с заключением договоров страхования (перестрахования) между страховщиком (перестраховщиком) и страхователем (перестрахователем), а также с исполнением указанных договоров (п.2 ст.8 ФЗ «Об организации страхового дела в РФ» № 4015-1 от 27.11.1992).

На сегодняшний день у большинства россиян, вряд ли, есть четкое представление о том, кто такой страховой брокер. Даже не любой специалист финансовых кругов сможет увидеть разницу между страховой компанией и страховым брокером. Причина в том, что еще не так давно страховое брокерство в России развивалось слабо. На отчетную дату 31.12.2007 г. в едином государственном реестре субъектов страхового дела зарегистрировано 87 страховых брокеров. Страховые брокеры зарегистрированы в 17-ти городах Российской Федерации, в том числе:

- 38 страховых брокеров – Москва.

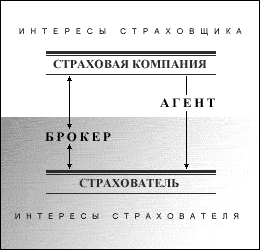

Рассмотрим в следующей последовательности трех участников страхового рынка: страховую компанию – страхователя – страхового брокера.

Так, основная задача страховой компании - разработать страховой продукт (страховые услуги) и выгодно его продать.

Задача страхователя – выбрать ту страховую компанию, которая максимально удовлетворяла бы его потребности при минимальных затратах. Но на какой из сотни страховых компаний лучше остановить свой выбор? Как грамотно провести переговоры и наиболее выгодно для себя заключить договор страхования? Или как гарантированно получить страховую выплату при наступлении страхового случая?

Все эти вопросы – в области компетенции страхового брокера . Таким образом, мы видим, что страховой брокер – даже не столько посредник между страховой компанией и клиентом-страхователем, сколько личный профессиональный представитель и гид клиента на страховом рынке.

Почему страхователю выгодно иметь своего страхового брокера?

1. Брокер знает состояние рынка, в том числе финансовую устойчивость и позиции страховых компаний на рынке, какие страховые услуги продаются на рынке и их цены. Кроме того, Брокер знает все нюансы страхования и те «подводные камни», на которые может «нарваться» Клиент, заключая напрямую договор страхования со страховой компанией. Страховой брокер всегда может дать рекомендацию и разъяснения Клиенту по вопросам страхования, в том числе по вопросу «Какую страховку и в какой Страховой компании лучше купить?».

Страховой брокер, исходя из потребностей Клиента, сам отбирает ему надежную страховую компанию и оптимальную для Клиента страховку, при необходимости проводя переговоры со Страховой компанией и внося изменения в условия стандартного договора страхования.

При этом у Страхового брокера, как правило, всегда есть несколько вариантов страховок, который он сам может выдать Клиенту, и тогда последнему не придется обзванивать страховые компании и ездить по их офисам. В некотором (а иногда и прямом) смысле Брокер проводит конкурс среди страховых компаний.

Кроме того, в отдельных случаях, когда надо, допустим, застраховать имущественный комплекс от нескольких рисков, выгоднее одни риски разместить в одной страховой компании, а другие – в другой, либо организовать совместное страхование несколькими страховщиками данного комплекса, когда в отдельности ни один из них не состоянии принять на себя все риски и большую страховую ответственность. Такую координационную работу – организацию страхования комплекса – лучше всего поручить Страховому брокеру.

2. Брокер ведет договор страхования и контролирует выполнение страховой компанией ее обязательств перед Клиентом.

В частности, что немаловажно, Брокер окажет поддержку Клиенту при наступлении страхового события: даст разъяснения, что надо сделать, чтобы получить страховую выплату, поможет в сборе документов и в ином.

При окончании срока действия страховки, Брокер напомнит Клиенту о желательной пролонгации; Клиенту очередной раз не придется самому думать о страховании – все за него сделает Брокер.

3. Настоящий Брокер не зависит от Страховой компании, поэтому всегда, в том числе, в случае спора между Страховой компанией и Клиентом, должен помочь последнему в разрешении спора.

При этом Страховые компании не идут, как правило, на конфликт с Клиентом Страхового брокера, так как Страховой брокер реализует страховые продукты данных компаний, тем самым принося им доход. В случае же конфликта Страховой брокер может профессионально защитить интересы Клиента – вплоть по судебных инстанций. Однако такие случаи редко, когда случаются: страховым компаниям невыгодно идти на конфликт, т.к. Брокер может перестать реализовывать их страховые услуги.

4. Брокер проводит консультирование и информирование Клиента по вопросам страхования.

5. Клиент в случае страхования через Брокера тратит не только меньше времени и нервов. Клиент, как правило, тратит меньше денег, чем при прямом контактировании со страховыми компаниями. Учитывая, что для любого страховователя вопрос о денежных затратах на страхование является одним из важнейших, в настоящей статье он выделен в отдельный подраздел настоящей статьи.

6. Решение страховой компании о выплате Клиенту во многом зависит от того, перестраховала ли страховая компания риск (риск выплаты Клиенту). Поэтому в целях контроля за выполнением страховой компанией ее обязательств перед страхователем - Клиентом Брокера - Брокер иногда договаривается со страховой компанией о том, что ее страховая ответственность будет перестрахована через него у перестраховщика. Соответственно, будучи уверенной в том, что перестраховщик возместит страховой компании ту сумму, которую ей придется выплатить Клиенту, эта страховая компания скорее примет положительное решение о выплате Клиенту, чем отрицательное решение об отказе Клиенту в выплате.

7. При наличии желания у Клиента многие Брокеры заключают с ним договоры о брокерском абонентском обслуживании Клиента. Цель такого договора, как правило, в письменном принятии на себя Брокером обязательств по обслуживанию (обычно - бесплатному) Клиента в страховой сфере. По такому договору на Клиента, как правило, не налагается каких-либо денежных и иных материальных обязательств.

Почему страхование через Брокера выгоднее Клиенту и в финансовом плане:

1. Ошибочным будет мнение, что участие Брокера в организации заключения договора страхования обязательно повышает страховой тариф по такому договору. Напротив, Клиенту в денежном плане также выгоднее заключить страховой договор через Брокера. Дело в том, что страховые компании предоставляют Клиентам страховых брокеров, продающих их страховые продукты, скидки. Кроме того, страховая компания фактически платит за работу Брокера, передавая Брокеру комиссионное вознаграждение определенный процент из уплаченной страхователем суммы премии за страхование. В результате: Брокеры имеют и реализуют возможность снизить Клиенту страховой тариф за счет предоставленных страховщиками скидок, а также за счет снижения своей комиссии.

2. Такие услуги Брокера, как отбор Клиенту оптимального страхового покрытия (оптимальных условий страхования и надежной страховой компании), консультирование, представление интересов Клиента перед страховой компанией и ряд других услуг на сегодняшнем рынке брокерских услуг являются у многих брокеров бесплатными для Клиента. Исключение составляют в основном случаи, когда необходимо провести объемную работу для Клиента: организовать и провести тендер между страховщиками и т.п.

Иными словами, обратившись к Брокеру, Клиент потратит меньше денег, чем, обратившись напрямую в страховую компанию.

Если Потребитель страховых услуг решил установить отношения со страховым брокером, ему желательно знать, что

1. все страховые брокеры регистрируются Минфином России (Департаментом по надзору за страховой деятельностью) в Реестре страховых брокеров. Информацию о данном Реестре и включенных в него страховых брокерах Вы можете узнать на официальном сайте Минфина России (в разделе Департамента по надзору за страховой деятельностью). Последний выдает каждому брокеру документальное подтверждение о внесении брокера за конкретным номером в Реестр. Не будет лишним попросить ознакомиться с данным документом, выданный Минфином;

2. страховое дело настолько обширное, включающее в себя сотни видов страхования (страхование автотранспорта и медицинское страхование, накопительное страхование жизни и титульное страхование), и настолько сложное, имеющее свою специфику и множество нюансов, что сотрудники страхового брокера должны быть высокими специалистами в области страхования. В последнее время выгодность брокерского бизнеса стала приводить к появлению большого количества компаний, называющих себя страховыми брокерами. Однако качество услуг и уровень профессионализма сотрудников высоки не во многих брокерских компаниях. Поэтому целесообразно узнать, как давно работает страховой брокер и его сотрудники на страховом рынке, с какими страховыми компаниями у них договорные отношения;

3. брокеры, выдающие полисы страховых компаний, могут действовать в пределах полномочий, предоставленных им данными компаниями. Данные полномочия должны быть указаны в договоре между брокером и страховом компанией и/ или в выданной брокеру страховой компанией Доверенности. Так, как правило, брокер не может продавать страховку (заполнять и выдавать страховой полис), лимит ответственности страховой компании по которой (страховая сумма) будет превышать квоту, установленную страховой компанией. К примеру, брокер не вправе застраховать от имени страховой компании автомобиль стоимостью 50 000 долпаров, если страховая компания предоставила ему возможность выписывать полисы на страховую сумму, не превышающую 40 000 долларов (установленную квоту).

В завершение хочется сказать: задача Брокера – будучи помощником своего Клиента на страховом рынке, сохранить его время, нервы и деньги.

Рис.2 Роль страхового брокера

3.2 Обязательное страхование автогражданской ответственности (ОСАГО)

Стоимость полиса ОСАГО определяется в рублях и зависит от:

• типа страхуемого автомобиля (легковой, грузовой, автобус и т.д.);

• мощности двигателя страхуемого автомобиля;

• места жительства владельца автомобиля (территории преимущественного использования транспортного средства);

• количества водителей, допущенных к управлению данного автомобиля, их стажа и возраста.

Срок действия полиса, как правило, год, но, при необходимости, полис выписывается и на более короткий срок (3 месяца с 1 марта 2008 года). В зависимости от наличия или отсутствия страховых выплат в период действия договора обязательного автострахования, на второй и последующие годы страхования вводятся так называемые «коэффициенты убыточности», которые соответственно повышают или понижают стоимость полиса на следующий срок страхования. Тарифы для расчета стоимости полиса ОСАГО утверждены Правительством РФ и одинаковы во всех страховых компаниях.

Страховая сумма, в пределах которой страховщик обязуется при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) возместить потерпевшим причиненный вред, составляет 400 тысяч рублей, а именно:

в части возмещения вреда, причиненного жизни или здоровью нескольких потерпевших, - не более 160 тысяч рублей при причинении вреда жизни или здоровью одного потерпевшего;

в части возмещения вреда, причиненного имуществу нескольких потерпевших, - 160 тысяч рублей и не более 120 тысяч рублей при причинении вреда имуществу одного потерпевшего

Справка:

1 июля 2003 года вступил в силу Федеральный закон РФ №40-ФЗ от 25.04.2002 г. "Об обязательном страховании гражданской ответственности владельцев транспортных средств" (ОСАГО). ОСАГО предусматривает возмещение страховой компанией ущерба, нанесенного застрахованным водителем имуществу или здоровью третьих лиц в результате ДТП.

Согласно данному закону, с 1 января 2004 года запрещается эксплуатация транспортного средства при отсутствии полиса ОСАГО, при этом уже с 1 июля 2003 года для прохождения государственного технического осмотра или постановки транспортного средства на учет в органах ГИБДД необходимо предъявить полис ОСАГО.

Все полисы ОСАГО выписываются на бланках государственного образца светло-синего цвета (в зависимости от типографии возможны вариации цвета от голубого до бирюзового). Вместе с полисом страхователю выдаются следующие документы:

• правила страхования гражданской ответственности автотранспортных средств;

• два листа извещения о ДТП, заполняемых участниками ДТП при наступлении страхового случая;

• список региональных представительств страховой компании, выписавшей полис;

• квитанция об оплате.

05.12.2007 были официально опубликованы поправки в Закон об ОСАГО (ФЗ РФ от 01.12.2007 306-ФЗ), предусматривающие поэтапное реформирование существующего порядка организации и осуществления ОСАГО.

С 01.03.2008 происходят следующие изменения:

изменяется максимальная страховая сумма при причинении вреда жизни или здоровью - не более 160 т.р. на каждого потерпевшего вне зависимости от их числа (в действующей ранее редакции Закона - не более 160 т.р. при причинении вреда 1 потерпевшему и не более 240 т.р. при причинении вреда 2 и более потерпевшим);

устанавливается размер страховой выплаты при причинении вреда жизни:

- 135 т.р. - фиксированная выплата в случае смерти участника ДТП;

- выплата в пределах 25 т.р. - при возмещении расходов на погребение;

увеличивается срок рассмотрения требования потерпевшего о выплате страхового возмещения до 30 календарных дней с момента получения документов страховщиком (в ранее действующей редакции Закона - 15 календарных дней).

Водится обязанность выплаты страховщиком неустойки (пени) за превышение срока рассмотрения требования о выплате в размере 1/75 ставки рефинансирования ЦБ РФ за каждый день просрочки.

Изменения в ФЗ РФ № 40 по ОСАГО вступающие в силу с 1 марта 2009г.

Прямое возмещение убытков – это возможность обращения потерпевшего не к страховщику застраховавшего ответственность причинителя вреда, а к своему страховщику, с которым потерпевшим заключен договор ОСАГО, по которому застрахована его гражданская ответственность), при выполнении следующих двух условий:

• ДТП произошло с участием только 2 ТС, ответственность владельцев которых застрахована по ОСАГО;

• - ущерб причинен только имуществу.

Оформление ДТП без участия сотрудников ГИБДД путем заполнения извещения о ДТП, при соблюдении следующих трех условий:

• ДТП произошло с участием 2 ТС, ответственность владельцев которых застрахована по ОСАГО;

• причинен ущерб только имуществу;

• отсутствуют разногласия между участниками ДТП относительно обстоятельств произошедшего события и размера ущерба и оформлено извещение о ДТП.

При этом размер выплаты страховщиком не может превышать 25 т.р.

3.3 Добровольное авто страхование (КАСКО)

Стоимость страховки КАСКО определяется следующими основными факторами:

• Марка, модель и год выпуска автомобиля

• Возраст и стаж водителей, допущенных к управлению;

• Противоугонные системы и механизмы, установленные в автомобиле.

Страховые компании порой вкладывают в понятие «КАСКО» разный смысл. Некоторые подразумевают под термином «КАСКО» ущерб, нанесенный ТС действиями третьих лиц, другие расширяют это понятие до «…ущерб, нанесенный ТС действиями третьих лиц, в том числе угон, хищение, а также гибель или повреждение транспортного средства, либо его отдельных частей, деталей, узлов, агрегатов, а также дополнительного оборудования (если оно застраховано)». И только последнее определение термина КАСКО можно расценивать как "Полное КАСКО" - комбинация рисков "УЩЕРБ" и "ХИЩЕНИЕ", обеспечивает страховую защиту в следующих случаях:

• Дорожно-транспортного происшествия (ДТП);

• Утраты транспортного средства в результате угона или хищения;

• Кражи (хищения) отдельных деталей, узлов или других агрегатов;

• Иных противоправных действий третьих лиц, актов вандализма или умышленного вредительства;

• Ущерба при попытке хищения транспортного средства;

• Пожара, самовозгорания;

• Стихийного бедствия, удара молнии, пожара, взрыва;

• Действия непреодолимой силы;

• Попадания камней, падения предметов.

Понятие "УЩЕРБ" включает в себя риск повреждения или гибели транспортного средства (или его частей) в результате:

• Дорожно-транспортного происшествия (столкновения, опрокидывания, наезда, падения);

• Пожара - неконтролируемого горения или самовозгорания;

• Взрыва;

• Стихийных явлений (если данные об этих явлениях подтверждены соответствующими документами метеорологических служб);

• Попадания в ТС и падения на ТС камней и других предметов (в том числе снега и льда);

• Противоправных действий третьих лиц (включая хищение отдельных частей и деталей застрахованного ТС).

В любой страховой компании Вы можете заключить договор на страхование как по риску «Полное КАСКО», так и отдельно по риску "УЩЕРБ" (так называемому частичному КАСКО).

Кроме того, следует иметь в виду, что по системе КАСКО Вам не возместят ущерб, причиненный дополнительному оборудованию, установленному в Вашем автомобиле, поэтому в любой СК Вам предложат расширить сферу покрытия полиса КАСКО на дополнительное оборудование (если таковое имеется) и страхование водителя и пассажиров от несчастного случая.

Лучше заплатить за страховку КАСКО, чем за свой разбитый автомобиль, ведь страховка – это Ваша уверенность и спокойствие, что особенно ценно на дорогах.

4. РЕЗУЛЬТАТЫ МАРКЕТИНГОВЫХ ИССЛЕДОВАНИЙ

4.1 Общая характеристика российского рынка

30 Декабря 2008 года Департамент стратегического планирования и маркетинга ОСАО «Россия» представил аналитический обзор по итогам 9 месяцев 2008 года. В нем приведены основные показатели современного состояния и проанализированы ключевые тенденции развития страхового рынка Российской Федерации.

В едином государственном реестре субъектов страхового дела на 30.09.2008 зарегистрировано 814 страховых организаций (для сравнения, на 30.09.2008 – 869 страховых организаций). В рамках отчетности 1-С Сведения об основных показателях деятельности страховой организации за январь - сентябрь 2008 года" Страхнадзор обобщил оперативные данные, полученные в электронном виде от 767 страховщиков. 5 компаний не проводили страховые операции, 42 - не представили отчетность.

К сожалению, в число компаний, не представивших отчетность в установленные сроки, вошли два крупных оператора страхового рынка – «Чешская страховая компания» и «Шексна-М». Отсутствие показателей этих компаний серьезно искажает, в частности, сегмент личного страхования. После проведения ряда консультаций мы смогли учесть показатели указанных страховщиков в сводной отчетности, устранив тем самым возникшие перекосы. В Аналитической записке показатели рынка указаны с учетом премий и выплат данных компаний.

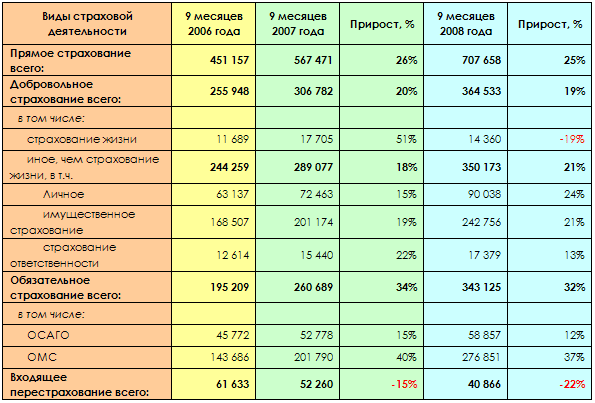

Из приведенных показателей (см. Таб. 1) следует, что за истекший период отечественный страховой рынок продолжал развиваться весьма высокими темпами.

Снижение сборов по сегменту страхования жизни объясняется, в первую очередь, «эффектом базы» - искусственно завышенными показателями в прошлом году, что явилось результатом реорганизацией страховых портфелей. В первой половине 2007 г. значительное число страховщиков перевело, в соответствии с требованием законодательства, портфели по страхованию жизни из универсальных материнских компаний в специализированные дочерние структуры.

Таблица 1.Показатели страхового рынка по итогам 3 кв. 2006, 2007 и 2008 гг., млн. руб

Значительные темпы роста премии по личному страхованию вызваны, помимо общего развития классического рискового страхования, активизацией операторов рынка по страхованию залоговых и беззалоговых заемщиков от несчастного случая, и, скорее всего, новым витком схем по ДМС.

В сегменте страхования имущества основным локомотивом, как и в предыдущие годы, оставалось розничное страхование физических лиц, в первую очередь, автокаско.

В страховании ответственности снижение темпов развития сегмента вызвано уходом части схем. Впрочем, учитывая незначительные абсолютные показатели сборов, этот спад не может оцениваться как устойчивая тенденция - фактически, темпы роста зависят от изменения показателей любой крупной компании-«однодневки» и уже в четвертом квартале ситуация может кардинально измениться.

В обязательных видах страхования, в первую очередь, ОСАГО и ОМС, ситуация не претерпела серьезных изменений. Сбор премий по ОСАГО растет по мере качественного (увеличение доли авто с большим объемом двигателя) и количественного роста автопарка России. ОМС растет по мере роста сборов ЕСН, перевода регионов на классическую схему финансирования ЛПУ с привлечением страховщиков ОМС.

Входящее перестрахование третий год подряд демонстрирует отрицательную динамику сборов, что объясняется продолжающейся политикой ФССН по вытеснению с перестраховочного рынка сомнительных, с точки зрения классического перестрахования, операций.

Таким образом, за первые 9 месяцев 2008 г. ключевыми факторами роста российского страхового рынка стало возрастающее потребление физических лиц, в первую очередь за счет заемных средств. Это вызвало увеличение страхования «кредитной жизни», автокаско физлиц, равно как и страхование других объектов залога (в первую очередь, ипотеки), а также рост сборов по ОСАГО. Помимо этого, наблюдался ренессанс псевдостраховых операций по корпоративному ДМС.

4.2 Основные события на страховом рынке России в третьем квартале 2008 г

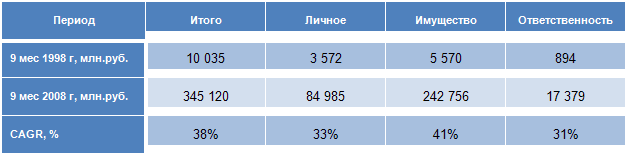

Третий квартал 2008 г. стал своеобразным рубежом, завершающим очередную фазу российского и общемирового экономического роста. Для отечественного национального хозяйства начинающийся кризис разворачивается почти ровно десятилетие спустя предыдущего системного потрясения экономики. Это позволяет нам подвести определенные итоги, оценить достижения российской страховой отрасли за «межкризисный» период. Результаты впечатляющи.

Таблица 2. Основные показатели российского страхового рынка за 9 мес. 1998 г. и 2008 г

Как видно из приведенных данных, последовавшее за кризисом 1998 г. развитие российской экономики вывело отечественную страховую отрасль на принципиально новые количественные и качественные уровни.

Есть все основания предполагать, что разворачивающийся экономический кризис позволит выйти национальному хозяйству РФ из того тупика, в котором оно, фактически, оказалось, и ляжет в основание качественно нового устойчивого развития.

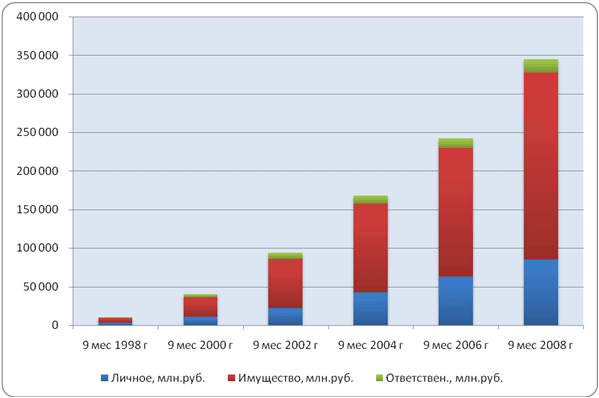

Диаграмма 1. Динамика основных показателей сборов премии в 1998-2008 гг

Основные кризисные явления стали проявляться в российской страховой отрасли в IV квартале 2008 г., поэтому анализу новой экономической реальности будет посвящена отдельное исследование. Пока ограничимся указанием того, что назревающие проблемы на международных страховых рынках проявлялись, в частности, в отказе международных холдингов от ряда сделок по приобретению восточноевропейских и, в том числе, российских страховщиков. Отчасти это было связано с нежеланием западных банков кредитовать сделки M&A(сделки по слиянию и поглощению) в регионах с низким страновым рейтингом, отчасти – с продажей рядом банков дочерних страховых компаний, расположенных в западных странах, в целях поддержания собственной ликвидности. Например, швейцарский Zurich купил страховой бизнес испанского банка Banco de Sabadell, а Swiss Re выкупил страховщика жизни, принадлежавшего английскому банку Barclays. Прошедший квартал 2008 г. был богат на сделки M&A для российского страхового рынка.

Из других событий рассматриваемого периода следует выделить кризис обязательного страхования ответственности туроператоров. После многолетних обсуждений и подготовительных работ в июне 2007 г. вступила в силу новая редакция закона «Об основах туристской деятельности в РФ». Было введено ежегодное финансовое обеспечение – банковская гарантия или страхование ответственности. Большая часть из 4,4 тыс. туроператоров выбрали страхование ответственности. За год действия закона, помимо единичных обращений со стороны туристов в связи с заменой отеля и изменением программы тура, было зарегистрировано 6 страховых событий, связанных с невыполнением обязательств туроператоров перед группой клиентов. Выплаты по четырем не превысили миллиона рублей, по пятому выплачено 2,3 млн. руб. Шестой страховой случай (компанией «Детур») с показал несовершенство всей разработанной системы фингарантий - объем страховых выплат, подлежащих покрытию, превысил 28 млн. руб., в то время как по закону размер фингарантий составляет 10 млн. руб., которые и были выплачены клиентам «Детура». По всей видимости, необходимо введение дифференцированных лимитов ответственности, поставленных в зависимости от оборотов туроператоров. Рассмотрение первых законодательных инициатив в этой сфере намечено на конец текущего года.

Следует отметить также развитие страхования финансовых рисков (торговых кредитов). До последнего времени страхование дебиторской задолженности по торговым кредитам в России было достаточно экзотической услугой, хотя и развивавшейся весьма высокими темпами – порядка 40% ежегодно. По итогам 2007 г. в России было застраховано не более 5% всех торговых кредитов (для сравнения, в Западной Европе – 60%). Залогом успешного развития такого направления деятельности стало сотрудничество отечественных страховщиков с крупнейшими западноевропейскими агентствами, десятилетиями работающими с кредитными рисками. По всей видимости, после завершения кризиса следует ожидать значительного роста именно этого сегмента отечественного страхового рынка.

ОСАГО

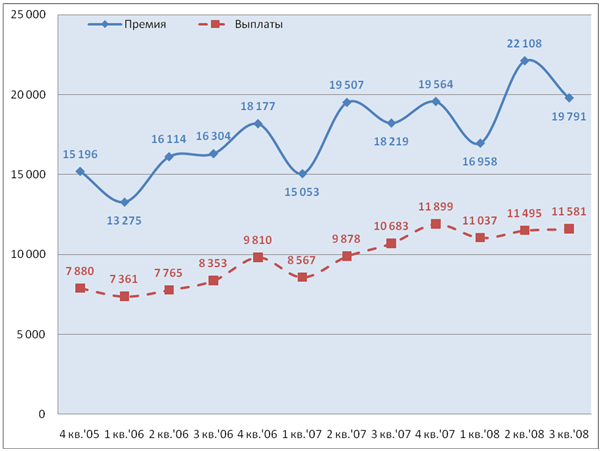

В третьем квартале 2008 г. сборы премии по ОСАГО составили 19,8 млрд. руб., что на 9% больше, чем за аналогичный период прошлого года (18,2 млрд. руб.). Размер выплат достиг 11,6 млрд. руб., превысив показатель прошлого года на 8% (10,7 млрд. руб.).

Поквартальная динамика премий и выплат компаний демонстрируют следующую тенденцию. Сборы премии достигают минимальных значений в первом квартале, значительно вырастают во втором и колеблются вокруг достигнутых значений до конца года. С течением времени, темпы роста сборов во втором квартале возрастают, одновременно с усиливающимся снижением в третьем квартале.

Диаграмма 2. ОСАГО в 2005-2008 гг., млн. руб

Выплаты, в предыдущие периоды, стабильно возрастали от первого квартала к четвертому, и, после определенной коррекции в начале года, возобновляли рост с нового уровня. В текущем году произошла труднообъяснимая, с позиции объективных экономических процессов, стагнация темпов роста выплат. В результате практически не изменявшихся на протяжении трех кварталов объемов выплат, в III кв. 2008 г. произошло беспрецедентное за пять лет действия ОСАГО превышение темпов сборов над темпами выплат – 8,6% и 8,4% соответственно. Общее количество страховых событий, по мере роста автопарка, растет. Под влиянием инфляции, растут и расходы по урегулированию убытков. Единственное возможное предположение – снижение деловой активности страховщиков в наиболее убыточных регионах и группах клиентов, а также ужесточение подходов к урегулированию убытков по ОСАГО.

Анализ крупнейших операторов ОСАГО показывает высокую сегментированность данного бизнеса. Группа лидеров и даже их положение в рэнкинге остается практически неизменными. Традиционно, четверка лидеров – «Росгосстрах», «Ресо-Гарантия», «Ингосстрах» и «Росно» - собирают премии со значительным отрывом от ближайших конкурентов и даже друг от друга.

В целом следует отметить, что, в ОСАГО, наравне с сегментом добровольного страхования ответственности, лидеры рэнкинга наращивают объемы бизнеса более низкими темпами, чем в среднем по рынку. Это показывает их, как правило, более настороженное отношение к возрастающей убыточности. Подобное отношение доказывает свою справедливость при анализе портфелей региональных операторов страхового рынка.

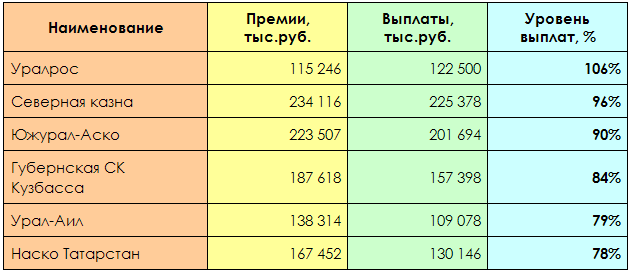

Таблица 3.Региональные операторы ОСАГО с наиболее высоким уровнем выплат по итогам 9 мес. 2008 г

Деятельность данных компаний по ОСАГО осуществляется за гранью финансовой целесообразности. Уже в ближайшее время эти операторы рынка будут вынуждены определиться с обоснованностью дальнейшего развития этого бизнеса.

Основные выводы:

· В сегменте ОСАГО нарастают кризисные явления. С одной стороны, с начала года наблюдается труднообъяснимая, исходя из логики развития сегмента, стагнация объемов выплат. В результате, в III кв., впервые за всю историю российского обязательного автострахования сбор премий рос быстрее выплат. Данная тенденция может свидетельствовать о выходе страховщиков из наиболее проблемных регионов, отказа от работы с наиболее убыточными клиентскими группами, а также об ужесточении подходов к страховым выплатам. В то же время, убыточность бизнеса достигла таких значений, что даже проводимая компаниями политика не спасает от утраты финансовой целесообразности работы в сегменте, в первую очередь для региональных страховщиков.

В целом, по итогам 9 месяцев можно говорить о продолжавшейся активной фазе роста российского страхового рынка. Основным фактором развития рынка остается розничное страхование. Корпоративное страхование демонстрирует минимальные темпы прироста в имущественных видах страхования, на фоне сравнительно более высоких темпов роста корпоративного бизнеса по личному страхованию. Несмотря на начинавшийся летом 2008 г. финансовый кризис, новая экономическая ситуация не оказала кардинального влияния на динамику рынка за рассматриваемый период времени.

4.3 Участники российского рынка

1. "АФМ Страховые консультанты и брокеры"

Дата создания: 17 апреля 1995 года

Вид деятельности: Брокер (страхование), Страхование имущества частных лиц, Перестрахование, Страхование имущества юридических лиц, Страхование особо опасных объектов, Страхование от несчастного случая, Страхование ответственности – иное.

2. Агентство "Эсфорт"

Дата создания: 21 февраля 1992 года

Вид деятельности: Брокер (страхование)

3. «Альянс страховых и кредитных брокеров»

Страховой брокер .Дата создания: 14 апреля 2004 года

Вид деятельности: Автострахование, Брокер (страхование)

Все виды страхования (ОСАГО, КАСКО, имущество физических и юридических лиц, личное страхование и др.)

4. ООО «Азбука страховой защиты»

Дата создания: 15 июля 2004 года

Вид деятельности: Автострахование, страхование имущества, личное страхование, корпоративное страхование, страховой брокер.

5.ЗАО «Протос Страхование»

Дата создания: 17 мая 2006 года.

Вид деятельности: Автострахование, Брокер (страхование), ДМС, ОСАГО, Управление продажами страховых услуг. Компания «Протос Страхование» осуществляет профессиональную деятельность на рынке брокерских услуг по страхованию юридических и физических лиц.

6. ООО "ПОЗИТИВ"

Дата создания: 28 февраля 2005 года

Вид деятельности: Аварийные комиссары. Автострахование, Брокер (страхование), Бухгалтерский учет и налогообложение, Маркетинг, ОСАГО, Реклама и PR, СМИ и др. издания.

7. ООО "Страховой сервис"

Дата создания: 1 января 1996 года

Вид деятельности: Брокер (страхование), ОСАГО, Перестрахование, Страхование воздушного транспорта, Страхование ГО автовладельцев - добровольное

8. ООО "Ф-Полис"

Дата создания: 1 марта 2002 года

Вид деятельности: Аварийные комиссары. Автострахование, Брокер (страхование), ОСАГО, Страхование ГО автовладельцев - добровольное, Страхование водного транспорта, Страхование воздушного транспорта, Страхование грузов, Страхование железнодорожного транспорта, Страхование имущества частных лиц, Страхование имущества юридических лиц, Страхование ответственности - иное, Страхование ответственности перевозчиков, Страхование строительно-монтажных работ.

9. Проект «ОСАГО КОМ»

Дата создания 2005 г.

Вид деятельности: Брокер (страхование), ОСАГО, Страхование ГО автовладельцев – добровольное.

Оказание услуг Страховщикам по реализации договоров страхования. Качественное обслуживание по заключению договоров страхования для потребителя. Заключение договора автострахования в день обращения. Оперативность.

10. Страховой брокер "Аспект"

Дата создания: 2006 г.

Вид деятельности: Автострахование, Брокер (страхование), ДМС, ОСАГО, Управление продажами страховых услуг. Страховой брокер Аспект оказывает содействие в выборе страховой компании, оптимальных тарифов и условий страхования.

4.4 О конкуренции

У страховых брокеров нет такого понятия, как конкуренция, потому что:

- рынок в России еще слабо развит и нет переизбытка таких услуг – страховых брокеров;

- в принципе нет конкуренции между брокерами в ценах, так как все они берут полисы в страховых компаниях. А у тех установлены свои цены на страховые полисы. Также существует отпускная цена, менять которую брокеры не имеют права.

Условия и дополнительные услуги, которые предоставляются после продажи, полиса зависят от страховой компании, чей полис был продан клиенту. Цены на ОСАГО в страховых компаниях не должны различаться. КАСКО различается – на небольшие суммы, при этом различаются и послепродажные условия. У страховой компании может быть свой эксперт, который выезжает на место аварии. Может быть включена услуга предоставления машины, на время ремонта.

Эти все условия страховой брокер обязан рассказать клиенту при выборе компании, чей полис они купят. Клиент выберет, что ему лучше и удобнее. Например, если у него несколько машин, ему не нужна услуга предоставления другой машины на время ремонта. И из этих соображений клиент будет выбирать, с помощью рекомендаций брокера, более удобные и выгодные ему тарифные ставки и условия.

Цены, установленные страховыми компаниями на КАСКО и ОСАГО должны быть едины для всех брокерских фирм (с учетом их комиссий, который тоже одинаковы). Поэтому и не существует ценовой конкуренции.

Делать клиентам скидки в счет своей премии брокеры не имеют право! Это отслеживается налоговыми проверками. А связано с тем, что подобная скидка будет считаться подарком, который по закону облагается налогом.

Тем более привлекать клиента скидкой, например в 5% - весьма нерентабельно. Люди готовы отдать гораздо больше денег за безопасность своего автомобиля, и просто не будут принимать в расчет эти мелкие суммы.

Страховой брокер – это исключительный вид деятельности ст.8 Федерального Закона об организации страховой деятельности РФ от 27 ноября 1992г. Брокер подчиняется только этому закону, а не ГК РФ.

Чем же брокер может привлечь клиента, как выделиться среди других?

1) Привлекательный наружный вид – красивая вывеска, стеклянный офис.

2) Реклама

3) Уровень обслуживания – приятный персонал (не только на вид, но и умеющие грамотно объяснить клиенту всё, что ему необходимо знать. При этом важно донести всю информацию, потому что при неполном ее получении, все последующие претензии буду именно к брокеру), чай-кофе и т.д.

4.5 Ценовая политика создаваемой фирмы

Цена - важнейшая

экономическая категория, оказывающая значительное влияние на решение социальных

проблем населения и укрепление финансовой системы страны, что приобрело

особенное значение в условиях рынка. Цена - зто один из четырех важнейших

покупательских мотивов в выборе товаров длительного пользования.

Информация о ценообразовании и ценах конкурирующих фирм представляет собой

стратегический интерес. Многие компании изучают цены, сложившиеся на рынке, в

целях информационного обеспечения конкурентной борьбы, реализации возможности

повышения рентабельности, определения своей ценовой ниши. Даже в условиях слабо

насыщенного рынка и недостаточно интенсивной конкуренции изучение цен -

объективная необходимость, особенно с учетом низкого уровня жизни значительной

части населения нашей страны (и вследствие этого его особого отношения к

ценам).

На сегодняшний день существует большое количество предложений по страхованию ОСАГО, КАСКО, от различных страховых компаний. Сделать правильный выбор при всем разнообразии существующих предложений представляется сложным. Чтобы не ошибиться с выбором, Вам достаточно обратиться к независимому страховому брокеру, который имеет обширный опыт работы и поможет вам подобрать наиболее подходящий вариант страхования именно для Вас.

Сотрудничая с 20 ведущими страховыми компаниями, мы сможем подобрать наиболее выгодное предложение по интересующему вас виду страхованию (автострахование ОСАГО, КАСКО) как по условиям страхования, так и по стоимости страхового полиса.

Страхование автомобиля – ОСАГО.

Законодатели позаботились, чтобы ценообразование в обязательном страховании автогражданской ответственности (ОСАГО) было максимально прозрачным. И все же тарифы по ОСАГО стали предметом ожесточенных споров с момента введения нового закона и до настоящего времени. Поначалу казалось: пройдет года три, наберется статистическая база, можно будет дать ответы на все вопросы о достаточности избранных тарифов. На четвертом году действия ОСАГО побуждаемые Росстрахнадзором независимые актуарии взялись провести исследование по итогам реализации закона, попытались дать прогноз развития убыточности в ОСАГО на ближайшие годы. Благо, охват страхователей этим обязательным видом превышает 90%. Выводы актуариев о том, что предсказать поведение показателя убыточности в ОСАГО после принятия всех готовящихся законодательных инициатив - дело невозможное, озадачили обывателей, но не смутили автостраховщиков.

В настоящее время правительством установлены следующие базовые тарифы по ОСАГО: для физических лиц – 1980 руб., для юридических лиц – 2375 руб.[3]

Страхование автомобиля – КАСКО.

На

первый взгляд можно подумать, что формирование цен в КАСКО хаотично и не имеет

принципов. Или же, как поговаривают, что определение стоимости страхования –

тайна страховых организаций

Однако существует определенная, четкая схема, по которой эксперты составляют

стоимость страховки. Эта схема не строится на каком-то одном факторе или же по

предпочтениям работников КАСКО. Хотя, безусловно, чем дороже автомобиль, тем

цена страховки будет выше.

Учитывается множество

моментов, как например: состояние автомобиля, год выпуска, возможный ресурс,

статистика поломок конкретной модели, возраст водителя, записи в ГАИ по штрафам

и нарушениям.

Естественно, если водитель 20 лет, который за год собрал 50 штрафов, то

страховка для него либо дорого обойдется, либо ему откажут. И, напротив, если

водитель 40 лет и не имеет ни одного штрафа и нарушения, то стоимость страховки

будет недорогой и с возможными скидками.

На сегодняшний день есть три основных принципа формирования цен в КАСКО:

• статистика угонов;

• стоимость нормо-часа на СТО;

• наличие или отсутствие конкуренции между СТО на ремонт конкретных марок автомобилей.

Например, для автомобилей высокого класса, как Toyota, BMW, Mersedes, на цену повлияет опасность угона автомобиля. Вплоть до того, если по статистике автомобиль весьма подвержен угонам, то владельцам таких авто могу отказать в страховании.

Если же вам принадлежит автомобиль такого класса, как: Peugeot, Citroen, Fiat, в таком случае тонкости ремонта этих авто так же повлияют на стоимость страховки.

Так же для авто, купленных в кредит, полис КАСКО на порядок дешевле.

Цены на полисы КАСКО:

отечественные автомобили =10 400 руб. полис (с НДС);

иностранные автомобили =36 400 руб. полис (с НДС);[4]

| Компания | Стоимость со скидкой, руб | Тариф, % | Скидка, % | Программа страхования | |||||

| РАСО |

|

|

|

|

|||||

| Ингосстрах | 73305.00 | 19.33 | 10.00 | Премиум | |||||

| Московская Страховая Компания | 75335. 00 | 11.32 | 7.36 | МСК.Стандарт | |||||

| Альфастрахование | 39805.00 | 22.86 | 5.00 | Стандарт | |||||

| Эрго Русь | 37500.50 | 11.50 | 5.00 | Стандарт | |||||

| Мегарусс-Д | 41800.00 | 11.12 | 9.00 | Стандарт |

Ценовая политика касается только страховых компаний и от посредника-брокера никак не зависит. Посредник между страхователем и страховщиком (перестрахователем и перестраховщиком) при заключении страховых (перестраховочных) договоров получает за это посредничество определенное вознаграждение в виде процента от страховой премии (страхового взноса). Кроме того, страховые компании предоставляют страховым брокерам скидки. В результате: брокеры имеют и реализуют возможность снизить клиенту страховой тариф за счет предоставленных страховщиками скидок, а также за счет снижения своей комиссии.

Различные страховые компании предлагают неодинаковые комиссионные вознаграждения. Комиссия брокера колеблется от 5 до 30 % от страхового взноса. Для нашей фирмы примем, что комиссионное вознаграждение в среднем составляет: ОСАГО 10 % , КАСКО 20 % .

5. ПРОИЗВОДСТВЕННЫЙ ПЛАН И ПРОЦЕСС

5.1 Производственный процесс

Технологический процесс по оформлению страховых полисов достаточно прост.

В страховых компаниях брокер получает полисы. При этом фиксируется их количество.

Комиссия страхового брокера составляет 10 % по ОСАГО и 20% по КАСКО в цене полиса.

После продаж ежемесячно сдаются отчеты в страховые компании, чьи полисы были проданы. В отчетах указывается количество проданных полисов, приложенных к ним стикеров (специальный знак государственного единого образца), с указанием фамилий тех, на кого они были оформлены. Отчеты отсылаются сначала в электронном виде, а потом агент приезжает в страховую компанию, при этом он сдает:

- напечатанный отчет, который подписал генеральный директор страховой брокерской компании в двух экземплярах, так как документ двусторонний. Свои подписи ставит генеральный директор страховой компании, чьи полисы были проданы и передает 2й экземпляр обратно;

- копии проданных полисов и квитанций;

- полученные деньги за полисы.

Из общей суммы вырученных денег работники страховой компании высчитывают проценты с проданных полисов, которые выплачивают страховой брокерской компании. Это является доходом фирмы.

Схема получения и сдачи полисов

С каждой страховой компанией, с которой брокерская фирма предполагает работать заключается договор. В нем прописываются условия, на которых они будут сотрудничать, указываются проценты от продаж брокером и другое. Договор двусторонне подписывается генеральными директорами этих двух компаний и хранится по экземпляру у каждого. На основании этого договора брокер вводится в базу страховой компании, с указанием банковских реквизитов.

Учитывая то, что брокер уже находится в базе – ему могут выдавать чистые бланки полисов. Происходит это следующим образом.

В базовом офисе по бланку составляют табличку, в которой указывается - сколько полисов нужно компании и какие (ОСАГО, КАСКО). Табличка распечатывается и подписывается генеральным директором брокерской фирмы.

Курьер с готовой табличкой едет в страховую компанию. На основании чего ему выдают нужные полисы. У себя в базе они фиксируют все выданные полисы.

Далее полученные полисы развозятся по 9ти точкам, на которых будут работать сотрудники с людьми – то есть заполнять эти полисы и продавать.

После продажи полисов у сотрудников остаются копии полисов и соответственно вырученные за них деньги. Деньги брокер относит на свой банковский счет. А выплата происходит по безналичному расчету, при этом на счету брокера остается его комиссия.

Экономисты головного офиса составляют акты и отчеты о проданных полисах, в которых указываются:

- номер полиса

- фамилия клиента

- стоимость полиса

- марка его машины.

Все эти акты и отчеты подписываются генеральным директором, а курьером отвозятся в страховую компанию.

Там все проданные полисы регистрируются, заносятся в базу. И клиент считается застрахованным.

5.2 График организации работы и доходная часть проекта

В таблице 4 представлена программа выпуска продукции и месячный доход фирмы.

Фирма будет работать с учетом нормированного рабочего графика для сотрудников. То есть 20 часов в неделю. При этом график сотрудников, выписывающих полисы на ПОС должен вписываться в часы работы почты.

| Кол-во ПОС | Кол-во клиентов в месяц с 1 ПОС при возм. их потоке (500 чел) | Принятый коэф-т притока клиентов | Реальное количество клиентов 9 ПОС(с учетом коэф-та притока) в мес. | Стоимость одного полиса, в тыс.руб. с НДС | Месячная выручка, тыс.руб., с НДС | Комиссия брокера с выручки, в % | Доход фирмы "Сервис" в мес., тыс.руб., с НДС | |

| ОСАГО, в т.ч. | 9 | 230 | 35% | 725 | - | - | - | - |

| физ. лица | 60% | 435 | 1,98 | 861,3 | 10% | 86,13 | ||

| юр. лица | 40% | 290 | 2,375 | 688,8 | 10% | 68,88 | ||

| КАСКО,в т.ч. | 9 | 170 | 16% | 245 | - | - | - | - |

| отеч.авто | 40% | 98 | 10,4 | 1019,2 | 20% | 203,84 | ||

| иностр.авто | 60% | 147 | 36,4 | 5350,8 | 20% | 1070,16 | ||

| ИТОГО | 1429,01 |

Таблица 4. Программа выпуска продукции

5.3 Расходная часть проекта

Трудовые ресурсы.

В таблице 5 представлено штатное расписание сотрудников и их месячный фонд оплаты труда (ФОТ).

Таблица 5. Штатное расписание

| № п/п | Наименование должности | Количество человек | Должностной оклад, в тыс. руб. | Месячная премия на работника, в тыс. руб. | Месячный ФОТ, в тыс. руб. |

| 1 | Директор-юрист | 1 | 70,0 | 70,0 | |

| 2 | Секретарь | 1 | 28,0 | 28,0 | |

| 3 | Гл. бухгалтер | 1 | 45,0 | 45,0 | |

| 4 | Страховые агенты | 9 | 20,0 | 10,0 одному из 9 | 190,0 |

| 5 | Экономист - маркетолог | 1 | 30,0 | 30,0 | |

| 6 | Охрана | 9 | 15,0 | 135,0 | |

| 7 | Курьер | 1 | 12,0 | 12,0 | |

| Итого | 23 | 10,0 | 510,0 |

Страховые агенты – это люди, сидящие в 9ти ПОС и занимающиеся непосредственно выписыванием полисов, общением с клиентами. В их обязанности также входит разъяснить клиентам условия каждой предлагаемой компании и подобрать наиболее удобный вариант страховки.

Состав оборудования.

Столы 14 шт. (агенты, охранник в главном офисе, директор, секретарь, бухгалтер, экономист)

4000 руб. * 14 = 56 000 руб.

Стулья 32 шт. (23 человека-штат, и 1 стул для клиента в каждый офис)

2000 руб. * 32 = 64 000 руб.

Тумбы для документов / стеллажи 20 шт. (агенты, директор, секретарь, бухгалтер, экономист)

5500 руб. * 20 = 110 000 руб.

Шкаф для документов 4 шт. (директор, секретарь, бухгалтер, экономист) 9000 руб. * 4 = 36 000 руб.

Сейф 10 шт. (в каждой точке, бухгалтерия)

6000 руб. * 10 = 60 000 руб.

Компьютер 13 шт. (директор, секретарь, бухгалтер, экономист, агенты) 25 000 руб. * 13 = 325 000 руб.

Многофункциональное устройство (принтер + сканер + копир) 11 шт. (секретарь + директор, бухгалтерия + экономист, агенты)

12 000 руб. * 11 =132 000 руб.

Счетчик купюр 1 шт. (бухгалтерия)

2500 руб.

Детектор валют 9 шт. (в каждой точке)

400 руб. * 9 = 3 600 руб.

Мобильные телефоны 9 шт. (агенты)

2000 руб. * 9 = 18 000 руб.

Телефонный аппарат 13 шт. (директор, бухгалтерия, экономист, секретарь, агенты)

1000 руб. * 13 = 13 000 руб.

Телефон-факс 1 шт. (у секретаря)

4 000 руб.

ИТОГО: 824 100 руб. с НДС

Затраты на нематериальные активы.

Для осуществления своей деятельности ООО «Сервис» требуется лицензионное программное обеспечение, возможность использовать он-лайн калькулятор (версия 1.1.5), программа «1С». Затраты на данные активы составят 2 000 000 руб. с НДС.

Затраты на обслуживание и текущий ремонт оборудования.

Принимаются в размере 10% от амортизационных отчислений. Амортизация начисляется линейным способом. При применении линейного метода сумма начисленной за 1 месяц амортизации определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

Норма амортизации исчисляется по формуле:

К = (1/n) * 100%

Где К – норма амортизации в % к первоначальной стоимости,

n – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах ( ст. 259.1 п. 2 НК РФ).

Потребность в энергоресурсах.

Продажа полисов напрямую не связана с затратами электроэнергии. Но она все равно используется, так как в офисе стоят компьютеры и включен свет. Эта оплата входит в аренду помещений (установлена средняя стоимость).

Аренда.

В стоимость аренды входит уборка помещения, электричество, телефон, возможность пользоваться санузлом и др. помещениями для персонала ПОС.

Цены указаны в таблице 6.

| Кол-во | Цена за 1 кв.м. с НДС | кв.м. | Итого, тыс. руб., с НДС | |

| ПОС в центре + главный офис | 1 | 3500 | 25 | 87,5 |

| ПОС в др. районах | 8 | 2500 | 6 | 120 |

| Общий Итог | 207,5 |

Таблица 6. Аренда

Оплата Интернета.

В офисы необходимо провести Интернет, чтобы агенты имели полный доступ к программному обеспечению. Данная услуга оплачивается ежемесячно. Сумма платежа будет составлять 450 руб. в месяц по каждому офису (всего 4050 руб.), включая НДС.

Рекламная кампания.

Рекламная кампания фирмы представлена в таблице 7.

| Вид рекламы | время c начала реализации проекта | длит-ть, мес. | Стоимость в мес. тыс.руб. | Итого, тыс. руб., с НДС |

| Реклама в журнале | 1 мес. | 2 | 60 | 180 |

| Конференция | 7 мес. | 1 | 200 | 200 |

| Реклама в журнале | 8 мес. | 3 | 60 | 180 |

| Конференция | 18 мес. | 1 | 200 | 200 |

| Вывески (9шт) | 1 мес. | 54 | 60 | 3240 |

| Итого | 580 | 4000 |

Таблица 7. Рекламная кампания

Оплата сотовой связи.

Каждый страховой агент должен иметь сотовый телефон, чтобы клиенты всегда могли с ним связаться. Для каждому агента сумма платежа в месяц будет составлять 2000 руб. ( т.е. всего 18 000 руб. с НДС).

Расходы, связанные с регистрацией юридического лица.

При регистрации юридического лица (в форме общества с ограниченной ответственностью) мы понесем следующие расходы:

* нотариальное удостоверение подписи заявителя на заявлении о государственной регистрации юридического лица при создании по форме Р11001 (200 руб. ст. 333.24 п. 1 пп. 21 НК РФ);

* оплата государственной пошлины за регистрацию юридического лица (2000 руб. ст. 333.33 п. 1 пп. 1НК РФ);

* изготовление печати юридического лица (350 руб.);

* нотариальное удостоверение подписей на банковской карточке (200 руб. ст. 333.24 п. 1 пп. 21 НК РФ);

* открытие расчетного счета (1000 руб.);

Деятельность страхового брокера является лицензируемым видом деятельности. Для получения лицензии на осуществление страховой брокерской деятельности нам потребуются в обязательном порядке документ о государственной регистрации соискателя лицензии в качестве юридического лица или индивидуального предпринимателя (нотариально заверенная копия 100 руб. ст. 333.24 п.1 пп. 26 НК РФ) и учредительные документы соискателя лицензии - юридического лица (получение копий учредительных документов юридического лица (устав, учредительный договор) 400 руб. ст. 333.33 НК РФ).

В соответствии с подпунктом 6 пункта 1 статьи 333.18 и подпунктом 71 статьи 333.33 Налогового кодекса Российской Федерации субъекты страхового дела уплачивают государственную пошлину за рассмотрение заявления о предоставлении лицензии - 300 рублей. В соответствии с подпунктом 71 статьи 333.33 НК РФ за предоставление лицензии уплачивается государственная пошлина в размере 1000 рублей.

Итого расходов на регистрацию: 5550 руб.

Расходы, связанные с непредвиденными обстоятельствами.

Так как наши офисы оборудованы компьютерами, то нужно учитывать такие обстоятельства как сбои в программном обеспечении, сбои в самой работе техники, их ремонт, а также мелкий ремонт в самом помещении. Поэтому предположим, что раз в 3 месяца мы будем затрачивать 20 000 руб. на устранение различных неполадок. Учитывая, что все оборудование новое и находится на гарантии.

6. ИНВЕСТИЦИОННЫЙ ПЛАН

Для успешной реализации проекта требуются инвестиции, величина которых состоит из затрат на постоянные активы (нематериальные активы и основные средства), на офисную технику и мебель, на регистрацию юридического лица.

Затраты на постоянные активы представлены в таблице 8 и составляют 2 457 000 руб. с НДС.

Затраты на офисную мебель и технику составляют 367 100 руб. с НДС.

Затраты на регистрацию юридического лица составляют 5 550 руб.

Таким образом, общая величина инвестиционных затрат составит 2829 65 тыс. рублей.

Таблица 8. Постоянные активы предприятия

| Наименование | Стоимость с НДС, в тыс. руб. | Балансовая стоимость, в тыс. руб. (без НДС) | Срок амортизации, лет | Норма амортизационных отчислений, в % (годовая) | Месячные амортизационные отчисления, в тыс. руб. |

| 1. Нематериальные активы (программное обеспечение) | 2000 | 1695 | 5 | 20 | 28,25 |

| 2. Основные средства (компьтеры и дополняющие их устройства) | 457 | 387,29 | 5 | 20 | 6,45 |

| ИТОГО: | 2457 | 2082,29 | 34,7 | ||

| НДС = | 374,71 |

7. ФИНАНСОВЫЙ ПЛАН

7.1 Общее положение

Таблица 9. Hалоги, взимаемые в процессе реализации проекта при общей системе налогообложения

| № | Наименование налога | Ставка налога | Облагаемая база | Распределение налога | Статья затрат | Налоговый период |

| 1 | Налог на добавленную стоимость (НДС) | 18% |

- арендная плата - плата за Интернет-услуги -рекламная кампания -реализация полисов |

В бюджет РФ | Себестоимость | Ежеквартально |

| 2 | Налог на прибыль | 20% | Валовая прибыль | 2% зачисляется в федеральный бюджет, 18% (но не ниже 13,5%) - в бюджеты субъектов РФ |

Финансовые результаты | Ежегодно |

| 3 | Налог на имущество организации | 2,2% | Остаточная стоимость основных средств, учитываемых на балансе по правилам ведения бухгалтерского учета | Равными долями в местный бюджет и в бюджет субъекта РФ | Финансовые результаты | Ежегодно |

| 4 | Единый социальный налог | 26,0 % | Фонд оплаты труда |

20%-Федеральный бюджет 2,9%-ФСС 3,1%-ФОМС |

Себестоимость | Ежемесячно |

1. Финансовые расчеты настоящего бизнес-плана проводились в фиксированных (постоянных) ценах, т.е. без учета инфляции.

2. Валюта выходных таблиц финансовых расчетов – рубли.

3. Горизонт планирования (период расчётов) – 2,5 года (с июля 2009 г. по 2011 г. включительно).

4. По оценкам экспертов, основанных на исследованиях рынка, предприятие в 2010 г. может ожидать увеличение выручки в среднем на 20 % по сравнению с 2009 г., а в 2011 г. – в среднем на 30 % по сравнению с 2010 годом.

5. Следует учесть, что в 2010 и 2011 гг. возможны изменения цен на услуги поставщиков, используемые ООО «Сервис».

6. НДС от постоянных активов после их постановки на баланс сразу же идет в зачет. Таким образом, с первого месяца производства у предприятия возникает дебиторская задолженность по НДС со стороны бюджета. Первый платёж НДС в бюджет фирма осуществляет после полного списания по нему бюджетного долга.

7.2 Финансирование проекта

Общая сумма инвестиций, необходимая на реализацию проекта, составляет 2829, 65 тыс. рублей, и полностью покрывается за счёт собственных средств.

7.3 Финансовые расчеты

Точка безубыточности.

Любая успешная компания стремится к получению большей прибыли, увеличению объемов продаж, расширению собственного бизнеса. И для того чтобы действия по наращиванию прибыли не привели к неожиданным результатам, ведущим к банкротству компании, необходимо рассчитать точно, сколько предприятие заработает при реализации определенного объема продукции и каким должен быть минимальный объем продаж, при котором работа компании будет безубыточна. Точка безубыточности (порог рентабельности) рассчитывается по формуле:

Тб = (Постоянные затраты / (Выручка от реализации — Переменные затраты)) х Выручка от реализации.

Рассчитаем точку безубыточности для первого года работы предприятия:

Тб = (5 965 500 / 7 266 180– 0) х 7 266 180 = 5 965 500 руб

Т.о. чтобы предприятие успешно работало, нужно чтобы по итогам 2009 года оно получило выручку в размере 5 965 500 руб. При таком объеме выручки у предприятия не будет ни прибыли, ни убытка.

Запас финансовой прочности.

Насколько далеко предприятие от точки безубыточности показывает запас прочности.

ЗП = (Bыручка -Тб ) / Bыручка * 100 %

За 2009 год запас финансовой прочности составит:

ЗП =7 266 180 – 5 965 500 / 7 266 180 * 100 % = 17,9 %

Т.е. если выручка снизилась бы на 17,9 %, то фирма оказалась бы в точке безубыточности.

Рентабельность основной деятельности.

Р = Прибыль Затраты

Р = 1 041 420 / 5 965 500 х 100% = 17,4 % - доля прибыли в затратах.

Период окупаемости инвестиций.

PP = Затраты проекта (инвестиции) / поступление денежных средств за год

РР = 2 829 650 / 1 041 420 = 2,7 года при заданных параметрах.

Рентабельность инвестиций.

Показывает эффективность использования денежных средств, инвестированных в предприятие.

Р = Прибыль / Инвестиции

Р = 1 041 420 / 2 829 650 х 100% = 36,8 %

2010 г.

Точка безубыточности.

Тб = (Постоянные затраты / (Выручка от реализации — Переменные затраты)) х Выручка от реализации

Тб = (11 136 200 / 8 719 300– 0) х 8 719 300= 11 136 200 руб.

Т.о. чтобы предприятие успешно работало, нужно чтобы по итогам 2010 года оно получило выручку в размере 11 136 200 руб. При таком объеме выручки у предприятия не будет ни прибыли, ни убытка.

Но в 2010 г. фирма терпит убытки в размере 2 416 900 руб.. Главным образом, на финансовое состояние предприятия в 2010 г. влияют большие расходы на рекламу, которые являются необходимыми для продвижения деятельности. В дальнейшем фирма будет постепенно увеличивать свою прибыль.

Запас финансовой прочности.

Насколько далеко предприятие от точки безубыточности показывает запас прочности.

ЗП = (Bыручка -Тб ) / Bыручка х 100 %

За 2010 год запас финансовой прочности составит:

ЗП = (8 719 300 - 11 136 200) / 8 719 300 х 100 % = - 27,7 %

Т.о. предприятие ушло в убыток на 27,7 %.

2011 г.

Точка безубыточности.

Тб = (Постоянные затраты / (Выручка от реализации — Переменные затраты)) х Выручка от реализации

Тб = (11 036 800 / 11 335 100 – 0) х 11 335 100 = 11 036 800 руб.

Т.о. чтобы предприятие успешно работало, нужно чтобы по итогам 2011 года оно получило выручку в размере 11 036 800 руб. При таком объеме выручки у предприятия не будет ни прибыли, ни убытка.

Запас финансовой прочности. Насколько далеко предприятие от точки безубыточности показывает запас прочности.

ЗП = (Bыручка -Тб ) / Bыручка х 100 %

За 2011 год запас финансовой прочности составит:

ЗП = (11 335 100 - 11 036 800) / 11 335 100 х 100% = 2,6 %

Т.е. если выручка снизилась бы на 2,6 %, то фирма оказалась бы в точке безубыточности. Рентабельность основной деятельности.

Р = Прибыль / Затраты

Р = 298 300 / 11 036 800 х 100% = 2,7 %

8. ОЦЕНКА РИСКОВ

Российский рынок страховых брокерских услуг отличается высокой поляризацией. На рынке работают либо небольшие фирмы (от 1 до 10 человек), либо крупные компании (от 20 до 50 человек) Отсутствие «среднего класса» среди российских страховых брокеров свидетельствует о низком уровне развития института посредников этого типа.

Основные риски страхового брокера.

1. Со стороны спроса:

· низкий объем добровольного спроса на страховые услуги;

· возможность пользоваться услугами страховых компаний напрямую (не все страхователи осознают выгоду от услуг страховых брокеров);

· невыгодные условия налогообложения затрат на услуги страховых брокеров (брокерская комиссия платится из прибыли и не относится на себестоимость в отличие от страховых взносов).

2. Со стороны предложения:

· невыгодные условия налогообложения деятельности страховых брокеров (необходимость платить НДС с брокерской комиссии, тогда как страховая и перестраховочная деятельность этим налогом не облагается; определение налоговой базы по налогу на прибыль по методу начисления, что вынуждает страховых брокеров платить налоги с еще не полученных доходов);

· низкий уровень профессионализма сотрудников брокерских компаний.

Существует проблема, что многие российские страховщики, особенно из числа вновь образованных частных компаний, не желают открывать свои условия страхования кому-либо, кроме потенциальных клиентов. Разработка оригинальных условий страхования является для них сложным и дорогостоящим делом, поэтому они обычно рассматривают их в качестве конфиденциальных "ноу-хау". Среди страховщиков широко распространено предубеждение, что брокеры могут проявить особое расположение к определенным компаниям в ущерб другим. Кроме того, проблема недостатка профессиональных кадров особенно остро ощущается именно в этой области.

Таблица 10. Экспертная оценка рисков.

| Риск | Вероятность возникновения без мероприятий, направленных на снижение | Вероятность возникновения с мероприятиями, направленных на снижение |

| Отсутствие заказов | 20 % | 10 % |

| Недобросовестность страховых компаний | 10 % | 5 % |

| Неконкурентоспособность | 10 % | 3 % |

| Форсмажорные обстоятельства | 2 % | 0,5 % |

В работе брокера важное место занимает маркетинг. По роду своей деятельности он должен быть готов перемещать свою деятельность с одного рынка на другой и распределять между рынками заказ своего клиента. Это можно делать эффективно только при условии, что у него есть возможность оценить наибольшее количество вариантов. Брокер должен постоянно исследовать сложившуюся конъюнктуру рынка, чтобы быть конкурентоспособным агентом, способным качественно оказывать свои услуги и способным нести ответственность за оказанные услуги, должен отслеживать финансовое состояние страховых компаний, с которыми он работает, дабы быть уверенным и в своей работе. Естественно, важное место занимает рекламная деятельность по привлечению клиентов.

9. НАЛОГООБЛОЖЕНИЕ

9.1 Общая система налогообложения2009 год

Налог на доходы физических лиц.

В последний день месяца начисляется заработанная плата. Одновременно с начислением зарплаты начисляется НДФЛ. Налогоплательщиками НДФЛ являются физические лица- сотрудники ООО «Сервис», которое, в свою очередь, исполняет обязанности налогового агента по исчислению, удержанию и перечислению в бюджет НДФЛ. Уплаченные суммы НДФЛ не относятся к налоговой нагрузке ООО «Сервис», поэтому нецелесообразно исчислять НДФЛ за весь период планирования. Ограничимся расчетом НДФЛ за 2 месяца работы предприятия.

| Наименование должности | дети | июль | август | |||||||

| З/п В тыс. руб. | ВычетРуб. | З/п -вычет Тыс. руб. |

НДФЛ к уплате в бюджет Тыс. руб |

з/п нарастающим итогом | Вычет нарастающим итогом | З/п- вычет нарастающим итогом | НДФЛ нарастающим итогом | НДФЛ к уплате в бюджет тыс. руб | ||

| Директор-юрист | 0 | 70,0 | - | 70,0 | 9,1 | 140,0 | - | 140,0 | 18,2 | 9,1 |

| Секретарь | 0 | 28,0 | 400 | 27,6 | 3,588 | 56,0 | 400 | 55,6 | 7,228 | 3,64 |

| Гл. бухгалтер | Сын 5 лет | 45,0 | 1000 | 44,0 | 5,720 | 90,0 | 2000 | 88,0 | 11,440 | 5,72 |

| Страховые агенты | 0 | 20,0 | 400 | 19,6 | 2,548 | 40,0 | 400 | 39,6 | 5,148 | 2,6 |

| Экономист-маркетолог | 0 | 30,0 | 400 | 29,6 | 3,848 | 60,0 | 400 | 59,6 | 7,748 | 3,9 |

| Охрана | 0 | 15,0 | 400 | 14,6 | 1,898 | 30,0 | 800 | 29,2 | 3,796 | 1,898 |

| Курьер | 0 | 12,0 | 400 | 11,6 | 1,508 | 24,0 | 800 | 23,2 | 3,016 | 1,508 |

| ИТОГО | 220,0 | 28,21 | ||||||||

Покажем на примере курьера расчет суммы НДФЛ. З/п курьера в месяц составляет 12 тысяч рублей. Он имеет право на налоговый вычет в размере 400 рублей. Налоговый вычет действует до месяца, в котором доход, исчисленный нарастающим итогом с начала налогового периода налоговым агентом превысила 40000 рублей.

Сумма НДФЛ за июль: (12000-400)х13%=1508 рублей

Сумма НДФЛ за август нарастающим итогом: (12000х2)-(400х2)х13%=3016 рублей

Однако 1508 рублей было уплачено в июле, следовательно, к уплате в бюджет за август полагается 1508 рублей.

ЕСН.

В соответствии с главой 24 НК РФ ООО «Сервис» является плательщиком Единого социального налога (ЕСН). Рассчитаем ЕСН за 2009 год на основании таблицы в приложении (см. Приложение 6)

| № п/п | Наименование должности | Количество человек | Месячный ФОТ, в тыс. руб. | ФОТ сотрудников, зарплата которых облагается по ставке 26% | ФОТ сотрудников, зарплата которых облагается по ставке 72 800 рублей + 10,0 процента с суммы, превышающей 280 000 рублей |

| 1 | Директор | 1 | 70,0 |

26% только в июле, в августе, в сентябре, в октябре |

72 800 руб. + 10,0 процента с суммы, превышающей 280 000 рублей |

| 2 | Секретарь | 1 | 28,0 | 26% | |

| 3 | Гл. бухгалтер | 1 | 45,0 | 26% | |

| 4 | Страховые агенты | 9 | 180,0+ 10,0 премия(одному из 9 агентов) | 26% | |

| 5 | Экономист - маркетолог | 1 | 30,0 | 26% | |

| 6 | Охрана | 9 | 135,0 | 26% | |

| 7 | Курьер | 1 | 12,0 | 26% | |

| Итого | 23 | 510,0 |

В июле, в августе, в сентябре, в октябре :

Фонд оплаты труда сотрудников, зарплата которых облагается по ставке 26% (п.1 ст. 241 НК РФ) и налоговая база на каждое физическое лицо с нарастающем итогом с начала года не превышает 280 000 рублей, составляет 510 000 рублей.

При этом сумма ЕСН равна 510 000х26% = 132 600 рублей

За ноябрь

Фонд оплаты труда сотрудников, зарплата которых облагается по ставке 26% (п.1 ст. 241 НК РФ) и налоговая база на каждое физическое лицо с нарастающем итогом с начала года не превышает 280 000 рублей, составляет 440 000 рублей.

При этом сумма ЕСН равна 440 000х26% = 114 400 рублей