Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Курсовая работа: Статистическое изучение страхового рынка

Курсовая работа: Статистическое изучение страхового рынка

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ БРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО - ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

Филиал в г.Туле

КУРСОВАЯ РАБОТА

по дисциплине «Статистика»

на тему «Статистическое изучение страхового рынка»

вариант №20

Выполнил:

Казакова Анна Алексеевна

специальность БУА и А

факультет: учетно – статистический

группа: вечерняя

№ зачетной книжки 06убд13219

Проверил:

ст.пр. Шелобаева И.С.

Тула – 2007

Оглавление

Введение

1.Теоретическая часть

1.1 Понятие и задачи статистики страхования

1.2 Система показателей статистики страхования

1.3 Статистическое изучение динамики показателей страхового рынка

2. Расчетная часть

3. Аналитическая часть

3.1 Постановка задачи

3.2 Методика решения задачи

3.3 Технология выполнения компьютерных расчетов

3.4 Анализ результатов статистических компьютерных расчетов

Заключение

Список используемой литературы

Введение

В соответствии с международной классификацией финансовых инструментов, используемых в процессе формирования потоков социально-статистической информации, страховые компании относятся к сектору финансовых корпораций, подсектору небанковских финансовых учреждений. Небанковские финансовые учреждения имеют право осуществлять некоторые банковские операции, и в последние 7—10 лет они стали основными конкурентами банковского сектора.

Страхование как экономическая категория является составной частью категории финансов любой страны. Однако если финансовые потоки в целом связаны с распределением и. перераспределением доходов, расходов и накоплений, то страхование отражает только перераспределительные отношения между субъектами.

Страхование — это необходимый элемент производственных отношений, оно связано с возмещением материальных потерь в процессе общественного производства и является важнейшим условием нормального, непрерывного и бесперебойного воспроизводственного процесса.

Рисковый характер, обусловленный в первую очередь противоречием между человеком и природными силами, порождает специфические отношения между людьми по предупреждению, преодолению, локализации разрушительных последствий форс-мажорных обстоятельств и стихийных бедствий, а также по безусловному возмещению нанесенного ущерба. Эти субъективные отношения выражают реальные и наиболее насущные потребности людей в поддержании достигнутого жизненного уровня. Данные отношения отличает определенная специфика, и они в совокупности составляют экономическую категорию страховой защиты общественного производства.

Услуги страхования распространяются на страховом рынке. Страховой рынок — это особая сфера денежных отношений, где объектом купли-продажи выступает специфическая услуга — страховая защита, формируются предложение и спрос на нее.

В настоящее время страховой рынок России характеризуется ростом числа страховых компаний и страховщиков, а также объемов совершаемых ими операций, появлением новых потребностей и новых направлений их деятельности. Кроме того, произошло достаточно резкое обострение конкуренции со стороны, как отечественных страховых компаний, так и зарубежных страховых и перестраховочных фирм.

1.Теоретическая часть

1.1 Понятие и задачи статистики страхования

Страхование представляет систему экономических отношений по защите имущественных и неимущественных интересов предприятий, учреждений, организаций, а также отдельных граждан путем формирования денежных фондов, предназначенных для возмещения ущерба и выплаты страховых сумм при наступлении страховых событий.

Экономической основой страхования является денежный фонд, который создается за счет взносов предприятий, учреждений, организаций и населения, выступающих в качестве страхователей.

В страховании обязательно наличие двух сторон: страховщика - специальной организации, ведающей созданием и использованием страхового фонда, и страхователя - юридических и физических лиц, вносящих в фонд установленные платежи. Взаимные обязательства регламентируются договором страхования в соответствии с условиями страхования.

Страховые организации образуют из своих фондов два вида страховых резервов: по имущественному, личному и социальному страхованию. Страховые резервы предназначаются для обеспечения страховой защиты страхователей.

Отношение между страховщиком и страхователем имеет вероятностный характер, так как в его основе лежит страховой риск. Под страховым риском понимается вероятность наступления ущерба имуществу, здоровью, жизни страхователя в результате страхового события.

Страховщик и страхователь вступают во взаимодействие в условиях страхового рынка. Страховой рынок - это социально-экономическая сфера денежных отношений, где объектом купли-продажи является страховая защита и определяется спрос и предложение на нее.

Развитие страхового рынка обеспечивает бесперебойность производственного процесса путем оказания денежной помощи пострадавшим. Обязательным условием существования страхового рынка является потребность на страховые услуги и наличие страховщиков, способных удовлетворить эти потребности. Страховой рынок России характеризуется ростом числа страховых компаний и страховщиков, а также объемом совершаемых ими операций, появлением новых потребностей и новых направлений их деятельности.

Страховой рынок подразделяется на отрасли имущественного, личного страхования, страхования ответственности и социального страхования. Страхование может быть обязательным и добровольным.

Имущественное страхование - вид страхования, объектом которого являются основные и оборотные фонды предприятий, организаций, домашнее имущество граждан.

Личное страхование - вид страхования, в котором объектом страховых отношений являются интересы граждан, связанные с жизнью и здоровьем, трудоспособностью и др.

Страхование ответственности - вид страхования, объектом которого является обязанность страхователей выполнить договорные условия или обязанность страхователей по возмещению материального или иного ущерба.

Социальное страхование - вид страхования, объектом которого является материальное обеспечение нетрудоспособных граждан в результате болезни, несчастного случая, рождения ребенка и других обстоятельств. Социальное страхование может быть государственным и негосударственным.

Задачей статистики страхования является сбор информации, ее обработка и анализ данных об имущественном, личном страховании, страховании ответственности и социальном страховании; выявление закономерностей появления страховых событий, оценка их частоты, тяжести и опустошительности установлением штрафных ставок.

1.2 Система показателей статистики страхования

К показателям имущественного страхования относятся: страховое поле (.Nmax), число застрахованных объектов (заключенных договоров) (N), число страховых случаев (nс), число пострадавших объектов (пп), страховая сумма застрахованного имущества (S), страховая сумма пострадавших объектов (Sn), сумма поступивших платежей (V), сумма выплат возмещения (W).

На основе абсолютных показателей определяются относительные и средние показатели. Степень охвата объектов добровольным страхованием рассчитывается как отношение количества заключенных договоров страхования к страховому полю: d = N: Nmax.. Доля пострадавших объектов определяется отношением количества пострадавших объектов к числу застрахованных: d = nn: N. Частота страховых случаев показывает, сколько страховых случаев приходится на 100 застрахованных объектов и рассчитывается как отношение числа страховых случаев к количеству застрахованных объектов: d=nc : N100 .

К числу средних показателей относятся:

• средняя

страховая сумма застрахованных объектов![]()

![]()

• средняя

страховая сумма пострадавших объектов ![]()

• средний

размер выплаченного страхового возмещения ![]()

• средний

размер страхового платежа (взноса) ![]() ,

,

где V - сумма поступивших страховых платежей.

К показателям личного страхования относятся: страхование на дожитие и на случай смерти, размер и состав страховых платежей;

выплаты страховых сумм и др.

К показателям страхования ответственного и социального страхования относятся: доходы и расходы фонда социальной защиты населения, их структура и динамика, источники формирования доходов и направление расходов и др.

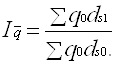

1.3 Статистическое изучение динамики показателей страхового рынка

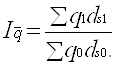

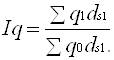

Одним из

важных показателей имущественного страхования является уровень убыточности

страховых сумм (q),

представляющий собой долю выплат страхового возмещения (W) в страховой сумме застрахованного имущества (S): ![]()

Уровень

убыточности страховых сумм по совокупности объектов определяется по формуле, , или

, или  ,

,

где ![]() - средняя сумма

страхового возмещения

- средняя сумма

страхового возмещения  .

.

Средняя

страховая сумма застрахованных объектов: ![]() ,

,

где N - общее количество застрахованных объектов;

п - число пострадавших объектов.

Если ![]() , то

, то

Отношение

![]() - называется коэффициентом

тяжести страховых событий (Кm) следовательно,

- называется коэффициентом

тяжести страховых событий (Кm) следовательно, ![]() .

.

Таким образом, уровень убыточности страховых сумм зависит от тяжести страховых событий и доли пострадавших объектов.

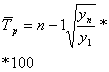

Динамику

убыточности страховых сумм можно охарактеризовать системой индексов:  , или

, или ![]()

Используя

индексный метод, можно определить абсолютный прирост (снижение), уровень

убыточности страховых сумм, обусловленный изменением уровня тяжести страховых

событий и доли пострадавших объектов: ![]()

Изменение абсолютного прироста страховых сумм происходит за счет:

а)

уменьшения тяжести страховых событий ![]()

б)

изменения доли пострадавших объектов ![]()

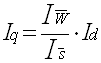

Динамику

среднего уровня убыточности изучает система индексов переменного и постоянного

состава, структурных сдвигов: индекс средней убыточности переменного состава  ,

,

индекс

средней убыточности постоянного состава  ,

,

индекс

структурных сдвигов  .

.

Представим

взаимосвязь индексов убыточности переменного, постоянного составов и

структурных сдвигов:![]()

На

основе этих индексов рассчитываются абсолютные изменения средней убыточности:

Изменение средней убыточности выявляется по факторам:

а) за

счет изменения убыточности ![]()

б) за

счет структурных сдвигов ![]()

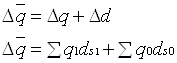

Одной из задач статистики страхования является обоснование уровня тарифной ставки. От того, насколько объективно обоснована тарифная ставка, зависит финансовое состояние страховых органов, уровень развития страхового дела, взаимоотношения со страхователями.

Тарифная ставка предназначена для возмещения ущерба, причиненного страховому имуществу стихийными бедствиями и другими страховыми событиями. Она состоит из двух частей: нетто-ставки и нагрузки (надбавки). Нетто-ставка составляет основную часть тарифа и предназначена для создания фонда на выплату страхового возмещения. Надбавка служит для образования резервных фондов.

Нетто-ставка

рассчитывается с определенной степенью вероятности по формуле![]() ,

,

где ![]() - средний уровень

убыточности за период;

- средний уровень

убыточности за период;

t - коэффициент доверительной вероятности, определяемой по таблице на основании заданной вероятности;

![]() - среднее квадратическое отклонение индивидуальных

уровней убыточности от среднего уровня.

- среднее квадратическое отклонение индивидуальных

уровней убыточности от среднего уровня.

Брутто-ставка

состоит из

нетто-ставки и надбавки и рассчитывается по формуле ,

,

где f - доля нагрузки по страхованию имущества в брутто-ставке.

В

имущественном страховании проводят оценку устойчивости страхового дела с

помощью показателя - коэффициента финансовой устойчивости:  ,

,

где ![]() - дисперсия

признака.

- дисперсия

признака.

2. Расчетная часть

Вариант №20

Имеются следующие выборочные данные о деятельности страховых организаций одного из регионов в отчётном году (выборка 10%- ная, механическая), млн. руб.:

Таблица2.1

Выборочные данные о деятельности страховых организаций (исходные данные)

|

№ организации, п/п |

Доходы | Прибыль |

№ организации, п/п |

Доходы | Прибыль |

| 1 | 9,7 | 0,41 | 16 | 8,0 | 0,40 |

| 2 | 9,0 | 0,40 | 17 | 12,2 | 0,58 |

| 3 | 10,2 | 0,45 | 18 | 13,5 | 0,63 |

| 4 | 10,3 | 0,46 | 19 | 13,9 | 0,65 |

| 5 | 9,8 | 0,42 | 20 | 10,5 | 0,49 |

| 6 | 10,0 | 0,44 | 21 | 10,7 | 0,50 |

| 7 | 6,0 | 0,25 | 22 | 10,8 | 0,50 |

| 8 | 10,5 | 0,48 | 23 | 8,5 | 0,34 |

| 9 | 16,0 | 0,75 | 24 | 8,5 | 0,35 |

| 10 | 11,6 | 0,53 | 25 | 12,2 | 0,58 |

| 11 | 11,7 | 0,54 | 26 | 11,5 | 0,52 |

| 12 | 12,8 | 0,56 | 27 | 13,3 | 0,60 |

| 13 | 11,9 | 0,55 | 28 | 13,8 | 0,64 |

| 14 | 8,5 | 0,38 | 29 | 15,0 | 0,70 |

| 15 | 7,0 | 0,31 | 30 | 13,5 | 0,64 |

Задание №1

По исходным данным:

1. Постройте статистический ряд распределения предприятий по признаку – доходы страховых организаций, образовав, пять групп с равными интервалами.

2. Рассчитайте характеристики интервального ряда распределения: среднюю арифметическую, среднее квадратическое отклонение, коэффициент вариации, моду и медиану.

Сделайте выводы по результатам выполнения задания.

Для того чтобы произвести группировку необходимо вычислить величину группировочного интервала по формуле:

i =![]() , где

, где

![]() - соответственно максимальное и

минимальное значение доходов страховых организаций, где

- соответственно максимальное и

минимальное значение доходов страховых организаций, где ![]() - число образуемых групп.

- число образуемых групп.

i =![]() =2

млн. руб.

=2

млн. руб.

Образуем группы которые отличаются друг от друга по доходам на величину интервала:

I 6,0 – 8,0 млн. руб.

II 8,0 – 10,0 млн. руб.

III 10,0 – 12,0 млн. руб.

IV 12,0 – 14,0 млн. руб.

V 14,0 – 16,0 млн. руб.

Группировку представим в рабочей таблице 2.2.

Таблица 2.2.

Группировка страховых организаций по размеру денежных доходов .

| Группы |

Группы страховых организаций по доходам, млн. руб. |

Номер организации | Доходы, млн. руб. |

| 7 | 6,0 | ||

| I | 6,0-8,0 | 15 | 7,0 |

| 16 | 8,0 | ||

| Итого | 3 | ||

| 1 | 9,7 | ||

| 2 | 9,0 | ||

| II | 8,0-10,0 | 5 | 9,8 |

| 6 | 10,0 | ||

| 14 | 8,5 | ||

| 23 | 8,5 | ||

| 24 | 8,5 | ||

| Итого | 7 | ||

| 3 | 10,2 | ||

| 4 | 10,3 | ||

| III | 10,0-12,0 | 8 | 10,5 |

| 10 | 11,6 | ||

| 11 | 11,7 | ||

| 13 | 11,9 | ||

| 20 | 10,5 | ||

| 21 | 10,7 | ||

| 22 | 10,8 | ||

| 26 | 11,5 | ||

| Итого | 10 | ||

| 12 | 12,8 | ||

| 17 | 12,2 | ||

| 18 | 13,5 | ||

| IV | 12,0-14,0 | 19 | 13,9 |

| 25 | 12,2 | ||

| 27 | 13,3 | ||

| 28 | 13,8 | ||

| 30 | 13,5 | ||

| Итого | 8 | ||

| V | 14,0-16,0 | 9 | 16,0 |

| 29 | 15,0 | ||

| Итого | 2 |

В результате группировке получили следующий ряд распределения (таблица 2.3.):

Таблица 2.3.

Распределение страховых организаций по доходам

| Группы | Группы организаций по доходам страховых организаций, млн. руб. | Число организаций |

| I |

6,0-8,0 8,0-10,0 |

3 |

| II | 7 | |

| III | 10,0-12,0 | 10 |

| IV | 12,0-14,0 | 8 |

| V | 14,0-16,0 | 2 |

Расчёт характеристик произведем в рабочей таблице (таблица 2.4.)

Таблица 2.4.

Расчёт характеристик ряда распределения.

| Группы |

Группы организаций по доходам, млн. руб. |

Число организа-ций (f) |

|

|

|

|

ƒнак. |

| I | 6,0-8,0 | 3 | 7 | 21 | -3,933 | 46,405 | 3 |

| II | 8,0-10,0 | 7 | 9 | 63 | -1,933 | 26,155 | 10 |

| III | 10,0-12,0 | 10 | 11 | 110 | 0,067 | 0,045 | 20 |

| IV | 12,0-14,0 | 8 | 13 | 104 | 2,067 | 34,18 | 28 |

| V | 14,0-16,0 | 2 | 15 | 30 | 4,067 | 33,081 | 30 |

| Итого | 30 | 328 | 139,866 |

Среднее арифметическое

находим по формуле средне арифметическая взвешенная:![]()

, где

, где

![]() - сумма произведений величины признаков на их частоту;

- сумма произведений величины признаков на их частоту;

![]() - общая численность единиц

совокупности.

- общая численность единиц

совокупности.

![]() =

=![]() млн. руб.

млн. руб.

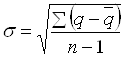

Дисперсию вычислим по формуле:

![]() =

=![]()

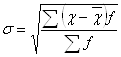

Среднее квадратическое отклонение определим по формуле:

![]() млн. руб.

млн. руб.

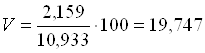

Коэффициент вариации найдем по формуле:

![]() ;

;  =19,7%

=19,7%

Вывод: 19,7% < 33%, т.к. коэффициент вариации меньше 33%, то совокупность по доходам страховых организаций считается однородной.

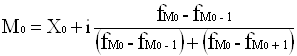

Рассчитываем моду:

= 16 млн. руб.

= 16 млн. руб.

Вывод: в данной совокупности наиболее часто встречаются страховые организации с доходом 16 млн. руб.

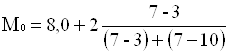

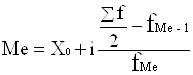

Найдём медиану:

;

; =

11,428 млн. руб.

=

11,428 млн. руб.

Вывод: в данной совокупности 50% страховых организаций имеют доход более 11,428 млн. руб, а 50% страховых организаций менее.

ВЫВОД: расчеты, проведенные по ряду распределения показали, что средний доход страховых организаций изучаемой совокупности составил 10,933 млн. руб, при среднем квадратическом отклонении 2,159 млн. руб, коэффициент вариации составил 19,7% это означает, что совокупность однородна по изучаемому признаку. Наиболее часто встречаются организации с доходом 16 млн. руб, а также у 50% страховых организаций доход более 11,428 млн. руб, а у остальных 50% организаций менее.

Задание № 2.

По исходным данным:

1.Установите наличие и характер связи между признаками денежный доход и прибыль, методом аналитической группировки образовав, пять групп с равными интервалами по факторному признаку.

2. Измерьте тесноту корреляционной связи между названными признаками с использованием коэффициентов детерминации и эмпирического корреляционного отношения.

Решение:

Обоснуем выбор факторного признака: из экономической теории известно, что доход организаций высчитывают из прибыли организаций, от величины которой и зависит доход предприятия, следовательно, фактор прибыль страховых организаций должен быть взят в основу группировки.

Для того чтобы произвести группировку необходимо вычислить величину группировочного интервала по формуле:

i =![]() , где

, где ![]() - соответственно

максимальное и минимальное значение прибыли страховых организаций, где

- соответственно

максимальное и минимальное значение прибыли страховых организаций, где ![]() - число образуемых групп. i =

- число образуемых групп. i =![]() =

0,1 млн. руб.

=

0,1 млн. руб.

Образуем группы которые отличаются друг от друга, по размеру прибыли организаций на эту величину интервала:

I 0,25 – 0,35 млн. руб.

II 0,35 – 0,45 млн. руб.

III 0,45 – 0,55 млн. руб.

IV 0,55 – 0,65 млн. руб.

V 0,65 – 0,75 млн. руб.

Аналитическую группировку произведем в рабочей таблице 2.5.

Таблица 2.5.

Рабочая таблица с аналитической группировкой.

| Группы | Группы страховых организаций по прибыли, млн. руб. | Номер организации |

Прибыль, млн. руб. |

Доход, млн. руб |

| 7 | 0,25 | 6,0 | ||

| 15 | 0,31 | 7,0 | ||

| I | 0,25-0,35 | 23 | 0,34 | 8,5 |

| 24 | 0,35 | 8,5 | ||

| Итого | 4 | 1,25 | 30 | |

| 1 | 0,41 | 9,7 | ||

| 2 | 0,40 | 9,0 | ||

| 3 | 0,45 | 10,2 | ||

| 5 | 0,42 | 9,8 | ||

| 6 | 0,44 | 10,0 | ||

| II | 0,35-0,45 | 14 | 0,38 | 8,5 |

| 16 | 0,40 | 8,0 | ||

| Итого | 7 | 2,9 | 65,2 | |

| 4 | 0,46 | 10,3 | ||

| 8 | 0,48 | 10,5 | ||

| III | 0,45-0,55 | 10 | 0,53 | 11,6 |

| 11 | 0,54 | 11,7 | ||

| 13 | 0,55 | 11,9 | ||

| 20 | 0,49 | 10,5 | ||

| 21 | 0,50 | 10,7 | ||

| 22 | 0,50 | 10,8 | ||

| 26 | 0,52 | 11,5 | ||

| Итого | 9 | 4,57 | 99,5 | |

| 12 | 0,56 | 12,8 | ||

| IV | 0,55-0,65 | 17 | 0,58 | 12,2 |

| 18 | 0,63 | 13,5 | ||

| 19 | 0,65 | 13,9 | ||

| 25 | 0,58 | 12,2 | ||

| 27 | 0,60 | 13,3 | ||

| 28 | 0,64 | 13,8 | ||

| 30 | 0,64 | 13,5 | ||

| Итого | 8 | 4,88 | 105,2 | |

| V | 0,65-0,75 | 9 | 0,75 | 16,0 |

| 29 | 0,70 | 15,0 | ||

| Итого | 2 | 1,45 | 31 | |

| Всего | 30 | 15,05 | 330,9 |

На основании рабочей таблицы составляем сводную итоговую аналитическую таблицу (таблица 2.6.):

Таблица 2.6.

Сводная итоговая аналитическая таблица

| Группы | Группы организаций по прибыли, млн. руб. | Число организаций |

Прибыль, млн. руб. |

Доход, млн.руб. |

||

| Всего по группам | На 1 организцию | Всего по группам |

На 1 организа- цию |

|||

| I | 0,25-0,35 | 4 | 1,25 | 0,313 | 30 | 7,5 |

| II | 0,35-0,45 | 7 | 2,9 | 0,414 | 65,2 | 9,314 |

| III | 0,45-0,55 | 9 | 4,57 | 0,508 | 99,5 | 11,056 |

| IV | 0,55-0,65 | 8 | 4,88 | 0,61 | 105,2 | 13,15 |

| V | 0,65-0,75 | 2 | 1,45 | 0,725 | 31 | 15,5 |

| Итого | 30 | 15,05 | 2,57 | 330,9 | 56,52 | |

Вывод: сравнивая графы 5 и 7 аналитической таблицы, мы видим, что с увеличением прибыли страховых организаций растет их доход, отсюда следует, между этими показателями имеется прямая зависимость.

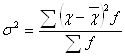

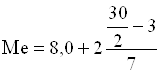

Вычислим коэффициент детерминации, который представляет собой отношение межгрупповой дисперсии к общей дисперсии.

Эмпирический коэффициент детерминации найдем по формуле:

![]() , где

, где

![]() - межгрупповая дисперсия,

- межгрупповая дисперсия,

![]() - общая дисперсия.

- общая дисперсия.

Расчет межгрупповой дисперсии представим в рабочей таблице 2.7:

Таблица2.7.

Рабочая таблица с расчетом межгрупповой дисперсии.

| Группы |

|

Число организаций (f) |

|

|

| I | 7,5 | 4 | -3,53 | 49,844 |

| II | 9,314 | 7 | -1,716 | 20,615 |

| III | 11,056 | 9 | 0,026 | 0,009 |

| IV | 13,15 | 8 | 2,12 | 35,952 |

| V | 15,5 | 2 | 4,47 | 39,962 |

| Итого | 30 | 146,382 |

Межгрупповую дисперсию найдем по формуле:

Общую дисперсию рассчитаем по формуле:

![]() ,для вычисления необходимо найти

среднее значение квадрата признака по формуле

,для вычисления необходимо найти

среднее значение квадрата признака по формуле ![]()

Расчет ![]() произведем в рабочей

таблице (таблица 2.8.)

произведем в рабочей

таблице (таблица 2.8.)

Таблица 2.8.

Рабочая таблица с расчетом среднего значения квадрата признака.

| Номер организа-ции |

Доход (у), млн. руб. |

У2 |

Номер организа-ции |

Доход (у), млн. руб. |

У2 |

| 1 | 9,7 | 94,09 | 16 | 8,0 | 64,0 |

| 2 | 9,0 | 81,0 | 17 | 12,2 | 148,84 |

| 3 | 10,2 | 104,04 | 18 | 13,5 | 182,25 |

| 4 | 10,3 | 106,9 | 19 | 13,9 | 193,21 |

| 5 | 9,8 | 96,04 | 20 | 10,5 | 110,25 |

| 6 | 10,0 | 100,0 | 21 | 10,7 | 114,49 |

| 7 | 6,0 | 36,0 | 22 | 10,8 | 116,64 |

| 8 | 10,5 | 110,25 | 23 | 8,5 | 72,25 |

| 9 | 16,0 | 256,0 | 24 | 8,5 | 72,25 |

| 10 | 11,6 | 134,56 | 25 | 12,2 | 148,84 |

| 11 | 11,7 | 136,89 | 26 | 11,5 | 132,25 |

| 12 | 12,8 | 163,84 | 27 | 13,3 | 176,89 |

| 13 | 11,9 | 141,61 | 28 | 13,8 | 190,44 |

| 14 | 8,5 | 72,25 | 29 | 15,0 | 225,0 |

| 15 | 7,0 | 49,0 | 30 | 13,5 | 182,25 |

| Итого | 3812,32 |

![]() ;

; ![]()

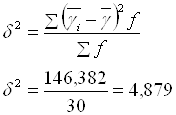

Общая дисперсия равна:

![]()

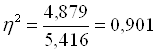

Считаем коэффициент

детерминации:  или 90,1%

или 90,1%

Вывод: вариация дохода страховых организаций на 90,1% обусловлена вариацией прибыли и на 9,9% вариации прочих факторов.

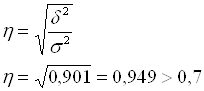

Найдем эмпирическое корреляционное отношение по формуле:

Так как эмпирическое корреляционное отношение больше 0,7 можно сделать вывод, что связь между прибылью и доходом страховых организаций высокая.

Задание № 3.

По результатам выполнения задания 1 с вероятностью 0,954 определите:

1. Ошибку выборки средней величины доходов и границы, в которых она будет находиться в генеральной совокупности.

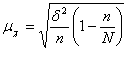

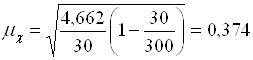

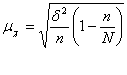

![]() млн. руб.

млн. руб.

![]() =4,662

=4,662

![]() =30 – 10%

=30 – 10%

N=300 – 100%

, где

, где

![]() - численность выборочной

совокупности;

- численность выборочной

совокупности;

![]() - численность генеральной

совокупности.

- численность генеральной

совокупности.

тыс. руб.

тыс. руб.

Найдем предельную ошибку:

![]() , где

, где

![]() - нормированное отклонение –

«коэффициент доверия», зависящий от вероятности, с которой гарантируется

предельная ошибка выборки;

- нормированное отклонение –

«коэффициент доверия», зависящий от вероятности, с которой гарантируется

предельная ошибка выборки;

![]() - средняя ошибка выборки.

- средняя ошибка выборки.

![]() =

= ![]() тыс.

руб.

тыс.

руб.

(p=0,954; t=2)

Найдем границы:

![]()

![]()

![]()

Вывод: с вероятностью 0,954 можно утверждать, что доход страховых организаций в генеральной совокупности будет находится в пределах от 10,185 млн. руб. до 11,681 млн. руб.

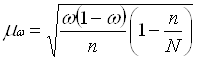

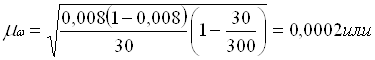

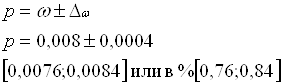

2.Ошибку выборки доли страховых организаций с доходами 14 млн. руб. и более и границы, в которых будет находиться генеральная доля:

;

;

0,02%

0,02%

Посчитаем предельную ошибку:

![]() ;

;![]() 2*0,0002=0,0004

или 0,04%

2*0,0002=0,0004

или 0,04%

Найдем пределы:

Вывод: с вероятностью 0,954 можно утверждать, что ошибка в выборке доли организаций с доходом 14 млн. руб. и более составляет 0,04%, границы в которых находится генеральная доля от 0,76% до 0,84%.

Задание №4

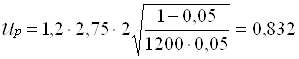

Определите тарифную ставку страхования профессиональной ответственности аудиторов при средней убыточности 55 руб. на 100 руб. страховых сумм, экспертной оценке вероятности наступления страхового события – 0,05, числе договоров – 1200, доле абсолютной нагрузки в брутто – ставке – 25% и вероятности непревышения возмещения по сравнению со страховыми суммами – 0,997

Решение:

Определим часть нетто – ставки страхования:

и0=55*0,05=2,75руб. на 100 руб. страховой суммы.

Определяем рисковую надбавку

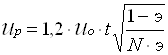

![]()

, где

, где

и0 – основная часть нетто – ставки

ир – рисковая часть

э – экспертная оценка вероятности наступления страхового случая

t – коэффициент доверия, кратности не превышения возмещения по сравнению со страховыми суммами:

N – количество договоров

dF – доля абсолютной нагрузки в брутто – ставке.

руб. со 100 руб. страховой суммы.

руб. со 100 руб. страховой суммы.

Определим брутто – ставку (тариф) страхователя:

руб. со 100 руб. страховой суммы.

руб. со 100 руб. страховой суммы.

Тарифная ставка страхования профессиональной ответственности аудиторов составит 4,776 руб. со 100 руб. страховой суммы.

3.Аналитическая часть

3.1 Постановка задачи

Обобщенную оценку эффективности деятельности страховых организаций дают достигнутые ими финансовые результаты.

Одним из направлений изучения финансовых результатов деятельности организации является анализ прибыли, полученных за несколько отчетных периодов, то есть динамики.

Страховые организации предоставляют в органы статистики сведения о финансовом состоянии, где отражают объем прибыли (убытка). Эта прибыль характеризует конечный финансовый результат и определяется на основе бухгалтерского учета всех хозяйственных операций.

По данным отчетов о прибылях и убытках страховой организации за несколько лет, предоставлены в таблице 3.1, проведем анализ динамики прибыли страховых организаций, для этого рассчитаем следующие показатели:

· абсолютный прирост;

· темп роста;

· темп прироста;

· абсолютное значение 1% прироста;

· средние за период уровень ряда, абсолютный прирост, темп роста и прироста;

Таблица 3.1

Деятельность страховых организаций.[1]

|

1995 |

2000 |

2001 |

2002 |

2003 |

2004 |

2005 |

|

| Число учтенных страховых организаций | 2217 | 1166 | 1196 | 1205 | 1187 | 1063 | 983 |

| Число филиалов страховых организаций (на конец года) | 6393 | 4507 | 4628 | 5249 | 4955 | 4944 | 5038 |

| Уставный капитал, млн. руб. | 1642,1 | 16041,6 | 36614 | 52947,1 | 76336,4 | 130350,3 | 142042,1 |

| Коэффициент выплат, процентов | 72,7 | 81,5 | 69 | 70,5 | 65,4 | 62,4 | 60,9 |

| Число заключенных договоров страхования, млн. | 113,3 | 90,9 | 90,6 | 99,7 | 106,4 | 108 | 138,1 |

| - в том числе добровольного страхования | 82,5 | 88,8 | 86,7 | 96,4 | 89,7 | 77,5 | 103,3 |

| Страховые премии (взносы), млн. руб. | 23641,1 | 170074,1 | 291174,3 | 329877,8 | 446791 | 470525,7 | 506151,1 |

| - из них по договорам добровольного страхования, заключенным за счет средств граждан | 3373,7 | 83432,1 | 158374,4 | 148325,4 | 130663,3 | 138333,7 | 99022,4 |

| Выплаты по договорам страхования, млн. руб. | 17193,7 | 138566 | 201002,7 | 232530,4 | 292346,4 | 293562,8 | 308484,4 |

| - из них по договорам добровольного страхования, заключенным за счет средств граждан | 2523,8 | 91364 | 136600,7 | 142151 | 123309,1 | 115070,9 | 76258,2 |

| Страховая сумма по договорам добровольного страхования, млрд. руб. | 974,5 | 12834,2 | 20190 | 29084,8 | 41977,5 | 51479 | 93315,2 |

| Страховые премии (взносы) по договорам, переданным в перестрахование (без учета ретроцессии), млн. руб. | 1072,9 | 24987,1 | 43034,9 | 53206,5 | 107356,7 | 87391,9 | 83433,5 |

| Прибыль, млн. руб. | 1891,8 | 2352,1 | 3208 | 17798 | 16237,5 | 11744 | 29659 |

| Убыток, млн. руб. | 96,7 | 262,7 | 412,3 | 424,8 | 779,1 | 1540,3 | 858,6 |

3.2Методика решения задачи

Расчет показателей анализа ряда динамики осуществим по формулам, представленным в таблице 3.2

Таблица 3.2

Формулы расчета показателей

| Показатель | Базисный | Цепной | Средний |

| Абсолютный прирост |

|

|

|

| Темп роста |

|

|

|

| Темп прироста |

|

|

|

Средний уровень в интервальном ряду динамики вычисляется по формуле:

.

.

Для определения абсолютной величины, стоящей за каждым процентом прироста прибыли, рассчитывают показатель абсолютного значения 1% прироста (А%). Один из способов его расчета – расчет по формуле:

![]() ;

;

где у1- уровень первого периода; уi- уровень сравниваемого периода; уi-1- уровень предыдущего периода; уn- уровень последнего периода; n-число уровней ряда динамики.

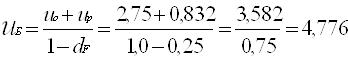

3.3 Технология выполнения компьютерных расчетов

Расчеты показателей анализа динамики прибыли организации выполнены с применением пакета прикладных программ обработки электронных таблиц MS Excel в среде Windows.

Расположение на рабочем листе Excel исходных данных (табл.3.1) и расчетных формул (в формате Excel) предоставлено в таблице 3.3.

Таблица 3.3

![]()

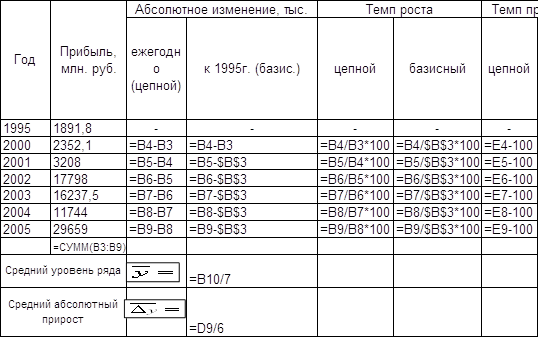

Результаты расчетов приведены в таблице 3.4.

Таблица 3.4

На рисунке 1 представлено графически изображение динамики прибыли страховых организаций за 7 лет.

Рис. 1 Изменение прибыли страховых организаций

3.4 Анализ результатов статистических компьютерных расчетов

Результаты проведенных расчетов позволяют сделать следующие выводы: наблюдается скачкообразная динамика прибыли в течение анализируемого семилетнего периода деятельности страховых организаций. Средний размер прибыли страховых организаций составил 11841,486 млн. руб., в среднем за год она увеличилась на 4627,867 млн. руб. или на 9,0%.

Абсолютное значение 1% прироста, с 1995г. по 2003г. увеличивается, причем резкий рост прибыли замечен в периоде с 2002г. по 2003г. (на 145,9 млн. руб.), затем рост прибыли начинает уменьшаться в периоде с 2003г. по 2005г.. Самое минимальное значение было 1995году и оно составило 18,918 млн. руб., а самое максимальное значение было в 2003 году и оно составило 177,98 млн. руб. Таким образом, состояние прибыли страховых организаций можно считать нестабильным.

Для более глубокого анализа динамики прибыли необходимо изучить изменения составляющих её элементов и направления этих изменений за рассматриваемый период, выявить влияние отдельных факторов.

Заключение

В своей курсовой работе на тему: «Статистическое изучение страхового рынка», я постаралась раскрыть многие вопросы, такие как: понятие и задачи статистики страхования; система показателей статистики страхования; статистическое изучение динамики показателей страхового рынка.

В расчетной части было поставлено несколько задач: по исходным данным построить статистический ряд распределения предприятий по признаку – доходы страховых организаций, образовав, пять групп с равными интервалами, рассчитать характеристики интервального ряда распределения: среднюю арифметическую, среднее квадратическое отклонение, коэффициент вариации, моду и медиану. Установить наличие и характер связи между признаками денежный доход и прибыль, методом аналитической группировки образовав, пять групп с равными интервалами по факторному признаку. Измерить тесноту корреляционной связи между названными признаками с использованием коэффициентов детерминации и эмпирического корреляционного отношения. По результатам выполнения задания 1 с вероятностью 0,954 определить: ошибку выборки средней величины доходов и границы, в которых она будет находиться в генеральной совокупности; ошибку выборки доли страховых организаций с доходами 14 млн. руб. и более и границы, в которых будет находиться генеральная доля. Определить тарифную ставку страхования профессиональной ответственности аудиторов. Сделать выводы по результатам выполнения задания.

В результате выполнения поставленных задач можно сделать следующие выводы: расчеты проведенные по ряду распределения показали, что средний доход страховых организаций изучаемой совокупности составил 10,933 млн. руб., при среднем квадратическом отклонении 2,159 млн. руб., коэффициент вариации составил 19,7% это означает, что совокупность однородна по изучаемому признаку. Наиболее часто встречаются организации с доходом 16 млн. руб., а также у 50% страховых организаций доход более 11,428 млн. руб., а у остальных 50% организаций менее. Сравнивая, графы 5 и 7 аналитической таблицы мы видим, что с увеличением прибыли страховых организаций растет их доход, отсюда следует, между этими показателями имеется прямая зависимость.

Вариация дохода страховых организаций на 90,1% обусловлена вариацией прибыли и на 9,9% вариации прочих факторов.

Так как эмпирическое корреляционное отношение больше 0,7 можно сделать вывод, что связь между прибылью и доходом страховых организаций высокая. с вероятностью 0,954 можно утверждать, что доход страховых организаций в генеральной совокупности будет находится в пределах от 10,185 млн. руб. до 11,681 млн. руб.; с вероятностью 0,954 можно утверждать, что ошибка в выборке доли организаций с доходом 14 млн. руб. и более составляет 0,04%, границы в которых находится генеральная доля от 0,76% до 0,84%.

Тарифная ставка страхования профессиональной ответственности аудиторов составит 4,776 руб. со 100 руб. страховой суммы.

В аналитической части работы необходимо было самостоятельно изучить статистический материал (который был взят из «Статистического ежегодника 2006»), с выполнением расчетов при помощью компьютерной техники, результат расчетов представляется в виде статистического графика. Аналитическая часть завершается аргументированными выводами.

В самом конце работы составляется список использованной литературы.

Список используемой литературы

1. Курс социально-экономической статистики: под ред. Л.С. Антоненко – М.: ЮНИТИ – ДАНА. 1999г.

1. Социально-экономическая статистика: Учебник для вузов/Под ред. проф. Б. И. Башкатова. – М.: ЮНИТИ – ДАНА, 2002. – 703 с.

2. Гусаров В. М. Статистика: Учеб. пособие для вузов – М.: ЮНИТИ – ДАНА, 2001 – 463 с.

3. Гусаров В. М. Теория статистики: Учебн. Пособие для вузов. – М.: Аудит, ЮНИТИ, 1998. – 247 с.

4. В. Б. Житков – Российский статистический ежегодник. 2006: Стат. Сб. РОССТАТ – М, 2006 – 819 с.

5. Статистика: учеб. пособие/ А.В. Багат, М.М. Конкина, В.М. Симчера; под ред. В.М.Симчеры. – М.: Финансы и статистика, 2005. – 368с.

[1] Российский статистический ежегодник 2006