Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Курсовая работа: Услуги коммерческих банков

Курсовая работа: Услуги коммерческих банков

Содержание

Введение

1Общая характеристика банковских услуг

1.1 Понятие банковской услуги их классификация

1.2 История возникновения и развития банковских услуг

2Рынок банковских услуг

2.1Состояние рынка банковских услуг в 2005 – 2006 г.г

2.2 Современное состояние рынка банковских услуг

3Проблемы и перспективы развития банковских услуг

3.1 Проблема развития потребительского кредитования

3.2 Платежные системы на современном этапе

3.3 Применение информационных технологий в сфере банковских услуг

Заключение

Список использованных источников

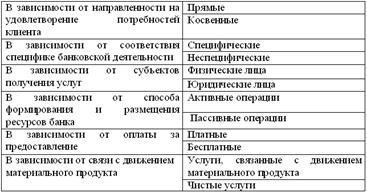

Приложение А Классификация банковских услуг

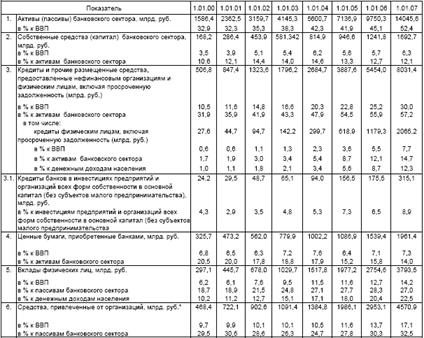

Приложение Б Показатели деятельности банковского сектора РФ

Введение

В национальной экономике банковская система является важнейшим институтом, обеспечивающим общую экономическую стабильность и безопасность ее развития. Мировой опыт свидетельствует, что полноценное развитие банковской инфраструктуры дает решающий импульс росту национальной экономики. Через банковские системы образуются крупнейшие инвестиционные ресурсы и государства заинтересованы в их направлении на нужды национальной экономики.

Вместе с тем банковская система является глобальным финансовым институтом, неизбежно требующим интеграции национальных рынков в мировую финансовую систему. Наиболее часто такая интеграция реализуется за счет открытия на территории другого государства банковских подразделений (дочерних банков или их филиалов).

Формирование банковского сектора, обеспечивающего предоставление экономике базового комплекса услуг и выступающего главным элементом финансового посредничества в процессе рыночных преобразований, стало определяющим направлением. Широкие функциональные возможности банков определяют их высокую значимость в обеспечении финансовой стабильности и перспектив развития российской экономики.

Банковская система России пережила сложное для себя время. После кризиса 1998 года на рынке банковских услуг произошли изменения, которые повлекли за собой не только структурные изменения банковской системы, но и недоверие населения к банкам.

Актуальность выбранной темы заключается в том, что на современном этапе значение рынка банковских услуг вышло за рамки собственно денежных и кредитных отношений. Банки выступают в роли института, стоящего наравне с государством и рынком. Без них невозможна нормальная, рациональная организация хозяйственной деятельности в общественном масштабе. Мощные социально - ответственные банки способны превратить рынок в орудие эффективной политики государства. Слабые банки – фактор неизбежного ослабления государства и дисбаланса экономики. В современном обществе банки занимаются предоставлением самых разнообразных видов услуг. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование народного хозяйства, страховые услуги, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Кредитные учреждения выступают в качестве консультантов, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия.

В настоящее время на рынке банковских услуг существует широкий выбор для клиентов: рублевые и валютные депозиты, текущие счета, пластиковые карточки, дорожные чеки, акции и векселя банков и других эмитентов, кредиты, депозитарные услуги, обмен валюты, консультации по инвестициям и налогообложению, трастовые операции.

Таким образом, цель нашего исследования заключается в том, чтобы рассмотреть роль банковских услуг в обеспечении финансовой стабильности и перспектив развития российской экономики.

Задача работы - рассмотреть историю возникновения и развития банковских услуг, их классификацию, состояние рынка банковских услуг в 2005 – 2007 годах, отразить изменения происходящие на рынке банковских услуг в соответствии с появлением новых технологий обработки информации и связи, проанализировать риски связанные с предоставлением услуг коммерческими банками, выделить проблемы развития услуг коммерческих банков и пути их решения, осветить перспективные направления развития услуг коммерческих банков.

Объектом исследования является сфера банковских услуг Российской Федерации.

Предмет исследования – услуги, оказываемые коммерческими банками.

В работе применены следующие методы исследования: сбор и анализ эмпирических фактов, методы анализа и синтеза, метод индукции и дедукции, графический метод, системный подход к объекту исследования.

Методологической основой данной курсовой работы являются методические материалы, труды российских и зарубежных экономистов, статьи из периодической печати, нормативные акты.

1 Общая характеристика банковских услуг

1.1 Понятие банковской услуги их классификация

В современной литературе существует множество определений понятия услуга:

1) Услуга - все виды труда, непосредственно не занятые изменением и приобретением форм материи и сил природы. Это виды труда, которые посредством обслуживания самого потребления вещей, направлены на удовлетворение разнообразных индивидуальных запросов населения.

2) Услуга - виды деятельности, работ, в процессе выполнения которых не создается новый, ранее не существовавший продукт, но изменяется качество уже имеющегося, созданного продукта. Это блага, предоставляемые не в виде вещей, а в виде деятельности.

3) Услуга - работа, выполненная для удовлетворения чьих-либо нужд, потребностей, хозяйственных или других удобств, предоставляемых кому-либо.

Таким образом, для оказания услуг необходимо выполнять отдельные действия т.е осуществлять ряд операций. Исходя из вышеуказанного, сформулируем определение банковской услуги.

Банковская услуга - это предоставляемые клиентам технические, технологические, финансовые, интеллектуальные и профессиональные виды деятельности банка, сопровождающие и оптимизирующие проведение банковских операций. Для более детального понимания данного понятия рассмотрим основные этапы развития теории банковских услуг.

Начальным этапом развития теории банковских услуг следует считать конец 60-х - начало 70-х гг., когда были опубликованы исследования ученых Мичиганского Университета (X. Дуглас "Банковская политика в области кредитования", 1971), Уэлльского университета (Д. Ревелл "Конкуренция и регулирование банковской деятельности", 1978), Женевского университета "Кредитные услуги сберегательных банков", 1974), работы Ш. Дерея "Стратегия Британских банков и международная конкуренция" (1977), исследования Г. Брайана "Конкуренция в банковской сфере" (1970).

Второй этап развития теории банковских услуг - конец 80-х -начало 90-х гг. охарактеризован как попытки исследования особенностей деятельности кредитно-финансовых систем отдельных стран и возможных последствий влияния глобализации и централизации банковского капитала на рынок банковских услуг. К наиболее известным работам этого периода следует отнести следующие: Ф. Дерек "Глобальная стратегия банков" (Нью Йорк, 1990), В. Малпас "Как работает финансовая система Сити" (Лондон, 1988), О. Доннел "Финансовые операции регионального инвестиционного банка" (Лондон, 1981), Е. Балларин "Коммерческие банки в условиях финансовой революции" (Кембридж, 1986) и многие другие.

Третий этап развития теории банковских услуг начался в 1991 г. и продолжается по настоящее время. Подписание Маастрихтского Договора в 1992 г. о создании Европейского Валютного союза и введение с января 1999 г. единой европейской валюты - евро положили начало пересмотру концепции комплексного банковского обслуживания клиентов. Широкое распространение получили услуги на рынке ссудных капиталов, электронные услуги, начался рост слияний и поглощений банков. Необходимо отметить исследования П. Роуза "Банковский менеджмент, предоставление финансовых услуг" (1995), Дж. Синки "Управление финансами в коммерческих банках" (1994), К. Фабри "Банки в условиях становления рыночной экономики" (1991), Д. Джентле "Индустрия финансовых услуг'' (1993)./1/

Итак, рассмотрев основные этапы развития теории банковских услуг выделим проблемы, возникающие непосредственно в теории, а также современные точки зрения по поводу терминов, используемых в банковской деятельности.

Ряд проблем в теории банковских услуг (терминологическая база, особенности применения опыта западных банков на современном российском рынке банковских услуг, банковские услуги на рынках капиталов и ценных бумаг, банковские услуги с использованием новейших банковских технологий) изучен недостаточно подробно в силу объективных причин: закрытости и недоступности информации, наличия в западных источниках преимущественно общих характеристик и рекомендаций.

При исследовании мирового опыта развития банковских услуг отечественные и зарубежные ученые уделяют большое внимание определению основных терминов и понятий, используемых в международной и российской банковской практике. В.М. Усоскин считает коммерческие банки финансовыми посредниками, обеспечивающими механизм межотраслевого и межрегионального перераспределения денежного капитала в обществе. При этом он выделяет следующие основные банковские операции: прием депозитов, выдача кредитов и осуществление денежных платежей и расчетов./2/ О.И. Лаврушин рассматривает банковские операции как проявление банковских функций на практике, а банковские услуги как одну или несколько операций банка, удовлетворяющих определенные потребности клиента и проведение банковских операций по поручению клиента в пользу последнего за определенную плату, что совпадает с определением банковской услуги данным А.И. Жуковым. В свою очередь, Е.Ф. Жуков подразделяет банковские операции на активные и пассивные и причисляет к финансовым услугам банков такие виды деятельности как лизинг, факторинг, форфейтинг, трастовые операции. Е.Б. Ширинская относит консультационные услуги банков к забалансовым операциям, поскольку их предоставление не ведет к росту активов и пассивов, а оплата представляет собой комиссионное вознаграждение. В целом, мнение отечественных ученых по проблеме разграничения понятий банковской операции и банковской услуги сводится к рассмотрению банковских услуг как разновидности банковских операций. В этой связи иллюстративно мнение О.И. Лаврушина, согласно которому отличие банковских операций от услуг заключается в том, что "операции осуществляются в денежной форме, отражают денежные потоки в различных фазах воспроизводства, совершаются непосредственно через банки". Следует также отметить единую точку зрения отечественных ученых, указывающих на важнейшую роль банков в обслуживании реального сектора экономики и генерировании около рыночного пространства./3/

Таким образом, в результате наличия различных точек зрения по поводу терминов, используемых в банковской деятельности, в российской практике не существует единого подхода к разграничению понятий банковская операция и банковская услуга. Российские экономисты обычно относят к банковским операциям весь спектр услуг. Зарубежные ученые, в свою очередь, рассматривают банковские операции лишь как разновидность банковских услуг.

В современной экономической литературе распространено понятие «банковского продукта». Банковский продукт - комплекс взаимосвязанных банковских услуг и операций, направленный на удовлетворение потребностей клиентов в отдельных видах банковской деятельности. Следовательно, понятие «банковская услуга» является составной частью «банковского продукта», между двумя понятиями существуют отличия проявляющиеся в следующем:

1) Неосязаемы физически, их невозможно увидеть, пощупать, понюхать или услышать.

2) Неотделимы от своего источника, в то время как продукт в его материальном виде существует независимо от присутствия или отсутствия источника его происхождения.

3) Не могут накапливаться и сохраняться. Потребитель должен пользоваться услугой только в момент, когда она ему предоставляется.

4) Непостоянство качества. Одинаковые продукты обладают одним и тем же качеством, т.е оказываются клиентам на одном уровне качества; одинаковые услуги могут оказываться на более высоком или более низком уровнях качества.

Итак, рассмотрев соотношение понятий банковский продукт и банковская услуга, выделим отличительны черты, свойственные только банковским услугам. Банковские услуги имеют следующие особенности:

1)В своей основе абстрактны; в момент получения потребитель не видит их материальной субстанции; они приобретают конкретный характер на базе заключенного договора между банком и потребителем банковских услуг;

2)Оказание их

связано с использованием денег в различных

формах и качествах (деньги предприятий или физических лиц,

деньги наличные и в безналичной форме, деньги, в электронной форме или на

бумажных носителях, деньги, эмитированные коммерческим банком и центральным

банком, различные денежные документы);

3)Покупка или продажа большинства услуг связана с протяженностью во времени. Потребитель услуг, например при получении кредита, открытии депозита, покупке банковской ценной бумаги или при абонировании банковского сейфа, вступает в более или менее продолжительные отношения с банком.

Критерием правильного предоставления банковских услуг является их научно-обоснованная классификация. Классификация банковских услуг основана на ряде критериев, характеризующих особенности их предоставления клиентам.

Существуют следующие критерии классификации банковских услуг (см. Приложение А )

Рассмотрим прямые и косвенные услуги. Прямые услуги, удовлетворяющие непосредственные пожелания клиента (платежные, коммерческие, инвестиционные услуги). Косвенные или сопутствующие, облегчающие или делающие более удобным предоставление прямых услуг без получения клиентом дополнительной прибыли (клиринговые услуги, телефонное управление счетом(домашний банк), консультационные услуги, выдача пластиковой карточки на базе депозитного счета).

Банковские услуги, прежде всего можно подразделить на специфические и неспецифические услуги. Специфическими услугами является все то, что вытекает из специфики деятельности банка как особого предприятия. К специфическим услугам относятся три вида. выполняемых ими операций:

1) депозитные операции,

2) кредитные операции.

3) расчетные операции.

Депозитные операции связаны с помещением денежных средств клиентов в банк во вклады (депозиты). Исторически данной операции предшествовала сохранная операция, когда люди помещали свои ценности на сохранение в банки, обеспечивающие надежность и безопасность сбережений. За помещение денег на депозит клиенты банка получают ссудный процент.

Кредитная операция является основной операцией банка. Не случайно банк иногда называют крупным кредитным учреждением. И это действительно так: в общей сумме активов банка основной удельный вес составляют кредитные операции. Чаще всего за счет кредитования клиентов банк получает и большую часть дохода.

Расчетные операции, которые производит банк, могут осуществляться как в безналичной, так и в наличной форме. По поручению клиентов банки могут открывать различные счета, с которых производятся платежи, связанные с покупкой или продажей товарно-материальных ценностей, выплатой заработной платы, перечислением налогов, сборов и других не менее важных платежей.

В состав неспецифических банковских услуг входят следующие : посреднические услуги, услуги, направленные на развитие предприятия (внедрение на биржу, размещение акций, юридическая помощь, информационные услуги и т.п.), предоставление гарантий и поручительств, доверительные операции (включая консультации и помощь в управлении собственностью по поручению клиента), бухгалтерская помощь предприятиям, представление клиентских интересов в судебных органах, услуги по предоставлению сейфов, туристские услуги и др.

В зависимости от субъектов получения услуги предоставляются как юридическим, так и физическим лицам. Практически набор услуг тем и другим лицам может быть в тех или иных банках одинаков, неодинаковым может оказаться только их объем. В сводном перечне услуг российских коммерческих банков услуги, предоставляемые населению, занимают пока незначительный удельный вес, им еще предстоит увеличить количество видов операций для физических лиц (в том числе по совершению платежей, кредитованию производственных и потребительских нужд, приему вкладов и др.).

Поскольку банки аккумулируют (собирают) свободные денежные средства и их перераспределяют, направляют на возвратной основе нуждающимся хозяйственным организациям, банковские услуги могут осуществляться в форме как пассивных, так и активных операций. С помощью пассивных операций банки формируют свои ресурсы (например, за счет депозитов, продажи сертификатов, кредитов, полученных у других банков, и т.п.).

Осуществляя активные операции, банки размещают привлеченные и собственные ресурсы на нужды различных хозяйственных организаций и населения.

В зависимости от платы за предоставление банковские услуги подразделяются на платные и бесплатные услуги. Это ,однако, не означает, что какой-то определенный тип услуг полностью является платным либо бесплатным. Дело банка определить, за какую разновидность, например, расчетных операций необходимо взыскивать плату с клиентов, а за какую - плату не устанавливать. По ряду соображений отдельные операции в составе расчетных, кредитных и депозитных могут осуществляться бесплатно. В зависимости от связи с движением материального продукта банковские услуги подразделяются на услуги связанные с его движением и чистые услуги.

Поскольку банки своими денежными операциями обслуживают главным образом движение материального продукта, их основная часть бесспорно относится к первому виду услуг. Способствуя продвижению товаров, данные услуги банка (такие как, например, услуги предприятиям транспорта, связи, торговли) создают новую дополнительную стоимость. Чистые услуги предоставляются организациям, занятым непосредственно материальным производством, а также отдельным гражданам для удовлетворения их личных потребностей.

Таким образом, проанализировав понятие банковская услуга можно сделать вывод о том, что банковские услуги представляют собой особый вид услуг, так как они состоят из различных операций, выполняемых в процессе денежного обращения.

Следовательно, экономическую базу оказания банковских услуг образуют деньги, обращающиеся как ссудный капитал.

Они представляют собой реально существующие материальные ценности, производительное использование которых образует новую стоимость.

Но не стоит забывать, что критерием правильного предоставления банковских услуг является их научно-обоснованная классификация. Теоретическое значение классификации банковских услуг заключается в том, что она систематизирует и обобщает большой спектр услуг, предоставляемых различными банками.

Это позволяет совершенствовать банковские услуги, влияет на практику их организации. Практическое значение классификации в том, что она помогает банковским работникам лучше понять назначение отдельных видов услуг и возможности их использования для оперативного контроля и руководства за деятельностью банка.

1.2 История возникновения и развития банковских услуг

Дело том, банковские услуги изменялись с течением времени, и прежде чем анализировать современное состояние рынка банковских услуг необходимо рассмотреть процесс трансформации банковских продуктов во времени. Проанализируем эволюцию банковских продуктов в контексте развития отношений банка и клиента при переходе от одной ступени экономики к другой

Прежде чем приступить к анализу, необходимо уточнить, что полезность банковского продукта обнаруживается лишь в ходе его потребления, которое, как правило, происходит параллельно с процессом создания продукта. Поскольку при потреблении продукт преобразуется в услугу для клиента, постольку банковская услуга производна от банковского продукта. Заметим, что банковские продукты динамичны, многообразны. Они эволюционируют от одних видов к другим, т.к. на каждом этапе развития экономики спрос на них удовлетворяется на разных условиях их многочисленными производителями.

В данном разделе речь пойдет об исконных формах банковских продуктов не столько в качестве самостоятельных исторических явлений, соответствующих определенному этапу развития экономики, сколько в качестве элемента современных, более развитых их форм. Как отмечалось ранее, денежный рынок стал исходным звеном развития банковского бизнеса. Именно поэтому исследование современных форм отношений банка и клиента следует начать с денежного рынка. На денежном рынке банковские продукты удовлетворяют спрос экономических субъектов на хранение сбережений и управление ликвидностью. Потребность в хранении денег обусловлена дискретностью воспроизводственного процесса, несовпадением момента получения денег и их расходования в процессе обменных сделок.

В период экономики товарного обращения, нацеленной на выживание, объектом хранения могли быть лишь суммы, не востребованные для текущих расходов или отложенные на всякий случай. Однако условие предварительного уведомления об изъятии суммы и срочности вклада не позволяло хранить денежные средства, которые в любой момент могли быть востребованы на текущие нужды. В этой ситуации обменный банк выступал лишь в роли депозитария.

По мере развития производства и наполнения рынка товарами, выживание сменяется стабильным существованием, для которого важным мотивом является сохранность и накопление сбережений для будущих расходов. В этот период создание права изъятия вклада по требованию, наряду с соблюдением условия его сохранности, стало мощным импульсом к дальнейшему развитию депозитных продуктов «до востребования». Последние позволяли в любой момент дебетовать счет вкладчика на основании приказа (чека), поручения, требования или сбора платежей (инкассо) без предварительного уведомления банка. С момента удовлетворения спроса в хранении денежных сбережений на текущие и будущие нужды и в управлении текущей ликвидностью обменный банк превращается из депозитария в общественного кассира и посредника в платежах.

Началом нового витка эволюционных изменений на денежном рынке стал переход от товарного обращения к капиталистическому, в котором капитал в денежной форме вначале должен «исчезнуть», трансформировавшись в производительную и товарную форму, а затем опять «появиться» в исходной форме, но возросшей на величину новой стоимости благодаря человеческому капиталу и другим факторам производства. Эта «метаморфоза» капитала заложена в недрах капиталистического производства, целью которого является производство добавочной стоимости, поэтому к мотиву сохранения ценности присоединяется мотив приращения ценности или капитализации. Заметим, что переход к производству, нацеленному на авансирование стоимости с целью ее капитализации, совпал с обретением банком права свободно распоряжаться принятым вкладом и создавать требования против принятых обязательств. В этих условиях вклады «на хранение» и вклады «по требованию» зачастую представляются одним комплексным продуктом - сберегательным вкладом «до востребования» и производными от него разновидностями. Создание производных требований и обязательств способствовало трансформации обменных банков в новый тип капиталистических банков.

Принципиальная разница между новыми банками и обменным банком заключается в форме посредничества и их деятельности на рынке. Обменные банки функционировали в качестве прямого посредника, организующего перемещение сбережений и ликвидности от одного экономического агента к другому. Новые капиталистические банки выступают в роли производных посредников, поскольку они против первичных требований и обязательств создают производные требования и обязательства, нацеленные на сохранение и приращение стоимости. Сферой деятельности обменного банка являлся рынок ликвидности, а капиталистического - рынок денег и капитала, включающий множество производных сегментов.

В период капиталистического производства основным средством, удовлетворяющим потребность экономических агентов в сохранности и капитализации стоимости, стали депозитные продукты. На наш взгляд, депозитные продукты выражают отношения по поводу суммы вкладчика, доверенной банку или другому посреднику на различных, с точки зрения сроков, изъятия, вознаграждения и т.д., условиях. С точки зрения сроков депозиты подразделяются на краткосрочные, среднесрочные и долгосрочные. По критерию изъятия делятся на депозиты с уведомлением об изъятии вклада за определенный период времени или без уведомления, т.е. по требованию. По уровню ликвидности выделяются трансакционные депозиты, сберегательные и инвестиционно-накопительные.

В условиях финансовой экономики воспроизводство нацелено на создание финансовых инноваций. Финансовой экономике характерен второй и третий уровень производности, а также разделение функций по управлению активами и рисками. В банковском деле появляются вторичные производные, комплексные продукты. Отметим, что вклады «на хранение» и «вклады в рост», несмотря на свое разнообразие, постепенно теряли привлекательность, не имея вторичного рынка. Это стало импульсом к производству банковских депозитных обязательств с производными рынками обращения. Банковские депозитные титулы дали возможность иметь отношения по вкладам, не будучи постоянно привязанным, к «своему банкиру», но, в то же время, не порывая с ним отношений. С этого момента депозитные продукты уже различаются как первичные и производные. Появление последних, с одной стороны, открывает доступ другим финансовым посредникам к депозитному рынку, а, с другой, - создает серьезную конкуренцию банковскому бизнесу со стороны небанковских посредников.

Современные депозиты подразделяются на управляемые и неуправляемые, в зависимости от возможности банка контролировать и регулировать движение денежных средств вкладчиков. К управляемым депозитным обязательствам относятся сберегательные вклады, срочные депозиты, сделки РЕПО, займы через дисконтное окно ЦБ, покупка федеральных фондов и др., т.к. их движение банк может контролировать перманентно. Что касается продуктов по требованию которых выпущенным обязательством управляет клиент, а банк в любой момент лишь выполняет его требование, то они относятся к типу неуправляемых депозитов (трансакционные счета, сберегательные счета на сберкнижке с выпиской счета, счета денежного рынка). Данная группа банковских депозитов отличается большим разнообразием и высокой динамичностью. Львиную долю в ее составе занимают трансакционные счета, характеризующиеся значительной непредсказуемостью и опасностью «набега» вкладчиков, а также высокими операционными издержками, небольшой доходностью, низким уровнем оседания вкладов./4/

Трансакционные счета, наряду с хранением текущей ликвидности, являются инструментом осуществления платежей со счета на счет. При этом открытие счета стало основой новых динамичных и многообразных отношений банка и клиента.

Заметим, что если у истоков банковского бизнеса открытие счета в банке выражало лишь отношения хранения денежных средств, то в современную эпоху - это предпосылка для инкассо, перевода, платежа, клиринга, позволяющего осуществлять взаимные платежи агентов денежного рынка через компенсацию обязательств. К тому же, банковский счет выражает отношения кредитора и заемщика, являясь титулом кредита.

Следовательно, с учетом динамичности и многообразия отношений, возникающих при открытии счета в банке, можно констатировать, что банковский счет - это рамочное соглашение по которому банк обязуется предоставить владельцу счета совокупность услуг. Мотивом для открытия счета может быть, с одной стороны, потребность клиента в хранении, переводе, инкассо, инвестировании, выплате и т.д., с другой, - его обязанность иметь счет в банке в качестве хозяйствующего субъекта. Открытие счета требует заключения соглашения банка и агента, в котором определяются их отношения, режим работы счета и др. условия.

Началом нового витка эволюционных изменений в банковском деле стало появление банковских переводов. Банковский перевод обеспечил связь локальных рынков, решил проблему ограниченности хартального способа передачи денежных средств. С точки зрения применяемой технологии он может выступать в качестве классических безналичных расчетов и электронных средств платежа. Инициатива о переводе может исходить и от плательщика, и от получателя денег. При этом плательщик выписывает поручение, а получатель - требование банку о переводе денег со счета плательщика на счет получателя. В соответствии с классификацией ОЭСР, проведенной в 1983 году различаются дебетовые и кредитовые банковские переводы.

При дебетовом переводе инициатива начала процедуры оплаты принадлежит продавцу товара, который желает получить причитающуюся ему сумму платежа раньше, чем она будет взыскана со счета плательщика. В данной ситуации для инкассации платежа он либо передает банку акцептованный плательщиком вексель, чек или получит право производить регулярные снятия денег с его счета. При кредитовом переводе инициатива процедуры оплаты в банке принадлежит плательщику, который дает распоряжение банку посредством чековых приказов, дебетовых и кредитовых требований-поручений (авизо), клирингового счета кредитовать счет получателя. При этом сумма платежа сначала списывается со счета плательщика, а затем переводится на счет получателя.

Современные банки для перемещения денег используют не только бумажные носители, но и компьютерные технологии, в результате чего возникают электронные банковские продукты, которые зачастую называют электронными деньгами. Электронные платежные продукты широко представлены кредитными и дебетовыми пластиковыми карточками. Они выступают многоцелевым инструментом кассового, кредитного обслуживания. Платежные карточки иногда называют аккредитивом, объединяющим платеж и снятие со счета. Кроме этого, они являются инструментом гарантии чеков, дублируя классический платежный инструмент. В последнее время пластиковые карточки сочетаются с дополнительными услугами (страхование, гарантии, скидки).

Таким образом, рассмотрев развитие банковских продуктов в историческом разрезе можно сделать вывод о том, что предоставляя депозитные, расчетные, платежные, кредитные услуги на денежном рынке, банки уже частично становятся партнерами предприятий - производителей «новой стоимости». Банк становится не просто хранителем ликвидности, но и общественным кассиром, организатором переводов, эмитентом и мультипликатором платежных инструментов. Обострившееся противоречие между ликвидностью и доходностью, на возросшую конкуренцию на рынке ликвидности обусловило такие новации денежного рынка как нау-счета, счета ATS, счета OOU, пластиковые карточки и др. Этому способствовало развитие информационных банковских технологий, переход к онлайновым средствам связи, применение магнитных карточек и снабжение их микропроцессором. Переход к новым продуктам усилил потребность в сопряженных услугах.

Появление новых потребностей и продуктов, усиление активности домохозяйств и другие явления существенно трансформировали банковский бизнес на денежном рынке. Восходящая тенденция при поступательном развитии экономики обеспечивает необходимые условия для реализации его продуктов. В условиях экономического спада денежный рынок замыкается на интересы выживания, активизируются потенциально заложенные в банковском деле нисходящие трансформационные процессы.

2 Рынок банковских услуг

2.1 Состояние рынка банковских услуг в 2005 – 2006 годах

Широкие функциональные возможности банков определяют их высокую значимость в обеспечении финансовой стабильности и перспектив развития российской экономики. Однако за полтора десятилетия рыночных преобразований в России масштабы банковского сектора по сравнению не только с развитыми, но и с развивающимися экономиками не увеличились. Сдерживающие развитие и влияние на экономику кредитных институтов начала лежат не только в общих условиях и особенностях структуры российской экономики, но в значительной мере определяются низким уровнем исследования внутренних пропорций и структурных позиций функционирования банковского сектора России.

Проведем анализ рынка банковских услуг в соответствии с их классификацией.

Рассмотрим состояние прямых и косвенных услуг. Прямые услуги, удовлетворяющие непосредственные пожелания клиента (платежные, коммерческие, инвестиционные услуги). Платежные услуги связаны с функционированием платежной системы. В 2006 году продолжился рост количества и объемов платежей, проведенных в платежной системе России: количество платежей составило 1672,6 млн.единиц, объем платежей — 446,0 трлн. рублей. Как и в предыдущие годы, наиболее значимой в платежной системе страны являлась платежная система Банка России: на нее приходилось 90,4 процентов количества и 90,3 процентов объема межбанковских платежей в Российской Федерации. В платежной системе Банка России в 2006 году было проведено 696,3 млн. платежей объемом 267,3 трлн. рублей. Среднедневное количество платежей составило 2,8 млн. единиц, размер средней суммы платежа — 383,9 тыс. рублей. Отношение объема платежей, проведенных в платежной системе Банка России, к объему валового внутреннего продукта России составило 10,0 процентов. Инвестиционные услуги банков связаны с выдачей кредита. В этой связи, удельный вес банковских кредитов в совокупном объеме инвестиций в основные средства едва превысил 7 процентный уровень./5/

Таким образом, роль коммерческих банков в инвестиционном процессе можно расценивать как минимальную, не соответствующую ни потенциальным возможностям самих коммерческих банков, ни потребностям экономики.

Косвенные или сопутствующие, облегчающие или делающие более удобным предоставление прямых услуг без получения клиентом дополнительной прибыли (клиринговые услуги, консультационные услуги, выдача пластиковой карточки на базе депозитного счета).

Происходящие изменения в банковском законодательстве обусловливают актуальность предоставления клиентам банков консультационных услуг по юридическим вопросам, актуальной и исчерпывающей информации, в которой они заинтересованы.

Важной областью банковской сферы, также требующей квалифицированной профессиональной помощи консультационного и информационного характера, является внешнеэкономическая деятельность. Специалисты банка консультируют экспортеров и импортеров по вопросам выбора условий заключения сделок, проведения платежей, требований валютного законодательства и т.д.

И хотя консультационные услуги не всегда можно выразить в денежной оценке, тем не менее их роль важна: получив квалифицированную разностороннюю консультацию на высоком профессиональном уровне, потенциальный клиент в будущем может стать клиентом банка. Коммерческие банки могут оказывать консультационные и информационные услуги:

1) на возмездной основе, что подразумевает получение дохода;

2) на безвозмездной основе, и в этом случае банк заботится о своем имидже либо о привлечении дополнительного числа клиентов.

По официальным данным, объем выпущенных российскими банками пластиковых карт в 2006 году составил 74,6 млн. ед., увеличившись за год на 36,77 процентов. Объем операций по пластиковым картам вырос на 51,7 процентов до 4,25 трлн руб. Из них 4 трлн. руб. (93,5 процентов от общей суммы) приходится на снятие наличных. Около 90 процентов эмитированных карт дебетовые и лишь 10 процентов приходится на кредитные карты. По нашим оценкам, в среднесрочной перспективе количество эмитированных карт будет увеличиваться главным образом за счет развития «зарплатных проектов» в регионах. Это связано с некоторым насыщением рынка пластиковых карт в Москве и Московской области, которое подтолкнуло столичные банки к региональной экспансии./6/

Рассмотрим состояние специфических и неспецифических услуг.

Специфическими услугами является все то, что вытекает из специфики деятельности банка как особого предприятия. К специфическим услугам относятся три вида. выполняемых ими операций: депозитные, кредитные, расчетные. Депозитные операции связаны с помещением денежных средств клиентов в банк во вклады (депозиты). Объемы вкладов от физических лиц составляют 1977,2 млрд.р в 2005 году и 2754,6 млрд.р в 2006. Доля вкладов физических лиц в ВВП составляет 11,6 и 12,7 процентов соответственно.

Кредитная операция является основной операцией банка. Величина кредитов, предоставленных нефинансовым организациям и физическим лицам в 2005 году составляет 3887,6 млрд.р, в 2006 – 5454,0 млрд.р. Доля кредитных операций в ВВП 22,8 и 25,2 процентов соответственно.(см. Приложение Б)

Расчетные операции, которые производит банк, могут осуществляться как в безналичной, так и в наличной форме. В 2005- 2006 годах большее количество расчетов в экономике России осуществлялось наличным способом, что свидетельствует о большом преобладании наличности в денежной массе.

По поручению клиентов банки могут открывать различные счета, с которых производятся платежи, связанные с покупкой или продажей товарно-материальных ценностей, выплатой заработной платы, перечислением налогов, сборов и других не менее важных платежей. В 2006 году лишь 30 процентов россиян имели банковские счета.

В состав неспецифических банковских услуг входят следующие : посреднические услуги, услуги, направленные на развитие предприятия (внедрение на биржу, размещение акций, юридическая помощь, информационные услуги и т.п.), предоставление гарантий и поручительств, доверительные операции (включая консультации и помощь в управлении собственностью по поручению клиента), бухгалтерская помощь предприятиям, представление клиентских интересов в судебных органах, услуги по предоставлению сейфов, туристские услуги и др.

Что касается услуг физическим и юридическим лицам, то их спектр может быть в тех или иных банках одинаков, неодинаковым может оказаться только их объем. В сводном перечне услуг российских коммерческих банков услуги, предоставляемые населению, занимают пока незначительный удельный вес, им еще предстоит увеличить количество видов операций для физических лиц. Основными являются услуги по кредитованию и открытию депозитных и расчетных счетов.

Функции банков осуществляются через банковские операции. Они подразделяются на активные и пассивные. Активные - операции связанные с размещением собственных и привлеченных средств. Пассивные - операции связанные с формированием ресурсов банков.

Пассив баланса банка состоит из капитальных и текших статей.

Капитальные статьи пассива - акционерный, резервный капитал и нераспределенная прибыль; текущие статьи - прежде всего банковские депозиты (вклады) и некоторые другие. Банковские ресурсы делятся на собственные и привлеченные. Большое значение имеют пассивные операции, в результате которых образуется собственный капитал банка. Наличие этого капитала служит основанием для привлечения чужих средств. Источниками собственного капитала являются: акционерный капитал (уставный фонд), резервный капитал (резервный и другие фонды, образованные за счет прибыли) и нераспределенная прибыль.

Привлеченные средства коммерческих банков формируют преобладающую часть банковских ресурсов и состоят из депозитов (вкладов) и кредитов (займов), полученных банком (см. Приложение В, Рисунок В.1). Прием средств вкладчиков и других кредиторов - основной вид пассивных операций банков.

Главным источником привлеченных средств являются депозиты, составляющие значительную часть всех пассивов коммерческих банков. Депозиты делятся на следующие виды: вклады до востребования, срочные и сберегательные вклады, и являются главным источником банковских ресурсов.

Другими источниками банковских ресурсов служат денежные фонды, которые банк привлекает самостоятельно с целью обеспечения своей ликвидности. Увеличение спроса на банковские кредиты, повышение темпов инфляции, с одной стороны, и относительно медленный рост вкладов до востребования - с другой, обусловили необходимость привлечения банками дополнительных источников. Среди них - кредиты, полученные у других банков; ценные бумаги проданные по соглашениям об обратном выкупе; займы на рынке евродолларов. Они получили название управляемых пассивов. Эти пассивы дают банкам возможность восполнять депозитные потери, быть готовыми к непредвиденным обстоятельствам (например, неожиданному оттоку депозитов, неожиданным заявкам на предоставление кредита)

Таким образом, мы можем констатировать, что в структуре банковских пассивов значительную роль продолжают играть не только вклады физических и юридических лиц, но и вклады иностранных организаций. Также нельзя не отметить долю прочих пассивов, которые включают в себя счета банков, кредиты и депозиты от кредитных организаций – резидентов, выпущенные долговые обязательства.

Рассмотрим активные операции коммерческих банков.

Банковские активы как и пассивы состоят из капитальных и текущих статей. Капитальные статьи активов - земля, здания, принадлежащие банку; текущие - денежная наличность банков, учтенные векселя и другие краткосрочные обязательства, ссуды и инвестиции. С точки зрения ликвидности и прибыльности можно выделить четыре группы банковских активов.

Первая группа банковских активов - первичные резервы. Это самые ликвидные активы к которым относятся денежная наличность банка, чеки и другие платежные документы в процессе инкассирования, средства на корр.счетах в других коммерческих банках. Такие активы не приносят дохода, но служат главным источником ликвидности банка.

Вторая группа активов - вторичные резервы. Это резервы, приносящие небольшой доход, но высоколиквидные активы к которым относятся векселя и другие краткосрочные бумаги, ссуды до востребования и краткосрочные ссуды заемщикам. Основное назначение данной группы активов - служить источником пополнения первичных резервов.

Третья - самая важная часть банковских активов - портфель банковских ссуд. Банковские ссуды наиболее доходные, но и наиболее рискованные активы. Данная группа активов - главный источник прибыли банка.

Четвертую группу банковских активов образует портфель ценных бумаг(портфель банковских инвестиций). Формирование данного портфеля преследует две цели: приносить банку доход и быть дополнением вторичных резервов по мере приближения сроков погашения долгосрочных ценных бумаг и превращения их в краткосрочные.

До 80 процентов банковских активов приходится на учетно-ссудные операции, или кредитные, операции и операции с ценными бумагами (см. Приложение В, Рисунок В.2) К первому виду относятся операции по предоставлению ссуд. Операции, в которых банки выступают в качестве гарантов, но не вкладывают собственные средства, не фигурируют в активе баланса, а отражаются на забалансовых счетах и называются забалансовыми.

Кроме различных видов гарантий сюда входят неиспользованные обязательства предоставить кредиты, срочные сделки с валютами и ценными бумагами, разнообразные посреднические и доверительные операции. На современном этапе резко возросла доля банковской прибыли, полученной от забалансовых операций.

Таким образом, из вышесказанного можно сделать вывод о том, что в 2005 – 2006 годах наметилась тенденция динамичного развития рынка банковских услуг, выросли объемы кредитных и фондовых операций, увеличилась эмиссия пластиковых карт, а также наблюдался рост объема рынка потребительского кредитования. Но вместе с тем темпы роста просроченной задолженности, особенно в секторе потребительского кредитования, значительно опережали темпы роста выдачи кредитов, что требует дальнейших усилий банковского сообщества по улучшению качества управления кредитным риском.

2.2 Современное состояние рынка банковских услуг

Формирование банковского сектора, обеспечивающего предоставление экономике базового комплекса услуг и выступающего главным элементом финансового посредничества в процессе рыночных преобразований, стало определяющим направлением. Широкие функциональные возможности банков определяют их высокую значимость в обеспечении финансовой стабильности и перспектив развития российской экономики.

Проанализируем обеспеченность банковскими услугами в России. Эксперты заявляют, что поскольку около 60 млн россиян практически не пользуются банковскими услугами, а 70 процентов не имеют банковских счетов. Обеспеченность населения банковскими услугами в разных регионах России характеризует и так называемый совокупный индекс обеспеченности. Если в Центральном федеральном округе этот показатель составляет 1,6, в Северо-Западном федеральном округе 0,93, то на Дальнем Востоке - всего 0,67, в Сибири - 0,62, а в Уральском федеральном округе и вовсе 0,56. Причем это - средние цифры, в реальности же на восточных территориях страны порой на протяжении сотен километров не встретишь ни одного банковского учреждения. В 2007 году на долю банковских услуг приходится 4,8 процентов ВВП, в то время как в странах Восточной Европы данный показатель составляет 6,2- 9,2 процентов, в США – 6,3- 9,5 процентов./7/

Эта ситуация скоро может стать политической, поскольку в отдельных регионах из-за недостатка банков возникают проблемы с реализацией национальных проектов. Конечно, банку рассчитывать на особую прибыльность офисов в глубинке не приходится. Государство в свое время сделало большую ошибку, позволив Сбербанку сократить количество подразделений на территориях России: за последние три года их ликвидировано около 1,4 тыс.

Решить проблему доступности банковских услуг в отдаленных и депрессивных регионах силами только коммерческих банков невозможно, «невидимая рука рынка» здесь не поможет, а только усугубит ситуацию.

Значит, государственное участие, во всяком случае, на нынешнем этапе, просто необходимо.

Рассмотрев теоретические аспекты рынка банковских услуг, перейдем к аналитической части. Дело в том, что показатели деятельности банковского рынка за 2005 – 2006 года в 2007 изменились не существенно, в связи с этим отметим те виды банковских услуг, опираясь на их классификацию, которые развивались наиболее динамично.

Рассмотрим состояние специфических услуг. Проанализируем депозитные операции банков, связанные с помещением денег на счет. Объемы вкладов от физических лиц составляют в 2007 году составили 3793,5 млрд.р. Доля вкладов физических лиц в ВВП составляет 14,2 процентов что на 6 процентов больше по сравнению с 2006 годом. Объемы вкладов от юридических лиц – 4570,9 млрд.р и их доля в ВВП 17,1 процента, что на 20 процентов больше чем 2006 году./8/

Состояние кредитных операций следующее: темпы роста просроченной задолженности в 2 раза опережали темпы роста кредитования. В первом полугодии 2007 г. ссудная задолженность увеличилась с 9440,5 млрд руб. до 11 217,2 млрд, или на 18,8 процентов (в первом полугодии 2006 г. -на 18,3 процентов). При этом просроченная ссудная задолженность выросла с 121,1 млрд руб. до 159,5 млрд, или на 31,7 процентов (в первом полугодии 2006 г. - 32,2 процентов). Таким образом, темпы роста просроченной задолженности почти в 2 раза опережали темпы роста кредитования. Доля просроченных кредитов в активах банковского сектора сохранилась на уровне 0,9 процентов, в кредитном портфеле - выросла с 1,3 до 1,4 процентов. При этом в первом полугодии 2007 г. увеличилась концентрация просроченной задолженности в 20 крупнейших по величине активов банках. Так, если на 01.01.2007 на эти банки приходилось 62,7 процентов всей просроченной задолженности банковского сектора, то по состоянию на 01.07.2007 - 64,1 процентов. Уровень проблемных и безнадежных кредитов в совокупном кредитном портфеле банковского сектора остался тем же - 2,6 процентов. Продолжилось снижение сформированных резервов по ссудам в банковском секторе (с 4,1 до 3,9 процентов). Заметно снизилось и отношение совокупной величины крупных кредитных рисков к капиталу (с 240,6 до 188,4 процентов)./9/

Потребительские кредиты населению выросли с 2065,2 млрд руб. до 2559,2 млрд, или на 23,9 процентов. При этом просроченная задолженность физических лиц по кредитам увеличилась с 53,93 млрд руб до 80,15 млрд, или.

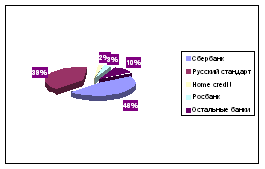

46 процентов./10/. Одна из причин — чересчур либеральный подход к анализу кредитоспособности заемщика — физического лица. Большую часть российского рынка потребительского кредита составляет экспресс-кредитование, то есть непосредственно при покупке товара. Лидерами в этой области являются, в частности, банк «Русский стандарт» и чешско-российский Home Credit.(Рисунок 1). При оформлении подобных ссуд быстрота и либерализм компенсируются относительно высокими ставками. Проверка кредитоспособности клиента в этом случае проводится на основе анализа анкеты должника путем сравнения ее с предыдущими аналогами. Подобная методика, увы, небезупречна. Уровень доходов большинства российского населения значительно уступает темпам роста рынка потребительского кредитования. Сказывается и недостаток моральной и правовой культуры.

Рисунок 1 Доля банков на рынке потребительского кредитования

Таким образом, темпы роста просроченной задолженности в 2 раза опережали темпы роста потребительского кредитования, что представляется крайне негативным с точки зрения кредитных рисков банковского сектора. Доля просроченной задолженности физических лиц во всех кредитах физическим лицам увеличилась с 2,6 до 3,1 процентов.

Суммируя характеристики качества кредитного портфеля банковского сектора, можно отметить настораживающие темпы роста просроченной задолженности, хотя ее абсолютная величина, по официальным данным, пока невелика. В то же время очевидно, что качество управления кредитным риском в банковском секторе нуждается в улучшении.

Рассмотрим состояние неспецифических банковских услуг, а именно вложения банков в ценные бумаги.

Вложения российских банков в ценные бумаги в первом полугодии 2007 г. увеличились с 1732,1 млрд.р до 2469,2 млрд.р или на 42,6 процентов. По-прежнему в структуре вложений в ценные бумаги доминирует рублевая составляющая (на конец полугодия она равнялась 85,9 процентов).

При этом торговый портфель ценных бумаг банковского сектора вырос с 1096,8 млрд.р до 1534 млрд.р или на 40 процентов. Инвестиционный портфель увеличился с 555,4 млрд.р до 818,4 млрд.р или на 47,4 процентов. Портфель контрольного участия - с 79,8 млрд.р до 116,6 млрд.р или на 46,1 процентов./11/

Наблюдалось заметное увеличение операций банков с акциями. Вложения в акции увеличились с 391 млрд.р. до 645,1 млрд.р т.е. на 65 процентов. При этом вложения банков в акции кредитных организаций-резидентов выросли в анализируемом периоде в 2,2 раза (с 3,7 млрд.р. до 8,1 млрд.р). Заметно увеличился портфель контрольного участия (с 79,8 млрд.р до 116,6 млрд.р или на 46,1 процентов).

Рассмотрим состояние активных и пассивных операций, а также структуру активов и пассивов банковского сектора. Активы банковского сектора в 2007 году выросли с 14 045,6 млрд.р до 17 202 млрд.р или на 22,5 процентов (для сравнения: в первом полугодии 2006 г. на 17,6 процентов). В структуре активов произошло снижение доли ссудной задолженности (с 67,2 до 65,2 процентов), средств на корреспондентских счетах в банках (с 2,8 до 1,8 процентов). Увеличились доля вложений в акции (с 2,8 до 3,8 процентов) и долговые обязательства (с 9,5 до 10,6 процентов).

В структуре пассивов банковского сектора существенных изменений не произошло. Продолжали доминировать средства, привлеченные от юридических лиц, которые возросли с 4517,5 млрд.р до 5778,7 млрд.р или на 28 процентов. При этом средства организаций на расчетных, текущих и прочих счетах увеличились с 2361,2 млрд.р до 3102,5 млрд.р или на 31,4 процентов. Депозиты юридических лиц за указанный период увеличились с 1543,5 млрд руб. до 1617,3 млрд.р - на 4,8 процентов. Депозиты юридических лиц-нерезидентов сократились с 221,4 млрд руб. до 163,4 млрд., или на 26,2 процентов./12/

Средства бюджетов на расчетных и текущих счетах выросли с 14,6 млрд.р до 21,8 млрд.р т.е. на 49,3 процентов. Средства государственных и внебюджетных фондов практически остались на одном уровне (28 -29 млрд.р).

Таким образом, проанализировав состояние банковских услуг в 2007 году можно сказать, что на современном этапе существуют проблемы развития, которые необходимо решать. Немаловажным здесь является выработка программ направленных на улучшение качества банковских услуг, оказываемых населению, необходимо расширить полномочия местных органов власти по взаимодействию с банковским сектором, нужно по – новому взглянуть на роль государства в развитии рынка банковских услуг, т.к усиление роли государства в контексте реализации национальных проектов и социально-экономического развития регионов - объективная реальность и необходимость.

3 Проблемы и перспективы развития банковских услуг

3.1 Проблема развития потребительского кредитования

В экономике нашей страны банковский сектор является одним из наиболее динамично развивающихся. В свою очередь, в самом секторе есть направления, переживающие сегодня небывалый подъем. Одним из таких направлений, без сомнения, можно назвать потребительское кредитование. Рост числа выдаваемых физическим лицам кредитов лавинообразно растет последние полтора-два гола. Однако этот, безусловно, положительный момент сопровождается тревожной тенденцией прогрессирующего возрастания объема просроченных кредитов в кредитных портфелях отечественных банков.

Причину такого положения в сфере потребительского кредитования следует искать прежде всего в отсутствии качественной проверки банками заемщика на стадии выдачи кредита, излишнем увлечении некоторых банков выдачей экспресс-кредитов, отсутствии необходимых положений в российском законодательстве, а также во все еще недостаточном уровне финансовой и юридической грамотности населения. Вследствие этого актуален вопрос: не сможет ли ухудшение качества кредитных банковских портфелей со временем привести к кризисной ситуации?

Если обратиться к статистике, то, по официальным данным банка России, объем просроченной задолженности физических лиц только 30 крупнейшим российским банкам составляет в настоящее время почти 33 млрд. руб. Что же касается итогов минувшего года, то за 2006 г. объем выданных физическим лицам кредитов увеличился в 1,8 раза, а объем просроченной задолженности по ним - в 2,8 раза, превысив 54 млрд. руб. В основном увеличение доли таких просроченных кредитов в общем кредитном портфеле банков произошло за счет кредитов, выдаваемых по кредитным картам, а также экспресс-кредитов./13/

Что касается кредиторской задолженности физических лиц, то доля невозвратов по кредитам распределилась между банками следующим образом: Хоум Кредит – более 33 процентов невозвратов по кредитам ( причем эти невозвраты примерно поровну распределены между экспресс кредитами и кредитами по кредитным картам). Далее в порядке убывания по этому показателю идут: Джи И Мани – 11,6 процентов; Реннесанс Капитал – 11,5 процентов; Финансбанк – 11,3 процентов; около 10 процентов – банк Русский стандарт и т.д./14/

Значительные отличия по уровню просроченной задолженности у банков, работающих в схожих сегментах рынка, в первую очередь связаны с разными их подходами к отражению объемов просроченных долгов в своей финансовой отчетности. Многие банки просто отдают подобные долги коллекторским агентствам.

В чем причина сложившейся ситуации? Дело тут, видимо, не в том, что у банков существуют какие-то проблемы в оценке кредитоспособности своих заемщиков. Напротив банки могут позволить себе практически любые скоринговые методики. Однако при этом каждый банк работает так, как ему выгодно. Зачастую проводится минимальная оценка заемщика, а от потенциального риска невозврата им кредита банк страхуется, предлагая по кредиту более высокую ставку. И такая политика банками может проводиться и далее, пока предельно допустимый уровень риска не будет достигнут для каждого конкретного банка. Поэтому в ближайшее время ситуации с улучшением качества заемщиков ждать не стоит. Но в целом ситуация, сложившаяся на рынке потребительского кредитования России не является опасной для всей банковской системы т.к некоторых банков процент невозврата по кредитам может составлять несколько десятков, но у других - всего несколько процентов. Кроме того, есть достаточное количество банков, которые вообще не связаны с потребительским кредитованием.

Проблема состоит совсем в другом, а именно в том, что некоторые банки фактически обманывают клиентов, подталкивая их к подписанию договоров, в которых последние недостаточно хорошо разобрались. Да и сами договоры зачастую составлены так, что прописанные мелким шрифтом штрафные санкции на случай просрочки по кредитам просто теряются в общем объеме документа. В результате номинально определенная в таком договоре ставка в 17—18 процентов может в конечном итоге, с учетом всех комиссий и платежей, перерасти практически в 80 процентов. При этом они не только бросают тень на добросовестно работающие банки, но и мешают им работать, отвлекая на себя их потенциальных клиентов. Кроме того, подобные действия в случае судебного разбирательства провоцируют суды принимать решение в пользу невозвратившего кредит заемщика, а самих заемщиков — не возвращать кредиты.

По закону никто не может обязать банки составлять договоры по определенной форме. Поэтому для того, чтобы повлиять на данную ситуацию Центробанк уже с 1 июля обяжет банки раскрывать эффективную ставку по кредитам. Это должно улучшить ситуацию с невозвратами кредитов банкам. Однако, самим банкам необходимо помимо раскрытия процентной ставки более плотно работать с заемщиками, расписывая для них ежемесячные платежи и представляя графики выплат. Все это может облегчить потребителям понимание заключаемых кредитных соглашений.

Для того чтобы решить проблему на рынке потребительского кредитования необходимо провести ряд мероприятий, главное из которых – участие в законодательном процессе. В частности, для нормализации ситуации с увеличением просроченной задолженности физических лиц перед банками необходимо вносить изменения в законодательство, касающееся потребительского кредитования, к которому есть некоторые претензии. Конечно, самым простым решением вопроса, возможно, выглядело бы распространение на банковскую деятельность Закона о защите прав потребителей, но делать этого нельзя, поскольку на кредитные договоры правила публичного договора распространены быть не могут.

Кроме законотворческой работы непосредственно в области потребительского кредитования необходимо вести работу с коллекторскими агентствами, закона о деятельности которых до сих пор не существует. Разрабатываются и поправки, касающиеся законодательства о банкротстве физических лиц. Наконец, еще одной важной задачей является повышение финансовой и юридической грамотности населения. Но возможен ли кризис банковской системы страны в результате ситуации с проблемными кредитами? Попытаемся ответить на него. Во-первых, что увеличение объема просроченной задолженности физических лиц в России надо рассматривать как фактор риска в данном сегменте рынка, но не как фактор кризиса для банковской системы в целом. О системном кризисе на рынке говорить нецелесообразно, так как в статистику невозвратов попадают банки, которые работают с потребительским кредитованием, а у них есть свои инструменты для хеджирования рисков. Во – вторых, факторы, влияющие на повышение доли просроченных кредитов, можно разделить на две группы: возникающие с точки зрения права и психолого-юридические риски. И сама просрочка платежа по кредиту определяется не качеством продукта, а качеством заемщика. Поэтому банкам необходимо более качественно проверять заемщика, так как, уменьшая риски, сами банки будут стремиться к понижение ставки. В – третьих, соглашаясь с невысокой общей грамотностью заемщиков следует отметить следующее: проблема все-таки не в составлении договоров займа для физических лиц таким образом, что они трудны для понимания и позволяют банкам брать за пользование кредитами лишние проценты. Дело в том, что заемщик зачастую просто не желает до конца и внимательно изучить предлагаемый ему на подпись документ.

Проблема собственно мошенничества стоит острее в крупных банках с разветвленной филиальной системой. Таким банкам надо проводить серьезную работу по пресечению возможного использования инсайдерской информации. Поскольку чем далее от руководства, тем больше возможностей у нечестных работников банка совершить манипуляции с выдаваемыми в качестве кредитов деньгами. Проблема же ритейловых банков в неправильной оценке клиента, который не хочет сознательно обманывать банк, а в конечном итоге, просрочив выплату по кредиту, не хочет отдавать деньги.

С точки зрения законодательства имеет смысл скорректировать Уголовный кодекс РФ в отношении неплательщиков — физических лиц, так как сейчас карательная часть УКРФ распространяется в основном на юридических лиц. Кроме того, профилактической мерой для предотвращения возможных негативных последствий возрастания просроченной кредитной задолженности может стать создание системы резервирования на потери по кредитам.

Рассматривая рынок потребительского кредитования нельзя не сказать об ипотечном кредитовании на современном этапе. Выделим основные проблемы, возникшие в этой области. Нехватка доступных ресурсов - одна из болезненных проблем российской банковской системы в целом и ипотечной в частности. Обеспечивать ипотечные кредиты за счет вкладов очень опасно из-за разрыва в сроках (срок ипотечного кредита - 10-20 лет, а вклада - не больше года). Для рефинансирования ипотечных кредитов необходим рынок ипотечных ценных бумаг, иначе ипотека не получит масштабного развития.

Некоторые банки стали предлагать собственные схемы рефинансирования: заемщик, оформивший ипотеку несколько лет назад, может получить новый ипотечный кредит под более низкие проценты в другом банке, погасить прежнюю задолженность и наложить обременение на квартиру в пользу нового кредитора. Например, с мая 2006 г. программу рефинансирования ипотечных кредитов запустил Международный Московский Банк. По ее условиям минимальная процента ставка находится на уровне 9,9 процентов (в долларах) и 14 процентов (в рублях), а максимальный срок кредитования составляет 20 лет. Раз мер кредита может быть не более 80 процентов от оценочной стоимости квартиры. Минимальная сумма кредита _ 10 тыс. долларов (250тыс руб.), а максимальная - 500тыс долл. (12 500 тыс. руб.). Комиссия за организацию кредита составляет 2 процента от его суммы, причем новая ставка начинает действовать не после полного переоформления залога, а уже с момента подписания договора. Программа такого рефинансирования позволяет завершить погашение ипотечного кредита, полученного ранее в другом банке, по гораздо более высокой процентной ставке. Еще один плюс -клиенты могут включить в сумму кредита не только средства, необходимые для погашения остатка существующего кредита, но и средства на ремонт и благоустройство квартиры.

Следует отметить, что в некоторых странах (США, Великобритания, Швейцария и Германия) уже давно существуют механизмы рефинансирования, позволяющие заемщику увеличивать свою кредитную линию по мере увеличения стоимости его жилья и таким образом использовать полученные средства для приобретения «сопутствующих товаров», например электробытовых приборов, автомобиля и т.п.

Несмотря на сильную социальную составляющую ипотеки, все больше кредитов предоставляется на приобретение индивидуальных жилых домов, земли, а также даются нецелевые кредиты под залог недвижимости. В ближайшей перспективе наиболее интересным представляется кредитование на этапе строительства жилья. Для подобного рода кредитов основной риск для банка и заемщика - возможная незавершенность строительства, в остальном же подобные кредиты намного надежнее классического кредитования на покупку вторичного жилья, поскольку обеспечением является залог прав требования и в случае неплатежей отсутствует дилемма выселения или принятия убытков. Менее рискованно расширять линейку, кредитуя покупку земли и коттеджей. Конечно, и здесь появляется ряд специфических вопросов по поводу категорий и целевого назначения земель, особенно учитывая принцип приоритета охраны земель над использованием ее в виде недвижимого имущества.

Сейчас ни один банк не решается значительно отклониться от общепринятых стандартов кредитования именно из-за риска неудачного рефинансирования.

Таким образом, из всего вышесказанного можно сделать вывод том, что кризиса банковской системы в результате возрастания количества проблемных кредитов не будет. Но поле деятельности по нормализации ситуации в данном вопросе достаточно велико, и участникам этого процесса необходимо прилагать все возможные усилия для того, чтобы как можно быстрее и рациональнее решить стоящие перед ними задачи. Что касается ипотечного кредитования, то ипотека реализуется медленно и неравномерно в основном из-за неравномерного распределения банковских ресурсов по стране. Полноценное развитие ипотеки невозможно без становления рынка ипотечных ценных бумаг. Необходим качественно новый механизм государственной поддержки развития ипотечного кредитования, в том числе через особый механизм налогообложения банковских доходов, получаемых от жилищного кредитования, через совершенствование требований по обязательным нормативам и резервированию.

3.2 Платежные системы на современном этапе

Рассматривая состояние платежных услуг хотелось бы уделить внимание банковским платежным системам.

Банковские платежные системы рассчитаны на максимально широкие слои населения. Сейчас они эмитируют от самых дешевых до самых дорогих карт. Мировой рынок поделили платежные системы Visa и MasterCard. В России они также самые удобные, о чем говорят статистические данные. Эти две системы контролируют более 60 процентов российского рынка (приблизительно – 40 процентов Visa и 25 процентов MasterCard). Карточку Visa можно открыть более чем в 300 российских банках, a MasterCard - примерно в 150 банках./15/

Выбирая ту или иную платежную систему, следует учитывать ряд нюансов. Самый первый и основной - зона распространения. Несмотря на то, что обе системы появились в США, MasterCard получила большее распространение в странах Европы и Африки, а Visa - в США, Латинской Америке, Австралии и Канаде.

Второе отличие связано с оплатой по карточке за границей. Рабочая валюта Visa - американский доллар. Соответственно, в Европе сумма, снимаемая с рублевого счета, будет конвертироваться дважды - сначала в доллары, а потом в евро. Вывод - потери на двойном обмене. У MasterCard валюта карточки сразу же конвертируется в снимаемую валюту.

Но принципиальных отличий между картами VISA и MasterCard нет. Сейчас это фактически равноправные платежные системы и по количеству эмитированных в мире карт, и по услугам, которые предоставляют клиентам, и по количеству торгово-сервисных предприятий, в которых карты принимаются в оплату. Если рассматривать рынок пластиковых карт то, на долю VISA и MasterCard приходится 75-83 процента рынка.

В таком случае возникает вопрос - почему одни банки эмитируют карты только системы Visa, а другие - ее главного конкурента. Как говорят сами банкиры, дело здесь не в финансовой выгоде. Выбор системы, в основном зависит от того, с кем и какие отношения сложились у тех или иных банков.

Клубные платежные системы позиционируют себя не только как средства оплаты. Карточки "нагружены" большим дополнительным сервисным пакетом. Владельцы карт получают страховку при поездках с очень широким покрытием страховых рисков: медицинская страховка, кража багажа, задержка рейса и т.д. В сервисный пакет входит возможность воспользоваться услугами VIP-зала в аэропорту, взять напрокат автомобиль, забронировать номер в гостинице и т. д.. Развита и бонусная программа - чем больше держатель тратит по карте, тем больше он зарабатывает баллов. Эти баллы он может в последствие обменять на товары и услуги. Карты банковских платежных систем тоже допускают такие услуги, но обеспечивают их уже сами банки.

Стоимость вхождения в "клубную" систему соответствует уровню обслуживания. Клубные карты ориентированы на клиентов с очень высоким уровнем дохода. Так для того, чтобы открыть обычную карту Visa и Mastercard, достаточно суммы в $100-200 долларов. А для открытия счета на клубной карте нужно положить минимум $2-3 тыс. В разы будет различаться и годовое обслуживание: $5-30 против $150-250.

Уже около десяти лет бой за российский рынок с монополистами ведут отечественные платежные системы - "Union card", "STB-card", "Золотая корона" и др. Среди независимых клиентов спрос на них небольшой, поскольку сеть приема этих карточек даже в России значительно меньше, чем у международных. А за пределами нашей страны воспользоваться ими возможно лишь в отдельных пунктах стран СНГ.

Несколько лет назад отечественные производители могли конкурировать с мировыми гегемонами за счет более низких цен. Но последние учли это и к настоящему моменту стоимость обслуживания тех и других практически сравнялась. Например, в одном из банков стоимость годового обслуживания "Union card" составляет 70 рублей против $30 стандартной карты Visa. В то же время по первой выше комиссия на снятие средств: 1 процент против 0,8 проентов в своем банке и 1,5 процента против 1 процента в другом.

Поэтому, оценив все возможности и тарифы, потенциальные клиенты, как правило, делают выбор в пользу международной платежной системы. А отечественным остается ждать, когда их облагодетельствуют российские банки. Сейчас их основная деятельность - зарплатные проекты промышленных районов Урала и Сибири.

Таким образом, можно сделать вывод о том, что электронные платежные системы становятся становятся все более значимым явлением в мировой экономике. Сокращение издержек обращения, удобство использования, высокая скорость совершения транзакций делают электронные деньги все более привлекательными как для юридических, так и для физических лиц. Развитие платежных систем и финансовой инфраструктуры позволяет обеспечить качественными финансовыми услугами все большее число потребителей, в том числе с невысоким доходом и в отдаленных районах. Расширилось использование платежных карт благодаря углублению интеграции российских платежных систем в современную финансовую систему на базе самых передовых телекоммуникационных технологий.

Вместе с тем масштабное развитие платежных систем неизбежно порождает и специфичные виды рисков, что требует пристального внимания надзорных органов.

3.3 Применение информационных технологий в сфере банковских услуг

Стремление сократить временные затраты и упростить процедуру обслуживания клиента банка привело к использованию в сфере банковских услуг современных информационных технологий. В настоящее время невозможно ведение бизнеса, в том числе банковского, без доступа во всемирную компьютерную сеть – Интернет.

Ряд крупных банков летом 2007 года заказали ведущим российским компаниям масштабные исследования и разработку стратегий интернет-продвижения. Не исключено, что в следующем году мы будем наблюдать конкуренцию банков за лидерство в Сети. Основания для столь смелого прогноза дает статистика приобщения России к Всемирной сети. В 2007 году число ежедневных пользователей Интернета в России перешагнуло психологически знаковый показатель — 10 млн. человек. А в целом с той или иной периодичностью Сетью пользуются около 28 млн. россиян. В России услугами банков более-менее активно пользуются около 35—40 млн. человек. 28 млн. из них пользователи Интернета. В большинстве своем они относятся к обеспеченным и активным социальным слоям, то есть в глазах банкиров являются оптимальной целевой аудиторией. Это значит, что от огромной армии потенциальных и реальных клиентов банк отделяет всего лишь одно нажатие компьютерной кнопки. Согласно официальным данным почти 89 процентов банковских менеджеров считают Интернет одним из наиболее эффективных инструментов продвижения розничных банковских продуктов. Практика также подтверждает эту оценку: за последние два года сайты окончательно перестали быть для банков модными аксессуарами, став столь же значимым средством общения с клиентами, как дополнительные офисы и call-центры. Более того, в крупных банках на базе сайтов и телефонных служб формируют единые контакт-центры, что выводит Интернет на более высокую ступень в иерархии банковских приоритетов. С ростом популярности Интернета как источника получения информации появились серьезные интернет-порталы, предоставляющие пользователям качественные и проверенные данные, как следствие — растет доверие пользователей к сетевой информации. Причем сейчас мы наблюдаем не только расширение, но и диверсификацию этого рынка, появление у его участников своих ниш.

Сегодня уровень развития независимых интернет-порталов постепенно приближается к естественному пределу, с их помощью довольно просто определить для себя банк с наиболее выгодными условиями по каким-либо продуктам, будущее за порталами, нацеленными в первую очередь на клиентов банков. По данным «ИМА-консалтинг», 25% людей именно в Интернете ищут информацию о банке, на основании которой принимают решения. Особенно это актуально в ситуациях, связанных с выбором кредитов.

По словам участников рынка, сейчас уже начались процессы смычки информационных и посреднических бизнесов на кредитном рынке: брокеры и финансовые супермаркеты также приходят к пониманию того, что основным инструментом продвижения становится именно Интернет.

Помимо информационной функции Интернет начинает играть все большую роль и как средство платежа. По мнению наблюдателей, одна из причин — нежелание представителей среднего класса и бизнесменов тратить время на посещение офисов и стояние в очередях вместе с пенсионерами и гастарбайтерами. К тому же некоторые банки внедрили системы, которые позволяют управлять своим счетом не только с компьютеров, оснащенных специальными программами и адаптером (такова была техническая основа первых версий интернет-банкинга), но и в облегченном варианте — через систему персональных кабинетов клиентов на сайте банка. Это совершает принципиальный переворот в продвижении интернет-банкинга. Во-первых, клиенту теперь не приходится нести дополнительные расходы, чтобы освоить интернет-банкинг, во-вторых, он получает возможность доступа к своему счету не только с какого-то конкретного компьютера. А с распространением карманных компьютеров — КПК — это дает возможность связываться с банком практически в любой точке пространства и времени.

По данным Госкомстата сегодня более 2% россиян (в Москве — почти 4%) используют Интернет как полноценный инструмент банковских коммуникаций. Эксперты полагают, что в ближайшие четыре-пять лет эта цифра может вырасти до 20%./16/

Интернет-банк позволяет осуществлять дистанционное управление счетом клиента в интерактивном режиме. С помощью Интернет-банка можно в любое время открыть счет или депозит, перевести деньги между своими счетами или на счет в другом банке, получить информацию о счетах, остатках на них и операциях по счетам, распоряжаться деньгами на своем счете, находясь за рубежом.

Юридическим лицам через систему Интернет-банк предоставляется расчетно-кассовое обслуживание. Эта система позволяет осуществлять проведение различных видов платежных документов клиента, обмен сообщениями произвольного формата, предоставление выписок по счетам и иной информации.

Дело в том, что у каждого явления есть свои плюсы и минусы. Более принципиальная проблема, тормозящая развитие банкинга и Интернета, — безопасность. Проблема эта международная так как многие ресурсы по-прежнему уязвимы для мошенников и хакеров. Эта уязвимость существенно мешает интернет-прогрессу в банковской среде, поскольку существует определенное недоверие, связанное с вопросами обеспечения безопасности финансовых операций и информации в Интернете. Помимо общих проблем в России интернет-развитию препятствуют и специфические проблемы. К примеру, гигантские расстояния, которые в принципе исключают возможность создания плотной банковской сети.

Таким образом, рассмотрев внедрение информационных технологий в сферу банковских услуг можно охарактеризовать это направление как одно из приоритетных, на современном этапе становления и развития рынка банковских услуг в России.

Заключение

В последние годы российская банковская система развивается темпами более высокими, чем экономика в целом. Но все равно общий объем ее капитала составляет около 45 млрд. долларов. Это сопоставимо с капиталом одного крупного мирового банка.