Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Дипломная работа: финансово-экономический анализ деятельности автобусного парка

Дипломная работа: финансово-экономический анализ деятельности автобусного парка

Министерство образования РФ

САНКТ-ПЕТЕРБУРГСКИЙ ГОСУДАРСТВЕННЫЙ ПОЛИТЕХНИЧЕСКИЙ УНИВЕРСИТЕТ

Факультет экономики и менеджмента

Кафедра Управления в социально-

экономических системах

Проект допущен к защите

Зав. кафедрой_________А.В.Федотов

«_____»____________________ 2003г.

ДИПЛОМНЫЙ ПРОЕКТ

«ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ АНАЛИЗ ДЕЯТЕЛЬНОСТИ

АВТОБУСНОГО ПАРКА»

061000 «Государственное и муниципальное управление»

Проект выполнил студент группы 5079/1 ________ А.В. Магерамов

Руководитель:

начальник экономического отдела

Автобусного парка № 5,

филиал ГУП “Пассажиравтотранс” ___________ Е.В. Синельникова

Рецензент (профессор) _______________________ А.С. Соколицын

Консультанты:

Безопасность жизнедеятельности________________ В.Н. Мясников

(доцент, к.т.н)

Санкт-Петербург

2003г.

Реферат

Объем дипломного проекта составляет страниц - 157, в том числе: иллюстраций – 6, таблиц – 22.

АВТОБУСНЫЙ ПАРК, ПАССАЖИРОПЕРЕВОЗКИ, ФИНАНСОВЫЙ АНАЛИЗ, ГОРОДСКОЙ ТРАНСПОРТ, ФИНАНСОВЫЕ ПОКАЗАТЕЛИ.

В дипломном проекте рассмотрено финансовое состояние Пушкинского автобусного парка и описаны основные проблемы пассажирских перевозок. Уже более десяти лет наблюдается глубокий кризис в сфере пассажирских перевозок, в первую очередь социальных.

Целью дипломного проекта явилось проведение финансового анализа деятельности предприятия городского пассажирского транспорта на примере Пушкинского автобусного парка и разработка рекомендации по улучшению его финансового состояния. На основании полученных результатов анализа сделан вывод о необходимости изменения системы финансирования Пушкинского автобусного парка.

Содержание

Введение . . . . . . . . . . .. . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 6

Глава 1. Значение и сущность финансового анализа работы предприятия . . .. . . . . . . . . . . . . . . . …………………...12

1.1 Сущность, назначение и необходимость финансового анализа. . …………………………………………………...12

1.2 Организационно-экономические основы процедуры банкротства. . . . . . . . . …………………………………….26

1.3 Методика финансового анализа . . . . . . . ……………….31

Глава 2. Анализ финансового состояния Пушкинского автобусного парка. . . . . . . . . . . . . . . . . . . . . . . . …... .. 64

2.1 Характеристика и основные технико-экономические показатели работы Пушкинского автобусного парка .…64

2.2 Анализ финансового состояния Пушкинского автобусного парка. . .. . . . . . . . . . . . .. . . . . . . . . . . . . . …..81

Глава 3. Разработка рекомендаций по улучшению финансового состояния Пушкинского автобусного парка…….117

3.1 Направления улучшения финансового состояния Пушкинского автобусного парка. . . . . . . . . . . . . . . . . …116

3.2 Рекомендации по улучшения финансового состояния Пушкинского автобусного парка. . . . . . . . . . . . . . . .. . 122

Глава 4. Безопасность жизнедеятельности. . . . . . . . . . . .. . . .132

4.1 Безопасность при перевозках пассажиров. . . …………132

4.2 Безопасность при техническом обслуживании и ремонте…….. 137

4.3 Требования к квалификационной подготовке водителей автобусов. . . . . . . . . . . . 137

4.4 Планирование выпуска подвижного состава на линию……. 139

Заключение . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .143

Список литературы . . . . . . . . . . . . . .. . . . . . . . . . . . . . . . . . . . . . 148

Приложение . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 150

Введение

Одной из самых главных задач предприятия является оценка финансового положения предприятия, которая возможна при совокупности методов, позволяющих определить состояние дел предприятия в результате анализа его деятельности на конечном интервале времени. Цель этого анализа - получение информации о его финансовом положении, платежеспособности и доходности.

Источниками анализа финансового положения предприятия являются формы отчета и приложения к ним, а также сведения из самого учета, если анализ проводится внутри предприятия.

В конечном результате после анализа руководство предприятия получает картину его действительного состоянии, а лица, непосредственно не работающим на данном предприятии, но заинтересованным в его финансовом состоянии (например, кредиторам, которые должны быть уверены, что им; вкладчикам и др.) - сведения, необходимые для беспристрастного суждения (например, о рациональности использования вложенных в предприятие дополнительных инвестиций и т.п.). Анализом финансового состояния предприятия, организации занимаются руководители и соответствующие службы, так же учредители, инвесторы с целью изучения эффективного использования ресурсов, банки —для оценки условий предоставления кредита и определение степени риска, поставщики - для своевременного получения платежей, налоговые инспекции для выполнения плана поступлений средств в бюджет и т.д. Финансовый анализ является гибким инструментом в руках руководителей предприятия. Финансовое состояние предприятия характеризуется размещением и использование средств предприятия. Эти сведения представляются в балансе предприятия. Основным факторами, определяющими финансовое состояния предприятия, являются, во-первых, выполнение финансового плана и пополнение по мере возникновения потребности собственного оборота капитала за счет прибыли и, во-вторых, скорость оборачиваемости оборотных средств (активов). Сигнальным показателем, в котором проявляется финансовое состояние, выступает платежеспособность предприятия. под которой подразумевают его способность вовремя удовлетворять платежные требования, возвращать кредиты, производить оплату труда персонала, вносить платежи в бюджет. В анализе финансового состояния предприятия входит анализ бухгалтерского анализа, пассив и актив их взаимосвязь и структура; анализ использование капитала и оценка финансовой устойчивости; анализ платежеспособности кредитоспособности предприятия и т.д. Целью данной дипломной работы является анализ финансового состояния предприятия, как инструмента для принятия управленческих решений и выработки на этой основе практических рекомендаций и выводов по улучшению финансового состояния и стабилизации положения предприятия.

Объектом исследования является Пушкинский автобусный парк. Основой работы стала бухгалтерская информация за исследуемый период 2000 – 2002 г.г.

Исходя из поставленных целей, можно сформировать задачи:

v предварительный обзор баланса и анализ его ликвидности;

v характеристика имущества предприятия: основных и оборотных средств и их оборачиваемости, выявление проблем;

v характеристика источников средств предприятия: собственных и заемных;

v оценка финансовой устойчивости;

v расчет коэффициентов ликвидности;

v анализ прибыли и рентабельности;

v разработка мероприятий по улучшению финансового состояния.

Для решения вышеперечисленных задач была использована годовая бухгалтерская отчетность Пушкинского автобусного парка за 2000, 2001, 2002 годы, а именно:

v бухгалтерский баланс (форма № 1 по ОКУД),

v приложение к бухгалтерскому балансу (форма № 5 по ОКУД)

v отчет о движении денежных средств (форма № 4 по ОКУД)

v отчет о прибылях и убытках (форма № 2 по ОКУД)

В

данной работе проводится анализ финансовой деятельности Пушкинского автобусного

парка. Это предприятие, которое занимается пассажироперевозками. Предприятие

является филиалом Государственного

унитарного предприятия пассажирского автомобильного транспорта (именуемый в

дальнейшем ГУП «Пассажиравтотранс»). Сегодня

ГУП "Пассажиравтотранс" - одно из крупнейших пассажирских перевозчиков

на Северо-Западе. Маршрутная сеть, обслуживаемая

"Пассажиравтотрансом", составляет более 24,5 тыс. км. По ней автобусы

предприятия за год успевают пробежать около 150 млн км.

В составе "Пассажиравтотранса" - десять автобусных парков, учебный

комбинат, медико-санитарная часть и пансионат "Знаменка"; количество

работающих - 13,7 тыс-.человек.

Более 2,5 тыс. автобусов разного класса обслуживает 524 маршрута, в том числе и

46 междугородных и международных, связывающих Петербург с городами Северо-Запада,

а также с Белоруссией, Латвией, Финляндией, Эстонией.

В

течении 10 лет в Санкт-Петербурге наблюдается кризис в системе

пассажироперевозок. Смена всей системы управления экономикой, начавшаяся во

время перестройки, не могла не отразиться на работе городского транспорта.

Финансовое положение автобусных парков ухудшалось.

По ряду объективных и субъективных причин этот процесс быстро прогрессировал.

Поставки автобусов на 1990 1 были сокращены в 6 раз. Вместо планируемых 1200

машин парки получили лишь 200. Улучшения ситуации с закупками не предвиделось,

поскольку финансирование предприятий шло по нисходящей, а цена

заводов-изготовителей - по возрастающей. Стоимость "Икарусов" за

короткое время выросла в 3 раза, а отечественных автобусов - в 1,25 раза.

Реорганизация маршрутной сети, которая стала необходима из-за нехватки

подвижного состава, блокировалась исполкомом Ленсовета.

К 1996 г. в автобусных парках осталось уже 2,8 тыс. машин. Число

самортизированных автобусов, работавших на линиях, росло. Насыщенность маршрутной

сети подвижным составом стремительно снижалась. Если в 1989 г. на 1 км. сети

приходилось 0,65 автобуса, то в 1995 г. лишь 0,44.

Это означало, что положение автобусного транспорта пошло к критической точке.

Непомерно большие интервалы движения приводили к многократным перегрузкам

машин, их поломкам и ускоренному сокращению численности автобусов. В связи с

сокращением подвижного состава укорачивалось и закрывалось все больше

маршрутов. В середине 1990-х на улицах города появились микроавтобусы частных

перевозчиков. Маленькие "форды", предлагавшие горожанам свои услуги,

вернули Петербург к эпохе частных автобусных предприятий, с которых все

когда-то и начиналось. Но эти частные предприятия являются основными

конкурентами автобусных парков, в том числе и Пушкинского. Частные предприятия

наносят серьезный ущерб Пушкинскому парку, занимая лидирующие позиции в

пассажироперевозках Санкт-Петербурга. Сюда еще можно отнести проблемы с

подвижным составом, не обновляющимся много лет и проблемы с кадровым составом.

В силу всего выше перечисленного необходимо детально рассмотреть все стороны и аспекты финансовой деятельности данного предприятия.

Глава 1. Значение и сущность финансового анализа работы предприятия

1.1. Сущность, назначение и необходимость финансового анализа

Обеспечение бесперебойной работы предприятия, выполнение его обязательств перед поставщиками, заказчиками, государственным бюджетом и собственным персоналом может быть успешным лишь при устойчивом финансовом положении предприятия. Финансовое состояние - комплексное понятие, которое характеризуется системой показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия. Финансовое положение предприятия оценивается посредством финансового анализа.

В основе анализа финансового состояния организаций лежит анализ агрегированных форм финансовой отчетности, сформированных на основании финансовой отчетности, определенной приказом Министерства финансов РФ от 12.11.96 г. № 97 с дополнениями, утвержденными приказами Министерства финансов РФ от 03.02 97 г. № 8, от 21.11.97 г. № 81н, от 21.10.98 г. № 47н, и квартальной бухгалтерской отчетности, определенной приказом Министерства финансов РФ от 03.02.97 г. № 8. Бухгалтерская отчетность представляет собой систему показателей, отражающих имущественное и финансовое положение организации на отчетную дату, а также финансовые результаты ее деятельности за отчетный период. Финансовый анализ показывает причины сложившегося финансового состояния и дает возможность определить направления по его улучшению.

Основная цель анализа - получение параметров, дающих объективную оценку финансового состояния предприятия, его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с кредиторами и дебиторами.

Финансовый анализ можно классифицировать по следующим признакам:

• по субъектам - внешние или внутренние;

• по объектам анализа - народное хозяйство в целом, отрасль, группа предприятий, предприятие, подразделение предприятия;

• по целям и задачам;

• по содержанию - комплексный и локальный.

Основным признаком является субъект финансового анализа. Вид анализа определяется исходя из требований субъекта.

Субъектами финансового анализа могут выступать две группы пользователей.

Первая группа состоит из внешних пользователей и включает кредиторов, поставщиков, инвесторов, аудиторов, налоговые органы и других, посторонних для предприятия, лиц. Такой анализ называется внешним.

Вторая группа состоит из внутренних пользователей и включает учредителей, собственников, управленческих работников предприятия, бухгалтерию, финансовый и экономические отделы и другие службы предприятия. Финансовый анализ, проводимый для этой группы, называется внутренним.

Внешний финансовый анализ проводится по статьям годового бухгалтерского баланса и отражает общее состояние предприятия на конкретный момент:

• финансовые результаты;

• имущественное положение;

• финансовая устойчивость, ликвидность баланса, платежеспособность предприятия;

• состояние дебиторской и кредиторской задолженности;

• эффективность вложенного капитала.

Внутренний финансовый анализ более глубоко исследует причины сложившегося финансового состояния, эффективность использования основных и оборотных средств, взаимосвязь показателей объема, себестоимости и прибыли. Для этого используют всю достоверную информацию о состоянии дел предприятия, доступную лишь ограниченному кругу лиц, руководящих деятельностью предприятия. Внутренние пользователи преследуют свои цели анализа:

• определение финансового положения;

• выявление изменений в финансовом состоянии в динамике;

• выявление основных факторов, вызывающих изменения в финансовом состоянии;

• прогноз основных тенденций финансового состояния.

Таким образом, в традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности.

Существуют различные методы финансового анализа. Среди них можно выделить:

• горизонтальный анализ - сравнение каждой позиции

отчетности с предыдущим периодом;

• вертикальный анализ - определение структуры итоговых финансовых показателей, с выявлением влияния каждой позиции отчетности на результат в целом;

• трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т. е. основной тенденции динамики показателя. С помощью тренда ведется перспективный прогнозный анализ.

• анализ относительных показателей (коэффициентов) - расчет отношений между отдельными позициями отчета или позициями разных форм отчетности по отдельным показателям фирмы, определение взаимосвязи показателей;

• сравнительный анализ - это как внутрихозяйственный анализ сводных показателей отчетности по отдельным показателям фирмы, подразделений, цехов, так и межхозяйственный анализ показателей данной фирмы с показателями конкурентов, со среднеотраслевыми и средними хозяйственными данными;

• факторный анализ - это анализ влияния отдельных факторов на результирующий показатель.

Выбор метода или комплекса методов финансового анализа зависит от целей, которые ставит перед собой пользователь (внутренний или внешний).

Анализ финансового состояния предприятия включает три составляющие:

1.Анализ финансового состояния предприятия.

2.Анализ финансовых результатов деятельности предприятия.

3.Анализ эффективности финансово-хозяйственной деятельности предприятия.

Анализ финансового состояния проводится на конкретную дату и определяет наличие в распоряжении предприятия ресурсов всех видов и соответствие их потребностям предприятия. Эта составляющая финансового анализа строится на основе:

• анализа размещения средств и источников их образования;

• анализа обеспеченности собственными и приравненными к ним средствами в обороте;

• анализа состояния активов и пассивов.

Вторая составляющая финансового анализа представляет собой анализ основных хозяйственных фактов и событий в динамике.

Анализ эффективности финансово-хозяйственной деятельности является базой для дальнейшего планирования деятельности предприятия. Он включает в себя следующие этапы:

• анализ использования кредитов;

• анализ оборачиваемости оборотных средств;

• анализ платежеспособности;

• анализ финансовых результатов.

Независимо от выбранного метода или комплекса методов, этапы финансового анализа должны содержать следующую информацию:

1. Анализ размещения средств и источников их образования - это выявление изменений, происшедших в структуре средств и источников их образования за определенный период. Сопоставляя структуру изменений в активе и пассиве, можно сделать выводы о том, через какие источники, в основном, был приток новых средств и в какие активы эти новые средства, в основном, вложены. Правильное использование средств предприятия предполагает их размещение в строгом соответствии с источником образования и целевым назначением.

2. Анализ обеспеченности собственными и приравненными к ним средствами в обороте заключается в сравнении средств в наличии с потребностями предприятия в них. Наличие устанавливают путем вычитания из суммы собственных и приравненных к ним средств суммы основных и отвлеченных средств. Обеспеченность собственными и приравненными к ним средствами в обороте играет большую роль в нормальной деятельности предприятия. Они постоянно меняют свою форму и позволяют совершать необходимые хозяйственные операции. Предприятие должно иметь собственные и приравненные к ним средства в размерах, определенных в производственно-финансовом плане.

Излишек собственных средств в обороте затрудняет осуществление режима экономии. При наличии излишка собственных средств руководители нередко ослабляют внимание к финансовым вопросам, начинают запасать материальные ценности в гораздо больших против потребности количествах и перестают следить за своевременном погашении дебиторской задолженности. Переход оборотных средств из одной формы в другую замедляется, и какая-то их часть фактически перестает участвовать в обороте, иначе говоря, оказывается иммобшшзованной.

Недостаток собственных средств в обороте также отрицательно влияет на деятельность предприятия: создает напряженность в выполнении плана, не позволяет вовремя приобретать нужные материальные ценности, выплачивать заработную плату и производить другие неотложные затраты.

3. Анализ состояния активов и пассивов предприятия необходим для оценки уровня ликвидности. Ликвидность предприятия - это способность переводить свои активы в деньги для покрытия всех необходимых платежей по мере наступления их срока. Ликвидность ценностей означает их способность превращаться в деньги. Ликвидность можно рассматривать с двух сторон: как время для продажи актива, и как сумму, вырученную от продажи актива. Обе эти стороны тесно связаны: зачастую можно продать актив за короткое время, но со значительной скидкой. Все активы фирмы в зависимости от степени ликвидности, то есть скорости превращения в денежные средства, можно условно подразделить на следующие группы.

1. Наиболее ликвидные активы - суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно.

2. Быстрореализуемые активы - активы, для обращения которых в наличные средства требуется определенное время.

3. Медленно реализуемые активы - наименее ликвидные активы - это запасы, дебиторская задолженность, налог на добавленную стоимость по приобретенным ценностям.

4. Труднореализуемые активы - активы, которые предназначены для использования в хозяйственной деятельности в течение относительно продолжительного периода времени.

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом:

1. Наиболее срочные обязательства - кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок.

2. Краткосрочные пассивы - краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты.

3. Долгосрочные пассивы - долгосрочные заемные кредиты и прочие долгосрочные пассивы.

4. Постоянные пассивы - капитал и резервы, доходы будущих периодов, фонды потребления, резервы предстоящих расходов и платежей.

При анализе активов и пассивов организации важно знать не только их соотношение между собой, а и изменения в каждой группе за отчетный период. Кроме того, для анализа требуется знать состав дебиторов и кредиторов, время возникновения по каждому из них задолженности, ее динамику, принимавшиеся меры по погашению, причины списания отдельных сумм.

Отсюда следует, что к анализу надо привлекать не только соответствующие данные баланса, но и данные счетов аналитического учета и первичные документы. В этом случае анализ может быть исчерпывающим, и на его основе будут даны четкие и ясные указания по ликвидации дебиторской и кредиторской задолженности. Общие суммы дебиторов и кредиторов сравнивают между собой и находят превышение их по дебиторам над кредиторами или, наоборот, по кредиторам над дебиторами. При этом из состава кредиторской задолженности исключают те суммы задолженности поставщикам по акцептованным и не оплаченным в срок расчетным документам, которые были учтены при характеристике состояния нормируемых оборотных средств.

4. При анализе использования банковских кредитов выясняют, полностью ли использовало предприятие свое право на банковский кредит в соответствии с действующим положением и, наоборот, не был ли он перекредитован. Банковский кредит - наилучшая форма предоставления предприятию дополнительных оборотных средств на затраты и финансового контроля за его деятельностью.

Предприятие должно брать в банке ссуду всякий раз, когда требуются дополнительные оборотные средства на запасы или затраты. Бывает (и не так редко), что предприятие не прибегает полностью или частично к банковскому кредитованию. В подобных случаях можно сделать вывод: оно либо имеет излишек собственных средств в обороте, либо неправильно использует средства специального назначения, либо задерживает в своем обороте средства кредиторов.

Один из основных принципов банковского кредитования состоит в его строго целевом характере, то есть кредит выдается только на точно определенную цель. Излишне полученный предприятием кредит означает нарушение данного принципа, так как перекредитованную часть ссуды направляют по какому-то другому назначению. Поэтому использование банковских кредитов анализируют в отдельности по каждому их виду. Предприятие может получать ссуды на разные производственные нужды, на капитальные вложения (очень редко) и на индивидуальное кредитование рабочих и служащих. Сначала устанавливают общее состояние банковских кредитов, а затем уже разбирают каждый их вид.

5. При анализе финансового положения предприятия важно рассмотреть оборачиваемость оборотных средств. Любое предприятие должно использовать свои основные и оборотные средства как можно эффективнее, производя на каждый рубль затрат наибольшее количество продукции. Но если основные средства предприятия обязаны служить в своей первоначальной форме длительное время, то оборотные средства будут использованы тем эффективнее, чем быстрее они переходят из одной формы в другую. Какой бы хозяйственный процесс не происходил - приобретение ли необходимых материальных ценностей, выпуск ли готовой продукции, реализация ли ее и так далее - везде наблюдается переход оборотных средств. Ускоряя переход оборотных средств из одной формы в другую, предприятие может при помощи одной и той же их суммы произвести и реализовать большее количество продукции или выполнить стоящие перед ним задачи с помощью меньшей суммы оборотных средств. Следовательно, эффективность использования оборотных средств зависит от быстроты перехода их из одной формы в другую, то есть от их оборачиваемости. Под оборачиваемостью оборотных средств понимают тот средний срок, в течение которого оборотные средства совершают свой полный кругооборот, проходя через сферу обращения (приобретение необходимых материальных ценностей), сферу производства (выработка готовой продукции), еще раз через сферу обращения (реализация продукции) и восстанавливаясь в своей первоначальной форме.

6. Результаты анализа платежеспособности служат показателями возможности предприятия покрывать без задержек свои первоочередные платежи текущими денежными поступлениями. Платежеспособность предприятия следует отличать от ликвидности его баланса, то есть от возможности одновременно рассчитаться по всем без исключения обязательствам. Платежеспособность предприятия служит основным показателем успешной деятельности предприятия, и при отрицательном результате анализа платежеспособности необходимо провести более детальный анализ финансового состояния в целях определения путей оздоровления предприятия или его ликвидации. При положительном результате анализа платежеспособности организации необходимо отслеживать изменение в показателях платежеспособности и стараться поддерживать их на определенном уровне.

7. Анализ финансовых результатов подразумевает обобщение показателей работы предприятия, определение уровня финансовой устойчивости предприятия и выявление факторов, оказавших влияние на результаты. На устойчивость предприятия оказывают влияние различные факторы:

• положение предприятия на товарном рынке;

• производство и выпуск дешевой, пользующейся спросом продукции;

• его потенциал в деловом сотрудничестве;

• степень зависимости от внешних кредиторов и инвесторов;

• наличие неплатежеспособных дебиторов;

• эффективность хозяйственных и финансовых операций и т. п.

Такое разнообразие факторов подразделяет и саму устойчивость по видам. Так, применительно к предприятию, она может быть, в зависимости от факторов, влияющих на нее: внутренней и внешней, общей (ценовой), финансовой.

1. Внутренняя устойчивость - это такое общее финансовое состояние предприятия, при котором обеспечивается стабильно высокий результат его функционирования. В основе ее достижения лежит принцип активного реагирования на изменение внутренних и внешних факторов.

Внешняя устойчивость предприятия обусловлена стабильностью экономической среды, в рамках которой осуществляется его деятельность. Она достигается соответствующей системой управления рыночной экономикой в масштабах всей страны.

3. Финансовая устойчивость является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и, путем эффективного их использования, способствует бесперебойному процессу производства и реализации продукции.

Таким образом, недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства. Однако, при избыточной финансовой устойчивости предприятие отягощается запасами и резервами, что опять же ведет к препятствиям в развитии.

Результаты финансового анализа предприятия дают возможность определить тенденции дальнейшего развития предприятия. По результатам финансового анализа предприятия можно разделить на две группы:

• предприятия с устойчивым или удовлетворительным финансовым состоянием - имеют перспективы развития и не требуют принятия радикальных мер к изменению финансово-хозяйственной деятельности;

• предприятия финансово неустойчивые или неплатежеспособные - требуется проведение радикальных мер для вывода предприятия из кризиса.

В случае отнесения предприятия ко второй группе возможно признание предприятия несостоятельным.

1.2 Организационно-экономические основы процедуры банкротства

Несостоятельность (банкротство) - это признание арбитражным судом или объявленная должником неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам или исполнить обязанность по уплате обязательных платежей в бюджеты всех уровней и во внебюджетные фонды. Финансовая несостоятельность возникает из-за превышения обязательств над ликвидными активами, то есть из-за неудовлетворительной структуры баланса. Она выражается появлением просроченной задолженности перед бюджетом, банками, поставщиками и другими контрагентами.

Комплекс проблем, связанных с процедурой банкротства, регулируются федеральным законом о несостоятельности (банкротстве). Закон о несостоятельности в соответствии с Гражданским кодексом Российской Федерации устанавливает основания признания должника несостоятельным (банкротом) или объявления должником о своей несостоятельности (банкротстве), регулирует порядок и условия осуществления мер по предупреждению несостоятельности (банкротства), проведения внешнего управления и конкурсного производства и иные отношения, возникающие при неспособности должника удовлетворить в полном объеме требования кредиторов. Настоящий Федеральный закон распространяется на все юридические лица, являющиеся коммерческими организациями (за исключением казенных предприятий), на некоммерческие организации, действующие в форме потребительского кооператива, благотворительного или иного фонда.

Для целей настоящего Федерального закона используются следующие основные понятия:

•

несостоятельность

(банкротство) - признанная арбитражным судом или объявленная должником

неспособность должника в полном объеме удовлетворить требования кредиторов по

денежным обязательствам и (или) исполнить

обязанность по уплате обязательных платежей (далее - банкротство);

• должник - гражданин, в том числе индивидуальный предприниматель, или юридическое лицо, неспособные удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей в течение срока, установленного настоящим Федеральным законом;

• денежное обязательство - обязанность должника уплатить кредитору определенную денежную сумму по гражданско-правовому договору и по иным основаниям, предусмотренным Гражданским кодексом Российской Федерации;

• обязательные платежи - налоги, сборы и иные обязательные взносы в бюджет соответствующего уровня и во внебюджетные фонды в порядке и на условиях, которые определяются законодательством Российской Федерации;

• руководитель должника - единоличный исполнительный орган юридического лица, а также иные лица, осуществляющие в соответствии с федеральными законами деятельность от имени юридического лица без доверенности;

•

конкурсные кредиторы - кредиторы по денежным

обязательствам, за исключением граждан, перед которыми должник несет

ответственность за причинение вреда жизни и здоровью, а также учредителей

(участников) должника -

юридического лица по обязательствам, вытекающим из такого участия;

• досудебная санация - меры по восстановлению платежеспособности должника, принимаемые собственником имущества должника – унитарного предприятия, учредителями (участниками) должника - юридического лица, кредиторами должника и иными лицами в целях предупреждения банкротства;

•

наблюдение - процедура банкротства, применяемая к

должнику с момента принятия арбитражным судом заявления о признании должника

банкротом до момента, определяемого в соответствии с настоящим Федеральным

законом, в целях обеспечения сохранности имущества должника и проведения

анализа

финансового состояния должника;

• внешнее управление (судебная санация) - процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности, с переда чей полномочий по управлению должником внешнему управляющему;

• конкурсное производство - процедура банкротства, применяемая к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов;

• арбитражный управляющий (временный управляющий, внешний управляющий, конкурсный управляющий) - лицо, назначаемое арбитражным судом для проведения процедур банкротства и осуществления иных полномочий, установленных настоящим Федеральным законом;

временный управляющий - лицо, назначаемое арбитражным судом для наблюдения, осуществления мер по обеспечению сохранности имущества должника и иных полномочий, установленных настоящим Федеральным законом;

• внешний управляющий - лицо, назначаемое арбитражным судом для про ведения внешнего управления и осуществления иных полномочий, установленных настоящим Федеральным законом;

• конкурсный управляющий - лицо, назначаемое арбитражным судом для проведения конкурсного производства и осуществления иных полномочий, установленных настоящим Федеральным законом;

• мораторий - приостановление исполнения должником денежных обязательств и уплаты обязательных платежей;

представитель работников должника - лицо, уполномоченное работниками должника представлять их интересы при проведении процедур банкротства.

Согласно данному закону, одним из признаков несостоятельности юридического лица считается неспособность удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение трех месяцев с момента наступления даты их исполнения.

1.3.Методика финансового анализа

Финансовые особенности государственных и муниципальных унитарных предприятий обусловлены отсутствием права собственности на закрепленное за ними имущество. Имущество унитарного предприятия является неделимым и не распределяется на вклады или долевые участия работников. Унитарное предприятие отвечает по своим обязательствам всем принадлежащим ему имуществом и не несет ответственности по обязательствам собственника его имущества. Управление предприятием осуществляет руководитель, назначенный собственником, либо орган, уполномоченный собственником и подотчетный ему.

Источниками формирования имущества и финансовых ресурсов унитарного предприятия являются: имущество, переданное ему собственником для ведения производственной и финансово-хозяйственной деятельности, денежные и другие средства, полученные за произведенную продукцию, выполненные работы, оказанные услуги, средства, выделенные из федерального бюджета и средства внебюджетных фондов. Финансирование, связанное с производством и социальным развитием, проведением мероприятий по мобилизационной подготовке, содержанием объектов непроизводственной сферы, осуществляется за счет доходов от реализации продукции, работ и услуг. При их недостаточности предприятию выделяются средства из бюджета на следующие нужды:

• выполнение научно-исследовательских программ;

• содержание объектов социальной инфраструктуры;

• компенсация убытков от выполнения заказа.

Исходя из вышесказанного, можно заключить, что необходим особенный подход к анализу финансового состояния государственных унитарных предприятий. Предлагаем методику финансового анализа, наиболее подходящую к данным условиям.

Основной целью данных методических рекомендаций является установление единого методологического подхода к анализу финансового состояния организаций при определении их платежеспособности и получение необходимого числа параметров, дающих объективную и точную оценку финансового состояния организации.

Данные методические рекомендации предназначены для различных групп пользователей в целях определения уровня состоятельности предприятия. Качество принимаемых решений в значительной степени зависит от качества их аналитического обоснования. Основные методы финансового анализа организации, используемые в данных методических рекомендациях - это горизонтальный, вертикальный и коэффициентный.

В ходе горизонтального анализа определяются абсолютные и относительные изменения величин различных статей агрегированного баланса за определенный период и сопоставляются с данными прошлых периодов.

Цель вертикального анализа - вычисление удельного веса отдельных статей в итоге баланса. Анализ разделов и отдельных статей актива и пассива баланса позволит определить причины изменения пропорции в структуре баланса.

Анализ проводится на основе удельных показателей, рассчитываемых к валюте баланса, которая принимается за 100 %, а также по предыдущей дате по каждой исследуемой статье.

Коэффициентный анализ сводится к изучению уровней и динамике относительных финансовых показателей финансового состояния организации. Кроме того, при анализе финансовых показателей их значения сравниваются с базисными, которые должны быть теоретически обоснованными либо усредненными по временному ряду значений показателей данной организации.

1.3.1.Структурный анализ активов организации

Агрегированная форма бухгалтерского баланса организации содержит данные об остатках по счетам бухгалтерского учета по состоянию на начало года и на конец года (периода).

Активы организации и их структура исследуются с позицией участия в процессе производства и оценки ликвидности. К наиболее ликвидным активам организации относятся денежные средства на счетах и краткосрочные ценные бумаги, к наименее ликвидным активам - основные средства и прочие внеоборотные активы.

Соотношение внеоборотных и оборотных активов различно для конкретных организаций и отраслей, к которым организация относится, в связи с чем необходимо отслеживать динамику основных составляющих активов. В общем случае увеличение доли необоротных активов при неизменной выручке свидетельствует о снижении оборачиваемости средств организации.

1.3.1.1.Анализ внеоборотных активов.

При проведении анализа основных средств необходимо обратить внимание на изменение за отчетный период абсолютных показателей, отражающих движение основных средств (ввод основных фондов, выбытие основных фондов).

При проведении анализа незавершенного строительства следует учитывать, что указанные активы не участвуют в процессе производства, поэтому увеличение их доли в структуре активов может негативно повлиять на результат финансово-хозяйственной деятельности организации. При анализе данных о незавершенном строительстве учитывается степень завершенности, их роль в улучшении финансового состояния организации. Делается вывод о финансовой целесообразности строительства этих объектов. Кроме того, неизменное на протяжении нескольких периодов значение этой статьи может свидетельствовать о наличии на балансе организации неэффективно используемых средств, замороженных в объектах долгостроя.

При анализе долгосрочных финансовых вложений определяется доходность вложений, как разница между ценой приобретения и номинальной стоимостью, полученный доход в виде дивидендов, а также их ликвидность. Делается вывод о целесообразности вложения денежных средств организации, так как данные вложения могут с одной стороны характеризовать инвестиционную активность организации, а с другой стороны являться обременительным отвлечением средств и имущества организации с основных видов деятельности.

1.3.1.2.Анализ оборотных активов.

Величина и структура оборотных активов должна соответствовать потребностям организации, т.е. текущие активы должны быть минимальными, но достаточны для успешного функционирования организации. По степени ликвидности текущие активы можно разделить на три группы:

• высоколиквидные активы - денежные средства и краткосрочные финансовые вложения;

• менее ликвидные активы - краткосрочная дебиторская задолженность и товарно-материальные ценности за вычетом «товары отгруженные»;

•

низколиквидные активы - долгосрочная дебиторская задолженность.

Рост доли оборотных средств в составе имущества организации является

положительным фактором, поскольку имущество становится более мобильным.

При анализе динамики структуры оборотных средств необходимо учитывать изменение соотношения между высоколиквидными, менее ликвидными и низколиквидными активами. Значительный удельный вес низколиквидных активов в составе оборотных средств снижает платежеспособность организации.

При анализе запасов оценивается их доля в стоимости имущества предприятия, оценивается эффективность использования запасов с точки зрения произведенной на них прибыли, участие в производственном цикле организации.

Вместе с тем, увеличение удельного веса запасов может свидетельствовать о:

• наращивании производственного потенциала организации;

• стремлении за счет вложений запасов защитить денежные активы организаций от обесценивания под воздействием инфляции;

• нерациональности выбранной хозяйственной стратегии, вследствие которой значительная часть текущих активов имммобилизована в запасах с невысокой ликвидностью.

Возможно, что увеличение запасов происходит за счет необоснованного отвлечения активов из производственного оборота, что в конечном итоге приведет к увеличению кредиторской задолженности и ухудшению финансового

состояния организации.

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты).

Дебиторская задолженность - очень важный компонент оборотного капитала. При анализе данных определяется их доля в стоимости имущества и в оборотных средствах в динамике. Запрашиваются и анализируются расшифровки дебиторской задолженности. Анализу дебиторской задолженности необходимо уделять значительное внимание, так как именно она может являться источником пополнения денежных средств организации. Высокие темпы роста дебиторской задолженности по расчетам за товары, работы и услуги могут свидетельствовать об активном использовании организации стратегии товарных ссуд для потребителей своей продукции. В то же время, в случае задержек платежей со стороны покупателей организация вынуждена привлекать дополнительные кредиты, увеличивая тем самым свою кредиторскую задолженность.

Анализируя степень ликвидности дебиторской задолженности, целесообразно рассчитать долю дебиторской задолженности в общем объеме текущих активов и долю сомнительной задолженности в составе дебиторской задолженности. Тенденции к росту сомнительной либо безнадежной дебиторской задолженности свидетельствуют о снижении ликвидности. Вырабатывается комплекс мер по взысканию дебиторской задолженности.

Учитывая значительное влияние на финансовое состояние организации дебиторской и кредиторской задолженности, необходимо:

•

следить за соотношением дебиторской и кредиторской

задолженности.

Значительное превышение кредиторской задолженности создает угрозу финансовой

устойчивости организации.

• контролировать состояние расчетов по просроченным задолженностям;

• по возможности ориентироваться на увеличение количества заказчиков с целью уменьшения риска неуплаты монопольными заказчиками.

При анализе краткосрочных финансовых вложений необходимо оценивать ликвидность вложений и их доходность. Сокращение доли краткосрочных финансовых вложений в составе оборотных активов при одновременном росте оборотных активов может служить индикатором финансовых затруднений организаций.

Прочие оборотные активы - показываются суммы, не нашедшие отражения по другим статьям раздела 2 бухгалтерского баланса. При анализе данных, особенно при их динамичном увеличении, необходимо получить расшифровку по данным актива.

При анализе прибыли (убытков) следует учитывать стабильность полученных результатов финансово-хозяйственной деятельности либо их разовый характер.

1.3.2.Структурный анализ пассивов организаций

Источниками средств формирования имущества являются собственные и заемные средства. Одной из причин финансовой неустойчивости организации может быть высокая доля заемных средств в источниках, привлекаемых для финансирования хозяйственной деятельности организации.

При анализе структуры пассива баланса необходимо учитывать, что при определенных условиях такие статьи пассива баланса, как доходы будущих периодов, фонды потребления и резервы предстоящих расходов и платежей, являются источниками собственных средств. Анализ собственных средств целесообразно начинать с оценки их структуры.

Уставный капитал (по государственным и муниципальным унитарным организациям показывается величина уставного фонда). Увеличение или уменьшение уставного капитала производится по результатам рассмотрения итогов деятельности организации за предыдущий год. В разделе «Добавочный капитал» отражаются суммы от переоценки внеоборотных активов организации. При анализе изменений собственного капитала следует исключать влияние изменений по статье «Добавочный капитал», так как ее изменение связано с переоценкой основных фондов и не связано с увеличением (уменьшением) собственных средств.

Фонды накопления должны быть сформированы в соответствии с законодательством Российской Федерации. По указанной строке отражаются остатки фондов накопления и потребления в соответствии с учредительными документами и принятой учетной политикой организации за счет прибыли, оставшейся в ее распоряжении.

Нераспределенная прибыль прошлых лет, где отражается остаток нераспределенной прибыли прошлых отчетных лет и нераспределенная прибыль отчетного года, где отражается нераспределенная прибыль отчетного года.

Увеличение доли собственных средств за счет любого из перечисленных источников способствует усилению финансовой устойчивости организации. При этом наличие нераспределенной прибыли может рассматриваться как источник капитальных вложений, пополнения оборотных средств организации и погашения краткосрочной задолженности. Снижение доли собственных средств в общей сумме источников средств следует рассматривать как негативную тенденцию, так как увеличивается риск потери финансовой устойчивости.

Заемные средства (долгосрочные и краткосрочные пассивы, т.е. кредиторская задолженность) разделяются по степени срочности.

Привлечение заемных средств - один из способов для организации по расширению деятельности. Наличие в составе заемных средств долгосрочных заемных средств, как правило, является положительным фактором, поскольку характеризует организацию как надежного заемщика. Тем не менее, необходимо проанализировать использование организацией долгосрочных займов. Как правило, они предоставляются под реализацию программ развития. Если при появлении долгосрочных займов не сопровождается ростом статей «Основные средства» и «Незавершенное строительство», то это может указывать на нецелевое использование долгосрочных заемных средств. Как следствие, к организации могут быть применены штрафные санкции и осуществлен досрочный возврат средств, что ухудшит финансовое положение организации.

При анализе структуры краткосрочной задолженности исследуются: заемные средства, кредиторская задолженность, в том числе векселя к уплате, задолженность перед бюджетом, задолженность по оплате труда и социальному страхованию и обеспечению и тенденции их изменения.

Тенденции роста заемных средств могут свидетельствовать о вытеснении более дешевых источников финансирования дорогими, что может ухудшить финансовое положение организации.

Накопление значительных сумм по строке «Векселя к уплате» может привести к недостатку средств для их погашения, протесту векселей и списанию средств со счетов или наложению ареста на имущество организации.

Накопление значительной задолженности перед бюджетом и внебюджетными фондами (сравнимыми по величине с выручкой от реализации) свидетельствует о кризисном состоянии организации и необходимости срочных мер по финансовому оздоровлению.

При анализе краткосрочной кредиторской задолженности необходимо сопоставить ее величину с размером дебиторской задолженности. При устойчивом финансовом положении организации эти величины должны находиться в равновесии, и их доля соответственно в составе активов и пассивов не должна существенно меняться.

Особое внимание следует уделить наличию и изменению просроченной кредиторской задолженности организации. Наличие просроченной кредиторской задолженности и увеличение ее удельного веса в составе обязательств организации позволяет сделать вывод о критическом положении организации.

1.3.3. Анализ структуры «Отчета о прибылях и убытках»

Обобщенные наиболее важные показатели финансовых результатов деятельности организации, представленные в отчете о прибылях и убытках, отражают результаты деятельности организации за отчетный период. Эффективность функционирования организации зависит от ее способности получать необходимую прибыль. По указанному отчету можно проанализировать структуру доходов и расходов организации.

Для анализа статьи отчета целесообразно представить в виде относительных показателей к выручке от реализации.

Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) характеризует завершение производственного цикла организации, возврат авансированных на производство средств в денежной форме и начала нового витка в обороте всех средств. Изменения в объеме реализации продукции оказывают наиболее чувствительное влияние на финансовые результаты деятельности организации.

К обязательным платежам, которые в соответствии с установленным порядком исключаются из выручки при определении финансового результата от реализации, относятся суммы установленных процентных надбавок к розничным ценам, вносимые в доход бюджета, экспортные пошлины.

Важнейшим показателем, который в условиях рыночной экономики составляют основу экономического развития организации, является прибыль. Прибыль характеризует степень деловой активности и финансовое благополучие. По прибыли определяется доходность вложений в активы данной организации. Прибыль, как результат расчетов в соответствии с системой бухгалтерского учета, отражает накопительный итог деятельности организации, который не является «чистым» результатом (сальдо движения денежных средств), так как содержит часть неоплаченной прибыли организации (в случае учета по методу начисления) в связи с задержками платежей, не учитывает результат притока и оттока денежных средств по условиям и видам деятельности, например, предоставление кредита покупателям, вложения в запасы, получение кредита от поставщиков, а также получение денежных средств от кредиторов и погашение обязательств и т.д.

Конечный финансовый результат деятельности организации - это балансовая прибыль (убыток) отчетного периода.

Обобщенную характеристику хозяйственной деятельности организации в условиях рыночной экономики дают величина чистой прибыли и показатели финансового положения. В динамике темпов роста собственных средств за счет прибыли организации проявляются успехи либо недостатки развития организации.

«Отчет о прибылях и убытках» является источником информации при расчете показателей деловой активности, рентабельности организации.

1.3.4.Анализ финансовых результатов деятельности организации

Анализ группы показателей, характеризующих платежеспособность и ликвидность организации.

Организация является платежеспособной, если в состоянии своевременно погашать требования кредиторов по денежным обязательствам и исполнять обязанность по уплате обязательных платежей в бюджетные фонды и во внебюджетные фонды. Анализируя платежеспособность, следует сопоставить состояние пассивов с состоянием активов организации, перегруппировывая их по степени ликвидности и соответствующей срочности. Именно это дает возможность оценить, в какой степени организация готова к погашению свои обязательств. Если рабочий капитал образован неликвидными активами или активами с завышенной оценкой, то это может неблагоприятно отразиться на рентабельности организации, а в конечном счете, на ее платежеспособности.

Состояние неплатежеспособности может быть как случайным, временным, так и длительным, хроническим. Его основные причины:

• недостаточная обеспеченность финансовыми ресурсами;

• невыполнение плана реализации продукции;

• нерациональная структура оборотных средств; несвоевременное поступление платежей от контрагентов и т.д.

Ликвидность баланса - это степень покрытия обязательств организации ее активами. Задача анализа ликвидности баланса возникает в связи с необходимостью дать оценку способности организации своевременно и в полном объеме рассчитаться по своим обязательствам.

Показатели ликвидности рассчитываются на основе сопоставления текущих обязательств и активов, используемых для их погашения. К текущим относятся активы (обязательства) со временем обращения (сроком погашения) до одного года.

1.3.5. Анализ группы показателей, характеризующую финансовую устойчивость

Вторым этапом анализа финансового состояния организации является определение финансовой устойчивости организации.

Финансовая устойчивость есть не что иное, как надежно гарантированная платежеспособность, независимость от случайностей рыночной конъюнктуры и поведения партнеров по бизнесу. Важной проблемой, находящейся на стыке финансового анализа и финансового планирования, является определение необходимых величин и темпов накопления собственного капитала.

Целесообразно положительно оценивать рост коэффициента соотношения собственных и заемных средств, свидетельствующего об увеличении финансовой независимости, и уменьшении базисного значения указанного коэффициента, которое отражает уменьшение финансовой независимости.

1.3.6. Анализ группы показателей, характеризующую деловую активность

Финансовое положение организации зависит от скорости обращения средств, вложенных в активы. Длительность нахождения средств в обороте определяется влиянием внешних и внутренних факторов, таких как сфера деятельности организации (производственная, снабженческо-сбытовая, посредническая), отраслевая принадлежность, масштабы организации, а также условия хозяйствования организации, зависящие от экономической ситуации в стране. Так, инфляция и отсутствие налаженных хозяйственных связей приводят к вынужденному накапливанию запасов, значительно замедляющему процесс оборота средств.

В то же время период нахождения средств в обороте в значительной степени определяется внутренними причинами, прежде всего, эффективностью управления его активами.

Коэффициенты деловой активности характеризуют эффективность использования организацией средств. К ним относятся различные показатели оборачиваемости, при расчете которых целесообразно особое внимание уделить анализу оборачиваемости дебиторской задолженности в связи со значительным удельным весом дебиторской задолженности в составе текущих активов. В общем виде изменения в объеме дебиторской задолженности за год могут быть охарактеризованы данными баланса. Более подробный анализ проводится на основе данных аналитического учета расчетов с покупателями и заказчиками. В частности, оценивается наличие в составе дебиторской задолженности безнадежных долгов, их доля в общей сумме дебиторской задолженности.

1.3.7. Анализ группы показателей, характеризующих рентабельность

При анализе показателей рентабельности необходимо принимать во внимание особенности этих показателей, влияющих на формирование обоснованных выводов.

Во-первых, коэффициент рентабельности продукции определяется результативностью работы отчетного периода, вероятный и планируемый эффект долгосрочных инвестиций он не отражает.

Во-вторых, величину показателя рентабельности капитала необходимо оценивать с учетом уровня риска, характеризуемого показателем финансовой зависимости организации. В-третьих, численное значение показателя рентабельности собственного капитала отражает результат расчета в денежных единицах разной покупательной способности. Числитель показателя, т.е. прибыль, отражает результат деятельности и сложившийся уровень цен на товары и услуги в основном за истекший период.. Знаменатель показателя, т.е. собственный капитал, складывается в течение ряда лет. Кроме того, оценка собственного капитала не учитывает будущие доходы организации.

1.3.8. Анализ тенденций развития организации

Необходимость предвидения ближайших перспектив развития - актуальная задача для организации. Темпы роста производства зависят не только от спроса, рынков сбыта, мощностей организации, но и от финансовых ресурсов.

Оценка финансового состояния организации позволяет осуществлять перспективный анализ финансового состояния организации, оценить основные тенденции динамики финансового состояния организации и результатов деятельности. Наиболее характерным показателем является темп увеличения собственного капитала, который зависит от следующих показателей:

• от рентабельности продаж;

• оборачиваемости всего капитала;

• финансовой активности организации по привлечению заемных средств.

Таким образом, темпы роста собственного капитала характеризуют потенциальные возможности организации по расширению производства.

Необходимым условием получения прибыли является обязательное превышение выручки от реализации продукции над затратами по ее производству и реализации. Если выручка от реализации равна затратам, то это может являться критической точкой перехода от прибыльной деятельности организации к убыточной. Кроме того, для прогнозной оценки целесообразно рассчитать критический объем производства, критический объем выручки.

При установлении неспособности организацией осуществлять текущие платежи по денежным обязательствам и исполнять обязанность по уплате обязательных платежей на данный период времени необходимо осуществить анализ реальной возможности по восстановлению платежеспособности.

Наиболее простой метод оценки реальной возможности восстановления платежеспособности базируется на планируемом объеме реализации продукции. От объема реализации зависят большинство показателей финансового анализа: прибыль, платежи в бюджет и внебюджетные фонды, отчисления в резервные и другие фонды организации. Такие составные части баланса, как запасы, дебиторская задолженность, кредиторская задолженность по своему содержанию находятся в прямой зависимости либо от объема реализации, либо от величины затрат на реализацию продукции. При планировании учитывается удельный вес готовой продукции в составе запасов, если готовая продукция превышает удельный вес сырья, материалов и других материальных ценностей в составе запасов - это не характеризует положительно деятельность организации, т.е. имеются проблемы со сбытом. В составе дебиторской и кредиторской задолженности оценивается доля просроченной задолженности, оценивается структура кредиторской задолженности. Кроме того, оцениваются наиболее характеризующие финансовое состояние организации показатели с учетом планируемой величины выручки от реализации продукции и на основе фактических данных о размерах дебиторской и кредиторской задолженности и величины запасов в предшествующем периоде:

• оборачиваемость дебиторской задолженности,

• оборачиваемость кредиторской задолженности;

• коэффициент текущей ликвидности;

• коэффициент обеспеченности собственными средствами;

• коэффициент рентабельности собственного капитала.

На основании полученных данных можно делать вывод о реальном восстановлении платежеспособности организации. Сопоставление полученной прибыли с денежными обязательствами и обязательными платежами позволит рассчитать период восстановления платежеспособности.

1.3.9. Коэффициентный анализ

Коэффициентный анализ сводится к изучению динамики относительных показателей финансового состояния, рассчитываемых как отношение величин балансовых статей или других абсолютных показателей, получаемых на основе бухгалтерской отчетности. Кроме того, при анализе финансовых коэффициентов их значения могут сравниваться с базисными величинами, а также изучением их динамики за ряд смежных отчетных периодов. В качестве базисных величин могут быть использованы теоретически обоснованные или полученные в результате экспертных оценок величины относительных показателей, характеризующие оптимальные или критические значения устойчивости финансового состояния организации;

Усредненные по временному ряду значения показателей данной организации, относящиеся к прошлым, благоприятным с точки зрения финансового состояния периодам, среднеотраслевые значения показателей.

В состав коэффициентного анализа входят следующие группы показателей:

- Показатели ликвидности:

Коэффициент абсолютной ликвидности (К1). Коэффициент текущей ликвидности (К2).

- Показатели финансовой устойчивости:

Коэффициент обеспеченности собственными средствами (КЗ). Коэффициент соотношения собственных и заемных средств (К4). Коэффициент обеспеченности оборотным капиталом (К5).

- Показатели деловой активности:

Показатель оборачиваемости дебиторской задолженности (Кб). Показатель оборачиваемости кредиторской задолженности (К7). Показатель оборачиваемости запасов (К8). Показатель оборачиваемости средств в расчетах (К9). Коэффициент соотношения чистого оборотного капитала и активов (К10).

- Показатели рентабельности:

Коэффициент рентабельности активов (К11). Коэффициент рентабельности собственного капитала (К12). Коэффициент рентабельности продаж (К13). Коэффициент покрытия затрат прибылью (К14). Показатель эффективности использования внеоборотных средств (К15). Чистые активы организации (К17).

Коэффициент абсолютной ликвидности характеризует обеспеченность организации высоколиквидными активами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств.

Коэффициент абсолютной ликвидности определяется, как частное от деления суммы краткосрочных финансовых вложений и денежных средств на сумму наиболее срочных обязательств организации в виде краткосрочных пассивов без учета доходов будущих периодов, фондов потребления и резервов предстоящих расходов и платежей.

Коэффициент текущей ликвидности характеризует общую обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств организации.

Коэффициент текущей ликвидности определяется, как отношение стоимости оборотных средств в виде запасов, краткосрочной дебиторской задолженности, краткосрочных финансовых вложений, денежных средств и прочих оборотных активов к наиболее срочным обязательствам организации в виде краткосрочных пассивов без учета доходов будущих периодов, фондов потребления и резервов предстоящих расходов и платежей.

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств организации, необходимых для ее финансовой устойчивости.

Коэффициент обеспеченности собственными средствами определяется, как отношение разности между стоимостью капитала и резервов и фактической стоимостью внеоборотных активов, а также убытков к оборотным активам.

Коэффициент соотношения собственных и заемных средств характеризует финансовую устойчивость организации.

Коэффициент соотношения собственных и заемных средств определяется, как отношение стоимости капитала и резервов с учетом доходов будущих периодов, фондов потребления и резервов предстоящих расходов и платежей за вычетом целевого финансирования и поступлений, а также убытков организации к стоимости заемных средств, которые определяются, как сумма долгосрочных пассивов целевого финансирования и поступлений и краткосрочных пассивов без учета доходов будущих периодов, фондов потребления и резервов предстоящих расходов и платежей.

Коэффициент обеспеченности оборотным капиталом характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности.

Коэффициент обеспеченности оборотным капиталом определяется, как отношение оборотных средств организации в виде запасов, краткосрочной дебиторской задолженности, краткосрочных финансовых вложений, денежных средств и прочих оборотных к среднемесячной выручке от реализации товаров, работ, услуг.

Показатель оборачиваемости дебиторской задолженности характеризует степень соответствия сроков задолженности условиям платежа и среднюю скорость обращения дебиторской задолженности в денежные средства.

Показатель оборачиваемости дебиторской задолженности определяется как отношение средней величины дебиторской задолженности, рассчитываемой, как половина всей суммы дебиторской задолженности на начало и на конец периода, к среднемесячной выручке от реализации товаров, продукции, работ, услуг.

Показатель оборачиваемости кредиторской задолженности характеризует эффективность использования краткосрочных заемных средств и непосредственно влияет на платежеспособность организации. Показатель оборачиваемости кредиторской задолженности определяется,

как отношение средней величины кредиторской задолженности, рассчитываемой, как половина суммы кредиторской задолженности на начало и на конец периода, к среднемесячной выручке от реализации товаров, продукции, работ, услуг.

Показатель оборачиваемости запасов характеризует среднюю скорость движения товарно-материальных запасов организации.

Показатель оборачиваемости запасов определяется, как отношение средней величины запасов, рассчитываемой как половина суммы запасов организации на начало и конец периода, к себестоимости ежемесячно реализованной продукции.

Показатель оборачиваемости средств в расчетах характеризует размещение средств, которыми пользуется организация, и скорость их трансформации из одного вида активов (сырья) в готовую продукцию.

Показатель оборачиваемости средств в расчетах определяется, как отношение средств в расчетах к среднемесячной выручке за отчетный период.

Коэффициент соотношения чистого оборотного капитала и активов характеризует общую обеспеченность организации собственными оборотными средствами для ведения хозяйственной деятельности.

Коэффициент соотношения чистого оборотного капитала и активов рассчитывается, как отношение разности между оборотным капиталом и краткосрочными пассивами без учета доходов будущих периодов, фондов потребления и резервов предстоящих расходов и платежей с учетом целевого финансирования и поступлений к общим активам организации

Коэффициент рентабельности активов характеризует эффективность использования активов организации.

Коэффициент рентабельности активов определяется, как отношение годовой прибыли (убытка) к сумме внеоборотных активов организации и оборотных активов организации, умноженное на 100%.

Коэффициент рентабельности собственного капитала характеризует эффективность использования собственного капитала организации и показывает прибыль, полученную с 1 рубля стоимости собственного капитала.

Коэффициент рентабельности собственного капитала определяется, как отношение годовой прибыли (убытка) к величине стоимости собственного капитала плюс доходы будущих периодов, фонды потребления и резервы предстоящих расходов и платежей за вычетом целевого финансирования и поступлений и убытков умноженное на 100%.

Коэффициент рентабельности продаж характеризует эффективность всех операций организации и показывает, сколько прибыли приходится на единицу реализованной продукции.

Коэффициент рентабельности продаж определяется, как отношение прибыли (убытка) от реализации к выручке от реализации товаров, продукции, работ, услуг, умноженное на 100%.

Коэффициент покрытия затрат прибылью характеризует эффективность ведения финансово - хозяйственной деятельности организации и показывает, сколько балансовой прибыли приходится на 1 рубль затрат.

Коэффициент покрытия затрат прибылью определяется, как отношение прибыли (убытка) отчетного периода к затратам, произведенным организацией за тот же период.

Показатель эффективности использования внеоборотных средств характеризует капитальные вложения, которые осуществляются на долгосрочной основе, но эффект от которых еще не наступил.

Показатель эффективности использования внеоборотных средств определяется, как отношение незавершенного строительства к стоимости функционирующих основных средств умноженное на 100%.

Чистые активы организации характеризуют наличие активов, не обремененных обязательствами. Чистые активы рассчитываются, как разность между активами организации

и пассивами организации.

1.3.10.Система ранжирования финансовых показателей организации

Учитывая многообразие финансовых процессов, различие в уровне их критических оценок и возникающие в связи с этим сложности в общей оценке финансовой устойчивости организации, целесообразно проводить интегральную балльную оценку финансовой устойчивости. Сущность этого подхода заключается в классификации организаций по уровню риска, т.е. любая организация может быть отнесена к определенной категории в зависимости от набранного количества баллов.

Исходные данные для ранжирования объединены в четыре группы показателей. Для определения положения организации при ранжировании предлагается использовать пять показателей, наиболее часто применяемых и наиболее полно характеризующих финансовое состояние организации:

• коэффициент текущей ликвидности К2;

• коэффициент обеспеченности собственными средствами К3;

• коэффициент оборачиваемости дебиторской задолженности К6;

• показатель оборачиваемости кредиторской задолженности К7;

•

коэффициент рентабельности собственного капитала К 12.

Остальные показатели используются для общей характеристики и рассматриваются

при дополнительном анализе неплатежеспособных организаций.

В общем виде алгоритм сравнительного ранжирования организаций в зависимости от их финансового состояния, рентабельности и деловой активности может быть представлен в виде последовательности следующих действий:

• разбивка показателей на группы (1, 2, 3, 4) в зависимости от их фактического значения (см. таблицу 1);

•

распределение организаций по категориям (I, II, III, IV)

в зависимости

от суммарно набранных баллов.

Система ранжирования финансовых показателей организации

Таблица 1

| Коэффициент | 1 группа | 2 группа | 3 группа | 4 группа |

| К2 | более 2 | от 1,5 до 2 | от 1 до 1,5 | менее 1 |

| КЗ | более 0,5 | от 0,1 до 0,5 | От 0 до 0,1 | менее 0 |

| К6 | менее 1 мес. | от 1 до 3 мес. | от 3 до 6 мес. | более 6 мес. |

| К7 | менее 3 мес. | от 3 до 6 мес. | от 6 до 12 мес. | более 12 мес. |

| К12 | >1/5 ставки рефин. ЦБ РФ | 1/3 ¸1/5 ставки рефин. ЦБ РФ | <1/3 ставки рефин. ЦБ РФ | 0 |

Для сопоставимости основных оценочных показателей используем балльную систему. Принимаем сумму коэффициентов К2, КЗ, К6, К7, К12 условно равной 100 баллам. По значимости коэффициентов вносим их в таблицу и определяем принадлежность организации к той или иной группе (см. таблицу 2).

Балльные оценки по группам

Таблица 2

| Коэффициент |

Суммарные баллы |

Баллы первой группы |

Баллы второй группы |

Баллы третьей группы |

Баллы чет- вертой группы |

| К2 | 30 | 14 | 10 | 4 | 2 |

| КЗ | 25 | 10 | 8 | 5 | 2 |

| К6 | 20 | 8 | 6 | 4 | 2 |

| К7 | 15 | 6 | 4 | 3 | 2 |

| К12 | 10 | 4 | 3 | 2 | 1 |

| Итого | 100 | 42 | 31 | 18 | 9 |

На основании проведенного аналитического расчета делаются следующие выводы:

• при сумме баллов от 32 до 42 организация относится к платежеспособной. Это указывает на то, что организация имеет высокую рентабельность и обладает финансовой устойчивостью. Организация имеет перспективы развития;

•

при сумме баллов от 19 до 31

организация относится к неплатежеспособной I категории. Организация имеет

удовлетворительный уровень рентабельности, что указывает на недостаточную

устойчивость к колебаниям рыночного

спроса на продукцию и иным рыночным факторам;

• при сумме баллов от 9 до 18 организация относится к неплатежеспособной II категории. Это указывает на то, что организация является финансово не устойчивой. Для выведения организации из кризиса следует осуществить серьезные изменения в ее финансово-хозяйственной деятельности;

• при сумме баллов равной 9 и менее организация

относится к неплатеже

способной III категории. Это указывает на то, что организация находится в глубоком

финансовом кризисе. Вероятность восстановления платежеспособности незначительна.

В отношении платежеспособных организаций осуществляется общий финансовый мониторинг, по неплатежеспособным организациям, в случае необходимости, запрашивается дополнительная информация и осуществляется более глубокий анализ финансового состояния организации в целях разработки предложений по финансовому оздоровлению.

Глава 2.Анализ финансового состояния Пушкинского автобусного парка

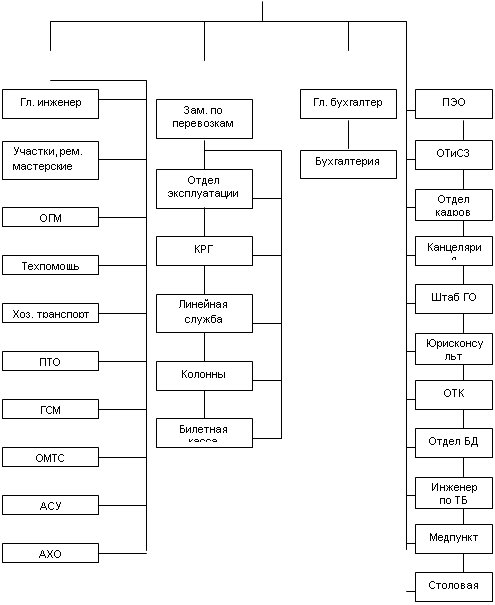

2.1.Характеристика и основные технико-экономические показатели работы Пушкинского автобусного парка

Пушкинское

пассажирское автотранспортное предприятие было организовано в соответствии с

приказом Министерства автомобильного транспорта РСФСР от 15 февраля 1978 года

№27, являлось юридическим лицом и находилось в непосредственном подчинении

Ленинградского управления пассажирского автотранспорта. В декабре 1994 года

Пушкинское пассажирское автотранспортное предприятие было реорганизовано в

Пушкинский автобусный парк - филиал Петербургского Государственного предприятия

пассажирского автомобильного транспорта (именуемый в дальнейшем ГП

«Пассажиравтотранс»), о чем имеется решение Регистрационной Палаты

мэрии Санкт-Петербурга №13533 от 23 декабря 1994 года. С этого времени

Пушкинский автобусный парк (именуемый в дальнейшем ПАП) входит в состав ГП

«Пассажиравтотранс» в качестве обособленного структурного подразделения, не

является юридическим лицом и действует на основании «Положения о Пушкинском автобусном

парке - филиале Петербургского Государственного предприятия пассажирского

автомобильного транспорта (ГП «Пассажиравтотранс»)». В 2001 году

Государственное предприятие пассажирского автомобильного транспорта было

реорганизовано в Государственное унитарное предприятие пассажирского

автомобильного транспорта. именуемый в дальнейшем ГУП «Пассажиравтотранс»).

Сегодня ГУП "Пассажиравтотранс" - одно из крупнейших пассажирских

перевозчиков на Северо-Западе. Маршрутная сеть, обслуживаемая

"Пассажиравтотрансом", составляет более 24,5 тыс. км. По ней автобусы

предприятия за год успевают пробежать около 150 млн км.

В составе "Пассажиравтотранса" - десять автобусных парков, учебный

комбинат, медико-санитарная часть и пансионат "Знаменка"; количество

работающих - 13,7 тыс-.человек.

Более 2,5 тыс. автобусов разного класса обслуживает 524 маршрута, в том числе и

46 междугородных и международных, связывающих Петербург с городами

Северо-Запада, а также с Белоруссией, Латвией, Финляндией, Эстонией.

Занимаясь заказными перевозками, "Пассажиравтотранс" работает с рядом

крупнейших компаний Петербурга. Среди них - аэропорт Пулково, Октябрьская

железная дорога, Ленэнерго.

Несмотря на финансовые затруднения, предприятие старается сохранить не только

объемы перевозок, но и качество обслуживания пассажиров. Ежегодно закупаются

новые автобусы как отечественного, так и зарубежного производства. Для этого

используются средства городского бюджета и собственные средства предприятия.

Благодаря "Пассажиравтотрансу" автобусы Петербурга приобретают свое

лицо. Разрабатывая фирменный стиль, предприятие создало и единый стиль окраски для

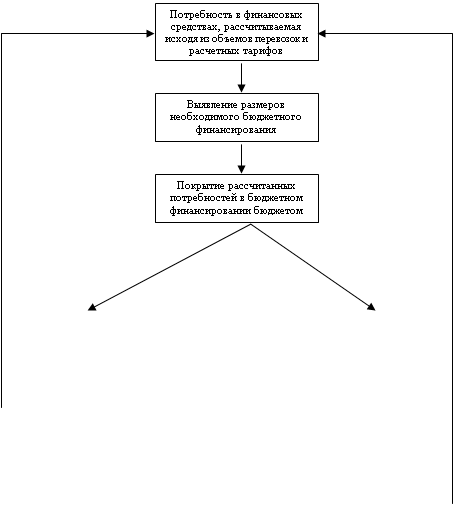

городских машин. Уже сейчас с заводских конвейеров автобусы для Петербурга