Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Курсовая работа: Аналіз формування капіталу комерційного банку АКБ "Приватбанк"

Курсовая работа: Аналіз формування капіталу комерційного банку АКБ "Приватбанк"

КУРСОВА РОБОТА

АНАЛІЗ ФОРМУВАННЯ КАПІТАЛУ КОМЕРЦІЙНОГО БАНКУ АКБ „ПРИВАТБАНК”

ВСТУП

Актуальність дослідження формування власного капіталу в комерційних банках пов”язана з багатогранним значенням капіталу в фінансових установах:

- це, по-перше, страховий фонд платоспроможності та фінансової стійкості при виникненні тимчасових „касових” розривів у надходженні та витратах залучених коштів клієнтів банку;

- це, по-друге, залучений капітал акціонерів банку, який повинен приносити щорічні дивіденди на рівні, не меншому альтернативної ефективності вкладення кошті в інший бізнес;

- це, по-третє, джерело формування основних фондів та територіальної інфраструктури банку;

- при перетворенні банка у відкрите акціонерне товариство – це додатковий фонд коштів, залучених при продажу акцій на вільному ринку.

Об’єктом та цілями курсової роботи був теоретичний аналіз формування капіталу комерційного банку, аналіз динаміки формування капіталу та ефективності його використання в найбільшому комерційному банку України закритому акціонерному товаристві АКБ „ПРИВАТБАНК”

Інформаційними джерелами проведеного дослідження були законодавчі та нормативні документи Національного банку України, статистичні таблиці та звіти Національного банку України, Асоціації українських банків, АКБ «ПРИВАТБАНК».

РОЗДІЛ 1. СУТНІСТЬ ТА СТРУКТУРА КАПІТАЛУ КОМЕРЦІЙНОГО БАНКУ

1.1 Сутність та структура капіталу комерційного банку по Закону України „Про банки та банківську діяльність”

Згідно з статтею 30 Закону України „Про банки та банківську діяльність” [1] капітал банку включає:

1) основний капітал;

2) додатковий капітал.

Основний капітал банку включає сплачений і зареєстрований статутний капітал і розкриті резерви, які створені або збільшені за рахунок нерозподіленого прибутку, надбавок до курсу акцій і додаткових внесків акціонерів у капітал, загальний фонд покриття ризиків, що створюється під невизначений ризик при проведенні банківських операцій, за винятком збитків за поточний рік і нематеріальних активів. Розкриті резерви включають і інші фонди такої самої якості, які повинні відповідати таким критеріям:

1) відрахування до фондів мають здійснюватися з прибутку після оподаткування або з прибутку до оподаткування, скоригованого на всі потенційні податкові зобов'язання;

2) фонди і рух коштів до них та з них повинні окремо розкриватись у опублікованих звітах банку;

3) фонди повинні бути у розпорядженні банку для покриття збитків з метою необмеженого і негайного використання у разі появи збитків;

4) збитки не можуть безпосередньо покриватися з фондів, а повинні проводитися через рахунок прибутків і збитків.

За умови затвердження Національним банком України додатковий капітал може включати:

1) нерозкриті резерви (крім того факту, що такі резерви не відображаються в опублікованому балансі банку, вони повинні мати такі самі якість і природу, як і розкритий капітальний резерв);

2) резерви переоцінки (основні засоби та нереалізована вартість "прихованих" резервів переоцінки в результаті довгострокового перебування у власності цінних паперів, відображених у балансі за історичною вартістю їх придбання);

3) гібридні (борг/капітал) капітальні інструменти, які повинні відповідати таким критеріям:

- вони є незабезпеченими, субординованими і повністю сплаченими;

- вони не можуть бути погашені за ініціативою власника;

- вони можуть вільно брати участь у покритті збитків без пред'явлення банку вимоги про припинення торгових операцій;

- вони дозволяють відстрочення обслуговування зобов'язань щодо сплати відсотків, якщо рівень прибутковості не дозволяє здійснити такі виплати;

4) субординований борг (звичайні незабезпечені боргові капітальні інструменти, які за умовою контракту не можуть бути забрані з банку раніше 5 років, а у випадку банкрутства чи ліквідації повертаються інвестору після погашення претензій всіх інших кредиторів). При цьому сума таких коштів, включених у капітал, не може перевищувати 50 відсотків розміру основного капіталу зі щорічним зменшенням на 20 відсотків від його первинної вартості протягом 5 останніх років угоди.

Національний банк України має право визначати своєю постановою інші статті балансу банку для включення до додаткового капіталу, а також умови і порядок такого включення. Додатковий капітал не може бути більшим 100 відсотків основного капіталу.

Мінімальний розмір статутного капіталу на момент реєстрації банку не може бути менше:

1) для місцевих кооперативних банків - 1 мільйона євро;

2) для комерційних банків, які здійснюють свою діяльність на території однієї області, - 3 мільйонів євро;

3) для банків, які здійснюють свою діяльність на території всієї України, - 5 мільйонів євро.

Перерахування розміру статутного капіталу у гривні здійснюється за офіційним курсом гривні до іноземних валют, встановленим Національним банком України на день укладення установчого договору.

За підсумками року на основі фінансової звітності банки зобов'язані коригувати розмір статутного капіталу на індекс девальвації чи ревальвації гривні за рахунок та в межах валових доходів або валових витрат банку відповідно до методики, встановленої Національним банком України.

Національний банк України має право встановити для окремих банків залежно від їх спеціалізації диференційований мінімальний статутний капітал на момент реєстрації банку, але не нижче розмірів, передбачених цією статтею.

Статутний капітал банку формується відповідно до вимог Закону, законодавства України та установчих документів банку.

Формування та збільшення статутного капіталу банку може здійснюватися виключно шляхом грошових внесків. Грошові внески для формування та збільшення статутного капіталу банку резиденти України здійснюють у гривнях, а нерезиденти - в іноземній вільно конвертованій валюті або у гривнях.

Статутний капітал банку не повинен формуватися з непідтверджених джерел.

Банк має право збільшувати статутний капітал після того, як усі учасники повністю виконали свої зобов'язання щодо оплати паїв або акцій і попередньо оголошений підписний капітал повністю оплачено.

Банк не має права без згоди Національного банку України зменшувати розмір регулятивного капіталу нижче мінімально встановленого рівня. Капітал банку не може бути меншим статутного капіталу, необхідного для заснування банку.

Забороняється використовувати для формування капіталу банку бюджетні кошти, якщо такі кошти мають інше цільове призначення.

Банки здійснюють емісію власних акцій та оголошують підписку на паї відповідно до законодавства України про господарські товариства [4] та цінні папери [3] з урахуванням особливостей, визначених цим Законом [1].

Банкам забороняється випуск акцій на пред'явника. Наявність збитків у банку не є перешкодою для оголошення підписки на акції або паї банку та збільшення статутного капіталу банку.

Банки мають право придбавати власні акції або паї з наступним письмовим повідомленням Національного банку України про укладені угоди, яке має бути надіслане протягом 5 робочих днів з дати укладення угод. Банкам не дозволяється придбання власних акцій, якщо це може призвести до падіння регулятивного капіталу нижче за мінімальний рівень.

Про намір банку придбати загальну кількість власних акцій або паїв у розмірі 10 і більше відсотків загальної емісії банк письмово повідомляє Національному банку України за 15 календарних днів до укладення угод. Національний банк України має право заборонити банку купівлю власних акцій або паїв у разі, якщо це може призвести до погіршення фінансового стану банку.

Банк-емітент продає свої акції на первинному ринку безпосередньо або через андеррайтерів. Банку дозволяється виступати посередником для купівлі-продажу власних акцій або паїв.

Юридична чи фізична особа, яка має намір придбати істотну участь у банку або збільшити її таким чином, що така особа буде прямо чи опосередковано володіти чи контролювати 10, 25, 50 та 75 відсотків статутного капіталу банку чи права голосу придбаних акцій (паїв) в органах управління банку, зобов'язана отримати письмовий дозвіл Національного банку України.

Для отримання такого дозволу заявник повинен надати інформацію, передбачену нормативно-правовими актами Національного банку України, щодо фінансового стану та ділової репутації майбутнього власника істотної участі банку.

Національний банк України приймає рішення про задоволення чи відмову в задоволенні прохання про надання дозволу на придбання чи збільшення істотної участі у банку в місячний строк з дня отримання всієї необхідної інформації. Відмова у дозволі на придбання чи збільшення істотної участі у банку надається в письмовій формі із зазначенням відповідних підстав.

Національний банк України не дає дозволу на придбання чи збільшення істотної участі у банку відповідно до частини першої цієї статті у разі, якщо:

1) особа, яка придбаває істотну участь, не має бездоганної ділової репутації. У разі, якщо такою особою є юридична особа, цей критерій поширюється на членів виконавчого органу і наглядової ради юридичної особи, а також на власників істотної участі, що є фізичними особами;

2) відсутні власні кошти у розмірі, достатньому для здійснення заявленого внеску;

3) придбання чи збільшення істотної участі загрожуватиме інтересам вкладників та інших кредиторів банку або розвитку конкурентного середовища у банківській системі.

Якщо особа володіє істотною участю у банку чи збільшує свою участь до рівня, визначеного частиною першою цієї статті, без одержання письмового дозволу Національного банку України останній має право заборонити такій особі прямо чи опосередковано, повністю чи частково користуватися правом голосу придбаних акцій (паїв) та брати участь будь-яким чином в управлінні справами банку.

У разі встановлення заборони користуватися правом голосу відповідно до придбаних акцій (паїв) право брати участь у голосуванні передається довіреній особі, яка призначається Національним банком України за поданням банку. Довірена особа зобов'язана при голосуванні діяти в інтересах кваліфікованого та зваженого управління банком.

Рішення загальних зборів учасників, прийняті з використанням права голосу придбаних акцій (паїв), щодо якого встановлена тимчасова заборона його використання, не мають юридичної сили.

Банки, а також власники істотної участі зобов'язані підтримувати норматив співвідношення між розміром регулятивного капіталу і сумою зважених до ризику активів - адекватності капіталу. Від банків вимагається підтримувати їх регулятивний капітал на рівні, що становить не менше 8 відсотків зважених до ризику активів і позабалансових зобов'язань. Для банку, що розпочинає операційну діяльність, цей норматив протягом перших 12 місяців має становити не менше 15 відсотків, протягом наступних 12 місяців - не менше 12 відсотків.

Національний банк України має також право встановлювати мінімальний коефіцієнт співвідношення регулятивного капіталу до сукупних активів. У разі коли рівень регулятивного капіталу банку досягне рівня нижче від встановленого Національним банком України, банк зобов'язаний протягом одного місяця, починаючи з дня встановлення факту зменшення рівня капіталу, подати на розгляд Національного банку України план заходів щодо порядку і строків відновлення рівня регулятивного капіталу банку.

Банку забороняється виплачувати дивіденди чи розподіляти капітал у будь-якій формі, якщо така виплата чи розподіл призведе до порушення нормативу адекватності капіталу.

У разі, якщо за попередній рік діяльність банку була неприбутковою, банку дозволяється виплачувати дивіденди чи розподіляти капітал у будь-якій формі у сумі, що не перевищує 50 відсотків від різниці між капіталом банку і рівнем регулятивного капіталу.

Банки зобов'язані формувати резервний фонд на покриття непередбачених збитків по всіх статтях активів та позабалансових зобов'язаннях. Розмір відрахувань до резервного фонду має бути не менше 5 відсотків від прибутку банку до досягнення ними 25 відсотків розміру регулятивного капіталу банку. У разі коли діяльність банку може створювати загрозу інтересам вкладників та інших кредиторів банку, Національний банк України має право вимагати від банку збільшення розміру резервів щорічних відрахувань до них. Банки зобов'язані формувати інші фонди та резерви на покриття збитків від активів відповідно до нормативно-правових актів Національного банку України.

1.2 Облікова структура бухгалтерського обліку статей капіталу комерційного банку

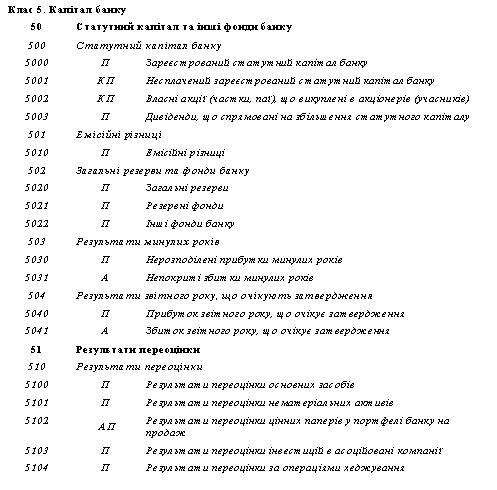

Згідно „Плану рахунків в банках України” [5], капітал банку обліковується в бухгалтерському обліку банку за операційними статтями, наведеними в табл. 1.1.

В Додатку А наведені інструкції по призначенню та операціям на рахунках обліку капіталу комерційного банку [5].

В табл. 1.2 наведена структура агрегування бухгалтерських статей обліку капіталу комерційного банку для представлення його статей в загальному балансі банку [7].

Таблиця 1.1 - Структура балансових рахунків капіталу комерційного банку

Таблиця 1.2 - Агрегування облікових рахунків капіталу в балансі банку

| ВЛАСНИЙ КАПІТАЛ | ||

| 25 | Статутний капітал | Рахунки 5000, (5001) |

| 26 | Власні акції (частки, паї), що викуплені в акціонерів (учасників) | Рахунок (5002) |

| 27 | Емісійні різниці | Рахунок 5010 |

| 28 | Резерви, капіталізовані дивіденди та інші фонди банку | Рахунки 5003, 5020, 5021, 5022 |

| 29 | Резерви переоцінки основних засобів, у тому числі: | Рахунки 5100, 5101 |

| 29.1 | Резерви переоцінки нерухомості | Аналітичний рахунок балансового рахунку 5100 |

| 29.2 | Резерви переоцінки нематеріальних активів | Рахунок 5101 |

| 30 | Резерви переоцінки цінних паперів | Рахунки 5102, 5103, 5104 |

| 31 | Прибуток/Збиток минулих років |

Рахунки 5030, (5031), 5040, (5041)13 |

| 32 | Прибуток/Збиток поточного року | Рахунки 5040, (5041), різниця між рахунками класу 6 "Доходи" та класу 7 "Витрати" |

| 33 | Усього власного капіталу | Рядок 33 = 25 + 26 + 27 + 28 + 29 + 30 ± 31 ± 32 |

| 34 | Усього пасивів | Рядок 34 = 24 + 33 |

1.3 Сутність формування та вимоги до розмірів регулятивного капіталу комерційного банку

Регулятивний капітал є одним з найважливіших показників діяльності банків, основним призначенням якого є покриття негативних наслідків різноманітних ризиків2, які банки беруть на себе в процесі своєї діяльності, та забезпечення захисту вкладів, фінансової стійкості й стабільної діяльності банків [6].

Банки з метою визначення реального розміру регулятивного капіталу з урахуванням ризиків у своїй діяльності зобов'язані постійно оцінювати якість усіх своїх активів і позабалансових зобов'язань (здійснювати їх класифікацію, визначати сумнівні та безнадійні щодо погашення); здійснювати відповідні коригування їх вартості шляхом формування резервів для покриття очікуваних (можливих) збитків за зобов'язаннями контрагентів. Банки формують резерви за такими активними операціями: кредитними операціями; операціями з цінними паперами; дебіторською заборгованістю; простроченими понад 31 день та сумнівними до отримання нарахованими доходами за активними операціями; коштами, розміщеними на кореспондентських рахунках у банках (резидентах і нерезидентах), які визнані банкрутами або ліквідовуються за рішенням уповноважених органів, або які зареєстровані в офшорних зонах.

Регулятивний капітал банку складається з основного (1-го рівня) капіталу та додаткового (2-го рівня) капіталу.

Основний капітал уважається більш незмінним, то і таким, що не підлягає передаванню, перерозподілу та повинен повністю покривати поточні збитки.

Додатковий капітал має менш постійний характер та його розмір піддається змінам.

1. Основний капітал (капітал 1-го рівня) складається з таких елементів:

а) фактично сплачений зареєстрований статутний капітал.

За підсумками року на основі фінансової звітності розмір статутного капіталу коригується на індекс девальвації чи ревальвації гривні за рахунок і в межах валових доходів або валових витрат банку відповідно до методики, визначеної Національним банком.

б) розкриті резерви, що створені або збільшені за рахунок нерозподіленого прибутку (резерви, що оприлюднені банком у фінансовій звітності):

- дивіденди, що направлені на збільшення статутного капіталу;

- емісійні різниці. Емісійні різниці (емісійний дохід) - сума перевищення доходів, отриманих підприємством від первинної емісії (випуску) власних акцій та інших корпоративних прав над номіналом таких акцій (інших корпоративних прав);

- резервні фонди, що створюються згідно із законами України;

- загальні резерви, що створюються під невизначений ризик при проведенні банківських операцій.

Ці складові частини включаються до капіталу 1-го рівня лише за умови, що вони відповідають таким критеріям:

- відрахування до резервів і фондів здійснено з прибутку після оподаткування або з прибутку до оподаткування, скоригованого на всі потенційні податкові зобов'язання;

- призначення резервів та фондів і рух коштів по цих резервах і фондах окремо розкрито в оприлюднених звітах банку;

- фонди мають бути в розпорядженні банку з метою необмеженого і негайного їх використання для покриття збитків;

- будь-яке покриття збитків за рахунок резервів та фондів проводиться лише через рахунок прибутків та збитків.

в) загальний розмір основного капіталу визначається з урахуванням розміру очікуваних (можливих) збитків за невиконаними зобов'язаннями контрагентів та зменшується на суму:

- недосформованих резервів під можливі збитки за: кредитними операціями; операціями з цінними паперами; дебіторською заборгованістю; простроченими понад 30 днів та сумнівними до отримання нарахованими доходами за активними операціями; коштами, розміщеними на кореспондентських рахунках у банках (резидентах і нерезидентах), які визнані банкрутами або ліквідовуються за рішенням уповноважених органів, або які зареєстровані в офшорних зонах;

- нематеріальних активів за мінусом суми зносу;

- капітальних вкладень у нематеріальні активи;

- збитків минулих років і збитків минулих років, що очікують затвердження;

- збитків поточного року.

2. Додатковий капітал (капітал 2-го рівня) складається з таких елементів:

а) резерви під стандартну заборгованість інших банків;

б) резерви під стандартну заборгованість клієнтів за кредитними операціями банків;

в) результат переоцінки (дооцінки) основних засобів, які належать до нерухомого майна (будівлі, споруди), що забезпечує технологічне здійснення банківських функцій (тобто використовується для здійснення операцій, визначених статтею 47 Закону України "Про банки і банківську діяльність"), ураховується до регулятивного капіталу банку за результатами звітного фінансового року в розмірі, який визначено за результатами оцінки майна суб'єктами оціночної діяльності та підтверджено аудитором (аудиторською фірмою), за умови проведення оцінки майна з визначенням ринкової вартості або поточної вартості витрат, з використанням порівняльного або витратного методичного підходу відповідно.

г) прибуток поточного року, що зменшений на суму неотриманих нарахованих доходів. У цьому разі сума неотриманих нарахованих доходів, що приймається до коригування, зменшується на суму сформованого резерву за простроченими і сумнівними до отримання нарахованими доходами. Якщо прибуток поточного року менше загальної суми коригування, то на суму такої різниці зменшується розмір основного капіталу банку;

ґ) субординований борг, що враховується до капіталу (субординований капітал);

д) нерозподілений прибуток минулих років;

ж) прибуток звітного року, що очікує затвердження.

3. Субординований капітал включає кошти, що залучені від юридичних осіб - резидентів і нерезидентів, як у національній, так і в іноземній валюті на умовах субординованого боргу.

Субординований борг - це звичайні незабезпечені боргові капітальні інструменти (складові елементи капіталу), які відповідно до угоди не можуть бути взяті з банку раніше п'яти років, а у випадку банкрутства чи ліквідації повертаються інвестору після погашення претензій усіх інших кредиторів. При цьому сума таких коштів, уключених до капіталу, не може перевищувати 50 відсотків розміру основного капіталу з щорічним зменшенням на 20 відсотків від його первинної вартості протягом п'яти останніх років дії угоди.

Кошти, залучені на умовах субординованого боргу, можуть включатися до капіталу банку після отримання дозволу Національного банку в разі їх відповідності таким критеріям:

- є незабезпеченими, субординованими і повністю сплаченими;

- не можуть бути погашені за ініціативою власника;

- можуть вільно брати участь у покритті збитків без пред'явлення банку вимоги щодо припинення торговельних операцій;

- дозволяють відстрочення обслуговування зобов'язань щодо сплати відсотків, якщо рівень прибутковості не дозволяє банку здійснити такі виплати.

4. На капітал 2-го рівня накладаються такі обмеження:

- при розрахунку загальної суми регулятивного капіталу загальний розмір додаткового капіталу не може бути більше ніж 100 відсотків основного капіталу;

- розмір субординованого капіталу не може перевищувати 50 відсотків розміру основного капіталу.

5. Для визначення розміру регулятивного капіталу банку загальний розмір капіталу 1-го і 2-го рівнів додатково зменшується на:

а) балансову вартість акцій та інших цінних паперів з нефіксованим прибутком, що випущені банками, у торговому портфелі банку та у портфелі банку на продаж (зменшену на суму фактично сформованого резерву за пайовими цінними паперами у портфелі банку на продаж, які обліковуються за собівартістю);

б) суму вкладень у капітал асоційованих та дочірніх установ, а також вкладень у капітал інших установ у розмірі 10 і більше відсотків їх статутного капіталу (зменшену на суму фактично сформованого резерву за цими вкладеннями);

в) балансову вартість акцій (паїв) власної емісії, що прийняті в забезпечення наданих банком кредитів (інших вкладень);

г) суму перевищення загальної суми операцій, що здійснені щодо одного контрагента, над установленим нормативним значенням нормативу максимального розміру кредитного ризику на одного контрагента (Н7) з урахуванням вимог пункту 2.11 глави 2 розділу VI цієї Інструкції;

ґ) суму перевищення загальної суми операцій, що здійснені щодо одного інсайдера, над установленим нормативним значенням нормативу максимального розміру кредитів, гарантій та поручительств, наданих одному інсайдеру (Н9), з урахуванням вимог пункту 4.7 глави 4 розділу VI цієї Інструкції;

д) суму операцій, що здійснені з інсайдерами (пов'язаними особами) на сприятливіших за звичайні умовах (у тому числі за угодами, які передбачають нарахування відсотків і комісійних на здійснення банківських операцій, які менші, ніж звичайні), з урахуванням вимог пункту 1.14 глави 1 розділу VI цієї Інструкції;

е) суму коштів, що вкладені в інші банки на умовах субординованого боргу.

6. Банк може мати у власності нерухоме майно загальною вартістю не більше ніж 25 відсотків капіталу банку. Це обмеження не поширюється на: приміщення, яке забезпечує технологічне здійснення банківських функцій; майно, яке перейшло у власність банку на підставі реалізації прав заставодержателя відповідно до умов договору застави або набуте банком з метою запобігання збиткам, за умови, що таке майно має бути відчужено банком протягом одного року з часу набуття права власності на нього.

Якщо вартість основних засобів перевищує розмір регулятивного капіталу банку, то розмір регулятивного капіталу банку додатково коригується (зменшується) на суму цього перевищення.

Мінімальний розмір регулятивного капіталу банку

1. Національний банк установлює норматив мінімального розміру регулятивного капіталу (Н1), якого всі банки зобов'язані дотримуватися.

2. Мінімальний розмір регулятивного капіталу (Н1) діючих банків має становити:

а) для місцевих кооперативних банків:

на 17 січня 2003 року - не менше ніж 1000000 євро,

на 1 січня 2004 року - не менше ніж 1150000 євро,

на 1 січня 2005 року - не менше ніж 1300000 євро,

на 1 січня 2006 року - не менше ніж 1400000 євро,

на 1 січня 2007 року - не менше ніж 1500000 євро;

б) для банків, які здійснюють свою діяльність на території однієї області (регіональних), у тому числі спеціалізованих ощадних та іпотечних:

до 17 січня 2003 року - не менше ніж 3000000 євро,

на 1 січня 2004 року - не менше ніж 3500000 євро,

на 1 січня 2005 року - не менше ніж 4000000 євро,

на 1 січня 2006 року - не менше ніж 4500000 євро,

на 1 січня 2007 року - не менше ніж 5000000 євро;

в) для банків, які здійснюють свою діяльність на території всієї України (міжрегіональних), у тому числі спеціалізованих інвестиційних і розрахункових (клірингових), центрального кооперативного банку:

до 17 січня 2003 року - не менше ніж 5000000 євро,

на 1 січня 2004 року - не менше ніж 5500000 євро,

на 1 січня 2005 року - не менше ніж 6000000 євро,

на 1 січня 2006 року - не менше ніж 7000000 євро,

на 1 січня 2007 року - не менше ніж 8000000 євро.

3. Мінімальний розмір регулятивного капіталу (Н1) знову створених банків має становити:

а) для місцевих кооперативних банків:

до одного року діяльності - 1000000 євро,

до двох років діяльності - 1100000 євро,

до трьох років діяльності - 1200000 євро,

до чотирьох років діяльності - 1350000 євро,

починаючи з п'ятого року діяльності - 1500000 євро;

б) для банків, які здійснюють свою діяльність на території однієї області (регіональних), у тому числі спеціалізованих ощадних та іпотечних:

до одного року діяльності - 3000000 євро,

до двох років діяльності - 3500000 євро,

до трьох років діяльності - 4000000 євро,

до чотирьох років діяльності - 4500000 євро,

починаючи з п'ятого року діяльності - 5000000 євро;

в) для банків, які здійснюють свою діяльність на території всієї України (міжрегіональних), у тому числі спеціалізованих інвестиційних і розрахункових (клірингових), центрального кооперативного банку:

до одного року діяльності - 5000000 євро,

до двох років діяльності - 5500000 євро,

до трьох років діяльності - 6000000 євро,

до чотирьох років діяльності - 7000000 євро,

починаючи з п'ятого року діяльності - 8000000 євро.

1.4 Нормативи адекватності регулятивного капіталу банку та їх розрахунок

Національний банк України установлює порядок визначення регулятивного капіталу банку та такі економічні нормативи на капітал банку, що є обов'язковими до виконання всіма банками [6]:

- мінімальний розмір регулятивного капіталу (Н1),

- адекватність регулятивного капіталу/платоспроможності (Н2),

- адекватності основного капіталу (Н3);

а) Норматив адекватності регулятивного капіталу / платоспроможності (Н2)

1. Норматив адекватності регулятивного капіталу (норматив платоспроможності) відображає здатність банку своєчасно і в повному обсязі розрахуватися за своїми зобов'язаннями, що випливають із торговельних, кредитних або інших операцій грошового характеру. Чим вище значення показника адекватності регулятивного капіталу, тим більша частка ризику, що її приймають на себе власники банку; і навпаки: чим нижче значення показника, тим більша частка ризику, що її приймають на себе кредитори/вкладники банку.

2. Норматив адекватності регулятивного капіталу встановлюється для запобігання надмірному перекладанню банком кредитного ризику та ризику неповернення банківських активів на кредиторів/вкладників банку.

Значення показника адекватності регулятивного капіталу визначається як співвідношення регулятивного капіталу банку до сумарних активів і певних позабалансових інструментів, зважених за ступенем кредитного ризику та зменшених на суму створених відповідних резервів за активними операціями та на суму забезпечення кредиту (вкладень в боргові цінні папери) безумовним зобов'язанням або грошовим покриттям у вигляді застави майнових прав.

3. Для розрахунку адекватності регулятивного капіталу банку його активи поділяються на п'ять груп за ступенем ризику та підсумовуються з урахуванням відповідних коефіцієнтів зваження:

а) I група активів із ступенем ризику 0 відсотків:

- готівкові кошти;

- банківські метали;

- кошти в Національному банку;

- боргові цінні папери органів державної влади, що рефінансуються Національним банком, у торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

- боргові цінні папери, емітовані Національним банком, у портфелі банку на продаж та в портфелі банку до погашення;

- нараховані доходи за борговими цінними паперами органів державної влади, що рефінансуються Національним банком, у торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

- нараховані доходи за борговими цінними паперами, емітованими Національним банком, у портфелі банку на продаж та в портфелі банку до погашення;

- боргові цінні папери органів державної влади в торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

зобов'язання з кредитування, які надані клієнтам та за якими банк не бере на себе ризик;

- валюта та банківські метали до отримання, за купленими опціонними контрактами з метою хеджування;

б) II група активів із ступенем ризику 10 відсотків:

- короткострокові та довгострокові кредити, що надані органам державної влади;

- нараховані доходи за кредитами, що надані органам державної влади;

в) III група активів зі ступенем ризику 20 відсотків:

- боргові цінні папери органів місцевого самоврядування, що рефінансуються Національним банком, у торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

- боргові цінні папери органів місцевого самоврядування в торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

- нараховані доходи за борговими цінними паперами органів місцевого самоврядування, що рефінансуються Національним банком, у торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

- нараховані доходи за коштами до запитання, що розміщені в банку, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

- депозити овернайт, що розміщені в банку, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

- інші короткострокові депозити, що розміщені в банку, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

- нараховані доходи за депозитами овернайт, іншими короткостроковими депозитами, що розміщені в банку, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

- кредити овердрафт, овернайт та інші короткострокові кредити, що розміщені в банку, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

- нараховані доходи за кредитами овердрафт, овернайт та іншими короткостроковими кредитами, що розміщені в банку, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

- валюта та банківські метали, які куплені за умовами спот у банку-контрагента, який має офіційний кредитний рейтинг не нижчий, ніж інвестиційний клас;

г) IV група активів зі ступенем ризику 50 відсотків:

- кошти до запитання в інших банках, що не належать до інвестиційного класу;

- нараховані доходи за коштами до запитання в інших банках, що не належать до інвестиційного класу;

- депозити овернайт, які розміщені в інших банках, що не належать до інвестиційного класу;

- короткострокові та довгострокові кредити, що надані органам місцевого самоврядування;

- нараховані доходи за кредитами, що надані органам місцевого самоврядування;

- гарантійні депозити в інших банках (покриті);

- зобов'язання з кредитування, які надані банкам;

- валюта та банківські метали, які куплені за форвардними контрактами; активи до одержання;

- валюта та банківські метали, які куплені за умовами спот у банку-контрагента, що не належить до інвестиційного класу;

- кредити овернайт, які надані іншим банкам, що не належать до інвестиційного класу;

- валюта та банківські метали до отримання за іншими опціонними контрактами;

- дисконт/премія до отримання за форвардними валютними контрактами; хеджовані процентні доходи майбутніх періодів в іноземній валюті;

- витрати майбутніх періодів, які хеджовані;

ґ) V група активів із ступенем ризику 100 відсотків:

- інші активи та зобов'язання, що надані клієнтам.

4. Нормативне значення нормативу Н2 діючих банків має бути не меншим, ніж 8 відсотків, починаючи з 01.03.2004 - не меншим, ніж 10 відсотків.

Для банків, що розпочинають операційну діяльність, цей норматив має становити:

- протягом перших 12 місяців діяльності (з дня отримання ліцензії) - не менше 15 відсотків;

- протягом наступних 12 місяців - не менше 12 відсотків;

- надалі - не менше 10 відсотків.

б). Норматив адекватності основного капіталу (Н3)

1. Норматив адекватності основного капіталу встановлюється з метою визначення спроможності банку захистити кредиторів і вкладників від непередбачуваних збитків, яких може зазнати банк у процесі своєї діяльності залежно від розміру різноманітних ризиків.

2. Показник адекватності основного капіталу банку розраховується як співвідношення основного капіталу до загальних активів банку.

3. Для розрахунку нормативу адекватності основного капіталу загальний розмір основного капіталу коригується (зменшується) на суму:

- недосформованих резервів під можливі збитки за активними операціями банків;

- нематеріальних активів за мінусом суми зносу;

- капітальних вкладень у нематеріальні активи;

- збитків минулих років і збитків минулих років, що очікують затвердження;

- збитків поточного року.

4. Загальні активи банку для розрахунку адекватності основного капіталу включають:

- готівкові кошти;

- банківські метали;

- кошти в Національному банку;

- казначейські та інші цінні папери, що рефінансуються та емітовані Національним банком;

- кошти в інших банках;

- сумнівну заборгованість за нарахованими доходами за міжбанківськими операціями;

- дебіторську заборгованість за операціями з банками;

- кредити, що надані органам державної влади та місцевого самоврядування, суб'єктам господарювання, фізичним особам;

- дебіторську заборгованість за операціями з клієнтами;

- транзитний рахунок за операціями з клієнтами;

- цінні папери в торговому портфелі банку, у портфелі банку на продаж та в портфелі банку до погашення;

- інвестиції в асоційовані та дочірні компанії;

- товарно-матеріальні цінності;

- інші активи банку;

- суми до з'ясування та транзитні рахунки;

- основні засоби.

5. При розрахунку нормативу адекватності основного капіталу сума загальних активів відповідно зменшується на розрахункову суму резервів за всіма активними операціями банку, на суму неамортизованого дисконту за цінними паперами та зносу основних засобів.

6. Нормативне значення нормативу Н3 має бути не меншим, ніж 4 відсотки.

В) Групи банків за рівнем капіталу

1. Для забезпечення реальної капіталізації банків України всі банки поділяються за рівнем достатності капіталу на:

- добре капіталізовані;

- достатньо капіталізовані;

- недокапіталізовані;

- значно недокапіталізовані;

- критично недокапіталізовані.

2. Добре капіталізованим уважається банк, в якого:

- розмір регулятивного капіталу, визначений відповідно до розділу II цієї Інструкції, відповідає встановленим мінімальним вимогам;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), перевищує його нормативне значення і становить не менше ніж 17 відсотків;

- співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) більше ніж його нормативне значення і становить 8 відсотків та більше.

3. Достатньо капіталізованим уважається банк, в якого:

- розмір регулятивного капіталу, визначений відповідно до розділу II цієї Інструкції, відповідає встановленим мінімальним вимогам;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), відповідає його нормативному значенню і становить не менше ніж 8 відсотків або наближається до 17 відсотків;

- співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) становить не менше ніж 4 відсотки або наближається до 8 відсотків.

4. Недокапіталізованим уважається банк, в якого:

- розмір регулятивного капіталу, визначений відповідно до розділу II цієї Інструкції, відповідає встановленим мінімальним вимогам;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), менше ніж його нормативне значення, але становить не менше ніж 6 відсотків;

- співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) менше ніж його нормативне значення, але становить не менше ніж 3 відсотки, або наближається до 4 відсотків.

5. Значно недокапіталізованим уважається банк, в якого:

- розмір регулятивного капіталу, визначений відповідно до розділу II цієї Інструкції, менше встановленого мінімального розміру регулятивного капіталу, але не більше ніж 20 відсотків установленого мінімального розміру регулятивного капіталу;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2) менше ніж його нормативне значення і перебуває в межах від 6 до 2 відсотків;

- співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) менше ніж його нормативне значення і перебуває в межах від 3 до 1,3 відсотка;

- обсяг активів з негативною класифікацією5 (з урахуванням сформованих резервів під активні операції) перебуває в межах від 45 до 60 відсотків регулятивного капіталу банку.

6. Критично недокапіталізованим уважається банк, в якого:

- розмір регулятивного капіталу, визначений відповідно до розділу II цієї Інструкції, менше встановленого мінімального розміру регулятивного капіталу на суму, що становить понад 20 відсотків установленого мінімального розміру регулятивного капіталу;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), менше ніж 2 відсотки;

- співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) менше ніж 1,3 відсотка;

- обсяг активів з негативною класифікацією (з урахуванням сформованих резервів під активні операції) перевищує 60 відсотків регулятивного капіталу банку.

7. Залежно від рівня достатності капіталу банку Національний банк рекомендує вжити таких заходів:

а) банкам, що не дотримуються вимог Національного банку щодо мінімального розміру регулятивного капіталу банку (Н1), нормативів адекватності регулятивного капіталу (Н2) та адекватності основного капіталу (Н3), - винести на розгляд правління та ради банку перелік заходів щодо розвитку його капітальної бази (програму капіталізації) або питання щодо його реорганізації шляхом приєднання чи злиття.

б) недокапіталізованим банкам - припинити в будь-якій формі виплату дивідендів (крім виплати дивідендів у вигляді власних акцій) та викуп власних акцій (паїв/часток учасників у статутному капіталі), а також унести на розгляд правління та ради банку перелік заходів (програму) фінансового оздоровлення банку.

Крім того, недокапіталізованим банкам рекомендується встановити такі обмеження:

- тимчасово припинити залучення коштів фізичних та юридичних осіб;

- обмежити активні операції з акціонерами та інсайдерами банку;

- припинити вкладання коштів у статутні фонди інших юридичних осіб;

- припинити надання бланкових та пільгових6 кредитів;

- припинити нарахування і сплату відсотків за міжфілійними кредитами;

в) значно недокапіталізованим банкам припинити:

- виплату дивідендів у будь-якій формі (крім виплати дивідендів у вигляді власних акцій/паїв/часток) та викуп власних акцій (паїв/часток учасників у статутному капіталі);

- відкриття нових депозитних рахунків фізичним особам і поповнення діючих;

- проведення подальшої емісії цінних паперів (крім випуску власних акцій) та розширення кола фізичних і юридичних осіб - клієнтів банку з обслуговування їх операцій на ринку цінних паперів, збільшення обсягу цих операцій, у тому числі пов'язаних з веденням рахунків депозитарного обліку;

г) критично недокапіталізованим банкам припинити виплату процентів за субординованим боргом;

ґ) значно недокапіталізованим або критично недокапіталізованим банкам унести на розгляд загальних зборів акціонерів (учасників) питання щодо санації банку його акціонерами (учасниками) або інвесторами.

В Додатку Б наведена „МЕТОДИКА РОЗРАХУНКУ економічних нормативів регулювання діяльності банків в Україні (до Інструкції про порядок регулювання діяльності банків в Україні)” [8].

РОЗДІЛ 2. АНАЛІЗ ФОРМУВАННЯ КАПІТАЛУ В КОМЕРЦІЙНОМУ БАНКУ АКБ „ПРИВАТБАНК”

2.1 Загальна характеристика АКБ „ПРИВАТБАНК”

Закрите акціонерне товариство Комерційний банк “ПриватБанк” (ЗАТ КБ “ПриватБанк”), зареєстровано у Національному банку України 19 березня 1992 року, реєстраційний номер - 92 [17]. Форма власності - колективна. Ідентифікаційний код за ЄДРПОУ - 14360570. Місцезнаходження банку відповідно до установчих документів: 49094, м. Дніпропетровськ, вул. Набережна Перемоги, 50, № тел. 39-06-04.

Станом на 31.12.2002 року в банку працювало 15 826 співробітників у порівнянні з 10 342 співробітниками станом на 31.12.2001 року. Сьогодні персонал банку – це команда висококваліфікованих фахівців, здатних оперативно вирішувати найскладніші задачі та задовольнити швидко зростаючі потреби клієнтів у банківському обслуговуванні. На сьогодні у банку працюють понад 23 тисячі співробітників, із них 2 400 – у головному офісі банку. Середній вік працівників банку становить 34 роки. Більшість працівників ПриватБанку (75%) мають вищу освіту, яка відповідає профілю займаної посади. У банку створені сприятливі умови для отримання вищої та післядипломної освіти, понад 50% співробітників щорічно підвищують свою кваліфікацію.

Зараз ПриватБанк є одним з банків України, які найбільш динамічно розвиваються, і займає перші позиції банківського рейтингу країни. Станом на 1 червня 2005 року розмір чистих активів ПриватБанку складає 17 252 млн грн. Статутний фонд банку складає 1 130 млн грн, власний капітал – 1 752 млн грн. Кредитний портфель банку складає 11,081 млрд грн, у тому числі кредити фізичним особам – 3,737 млрд грн. Фінансовий результат ПриватБанку за підсумками роботи за перший квартал 2005 року складає 209,993 млн грн.

Наприкінці 2004 року в рамках рейтингу Best Bank Award журналу «Global Finance» ПриватБанк другий рік поспіль визнається «Кращим банком в Україні». «Global Finance» також у черговий раз визнав ПриватБанк кращим банком України за підсумками щорічного рейтингу Best Emerging Market Banks 2005. Авторитетний міжнародний фінансово-аналітичний журнал «The Banker» за підсумками проведених у 2000 та 2002 роках досліджень присвоїв ПриватБанку звання «The Bank of Year». Інший впливовий журнал – «Euromoney» п’ять років поспіль – у 1999, 2000, 2001, 2002 та 2005 роках визнає ПриватБанк кращим банком України.

У ході дослідження ринку банківських послуг, проведеного компанією GFK-USM, 19,8% опитаних жителів України назвали ПриватБанк найбільш привабливим для себе українським банком. ПриватБанк також має найвищий рівень упізнавання серед населення та найвищий показник привабливості: понад 26% опитаних, які знають бренд ПриватБанку, вважають його послуги та якість обслуговування найбільш привабливими.

ПриватБанк також є лідером серед українських комерційних банків з кількості клієнтів: його послугами користуються понад 16% населення України.

Відповідно до Статуту Банку (нова редакція), зареєстрованого Національним банком України 18 липня 2001 року (реєстраційний № - 92), засновники Банку мають долю у статутному фонді, наведену в табл. 2.1:

Таблиця 2.1 - Структура акціонерних часток в статутному фонді банка

|

№ з/п |

Найменування засновника | Доля в статутному фонді, % |

| 1. | Товариство з обмеженою відповідальністю “Солм Лтд” | 21,0268 |

| 2. | Товариство з обмеженою відповідальністю “Сєнтоза Лтд” | 25,0000 |

| 3. | Товариство з обмеженою відповідальністю “Віст Лтд” | 25,0000 |

| 4. | Українсько-Кіпрське акціонерне товариство закритого типу з іноземними інвестиціями компанія “Приват-Інтертрейдінг” | 28,9732 |

| ВСЬОГО | 100,00 | |

Згідно із статутом та ліцензією, наданою Нацбанком України від 10.10.2000 за № 22, Банк має право здійснювати наступні операції:

1. Касове обслуговування клієнтів.

2. Перевезення грошово-валютних цінностей та інкасація грошових коштів.

3. Відповідальне збереження цінностей клієнтів банку.

4. Ведення рахунків клієнтів (резидентів) у грошовій одиниці України.

5. Відкриття та ведення рахунків банків-кореспондентів (резидентів) у грошовій одиниці України.

6. Ведення операцій з касового виконання місцевого бюджету, ведення бюджетних рахунків клієнтів та рахунків місцевих позабюджетних фондів.

7. Залучення і розміщення кредитів та депозитів на міжбанківському ринку.

8. Кредитування юридичних і фізичних осіб та фінансовий лізинг.

9. Факторинг.

10. Вкладення коштів у статутні фонди інших юридичних осіб.

11. Залучення депозитів юридичних осіб.

12. Залучення депозитів фізичних осіб.

13. Емісія цінних паперів.

14. Ведення рахунків клієнтів (резидентів та нерезидентів) в іноземній валюті та клієнтів-нерезидентів у грошовій одиниці України.

15. Неторговельні операції з валютними цінностями.

16. Ведення кореспондентських рахунків банків (резидентів і нерезидентів) в іноземній валюті.

17. Ведення кореспондентських рахунків банків (нерезидентів) у грошовій одиниці України.

18. Відкриття кореспондентських рахунків в уповноважених банках України в іноземній валюті та здійснення операцій з ними.

19. Відкриття кореспондентських рахунків у банках (нерезидентах) в іноземній валюті та здійснення операцій з ними.

20. Залучення та розміщення іноземної валюти на валютному ринку України.

21. Залучення та розміщення іноземної валюти на міжнародних ринках.

22. Валютні операції на міжнародних ринках.

23. Операції з банківськими металами на валютному ринку України.

24. Фінансування капітальних вкладень за дорученням власників або розпорядників інвестованих коштів.

25. Операції з банківськими металами на міжнародних ринках.

26. Видача поручительств, гарантій та інших зобов’язань за третіх осіб, що передбачають їх виконання у грошовій формі.

27. Купівля, продаж цінних паперів та операції з ними.

28. Управління грошовими коштами та цінними паперами за дорученням клієнтів.

29. Купівля, продаж державних цінних паперів та операції з ними.

Крім того, операції згідно наступних спеціальних дозволів і ліцензій:

- ліцензія № 136 від 26.03.01, видана Міністерством фінансів України на торгівлю скупленими в населення та прийнятими під заставу ювелірними та побутовими виробами з дорогоцінних металів і дорогоцінного каміння.

- ліцензія № 171 від 30.06.99, видана Державною комісією з цінних паперів та Фондового ринку на здійснення діяльності щодо веденню реєстру власників іменних цінних паперів;

- ліцензія № 223 від 18.07.00, видана Державною комісією з цінних паперів та Фондового ринку на здійснення депозитарної діяльності зберігача цінних паперів;

- ліцензія № 240920 від 15.10.01, видана Державною комісією з цінних паперів та Фондового ринку;

- ліцензія № 461 від 10.10.01, видана Державною комісією з цінних паперів та Фондового ринку на здійснення діяльності по випуску та обігу цінних паперів;

Представництву ЗАТ КБ “ПриватБанк” надана банківська ліцензія від 20.07.1999, якою керуючий Центрального Банку Кіпру ліцензує ЗАТ КБ “Приватбанк”для проведення міжнародних банківських операцій на Кіпрі.

2.2 Статистичний аналіз структури балансу та власного капіталу АКБ „Приватбанк”

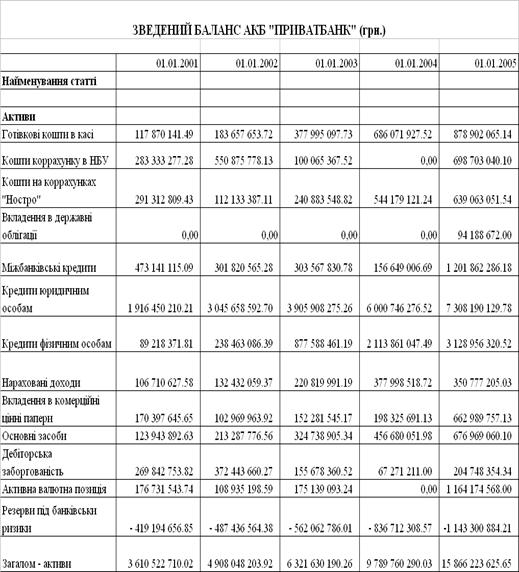

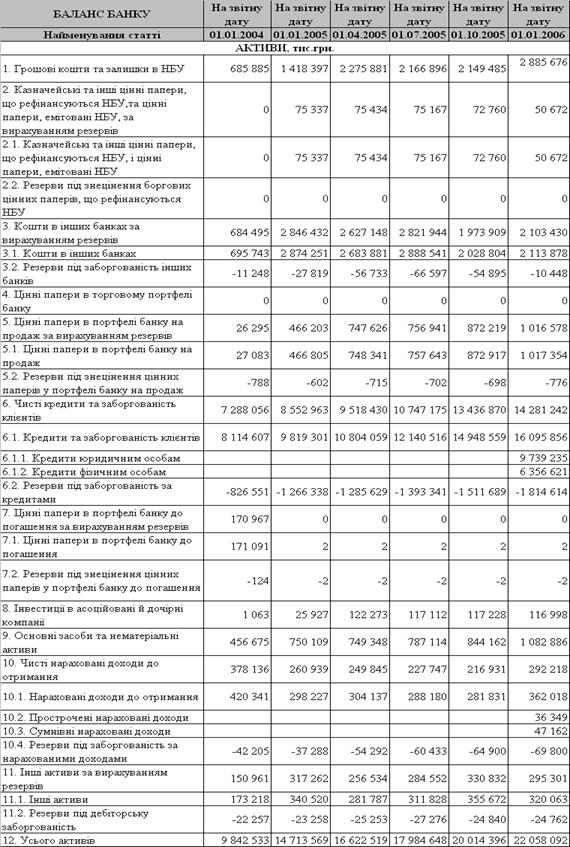

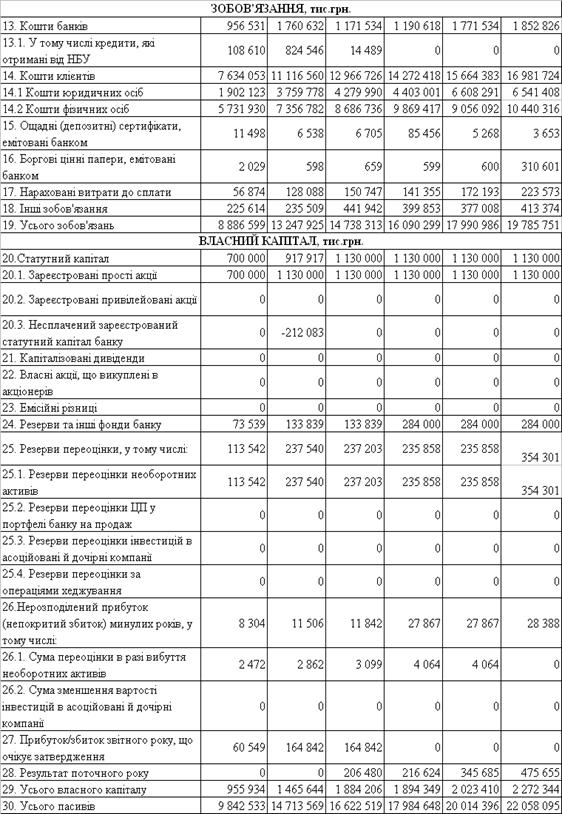

В табл. 2.2, 2.3 наведені звітні баланси АКБ “Приватбанк” за 2000, 2001, 2002, 2003, 2004, 2005 роки [16 - 18].

Таблиця 2.2 - Баланс АКБ „Приватбанк” за 2000 – 2004 роки

Таблиця 2.3 - Баланс АКБ „Приватбанк” за 2004 – 2005 роки

Продовження табл.2.3

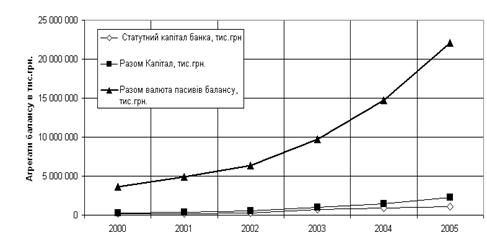

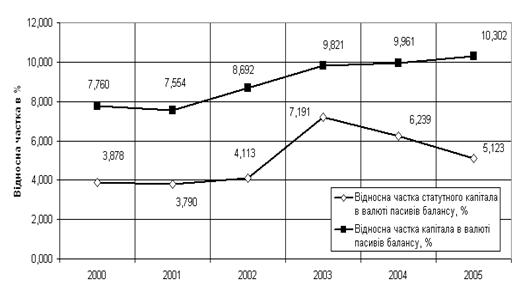

На рис. 2.1 - 2.2 наведена динаміка абсолютного росту валюти балансу та капіталу АКБ „Приватбанк” у 2000 – 2005 роках, а також динаміка відносних часток власного капіталу у валюті балансу.

Рис. 2.1 - Динаміка абсолютного росту валюти балансу та капіталу АКБ „Приватбанк” у 2000 – 2005 роках

Рис. 2.2 - Динаміка відносних часток власного капіталу в валюті балансу АКБ „Приватбанк” у 2000 – 2005 роках

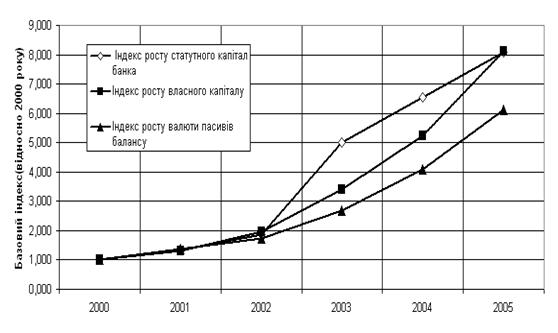

На рис. 2.3 наведене порівняння базових індексів росту валюти пасивів балансу та власного капіталу в АКБ „Приватбанк” у 2000 – 2005 роках.

Рис. 2.3 - Базові індекси росту валюти пасивів балансу та власного капіталу в АКБ „Приватбанк” відносно рівня 2000 року

Як показав індексний аналіз (рис.2.3):

- у 2000 – 2002 роках індекси росту власного капіталу були вище індексів росту валюти пасивів балансу в АКБ”Приватбанк” на 10 %;

- з 2003 року індекси росту власного капіталу в АКБ „Приватбанк” стали значно перевищувати індекси росту валюти пасивів балансу, що терміном на кінець 2005 року зафіксувало індекс росту валюти балансу за 2000 – 2005 роки - 6,0 при рівні індексу росту власного капіталу за 2000 – 2005 роки – 8,0, тобто перевищення темпів становить вже 23%.

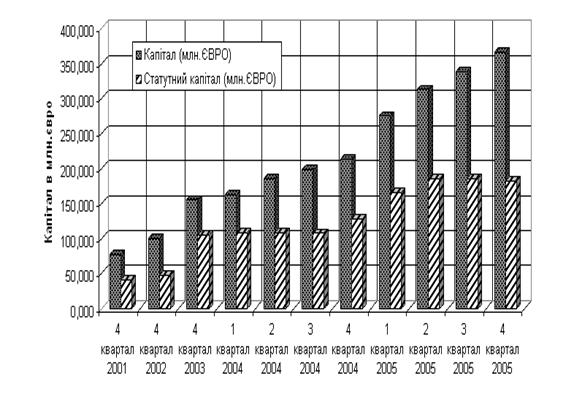

На рис. 2.4 наведені результати аналізу виконання АКБ „Приватбанк” вимог нормативу Н1 по мінімальному рівню капітала в євро (регулятивний капітал не менше рівня 8 млн.євро на 01.01.2007).

Рис. 2.4 - Аналіз виконання АКБ „Приватбанк” нормативу Н1 капіталу (не менше 8 млн. євро)

Як показує аналіз даних, наведених на рис.2.4 рівень регулятивного капіталу в АКБ „Приватбанк” перевищує норматив у 8 млн.євро з 2000 року, досягнувши станом на 01.10.2006 року рівня більше 350 млн.євро. Таким чином, нарощування власного капіталу АКБ „Приватбанк” у 2000 – 2005 роках виконувалося виключно в інтересах банку в сегменті багатократного перевищення нормативів НБУ

РОЗДІЛ 3. АНАЛІЗ АДЕКВАТНОСТІ ТА РЕНТАБЕЛЬНОСТІ КАПІТАЛУ В КОМЕРЦІЙНОМУ БАНКУ АКБ „ПРИВАТБАНК”

3.1 Прибутковість банку та рентабельність капіталу

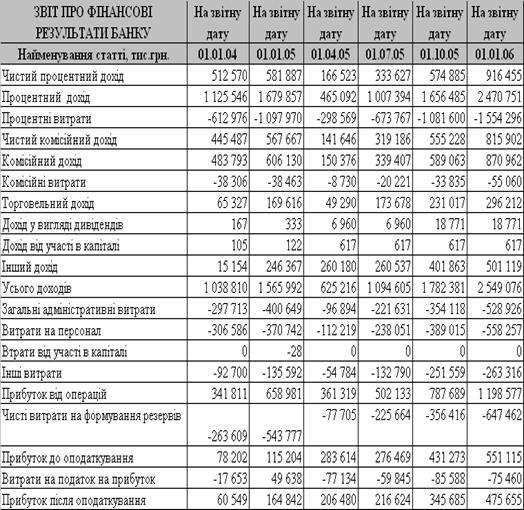

В табл. 3.1 наведені статистичні дані по формуванню прибутку АКБ „Приватбанк” за 2003 – 2005 роки [16 – 18].

Таблиця 3.1 - Формування прибутку в АКБ „Приватбанк” у 2003 -2005 роках

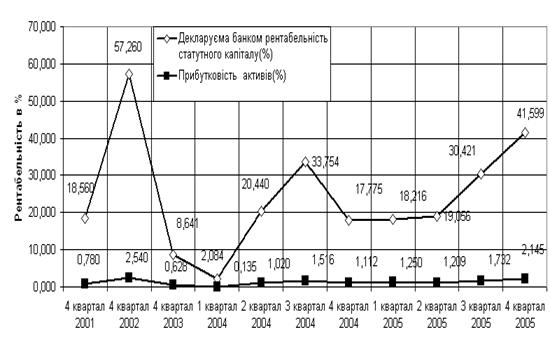

На рис. 3.1 наведені дані розрахунків рентабельності активів та власного капіталу АКБ „Приватбанк” у 2000 – 2005 роках.

Рис. 3.1 - Рентабельність активів та власного капіталу в АКБ „Приватбанк” у 2000–2005 роках

Як показують результати, наведені на рис.3.1, з другої половини 2004 року та на протязі 2005 року рентабельність власного капіталу в АКБ „Приватбанк” зросло з рівня 10-20% до рівня більше 40%, тобто дивідендна доходність акціонерів АКБ „Приватбанк” стала вище альтернативної ставки депозитів, тобто інвестування коштів в статутний фонд банку стало вигідним.

3.2 Виконання нормативів адекватності капітала в АКБ „Приватбанк”

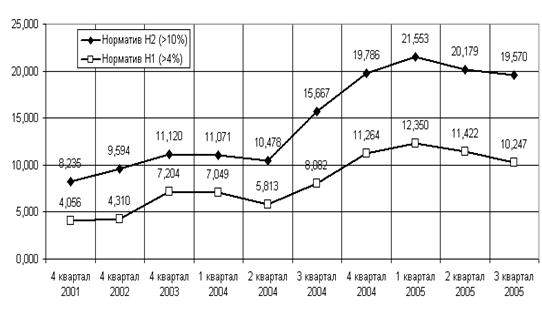

На рис.3.2 наведена динаміка нормативів адекватності регулятивного та основного капіталу Н2 та Н3 в АКБ „Приватбанк” у 2001-2005 роках. Як показує аналіз, станом на початок 2006 року АКБ „Приватбанк” характеризується як добре капіталізований банк [6], в якого:

- розмір регулятивного капіталу відповідає встановленим мінімальним вимогам (8 млн.євро) – фактично більше 350 млн.євро;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), перевищує його нормативне значення і становить не менше ніж 17 відсотків – фактично 19,57%;

- співвідношення основного капіталу до загальних активів банку (норма-тив адекватності основного капіталу Н3) більше ніж його нормативне значення і становить 8 відсотків та більше – фактично 10,3%.

Рис. 3.2 - Динаміка нормативів адекватності регулятивного та основного капіталу Н2 та Н3 в АКБ „Приватбанк” у 2001-2005 роках

ВИСНОВКИ

Проведені в курсовій роботі дослідження формування капіталу в комерційному акціонерному банку АКБ „Приватбанк” у 2000 – 2005 роках показало:

1. Рівень статутного капіталу зріс з 140 млн.грн.(2000 рік) до 1130 млн.грн. (2005 рік), сумарний рівень статей загального власного капіталу зріс з рівня 280,2 млн.грн.(2000) до рівня 2 272,3 млн.грн.(2005).

2. Відносний рівень власного капіталу в валюті пасивів балансу зріс з рівня 7,76% (2000 рік) до рівня 10,3% (2005 рік).

3. Як показав індексний аналіз (рис.2.3):

- у 2000 – 2002 роках індекси росту власного капіталу були вище індексів росту валюти пасивів балансу в АКБ”Приватбанк” на 10 %;

- з 2003 року індекси росту власного капіталу в АКБ „Приватбанк” стали значно перевищувати індекси росту валюти пасивів балансу, що терміном на кінець 2005 року зафіксувало індекс росту валюти балансу за 2000 – 2005 роки - 6,0 при рівні індексу росту власного капіталу за 2000 – 2005 роки – 8,0, тобто перевищення темпів становить вже 23%.

4. З другої половини 2004 року та на протязі 2005 року рентабельність власного капіталу в АКБ „Приватбанк” зросло з рівня 10-20% до рівня більше 40%, тобто дивідендна доходність акціонерів АКБ „Приватбанк” стала вище альтернативної ставки депозитів, тобто інвестування коштів в статутний фонд банку стало вигідним.

5. Як показує аналіз, станом на початок 2006 року АКБ „Приватбанк” характеризується як добре капіталізований банк, у якого:

- розмір регулятивного капіталу відповідає встановленим мінімальним вимогам (норматив Н1 більше 8 млн.євро) – фактично Н1 більше 350 млн.євро;

- співвідношення регулятивного капіталу банку до його сумарних активів, зважених на відповідні коефіцієнти за ступенем ризику (норматив адекватності регулятивного капіталу Н2), перевищує його нормативне значення і становить не менше ніж 17 відсотків – фактично Н2 =19,57%;

- співвідношення основного капіталу до загальних активів банку (норматив адекватності основного капіталу Н3) більше ніж його нормативне значення і становить 8 відсотків та більше – фактично Н3 = 10,3%.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. ЗАКОН УКРАЇНИ „Про банки і банківську діяльність” // від 7 грудня 2000 року N 2121-III (Із змінами і доповненнями, внесеними Законами України станом від 22 грудня 2005 року N 3273-IV).

2. Закон України “Про Національний банк України” // від 20 травня 1999 року N 679-XIV (станом на 10.01. 2002 року N 2922-III).

3. ЗАКОН УКРАЇНИ – «Про цінні папери і фондову біржу» // від 18.06. 1991 N 1201-XII (із змінами на 3.06.1999 N 719-XIV).

4. Закон України “Про господарські товариства”//від 19 вересня 1991 року N 1576-XII ( від 17 травня 2001 року N 2409-III).

5. Про затвердження Плану рахунків бухгалтерського обліку банків України та Інструкції про застосування Плану рахунків бухгалтерського обліку банків України // Постанова Правління Національного банку України від 17 червня 2004 року N 280 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 1 грудня 2005 року N 457).

6. Про затвердження Інструкції про порядок регулювання діяльності банків в Україні // Постанова Правління Національного банку України від 28 серпня 2001 року N 368 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України станом від 1 листопада 2005 року N 407).

7. Про затвердження Інструкції про порядок складання та оприлюднення фінансової звітності банків України //Постанова Правління Національного банку України від 7 грудня 2004 року N 598 (Із змінами і доповненнями, внесеними постановами Правління Національного банку України від 21 грудня 2005 року N 484).

8. Про внесення змін до Методики розрахунку економічних нормативів регулювання діяльності банків в Україні // ПРАВЛІННЯ НАЦІОНАЛЬНОГО БАНКУ УКРАЇНИ ПОСТАНОВА від 11 квітня 2005 року N 125(Із змінами і доповненнями, внесеними постановою Правління Національного банку України від 22 грудня 2005 року N 493).

9. Банківські операції. Підручник/ А.М. Мороз, М.І. Савлук, М.Ф. Пудовкіна та інш. Київ: КНЕУ, 2000.

10. Банковское дело: Учебник /Под ред. О.И. Лаврушина – Москва, «Финансы и статистика», 1998 – 576 с.

11. Коцовська Р., Ричаківська В та інш. Операції комерційних банків – Львів : ЛБІ НБУ, 2001

12. Примостка Л.О. Аналіз банківської діяльності: сучасні концепції, методи та моделі: Монографія. - КНЕУ, 2002.- 316 с.

13. Примостка Л.О. Фінансовий менеджмент у банку: Підручник. - 2-е вид., доп. і перероб. - К.: КНЕУ. 2004. - 468 с.

14. Роуз П.С. Банковский менеджмент. Пер. с англ. со 2-го изд.- М.: «Дело ЛТД»,1995.- 768 с.

15. Синки, Дж. Управление финансами в коммерческих банках. Пер. с англ. 4-го переработанного изд. / под ред. Р.Я. Левиты, Б.С. Пинкерса. - М.: 1994, Catallaxy.- 820 c.

16. Офіційний сайт НБУ – HTTP://www.bank.gov.ua

17. Офіційний сайт Асоціації банків України – HTTP://WWW.AUB.COM.UA

Додаток А

Операції з обліку капіталу комерційного банка

|

Клас 5. Капітал банку |

||

|

50 |

Статутний капітал та інші фонди банку |

|

|

500 |

Статутний капітал банку |

|

|

5000 |

П |

Зареєстрований статутний капітал банку Призначення рахунку: облік зареєстрованого статутного капіталу банку. Облік акцій ведеться за номінальною вартістю. За кредитом рахунку проводяться суми збільшення статутного капіталу після реєстрації змін згідно з законодавством України. За дебетом рахунку проводяться суми зменшення зареєстрованого статутного капіталу; суми несплаченого у встановлений строк зареєстрованого капіталу. |

|

5001 |

КП |

Несплачений зареєстрований статутний капітал банку Призначення рахунку: облік сум зареєстрованого, але несплаченого статутного капіталу. За дебетом рахунку проводяться суми зареєстрованого, але несплаченого статутного капіталу в кореспонденції з рахунком 5000. За кредитом рахунку проводяться суми сплаченого статутного капіталу; суми не сплаченого у встановлений строк зареєстрованого капіталу. |

|

5002 |

КП |

Власні акції (частки, паї), що викуплені в акціонерів (учасників) Призначення рахунку: облік вартості викуплених банком акцій (часток, паїв). Акції обліковуються за номінальною вартістю. Різниця між номінальною вартістю та вартістю викупу списується в межах кредитових залишків спочатку з рахунку 5010, а потім - з рахунку 5022. За дебетом рахунку проводяться суми викуплених акцій (часток, паїв). За кредитом рахунку проводяться суми проданих та анульованих акцій (часток, паїв). |

|

5003 |

П |

Дивіденди, що спрямовані на збільшення статутного капіталу Призначення рахунку: облік суми дивідендів, що спрямовані на збільшення статутного капіталу до часу його реєстрації. За кредитом рахунку проводяться суми дивідендів, що спрямовані на збільшення статутного капіталу. За дебетом рахунку перераховуються суми дивідендів у разі збільшення статутного капіталу на рахунки 5000 та 5010; у разі відмови в реєстрації сплачуються за рішенням загальних зборів банку акціонерам (учасникам) або зараховуються на рахунок 5022. |

|

501 |

Емісійні різниці |

|

|

5010 |

П |

Емісійні різниці Призначення рахунку: облік різниці між номінальною вартістю акції та ціною її розміщення. Під час подальшого викупу власних акцій різниця між номінальною вартістю та ціною викупу акцій списується з цього самого рахунку в межах залишку. За кредитом рахунку проводяться суми позитивної різниці в разі первинного та подальшого розміщення акцій. За дебетом рахунку проводяться суми списання різниці між ціною викупу та номінальною вартістю акцій у межах залишку під час викупу власних акцій. |

|

502 |

Загальні резерви та фонди банку |

|

|

5020 |

П |

Загальні резерви Призначення рахунку: облік загальних резервів, що створені за рішенням акціонерів (учасників) під різні ризики. За кредитом рахунку проводяться суми прибутку, що спрямовані на формування резервів. За дебетом рахунку проводяться суми зменшення резервів. |

|

5021 |

П |

Резервні фонди Призначення рахунку: облік резервних фондів банку. Фонди створюються згідно із законодавством України. Резервні фонди банку утворюються за рахунок прибутку. Кошти резервних фондів призначені для покриття можливих збитків та інших витрат. Відрахування в резервні фонди здійснюється в розмірах, передбачених законодавством України. За кредитом рахунку проводяться суми надходжень у резервні фонди. За дебетом рахунку проводяться суми на покриття збитків та інших витрат, передбачених законодавством України. |

|

5022 |

П |

Інші фонди банку Призначення рахунку: облік інших фондів банку, що створені за рахунок прибутку. За кредитом рахунку проводяться суми надходжень в інші фонди банку. За дебетом рахунку проводяться суми на покриття збитків звітного та/або минулих років; суми відрахувань до загальних і резервних фондів; суми списань емісійних різниць у разі недостатності коштів на рахунку 5010; суми сплати дивідендів за привілейованими акціями та інші суми відповідно до законодавства України. |

|

503 |

Результати минулих років |

|

|

5030 |

П |

Нерозподілені прибутки минулих років Призначення рахунку: облік прибутків минулих років до їх розподілу. За кредитом рахунку відображаються суми підтверджених прибутків минулих років; перевищення сум попередніх дооцінок над сумою попередніх уцінок вартості активів, що раніше були переоцінені, у разі їх вибуття. За дебетом рахунку відображаються суми розподіленого прибутку згідно з рішенням загальних зборів акціонерів (учасників) відповідно до законодавства України. |

|

5031 |

А |

Непокриті збитки минулих років Призначення рахунку: облік сум підтверджених збитків минулих років до їх покриття. За дебетом рахунку відображається облік підтверджених сум непокритих збитків минулих років. За кредитом рахунку відображаються суми покриття збитків минулих років. |

|

504 |

Результати звітного року, що очікують затвердження |

|

|

5040 |

П |

Прибуток звітного року, що очікує затвердження Призначення рахунку: облік прибутку звітного року до його затвердження загальними зборами акціонерів (учасників). За кредитом рахунку проводяться суми в порядку закриття рахунків обліку доходів звітного року. За дебетом рахунку проводяться суми в порядку закриття рахунків витрат звітного року; суми розподілу прибутку за рішенням загальних зборів акціонерів (учасників) згідно із законодавством України; суми підтвердженого нерозподіленого прибутку на рахунок 5030 до його розподілу загальними зборами акціонерів (учасників). |

|

5041 |

А |

Збиток звітного року, що очікує затвердження Призначення рахунку: облік збитку звітного року до його затвердження загальними зборами акціонерів (учасників). За дебетом рахунку проводяться суми в порядку закриття рахунків витрат звітного року. За кредитом рахунку проводяться суми в порядку закриття рахунків обліку доходів звітного року; суми покриття збитку; суми збитків, підтверджених загальними зборами акціонерів (учасників), на рахунок 5031 до їх покриття. |

|

51 |

Результати переоцінки |

|

|

510 |

Результати переоцінки |

|

|

5100 |

П |

Результати переоцінки основних засобів Призначення рахунку: облік результатів переоцінки основних засобів. За кредитом рахунку проводяться суми дооцінки основних засобів і відновлення їх корисності; суми визнаних відстрочених податків за результатами уцінки основних засобів. За дебетом рахунку проводяться суми уцінки основних засобів і втрат від зменшення їх корисності; суми перевищення попередніх дооцінок залишкової вартості об'єктів основних засобів і відновлення їх корисності над сумою попередніх уцінок залишкової вартості та втрат від зменшення їх корисності за кожним об'єктом, що раніше був переоцінений, у разі його вибуття; суми визнаних відстрочених податків за результатами дооцінки основних засобів. |

|

5101 |

П |

Результати переоцінки нематеріальних активів Призначення рахунку: облік результатів переоцінки нематеріальних активів. За кредитом рахунку проводяться суми дооцінки нематеріальних активів і відновлення їх корисності. За дебетом рахунку проводяться суми уцінки нематеріальних активів і втрат від зменшення їх корисності; суми перевищення попередніх дооцінок залишкової вартості об'єктів нематеріальних активів і відновлення їх корисності над сумою попередніх уцінок залишкової вартості та втрат від зменшення їх корисності за кожним об'єктом, що раніше був переоцінений, у разі його вибуття. |

|

5102 |

АП |

Результати переоцінки цінних паперів у портфелі банку на продаж Призначення рахунку: облік результатів переоцінки до справедливої вартості цінних паперів, що обліковуються у портфелі банку на продаж до часу їх реалізації. За дебетом рахунку проводяться суми зменшення вартості цінних паперів, що обліковуються в портфелі банку на продаж за справедливою вартістю, суми раніше визнаних дооцінок у разі реалізації цінних паперів. За кредитом рахунку проводяться суми збільшення вартості цінних паперів, що обліковуються в портфелі банку на продаж за справедливою вартістю, суми раніше визнаних уцінок у разі визнання зменшення корисності цінних паперів або їх реалізації. |

|

5103 |

П |

Результати переоцінки інвестицій в асоційовані компанії Призначення рахунку: облік результатів переоцінки інвестицій в асоційовані компанії до часу реалізації інвестицій. За кредитом рахунку проводяться суми збільшення вартості інвестицій в асоційовані компанії на частку інвестора в сумі зміни величини власного капіталу об'єкта інвестування. За дебетом рахунку проводяться суми зменшення вартості інвестицій в асоційовані компанії на частку інвестора в сумі зміни величини власного капіталу об'єкта інвестування; суми дооцінки в разі реалізації інвестицій. |

|

5104 |

П |

Результати переоцінки за операціями хеджування Призначення рахунку: облік результатів переоцінки інструментів хеджування. За кредитом рахунку проводяться суми збільшення вартості інструменту хеджування. За дебетом рахунку проводяться суми зменшення вартості інструменту хеджування. |

Додаток Б

МЕТОДИКА РОЗРАХУНКУ економічних нормативів регулювання діяльності банків в Україні (до Інструкції про порядок регулювання діяльності банків в Україні)

Інструкцією про порядок регулювання діяльності банків в Україні, затвердженою постановою Правління Національного банку України від 28.08.2001 N 368 і зареєстрованою в Міністерстві юстиції України 26.09.2001 за N 841/6032, із змінами (далі - Інструкція), встановлені економічні нормативи регулювання діяльності банків, порядок їх розрахунку та їх нормативні значення, що є обов'язковими для виконання всіма банками.

Методика розрахунку економічних нормативів регулювання діяльності банків в Україні та їх нормативні значення встановлені Інструкцією.

Глава 1. Норматив регулятивного капіталу банку (Н1)

Регулятивний капітал банку, невідкоригований на основні засоби, розраховується за такою формулою:

РК1 = ОК + ДК - В,

де РК1 - регулятивний капітал банку, невідкоригований на основні засоби;

ОК - основний капітал (капітал 1-го рівня);

ДК - додатковий капітал (капітал 2-го рівня);

В - відвернення.

Основний капітал (ОК):

ОК = 5000 + 5003 + 5010 + 5020 + 5021+ 5022 + 50301- Рпр/з - (5001 + 5002 + (4300 - 4309) + 4310 + 5031 + 5041) - (РР - ФР),

де Рпр - результат поточного року;

Рпр/з - результат (збиток) поточного року, що виникає в разі перевищення витрат над доходами, що скориговані на суму неотриманих нарахованих доходів.

Рпр розраховується за такою формулою:

Рпр = 5999 - [(Нд/2 + Пнд + Снд) - Рпс] - до 30.03.2006;

Рпр = 5999 - [(Нд/2 + 1/2Нд/1 + Пнд + Снд) - Рпс] - з 01.04.2006 до 30.06.2006;

Рпр = 5999 - [(Нд + Пнд + Снд) - Рпс] - з 01.07.2006,

Примітка. Усі виноски зазначені в кінці Методики розрахунку економічних нормативів регулювання діяльності банків в Україні.

де 5999 - технічний рахунок, за яким визначається результат (прибуток/збиток) поточного року як різниця між класами 6 і 7;

Нд/1 - нараховані доходи, що обліковуються за даними аналітичного обліку відповідно до файла С5, строк отримання яких відповідно до умов передбачений до 3 місяців (до розрахунку приймаються активні залишки за рахунками нарахованих доходів);

Нд - нараховані доходи (відповідно до файла С5: Нд = Нд/1 + Нд/2);

Нд/2 - нараховані доходи, що обліковуються за даними аналітичного обліку відповідно до файла С5, строк отримання яких відповідно до умов угоди не визначений або передбачений більше ніж через 3 місяці (до розрахунку приймаються активні залишки за рахунками нарахованих доходів);

Пнд - прострочені нараховані доходи (1419, 1429, 1509, 1519, 1529, 2029, 2039, 2069, 2079, 2109, 2119, 2209, 2219, 2229, 3119, 3219, 3579);

Снд - сумнівна заборгованість за нарахованими доходами (1780, 2480, 3589);

Рпс - фактично сформована сума резерву за простроченими понад 31 день і сумнівними до отримання нарахованими доходами (1492, 1493, 1790, 2490, 3191, 3291, 3599).

Якщо в результаті розрахунку Рпр отримано від'ємний результат, то на цю суму (тобто на суму отриманого збитку - Рпр/з) зменшується розмір основного капіталу (ОК);

РР - розрахункова сума резервів за активними операціями банку (кредитними, операціями з цінними паперами, дебіторською заборгованістю, простроченими понад 31 день і сумнівними до отримання нарахованими доходами за активними операціями, коштами, розміщеними на кореспондентських рахунках у банках, що відображається у відповідних формах звітності банків про стан формування цих резервів);

ФР - фактично сформована сума резервів за активними операціями, що відображається у відповідних формах звітності банків про стан формування цих резервів;

(РР - ФР) - сума недосформованих резервів за активними операціями банків, що відображається у відповідних формах звітності банків про стан формування цих резервів та вираховується з основного капіталу. У разі перевищення суми фактично сформованих резервів над їх розрахунковою сумою до розрахунку приймається нуль.

Додатковий капітал (ДК):

ДК = 1591 + 1593 + 2401 + 3690/12+ 5100/13+ 50301 + 5040 + Рпр/п + СК,

де Рпр - результат поточного року;

Рпр/п - результат (прибуток) поточного року, що виникає в разі перевищення доходів над витратами, що скориговані на суму неотриманих нарахованих доходів.

Рпр визначається у вищенаведеному порядку.

Якщо в результаті розрахунку Рпр отримано позитивний результат, то на цю суму (тобто на суму отриманого прибутку - Рпр/п) збільшується розмір додаткового капіталу (ДК);

СК - субординований капітал. До регулятивного капіталу включається СК за даними відповідної форми звітності про включення субординованого боргу (рахунок 3660) у розрахунок регулятивного капіталу, але не більше ніж 50 відсотків від основного капіталу (ОК).

Додатковий капітал (ДК) не може бути більше основного капіталу (ОК).

Відвернення:

В = (3002 +- 3007/3АП)(4) + (3102 +- 3107/3АП(5) + (3003/2 + 3005/2 + 3103/2 + 3105/2)(6) +- 3007/2АП(7) + - 3107/2АП(8) - ФРвкл(9) + (3122 + 3123 + 3125) + (3132 + 3133 + 3135) + 1516 + 1524/2(10) + 3212/1(11) + 4102 + 4103 + 4105 + 4202 + 4203 + 4205 + Сз(12) + Сп(13).

РК1 приймається до розрахунку нормативу максимального розміру кредитного ризику на одного контрагента (Н7).

Регулятивний капітал банку, відкоригований на суму перевищення нормативів Н7 та Н9, розраховується за такою формулою:

РК2 = РК1 - СпН7(14) - СпН9(15).

Регулятивний капітал банку, відкоригований на суму перевищення основних засобів, розраховується за такою формулою:

РК = РК2 - (ОЗ - РК2),

де РК - регулятивний капітал банку;

ОЗ - основні засоби:

ОЗ = (4400 - 4409) + 4430 + 4431 + (4500 - 4509) + 4530;

(ОЗ - РК2) - розмір перевищення ОЗ над РК2 (якщо ОЗ > РК2, то до розрахунку приймається різниця ОЗ - РК2, якщо ОЗ < РК2, то до розрахунку приймається 0).

РК приймається до розрахунку таких нормативів: адекватності регулятивного капіталу (Н2); великих кредитних ризиків (Н8); максимального сукупного розміру кредитів, гарантій та поручительств, наданих інсайдерам (Н10); інвестування в цінні папери окремо за кожною установою (Н11); загальної суми інвестування (Н12); відкритої (довгої/короткої) валютної позиції (Н13).

Розмір регулятивного капіталу банку (РК) не повинен бути менше встановленого Національним банком значення нормативу мінімального розміру регулятивного капіталу банку (Н1) згідно з главою 2 розділу II Інструкції.

Глава 2. Норматив адекватності регулятивного капіталу (Н2)

Норматив адекватності регулятивного капіталу розраховується за такою формулою:

|

РК |

||

|

Н2 = |

–––- |

х 100 %, |

|

Ар |

де РК - регулятивний капітал банку;

Ар - активи, зменшені на суму створених відповідних резервів за активними операціями, на суму забезпечення (але не більше ніж сума основного боргу за окремою операцією) за відповідним активом безумовним зобов'язанням або грошовим покриттям у вигляді застави майнових прав (за умови, що забезпечення відповідає вимогам пункту 2.5 глави 2 розділу VI Інструкції)16, на суму дооцінки17 та зважені на відповідний коефіцієнт ризику залежно від групи ризику, до якої віднесено актив.

Розподіл активів банку за групами ризику:

| Номери | Коефіцієнт ризику | |||

| Класу | Розділу | Групи | Рахунку | |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 10 | 100 | 1001 | 0 |

| 1002 | 0 | |||

| 1003 | 0 | |||

| 1004 | 0 | |||

| 1005 | 0 | |||

| 1006 | 0 | |||

| 1007 | 0 | |||

| 101 | 1011 | 0 | ||

| 1012 | 0 | |||

| 1013 | 0 | |||

| 1017 | 0 | |||

| 110 | 1101 | 0 | ||

| 1102 | 0 | |||

| 1107 | 0 | |||

| 12 | 120 | 1200 | 0 | |

| 1203 | 0 | |||

| 1207 | 0 | |||

| 1208 | 0 | |||

| 121 | 1211 | 0 | ||

| 1212 | 0 | |||

| 1218 | 0 | |||

| 14 | 140 | 1400 | 0 | |

| 1401 | 0 | |||

|

1402/118 |

0 | |||

|

1402/219 |

20 | |||

| 1403 | 20 | |||

| 1404 | 20 | |||

| 1405АП | 0 | |||

| 1406 | 0 | |||

| 1407 | 0 | |||

| 1408 | 0 | |||

| 1408/1 | 0 | |||

| 1408/2 | 20 | |||

| 141 | 1410 | 0 | ||

| 1411 | 0 | |||

|

1412/120 |

0 | |||

|

1412/221 |

20 | |||

| 1413 | 20 | |||

| 1414 | 20 | |||

| 1415АП | 0 | |||

| 1416 | 0 | |||

| 1417 | 0 | |||

| 1418 | 0 | |||

| 1418/1 | 0 | |||

| 1418/2 | 20 | |||

| 1419 | 100 | |||

| 142 | 1420 | 0 | ||