Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Курсовая работа: Управление финансовой устойчивостью и ликвидностью предприятия

Курсовая работа: Управление финансовой устойчивостью и ликвидностью предприятия

Федеральное агентство по образованию

Государственное образовательное учреждение

Профессионального высшего образования

«Нижегородский коммерческий институт»

Факультет экономики

Кафедра “Финансы и кредит”

Курсовая работа по дисциплине «Финансовый менеджмент»

Тема: «Управление финансовой устойчивостью и ликвидностью предприятия»

Выполнила: студентка 4 курса,

группы 2/4-ЭФ (в)

бла-бла-бла.

Проверил: трам-пам-пам.

Нижний Новгород

2009

Содержание

Введение

Глава 1. Теоретические основы финансового анализа

Глава 2. Анализ финансового состояния открытого акционерного общества «ДЭМКА»

2.1 Анализ финансово-хозяйственного состояния ОАО «ДЭМКА»

2.2. Анализ ликвидности и финансовой устойчивости ОАО «ДЭМКА»

Глава 3 . Предложения пути улучшения финансового состояния предприятия

Заключение

Список используемой литературы

Приложение 1 «Бухгалтерский баланс»

Приложение 2 «Отчет о прибылях и убытках

Введение

Чтобы обеспечивать выживаемость предприятия в современных сложных условиях мирового финансового кризиса, управленческому персоналу необходимо, прежде всего, уметь реально оценивать состояние своего предприятия, состояние потенциальных конкурентов и уметь адаптироваться в условиях быстроизменяющейся внешней среды.

Одним из важных условий успешного управления финансами предприятий является анализ и диагностика его финансового состояния и финансовой устойчивости. Главная цель анализа – своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы укрепления финансового состояния предприятия и его платежеспособности. С его помощью вырабатываются стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляется контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия и его подразделений.

Результаты финансового анализа позволяют выявить уязвимые места, требующие особого внимания, и разработать мероприятия по их ликвидации.

В настоящее время в России проблема оценки финансового состояния предприятия является крайне актуальной, причем как для различных государственных ведомств, контролирующих деятельность хозяйствующих субъектов, так и для менеджмента самого предприятия.

В связи с актуальностью темы, главной целью курсовой работы является проведение общей диагностики и анализа финансового состояния и ликвидности предприятия на примере ОАО «ДЭМКА» и разработка мероприятий по укреплению финансовой устойчивости данной организации. Оценка будет дана не только с количественной стороны, но и с аналитической точки зрения.

Для достижения указанной цели, необходимо решить следующие задачи:

- рассмотреть теоретические и методологические основы финансового анализа;

- рассчитать и проанализировать изменения показателей финансового состояния предприятия;

- выявить факты, влияющих на изменение показателей при анализе финансового состояния предприятия;

- разработать предложения по укреплению финансовой устойчивости предприятия.

Объектом исследования курсовой работы является деятельность ОАО «ДЭМКА»

Глава 1. Теоретические основы финансового анализа

Анализ финансового состояния предприятия - это расчет, интерпретация и оценка комплекса финансовых показателей, характеризующих различные стороны деятельности организации. Содержанием анализа является глубокое и всестороннее изучение экономической информации о функционировании анализируемого субъекта хозяйствования с целью принятия оптимальных управленческих решений по обеспечению выполнения производственных программ предприятия, оценки уровня их выполнения, выявления слабых мест и внутрихозяйственных резервов. [2, с. 54]

Анализ представляет собой комплексное исследование действия внешних и внутренних, рыночных и производственных факторов на количество и качество производимой предприятием продукции, финансовые показатели работы предприятия и указывать возможные перспективы развития дальнейшей производственной деятельности предприятия в выбранной области хозяйствования.

Объектом финансового анализа является бухгалтерская отчетность предприятия. Анализ данных отчетности проводится с целью своевременного выявления и устранения недостатков финансовой деятельности предприятия и нахождения резервов улучшения его финансового состояния. [7, с. 110]

Что касается субъекта анализа, то до настоящего времени наиболее широко распространена концепция, по которой аналитик занимается аналитической работой, т.е. подготавливает аналитические материалы для руководства, теперь же анализ ФСП становится задачей не только непосредственной аналитиков, но и менеджеров. Эффективный менеджер уже немыслим без знания финансового анализа. Это означает не то, что он должен сам заниматься расчетами (за него это сделают другие люди или компьютер), а то, что он должен принимать качественные решения на основе представленной информации.

Основной целью анализа является выявление наиболее сложных проблем управления предприятием в целом и его финансовыми ресурсами в частности; своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности.

Главными задачами анализа финансового состояния предприятия являются правильные оценки начального финансового положения и динамики его дальнейшего развития, что складывается из следующих этапов:

· Определение финансового состояния предприятия на момент исследования

· выявление тенденций и закономерностей в развитии предприятия за исследуемый период

· определение основных факторов, вызвавших изменения в финансово-экономическом состоянии;

· выявление внутрихозяйственных резервов укрепления финансового положения.

Виды и методы финансового анализа

Каждое предприятие, планируя свою финансовую политику в условиях меняющейся рыночной конъюнктуры, стремится упрочить свои конкурентные позиции. Поэтому определенная часть финансовой информации переходит в область коммерческой тайны, что становится прерогативой внутреннего хозяйственного управленческого анализа. Анализ финансового состояния предприятия, базирующийся на бухгалтерской отчетности, приобретает характер внешнего анализа, то есть анализа, проводимого без привлечения и обнародования данных внутреннего управленческого учета (калькуляция себестоимости, смет расходов, прямых и косвенных издержек и т.д.), в связи с чем отчетные данные содержат достаточно ограниченную информацию о деятельности предприятия.

Итак, существуют два основных вида анализа: внешний и внутренний. Кроме того, выделяют виды анализа в зависимости от полноты и регулярности его проведения. В частности, выделяют финансовый анализ в рамках экспресс-диагностики, целенаправленный, регулярный. [5, с. 90]

Внутренний анализ проводится службами предприятия, его результаты используются для планирования, контроля и прогнозирования ФСП. Его цель – обеспечить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы получить максимальную прибыль и исключить банкротство.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель – установить возможность выгодного вложения средств, чтобы обеспечить максимум прибыли и исключить потери. Такой вид анализа может проводиться по заказу сторонней консультационной организацией. Внешний анализ имеет следующие особенности:

множественность субъектов анализа, пользователей информации о деятельности предприятия;

разнообразие целей и интересов субъекта анализа;

наличие типовых методик, стандартов учета и отчетности;

ориентация анализа только на внешнюю отчетность;

ограниченность задач анализа при использовании только внешней отчетности;

максимальная открытость результатов анализа для пользователей информации о деятельности предприятия.

Кроме того, выделяются виды анализа, касающиеся самой процедуры проведения финансового анализа. Единого мнения по этому вопросу среди как отечественных, так и зарубежных специалистов не существует, тем не менее, можно выделить некоторые моменты, которые признаются всеми авторами. Разнообразие мнений объясняется методологическими вопросами их отнесения к видам или методам анализа.

Итак, будем считать, что к основным методам анализа относятся:

Горизонтальный (временной) анализ – сравнение каждой позиции отчетности с предыдущим периодом, что позволяет выявить тенденции изменения статей баланса или их групп и на основании этого исчислить базисные темпы роста.

Вертикальный (структурный) анализ проводится в целях определения структуры итоговых финансовых показателей, т.е. выявления удельного веса отдельных статей отчетности в общем итоговом показателе (выявление влияния каждой позиции отчетности на результат в целом).

Трендовый (динамический) анализ основан на сравнении каждой позиции отчетности за ряд лет и определения тренда, т.е. общей тенденции и прогнозирование на этой основе дальнейшего развития ситуации. Трендовый анализ может быть построен с помощью методов статистики (скользящее среднее, полином 1-го или 2-го порядка и т.д.) на основе данных как горизонтального, так и вертикального анализа.

Расчет финансовых коэффициентов – расчет соотношений между отдельными позициями отчета или позициями разных форм отчетности. По результатам расчета финансовых коэффициентов производится сравнительный анализ.

Сравнительный анализ делится на:

Внутрихозяйственный – сравнение основных показателей предприятия и дочерних предприятий, подразделений, а также сравнение полученных показателей в динамике

Межхозяйственный – сравнение показателей предприятия с показателями конкурентов, со среднеотраслевыми;

Факторный – анализ влияния отдельных факторов на результативный показатель.

Некоторые специалисты не выделяют последний раздел в отдельный вид анализа, предполагая, что сравнение автоматически предполагается в разделе анализа финансовых коэффициентов. [4, с. 117]

Рассматривая финансовое состояния предприятия, можно обнаружить следующие проблемы:

- низкая финансовая устойчивость. Грозит проблемами в погашении обязательств в будущем, зависимостью предприятия перед кредиторами, что это означает потерю самостоятельности.;

- низкая платежеспособность. Это означает, что у предприятия в ближайшее время может не хватить или уже не хватает средств для того, чтобы своевременно расплатиться по своим обязательствам, с кредиторами, персоналом предприятия. Вовремя произвести оплату налогов и сборов. Проблемы с погашением обязательств означают снижение коэффициента ликвидности. Коэффициент общей ликвидности помогает оценить потенциальную способность предприятия расплачиваться по текущим обязательствам за счет имеющихся оборотных активов.

- недостаточное удовлетворение интересов собственника. Данная проблема связана с "низкой рентабельностью собственного капитала". Это означает, что собственник получает доходы, значительно меньшие вложенных средств. О снижающейся отдаче на вложенный в компанию капитал скажет снижение показателей рентабельности.

В зависимости от особенностей конкретного предприятия существуют различные пути улучшения финансового состояния и ликвидности организации:

-привлечение дополнительных заемных средств

- привлечение инвесторов, с помощью выпуска собственных акций для увеличения собственного капитала

- изменение структуры заемного капитала.

Глава 2. Анализ финансового состояния открытого акционерного общества «ДЭМКА»

2.1 Анализ финансово-хозяйственного состояния ОАО «ДЭМКА»

В качестве объекта анализа выбрано открытое акционерное общество «ДЭМКА». Открытое акционерное общество «Дзержинский мясокомбинат» является хозяйственным обществом, созданным в 1992 году в процессе приватизации государственного предприятия «Дзержинский мясокомбинат», имеет самостоятельный баланс, расчётный и иные счета в учреждениях банка, действует в соответствии с законодательством РФ и Уставом.

Основными видами деятельности в соответствии с Уставом являются:

производство, переработка и реализация мяса и мясной продукции;

производство потребительских товаров;

посредническая, торгово-закупочная деятельность;

розничная торговля товарами народного потребления и продуктами питания;

транспортные, экспедиционные и складские услуги;

сдача в аренду имущества и имущественных комплексов;

внешнеэкономическая деятельность;

ДЭМКА присутствует на рынке более 70 лет, что, несомненно, является показателем успешности, стабильности и доверия покупателей.

В ассортименте компании «ДЭМКА» порядка 300 наименований. Наряду с традиционными продуктами, такими как колбаса вареная «Докторская», сосиски «Молочные», колбаса варено-копченая «Московская», компания ДЭМКА известна собственными уникальными разработками – сосиски «Нежные», сосиски «Аппетитные», ветчина «ДЭМКА», сервелат «Зернистый», которые уже успели заслужить любовь покупателей и признание специалистов.

На основании предоставленной информации я провожу горизонтальный и вертикальный анализ агрегированного баланса. Для этого из Формы №1 «Бухгалтерский баланс» регулирующие статьи исключаются, однородные объединяются, а необходимые для анализа вводятся.

Таблица №1-Агрегированный баланс

| Статья | На начало 2008 | На конец 2008 | Абсолютное | Отн.изм | ||

| тыс.руб | % | тыс.руб | % | |||

| 1.Иммобилизованные активы | 196813 | 44,09 | 230050 | 46,75 | 33237 | 116,89 |

| 1.1 НМА | 125 | 0,03 | 168 | 0,03 | 43 | 134,40 |

| 1.2 ОС | 191446 | 42,89 | 227866 | 46,31 | 36420 | 119,02 |

| 1.3 Незавершенное строительство | 4366 | 0,98 | 1721 | 0,35 | -2645 | 39,42 |

| 1.4 ДФВ | 98 | 0,02 | 86 | 0,02 | -12 | 87,76 |

| 1.5 Отлож.нал.активы | 778 | 0,17 | 209 | 0,04 | -569 | 26,86 |

| 2. Мобильные активы | 249557 | 55,91 | 262018 | 53,25 | 12461 | 104,99 |

| 2.1 Запасы+НДС | 114423 | 25,63 | 129274 | 26,27 | 14851 | 112,98 |

| 2.2 КДЗ+Прочие активы | 100239 | 22,46 | 111930 | 22,75 | 11691 | 111,66 |

| 2.3 Ден.средства+КФВ | 34895 | 7,82 | 20814 | 4,23 | -14081 | 59,65 |

| Итого по активу | 446368 | 100 | 492066 | 100 | 45698 | 110,24 |

| Финансовые ресурсы | На начало 2008 | На конец 2008 | Абс. | Отн | ||

| тыс. руб | % | тыс. руб | % | |||

| 3. Собственный капитал | 331972 | 74,37 | 333517 | 67,78 | 1545 | 100,47 |

| Уставный капитал | 119 | 0,03 | 119 | 0,02 | 0 | 100,00 |

| Добавочный капитал | 38192 | 8,56 | 37973 | 7,72 | -219 | 99,43 |

| Резервный капитал | 30 | 0,01 | 30 | 0,01 | 0 | 100,00 |

| Нераспределенная прибыль | 293503 | 65,75 | 295331 | 60,02 | 1828 | 100,62 |

| Доходы буд.периодов | 128 | 0,03 | 64 | 0,01 | -64 | 50,00 |

| Резервы предстоящих расходов | 0 | 0,00 | 0 | 0,00 | 0 | |

| 4. Заемный капитал | 114397 | 25,63 | 158550 | 32,22 | 44153 | 138,60 |

| 4.1 Долгосрочные обязательства | 11 | 0,00 | 37889 | 7,70 | 37878 | 344445,45 |

| 4.2. Краткосрочные обязательства | 114386 | 25,63 | 120661 | 24,52 | 6275 | 105,49 |

| 4.2.1.Займы и кредиты | 81035 | 18,15 | 58532 | 11,90 | -22503 | 72,23 |

| 4.2.2. Кредиторская задолженность | 33351 | 7,47 | 62129 | 12,63 | 28778 | 186,29 |

| из нее: перед поставщиками | 3666 | 0,82 | 17354 | 3,53 | 13688 | 473,38 |

| перед персоналом | 6051 | 1,36 | 7213 | 1,47 | 1162 | 119,20 |

| перед гос.внебюдж.фондами | 1718 | 0,38 | 2188 | 0,44 | 470 | 127,36 |

| по налогам и сборам | 7332 | 1,64 | 15258 | 3,10 | 7926 | 208,10 |

| перед прочими кредиторами | 14522 | 3,25 | 20116 | 4,09 | 5594 | 138,52 |

| Итого по пассиву | 446369 | 100 | 492067 | 100 | 45698 | 110,24 |

Данные горизонтального и вертикального анализа показывают следующее. Актив баланса предприятия за анализируемый период увеличился на 45698 тыс. рублей или 10,24%, что косвенно свидетельствует о расширении хозяйственного оборота. Анализ баланса показал, что в структуре активов произошли изменения за счет роста доли внеоборотных активов с 44,09 до 46, 75 и сокращения доли мобильных активов с 55,91 до 53,25. С финансовой точки зрения это свидетельствует об отрицательных результатах, так как имущество становится менее мобильным.

В структуре текущих активов преобладает краткосрочная дебиторская задолженность(22,75%) и товарно-материальные запасы(26,27%).

Строка «Запасы +НДС» увеличилась в 2008 году на 14851 тыс. рублей или 12, 98% по сравнению с 2007 годом. Увеличение запасов объясняется тем, что предприятие на первую половину января создает страховой запас сырья.

Увеличилась и «Дебиторская задолденность» покупателей. В 2008 году она составила 11930 тыс. рублей, что по сравнению 2007 годом больше на 11691 тыс. рублей или 11,66% . Её увеличение может быть обусловлено ростом цен на продукцию и увеличением отсрочки платежа.

Так же изменения произошли и в структуре пассива баланса. Здесь мы видим, что доля собственного капитала по сравнению с 2007 годом снизилась с 74,37% до 67,78 %,доля заемного же капитала увеличился с 25,63% до 32,22%.

Так как цены на сырье в данном периоде выросли, а их финансирование происходит за счет заемных средств, то краткосрочных обязательства увеличились.

Всего краткосрочные обязательства в 2008 году выросли на 5,49% или 6275 тыс. рублей. Из них задолженность перед поставщиками сырья и материалов на конец года составила 17354 тыс. руб. что на 473,38% больше по сравнению с 2007 годом; задолженность перед персоналом увеличилась на 19,2% или 1162 тыс.рублей и составила 7213 тыс. рублей

Таблица № 2- Форма № 2 «Отчет о прибылях и убытках»

| Показатель | за 2008 | за 2007 | Абсолютн | Отн |

| Доходы по обычным видам деятельности | ||||

| Выручка | 2026319 | 1579158 | 447161 | 128,31 |

| Себестоимость проданных товаров, продукции, работ, услуг | 1771256 | 1300019 | 471237 | 136,25 |

| Валовая прибыль | 255063 | 279139 | -24076 | 91,38 |

| Коммерческие расходы | 68600 | 40228 | 28372 | 170,53 |

| Управленческие расходы | 69062 | 49980 | 19082 | 138,18 |

| Прибыль(убыток)от продаж | 117401 | 188931 | -71530 | 62,14 |

| Прочие доходы и расходы | ||||

| Проценты к получению | 3102 | 5900 | -2798 | 52,58 |

| Проценты к уплате | 6781 | 3671 | 3110 | 184,72 |

| Доходы от участия в других организациях | 3228 | 1775 | 1453 | 181,86 |

| Прочие доходы и расходы | 7997 | 6623 | 1374 | 120,74 |

| Прочие расходы | 118334 | 129079 | -10745 | 91,68 |

| Прибыль(убыток)до налогообложения | 6613 | 70479 | -63866 | 9,38 |

| Отложенные налоговые активы | -569 | 735 | -1304 | -77,41 |

| Отложенные налоговые обязательства | -19 | 465 | -484 | -4,09 |

| Текущий налог на прибыль | 3805 | 31963 | -28158 | 11,90 |

| Иные платежи из прибыли | -611 | -194 | -417 | 314,95 |

| Чистая прибыль(убыток)отчетного периода | 1609 | 39522 | -37913 | 4,07 |

| СПРАВОЧНО | ||||

| Постоянные налоговые обязательства | 2806 | 13849 | -11043 | 20,26 |

| Базовая прибыль(убыток)на акцию | 0 | 0 | 0 | |

| Разводненная прибыль(убыток) на акцию | 0 | 0 | 0 |

Из Формы № 2 «Отчет о прибылях и убытках» видно, что чистая прибыль анализируемого предприятия в 2008 году по сравнению с 2007 снизилась почти на 96 % или 11043 тыс. рублей. Резкое снижение данного показателя объясняется опережающим темпом роста себестоимости продукции по сравнению с темпом роста выручки. Если по сравнению с 2007 годом себестоимость продукции увеличилась на 136, 25% то выручка отчетного года по сравнению с 2007 увеличилась всего на 128,32 %. Рост себестоимости продукции объясняется тем, что удельный вес сырья в себестоимости продукции составляет 86,7% и поэтому рост цены на сырье прямо пропорционально отражается и на самой себестоимости. Вместе с тем жесткая конкуренция на рынке готовых колбасных изделий и снижение покупательского спроса населения не позволяет повысить цену на готовую продукцию пропорционально росту цены на сырьё.

Для обеспечения потребностей производства и создания страхового запаса сырья предприятие вынуждено было привлекать заемные средства, что привело к дополнительным расходам - уплате банковских процентов в сумме 6781 тыс. рублей. В 2008г кредитные ресурсы были выбраны в ЗАО «НПСБ» - лимит 40 000тыс. руб., для расчетов с сельхозтоваропроизводителями Нижегородской области по федеральной и региональной программам. В ОАО «Газпромбанк» лимит кредитования 40 000 тыс. руб. на пополнение оборотных средств.

В итоге сумма уплаченных процентов в 2008 году составила 6 781 тыс. руб., что по сравнению 2007 годом больше на 181.74% или 3 110 тыс. руб.

На основании анализа агрегированного баланса и сопоставлением его с анализом Формы № 2 «Отчет о прибылях и убытках» можно сделать следующие выводы:

Так как доля внеоборотных активов возрастает и при этом Темп роста выручки (128,31%) больше Темпа роста внеоборотных активов(116,89%), то расширение внеоборотных активов оправдано и способствует развитию деятельности данного предприятия

На основании того, что темп роста собственного капитала (100,47%) ниже темпа роста заемного капитала(138,60%), можно сказать финансовая независимость и финансовая устойчивость предприятия в отчетном 2008 году по сравнению с 2007 снизилась.

Исходя из того, что доля собственного капитала (67,78%) больше доли внеоборотного капитала(46,75%) можно сделать вывод о том, что размера собственного капитала для финансирования деятельности организации вполне достаточно.

Расчет показателей деловой активности и рентабельности

Наряду с показателями ликвидности и финансовой устойчивости, для полной оценки финансового состояния организации рассчитываются показатели оборачиваемости и рентабельности.

Таблица № 3-Показатели оборачиваемости

| К общей об.активов | 2,16 |

| К об.оборотн. Акт. | 1,98 |

| К об СК | 1,52 |

Коэффициент общей оборачиваемости активов показывает, что в среднем 2 раза за год произошел полный цикл производства и обращения, приносящий соответствующий доход, при этом длительность одного оборота составляет 106 дней.

Коэффициент оборачиваемости собственного капитала у организации очень маленький. Он говорит о том, что за год собственный капитал обращается в среднем 1,5.

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности и окупаемость затрат. Значения этих показателей представлены в Таблице 4.

Таблица №4-Показатели рентабельности

| На начало | На конец | Абсолютн. Изм. | |

| R активов | 0,34 | ||

| R собств. Кап | 0,12 | ||

| R продаж | 0,12 | 0,06 | -0,06 |

| R продукции | 0,15 | 0,07 | -0,8 |

Рентабельность всех активов предприятия низкая, она показывает, что на 1 рубль, вложенный в активы, приходится 17 копеек прибыли. Так же невелика и рентабельность собственного капитала, всего 12 копеек.

Показатель рентабельности продаж снизился за отчетный период на 0,06 . Значение этого показателя на конец периода говорит о том, что прибыль составляет 6 коп. на 1 руб. выручки от реализации в ценах организации.

Также снизился и показатель рентабельности продукции, уменьшение составило 0,8 пунктов. Все это говорит о том, что предприятие в 2008 г. работает менее эффективно, чем в 2007 г.

Таблица № 5-Коэффициенты платежеспособности

| Показатели | На начало года | На конец года | Абсолютное отклонение | Относительное отклонение |

| К общей платежеспособности | 0,74 | 0,80 | 0,06 | 108,01% |

| К задолженности по кредитам и займам | 0,06 | 0,27 | 0,21 | 478,55% |

| К задолженности другим организациям | 0,12 | 0,19 | 0,09 | 196,14% |

| К задолженности фискальной системе | 0,050 | 0,047 | -0,003 | 93,54% |

| К внутреннего долга | 0,040 | 0,037 | -0,003 | 91,78% |

| Степень платежеспособности по текущим обязательствам | 0,74 | 0,61 | -0,13 | 82,21% |

Платежеспособность означает наличие у организации денежных средств и их эквивалентов достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Признаками платежеспособности является наличие денежных средств на расчетных счетах и отсутствие просроченной кредиторской задолженности.

Все коэффициенты платежеспособности имеют нормативное значение <= 3, так как согласно федеральному закону от 26 октября 2002 г. N 127-ФЗ "О несостоятельности (банкротстве)" предприятие может быть признано банкротом, если в течение трех месяцев не погашает своих обязательств и суммарная задолженность кредиторам более 100 000 руб.[1]

На конец 2008 г. все коэффициенты платежеспособности соответствуют норме. Коэффициент общей платежеспособности в отчетном периоде по сравнению с базисным увеличился на 0.06 или 8%. Это говорит о том, что в данный момент организация может расплатиться по всем своим обязательствам за 0.8 месяца, а не 0,7. причиной увеличения коэффициента является привлечение долгосрочных кредитов и увеличение кредиторской задолженности перед поставщиками.

Так же за 2008 год увеличился коэффициент платежеспособности по кредитам и займам, на 0,21 или 378%. Резкое увеличение связано прежде всего с получением долгосрочного займа, т.к. в том периоде долгосрочных обязательств у организации не было.

Коэффициент задолженности другим организациям и фискальной системе в 2008 году снизился по сравнению с 2007.

2.2 Анализ ликвидности и финансовой устойчивости ОАО «ДЭМКА»

Под ликвидностью организации понимается ее способность покрывать свои обязательства активами, срок превращения которых в денежную форму соответствует сроку погашения обязательств

Предварительный анализ ликвидности баланса предприятия удобнее проводить с помощью таблицы покрытия. В графы этой таблицы записываются данные на начало и конец отчетного периода по группам актива и пассива. Сопоставляя итоги этих групп, определяют абсолютные величины платежных излишков или недостатков на начало и конец отчетного периода. Таким образом, с помощью этой таблицы можно выявить рассогласование по срокам активов и пассивов, составить предварительное представление о ликвидности и платежеспособности анализируемого предприятия.

Баланс считается абсолютно ликвидным, если выполняются условия:

А1 >= П1

А2 >= П2

А3 >= П3

А4 <= П4

Если выполняются первые три неравенства, т. е. текущие активы превышают внешние обязательства предприятия, то обязательно выполняется последнее неравенство, которое имеет глубокий экономический смысл: наличие у предприятия собственных оборотных средств; соблюдается минимальное условие финансовой устойчивости.

Невыполнение какого-либо из первых трех неравенств свидетельствует о том, что ликвидность баланса в большей или меньшей степени отличается от абсолютной.

Таблица №6-Таблица покрытия

| Актив |

На 01.01.2008г |

На 01.01.2009г | Пассив |

На 01.01.2008г |

На 01.01.2009г | Платежный излишек | |

| На 01.01.2005г | На 01.01.2006г | ||||||

| Наиболее ликвидные активы (А1) | 34898 | 20814 | Наиболее срочные обязательства (П1) | 33351 | 62129 | 1547 | -41315 |

| Быстрореализуемые активы (А2) | 100239 | 111930 | Краткосрочные пассивы (П2) | 81035 | 58532 | 19204 | 53398 |

| Медленнореализуемые активы (А3) | 112991 | 128420 | Долгосрочные пассивы (П3) | 11 | 37889 | ||

| Труднореализуемые активы (А4) | 196813 | 230049 | Постоянные пассивы (П4) | 330540 | 332663 | -135159 | -103468 |

Согласно данным таблицы в 2008 году баланс нельзя считать абсолютно ликвидным, так как не выполняется одно из неравенств активов и пассивов:

А1 <= П1

А2 >= П2

А3 >= П3

А4 <= П4

Неравенство

А1![]() П1

показывает текущую ликвидность. В данной ситуации это неравенство не выполняется.

Следовательно, это означает, что предприятие не обладает достаточными денежными

средствами, чтобы покрыть срочные обязательства, то есть кредиторскую

задолженность и кредиты банка.

П1

показывает текущую ликвидность. В данной ситуации это неравенство не выполняется.

Следовательно, это означает, что предприятие не обладает достаточными денежными

средствами, чтобы покрыть срочные обязательства, то есть кредиторскую

задолженность и кредиты банка.

Данное

предприятие обладает быстрореализуемыми активами в достаточном объеме, что

подтверждается соблюдением неравенства А2![]() П2. Это говорит о том, что

обеспечивается своевременная отгрузка товаров.

П2. Это говорит о том, что

обеспечивается своевременная отгрузка товаров.

Сравнение

медленно реализуемых активов с долгосрочными обязательствами показывает

перспективную ликвидность. Так как неравенство А3![]() П3 соблюдается на протяжении

всего анализируемого периода, то можно сделать вывод о том, что предприятие

сможет превратить незавершенное производство в готовую продукцию и реализовать

его, но затратив намного больше времени.

П3 соблюдается на протяжении

всего анализируемого периода, то можно сделать вывод о том, что предприятие

сможет превратить незавершенное производство в готовую продукцию и реализовать

его, но затратив намного больше времени.

Соответствие

данных неравенству А4![]() П4 говорит о том, что все затраты

предприятие сможет покрыть за счет собственных средств.

П4 говорит о том, что все затраты

предприятие сможет покрыть за счет собственных средств.

Наряду с абсолютными показателями для оценки ликвидности предприятия рассчитывают финансовые коэффициенты ликвидности. Расчет данных коэффициентов производится путем поэтапного сопоставления отдельных групп активов с краткосрочными пассивами на основе данных бухгалтерского баланса.

Расчет показателей ликвидности представлен в Таблице № 7

Таблица №7-Показатели ликвидности

| Показатель | На 01.01.08 | На 01.01.09 | Рекомендуемое значение | Изменение | |

| К тек. ликв | 2,18 | 2,17 | от 1 до 3 | -0,01 | |

| К абс.ликв | 0,31 | 0,17 | >=0,1 | -0,13 | |

| К быс.ликв | 1,18 | 1,10 | 0,8-1,5 | -0,08 |

Рисунок 1 - Динамика показатели ликвидности

Исходя из данных рассчитанных в таблице, а так же графика можно сказать следующее.

Нормальным значением коэффициента текущей ликвидности считается значение больше 1. Значения коэффициента текущей ликвидности ОАО «Дэмка» как на начало 2008 года так и на конец превышают единицу, и следовательно считаются нормальными. Данный коэффициент показывает достаточно ли у предприятия средств, которые могут быть использованы для погашения краткосрочных обязательств. В данном случае превышение оборотных активов над краткосрочными финансовыми обязательствами обеспечивает резервный запас для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех оборотных активов, кроме наличности. Чем больше величина этого запаса, тем больше уверенность кредиторов, что долги будут погашены. В период с 01.01.08 по 01.01. 09 показатель ликвидности снизился на 0,01. Причиной снижения данного показателя может быть опережающий рост краткосрочных обязательств по сравнению с ростом оборотных активов. Сам же рост кредиторской задолженности, скорее всего, обусловлен тем, что у организации просто на просто не хватает собственных средств на финансирование текущей деятельности, а это уже в свою очередь говорит о том, что предприятие мало заработало, получило недостаточно прибыли в отчетном периоде, что хорошо видно в Форме №2 «Отчет о прибылях и убытках» в котором мы видим как сильно снизилась Чистая прибыль данного предприятия отчетный период. Если на начало 01.01.08 чистая прибыль равна была 39522 тыс. р. То на 01.01.09 эта цифра составила всего 1609 тыс. р., что на 37913 тыс. р. или 96 % меньше. Как говорилось уже ранее, столько резкое снижение объясняется опережающим темпом роста себестоимости продукции (136,25%) над темпом роста выручки(128,31%).

К абсолютной ликвидности показывает, какая доля краткосрочных обязательств может быть погашена за счет денежных средств и краткосрочных финансовых вложений. Этот показатель в первую очередь принимается в расчет будущими поставщиками и кредиторами с относительно короткими сроками кредитов. Данный показатель позволяет определить, имеются ли у предприятия ресурсы, способные удовлетворить требования кредиторов в критической ситуации. Рекомендуемой нижней границей показателя является значение не меньше 0,1.

Из графика и таблицы видно, что этот показатель за отчетный период снизился с 0,31 до 0,17. Причинами снижения показателя является, прежде всего, снижение КВФ организацию, что видно из Бухгалтерского баланса (строка 250). КВФ в отчетном периоде, по сравнению с базисным снизились на 18290 тыс.р. или 74,9% с 24412 тыс.р. до 6122 тыс.р. Возможно у организации имелись временно свободные денежные средства, которые она хранила на депозитных счетах в банке, и в конце года решила за счет них погасить часть своих краткосрочных кредитов и займов.

Таким образом, несмотря на снижение всех показателей ликвидности в отчетном периоде, все они остались в пределах рекомендуемой нормы, ликвидность баланса предприятия в меньшей степени отличается от абсолютной, при этом недостаток средств одной группы может компенсироваться их избытком по другой группе.

Показатели финансовой устойчивости

В разделе анализа финансовой устойчивости рассчитывается зависимость или независимость организации от заемных источников, а так же обеспеченность активов собственным капиталом.

В рамках анализа финансовой устойчивости рассчитываются следующие показатели представленные в Таблице №8.

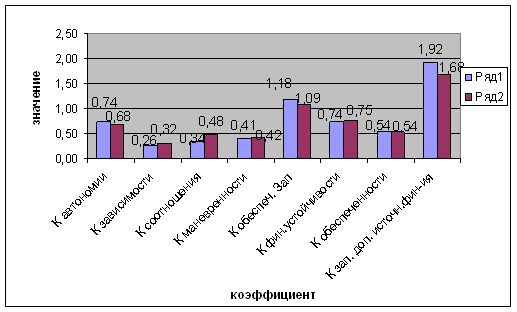

Таблица№8-Показатели финансовой устойчивости

| Показатель | На начало | на конец | Абсоютное изм |

| К автономии | 0,74 | 0,68 | -0,07 |

| К зависимости | 0,26 | 0,32 | 0,07 |

| К соотношения | 0,34 | 0,48 | 0,13 |

| К маневренности | 0,41 | 0,42 | 0,02 |

| К обеспеч. Зап | 1,18 | 1,09 | -0,09 |

| К фин.устойчивости | 0,74 | 0,75 | 0,01 |

| К обеспеченности | 0,54 | 0,54 | 0,00 |

| К зап. доп. источн.фин-ия | 1,92 | 1,68 | -0,24 |

Рисунок 2- Динамика показателей финансовой устойчивости

К автономии показывает, какую долю в источниках финансирования деятельности занимает Собственный капитал. Этот показатель на конец 2008 года по сравнению с началом этого же года снизился на 0,07% и составил 0,68%, что превышает рекомендуемое значение на 0,18. Доля собственного капитала снизилась за счет увеличения доли заемного капитала вследствие привлеченных долгосрочных и краткосрочных кредитов и займов. Так же об увеличении заемного капитала говорит рост коэффициента соотношения, который к концу 2008 года вырос на 0,13 и составил 0,48. Полученные долгосрочные займы были направлены на приобретение объектов основных средств.

К маневренности показывает, какая часть собственного капитала идет на финансирование текущей деятельности. В отчетном периоде этот показатель по сравнению с данными 2007 года увеличился 0,41 до 0,42. Несмотря на то, что показатель увеличился, его значение все равно остается ниже нормы (0,5-0,7), поэтому предприятию следует поискать пути увеличения данного коэффициента.

К обеспеченности оборотных активов показывает, какая часть оборотных активов покрыта собственными средствами. Как на начало, так и на конец 2008 года этот показатель составил 0,54.

К обеспеченности запасов собственным капиталом характеризует степень покрытия запасов и затрат (незавершенное производство) собственными источниками финансирования. В отчетном периоде данный показатель по сравнению с базисным снизился на 0,09 и составил 1,09. Снижение К обеспеченности запасов собственным капиталом связанно с тем что организация на начало года создает резерв запасов и поэтому их число увеличивается, при этом собственный капитал вырос не так значительно.

По абсолютным показателям финансовой устойчивости, на начало периода финансовое положение предприятия устойчиво. Предприятие практически не нуждается в краткосрочном кредитовании. Собственные полностью покрывают запасы и затраты. Текущие активы превышают кредиторскую задолженность. На конец периода, финансовое положение предприятия существенно не изменилось. По интегральной методике оценки финансовой устойчивости предприятия, на начало периода, организация относится к первому классу финансовой устойчивости. В этот класс входят предприятия, чьи кредиты и обязательства подкреплены информацией, позволяющей быть уверенными в возврате кредитов и выполнении других обязательств в соответствии с договорами с хорошим запасом на возможную ошибку. На конец периода, организация относится ко второму классу финансовой устойчивости. В этот класс входят предприятия, демонстрирующие некоторый уровень риска по задолженности и обязательствам и обнаруживающие определенную слабость финансовых показателей и кредитоспособности. Эти организации еще не рассматриваются как рискованные.

Глава 3. Предложения пути улучшения финансового состояния предприятия

На основании проведенного вертикального, горизонтального анализа, расчета показателей финансовой устойчивости, удалось проанализировать финансовое состояние предприятия ОАО «ДЭМКА».

Были выявлены некоторые ухудшения по отдельным показателям.

Например, все показатели ликвидности в отчетном году по сравнению с предыдущим снизились. Ухудшилось значение коэффициента обеспеченности запасов собственными средствами, коэффициент маневренности находится ниже рекомендуемой нормы.

Из анализа, видно, что практически всю часть собственного капитала организация направляет на финансирование основных средств, при этом потребность в оборотных активах удовлетворяется за счет краткосрочных обязательств. Для того, что бы улучшить основные показатели деятельности предприятия возможно организации стоит пересмотреть структуру заемного капитала. То есть вместо привлечения краткосрочных кредитов лучше увеличить объем долгосрочных обязательств.

При этом изменения произойдут со следующими показателями:

- собственный капитал

-долгосрочная задолженность

-краткосрочная задолженность

При этом баланс предприятия будет выглядеть следующим образом:

Таблица 9- Агрегированный баланс

| Статья | На начало 2009 | На конец 2009 | Абсолютное | Отн.изм | ||

| тыс.руб | % | тыс. руб | % | |||

| 1.Иммобилизованные активы | 230050 | 46,75 | 230050 | 46,75 | 0 | 100 |

| 1.1 НМА | 168 | 0,03 | 168 | 0,03 | 0 | 100 |

| 1.2 ОС | 227866 | 46,31 | 227866 | 46,31 | 0 | 100 |

| 1.3 Незавершенное строительство | 1721 | 0,35 | 1721 | 0,35 | 0 | 100 |

| 1.4 ДФВ | 86 | 0,02 | 86 | 0,02 | 0 | 100 |

| 1.5 Отлож.нал.активы | 209 | 0,04 | 209 | 0,04 | 0 | 100 |

| 2. Мобильные активы | 262018 | 53,25 | 262018 | 53,25 | 0 | 100 |

| 2.1 Запасы+НДС | 129274 | 26,27 | 129274 | 26,27 | 0 | 100 |

| 2.2 КДЗ+Прочие активы | 111930 | 22,75 | 111930 | 22,75 | 0 | 100 |

| 2.3 Ден.средства+КФВ | 20814 | 4,23 | 20814 | 4,23 | 0 | 100 |

| Продолжение таблицы | ||||||

| Итого по активу | 492066 | 100 | 492066 | 100 | 0 | 100 |

| Финансовые ресурсы | На начало 2009 | На конец 2009 | Абс. | Отн. | ||

| тыс. руб | % | тыс. руб | % | |||

| 3. Собственный капитал | 333517 | 67,78 | 333517 | 67,78 | 0 | 100,00 |

| Уставный капитал | 119 | 0,02 | 119 | 0,02 | 0 | 100,00 |

| Добавочный капитал | 37973 | 7,72 | 37973 | 7,72 | 0 | 100,00 |

| Резервный капитал | 30 | 0,01 | 30 | 0,01 | 0 | 100,00 |

| Нераспределенная прибыль | 295331 | 60,02 | 295331 | 60,02 | 0 | 100,00 |

| Доходы буд.периодов | 64 | 0,01 | 64 | 0,01 | 0 | 100,00 |

| Резервы предстоящих расходов | 0 | 0 | 0 | 0 | 0 | 0,00 |

| 4. Заемный капитал | 158550 | 32,22 | 158550 | 32,22 | 0 | 100,00 |

| 4.1 Долгосрочные обязательства | 37889 | 7,7 | 65000 | 13,21 | 27111 | 171,55 |

| 4.2. Краткосрочные обязательства | 120661 | 24,52 | 93550 | 19,01 | -27111 | 77,53 |

| 4.2.1.Займы и кредиты | 58532 | 11,9 | 40000 | 8,13 | -18532 | 68,34 |

| 4.2.2. Кредиторская задолженность | 62129 | 12,63 | 53550 | 10,88 | -8579 | 86,19 |

| из нее: перед поставщиками | 17354 | 3,53 | 13354 | 2,71 | -4000 | 76,95 |

| перед персоналом | 7213 | 1,47 | 7213 | 1,47 | 0 | 100,00 |

| перед гос.внебюдж.фондами | 2188 | 0,44 | 2188 | 0,44 | 0 | 100,00 |

| по налогам и сборам | 15258 | 3,1 | 15258 | 3,1 | 0 | 100,00 |

| перед прочими кредиторами | 20116 | 4,09 | 15537 | 3,16 | -4579 | 77,24 |

| Итого по пассиву | 492067 | 100 | 492067 | 100 | 0 | 100,00 |

В новом агрегированном балансе произошли следующие изменения.

Актив баланса остался таким же. Изменения происходили только в пассиве.

Увеличились долгосрочные обязательства с 37889 до 65000 тыс. рублей. Краткосрочные обязательства уменьшились на 27111 тыс. рублей с 120661 до 93 550. В составе краткосрочных обязательств займы и кредиты составили 40000 рублей, кредиторская задолженность 54550 тыс. рублей.

В результате предложенных изменений показатели ликвидности и коэффициенты финансовой устойчивости стали выглядеть следующим образом:

Таблица № 10 -Показатели ликвидности

| Показатель | На начало 2009 | На конец 2009 | Изменение |

| К текущей ликвидности | 2,17 | 2,80 | 0,63 |

| К абсолютной ликвидности | 0,17 | 0,22 | 0,05 |

| К быстрой ликвидности | 1,10 | 1,42 | 0,32 |

Таблица № 11-Коэффициенты финансовой устойчивости

| Показатель | На начало 2009 г. | На конец 2009 г. | Изменение |

| К автономии | 0,68 | 0,68 | 0,00 |

| К зависимости | 0,32 | 0,32 | 0,00 |

| к соотношения | 0,48 | 0,48 | 0,00 |

| К маневренности | 0,42 | 0,51 | 0,09 |

| К обеспеченности запасов | 1,09 | 1,30 | 0,21 |

| К финансовой устойчивости | 0,75 | 0,78 | 0,03 |

| К обеспеченности | 0,54 | 0,64 | 0,10 |

| К зап. доп. источн.фин-ия | 1,68 | 1,72 | 0,04 |

Изменения пошли на пользу. Все показатели ликвидности улучшились. Коэффициент текущей ликвидности увеличился на 0,63 до 2,8, коэффициент абсолютной ликвидности увеличился до 0,22, а коэффициент быстрой ликвидности увеличился по сравнению с базовыми показателями на 0,32 и составил 1,42.

Коэффициенты финансовой устойчивости так же стали лучше. Достиг рекомендуемой нормы коэффициент маневренности, увеличился коэффициент обеспеченности запасов на 0,21 и составил 1,3, вырос коэффициент обеспеченности запасов до 0,64 и увеличился коэффициент финансовой устойчивости с 0,75 до 0,78.

Так как, коэффициент обеспеченности больше 1 и коэффициент обеспеченности запасов превышает 1 , то можно сказать, что предприятия стало абсолютно финансово устойчивым.

Так же изменились и некоторые показатели платежеспособности.

Таблица 12-Показатели платежеспособности

| Показатели | На начало года | На конец года | Абсолютное отклонение | Относительное отклонение |

| К общей платежеспособности | 0,80 | 0,8 | 0 | 0 |

| К задолженности по кредитам и займам | 0,27 | 0,53 | 0,26 | 196,3 |

| К задолженности другим организациям | 0,19 | 0,15 | 0,04 | 78,95 |

| К задолженности фискальной системе | 0,5 | 0,5 | 0 | 0 |

| К внутреннего долга | 0,4 | 0,4 | 0 | 0 |

| Степень платежеспособности по текущим обязательствам | 0,61 | 0,47 | 0,14 | 77,1 |

В результате увеличения долгосрочных обязательств вырос коэффициент задолженности по кредитам. Если до внесения изменений он был равен 0,27 то после это число выросло на 0,26 или 96,3% и составило, 0,53.Это говорит о том, что теперь предприятие может расплатиться по всем своим кредитам за 0,5 месяца. Данный срок укладывается в норматив, поэтому его столь значительное увеличение для организации не страшно.

При этом коэффициенты задолженности перед другими организациями и степень платежеспособности по текущим обязательствам улучшились. Т.к. произошли изменения в структуре кредиторской задолженности.

Заключение

В результате проделанной работы удалось провести анализ финансового состояния и ликвидности ОАО «ДЭМКА», разработать мероприятия по укреплению финансовой устойчивости данной организации.

В первой главе курсовой работы были рассмотрены такие понятия как финансовый анализ, финансовое состояние предприятия, определены его цели и задачи, объекты и субъекты. Рассмотрены основные его виды и методы.

Во второй главе на основе бухгалтерского баланса ОАО «ДЭМКА» и Отчета о прибылях и убытках был проведен вертикальный и горизонтальный анализ, который показал, что по сравнению с 2007 годом в 2008 году произошло увеличение хозяйственного оборота, о чем свидетельствует увеличение валюты баланса на 45698 тыс. рублей или 10,24%. В структуре актива баланса произошло снижение доли мобильных активов и увеличение внеоборотных. В пассиве баланса уменьшилась доля собственного капитала.

Из Отчета о прибылях и убытках видно, как сильно снизилась чистая прибыль анализируемого предприятия, с 39522 до 1609. Резкое снижение объясняется опережающим темпом роста себестоимости над темпом роста выручки. Темп роста выручки составил 128,32%, темп роста себестоимости 136,25%.

Далее были рассчитаны показатели платежеспособности, рентабельности и оборачиваемости, проведен анализ ликвидности и финансовой устойчивости организации. На основании полученных данных был сделан вывод о том, что финансовое положение предприятия в 2008 году устойчиво и, несмотря на то, что все показатели ликвидности в отчетном периоде снизились, они остались в пределах рекомендуемой нормы, ликвидность баланса в меньшей степени отличается от абсолютной. Коэффициент автономии снизился на 0,07 и коэффициент обеспеченности запасами так же снизился, на 0,09. Остальные показатели финансовой устойчивости в отчетном периоде по сравнению с базисным увеличились.

Третья глава курсовой работы содержит в себе предложения по улучшению финансовой устойчивости предприятия и его ликвидности.

Для того чтобы улучшить показатели ликвидности, платежеспособности и некоторые показатели устойчивости было предложно организации пересмотреть структуру ее заемного капитала, увеличив долю долгосрочных обязательств за счет снижения краткосрочных.

В результате предложенных мероприятий удалось улучшить все показатели ликвидности. Коэффициент текущей ликвидности увеличился на 0,63, абсолютной ликвидности увеличился до 0,22. Коэффициент маневренности достиг рекомендуемой нормы и составил 0,51, увеличился коэффициент обеспеченности запасов и вырос коэффициент финансовой устойчивости.

Список используемой литературы

1. Федеральный закон от 26 октября 2002 г. N 127-ФЗ "О несостоятельности (банкротстве)"

2. Балабанов И.Т. Основы финансового менеджмента. Как управлять капиталом. – М.:Финансы и статистика,2005

3. Бригхэм Ю. Энциклопедия финансового менеджмента. – М.: РАГС – "Экономика", 2006

4. Ковалев В.В. – Финансовый анализ. Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.:Финансы и статистика. - 1999

5. Котляр Э.А. Финансовый анализ предприятий (российский и международный опыт). – М.,ИНЭК,2005

6. Любушин Н.П., Лещева В.Б., Дьякова В.Г. – Анализ финансово-экономической деятельности предприятия. – М.:ЮНИТИ – 2008

7. Синягин А. – Специфика и возможности финансового анализа компаний в российских условиях // Рынок ценных бумаг. - №16 – 2007

8. Справочник финансиста предприятия. – М.: Инфра-М – 2007

9. Финансовый анализ деятельности фирмы. – М.:Ист-Сервис, 2004

10. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. – М.:Инфра-М, 2008