Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Дипломная работа: Накопительная пенсионная система в республике Казахстан

Дипломная работа: Накопительная пенсионная система в республике Казахстан

Введение

Современная практика государственного регулирования социально-экономического развития страны обусловливает необходимость перехода к формированию долгосрочных целевых ориентиров развития пенсионной системы. Пенсионное обеспечение в Республике Казахстан занимает ведущее место в системе социальной защиты населения, и затрагивает интересы более 1,6 миллионов пенсионеров и около восьми миллионов участников накопительной пенсионной системы страны. Его качественные и количественные характеристики свидетельствуют об уровне социального, экономического, правового и культурного развития общества. Структура и функционирование пенсионной системы во многом определяют устойчивость и динамику экономического и социального развития страны. Эффективная система пенсионного обеспечения, гарантии достаточных размеров пенсий, обеспечивающих достойный уровень жизни пенсионеров, своевременная их выплата поддерживают благоприятный социальный климат общества. Неслучайно Правительство Республики Казахстан выдвигает задачу усиления социальной направленности проводимых реформ путем активизации своей деятельности по сокращению безработицы и борьбе с бедностью, созданию условий для реализации трудового потенциала, своевременной выплате заработной платы, пенсий, пособий и адресной социальной помощи бедным. Эти меры направлены на улучшение социального климата в стране.

В Послании Президента Республики Казахстан народу Казахстана «Стратегия вхождения Казахстана в число пятидесяти наиболее конкурентоспособных стран мира» от 1 марта 2006 года Н. Назарбаев отметил, что «…мы строим социально ориентированное общество…». Трансформация общественно – политического строя, переход к рыночной экономике потребовали кардинального изменения государственной политики в области социального обеспечения, и начиная с 1997 года, в Казахстане идет реформа системы пенсионного обеспечения, так как существовавшая система, основанная на принципе солидарности поколений, практически исчерпала свои возможности.

И первым шагом на пути решения данной проблемы стал Закон «О пенсионном обеспечении в Республике Казахстан», который был принят 20 июня 1997 года. «Настоящий закон определяет правовые и социальные основы пенсионного обеспечения граждан в Республике Казахстан, регламентирует участие государственных органов, физических и юридических лиц, независимо от форм собственности, в реализации конституционного права граждан на пенсионное обеспечение».

Согласно данному Закону современная пенсионная система формируется в двух уровнях: распределительная и накопительная, в связи с этим появились новые финансово – экономические институты: накопительные пенсионные фонды, организации, осуществляющие инвестиционное управление пенсионными активами, банки – кастодианы, ранее не существовавшие в Казахстане. Основные функции данных организаций закреплены в Законе «О пенсионном обеспечении в Республике Казахстан».

В настоящий момент в нашей стране выстроена эффективная пенсионная система. Не останавливаясь на достигнутых результатах, наше государство постоянно развивает систему обеспечения пенсионеров и прилагает все усилия, чтобы каждый гражданин был уверен, что его пенсии будет достаточно для достойной жизни. Сегодня стоит задача – максимально эффективно использовать ресурсы накопительных пенсионных фондов для роста экономики и повышения доходов вкладчиков. Пенсионные накопления позволили осуществить массу государственных программ, реализовать уйму инвестиционных проектов. Но, несмотря на значительные и положительные результаты реформирования накопительной пенсионной системы, многие её проблемы остаются до сих пор нерешенными.

Как заявил Премьер-Министр РК К.Масимов: «Накопительная пенсионная система в Республике Казахстан – это наше достижение. Очень многое сделано». В то же время он отметил, что «накопительная система требует переосмысления, адекватного ответа на те проблемы, которые на сегодня назрели». Отсюда следует, что пенсионное обеспечение достойной старости граждан является одной из важных и сложных социально – экономических проблем независимо от экономической стабильности и благосостояния государства.

Становление, формирование и управление накопительными пенсионными фондами в условиях переходной экономики представляет одну из актуальных и недостаточно – изученных проблем.

Актуальность темы курсовой работы заключается в необходимости повышения эффективности управления пенсионными активами, что послужит фактором не только ростов объемов накоплений населения, но и послужит стимулирующим фактором экономического роста. Тема особенно актуальна в условиях проблем связанных с существующим дефицитом эффективных финансовых инструментов и ограничений в структуре инвестиционного портфеля пенсионных фондов.

Целью данной работы является изучение и анализ развития накопительной пенсионной системы в Республике Казахстан, на основе анализа результатов деятельности пенсионных фондов выявить проблемы пенсионного рынка в целом и предложить пути решения этих проблем, разработка планов и рекомендаций, направленных на дальнейшее динамичное развитие системы.

Исходя из цели, можно выделить следующие задачи исследования:

- рассмотрение теоретико – методологических аспектов накопительной пенсионной системы;

- анализ современного состояния и развития накопительной пенсионной системы в Казахстане;

- выявление путей совершенствования накопительной пенсионной системы и повышения ее социальной значимости.

Объектом исследования является накопительная пенсионная система Республики Казахстан.

Предметом исследования выступает совокупность социально-экономических отношений, возникающих в процессе организации деятельности накопительных пенсионных фондов Казахстана.

Теоретическую, методологическую и информационную базу курсовой работы составили труды отечественных ученых в области пенсионного обеспечения и управления пенсионными фондами. Информационной базой исследования послужили статистические данные Министерства труда и социальной защиты РК, Министерства финансов РК, Агентства РК по регулированию и надзору финансового рынка и финансовых организаций, Национального банка РК, Агентства РК по статистике, финансовая отчетность казахстанских НПФ. В качестве правовой основы использованы законодательные акты и нормативные документы Правительства РК, официальные программные документы по развитию пенсионного обеспечения в стране.

Курсовая работа состоит из введения, трех разделов, заключения и списка использованных источников.

1. Теоретические аспекты накопительной пенсионной системы

1.1 Экономическая сущность пенсионного обеспечения

Пенсионное обеспечение Казахстана в настоящее время представляет собой систему из трех уровней (пилларов), сочетающих одновременно механизмы солидарной и накопительной систем.

Функционирующая многоуровневая модель пенсионного обеспечения рассчитана на все население Казахстана. Сегментация населения по категориям, определяющим источник пенсионных выплат (государственный бюджет и/или пенсионные накопления), была основана на возрастных особенностях казахстанцев, вовлеченных в пенсионную систему.

Первый уровень - это солидарная пенсионная система, унаследованная Казахстаном от СССР после его распада и основанная на «солидарности поколений», в которой источником пенсионных выплат становится государственный бюджет за счет налоговых отчислений работающей части населения и других поступлений. Размер пенсионных выплат определяется трудовым стажем. В настоящее время в рамках этого уровня формируются пенсионные выплаты для тех, чей трудовой стаж на момент выхода на пенсию по состоянию на 1 января 1998 года составляет не менее шести месяцев. /9/

Отчисление обязательных пенсионных взносов в период трудовой деятельности отвечает условиям второго уровня пенсионной системы и уже обязывает молодое поколение нести самостоятельную ответственность за уровень своего дохода после выхода на пенсию, так как источником пенсионных выплат станут сформированные ими на индивидуальных пенсионных счетах накопления.

Третий уровень - накопительная система, основанная на добровольных и добровольных профессиональных пенсионных взносах. Каждому гражданину предлагается возможность за счет добровольных пенсионных взносов увеличить свои накопления и тем самым обеспечить себе более высокий доход после завершения трудовой деятельности.

Накопительная пенсионная система является одним из важнейших компонентов социального обеспечения Республики, с одной стороны, и инструментом инвестирования средств в экономику Казахстана, с другой.

Суть накопительной пенсионной системы - это сохранение и преумножение средств вкладчиков, т.е. инвестиции в реальное создание. Механизм ее функционирования заключается в следующем: работодатели ежемесячно перечисляют в форме обязательных пенсионных взносов 10% от оплаты труда, включая все виды заработной платы, разные премии, доплаты, надбавки. За счет данного источника формируются пенсионные скопления вкладчиков накопительных пенсионных фондов.

Пенсионные взносы направляются в накопительный пенсионный фонд по выбору вкладчика, которому на основании пенсионного договора открывается индивидуальный пенсионный счет и личный номер - социальный индивидуальный код. Накапливаемые взносы вкладчиков пенсионные фонды передают через уполномоченный банк-кастодиан компании по инвестиционному управлению пенсионными активами, которая размещает средства в ценные бумаги, депозиты банков и другие финансовые инструменты. Полученный при размещении доход называется инвестиционным доходом, распределяется по индивидуальным счетам вкладчиков в соответствии с суммой накопленных средств. Таким образом, формируется индивидуальные пенсионные накопления вкладчиков, выплачиваемые им при наступлении пенсионного возраста.

Казахстанская модель пенсионной системы основополагается на следующих принципах:

- предоставление вкладчикам и получателям права выбора накопительного пенсионного фонда;

- обязательное участие в системе всего работающего населения;

- разграничение пенсий и других форм социального обеспечения;

- персонифицированный учет пенсионных накоплений вкладчиков;

- присвоение социального индивидуального кода каждому, кто имеет право на пенсионное обеспечение, и дальнейшее перечисление пенсионных взносов согласно присвоенному социальному индивидуальному коду вкладчика;

- начисление пенсионных взносов и хранение формируемых накоплений на индивидуальных пенсионных счетах;

- гарантии государством сохранности пенсионных накоплений в размере фактически внесенных обязательных пенсионных взносов с учетом уровня инфляции на момент выхода вкладчика на пенсию;

- обязательного предоставления накопительным пенсионным фондом своему вкладчику либо получателю информации о состоянии его пенсионных накоплений;

- государственного регулирования деятельности участников накопительной пенсионной системы (накопительных пенсионных фондов (НПФ), банков-кастодианов и организаций, осуществляющих инвестиционное управление пенсионными активами (ООИУПА)), включающего: лицензирование и пруденциальное регулирование НПФ, ООИУПА, банков — кастодианов, мониторинг их деятельности на основе финансовой и статистической отчетности, а также ежегодного аудита годовых финансовых отчетов; введение обязательных для исполнения требований по управлению и диверсификации пенсионных активов;

- хранение денег и ценных бумаг в банке-кастодиане, который не может быть аффилированным с НПФ либо ООУИПА;

- контролирование банком-кастодианом целевого размещения пенсионных активов;

- дифференцированный учет собственных и пенсионных активов в накопительном пенсионом фонде;

- невозможность обращения взысканий на пенсионные активы по долгам вкладчика, НПФ, банка-кастодиана и ООУИПА, включая случаи ликвидации или банкротства.

Кроме того, в течение всего переходного этапа к накопительной пенсионной системе государство несёт обязательства перед гражданами, имевшими трудовой стаж до начала пенсионной реформы, а также гарантирует состоявшимся пенсионерам право на получение пенсий и сохранение их получаемого размера из Государственного центра по выплатам пенсий с учетом уровня инфляции.

Накопительная пенсионная система обязывает задействованное в ней население нести самостоятельную ответственность за уровень своего дохода после выхода на пенсию, так как источником пенсионных выплат станут сформированные ими на индивидуальных пенсионных счетах накопления. Кроме того, каждому гражданину предлагается возможность за счет добровольных пенсионных взносов увеличить свои накопления и тем самым обеспечить себе более высокий доход после завершения трудовой деятельности.

Кроме создания финансово устойчивой и полностью финансируемой системы, пенсионные накопления вкладчиков способствуют усилению экономики посредством:

- увеличения накоплений населения страны в целом;

- финансирования развития организаций и инфраструктуры;

- способствования развитию рынка капитала;

- поддержки развития финансового сектора;

- стимулирования развития новых финансовых инструментов;

- поддержки развития страховой индустрии;

- развития новых правовых концепций, таких, как фидуциарий, траст и т.д.

В казахстанской структуре накопительной пенсионной системы действуют три основных элемента: пенсионные фонды, организации, осуществляющие инвестиционное управление пенсионными активами (ООИУПА), и банки-кастодианы.

Схема взаимодействия этих субъектов при обеспечении накопительной пенсией будущих пенсионеров представлена на Рисунке 1.

Рисунок 1 - Взаимодействие участников накопительной пенсионной системы Республики Казахстан

Накопительные пенсионные фонды входят в число важных социально-экономических институтов, распоряжающихся долгосрочными финансовыми ресурсами и являются наиболее активными институциональными инвесторами в экономике.

Казахстанские накопительные пенсионные фонды осуществляют свою деятельность на основании соответствующей лицензии, выдаваемой Агентством РК по регулированию и надзору финансового рынка и финансовых организаций, которой гарантируется то, что пенсионный фонд специализируется исключительно на негосударственном пенсионном обеспечении.

Накопительные пенсионные фонды работают над тем, чтобы ваши отчисления работали на экономику страны и приносили вам так называемый инвестиционный доход. При этом деятельность пенсионных фондов строго регулируется государством, что позволяет свести к минимуму инвестиционные риски. Если пенсионный фонд несет определенные потери, то он обязан возместить вам ущерб. Пенсионными фондами управляют управляющие компании, которые вырабатывают стратегию вложений средств. В результате такой системы вы, не прилагая усилий, не только копите на свою старость, но и имеете возможность получать инвестиционный доход со своих отчислений, ваши деньги работают на экономику страны, и бюджет несет минимальные потери на социальное обеспечение пенсионеров. В то же время если вас не устраивают результаты работы фонда, к примеру, уровень дохода, то вы вправе поменять фонд и перенести свой пенсионный капитал в другой фонд, где, на ваш взгляд, более оптимальные возможности для роста инвестиционного дохода капитала /12/.

На 1 января 2010 года функционировало 14 накопительных пенсионных фондов, а на 1 ноября 2010 года их количество на пенсионном рынке уменьшилось до 13.

НПФ в процессе осуществления своей деятельности могут производить сбор пенсионных взносов, получать комиссионные вознаграждения за свою деятельность и осуществлять иные права согласно условиям пенсионного договора, заключать договора с организацией, осуществляющей инвестиционное управление пенсионными активами. В то же время, накопительные пенсионные фонды обязаны:

- производить пенсионные выплаты получателям;

- проводить индивидуальный учет пенсионных накоплений и выплат;

- предоставлять вкладчику и получателю информацию о состоянии его пенсионных накоплений не реже одного раза в год, а также по его запросу;

- обеспечивать конфиденциальность информации о состоянии пенсионных накоплений получателя;

- нести ответственность за нарушение пенсионного законодательства и условий пенсионного договора;

- по заявлению получателя переводить его пенсионные накопления из одного фонда в другой;

- публиковать статистическую и иную информацию о своей деятельности за стандартные периоды времени в один, три, пять, десять календарных лет, при этом не допускается публикация информации, содержащей гарантии или обещания доходов по вкладам в накопительные пенсионные фонды;

- обеспечивать равные условия гражданам, заключившим пенсионный договор;

- выполнять другие обязанности в соответствии с законодательством РК.

Они законодательно обязаны ежегодно проводить аудит и определять соответствие размеров пенсионных резервов текущей стоимости обязательств.

Инвестиционное управление пенсионными активами пенсионных фондов осуществляется организациями, осуществляющими инвестиционное управление пенсионными активами или пенсионным фондом самостоятельно при наличии у него соответствующей лицензии. Организация, осуществляющими инвестиционное управление пенсионными активами накопительных пенсионных фондов, является юридическим лицом, профессиональным участником рынка ценных бумаг и создается в форме акционерного общества в установленном законодательством Республики Казахстан порядке /7/. В своей деятельности накопительные пенсионные фонды, организации, осуществляющие инвестиционное управление пенсионными активами и банк-кастодиан по отношению друг к другу руководствуются положением трехстороннего кастодиального договора, в котором подробно оговариваются права и обязанности каждой из сторон и все возникающие правоотношения. Взаимодействие между этими тремя юридическими участниками пенсионного обслуживания происходит по следующей схеме: в соответствии с договором о пенсионном обеспечении между пенсионным фондом и вкладчиком взносы вкладчика-получателя поступают в банк-кастодиан, с которым у фонда заключен кастодиальный договор, на специально открытый для этого инвестиционный пенсионный счет фонда.

ООИУПА, как следует из их названия, управляют пенсионными активами, инвестируя их в различные инструменты, разрешенные законодательством. Пенсионный фонд заключает договор с управляющей компанией, и та, исходя из собственного опыта и собственной стратегии, заставляет пенсионные накопления работать за счет покупки и продажи финансовых инструментов.

У этих игроков рынка две основные задачи: инвестировать пенсионные активы и регулярно производить их оценку. Помимо этого, ООИУПА должна регулярно отчитываться о своей деятельности перед АФН и НПФ, а также через СМИ – перед вкладчиками фондов. ООИУПА значительно отличаются от других инвестиционных компаний. Во-первых, они ограничены в выборе направлений для инвестирования. Перечень инструментов, в которые ООИУПА могут вкладывать пенсионные накопления, определяется Агентством финансового надзора. Это наиболее надежные инструменты с невысокой доходностью, но зато с минимальной степенью риска. Во-вторых, если клиент обычной инвестиционной компании разделяет вместе с этой компанией риски инвестирования, то в случае с ООИУПА пенсионный фонд вправе потребовать от нее возмещения убытков, вызванных ненадлежащим управлением пенсионными активами. ООИУПА несет ответственность по своим обязательствам перед накопительным пенсионным фондом и перед вкладчиками всем принадлежащим ей имуществом. В-третьих, законодательство предъявляет к самой ООИУПА, а также к ее акционерам и руководителям целый ряд требований и ограничений, которые не действуют для других инвестиционных компаний /12/.

Третий элемент системы – банк-кастодиан, который не может быть аффилированным с НПФ либо ООУИПА, хранит пенсионные деньги и контролирует их целевое размещение. Ежемесячно он информирует НПФ о состоянии его счетов и о деятельности ООИУПА. У накопительного пенсионного фонда должен быть только один банк-кастодиан. Но банк может обслуживать одновременно несколько фондов. Банк-кастодиан – банк, осуществляющий деятельность по фиксации и учету прав по ценным бумагам, хранению документарных ценных бумаг и учету денег клиента. Банк-кастодиан контролирует целевое размещение пенсионных активов НПФ и обязан блокировать (не исполнять) поручения ООИУПА или НПФ в случае их несоответствия законодательству РК. Более того, закон предусматривает, что кастодиан в таком случае должен незамедлительно уведомить об этом уполномоченный орган и НПФ.

Эта система независимых элементов позволяет поддерживать высокий уровень надежности работы пенсионного капитала.

Помимо трех основных элементов рынка большую роль в работе пенсионной системы играют Агентство Республики Казахстан по финансовому надзору (АФН) и Казахстанская фондовая биржа (KФБ) /12/.

Роль государственного регулятора осуществляет Агентство Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций. АФН регулирует и контролирует деятельность банков, пенсионных фондов и ООИУПА, профессиональных участников фондового рынка, страховых компаний и организаций, осуществляющих отдельные виды банковских операций. АФН ежемесячно на своем сайте предоставляет сведения о собственном капитале, обязательствах и активах НПФ, о коэффициенте номинального дохода НПФ, по пенсионным накоплениям и количеству пенсионных счетов вкладчиков в НПФ, по процентному, кредитному, фондовому и валютному рискам, инвестиционную структуру портфелей НПФ, а также текущее состояние фондов. Также в его работу входит составление сводных отчетов по балансу и отчету о прибылях и убытках НПФ. В соответствии с Законом РК от 4 июля 2003 года «О государственном регулировании и надзоре финансового рынка и финансовых организаций» в перечень функций АФН входит:

1) в случаях, предусмотренных законодательными актами Республики Казахстан, выдавать и отзывать разрешения на открытие (создание) финансовых организаций, их добровольную реорганизацию и ликвидацию, давать согласие на открытие подразделений финансовых организаций, а также определять порядок выдачи указанных разрешений и согласия;

2) в случаях, предусмотренных законодательными актами Республики Казахстан, давать согласие либо отказывать в даче согласия на избрание (назначение) лиц на должности руководящих работников финансовых организаций, а также определять порядок дачи указанного согласия либо отказа в даче согласия;

3) устанавливать порядок выдачи, приостановления и отзыва лицензий на осуществление профессиональной деятельности на финансовом рынке в случаях, предусмотренных законодательными актами Республики Казахстан, выдает, приостанавливать и отзывать указанные лицензии;

4) издавать нормативные правовые акты, обязательные для исполнения финансовыми организациями, потребителями финансовых услуг, другими физическими и юридическими лицами на территории Республики Казахстан;

5) утверждать пруденциальные нормативы и иные обязательные к соблюдению нормы и лимиты для финансовых организаций, в том числе на консолидированной основе;

6) устанавливать перечень, формы, сроки и порядок представления отчетности (за исключением финансовой и статистической отчетности) финансовыми организациями и их аффилированными лицами;

7) осуществлять контроль за соблюдением финансовыми организациями законодательства Республики Казахстан о бухгалтерском учете и финансовой отчетности и стандартов бухгалтерского учета, за исключением случаев, предусмотренных законодательными актами Республики Казахстан;

7-1) направлять своего представителя для участия в общем собрании акционеров финансовых организаций;

8) проверять деятельность финансовых организаций и их аффилированных лиц в случаях и в пределах, предусмотренных законодательными актами Республики Казахстан, в том числе с привлечением аудиторской организации;

9) определять порядок применения и применять к финансовым организациям ограниченные меры воздействия и санкции, предусмотренные законодательными актами Республики Казахстан;

10) по согласованию с Правительством Республики Казахстан принимать решение о принудительном выкупе акций финансовых организаций в случаях, предусмотренных законодательными актами Республики Казахстан;

11) осуществлять контроль за деятельностью ликвидационных комиссий финансовых организаций в случаях, предусмотренных законодательными актами Республики Казахстан;

12) публиковать в средствах массовой информации сведения о финансовых организациях (за исключением сведений, составляющих служебную, коммерческую, банковскую или иную охраняемую законом тайну), в том числе информацию о мерах, принятых к ним.

В целом деятельность АФН направлена на повышение уровня защиты прав и интересов потребителей финансовых услуг, а также формирования стабильного отечественного финансового рынка.

Биржа работает как специализированный торговый центр, где продают и покупают различные финансовые инструменты, а также валюту. Это та площадка, где НПФ осуществляют операции с пенсионными накоплениями. При вложении денег в различные инвестиционные инструменты, в основном это ценные бумаги, пенсионные накопления превращаются в пенсионный актив. Биржа является ведущим региональным финансовым рынком, на котором инвесторы со всего мира имеют возможность торговать финансовыми инструментами широкого спектра с минимальными расчетными рисками и в соответствии с наилучшей международной практикой, а также пользоваться многообразными и качественными сопутствующими услугами биржи /12/.

Стратегия развития АО «Казахстанская фондовая биржа» на 2007–2010 годы. В 2006–2008 годах в Казахстане действовали две биржевые площадки: основная (KФБ) и специальная торговая площадка (СТП) под эгидой регионального финансового центра Алматы (РФЦА), причем последняя отличалась упрощенными процедурами доступа. В 2008 году было решено объединить две торговые площадки, соединив преимущества каждой из них. Процесс объединения площадок был распределен на несколько этапов: разработку новых единых листинговых требований для обеих площадок, реклассификацию списков обеих площадок и объединение двух списков. При этом налоговые льготы, предусмотренные для участников РФЦА, будут распространены на весь рынок. Для новой объединенной площадки разработаны единые правила, которые регламентируют права и обязанности эмитентов, биржи и финансовых консультантов, листинговые процедуры и сборы, раскрытие информации, торги и другое. В Казахстане доступ к торговле на организованном рынке имеют только члены биржи – 101 организация. Это профессиональные брокерско-дилерские конторы и компании, управляющие инвестиционными портфелями. Инвесторы (как частные, так и юридические лица) могут покупать и продавать ценные бумаги, а также другие финансовые инструменты на бирже только через профессиональных участников рынка. То есть, если вы, как частное лицо, захотите купить акции или облигации, вы должны будете обратиться в брокерско-дилерскую контору и подать соответствующую заявку на покупку. ООИУПА являются членами биржи и совершают сделки по купле-продаже финансовых инструментов на KФБ без посредников, напрямую /12/.

KФБ обслуживает рынки:

- прямого и автоматического РЕПО с государственными и корпоративными ценными бумагами;

- иностранных валют (доллар США, евро, российский рубль); - государственных ценных бумаг, выпущенных Национальным банком, Министерством финансов (включая казахстанские международные облигации) и местными исполнительными органами Республики Казахстан;

- облигаций МФО и иностранных государственных ценных бумаг;

- векселей;

- акций;

- корпоративных облигаций /12/.

Биржевой рынок корпоративных ценных бумаг делится на первичный и вторичный. На первичном рынке компании-эмитенты выпускают в обращение свои ценные бумаги. На вторичном рынке происходит торговля ценными бумагами между инвесторами – членами биржи. Иногда в течение дня ценные бумаги, выпущенные одной компанией, могут быть перепроданы несколько раз. И многие инвесторы зарабатывают на колебаниях цен на акции. Поэтому для инвесторов очень важно следить за котировками ценных бумаг. Накопительные пенсионные фонды являются крупными институциональными инвесторами на отечественном фондовом рынке. Наибольшая доля пенсионных активов (43%) вложена в негосударственные ценные бумаги эмитентов РК. 26% активов вложены в государственные ценные бумаги. По 14% – в бумаги иностранных эмитентов и вклады в банках второго уровня /12/.

Хотя новая накопительная пенсионная система начала работать с января 1998 года, только в феврале были полностью созданы и определены администраторы всех звеньев накопительной пенсионной системы.

Введение накопительной пенсионной системы стало первым шагом государства по сокращению обязательств государства в социальной сфере и созданию особого класса институциональных инвесторов /6/.

1.2 Этапы становления накопительной пенсионной системы в республике Казахстан

Современная пенсионная система Казахстана начинает свой отсчет с 1997 года, когда Правительство Республики Казахстан одобрило Концепцию реформирования системы пенсионного обеспечения в стране, и был принят Закон Республики Казахстан «О пенсионном обеспечении в Республике Казахстан». Нововведения заключались в создании основ накопительной пенсионной системы при постепенном отказе от солидарной системы.

В конце прошлого столетия проблемы пенсионного обеспечения приобрели особую остроту. Причиной тому стали с одной стороны переход к механизмам рыночной экономики, с другой — социально-демографические факторы, присущие Казахстану в 90-х годах прошлого столетия. В условиях действовавшей солидарной пенсионной системы высокие темпы роста инфляции и безработицы среди населения, падение объёмов ВВП, острый бюджетный дефицит стали причинами появления и увеличения задолженностей по выплате пенсий и невозможности обеспечить даже минимального уровня социальных гарантий. Таким образом, становилась очевидной неустойчивость распределительной системы пенсионного обеспечения, основанной на солидарности поколений. На проблемы, связанные с недостаточным финансированием необходимых пенсионных расходов, наслаивались демографические. Некоторые из них были связаны с деформированием возрастной структуры населения и ускорением процессов старения населения в результате сокращения рождаемости на фоне увеличения средней продолжительности жизни казахстанцев.

Рост уровня безработицы и распространение неформальной и неполной занятости привели к негативным сдвигам на рынке труда, следствием которых стал выход части населения из обязательной системы пенсионного обеспечения, чьи взносы были источником для финансовой основы солидарной пенсионной системы. В целях снижения прогнозируемого роста и чрезмерного усиления пенсионной нагрузки на работающее население, предупреждения ухудшения уровня жизни как работающих, так и пенсионеров, обеспечения в будущем бесперебойной выплаты пенсий Правительством Республики Казахстан в качестве альтернативного пути решения данной назревшей проблемы было проведено реформирование пенсионной системы.

За основу пенсионной реформы была принята чилийская модель. Пенсионная система в Чили не содержит распределительного механизма и полностью основана на накоплении средств на индивидуальных счетах работников и капитализации взносов. Каждый, вступающий в накопительную пенсионную схему, получает персональный счет, на котором аккумулируются его пенсионные взносы, размер которых установлен и зафиксирован. Эти средства накапливаются и инвестируются частными пенсионными фондами, а по достижении вкладчиком пенсионного возраста они становится источником его пенсионных выплат. Помимо основ чилийской системы казахстанская модель восприняла и адаптировала под свои особенности опыт и других стран, поэтому считается одной из наиболее успешных в мировой практике /12/.

Казахстан стал первой страной на территории СНГ, которая в 1998 г. начала планомерный переход к системе накопительного пенсионного обеспечения на принципах персональных пенсионных отчислений. Основной целью проведения пенсионной реформы стало построение финансово устойчивой и справедливой системы, учитывающей экономический рост, соразмеряющей трудовой вклад с пенсией через персонифицированный учет пенсионных взносов. К тому же накопительная пенсионная система была призвана решить ряд проблем: смягчить социальную напряженность, постепенно освободить бюджет от бремени пенсионных выплат, способствовать появлению у граждан заинтересованности зарабатывать много и легально. В результате пенсионной реформы будущие пенсии должны были сохраниться и приумножиться, а экономика получить еще одного институционального инвестора — пенсионные фонды /12/.

Основные этапы развития накопительной пенсионной системы: 1997 год: - разрабатывается и утверждается постановлением Правительства Республики Казахстан Концепция реформирования системы пенсионного обеспечения в Республике Казахстан;

- вступает в силу Закон Республики Казахстан «О пенсионном обеспечении в Республике Казахстан»;

- принято постановление Правительства РК «О создании закрытого акционерного общества «Государственный накопительный пенсионный фонд». ГНПФ была отведена особая стратегическая роль: стимулирование развития НПС, обеспечение максимального вовлечения населения в накопительную пенсионную систему и формированию базы вкладчиков накопительной пенсионной системы, формирование доверия к новой пенсионной системе со стороны населения, созданию основ пенсионного рынка и конкурентной среды.

1998 год: - старт накопительной пенсионной системы и создание инфраструктуры пенсионного рынка;

- 19 января в ГНПФ поступил первый в истории накопительной пенсионной системы Казахстана пенсионный взнос.

1998 -2002 годы: - ГНПФ осуществляет деятельность в режиме «Фонд по умолчанию»: обязательные пенсионные взносы перечисляются работодателем в ГНПФ, если работник не определился с выбором и не заключил договор с другим пенсионным фондом.

1999 год: - ГНПФ первый среди пенсионных фондов в истории накопительной пенсионной системы получил лицензию на самостоятельное управление пенсионными активами.

2003 - 2004 года: - предоставление государственных гарантий вкладчикам в размере фактически внесенных обязательных пенсионных взносов с учетом уровня инфляции на момент приобретения получателем права на пенсионные выплаты;

- определены схемы пенсионных выплат и создана возможность получения пенсий через страховые организации;

- изменены размер и структура ставок вознаграждения накопительных пенсионных фондов;

- усилена ответственность агентов по уплате обязательных пенсионных взносов;

- введены добровольные профессиональные пенсионные взносы;

- разработана и принята Программа развития накопительной пенсионной системы на 2005 — 2007 годы.

2005 год: - ГНПФ сменил свое официальное название с ЗАО «Государственный накопительный пенсионный фонд» на АО «Накопительный пенсионный фонд «ГНПФ», где за аббревиатурой уже прежнее содержание не сохраняется.

2006 год: - создан единый учетный центр в целях оптимизации платежей в накопительной пенсионной системе на базе РГКП «Государственного центра по выплате пенсий»;

- установлена внесудебная ответственность пенсионных фондов и организаций, осуществляющих инвестиционное управление пенсионными активами, по поддержанию номинальной доходности накоплений вкладчиков;

- осуществление переводов пенсионных накоплений вкладчиков между пенсионными фондами через Государственный центр по выплате пенсий.

2007 год: - организация и проведение по инициативе ГНПФ международной конференции «Пенсионный рынок Казахстана — 10 лет системным реформам», посвященной 10-летию накопительной пенсионной системы Казахстана /15/.

2009 год:

- внедрена автоматическая система перевода накоплений из одного фонда в другой, осуществляется «автоперевод» через Государственный Центр по Выплате Пенсий.

1) На первом этапе (с 1 апреля 2009 года) пенсионные накопления только тех вкладчиков, которые заключили новые пенсионные договора, аккумулировались на одном ИПС.

2) На втором этапе, (с 1 июля 2009 года) в систему автопереводов вовлечены все вкладчики (получатели), которые ранее заключали два и более договора о пенсионном обеспечении с различными НПФ. На данном этапе задействованы все накопительные пенсионные фонды и государственный центр по выплате пенсий ГЦВП. Произвелось своего рода «схлопывание» пенсионных накоплений на одном ИПС вкладчика в том фонде, с которым у вкладчика имеется договор с более поздней датой заключения.

3) И третьим этапом (2012 год) станет переход к обслуживанию посредством электронных карточек, когда владелец карточки, то есть вкладчик сможет осуществлять выбор фонда, которому он пожелает доверить свои накопления и одновременный перевод накоплений через электронную систему обслуживания. На завершающем этапе, НПС перейдет на качественно новый уровень, когда вкладчик, основываясь на свои личные предпочтения, сможет сам выбирать свой инвестиционный портфель.

2. Анализ современного состояния и развития накопительной пенсионной системы в Казахстане

2.1 Деятельность Накопительных Пенсионных Фондов В Республике Казахстан

Накопительные пенсионные фонды стоят на передовой линии накопительной пенсионной системы. Именно они принимают пенсионные взносы, ведут учет индивидуальных пенсионных накоплений, информируют вкладчиков о состоянии их счетов и по достижении вкладчиком пенсионного возраста выплачивают пенсию. Фонды несут перед вкладчиками ответственность за сохранность и доходность их накоплений. Большинство фондов предоставляют пенсионные услуги для всех слоев населения во всех регионах Казахстана и принимают как обязательные, так и добровольные отчисления /12/.

Накопительный пенсионный фонд – юридическое лицо, осуществляющее деятельность по привлечению пенсионных взносов и пенсионным выплатам, а также деятельность по инвестиционному управлению пенсионными активами в порядке, установленном законодательством Республики Казахстан /1/.

На 01 декабря 2010 года в Казахстане работают 13 накопительных пенсионных фондов, которые имеют 76 филиалов и 49 представительств во всех регионах Республики.

Все фонды можно разбить на две категории:

-корпоративные - фонды, созданные только для сотрудников какого-либо предприятия или отрасли;

- открытые - фонды, для любых категорий населения.

К корпоративным в Казахстане относится только один накопительный пенсионный фонд, а именно АО «НПФ «Казахмыс», который был создан только для работников одноименной корпорации. Все остальные пенсионные фонды являются открытыми.

В свою очередь из открытых пенсионных фондов можно выделить ГНПФ, который является государственным, так как основная доля акций этого фонда принадлежит правительству Казахстана и Национальному банку Республики /28/.

Накопительный пенсионный фонд «ГНПФ» был создан 24 сентября 1997 года постановлением Правительства Республики Казахстан, обеспечив старт пенсионной реформе в стране и имевший особый статус. В начале пенсионной реформы, до тех пор, пока вкладчики не определились с выбором пенсионного фонда, основная масса вкладчиков обслуживалась в ГНПФ.

19 января 1998 года ГНПФ принял первый в истории пенсионной системы Казахстана пенсионный взнос, и первый получил лицензию на самостоятельное управление пенсионными активами.

В целях развития сбалансированной пенсионной системы правительство поддержало развитие негосударственных накопительных пенсионных фондов и переход вкладчиков в негосударственные накопительные пенсионные фонды.

В декабре 2003 года были внесены изменения в пенсионное законодательство и в соответствии с этим все преимущества, привилегии и ограничения, которые присутствовали в отношении ГНПФ, были устранены. С 1 февраля 2005 года АО «Государственный Накопительный Пенсионный Фонд» окончательно вошел в конкурентный рынок, изменив свое наименование на новое - акционерное общество «Накопительный пенсионный фонд «ГНПФ».

Акционерами Фонда являются Национальный банк Республики Казахстан и Европейский Банк Реконструкции и Развития.

В рамках Соглашения, заключенного Правительством РК, Национальным Банком РК, АО «Накопительный пенсионный фонд «ГНПФ» и Европейским Банком Реконструкции и Развития, 31 мая 2007 года ЕБРР осуществил выкуп акций ГНПФ в размере 9,99% от общего количества акций.

Банк-кастодиан - Национальный банк Республики Казахстан.

АО НПФ «ГНПФ» имеет 18 филиалов во всех областных центрах, 97 агентских пунктов, 9 дополнительных операционных залов, 2 центра персонального обслуживания /15/.

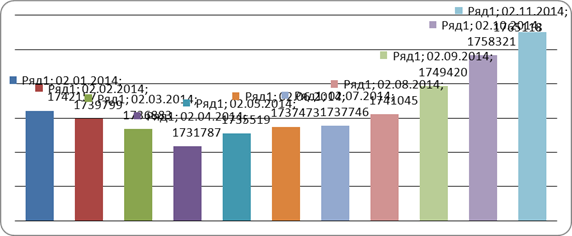

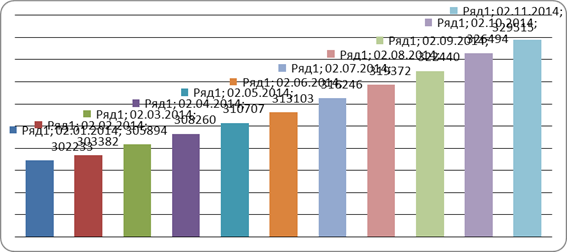

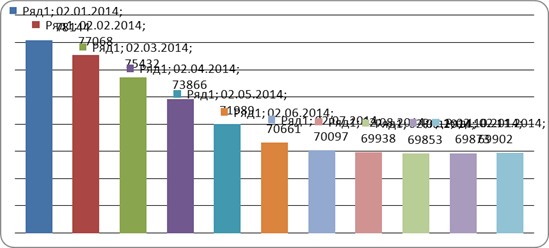

Динамика количества вкладчиков фонда по обязательным пенсионным взносам за 11 месяцев 2010 года представлена на Рисунке 2.

Рисунок 2. Динамика количества вкладчиков АО НПФ «ГНПФ» по обязательным пенсионным взносам за 11 месяцев 2010 года

История АО «НПФ «Атамекен» началась фактически с момента образования накопительной пенсионной системы в Республике Казахстан. Фонд был создан 07 августа 1997 года и начал свою деятельность с 01 января 1998 года. При создании был зарегистрирован как АОЗТ ОНПФ «Народный пенсионный фонд». Нынешнее название фонд получил 5 мая 2005 года. Работает на основании лицензии № 0000004, выданной Агентством Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций 03 апреля 2008 года, и позволяющей осуществлять деятельности по привлечению пенсионных взносов и осуществлению пенсионных выплат.

Основным акционером Фонда является АО "Нурбанк" с долей 87,02 %.

Банк-кастодиан - АО «Народный сберегательный банк Казахстана».

Инвестиционное управление активами – АО ООИУПА «Нур-Траст».

Для удобства вкладчиков на сегодняшний день открыто 14 филиалов и 20 агентских пунктов, расположенных во всех областях Республики /16/.

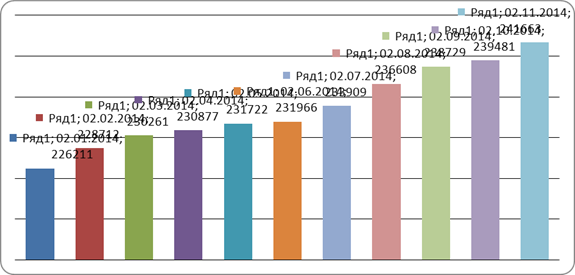

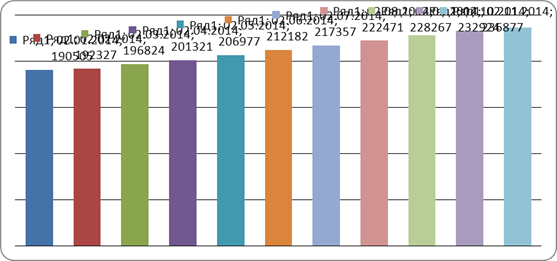

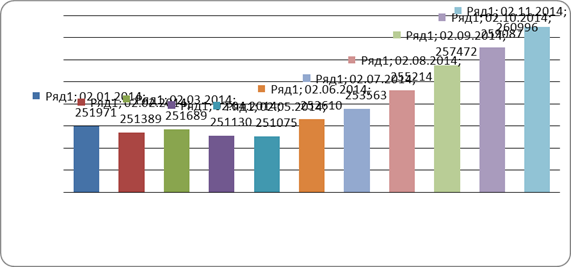

Динамика количества вкладчиков фонда по обязательным пенсионным взносам за 11 месяцев 2010 года представлена на Рисунке 3.

Рисунок 3. Динамика количества вкладчиков АО «НПФ «Атамекен» по обязательным пенсионным взносам за 11 месяцев 2010 года

АО «НПФ БТА Казахстан» ДО АО «БТА Банк» - правопреемник АО «НПФ БТА Курмет-Казахстан», обладающий лицензией на осуществление деятельностью по привлечению пенсионных взносов и осуществлению пенсионных выплат №0000007 от 02 февраля 2007 года. З0 декабря 2005 года была произведена государственная перерегистрация изменения названия пенсионного фонда АО «НПФ БТА Курмет-Казахстан» на АО «НПФ БТА Казахстан» ДО АО «БТА Банк». В соответствии со свидетельством о государственной перерегистрации от 27 ноября 2008 года Фонд носит юридическое название АО «НПФ БТА Казахстан» ДО АО «БТА Банк».

Контрольный пакет акций АО «НПФ БТА Казахстан» ДО АО "БТА Банк" принадлежит крупнейшему банку на территории СНГ – АО «БТА Банк».

Банк-кастодиан - АО «Евразийский Банк».

Инвестиционное управление активами фонд осуществляет самостоятельно.

АО «НПФ БТА Казахстан» ДО АО «БТА Банк» обладает наиболее разветвленной филиальной сетью среди пенсионных фондов Казахстана и имеет 21 региональное представительство и 100 агентских пунктов в крупных районных центрах. Головной офис фонда расположен в г. Алматы /17/.

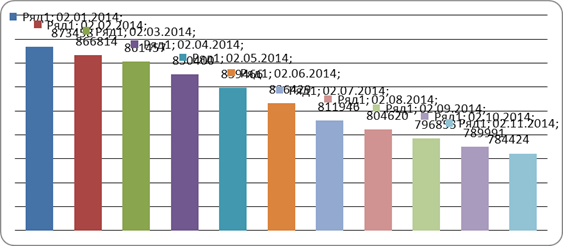

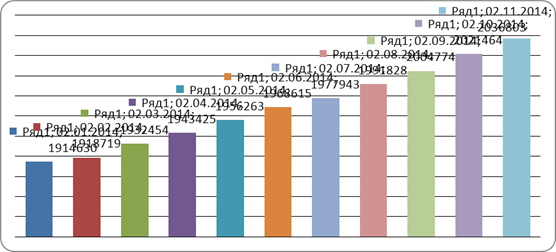

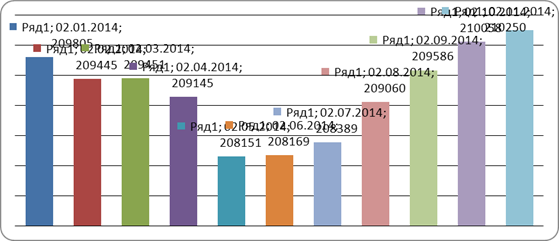

Динамика количества вкладчиков фонда по обязательным пенсионным взносам за 11 месяцев 2010 года представлена на Рисунке 4.

Рисунок 4. Динамика количества вкладчиков АО «НПФ БТА Казахстан» по обязательным пенсионным взносам за 11 месяцев 2010 года

Фонд был создан в 1997 году для сотрудников компании «Казахтелеком» под названием «Yмiт». 1998 году акционерами было принято решение о преобразовании Фонда в открытый накопительный пенсионный фонд «Yмiт». 2000 году произошло присоединение ОННПФ Федерации профсоюзов к НПФ «Yмiт». В 2001 году после слияния НПФ «Ұлар» и НПФ «Yмiт» он получил нынешнее название – «ҰларYмiт».

Банк-кастодиан - АО «Народный сберегательный банк Казахстана».

Инвестиционное управление активами - АО «ООИУПА «Жетысу».

Головной офис фонда расположен в г. Алматы. Фонд представлен во всех регионах Казахстана - это 17 филиалов и 60 иных региональных подразделений /18/.

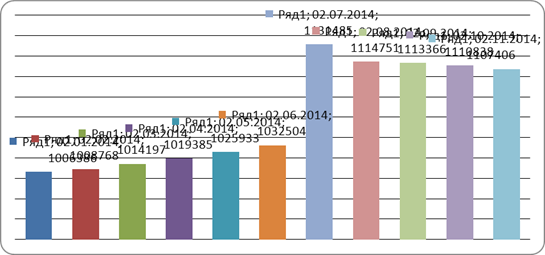

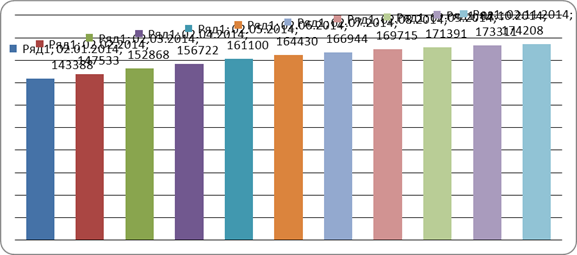

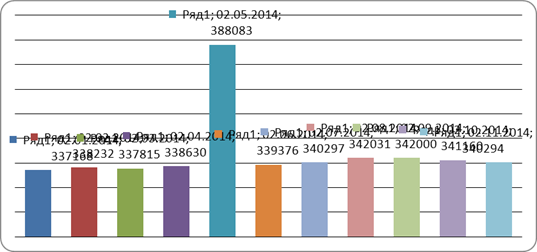

Динамика количества вкладчиков фонда по обязательным пенсионным взносам за 11 месяцев 2010 года представлена на Рисунке 5.

Рисунок 5. Динамика количества вкладчиков АО «НПФ «ҰларYмiт» по обязательным пенсионным взносам за 11 месяцев 2010 года

Акционерное общество «Накопительный пенсионный фонд «НефтеГаз-Дем» было создано в г.Актобе 29 декабря 1997 года и действует на основании генеральной лицензии № 0000012 Комитета по регулированию деятельности накопительных пенсионных фондов Министерства труда и социальной защиты населения Республики Казахстан.

Единственным крупным акционером АО «НПФ «НефтеГаз-Дем» является АО «AMF Group», владеющий 25% голосующих акций Фонда.

Банк-кастодиан - АО «Народный сберегательный банк Казахстана».

Инвестиционное управление активами фонд осуществляет самостоятельно.

Головной офис находится в г. Актобе. Фонд имеет филиалы и агентские пункты во всех областных центрах и районах Казахстана, а также в населенных пунктах Аксай и Тенгиз /19/.

Динамика количества вкладчиков фонда по обязательным пенсионным взносам за 11 месяцев 2010 года представлена на Рисунке 6.

Рисунок 6. Динамика количества вкладчиков АО «НПФ «НефтеГаз - Дем» по обязательным пенсионным взносам за 11 месяцев 2010 года

Фонд основан в 1998 году под названием «АБН АМРО Накопительный пенсионный фонд». В 2001 году к фонду был присоединен крупный региональный пенсионный фонд ОНПФ «КаспийМунайГаз», и фонд был переименован в АО «ABN AMRO КаспийМунайГаз» НПФ». В 2004 году был осуществлен проект присоединения к фонду АО КНПФ «Филип Моррис Казахстан».

В 2005 году АО «Казкоммерцбанк» стало основным акционером фонда после приобретения 80,01% акций у АО ДАБ «ABN AMRO Банк Казахстан», и тогда же фонд получил нынешнее название.

Банк-кастодиан - ДБ «АО «HSBC Банк Казахстан». В настоящее время фонд является дочерней организацией АО «Казкоммерцбанк».

Инвестиционное управление активами фонда осуществляет – АО ООИУПА «GRANTUM Asset Management» /20/.

Динамика количества вкладчиков фонда по обязательным пенсионным взносам за 11 месяцев 2010 года представлена на Рисунке 7.

Рисунок 7 Динамика количества вкладчиков АО «НПФ «ГРАНТУМ» по обязательным пенсионным взносам за 11 месяцев 2010 года

Крупнейший пенсионный фонд Казахстана – НПФ Народного Банка – был основан в феврале 1998 года. АО «НПФ Народного Банка Казахстана» осуществляет деятельность по привлечению пенсионных взносов, осуществлению пенсионных выплат и инвестированию на рынке ценных бумаг.

Доля участия акционеров в уставном капитале Фонда: - АО «Народный Банк Казахстана» - 95,6%;

- АО «КазТрансОйл» - 3,5 %;

- АО НК «Казахстан Темiр Жолы» - 0,9%;

Банк-кастодиан - АО «Ситибанк Казахстан».

Инвестиционное управление пенсионными активами фонд осуществляет самостоятельно.

Фонд имеет развитую региональную сеть, включающую в себя 17 филиалов и 182 офиса по Казахстану /21/.

Динамика количества вкладчиков фонда по обязательным пенсионным взносам за 11 месяцев 2010 года представлена на Рисунке 8.

Рисунок 8. Динамика количества вкладчиков АО «НПФ Народного Банка Казахстана по обязательным пенсионным взносам за 11 месяцев 2010 года

11 апреля 2007 года АО «НПФ «РЕСПУБЛИКА» было получено свидетельство о регистрации юридического лица, решение о создании которого было принято руководством ИФД «RESMI» согласно среднесрочной стратегии развития. Акционеры фонда - АО «ИФД «RESMI» и АО «Группа компаний «Resmi».

Лицензия № 3.2.23/40 от 23.04.09 на следующие виды деятельности: 1) на осуществление деятельности по привлечению пенсионных взносов и осуществление пенсионных выплат от 18.05.07 г.; 2) на самостоятельное управление пенсионными активами от 23.04.09 г.

Банк-кастодиан - АО «Евразийский банк».

Головной офис находится в г. Алматы. Региональная сеть Фонда представлена в 37 городах страны /22/.

Динамика количества вкладчиков АО «НПФ «РЕСПУБЛИКА» по обязательным пенсионным взносам за 11 месяцев 2010 года представлена на Рисунке 9.

Рисунок 9. Динамика количества вкладчиков АО «НПФ «РЕСПУБЛИКА» по обязательным пенсионным взносам за 11 месяцев 2010 года

Накопительный пенсионный фонд «Казахмыс» являлся единственным в Республике Казахстан корпоративным накопительным пенсионным фондом. Создан 19 декабря 1997 года для обслуживания сотрудников корпорации «Казахмыс».

Постановлением Правления Агентства от 14 января 2010 года № 1 АО «Накопительный пенсионный фонд «Казахмыс» было выдано разрешение на проведение добровольной реорганизации в форме изменения вида из корпоративного в открытый.

Банк-кастодиан - АО «Народный сберегательный банк Казахстана».

Инвестиционное управление пенсионными активами фонд осуществляет самостоятельно.

Расположен в г. Жезказгане /23/.

Динамика количества вкладчиков фонда по обязательным пенсионным взносам за 11 месяцев 2010 года представлена на Рисунке 10.

Рисунок 10 Динамика количества вкладчиков АО «НПФ «Казахмыс» по обязательным пенсионным взносам за 11 месяцев 2010 года

АО «Накопительный пенсионный фонд «Капитал» - дочерняя организация АО «Банк ЦентрКредит» основан в октябре 2001 года.

Лицензия на деятельность по привлечению пенсионных взносов и осуществлению пенсионных выплат № 0000021 от 02 августа 2007 года выдана Агентством Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций.

Лицензия на занятие деятельностью по инвестиционному управлению пенсионными активами № 0411200281 от 02 августа 2007 года выдана Агентством Республики Казахстан по регулированию и надзору финансового рынка и финансовых организаций.

Банк-кастодиан - АО «АТФБанк».

Головной офис расположен в г. Алматы /24/.

14 сентября 2001 года была произведена Государственная регистрация Акционерного Общества «Открытый накопительный пенсионный фонд «Отан». 1 ноября 2001 года уполномоченным органом была выдана Лицензия №0000020 от 01.11.2001 г. на привлечение пенсионных взносов и осуществление пенсионных выплат. В марте 2010 года основным акционером АО «ОНПФ «Отан» стало АО «SAT&Co». 31 августа 2010 года в связи с перерегистрацией Фонда была выдана новая Лицензия №3.2.20/34/35 от 31.08.2010 г. В сентябре 2010 года в состав акционеров АО «ОНПФ «Отан» вошли акционеры АО «AsiaCredit Bank».

Банк-кастодиан – АО «Банк ЦентрКредит».

Головной офис расположен в г. Алматы, филиалы - в Астане и еще в 16 городах Казахстана /25/.

Динамика количества вкладчиков фонда по обязательным пенсионным взносам за 11 месяцев 2010 года представлена на Рисунке 12.

Рисунок 12. Динамика количества вкладчиков АО «ОНПФ «Отан» по обязательным пенсионным взносам за 11 месяцев 2010 года

АО «Евразийский накопительный пенсионный фонд» (наименование при первичной регистрации - ЗАО ОНПФ «Сеним») создано в качестве юридического лица 29 октября 1998 года. Осуществляет свою деятельность на рынке пенсионных услуг с 8 июля 1999 года.

13 мая 2008 го 7 августа 2008 года Фонд изменил наименование с АО «НПФ «Сенім» на АО «Евразийский накопительный пенсионный фонд». 13 мая 2008 года фонд получил лицензию на самостоятельное управление пенсионными активами.

Акционер фонда - АО «Евразийская Финансовая Компания».

Банк-кастодиан - АО «Евразийский банк».

Головной офис расположен в г. Алматы. В Республике Казахстан действуют 16 представительств Фонда /26/.

Динамика количества вкладчиков фонда по обязательным пенсионным взносам за 11 месяцев 2010 года представлена на Рисунке 13.

Рисунок 13. Динамика количества вкладчиков АО «Евразийский НПФ» по обязательным пенсионным взносам за 11 месяцев 2010 года

История АО «Накопительного пенсионного фонда «АМАНАТ КАЗАХСТАН» берет свое начало 20 ноября 1997 года, когда был основан Открытый Накопительный Пенсионный Фонд им. Д.А.Кунаева. 21 августа 2008 года ОНПФ им. Д.А.Кунаева был переименован АО «Накопительный пенсионный фонд «АМАНАТ КАЗАХСТАН».

Основной акционер - АО «Центрально-Азиатская топливно-энергетическая компания», владеет более 99,9% простых акций Фонда.

Банк-кастодиан - АО «АТФБанк».

Инвестиционное управление активами фонд осуществляет самостоятельно.

Головной офис фонда расположен в г. Алматы. В Казахстане имеет 2 представительства. Для удобства вкладчиков открыты более 60 региональных подразделений /27/.

Динамика количества вкладчиков фонда по обязательным пенсионным взносам за 11 месяцев 2010 года представлена на Рисунке 14.

Рисунок 14. Динамика количества вкладчиков АО «НПФ «АМАНАТ КАЗАХСТАН» по обязательным пенсионным взносам за 11 месяцев 2010 года

2.2 Оценка инвестиционной деятельности накопительных пенсионных фондов

2.2.1 Текущее состояние накопительной пенсионной системы на 1 января 2010 года

На 1 января 2010 года в республике функционировали 14 накопительных пенсионных фондов. Лицензии на деятельность по привлечению пенсионных взносов и осуществлению пенсионных выплат в декабре 2009 года юридическим лицам не выдавались.

Лицензии на инвестиционное управление пенсионными активами фондов имеют 14 юридических лиц, из них 10 фондов имеют лицензию на самостоятельное управление пенсионными активами.

На отчетную дату 11 банков второго уровня осуществляли кастодиальную деятельность. Вместе с тем, кастодиальное обслуживание фондов осуществляли 6 банков второго уровня: Дочерний банк АО «HSBC Банк Казахстан», АО «Банк ЦентрКредит», АО «Народный сберегательный банк Казахстана», АО «Евразийский банк», АО «АТФБанк», АО «Ситибанк Казахстан».

2.2.2 Вкладчики (получатели) фондов

По состоянию на 1 января 2010 года количество счетов вкладчиков (получателей) по обязательным пенсионным взносам составило 7 732 128 с общей суммой пенсионных накоплений 1 855,2 млрд. тенге. За декабрь 2009 года количество счетов вкладчиков, перечисляющих обязательные пенсионные взносы, уменьшилось на 1 872 пенсионные накопления, в свою очередь, увеличились на 36,2 млрд. тенге (2,0%).

На 1 января 2010 года наибольшее количество счетов вкладчиков (получателей) по обязательным пенсионным взносам было сосредоточено в 4 фондах: «Народного Банка Казахстана» - 24,8%, «ГНПФ» - 22,5%, «Ұлар Үміт» – 13,0% и «БТА Казахстан» - 11,3% или на их долю приходится 71,6% от общего количества вкладчиков всех фондов. За декабрь 2009 года доля по 4 фондам уменьшилась на 0,2 процентных пункта.

Количество счетов вкладчиков (получателей) по добровольным пенсионным взносам составило на 1 января 2010 года 41 682 с общей суммой пенсионных накоплений 1,2 млрд. тенге. За декабрь 2009 года количество счетов вкладчиков (получателей), перечисляющих добровольные пенсионные взносы, увеличилось на 1 096 (2,7%), пенсионные накопления, также увеличились на 0,2 млрд. тенге (20%).

Количество счетов вкладчиков по добровольным профессиональным пенсионным взносам по состоянию на 1 января 2010 года составило 4 076 с общей суммой пенсионных накоплений 85,4 млн. тенге. За декабрь 2009 года количество счетов вкладчиков (получателей), перечисляющих добровольные профессиональные пенсионные взносы, увеличилось на 4, пенсионные накопления, также увеличились на 2,0 млн. тенге (2,4%).

2.2.3 Пенсионные накопления вкладчиков (получателей)

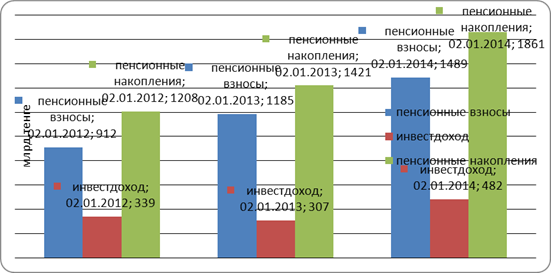

Пенсионные накопления вкладчиков (получателей), увеличившись за 2009 год на 440,0 млрд. тенге (31,0%), на 1 января 2010 года составили 1 860,5 млрд. тенге. За декабрь 2009 года прирост пенсионных накоплений вкладчиков (получателей) составил 36,3 млрд. тенге (2,0%).

Общее поступление пенсионных взносов, увеличившись с начала 2009 года на 304,1 млрд. тенге (25,7%), в том числе за декабрь 2009 года на 33,5 млрд. тенге (2,3%), составило на 1 января 2010 года 1 488,8 млрд. тенге.

Сумма «чистого» инвестиционного дохода (за минусом комиссионных вознаграждений) от инвестирования пенсионных активов, зачисленная на счета вкладчиков (получателей) по состоянию на 1 января 2010 года составила 481,7 млрд. тенге.

С начала 2009 года прирост «чистого» инвестиционного дохода составил 174,7 млрд. тенге (56,9%), в том числе за декабрь 2009 года прирост составил 4,3 млрд. тенге (0,9%).

Объем пенсионных накоплений вкладчиков (получателей) за 2009 год характеризовался показателями (Таблица 1):

Таблица 1 - Объем пенсионных накоплений вкладчиков (получателей) за 2009 год млрд.тенге

| № | Дата | 01.01.08 | 01.01.09 | 01.01.10 | Прирост в сравнении с 1.01.09 |

Прирост в сравнении с 1.01.09 (в %) |

| 1 | Пенсионные накопления | 1 208,1 | 1 420,5 | 1 860,5 | 440,0 | 31,0 |

| 2 | Пенсионные взносы | 912,1 | 1 184,7 | 1 488,8 | 304,1 | 25,7 |

| 3 | «Чистый» инвестиционный доход | 339,3 | 307,0 | 481,7 | 174,7 | 56,9 |

| 4 | Доля «чистого» инвестиционного дохода в сумме пенсионных накоплений | 28,1 | 21,6 | 25,9 | - | 4,3 % -ных пункта |

Из приведенной таблицы видно, что прирост пенсионных накоплений с начала 2009 года составил 440,0 млрд. тенге. Среднемесячный прирост пенсионных накоплений составил 36,7 млрд. тенге.

На 1 января 2010 года наибольшую сумму пенсионных накоплений имели 4 фонда: «Народного Банка Казахстана» - 559,8 млрд. тенге (30,1%), «ГНПФ» – 293,4 млрд. тенге (15,8%), «Ұлар Үміт» - 245,0 млрд. тенге (13,2%), и «БТА Казахстан» - 207,7 млрд. тенге (11,2%) в общем объеме пенсионных накоплений всех фондов или в совокупности, на эти 4 фонда приходилось 70,3% всех пенсионных накоплений.

Динамика изменения пенсионных взносов, «чистого» инвестиционного дохода и пенсионных накоплений представлена на Рисунке 15.

Рисунок 15. Динамика изменения пенсионных взносов, «чистого» инвестиционного дохода и пенсионных накоплений

Сумма пени за несвоевременное удержание и перечисление обязательных пенсионных взносов и осуществление переводов пенсионных накоплений из одного фонда в другой на 1 января 2010 года составила 11,2 млрд. тенге. За год прирост общей суммы пени составил 1,7 млрд. тенге (17,9%), в том числе за декабрь 2009 года прирост составил 0,4 млрд. тенге (3,7%).

Пенсионные выплаты и переводы в страховые организации из фондов по состоянию на 1 января 2010 года составили 132,2 млрд. тенге или увеличились за декабрь 2009 года на 3,6 млрд. тенге (2,8%). За год фондами осуществлены пенсионные выплаты получателям на общую сумму 40,1 млрд. тенге (43,5%).

Переводы пенсионных накоплений получателей в страховые организации в соответствии с договором пенсионного аннуитета с начала 2009 года осуществлены 1 722 получателям на общую сумму 3,4 млрд. тенге. Общая сумма переводов пенсионных накоплений получателей в страховые организации в соответствии с договором пенсионного аннуитета составила на 1 января 2010 года 3,9 млрд. тенге.

По состоянию на 1 января 2010 года переводы пенсионных накоплений из одного фонда в другой, увеличившись за декабрь 2009 года на 29,8 млрд. тенге (4,4%), составили 710,3 млрд. тенге. За 2009 год переводы пенсионных накоплений увеличились на 385,2 млрд. тенге или в 2,2 раза.

2.2.4 Структура пенсионных активов фондов

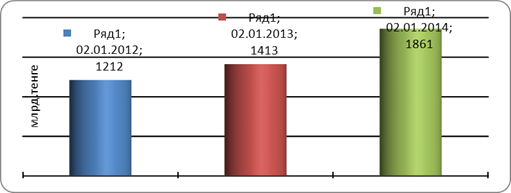

По состоянию на 1 января 2010 года совокупный объем пенсионных активов, находящихся в инвестиционном управлении ООИУПА составил 1 860,8 млрд. тенге, увеличившись за 2009 год 448,0 млрд.тенге или на 31,7%, в том числе за декабрь 2009 года на 36,0 млрд. тенге или на 2,0%.

Среднемесячное увеличение пенсионных активов за период с 1 января 2009 года по 1 января 2010 года составило 37,3 млрд. тенге. Динамика изменения совокупного объема пенсионных активов представлена на Рисунке 16.

Рисунок 16. Динамика изменения совокупного объема пенсионных активов

Таблица 2 - Распределение совокупного объема пенсионных активов

| № | ООИУПА/НПФ | Пенсионные активы | |

| млн.тенге | в % | ||

| 1 | АО «Накопительный пенсионный фонд народного Банка Казахстана» - дочерняя организация АО «Народный Банк Казахстана» | 560 755 | 30,13 |

| 2 | АО «Накопительный пенсионный фонд ГНПФ» | 293 545 | 15,77 |

| 3 |

АО «ООИУПА «Жетысу» АО «Накопительный пенсионный фонд Ұлар Үміт» |

243 735 | 13,10 |

| 4 | АО «Накопительный пенсионный фонд БТА Казахстан» - дочерняя организация АО «БТА Банк» | 207 854 | 11,17 |

| 5 |

АО «ООИУПА «GRANTUM Asset Management» - дочерняя организация АО «Казкоммерцбанк» АО «Накопительный пенсионный фонд ГРАНТУМ» - дочерняя организация АО «Казкоммерцбанк» |

108 512 | 5,83 |

| 6 | АО «Накопительный пенсионный фонд Капитал» - дочерняя организация АО «Банк Центр Кредит» | 83 080 | 4,46 |

| 7 | АО «Накопительный пенсионный фонд НефтеГаз-Дем» - дочерняя организация АО «» | 60 667 | 3,26 |

| 8 | АО «Евразийский накопительный пенсионный фонд» | 60 640 | 3,26 |

| 9 |

АО ООИУПА «Нур-Траст» - дочерняя организация АО «Нурбанк» АО «Накопительный пенсионный фонд Атамекен» - дочерняя организация АО «Нурбанк» |

58 136 | 3,12 |

| 10 | АО «Открытый накопительный пенсионный фонд Отан» - дочерняя организация АО «АТФ Банк» | 55 123 | 2,96 |

| 11 | АО «Накопительный пенсионный фонд РЕСПУБЛИКА» | 42 515 | 2,28 |

| 12 | АО «Накопительный пенсионный фонд АМАНАТ Казахстан» | 40 058 | 2,15 |

| 13 | АО «Накопительный пенсионный фонд Казахмыс» | 24 662 | 1,33 |

| 14 |

АО ООИУПА «Өрлеу» АО «Накопительный пенсионный фонд Қорғау» |

21 554 | 1,16 |

| Всего по всем НПФ | 1 860 836 | 100 | |

На 1 января 2010 года объем инвестированных пенсионных активов составил 1 839,6 млрд. тенге, увеличившись за 2009 год на 461,2 млрд. тенге или на 33,5%, в том числе за декабрь 2009 года на 60,8 млрд. тенге или на 3,4%.

В инвестиционном портфеле накопительных пенсионных фондов доля государственных ценных бумаг эмитентов РК составляет 40,7% от общего объема инвестированных пенсионных активов (748,5 млрд. тенге) и относительно аналогичного показателя по состоянию на 1 января 2009 года увеличилась на 76,0% или 323,3 млрд. тенге. Доля негосударственных ценных бумаг по состоянию на 1 января 2010 года составила 36,9% от общего объема инвестированных пенсионных активов (678,6 млрд. тенге). Совокупный инвестиционный портфель НПФ представлен в Таблице 3.

Таблица 3 - Совокупный инвестиционный портфель НПФ

| № | Финансовые инструменты | На 01.01.2009 г. | На 01.01.2010 г. | ||

| млн.тенге | в % | млн.тенге | в % | ||

| 1 | Государственные ценные бумаги РК, в том числе: | 425 228 | 30,85 | 748 525 | 4,69 |

| еврооблигации РК | 0 | 0 | 0 | 0 | |

| ценные бумаги Министерства финансов | 340 989 | 24,74 | 661 037 | 35,93 | |

| ноты Национального банка | 84 239 | 6,11 | 87 488 | 4,76 | |

| 2 | Негосударственные ценные бумаги иностранных эмитентов, в том числе: | 142 727 | 10,35 | 222 235 | 12,08 |

| акции | 37 532 | 2,72 | 50 701 | 2,76 | |

| облигации | 105 195 | 7,63 | 171 534 | 9,32 | |

| 3 | Паи иностранных инвестиционных фондов | 0 | 0 | 0 | 0 |

| 4 | Ценные бумаги международных финансовых организаций | 0 | 0 | 74 207 | 4,03 |

| 5 | Государственные ценные бумаги иностранных эмитентов | 22 721 | 1,65 | 17 585 | 0,96 |

| 6 | Аффинированное золото | 22 308 | 1,62 | 0 | 0 |

| № |

Финансовые инструменты |

На 01.01.2009 г. | На 01.01.2010 г. | ||

| млн.тенге | в % | млн.тенге | в % | ||

| 7 | Негосударственные ценные бумаги эмитентов РК, в том числе: | 638 693 | 46,34 | 678 568 | 36,88 |

| акции | 135 706 | 9,85 | 196 672 | 10,69 | |

| облигации, в том числе: | 502 987 | 36,49 | 481 896 | 26,19 | |

| номинированные в иностранной валюте | 37 667 | 2,73 | 20 685 | 1,12 | |

| номинированные в тенге | 465 320 | 33,76 | 461 211 | 25,07 | |

| 8 | Вклады в банках второго уровня | 123 483 | 8,96 | 92 098 | 5,01 |

| 9 | Производные ценные бумаги | 3 233 | 0,23 | 6 400 | 0,35 |

| ИТОГО | 1 378 393 | 100 | 1 839 618 | 100 | |

Доля негосударственных долговых ценных бумаг, находящихся в инвестиционном портфеле накопительных пенсионных фондов, по которым был допущен технический дефолт эмитентами РК, на 1 января 2010 года, составила 3,5% от общего объема пенсионных активов, что в абсолютном выражении составило 65,6 млрд. тенге.

2.2.5 Сведения о коэффициенте номинального дохода фондов

По состоянию на 1 января 2010 года средневзвешенные коэффициенты номинального дохода по пенсионным активам накопительных пенсионных фондов составили:

- за период декабрь 2004 года – декабрь 2009 года – 47,52%. Скорректированный средневзвешенный коэффициент номинального дохода – 44,05% (накопленный уровень инфляции за аналогичный период – 61,14%);

- за период декабрь 2006 года – декабрь 2009 года – 21,54% (накопленный уровень инфляции за аналогичный период – 38,15%);

- за период декабрь 2008 года – декабрь 2009 года – 11,95% (уровень инфляции за аналогичный период – 6,2%).

Изменение коэффициента номинального дохода накопительных пенсионных фондов на 1 декабря 2009 года текущего года по сравнению с показателем предыдущего месяца характеризовалось следующим образом:

- коэффициент номинального дохода за 60 месяцев уменьшился на 0,78 процентных пункта;

- коэффициент номинального дохода за 36 месяцев уменьшился на 2,13 процентных пунктов;

- коэффициент номинального дохода за 12 месяцев уменьшился на 0,39 процентных пункта.

2.2.6 Финансовое состояние фондов

Совокупный капитал фондов по состоянию на 1 января 2010 года составил 72,9 млрд. тенге, в том числе уставный капитал 40,7 млрд. тенге или 55,8% от общего объема совокупного капитала. Общая сумма активов по состоянию на 1 января 2010 года по фондам составила 85,2 млрд. тенге, с начала 2009 года сумма активов увеличилась на 14,5 млрд. тенге (20,5%).

За декабрь 2009 года 4 фонда («АМАНАТ Казахстан», «Евразийский», «Қорғау» и «Республика») допустили убыток на общую сумму 1,4 млрд. тенге, при этом 10 фондов получили прибыль на общую сумму 18,4 млрд. тенге. На 1 января 2010 года общая сумма чистой прибыли фондов составила 17,0 млрд. тенге.

Финансовые инвестиции за счет собственных активов фондов по состоянию на 1 января 2010 года составили 66,6 млрд. тенге или 78,2% от совокупных активов фондов.

Собственные активы фонды инвестировали в государственные ценные бумаги Республики Казахстан – 59,3%, негосударственные ценные бумаги эмитентов Республики Казахстан – 13,1%, ценные бумаги международных финансовых организаций – 3,2%, операции «Обратное РЕПО» - 3,8%, размещали во вклады банков второго уровня – 10,6%, негосударственные ценные бумаги иностранных эмитентов – 10,0% от общего объема инвестиций.

На начало 2010 года пенсионные накопления в накопительных пенсионных фондах составили 1 860 млрд. тенге, что составило 11,6 % от ВВП страны.

В макроэкономическом плане, исходя из постулата, что пенсионный сектор взаимосвязан с общим состоянием национальной экономики, представляется вполне логичным рассмотреть его показатели относительно ВВП страны (Таблица 4).

Таблица 4 - Динамика относительных показателей, характеризующих роль пенсионного сектора в экономике

| № | Динамика относительных показателей, характеризующих роль пенсионного сектора в экономике Республики | 01.01.05 | 01.01.06 | 01.01.07 | 01.01.08 | 01.01.09 | 01.01.10 |

| 1 | ВВП, млрд.тенге | 5 870,1 | 7 453,0 | 10 139,5 | 12 849,8 | 16 052,9 | 15 986,5 |

| 2 | Отношение пенсионных накоплений к ВВП, % | 8,2 | 8,7 | 9,0 | 9,4 | 8,8 | 11,6 |

| 3 | Отношение пенсионных взносов к ВВП, % | 6,5 | 6,9 | 6,7 | 7,1 | 7,4 | 9,3 |

| 4 | Отношение «чистого» инвестиционного дохода к ВВП, % | 2,0 | 2,1 | 2,5 | 2,6 | 1,9 | 3,0 |

| 5 | Отношение совокупного капитала фондов к ВВП, % | 0,1 | 0,2 | 0,2 | 0,2 | 0,3 | 0,5 |

3. Пути совершенствования накопительной пенсионной системы и повышение ее социальной значимости

накопительный пенсионный обеспечение фонд

3.1 Пути решения проблем накопительной пенсионной системы

Недостатки, которые в настоящее время свойственны казахстанской пенсионной системе: низкий уровень финансовой грамотности и инвестиционной культуры населения; недостаточный охват населения услугами накопительных пенсионных фондов, прежде всего речь идет о сельском и самозанятом населении; недостаточность пенсионных накоплений для достойного уровня пенсионных выплат при наступлении старости; недостаточная степень развития системы добровольных пенсионных накоплений; вопросы эффективного инвестирования пенсионных накоплений, в условиях дефицита привлекательных, и в то же время надежных и ликвидных ценных бумаг.

С момента реформирования пенсионной системы Казахстана и по настоящее время большая проблема, которая присутствовала всегда и, возможно, в будущем изживет себя, это проблема необразованности людей в понятии организации пенсионной системы и ее предназначении. Большинство работающего населения не имеет даже понятия о необходимости пенсионных накоплений, так как вследствие некоторых негативных моментов, таких как сомнительной деятельности АО « Валют – Транзит Банка» сказалось практически на всеобщем мнении, что любая организация, принимающая вклады населения, не гарантирует в свою очередь, сохранность данных вкладов. Поэтому, только при условии всеобщего обхвата территории Казахстана пенсионными фондами на предмет обучения пенсионной грамотности населения, может происходить дальнейшее совершенствование пенсионной системы в целом.

Следующая проблема заключается в том, что большинство народа – это самозанятые. В Казахстане 2,5 млн. самозанятых граждан. Это говорит о том, что у 2,5 млн. казахстанцев не будет пенсии. Здесь вопрос не к пенсионным фондам, а к схеме, по которой они работают, и к государству, которое не до конца выстроило эти рамки. Процесс реструктуризации экономики по уменьшению числа самозанятого населения – это продолжительный процесс.

Одним из методов решения ряда обозначенных выше проблем может стать введение в практику так называемых «мультипортфелей», которые дадут возможность каждому вкладчику принимать инвестиционные решения в вопросах управления и приумножения своих пенсионных накоплений, основываясь на собственных предпочтениях в соотношении риска и доходности. Для начала предполагается введение лишь трех портфелей, основанных на консервативной, умеренной и агрессивной инвестиционных стратегиях. Однако в будущем при определенных условиях возможна и иная модель сочетания уже большего числа стратегий инвестирования активов. Таким образом, возникает перспектива, в которой вкладчики будут наделены не только правами, но и ответственностью за управление своими пенсионными активами. Аналитики рассчитывают на то, что подобная мера будет эффективной как минимум по трем проблемным позициям: в преодолении низкого уровня финансовой и инвестиционной грамотности населения; в вовлечении в пенсионную систему тех, кто все еще предпочитает оставаться вне ее; и в развитии добровольного пенсионного обеспечения. Кстати, введение множественности инвестиционных портфелей наряду с обеспечением твердых гарантий сохранности пенсионных накоплений являются приоритетными задачами, поставленными главой государства в рамках дальнейшего развития накопительной пенсионной системы страны.

Разнонаправленные тенденции по доходности на рынке инвестирования пенсионных активов свидетельствуют о том, что Пенсионные Фонды Казахстана находятся в поиске наилучших способов сохранения и приумножения денег вкладчиков. Поэтому изучение проблем и перспективы развития Накопительных Пенсионных Фондов приобретают актуальное значение.

Сложившаяся сегодня ситуация с пенсионным обеспечением наших граждан не может не вызывать чувство обеспокоенности и не только у состоявшихся пенсионеров, и не только у ближайших кандидатов (работников предпенсионного возраста), но и у людей среднего возраста и у молодых людей.

Справедливости ради надо отметить, что за последние годы среднемесячный размер назначаемой пенсии существенно увеличился: с 9898 тенге в 2006 году до 21 500 тенге в 2010 году. В то же время совершенно очевидно, что пенсионеры в нашей стране продолжают относиться к категории населения с самым низким доходом.

С началом реформы пенсионной системы в 1998 году, был увеличен возраст выхода на пенсию с 60 до 63 для мужчин и с 55 до 58 для женщин. Хотя в то время средняя продолжительность жизни мужчин в Казахстане едва переваливало за 61 год. Видимо этим можно объяснить значительное снижение числа пенсионеров с 2,85 млн. в 1997 году до 1,98 в 1998 году. Сокращение только за один год составило почти 900 тыс.(!) человек. С тех пор количество человек, получающих пенсии в нашей стране неуклонно снижалось (соответственно увеличивалось число не доживших до пенсионного возраста) и достигло 1,63 млн. в 2007 году (сейчас около 1,7 млн.). Средняя продолжительность жизни в Казахстане в 2009 году составили: мужчины – 63,6 года; женщины- 73,55.

В непростое в финансовом отношении для страны время Правительство нашло очень простое для себя решение – снизить нагрузку на бюджет за счет пожилых людей. Люди, граждане страны, конечно, могли бы понять и внутренне принять такое решение Правительства, если бы одновременно с этим не наблюдались факты очевидного разграбления государственных ресурсов отдельными, особо приближенными к власти субъектами. Если бы не наблюдался повсеместный рост коррупции и несуразно большое относительно численности населения и ВВП государства число долларовых мультимиллионеров и даже миллиардеров в нашей стране.

Тогда же было принято решение о дальнейшем снижении нагрузки на государственный бюджет посредством постепенного перехода от солидарной модели пенсионной системы к накопительной, так называемой “чилийской” модели.

За более чем 12 лет ежемесячные 10% отчисления от заработной платы граждан нашей страны позволили действующим сегодня 13 Накопительным пенсионным фондам накопить более 2 триллионов тенге. Вроде бы замечательная картина складывается.

Однако как показывает анализ официальных источников www.afn.kz:

1) Доля рисковых активов в текущей стоимости пенсионных активов составляет 55% (данные АФН). То есть в случае неблагоприятных сценариев развития в пенсионных фондах останется только 45% нынешних сумм.

2) Во всех НПФ (за исключением одного фонда) имеет место реальная отрицательная доходность инвестированных средств. Так средневзвешенный коэффициент номинального дохода по пенсионным активам НПФ за последние 5 лет оказался равен 43,35% тогда как накопленный уровень инфляции по официальным данным за тот же период составил 61,53%. То есть количество накопленных богатств реально не только не увеличилось, но произошло уменьшение покупательской способности направленных в НПФ денег на более чем 18%.

3) Последствия глобальной турбулентности, значительно усилившейся во второй половине 2008 года, проявились и на состоянии отечественного пенсионного сектора. Вторая «волна» мирового финансового кризиса, вызванная банкротством крупнейших мировых финансовых институтов и спровоцировавшая усиление волатильности на фондовых, товарных рынках и углубление кризиса доверия на денежных рынках, оказала свое негативное влияние в той или иной степени на состоянии практически всех сегментов отечественного финансового сектора, ключевые показатели развития которых продемонстрировали самые низкие темпы роста за последние годы, а в некоторых случаях даже снижение.

Портфели казахстанских НПФ, равно как и зарубежных, проявили высокую чувствительность к потрясениям, как на мировых, так и на внутреннем фондовых рынках.

Так, впервые с начала функционирования накопительной пенсионной системы Казахстана в сентябре 2008 года было зафиксировано снижение пенсионных накоплений, что объясняется сокращением инвестиционного дохода в связи с волатильностью на финансовых рынках и связанным с этим отрицательным трендом рыночных котировок на ценные бумаги, находящиеся в инвестиционных портфелях НПФ. Так, котировки на ценные бумаги казахстанских эмитентов, в том числе БВУ, на фоне нарастания негативных ожиданий в отношении стабильности финансового сектора и усиления волатильности фондовых, товарных рынков упали практически до своих минимальных исторических значений.