Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Курсовая работа: Економічне моделювання у прогнозуванні показників фінансової звітності підприємства (на матеріалах ВАТ "Дніпропетровськгаз")

Курсовая работа: Економічне моделювання у прогнозуванні показників фінансової звітності підприємства (на матеріалах ВАТ "Дніпропетровськгаз")

КУРСОВА РОБОТА

„Економічне моделювання у прогнозуванні показників фінансової звітності підприємства” (на матеріалах ВАТ «Дніпропетровськгаз»)

ЗМІСТ

ВСТУП

РОЗДІЛ 1. МОДЕЛЮВАННЯ В ЕКОНОМІЧНОМУ АНАЛІЗІ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА

1.1 Економічна суть моделювання в прогнозуванні показників діяльності підприємства

1.2 Економічні моделі та їх класифікація

РОЗДІЛ 2. ФІНАНСОВА ЗВІТНІСТЬ ЯК ПОКАЗНИК РЕЗУЛЬТАТІВ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА

2.1 Суть, принципи побудови та складання фінансової звітності підприємства

2.2 Оцінка і аналіз операційної діяльності підприємства ВАТ “Дніпропетровськгаз» у 2005 - 2007 роках з використанням основних елементів звітності

РОЗДІЛ 3. ЕКОНОМІЧНІ МОДЕЛІ В ПРОГНОЗУВАННІ ПОКАЗНИКІВ ФІНАНСОВОЇ ЗВІТНОСТІ ПІДПРИЄМСТВА

ВИСНОВКИ

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

ДОДАТКИ

ВСТУП

Моделювання господарської діяльності підприємства як об’єкта дослідження передбачає розробку певних економіко-математичних моделей для найбільш повного і достовірного відображення процесу функціонування як суб’єкта господарювання в цілому, так і окремих його структурних підрозділів. Щодо системи управління підприємством, то реалізація найважливіших її функцій може бути формалізована через показники планування, нормування, обліку, контролю та економічного аналізу ресурсів (трудових, матеріальних, засобів виробництва), які споживаються, для одержання певних фінансових результатів. У свою чергу, загальна модель реалізації функціональної підсистеми економічного аналізу полягає в перетворенні економічної інформації в аналітичну, яка має бути використана для прийняття відповідних науково обґрунтованих управлінських рішень. Процес такого роду перетворення передбачає розв’язання комплексу стандартних аналітичних завдань за певними аспектами економічної діяльності: характер використання виробничих ресурсів, собівартість товарної продукції, фінансовий стан підприємства.

Предметом курсового дослідження є моделювання показників діяльності підприємства для використання в прогнозному плануванні.

Об’єктом курсового дослідження була фінансова звітність підприємства ВАТ “Дніпропетровськгаз” за 2005 2007 роки.

Метою курсового дослідження була побудова на основі економічного аналізу діяльності підприємства регресійно-кореляційної економічної моделі прогнозування його основних характеристик на період 2008 – 2010 рік та надання рекомендацій по управлінню розвитком підприємства.

РОЗДІЛ 1. МОДЕЛЮВАННЯ В ЕКОНОМІЧНОМУ АНАЛІЗІ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА

1.1 Економічна суть моделювання в прогнозуванні показників діяльності підприємства

Прогноз (від гр. prognōsis — передбачення) — це спроба визначити стан якогось явища чи процесу в майбутньому. Процес складання (розробки) прогнозу називають прогнозуванням. Прогнозування розвитку (стану) підприємства або організації — це наукове обґрунтування можливих кількісних та якісних змін його (її) стану (рівня розвитку в цілому, окремих напрямків діяльності) в майбутньому, а також альтернативних способів і строків досягнення очікуваного стану [22].

Процес прогнозування завжди базується на певних принципах. Головними з них є такі:

• цілеспрямованість — змістовий опис поставлених дослідницьких завдань;

• системність — побудова прогнозу на підставі системи методів і моделей, що характеризуються певною ієрархією та послідовністю;

• наукова обґрунтованість — усебічне врахування вимог об'єктивних законів розвитку суспільства, використання світового досвіду;

• багаторівневий опис — опис об’єкта як цілісного явища і водночас як елемента складнішої системи;

• інформаційна єдність — використання інформації на однаковому рівні узагальнення й цілісності ознак;

• адекватність об'єктивним закономірностям розвитку — виявлення та оцінка стійких взаємозв'язків і тенденцій розвитку об'єкта;

• послідовне вирішення невизначеності — ітеративна процедура просування від виявлення цілей та умов, що склалися, до визначення можливих напрямків розвитку;

• альтернативність — виявлення можливості розвитку об'єкта за умови різних траєкторій, різноманітних взаємозв'язків і структурних співвідношень.

Система методів прогнозування формується через фіксацію можливих і структурованих за певними ознаками методів розробки прогнозів майбутнього стану того чи того суб’єкта господарювання. Залежно від джерел інформації, технології її обробки та одержаних результатів економічні методи прогнозування поділяються на дві порівняно великі групи:

1) фактографічні;

2) евристичні.

Фактографічні методи прогнозування базуються на використанні фактичних матеріалів, що детально характеризують зміни в часі всієї сукупності чи окремих ознак (показників) об'єкта прогнозування.

Основними в цій групі є методи: екстраполяції, функцій, кореляційно-регресійних моделей.

Метод екстраполяції є одним з основних для прогнозування розвитку складних виробничих систем; у його основу покладається припущення про незмінність чинників, що визначають розвиток об'єкта дослідження. Відтак сутність методу екстраполяції полягає в поширенні закономірностей розвитку об'єкта в минулому на його майбутнє.

Метод функцій належить до математико-статистичних методів прогнозування, що базуються на використанні так званих авто-кореляційних функцій (автокореляція — вираження взаємного зв'язку між сусідніми членами часового ряду). Процес прогнозування з використанням авто-кореляційних функцій полягає у виконанні двох послідовних дій. Спочатку формулюють завдання прогнозування й визначають критерій його вирішення, а потім, використовуючи часовий ряд, який відображає процес розвитку параметрів виробничої системи в часі, визначають прогнозовану величину на перспективний період за умови мінімізації середньоквадратичних похибок передбачення.

Методи кореляційних і регресійних моделей також порівняно широко застосовуються в економічному прогнозуванні. Прогнозування з використанням кореляційних моделей (методів) полягає в пошуку математичних формул, що характеризують статистичний зв'язок одного показника з іншим (парна кореляція) або з групою інших (множинна кореляція). Обов'язковою умовою можливості та доцільності застосування таких методів є встановлення ступеня надійності кореляційних формул на підставі логічного аналізу достатності статистичної вибірки (масиву даних).

Форму взаємозв'язку прогнозованих явищ з іншими явищами та процесами можна зобразити у вигляді регресійного рівняння типу y= f(x1, x2, … , xn). Значення прогнозованого показника визначається способом підстановки в таке рівняння значення ознак (чинників) та оцінки очікуваного середнього значення результативної ознаки.

У процесі розв'язання кореляційних і регресійних рівнянь здійснюється пошук кількісних значень параметрів вихідних залежностей, що їх можна визначити за допомогою способу найменших квадратів. Сутність цього способу полягає в тім, щоб мінімізувати суми квадратичних відхилень між величинами, що спостерігаються, та відповідними величинами, розрахованими за підібраними рівнями зв'язку.

Евристичні методи прогнозування передбачають здійснення прогнозних розробок за допомогою логічних прийомів і методичних правил теоретичних досліджень. Конкретні методи прогнозування цієї групи охоплюють дві підгрупи — інтуїтивні та аналітичні. З-поміж основних методів першої підгрупи виокремлюють методи експертної оцінки й «мозкової атаки», а другої — методи морфологічного аналізу, побудови «дерева цілей», інформаційного моделювання, оптимізації.

За браком достатньої статистичної інформації або за її непридатності для прогнозування певних явищ доводиться користуватися методом експертних оцінок. В його основу покладено спосіб збирання необхідної інформації переважно шляхом анкетування. При цьому експертну анкету треба скласти в такий спосіб, щоб можна було одержати: 1) кількісно однозначні відповіді на запитання, що пропонуються експерту; 2) формалізовані відомості щодо характеру джерел аргументації, ступеня впливу кожного із джерел на відповідь експерта; 3) кількісно визначену експертом оцінку рівня його знання предмета, що пропонується для аналізу та висновків.

Метод морфологічного аналізу ґрунтується на використанні комбінаторики, тобто дослідженні всіх можливих варіантів, виходячи із закономірностей побудови (морфології) об'єкта прогнозування, що вивчається та аналізується. Прогнозна оцінка розвитку підприємства (організації) здійснюється комбінуванням можливих варіантів розвитку об'єкта.

Метод побудови «дерева цілей» застосовується в прогнозуванні з метою поділу основних завдань на підзавдання і створення системи «виважених» за експертними оцінками зв'язків. Для відбору чинників до прогностичної моделі та побудови системи зв'язків широко використовуються матриці взаємовпливу і теорія графів.

Специфічним методом прогнозування є метод інформаційного моделювання. Він базується на тім, що характерні особливості масових потоків інформації створюють умови для прогнозування розвитку конкретних об'єктів на підставі таких джерел інформації, які містять необхідні, логічно впорядковані документи в певній послідовності.

Одним з типових способів прогнозування є метод оптимізації рядів параметрів конкретних об'єктів на засаді аналізу максимально можливої кількості чинників, що зв'язані з виробництвом і фінансово-економічними показниками та враховують міру їхньої взаємодії.

Можливі й інші методи прогнозування розвитку підприємств та організацій. У групі фактографічних методів можна назвати наприклад, випереджаючі методи, до яких, зокрема, належать методи патентної експертизи. У підгрупі статистичних можливі ще й такі методи прогнозування, як методи інтерполяції, кривих зростання та огинаючих кривих, а в підгрупі аналітичних — методи аналогій, формування сценаріїв тощо.

Моделювання є важливим засобом розв’язання багатьох економічних завдань і, зокрема, проведення аналітичного дослідження. Модель — це умовний об’єкт дослідження, тобто матеріальне чи образне відображення реального об’єкта, процесу його функціонування в конкретному середовищі [25]. При цьому слід враховувати той факт, що вихідні результати моделі до певної міри спрощено відображають сутність глибинних процесів економічного розвитку внаслідок застосування специфічних принципів, притаманних характеру моделювання. Отже, метод моделювання — це конструювання моделі на основі попереднього вивчення об’єкта, визначення його найбільш суттєвих характеристик, експериментальний і теоретичний аналіз створеної моделі, а також необхідне коригування на підставі одержаної інформації.

Моделювання господарської діяльності підприємства як об’єкта дослідження передбачає розробку певних економіко-математичних моделей для найбільш повного і достовірного відображення процесу функціонування як суб’єкта господарювання в цілому, так і окремих його структурних підрозділів. Щодо системи управління підприємством, то реалізація найважливіших її функцій може бути формалізована через показники планування, нормування, обліку, контролю та економічного аналізу ресурсів (трудових, матеріальних, засобів виробництва), які споживаються, для одержання певних фінансових результатів. У свою чергу, загальна модель реалізації функціональної підсистеми економічного аналізу полягає в перетворенні економічної інформації в аналітичну, яка має бути використана для прийняття відповідних науково обґрунтованих управлінських рішень. Процес такого роду перетворення передбачає розв’язання комплексу стандартних аналітичних завдань за певними аспектами економічної діяльності: характер використання виробничих ресурсів, собівартість товарної продукції, фінансовий стан підприємства.

Ці завдання розв’язують для визначення напрямків підвищення ефективності виробництва на підприємстві, підготовки проектів відповідних управлінських рішень. Розв’язання конкретного завдання аналітичного дослідження передбачає використання відповідної економіко-математичної моделі.

Загальний порядок (послідовність) розробки імітаційної моделі включає виконання таких робіт [30]:

1) визначення змісту господарського завдання;

2) збирання і систематизація необхідної інформації;

3) побудова імітаційної моделі;

4) перевірка функціонування моделі;

5) уточнення моделі;

6) використання моделі для розв’язання завдання.

У процесі розробки моделі можливі певні зміни відповідно до конкретних обставин, сезонних і циклічних коливань тощо. Характер досліджень, що виконуються за допомогою моделювання, є суто ймовірнісним.

Ефективний автоматизований процес розв’язання аналітичних завдань передбачає оптимальний варіант поєднання трьох найважливіших його елементів:

1) економічної інформації;

2) формалізованої постановки завдання;

3) математичної моделі розв’язання завдання.

Найбільш поширеним є застосування моделювання для встановлення зв’язку між узагальнюючими результатними показниками ефективності діяльності підприємства і зовнішніми факторами, що обумовлюють певні їх значення. За способом поєднання факторів-аргументів у моделі останні поділяються на чотири типи [17].

До першого типу належать адитивні моделі, що в них результативний показник визначається як алгебраїчна сума кількох факторних показників. Другий тип є так званим мультиплікативним. У цьому разі результативний узагальнюючий показник визначається як добуток певної кількості факторів. Третій тип — це кратні моделі. Вони застосовуються, якщо значення функціонального показника розраховується як співвідношення факторних показників. І нарешті, четвертий тип є комбінованим, тобто таким, що поєднує в певний спосіб попередні моделі.

Змістом будь-якої економіко-математичної моделі є виражена у формально-математичних співвідношеннях економічна сутність умов задачі й поставленої мети. У моделі економічна величина представляється математичним співвідношенням, але не завжди математичне співвідношення є економічним. Опис економічних умов математичними співвідношеннями результат того, що модель установлює зв'язки й залежності між економічними параметрами або величинами.

По змісту розрізняють економіко-математичні й економіко-статистичні моделі. Розходження між ними складається в характері функціональних залежностей, що зв'язують їхні величини. Так, економіко-статистичні моделі пов'язані з показниками, згрупованими різними способами. Статистичні моделі встановлюють залежність між показниками й визначальними їхніми факторами у вигляді лінійної й нелінійної функції. Економіко-математичні моделі містять у собі систему обмежень, цільову функцію.

Система обмежень складається з окремих математичних рівнянь або нерівностей, називаних балансовими рівняннями або нерівностями.

Цільова функція зв'язує між собою різні величини моделі. Як правило, як мета вибирається економічний показник (прибуток, рентабельність, собівартість, валова продукція й т.д.). Тому цільову функцію іноді називають економічною, критеріальною. Цільова функція багатьох змінних величин і може мати вільний член.

Критерії оптимальності економічний показник, що виражається за допомогою цільової функції через інші економічні показники. Тому самому критерію оптимальності можуть відповідати трохи різних, але еквівалентних цільових функцій. Моделі з однієї й тією же системою обмежень можуть мати різні критерії оптимальності й різні цільові функції.

Рішенням економіко-математичної моделі, або припустимим планом називається набір значень невідомих, котрий задовольняє її системі обмежень. Модель має множину рішень, або множину припустимих планів, і серед них потрібно знайти єдиній, задовольняючій системі обмежень і цільової функції. Припустимий план, що задовольняє цільової функції, називається оптимальним. Серед припустимих планів, що задовольняють цільової функції, як правило, є єдиний план, для якого цільова функція й критерій оптимальності мають максимальне або мінімальне значення. Якщо модель задачі має множину оптимальних планів, то для кожного з них значення цільової функції однаково.

Якщо економіко-математична модель задачі лінійна, то оптимальний план досягається в крайній крапці області зміни змінних величин системи обмежень. У випадку нелінійної моделі оптимальних планів і оптимальних значень цільової функції може бути кілька. Тому необхідно визначати екстремальні плани й екстремальні значення цільової функції. План, для якого цільова функція моделі має екстремальне значення, називають екстремальним планом, або екстремальним рішенням.

Для нелінійних моделей іноді існують екстремальні значення цільової функції, а для лінійних моделей екстремальних планів і екстремальних значень цільової функції бути не може.

Таким чином, для ухвалення оптимального рішення будь-якої економічної задачі необхідно побудувати її економіко-математичну модель, за структурою системи, що включає в собі, обмежень, цільову функцію, критерій оптимальності й рішення.

1.2 Економічні моделі та їх класифікація

Моделлю називається об'єкт-замінник, що у певних умовах може заміняти об'єкт-оригінал, відтворюючи властивості, які цікавлять нас, і характеристики оригіналу, причому має істотні переваги:

дешевизна;

наочність;

легкість оперування й т.п.

У теорії моделей моделюванням називається результат відображення однієї абстрактної математичної структури на іншу теж абстрактну, або як результат інтерпретації першої моделі в термінах і образах другої [12].

Розвиток поняття моделі вийшло за межі математичних моделей і стало ставитися до будь-яких знань і подань про світ. Оскільки моделі грають надзвичайно важливу роль в організації будь-якої діяльності людини їх можна розділити на пізнавальні (когницитівні) і прагматичні, що відповідає розподілу цілей на теоретичні й практичні.

Пізнавальна модель орієнтована на наближенні моделі до реальності, яку ця модель відображає. Пізнавальні моделі є формою організації й подання знань, засобами з'єднання нових знань із наявними. Тому при виявленні розбіжності між моделлю й реальністю встає завдання усунення цієї розбіжності за допомогою зміни моделі.

Прагматичні моделі є засобами керування, засобами організації практичних дій, способом подання зразково правильних дій або їхнього результату, тобто є робочим поданням цілей. Тому при виявленні розбіжності між моделлю й реальністю треба направити зусилля на зміну реальності так, щоб наблизити реальність до моделі. Таким чином, прагматичні моделі носять нормативний характер, відіграють роль зразка, під який підганяється дійсність.

Іншим принципом класифікації цілей моделювання може служити розподіл моделей на статичні й динамічні.

Для одних цілей може знадобитися модель конкретного стану об'єкта в певний момент часу, свого роду «моментальна фотографія» об'єкта. Такі моделі називаються статичними.

У тих же випадках, коли виникає необхідність у відображенні процесу зміни станів, потрібні динамічні моделі систем.

Застосування економічних моделей при прогнозуванні результатів господарської діяльності засновано на результатах проведення фінансового аналізу діяльності підприємств.

У традиційному розумінні фінансовий аналіз являє собою метод оцінки фінансового стану підприємства на основі його бухгалтерської звітності. Такого роду аналіз може виконуватися як управлінським персоналом даного підприємства, так і будь-яким зовнішнім аналітиком, оскільки в основному базується на загальнодоступній інформації. Проте ухвалене виділяти два види фінансового аналізу: внутрішній і зовнішній. Внутрішній аналіз здійснює робітниками підприємства. Інформаційна база такого аналізу набагато ширше і включає будь-яку інформацію, що циркулює внутрішній. Відповідно розширюються і можливості аналізу. Зовнішній фінансовий аналіз проводиться аналітиками, що є сторонніми особами для підприємства і тому немаючі доступу до внутрішньої інформаційної бази підприємства. Зовнішній аналіз менше деталізований і більш формалізований. У процесі фінансового аналізу застосовуються різноманітні прийоми, методи і моделі [13].

Аналіз фінансового стана проводять за допомогою наступних основних прийомів: порівняння й групування, ланцюгових підстановок, різниць. В окремих випадках можуть бути використані методи економіко-математичного моделювання (регресивний аналіз, кореляційний аналіз).

Предмет фінансового аналізу, тобто те, що вивчається в рамках даної науки, фінансові ресурси і їхні потоки. Утримання й основна цільова настанова фінансового аналізу оцінка фінансового стана і виявлення можливостей підвищення ефективності функціонування суб'єкта, що господарює, за допомогою раціонального фінансової політики. Досягнення цієї мети здійснюється за допомогою властивій даній науці методу. Метод фінансового аналізу це система теоретико-пізнавальних категорій, наукового інструментарію і регулятивних принципів дослідження фінансової діяльності суб'єктів господарювання, тобто тріада [18]:

М=(ДО,І,Р), (1.1)

де ДО система категорій;

І науковий інструментарій;

Р система регулятивних принципів.

Перші два елементи характеризують статистичну компоненту методу, останній елемент його динаміку.

Фінансовий аналіз здійснюється за допомогою різноманітного типу моделей, що дозволяють структурувати і ідентифікувати взаємозв'язку між основними показниками. Можна виділити трьох основних типу моделей: дескриптивні, предикативні і нормативні.

Дескриптивні моделі відомі так само, як моделі описового характеру, є основними для оцінки фінансового стана підприємства. До них відносять: побудова системи звітних балансів, представлення фінансової звітності в різноманітних аналітичних розрізах, вертикальний і горизонтальний аналіз звітності, система аналітичних коефіцієнтів, аналітичні записки до звітності. Всі ці моделі засновані на використанні інформації бухгалтерської звітності.

У основі вертикального аналізу лежить інше представлення бухгалтерської звітності у вигляді відносних величин, що характеризують структуру підсумкових показників, що узагальнюють. Обов'язковим елементом аналізу служать динамічні ряди цих величин, що дозволяє відслідковувати і прогнозувати структурні зрушення в складі господарських засобів і джерела їхній покриття.

Горизонтальний аналіз дозволяє виявити тенденції зміни окремих статей або їхніх груп, що входять до складу бухгалтерської звітності. У основі цього аналізу лежить числення базисних темпів зростання балансових статей або статей звіту про прибутки і збитки.

Система аналітичних коефіцієнтів ведучий елемент аналізу фінансового стана, застосовуваний різноманітними групами користувачів: менеджери, аналітики, акціонери, інвестори, кредитори і т.д. Відомі десятки цих показників, тому для зручності вони підрозділяються на декілька груп. Частіше усього виділяють п'ять груп проаналізувати здібність підприємства відповідати по своїх поточних зобов'язаннях. У основу алгоритму розрахунку цих показників закладена ідея зіставлення поточних активів із короткостроковою кредиторською заборгованістю у результаті показників по наступних напрямках фінансового аналізу [19]:

1. Аналіз ліквідності. Показники цієї групи дозволяють описати і розрахунку встановлюється, у чи достатньому ступені забезпечене підприємство оборотними коштами, необхідними для розрахунків із кредиторами по поточних операціях. Оскільки різноманітні види оборотних коштів мають різноманітний ступінь ліквідності розраховують декілька коефіцієнтів ліквідності.

2. Аналіз поточної діяльності. З позиції кругообігу коштів діяльність будь-якого підприємства являє собою процес безупинної трансформації одних видів активів в інші:

... ДС → СС → НП → ГП → СР → ДС → ... (1.2)

де ДС кошти;

СС сировина на складі;

НП незавершене виробництво;

ГП готова продукція;

СР кошти в розрахунках.

Ефективність поточної фінансово-господарської діяльності може бути оцінена протягом операційного циклу, що залежить від обігу коштів у різних видах активів. За інших рівних умов прискорення оборотності свідчить про підвищення ефективності. Тому основними показниками цієї групи є показники ефективності використання матеріальних, трудових і фінансових ресурсів: виробка, фондовіддача, коефіцієнти оборотності коштів у запасах і розрахунках [13].

1. Аналіз фінансової стійкості. За допомогою цих показників оцінюються состав джерел фінансування і динаміка співвідношення між ними. Аналіз ґрунтується на тому, що джерела коштів розрізняються рівнем собівартості, ступенем доступності, рівнем надійності, ступенем ризику і т.д.

2. Аналіз рентабельності. Показники цей групи призначені для оцінки загальної ефективності вкладення коштів у дане підприємство. На відміну від показників другої групи тут абстрагуються від конкретних видів активів, а аналізують рентабельність капіталу в цілому. Основними показниками тому є рентабельність авансованого капіталу і рентабельність власного капіталу.

3. Аналіз становища і діяльності на ринку капіталів. У рамках зіставлення показників, що характеризують положення цього аналізу виконуються просторово-тимчасові підприємства на ринку цінних паперів: дивідендний вихід, прибуток на акцію, цінність акції й ін. Цей фрагмент аналізу виконується головним чином у компаніях, зареєстрованих на біржах цінних паперів і реалізуючих там свої акції. Будь-яке підприємство, що має тимчасово вільні грошові кошти і бажаюче вкласти їх у цінні папери, також орієнтуються на показники даної групи.

Предикативні моделі це моделі передбачуваного, прогностичного характеру. Вони використовуються для прогнозування прибутків підприємства і його майбутнього фінансового стана. Найбільше поширеними з них є: розрахунок точки критичного обсягу продажів, побудова прогностичних фінансових звітів, моделі динамічного аналізу, моделі ситуаційного аналізу.

Нормативні моделі. Моделі цього типу дозволяють порівняти фактичні результати діяльності підприємств з очікуваними, розраховані по бюджету. Ці моделі використовуються в основному у внутрішньому фінансовому аналізі, їхня сутність зводиться в основному у внутрішньому фінансовому аналізі, до встановлення нормативів по кожній статті витрат по технологічних процесах, видам виробів, центрам відповідальності т.п. і до аналізу відхилень фактичних даних від цих нормативів. Аналіз у значної ступені базується на застосуванні жорстко детермінованих факторних моделей.

Таблиця 1.1 Економіко-математичні методи побудови економічних моделей прогнозування характеристик діяльності підприємства [26]

| Клас методів аналізу та прогнозування | Види створюваних економіко-математичних моделей діяльності підприємства |

| 1. Класичні методи математичного аналізу |

1.1. Диференціальне та інтегральне числення 1.2. Варіаційні обчислення |

| 2. Методи математичної статистики |

2.1. методи вимірювання одновимірних статистичних сукупностей 2.2. Методи вимірювання багатовимірних статистичних сукупностей |

| 3. Економічні методи |

3.1. Виробничі методи 3.2. Метод „витрати випуск” (міжгалузевий баланс) |

| 4. Методи математичного програмування |

4.1. Невласні задачі лінійного і випклого програмування 4.2. Блочне програмування 4.3. Динамічне програмування |

| 5. Методи дослідження операцій |

5.1. Управління запасами 5.2. Матричні методи аналізу 5.3. Математична теорія ігор 5.4. Теорія розкладу 5.5. Сітьові методи планування і управління 5.6. Теорія масового обслуговування |

| 6. Методи економічної кібернетики |

6.1. Системний аналіз 6.2. Методи імітації 6.3. Методи моделювання 6.4. Методи навчання, ділових ігор 6.5. Методи розпізнавання образів |

| 7. Математична теорія оптимальних процесів |

7.1. Максимум Понтрягіна для управління техніко економічними процесами 7.2. Максимум Понтрягіна для управління ресурсами |

| 8. Еврістичні методи |

РОЗДІЛ 2. ФІНАНСОВА ЗВІТНІСТЬ ЯК ПОКАЗНИК РЕЗУЛЬТАТІВ ДІЯЛЬНОСТІ ПІДПРИЄМСТВА

2.1 Суть, принципи побудови та складання основних елементів фінансової звітності підприємства

Джерелом інформації для аналізу фінансового стану підприємства слугують бухгалтерський баланс і додатки до нього, статистична та оперативна звітність. Бухгалтерська звітність являє собою систему показників, які відображають майнове та фінансове становище підприємства на звітну дату, а також фінансові результати його діяльності [20].

Бухгалтерський баланс, звіт про фінансові результати та інші фінансові звіти підприємства є результатом агрегування фінансових показників господарчих операцій підприємства, які віддзеркалюються на внутрішніх рахунках обліку операцій підприємства згідно „Плану рахунків бухгалтерського обліку активів, капіталу, зобов'язань і господарських операцій підприємств і організацій ” [11].

План рахунків бухгалтерського обліку є переліком рахунків і схем реєстрації та групування на них фактів фінансово-господарської діяльності (кореспонденція рахунків) у бухгалтерському обліку [11]. У ньому за десятковою системою наведені коди (номери) й найменування синтетичних рахунків (рахунків першого порядку) й субрахунків (рахунків другого порядку). Першою цифрою коду визначено клас рахунків, другою номер синтетичного рахунку, третьою номер субрахунку. Контирування документів первинного обліку, ведення регістрів бухгалтерського обліку здійснюється із застосуванням, щонайменше, коду класу й коду синтетичного рахунку.

Субрахунки використовуються підприємствами, виходячи з потреб управління, контролю, аналізу й звітності та можуть ними доповнюватися введенням нових субрахунків (рахунків другого, третього порядків) із збереженням кодів (номерів) субрахунків цього Плану рахунків.

Аналіз фінансово-економічного стану підприємства і керування його фінансами проводиться на основі його фінансових звітів [22]. Метою фінансових звітів є структурована економічна інформація про фінансовий стан, результати діяльності і зміни у фінансовому стані підприємства, що є корисної для менеджменту підприємства у прийнятті ними економічних рішень.

Таблиця 2.1 Призначення основних компонентів фінансової звітності

| Складові фінансової звітності | Зміст | Використання інформації |

| Баланс | Наявність економічних ресурсів, які контролюються підприємством, на дату балансу | Оцінка структури ресурсів підприємства, їх ліквідності та платоспроможності підприємства, прогнозування майбутніх потреб у позиках, оцінка та прогнозування змін в економічних ресурсах, які підприємство, ймовірно, контролюватиме в майбутньому |

| Звіт про фінансові результати | Доходи, витрати та фінансові результати діяльності підприємства за звітний період | Оцінка та прогноз: прибутковості діяльності підприємства, структури доходів та витрат |

| Звіт про власний капітал | Зміни у складі власного капіталу підприємства протягом звітного періоду | Оцінка та прогноз змін у власному капіталі |

| Звіт про рух грошових коштів | Генерування та використання грошових коштів протягом звітного періоду | Оцінка та прогноз операційної, інвестиційної та фінансової діяльності підприємства |

| Примітки | Обрана облікова політика, інформація не наведена безпосередньо у фінансових звітах, але обов’язкова за П(С)БО, додатковий аналіз статей звітності, необхідний для забезпечення її зрозумілості | Оцінка та прогноз: облікової політики, ризиків або непевності, які впливають на підприємство, його ресурси та зобов’язання, діяльності підрозділів підприємства тощо |

З 1 січня 2000 р. на підприємствах України незалежно від форм власності (крім банків і бюджетних установ) впроваджені основні форми фінансової звітності, що відповідають міжнародним стандартам, і використовуються при розрахунках фінансового стану підприємства й акціонерного капіталу :

Форма №1 “Баланс” – звіт про фінансовий стан, що відображає активи, зобов'язання і капітал підприємства на встановлену дату [5].

Форма №2 “Звіт про фінансові результати”, що містить дані про доходи, витрати і фінансові результати діяльності підприємства за звітний і попередній періоди [6].

Форма №3 “Звіт про рух грошових коштів”, що відображає надходження та витрачання коштів у звітному періоді за операційним, інвестиційним і фінансовим напрямками діяльності підприємства [7].

Зміст статей балансу балансу підприємства [5]:

1. У статті "Нематеріальні активи" відображається вартість об'єктів, які віднесені до складу нематеріальних активів згідно з відповідними положеннями (стандартами). У цій статті наводяться окремо первісна та залишкова вартість нематеріальних активів, а також нарахована у встановленому порядку сума зносу. Залишкова вартість визначається як різниця між первісною вартістю і сумою зносу, яка наводиться у дужках.

2. У статті "Незавершене будівництво" відображається вартість незавершених капітальних інвестицій у будівництво, створення, виготовлення, реконструкцію, модернізацію, придбання необоротних активів (включаючи необоротні матеріальні активи, призначені для заміни діючих, і устаткування для монтажу), що здійснюються підприємством, а також авансові платежі для фінансування капітального будівництва.

3. У статті "Основні засоби" наводиться вартість власних та отриманих на умовах фінансового лізингу об'єктів і орендованих цілісних майнових комплексів, які віднесені до складу основних засобів згідно з відповідними положеннями (стандартами). У цій статті також наводиться вартість інших необоротних матеріальних активів.

У цій статті наводяться окремо первісна (переоцінена) вартість, сума зносу основних засобів (у дужках) та їх залишкова вартість. До підсумку балансу включається залишкова вартість, яка визначається як різниця між первісною (переоціненою) вартістю основних засобів і сумою їх зносу на дату балансу.

4. У статті "Довгострокові фінансові інвестиції" відображаються фінансові інвестиції на період більше одного року, а також усі інвестиції, які не можуть бути вільно реалізовані в будь-який момент. У цій статті виділяються фінансові інвестиції, які згідно з відповідними положеннями (стандартами) обліковуються методом участі в капіталі.

5. У статті "Довгострокова дебіторська заборгованість" показується заборгованість фізичних та юридичних осіб, яка не виникає в ході нормального операційного циклу та буде погашена після дванадцяти місяців з дати балансу.

6. У статті "Відстрочені податкові активи" відображається сума податку на прибуток, що підлягає відшкодуванню в наступних періодах унаслідок тимчасової різниці між обліковою та податковою базами оцінки.

7. У статті "Інші необоротні активи" наводяться суми необоротних активів, які не можуть бути включені до наведених вище статей розділу "Необоротні активи".

8. У статті "Виробничі запаси" показується вартість запасів малоцінних та швидкозношуваних предметів, сировини, основних і допоміжних матеріалів, палива, покупних напівфабрикатів і комплектуючих виробів, запасних частин, тари, будівельних матеріалів та інших матеріалів, призначених для споживання в ході нормального операційного циклу.

9. У статті "Незавершене виробництво" показуються витрати на незавершене виробництво і незавершені роботи (послуги), а також вартість напівфабрикатів власного виробництва.

10. У статті "Готова продукція" показуються запаси виробів на складі, обробка яких закінчена та які пройшли випробування, приймання, укомплектовані згідно з умовами договорів із замовниками і відповідають технічним умовам і стандартам. Продукція, яка не відповідає наведеним вимогам (крім браку), та роботи, які не прийняті замовником, показуються у складі незавершеного виробництва.

11. У статті "Товари" показується без суми торгових націнок вартість товарів, які придбані підприємствами для наступного продажу.

12. У статті "Векселі одержані" показується заборгованість покупців, замовників та інших дебіторів за відвантажену продукцію (товари), інші активи, виконані роботи та надані послуги, яка забезпечена векселями

13. У статті "Дебіторська заборгованість за товари, роботи, послуги" відображається заборгованість покупців або замовників за надані їм продукцію, товари, роботи або послуги (крім заборгованості, яка забезпечена векселем). У підсумок балансу включається чиста реалізаційна вартість, яка визначається шляхом вирахування з дебіторської заборгованості резерву сумнівних боргів. Сума резерву сумнівних боргів наводиться у дужках.

14. У статті "Дебіторська заборгованість за розрахунками з бюджетом" показується дебіторська заборгованість фінансових і податкових органів, а також переплата за податками, зборами та іншими платежами до бюджету.

15. У статті "Дебіторська заборгованість за виданими авансами" показується сума авансів, наданих іншим підприємствам у рахунок наступних платежів.

16. У статті "Дебіторська заборгованість з нарахованих доходів" показується сума нарахованих дивідендів, процентів, роялті тощо, що підлягають надходженню.

17. У статті "Дебіторська заборгованість із внутрішніх розрахунків" показується заборгованість пов'язаних сторін та дебіторська заборгованість із внутрішньовідомчих розрахунків.

18. У статті "Інша поточна дебіторська заборгованість" показується заборгованість дебіторів, яка не може бути включена до інших статей дебіторської заборгованості та яка відображається у складі оборотних активів.

19. У статті "Поточні фінансові інвестиції" відображають фінансові інвестиції на строк, що не перевищує один рік, які можуть бути вільно реалізовані в будь-який момент (крім інвестицій, які є еквівалентами грошових коштів).

20. У статті "Грошові кошти та їх еквіваленти" відображаються кошти в касі, на поточних та інших рахунках у банках, які можуть бути використані для поточних операцій, а також еквіваленти грошових коштів. У цій статті окремо наводяться кошти в національній та іноземній валютах. Кошти, які не можна використати для операцій протягом одного року, починаючи з дати балансу або протягом операційного циклу внаслідок обмежень, слід виключати зі складу оборотних активів та відображати як необоротні активи.

21. У статті "Інші оборотні активи" відображаються суми оборотних активів, які не можуть бути включені до наведених вище статей розділу "Оборотні активи".

36. У складі витрат майбутніх періодів відображаються витрати, що мали місце протягом поточного або попередніх звітних періодів, але належать до наступних звітних періодів.

22. У статті "Статутний капітал" наводиться зафіксована в установчих документах загальна вартість активів, які є внеском власників (учасників) до капіталу підприємства. Підприємства, для яких не передбачена фіксована сума статутного капіталу, відображають у цій статті суму фактичного внеску власників до статутного капіталу підприємства.

23. У статті "Пайовий капітал" наводиться сума пайових внесків членів спілок та інших підприємств, що передбачена установчими документами.

24. У статті "Додатковий вкладений капітал" акціонерні товариства показують суму, на яку вартість реалізації випущених акцій перевищує їхню номінальну вартість. Інші підприємства відображають у цій статті суму капіталу, який вкладено засновниками понад статутний капітал.

25. У статті "Інший додатковий капітал" відображаються сума дооцінки необоротних активів, вартість необоротних активів, безкоштовно отриманих підприємством від інших юридичних або фізичних осіб, та інші види додаткового капіталу.

26. У статті "Резервний капітал" наводиться сума резервів, створених, відповідно до чинного законодавства або установчих документів, за рахунок нерозподіленого прибутку підприємства.

27. У статті "Нерозподілений прибуток (непокритий збиток)" відображається або сума прибутку, або сума непокритого збитку. Сума непокритого збитку наводиться в дужках та вираховується при визначенні підсумку власного капіталу.

28. У статті "Неоплачений капітал" відображається сума заборгованості власників (учасників) за внесками до статутного капіталу. Ця сума наводиться в дужках і вираховується при визначенні підсумку власного капіталу.

29. У статті "Вилучений капітал" господарські товариства відображають фактичну собівартість акцій власної емісії або часток, викуплених товариством у його учасників. Сума вилученого капіталу наводиться в дужках і підлягає вирахуванню при визначенні підсумку власного капіталу.

30. У складі забезпечень наступних витрат і платежів відображаються нараховані у звітному періоді майбутні витрати та платежі (витрати на оплату майбутніх відпусток, гарантійні зобов'язання тощо), величина яких на дату складання балансу може бути визначена тільки шляхом попередніх (прогнозних) оцінок, а також залишки коштів цільового фінансування і цільових надходжень, які отримані з бюджету та інших джерел.

31. Підприємства, які відповідно до законодавства є страховиками, у вписуваному рядку 415 наводять суму страхових резервів, у вписуваному рядку 416 наводять у дужках суму часток перестраховиків у страхових резервах, різниця між якими включається до підсумку розділу балансу.

32. У статті "Довгострокові кредити банків" показується сума заборгованості підприємства банкам за отриманими від них позиками, яка не є поточним зобов'язанням.

33. У статті "Інші довгострокові фінансові зобов'язання" наводиться сума довгострокової заборгованості підприємства щодо зобов'язання із залучення позикових коштів (крім кредитів банків), на які нараховуються відсотки.

34. У статті "Відстрочені податкові зобов'язання" показується сума податків на прибуток, що підлягають сплаті в майбутніх періодах внаслідок тимчасової різниці між обліковою та податковою базами оцінки.

35. У статті "Інші довгострокові зобов'язання" показується сума довгострокових зобов'язань, які не можуть бути включені до інших статей розділу "Довгострокові зобов'язання".

36. У статті "Короткострокові кредити банків" відображається сума поточних зобов'язань підприємства перед банками за отриманими від них позиками.

37. У статті "Поточна заборгованість за довгостроковими зобов'язаннями" показується сума довгострокових зобов'язань, яка підлягає погашенню протягом дванадцяти місяців з дати балансу.

38. У статті "Векселі видані" показується сума заборгованості, на яку підприємство видало векселі на забезпечення поставок (робіт, послуг) постачальників, підрядчиків та інших кредиторів.

39. У статті "Кредиторська заборгованість за товари, роботи, послуги" показується сума заборгованості постачальникам і підрядчикам за матеріальні цінності, виконані роботи та отримані послуги (крім заборгованості, забезпеченої векселями).

40. У статті "Поточні зобов'язання за одержаними авансами" відображається сума авансів, одержаних від інших осіб у рахунок наступних поставок продукції, виконання робіт (послуг).

41. У статті "Поточні зобов'язання із розрахунків з бюджетом" показується заборгованість підприємства за усіма видами платежів до бюджету, включаючи податки з працівників підприємства.

42. У статті "Поточні зобов'язання з позабюджетних платежів" показується заборгованість за внесками до позабюджетних фондів, передбачених чинним законодавством.

43. У статті "Поточні зобов'язання зі страхування" відображається сума заборгованості за відрахуваннями до пенсійного фонду, на соціальне страхування, страхування майна підприємства та індивідуальне страхування його працівників.

44. У статті "Поточні зобов'язання за розрахунками з оплати праці" відображається заборгованість підприємства з оплати праці, включаючи депоновану заробітну плату.

45. У статті "Поточні зобов'язання за розрахунками з учасниками" відображається заборгованість підприємства його учасникам (засновникам), пов'язана з розподілом прибутку (дивіденди тощо) і формуванням статутного капіталу.

46. У статті "Поточні зобов'язання із внутрішніх розрахунків" відображається заборгованість підприємства пов'язаним сторонам та кредиторська заборгованість з внутрішньовідомчих розрахунків.

47. У статті "Інші поточні зобов'язання" відображаються суми зобов'язань, які не можуть бути включеними до інших статей, наведених у розділі "Поточні зобов'язання".

48. До складу доходів майбутніх періодів включаються доходи, отримані протягом поточного або попередніх звітних періодів, які належать до наступних звітних періодів.

Досліджуєма в курсовій роботі операційна діяльність підприємства – це основна діяльність підприємства, а також інші види діяльності, які не є інвестиційною чи фінансовою діяльністю [6].

Фінансові статті (регістри) операційної діяльності підприємства для дослідження ефективності операційної діяльності підприємства доцільно розподіляти згідно технології бухгалтерського обліку [6] наступним чином:

1. Стаття "Доход (виручка) від реалізації продукції (товарів, робіт, послуг)", в якому відображається загальний доход (виручка) від реалізації продукції, товарів, робіт або послуг, тобто без вирахування наданих знижок, повернення проданих товарів та непрямих податків (податку на додану вартість, акцизного збору тощо).

2. Стаття "Податок на додану вартість", в якому відображається сума податку на додану вартість, яка включена до складу доходу (виручки) від реалізації продукції (товарів, робіт, послуг).

3. Стаття "Акцизний збір" підприємства платники акцизного збору відображають суму, яка врахована у складі доходу (виручки) від реалізації продукції (товарів, робіт, послуг).

4. Стаття «інших збори або податки з обороту», зокрема, у цьому регістрі відображаються належні до сплати безпосередньо Пенсійному фонду України збори на обов'язкове державне пенсійне страхування з торгівлі ювелірними виробами із золота (крім обручок), платини і дорогоцінного каміння, надання послуг стільникового рухомого зв'язку. У цьому регістрі підприємства платники відповідного податку, збору (обов'язкового платежу) наводять належні до сплати суми податку з реклами, збору на розвиток виноградарства, садівництва і хмелярства, рентної плати за нафту, природний газ і газовий конденсат тощо.

5. У статті "Інші вирахування з доходу" відображаються надані знижки, повернення товарів та інші суми, що підлягають вирахуванню з доходу (виручки) від реалізації продукції (товарів, робіт, послуг) без непрямих податків. Зокрема у цій статті відображають одержані підприємством від інших осіб суми доходів, що за договорами належать комітентам, принципалам тощо.

6. Стаття «Чистий доход (виручка) від реалізації продукції (товарів, робіт, послуг)» визначається шляхом вирахування з доходу (виручки) від реалізації продукції (товарів, робіт, послуг) відповідних податків, зборів, знижок тощо.

7. У статті "Собівартість реалізованої продукції (товарів, робіт, послуг)" показується виробнича собівартість реалізованої продукції (робіт, послуг) та/або собівартість реалізованих товарів. Собівартість реалізованої продукції (товарів, робіт, послуг) визначається згідно з положеннями (стандартами) бухгалтерського обліку 9 "Запаси" , 16 "Витрати".

8. Валовий прибуток (збиток) від реалізації розраховується як різниця між чистим доходом від реалізації продукції (товарів, робіт, послуг) і собівартістю реалізованої продукції (товарів, робіт, послуг).

9. У статті "Інші операційні доходи" відображаються суми інших доходів від операційної діяльності підприємства: доход від операційної оренди активів; доход від операційних курсових різниць; відшкодування раніше списаних активів; доход від реалізації оборотних активів (крім фінансових інвестицій) тощо.

10. У статті "Адміністративні витрати" відображаються загальногосподарські витрати, пов'язані з управлінням та обслуговуванням підприємства.

11. У статті "Витрати на збут" відображаються витрати підприємства, пов'язані з реалізацією продукції (товарів) витрати на утримання підрозділів, що займаються збутом продукції (товарів), рекламу, доставку продукції споживачам тощо.

12. У статті "Інші операційні витрати" відображаються собівартість реалізованих виробничих запасів; відрахування на створення резерву сумнівних боргів і суми списаної безнадійної дебіторської заборгованості відповідно до пункту 11 Положення (стандарту) бухгалтерського обліку 10 "Дебіторська заборгованість", втрати від знецінення запасів; втрати від операційних курсових різниць; визнані економічні санкції; відрахування для забезпечення наступних операційних витрат, а також усі інші витрати, що виникають в процесі операційної діяльності підприємства (крім витрат, що включаються до собівартості продукції, товарів, робіт, послуг).

13. У статті «Прибуток (збиток) від операційної діяльності» визначається як алгебраїчна сума валового прибутку (збитку), іншого операційного доходу, адміністративних витрат, витрат на збут та інших операційних витрат.

2.2 Оцінка і аналіз операційної діяльності підприємства ВАТ “Дніпропетровськгаз» у 2005 2007 роках з використанням основних елементів звітності

Досліджуєме відкрите акціонерне товариства по газопостачанню та газифікації "ДНІПРОПЕТРОВСЬКГАЗ" (далі ВАТ "ДНІПРОПЕТРОВСЬКГАЗ") ліцензіат з розподілу природного і нафтового газу та з постачання природного газу за регульованим тарифом, при одночасному провадженні ним інших, крім ліцензованих, видів діяльності [33], створене наказом Державного Комітету по нафті і газу „Держкомнафтогаз" від 11 березня 1994 р. за №104 та на виконання Указу Президента України від 16.06.1993 р. №210/93 „Про корпоратизацію підприємств" на базі Державного підприємства по газопостачанню та газифікації „Дніпропетровськгаз" (1995 р.)

Основні напрямки діяльності підприємства:

· Придбання, збут, транспортування природного газу розподільчими трубопроводами;

· Придбання і реалізація вуглеводневого зрідженого газу;

· Реалізація стислого газу через мережу автозаправок;

ВАТ “Дніпропетровськгаз” підпорядковане Національній акціонерній компанії “Нафтогаз України”, яка є власником 51% акцій підприємства [121].

Між Дочірнєю компанією „Газ України” Національної акціонерної компанії „Нафтогаз України” (компанія) та ВАТ „Дніпропетровськгаз” (користувач) укладено угоду №04/01821 від 28.12.01р. про користування державним майном, яке не підлягає приватизації, а саме: розподільні газові мережі, споруди на них, транспортні засоби спеціального призначення та інше державне майно, яке передано НАК „Нафтогаз України” у користування згідно з постановою КМУ від 25.05.98р. №747 „Про утворення НАК „Нафтогаз України”. Загальна вартість майна, яка передана згідно акту прийманняпередачі від 28.12.01р. складає 161 787 000,00 грн.

Статутний фонд ВАТ “Дніпропетровськгаз” відповідно до установчих документів складає 2 455 902 грн., розподілений на 861 720 простих іменних акцій номінальною вартістю 2,85 грн кожна. Загальна кількість акціонерів становить 12,5 тис.осіб.

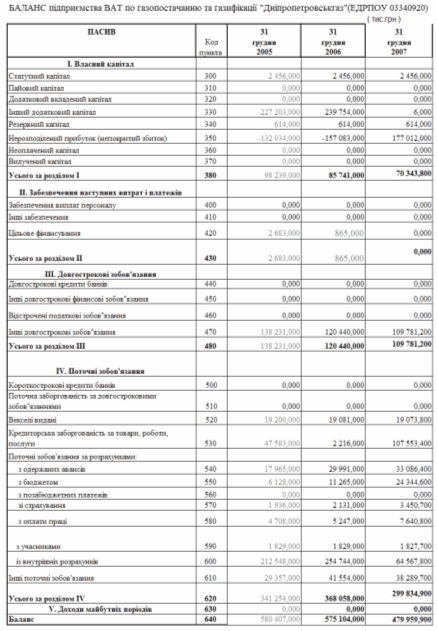

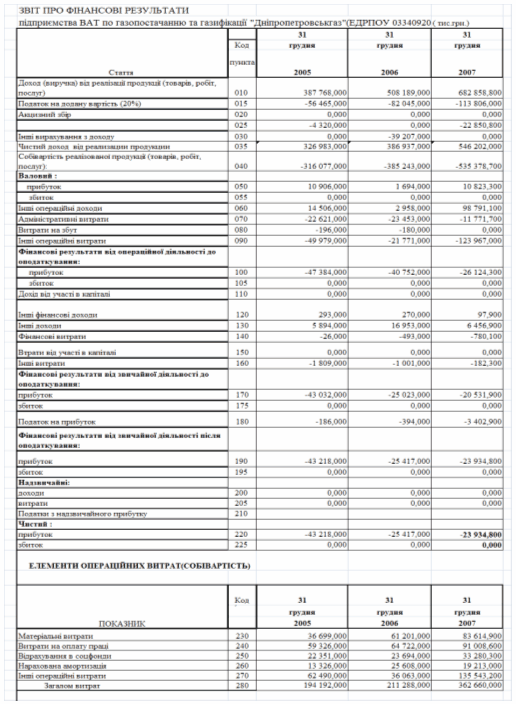

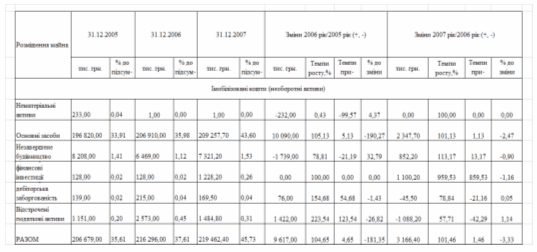

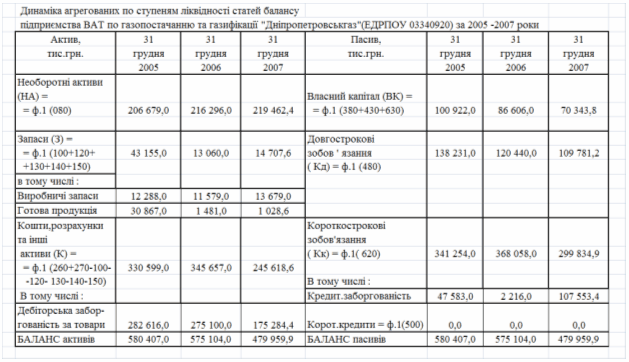

У додатку А приведена динаміка статей балансу ВАТ «Дніпропетровськгаз» за 2005 2007 роки, у додатку Б динаміка статей звітів про фінансові результати за 2005 2007 роки.

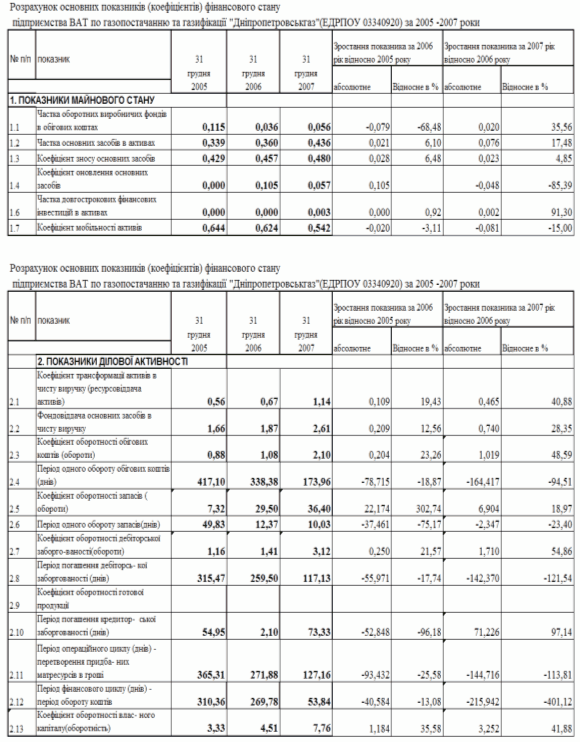

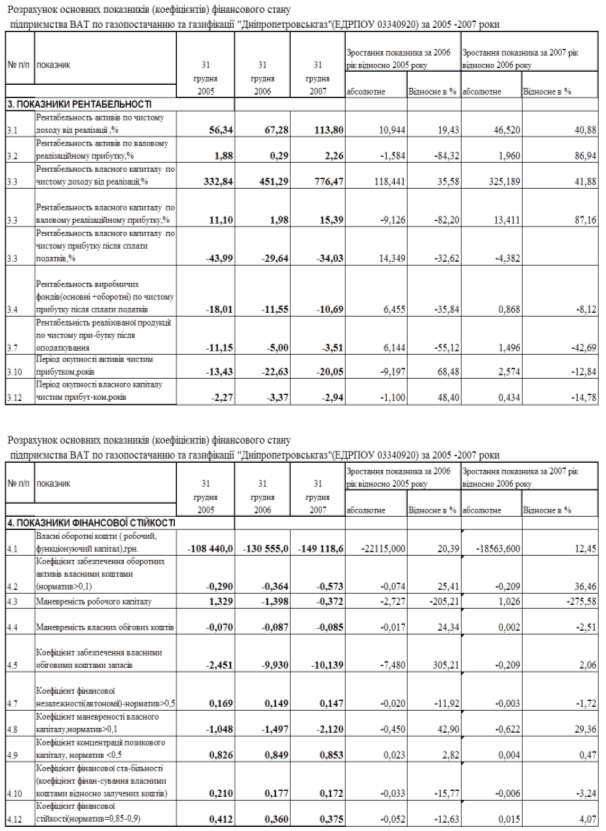

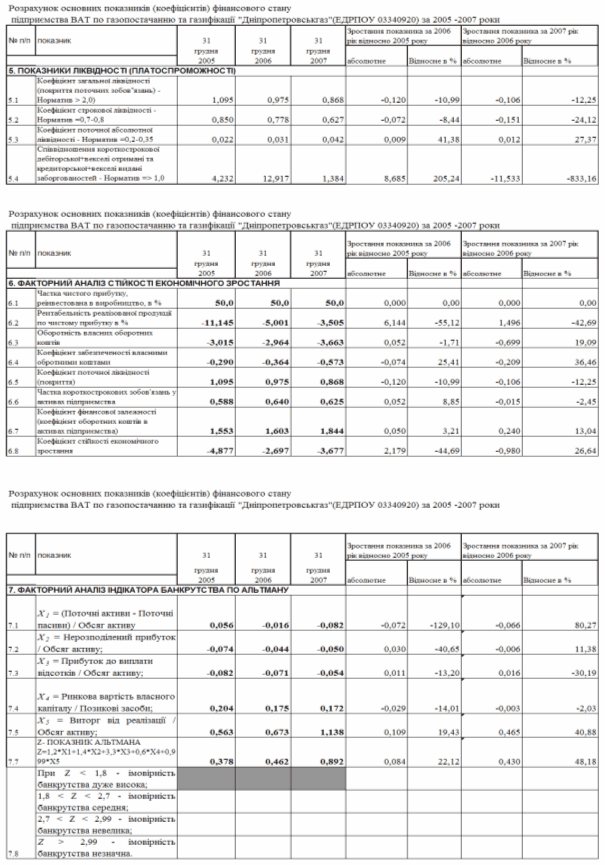

У додатку Г наведені результати розрахунку показників фінансового стану підприємства, проведені за алгоритмами роботи [20].

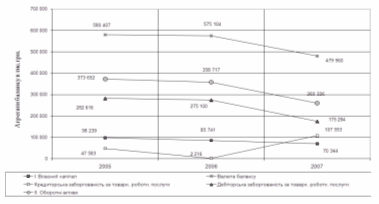

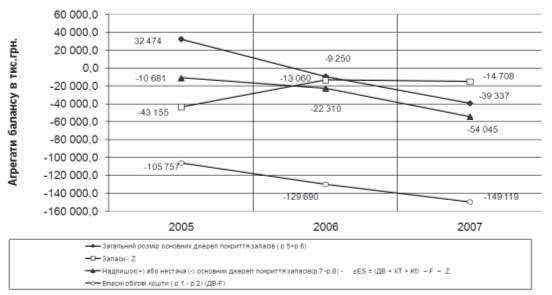

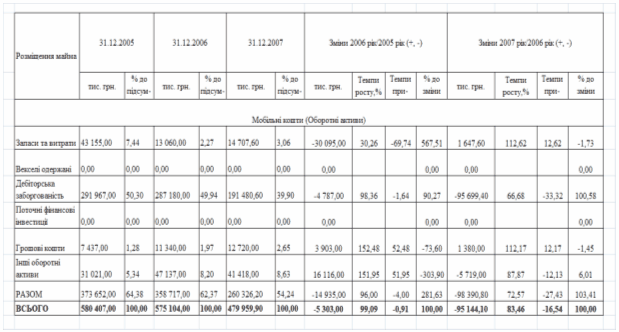

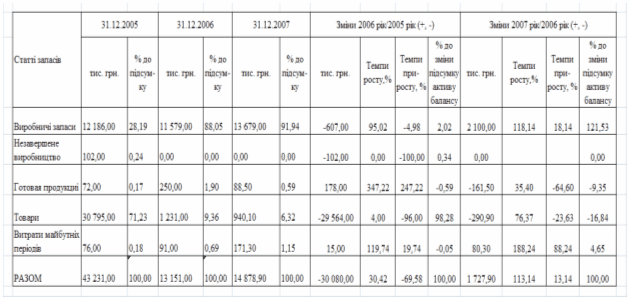

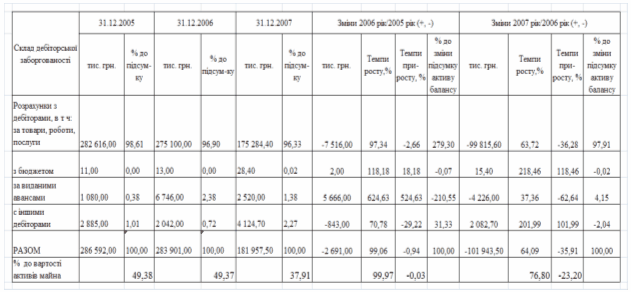

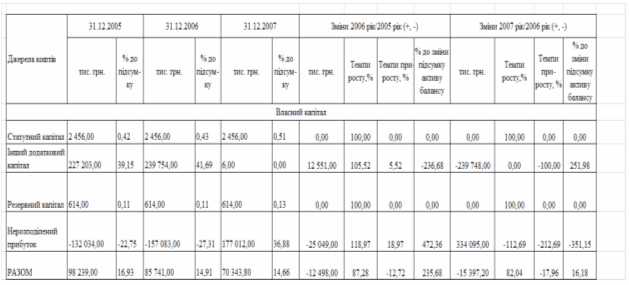

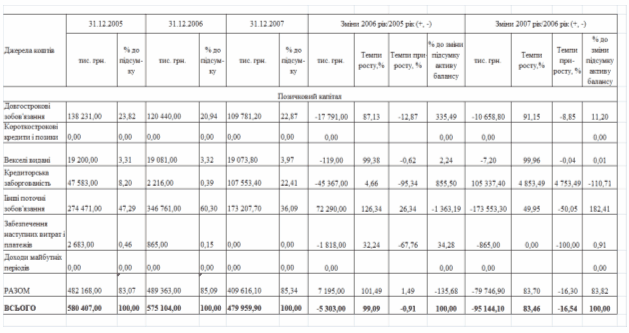

В таблицях додатку В та на рис.2.1 –2.5 наведені результати аналізу динаміки росту статей балансу та зміни в структурі статей активів та пасивів балансу ВАТ «Дніпропетровськгаз» за 2005 2007 роки.

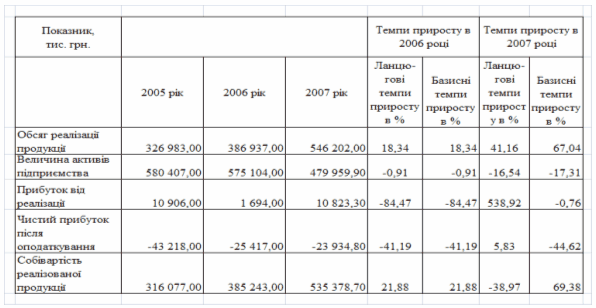

Як показує аналіз графіків рис.2.1 – 2.5 за 2005 –2007 роки:

обсяги валюти балансу ВАТ «Дніпропетровськгаз» зменшились з рівня 580 407 млн.грн. (2005) до 479 560 млн.грн. (2007), при цьому темп негативного приросту становив 0,91% у 2006 році та 16,54% у 2007 році;

обсяги власних коштів в балансі ВАТ «Дніпропетровськгаз» за рахунок погашення накопичених збитків резервами додаткового капіталу зменшились з рівня 98 239,0 млн.грн. (2005) до 70 343,8 млн.грн. (2007), при цьому темп негативного приросту становив 12,72 % у 2006 році та 17,96% у 2007 році;

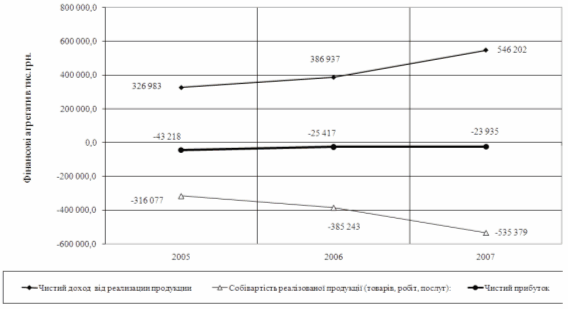

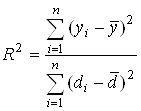

обсяги чистого доходу від реалізації продукції ВАТ «Дніпропетровськгаз» зросли з рівня 326 983 млн.грн. (2005) до 546 202 млн.грн. (2007), при цьому темп приросту становив 18,34 % у 2006 році та 41,16% у 2007 році;

обсяги чистого прибутку після оподаткування ВАТ «Дніпропетровськгаз» зросли з збиткового рівня 43 218 млн.грн. (2005) до меншого збиткового рівня 23 934,8 млн.грн. (2007), при цьому темп приросту становив 41,19 % у 2006 році та 5,8% у 2007 році;

Важливим етапом аналізу фінансового стану підприємства є зіставлення темпів приросту активів з темпами приросту фінансових результатів виторгу або прибутку від реалізації продукції.

Так система стійкого розвитку підприємства (у світовій практиці “золоте правило економіки підприємства”) оцінюється співвідношенням темпів росту абсолютних рівнів балансового прибутку (ТРБ), обсягу реалізації продукції (ТN) та суми активів балансу (ТВ) [13]:

ТРБ>TN>TB>100% (2.1)

Як показують вищенаведені результати, в ВАТ «Дніпропетровськгаз» :

у 2006 роках співвідношення “золотого правила” не виконуються, оскільки темп приросту валюти балансу є негативним при збитковій роботі підприємства .

2006 (темпи приросту) 41,19% > +18,34% > 0,91% > 0%

у 2007 роках співвідношення “золотого правила” не виконуються, оскільки темп приросту валюти балансу є негативним при збитковій роботі підприємства .

2007 (темпи приросту) +5,8% > +41,6% > 16,54% > 0%

Тобто система розвитку підприємства ВАТ «Дніпропетровськгаз» може бути охарактеризована за результатами 20062007 року як нестійка за класичним «золотим правилом» співвідношення основних показників росту підприємства.

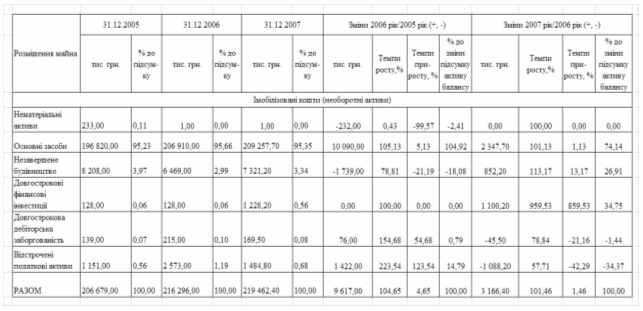

Як показує аналіз даних таблиць Додатку Д та графіків рис.2.1 –2.5 за 2005 –2007 роки:

структурна частка необоротних активів в валюті балансу з рівня 35,61% у 2005 році зросла до рівня 45,73% у 2007 році за рахунок зростання структурної частки основних засобів з рівня 33,9% у 2005 році до рівня 43,6% у 2007 році (з рівня 196 820 млн.грн.(2005) до 209 257 млн.грн.(2007));

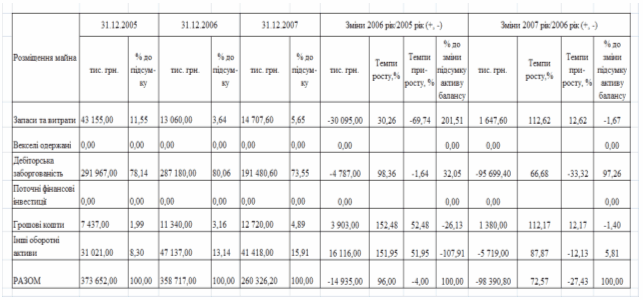

в структурі оборотних активів підприємства:

1) структурна частка запасів в валюті балансу з рівня 7,44% у 2005 році знизилась до рівня 3,06% у 2007 році;

2) структурна частка дебіторської заборгованості в валюті балансу з рівня 50,3% у 2005 році знизилась до рівня 39,9% у 2007 році;

3) структурна частка готівкових грошей в валюті балансу з рівня 1,28% у 2005 році зросла до рівня 2,65% у 2007 році;

Таким чином, падіння структурної частки запасів та дебіторської заборгованості в валюті активів балансу зумовлене у 2005 2007 роках зростанням структурної частки необоротних активів.

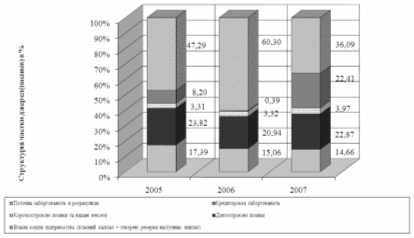

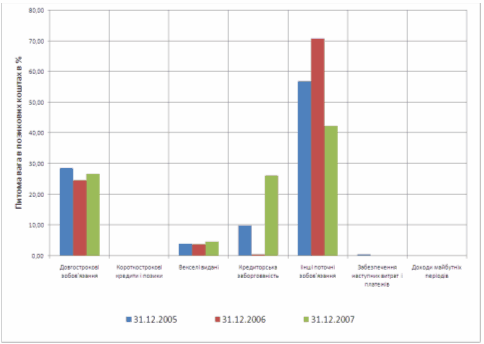

в структурі джерел (пасивів) підприємства:

1) структурна частка власних коштів в валюті балансу з рівня 16,93% у 2005 році зменшилась до рівня 14,66% у 2007 році за рахунок збитковості роботи підприємства та покриття збитків резервами капіталу;

2) структурна частка власних оборотних коштів(за мінусом імобілізованих в необоротних активах) в валюті балансу з негативного рівня 18,2% у 2005 році знизилась до негативного рівня 31,1% у 2007 році, тобто у підприємства немає власних оборотних коштів і навіть джерелами необоротних активів є позикові кошти, що робить підприємство малоліквідним;

3) структурна частка кредиторської заборгованості в валюті балансу з рівня 8,2% у 2005 році зросла до рівня 22,4% у 2007 році, що свідчить про розширення використання підприємством комерційного кредиту постачальників, ;

4) структурна частка довгострокових позик в валюті балансу з рівня 23,8% у 2005 році дещо знизилась до рівня 22,9% у 2007 році та є основним джерелом для придбання оновлених основних засобів підприємства;

5) структурна частка поточної заборгованості в валюті балансу з рівня 47,3% у 2005 році зросла до рівня 60,3% у 2006 році та знизилась до рівня 36,1% у 2007 році.

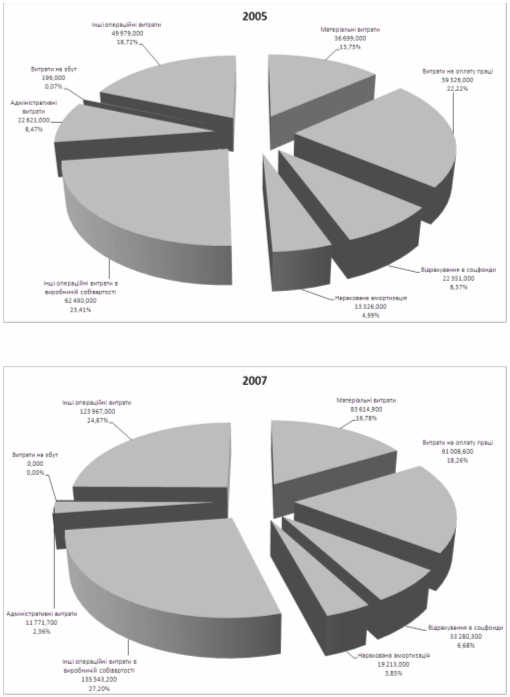

Як показує аналіз даних, наведених на рис.2.5 , динаміка структури операційних витрат в собівартості виробництва продукції ВАТ «Дніпропетровськгаз» у 2005 –2007 роках характеризується:

підвищенням структурної частки матеріальних витрат з рівня 13,75% у 2005 році до рівня 16,78 % у 2007 році;

зниженням структурної частки витрат на оплату праці з рівня 30,59% (22,22%+8,37%) у 2005 році до рівня 24,94% (18,26%+6,68%) у 2007 році.

Рис.2.1. – Динаміка змін абсолютних обсягів характерних агрегатів балансу ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.2. – Структура активів ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.3. – Структура джерел (пасивів) ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.4. – Динаміка абсолютних обсягів доходів, витрат та чистого прибутку ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.5. – Динаміка структури витрат в ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.6. – Динаміка структури позикового капіталу в ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Як показує аналіз графіків рис.2.6, основними джерелами позикового капіталу в ВАТ «Дніпропетровськгаз» є довгострокові кредити та поточні кошти в розрахунках.

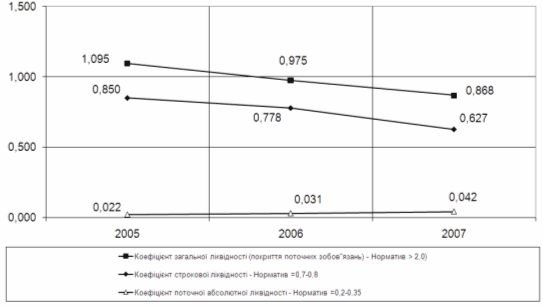

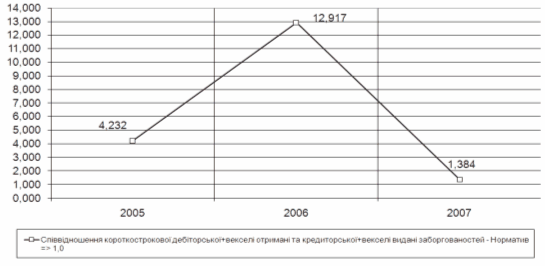

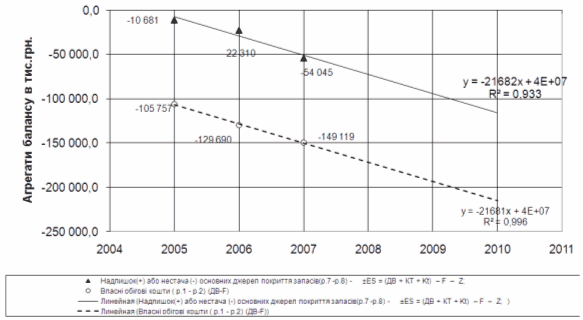

Як показує аналіз даних, наведених на рис.2.7, динаміка показників ліквідності та фінансової стійкості ВАТ «Дніпропетровськгаз» у 2005 –2007 роках характеризується:

хронічною нестачею високоліквідних готівкових коштів та відповідними значеннями коефіцієнта моментальної ліквідності на рівні 0,022 (2005 рік) – 0,042(2007 рік), що на порядок нижче вимог нормативного діапазону значень не менше 0,25 – 0,3;

поступовим зниженням обсягів високоліквідних та короткострокових готівкових коштів та відповідними зниженням рівня коефіцієнта строкової ліквідності з 0,85 (2005 рік) – 0,63(2007 рік) при нормативному значенні не менше 0,7 – 0,8;

поступовим зниженням обсягів ліквідних коштів та відповідним зниженням рівня коефіцієнта загальної ліквідності з рівня 1,095 (2005 рік) до рівня 0,868(2007 рік) при нормативному значенні не менше 1,5 – 2,0, що відмічалось вище в аналізі як невідповідність власного та довгострокового капіталу і обсягів необоротних коштів;

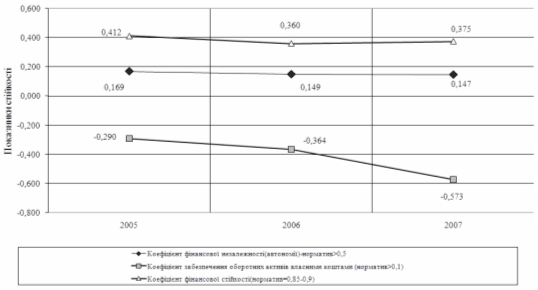

знаходження показника фінансової незалежності (автономії) у 2005 2007 роках в діапазоні 0,15 – 0,17, що не відповідає вимогам до стійкого функціонування підприємства (коефіцієнт автономії > 0,5) та , одночасно, фіксує занадто великий рівень застосування фінансового важеля залучених поточних коштів в розрахунках, що може спричинити неплатоспроможність та ризик банкрутства підприємства за вимогами кредиторів;

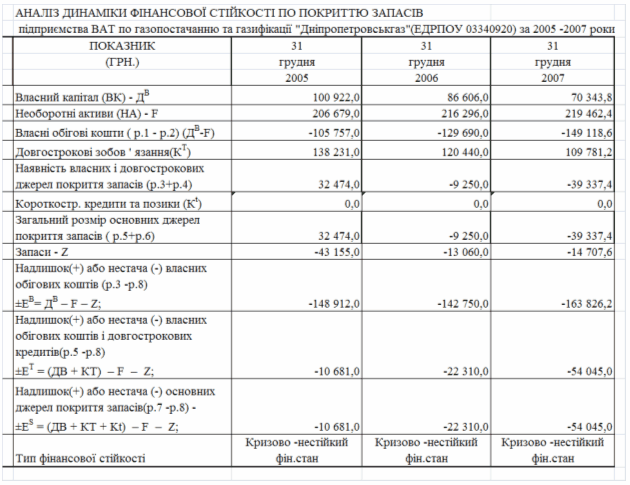

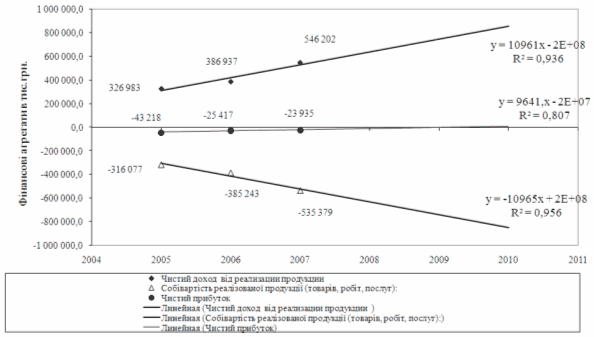

– хронічна нестача джерел покриття запасів (рис.2.13), що характеризується кризовим станом стійкості по покриттю запасів, при цьому весь власний капітал імобілізований в необоротних коштах активів балансу, а для придбання запасів використовується весь залучений та поточний капітал підприємства (кошти в розрахунках). Це відповідає хронічній нестачі ліквідних коштів в моментальному та строковому діапазонах діяльності.

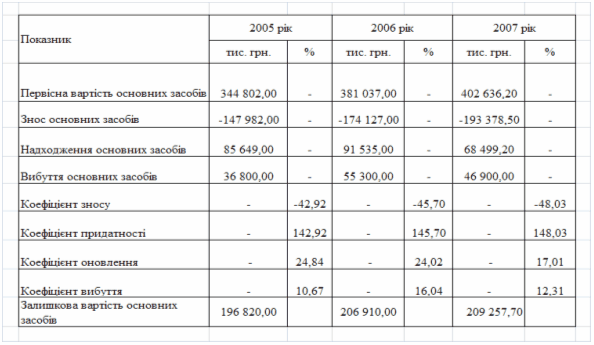

Як показує аналіз даних, наведених в таблицях додатку Д, динаміка показників ефективності управління активами, ділової активності по оборотності активів та рентабельності роботи підприємства ВАТ «Дніпропетровськгаз» у 2005 – 2007 роках характеризується:

підтримкою рівня зношеності основних засобів за рахунок своєчасного ремонту та оновлення на рівні 0,43 (2005 рік) 0,48(2007 рік), що дозволяє характеризувати стан основних засобів, як – “середнього рівня зношеності”;

систематичним підвищенням рівня трансформації активів в виручку від реалізації з 0,56 у 2005 році до рівня 1,14 у 2007 році, що свідчить про інтенсивний характер експлуатації активів та розвитку підприємства;

систематичним підвищенням рівня фондовіддачі основних засобів в виручку від реалізації з 1,66 у 2005 році до рівня 2,61 у 2007 році, що свідчить про інтенсивний характер експлуатації основних засобів на підприємстві;

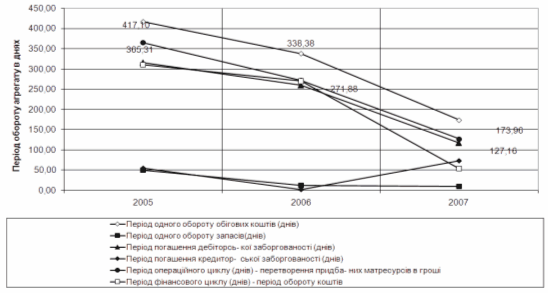

зниженням на 15 – 20% періоду обороту основних агрегатів активів підприємства у 2006 році відносно рівня 2005 року та подальшим зниженням на 3540% періоду обороту активів у 2007 році відносно рівня 2006 року, що свідчить про зростання рівня ділової активності підприємства при зростанні обсягів валюти балансу (рис.2.9);

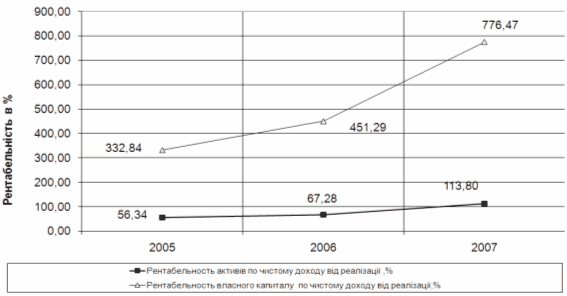

постійним зростанням рівня рентабельності власного капіталу по чистому доходу від реалізації продукції з рівня 332,8% у 2005 році до рівня 776,5% у 2007 році;

постійним зростанням рівня рентабельності активів по чистому доходу від реалізації продукції з рівня 56,3% у 2005 році до рівня 113,8% у 2007 році;

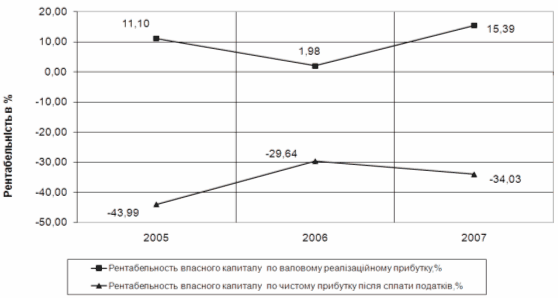

зниженням рівня реалізаційної рентабельності власного капіталу з рівня 11,1% (2005 рік) до 1,98%(2006 рік) та зростанням до 15,4% (2007 рік);

негативним рівнем рентабельності активів та власного капіталу по чистому прибутку після оподаткування внаслідок збитковості операційної діяльності (рис.2.12);

Таким чином, проведена економічна діагностика фінансового стану підприємства ВАТ «Дніпропетровськгаз» по результатам діяльності за 2005 – 2007 роки показує, що основними проблемами фінансового стану підприємства є наступні:

- ризиково низький рівень загальної, строкової та моментальної ліквідності, що створює проблеми з платоспроможністю підприємства та проблеми своєчасності розрахунків з кредиторами;

- незабезпеченістю джерелами покриття придбаних виробничих запасів, що приводить до їх надмірного об’єму в умовах відсутності необхідних обсягів власних оборотних коштів, вкладених в основні засоби;

- низький рівень автономності (надмірне використання фінансового важеля позикових коштів) та використання в якості основних позичкових джерел поточних авансових платежів покупців продукції, що не є класичними джерелами покриття виробничих запасів.

Рис.2.7. Аналіз ліквідності балансу підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.8. Аналіз співвідношення дебіторської та кредиторської заборгованостей підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.9. Аналіз оборотності основних оборотних агрегатів балансу підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.10. Аналіз фінансової незалежності підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.11. Аналіз рентабельності активів та власного капіталу по чистому доходу від реалізації продукції підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.12. Аналіз рентабельності активів та власного капіталу по чистому прибутку підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

Рис.2.13. Аналіз фінансової стійкості по покриттю запасів підприємства ВАТ «Дніпропетровськгаз» у 2005 –2007 роках

РОЗДІЛ 3. ЕКОНОМІЧНІ МОДЕЛІ В ПРОГНОЗУВАННІ ПОКАЗНИКІВ ФІНАНСОВОЇ ЗВІТНОСТІ ПІДПРИЄМСТВА

Прогнозування фінансово-економічних результатів операційної діяльності ВАТ «Дніпропетровськгаз» в курсовому дослідженні виконано з застосуванням кореляційно-регресійних економіко-математичних моделей, які спираються на наступні умови:

- на найближчі 23 роки основні фактори впливу зовнішнього та внутрішнього середовища на характеристики діяльності підприємства залишаться на рівні базових 2005 2007 років;

- підприємство на протязі прогнозуємого періоду не приймає ніяких додаткових управлінських та економічних рішень по введенню додаткових факторів впливу на характеристики діяльності.

На основі даних спостережень основних показників

діяльності ВАТ «Дніпропетровськгаз», наведених в розділі 2, будуються лінійні

одновимірні Y=f (X1) регресійні моделі, яка встановлюють залежність рівня

основних прогнозуємих характеристик підприємства ![]() від

суми показників факторів впливу в часі

від

суми показників факторів впливу в часі ![]() ,

(

,

(![]() , n – кількість періодів,

що розглядаються) в цей період [21].

, n – кількість періодів,

що розглядаються) в цей період [21].

Одновимірна лінійна регресійна модель представляється як:

![]() , (3.1)

, (3.1)

де ![]() –

постійна складова доходу

–

постійна складова доходу ![]() (початок

відліку);

(початок

відліку);

![]() – коефіцієнт регресії;

– коефіцієнт регресії;

![]() – відхилення фактичних

значень доходу

– відхилення фактичних

значень доходу ![]() від оцінки

(математичного сподівання)

від оцінки

(математичного сподівання) ![]() середньої

величини доходу в ітий період.

середньої

величини доходу в ітий період.

Існують різні способи оцінювання

параметрів регресії. Найпростішим, найуніверсальнішим є метод найменших

квадратів [16]. За цим методом параметри визначаються виходячи з умови, що

найкраще наближення, яке мають забезпечувати параметри регресії, досягається,

коли сума квадратів різниць ![]() між

фактичними значеннями прогнозує мого параметра та його оцінками є мінімальною,

що можна записати як

між

фактичними значеннями прогнозує мого параметра та його оцінками є мінімальною,

що можна записати як

. (3.2)

. (3.2)

Відмітимо, що залишкова варіація

(3.2) є функціоналом ![]() від параметрів

регресійного рівняння:

від параметрів

регресійного рівняння:

(3.3)

(3.3)

За методом найменших квадратів

параметри регресії ![]() і

і ![]() є розв’язком системи двох

нормальних рівнянь [16]:

є розв’язком системи двох

нормальних рівнянь [16]:

, (3.4)

, (3.4)

.

.

Середньоквадратична помилка регресії, знаходиться за формулою

, (3.5)

, (3.5)

Коефіцієнт детермінації для даної моделі

(3.6)

(3.6)

повинен дорівнювати : ![]() >0,75

– сильний кореляційний зв’зок, 0,36>

>0,75

– сильний кореляційний зв’зок, 0,36>![]() >0,75

кореляційний зв’язок середньої щільності;

>0,75

кореляційний зв’язок середньої щільності; ![]() <0,36

кореляційній зв’язок низької щільності [16].

<0,36

кореляційній зв’язок низької щільності [16].

На рис.3.1 – 3.4 наведені результати прогнозування основних характеристик діяльності ВАТ «Дніпропетровськгаз» на період 2008 2010 роки, виконані з застосуванням вбудованих програмних модулів «електронних таблиць» EXCEL2007 (модуль статистичний аналіз даних та прогнозування) [24]:

- Прогнозування обсягів реалізації, собівартості та чистого прибутку ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно – регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійна модель прогнозу) – рис.3.1;

- Прогнозування рівня рентабельності власного капіталу ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно –регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійні та нелінійні моделі прогнозу) – рис.3.2;

- Прогнозування обсягів дефіциту джерел покриття запасів в ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно –регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійна модель прогнозу) – рис.3.3;

- Прогнозування обсягів дефіциту ліквідності в ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно –регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійна модель прогнозу) – рис.3.4.

Рис.3.1. Прогнозування обсягів реалізації, собівартості та чистого прибутку ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно –регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійна модель прогнозу)

Рис.3.2. Прогнозування рівня рентабельності власного капіталу ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно –регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійні та нелінійні моделі прогнозу)

Рис.3.3. Прогнозування обсягів дефіциту джерел покриття запасів в ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно – регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійна модель прогнозу)

Рис.3.4. Прогнозування обсягів дефіциту ліквідності в ВАТ «Дніпропетровськгаз» на період 2008 2010 років на основі кореляційно –регресійної економіко-математичної моделі діяльності ВАТ у 2005 2007 роках (лінійна модель прогнозу)

Як показують результати прогнозування, якщо не впровадити антикризові заходи, то негативні ефекти в діяльності ВАТ «Дніпропетровськаз», відмічені за результатами економічної діагностики, проведеної в розділі 2, мають прогнозну тенденція до погіршання, тобто:

- очікується подальше зниження рівнів ліквідності підприємства до рівня критичної неліквідності;

- очікується подальше зниження рівня покриття виробничих запасів всіма видами джерел пасивів, що веде підприємство до рівня критичної межі нестійкого фінансового стану;

- очікується зростання рівня рентабельності власного капіталу підприємства по валовому прибутку від реалізації та подальше збільшення збитковості рівня рентабельності власного капіталу по чистому прибутку після оподаткування;

- очікується поступове зниження збитковості діяльності підприємства до рівня беззбиткової роботи у 2010 році, що повністю залежить від регульованого державою тарифу на реалізацію газу споживачам в умовах постійного зростання вартості газа, поставляємого в газорозподільчі мережі ВАТ «Дніпропетровськгаз».

Таким чином, в умовах регульованого державою тарифу на реалізацію газу споживачам, ВАТ «Дніпропетровськгаз» повинно розробляти стратегію підвищення ефективності діяльності за рахунок зниження собівартості надаваємих послуг по транспортуванню та постачанню природного газу споживачам та отримання прибутку від інших видів діяльності по статуту:

- проведення робіт по модернізації обладнання газотранспортної мережі;

- проведення робіт по впровадженню нових систем обліку газу у споживачів на основі старт-карткових пристроїв попередньої оплати вартості постачаємого газу, вбудованих в лічильники газу;

- впровадження нових систем управління газотранспортними системами в області для зменшення витрат на ліквідацію аварій та своєчасної діагностики необхідності заміни та обслуговування обладнання.

ВИСНОВКИ

Результати проведеного аналізу динаміки росту статей балансу та змін в структурі статей активів та пасивів балансу ВАТ «Дніпропетровськгаз» за 2005 2007 роки показали:

обсяги валюти балансу ВАТ «Дніпропетровськгаз» зменшились з рівня 580 407 млн.грн. (2005) до 479 560 млн.грн. (2007), при цьому темп негативного приросту становив 0,91% у 2006 році та 16,54% у 2007 році;

обсяги власних коштів в балансі ВАТ «Дніпропетровськгаз» за рахунок погашення накопичених збитків резервами додаткового капіталу зменшились з рівня 98 239,0 млн.грн. (2005) до 70 343,8 млн.грн. (2007), при цьому темп негативного приросту становив 12,72 % у 2006 році та 17,96% у 2007 році;

обсяги чистого доходу від реалізації продукції ВАТ «Дніпропетровськгаз» зросли з рівня 326 983 млн.грн. (2005) до 546 202 млн.грн. (2007), при цьому темп приросту становив 18,34 % у 2006 році та 41,16% у 2007 році;

обсяги чистого прибутку після оподаткування ВАТ «Дніпропетровськгаз» зросли з збиткового рівня 43 218 млн.грн. (2005) до меншого збиткового рівня 23 934,8 млн.грн. (2007), при цьому темп приросту становив 41,19 % у 2006 році та 5,8% у 2007 році;

Таким чином, система розвитку підприємства ВАТ «Дніпропетровськгаз» може бути охарактеризована за результатами 20062007 року як нестійка за класичним «золотим правилом» співвідношення основних показників росту підприємства.

Проведений аналіз структури та динаміки активів підприємства за 2005 –2007 роки показав:

структурна частка необоротних активів в валюті балансу з рівня 35,61% у 2005 році зросла до рівня 45,73% у 2007 році за рахунок зростання структурної частки основних засобів з рівня 33,9% у 2005 році до рівня 43,6% у 2007 році (з рівня 196 820 млн.грн.(2005) до 209 257 млн.грн.(2007));

в структурі оборотних активів підприємства:

1) структурна частка запасів в валюті балансу з рівня 7,44% у 2005 році знизилась до рівня 3,06% у 2007 році;

2) структурна частка дебіторської заборгованості в валюті балансу з рівня 50,3% у 2005 році знизилась до рівня 39,9% у 2007 році;

3) структурна частка готівкових грошей в валюті балансу з рівня 1,28% у 2005 році зросла до рівня 2,65% у 2007 році;

Таким чином, падіння структурної частки запасів та дебіторської заборгованості в валюті активів балансу зумовлене у 2005 2007 роках зростанням структурної частки необоротних активів.

В структурі джерел (пасивів) підприємства за 2005 2007 роки:

1) структурна частка власних коштів в валюті балансу з рівня 16,93% у 2005 році зменшилась до рівня 14,66% у 2007 році за рахунок збитковості роботи підприємства та покриття збитків резервами капіталу;

2) структурна частка власних оборотних коштів(за мінусом імобілізованих в необоротних активах) в валюті балансу з негативного рівня 18,2% у 2005 році знизилась до негативного рівня 31,1% у 2007 році, тобто у підприємства немає власних оборотних коштів і навіть джерелами необоротних активів є позикові кошти, що робить підприємство малоліквідним;

3) структурна частка кредиторської заборгованості в валюті балансу з рівня 8,2% у 2005 році зросла до рівня 22,4% у 2007 році, що свідчить про розширення використання підприємством комерційного кредиту постачальників, ;

4) структурна частка довгострокових позик в валюті балансу з рівня 23,8% у 2005 році дещо знизилась до рівня 22,9% у 2007 році та є основним джерелом для придбання оновлених основних засобів підприємства;

Таким чином, основними джерелами позикового капіталу в ВАТ «Дніпропетровськгаз» є довгострокові кредити та поточні кошти в розрахунках.

Динаміка структури операційних витрат в собівартості виробництва продукції ВАТ «Дніпропетровськгаз» у 2005 –2007 роках характеризується:

підвищенням структурної частки матеріальних витрат з рівня 13,75% у 2005 році до рівня 16,78 % у 2007 році;

зниженням структурної частки витрат на оплату праці з рівня 30,59% (22,22%+8,37%) у 2005 році до рівня 24,94% (18,26%+6,68%) у 2007 році.

Проведений аналіз динаміки показників ліквідності та фінансової стійкості ВАТ «Дніпропетровськгаз» у 2005 –2007 роках показав, що фінансовий стан підприємства характеризується:

хронічною нестачею високоліквідних готівкових коштів та відповідними значеннями коефіцієнта моментальної ліквідності на рівні 0,022 (2005 рік) – 0,042(2007 рік), що на порядок нижче вимог нормативного діапазону значень не менше 0,25 – 0,3;

поступовим зниженням обсягів високоліквідних та короткострокових готівкових коштів та відповідними зниженням рівня коефіцієнта строкової ліквідності з 0,85 (2005 рік) – 0,63(2007 рік) при нормативному значенні не менше 0,7 – 0,8;

поступовим зниженням обсягів ліквідних коштів та відповідним зниженням рівня коефіцієнта загальної ліквідності з рівня 1,095 (2005 рік) до рівня 0,868(2007 рік) при нормативному значенні не менше 1,5 – 2,0, що відмічалось вище в аналізі як невідповідність власного та довгострокового капіталу і обсягів необоротних коштів;

знаходження показника фінансової незалежності (автономії) у 2005 2007 роках в діапазоні 0,15 – 0,17, що не відповідає вимогам до стійкого функціонування підприємства (коефіцієнт автономії > 0,5) та , одночасно, фіксує занадто великий рівень застосування фінансового важеля залучених поточних коштів в розрахунках, що може спричинити неплатоспроможність та ризик банкрутства підприємства за вимогами кредиторів;

– хронічна нестача джерел покриття запасів (рис.2.13), що характеризується кризовим станом стійкості по покриттю запасів, при цьому весь власний капітал імобілізований в необоротних коштах активів балансу, а для придбання запасів використовується весь залучений та поточний капітал підприємства (кошти в розрахунках). Це відповідає хронічній нестачі ліквідних коштів в моментальному та строковому діапазонах діяльності.

Аналіз динаміки показників ефективності управління активами, ділової активності по оборотності активів та рентабельності роботи підприємства ВАТ «Дніпропетровськгаз» у 2005 – 2007 роках характеризується:

підтримкою рівня зношеності основних засобів за рахунок своєчасного ремонту та оновлення на рівні 0,43 (2005 рік) 0,48(2007 рік), що дозволяє характеризувати стан основних засобів, як – “середнього рівня зношеності”;