Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Курсовая работа: Инвестиционная стратегия России в Чувашской Республике

Курсовая работа: Инвестиционная стратегия России в Чувашской Республике

Содержание

Введение

1. Теоретический аспект инвестиционной стратегии

1.1 Сущность инвестиционной стратегии

1.2 Классификация инвестиционных стратегий

1.3 Методологический инструментарий инвестиционного анализа

2. Анализ инвестиционной стратегии территории

2.1 Характеристика инвестиционной стратегии РФ

2.2 Инвестиционная стратегия региона

2.3 Особенности развития инвестиционной деятельности в Чувашской республике

3. Предложения по формированию инвестиционной стратегии Чувашской республики

Заключение

Список литературы

Введение

Инвестиции играют важнейшую роль в поддержании и наращивании экономического потенциала страны. Это, в свою очередь, благоприятно сказывается на деятельности предприятий, ведет к увеличению валового национального продукта, повышает активность страны на внешнем рынке.

Инвестиционная стратегия — это база и фундамент общей стратегии субъекта и всех его частных стратегий, концепций и программ развития.

Понятие "стратегия" глубоко и многозначно. В широком смысле стратегия — это процесс, отражающий управленческую философию развития субъекта. Более конкретно стратегия — это долгосрочный план развития субъекта: страны, региона, муниципального образования, предприятия или организации, основанный на выбранной концепции развития и долгосрочных прогнозах, инвестиционном анализе, детализированных программах и планах развития.

Для перехода России к устойчивому развитию необходимо обеспечение устойчивого развития всех ее регионов. Мероприятия на уровне страны в целом не способны обеспечить осуществление инвестиций на уровне регионов. В связи с этим очень важно внедрять систему управления инвестициями на уровне каждого региона, учитывающую его специфику, направление и уровень развития рыночных отношений.

Поэтому проблема, связанная с эффективным осуществлением инвестиционной стратегии в рамках территории заслуживает серьезного внимания, особенно актуальна в настоящее время.

Предметом исследования являются теоретические и методологические вопросы инвестиционной стратегии.

Объектом исследования является реальная инвестиционная стратегия России и регионов.

Целью данной работы является рассмотрение вопроса об инвестиционной стратегии Россиии конкретно в Чувашской Республики.

Достижение поставленной цели требует решения следующих задач:

Дать общую характеристику сущности инвестиционной стратегии;

Исследование методологической основы инвестиционного анализа;

Характеристика инвестиционной стратегии в России на современном этапе, выделение ее особенностей и тенденций;

Дать общую характеристику сущности инвестиционной стратегии региона;

Анализ инвестиционного процесса в Чувашской Республике;

Выдвинуть предложения по формированию инвестиционной стратегии Чувашской Республики;

Поставленные цель и задачи определили логику исследования.

Первая глава посвящена исключительно теоретическим вопросам касаемых инвестиционной стратегии. А именно, в ней раскрывается понятие инвестиций, стратегии, риск при инвестировании и инвестиционный анализ.

Вторая глава содержит в себе информацию инвистиционной стратегии России, а так же о том, какова сегодня обстановка в инвестиционной сфере нашей страны, приводятся статистические данные о состоянии данной сферы.

В третьей главе даются предложения по формированию инвестиционной стратегии и Чувашской республики.

1. Теоретический аспект инвестиционной стратегии

1.1 Сущность инвестиционной стратегии

Понятие инвестиционной стратегии базируется на трех "столпах": понятиях "инвестиции", "стратегия" и "развитие".

Инвестиции — это долгосрочное вложение финансовых и экономических ресурсов с целью получения доходов в будущем или получения иных благ — социальных, экологических, образовательных, инфраструктурных и других. [4,35]

Стратегия — это долгосрочный план развития субъекта: страны, региона, муниципального образования, предприятия или организации, основанный на выбранной концепции развития и долгосрочных прогнозах, инвестиционном анализе, детализированных программах и планах развития. С понятием стратегии близко соотносится понятие концепции, которое, однако, имеет более обобщенный или укрупненный характер. Концепция — единый замысел развития субъекта: страны, отрасли, региона, предприятия или организации. Различают общую стратегию развития субъекта, например, стратегию развития страны, региона, корпорации, и частные стратегии: инвестиционную стратегию, инновационную стратегию, стратегию развития персонала, стратегию развития высоких технологии, стратегию развития нефтяной промышленности и т.д. Долгосрочная программа развития— детализированная стратегия развития.

Концепция, общая стратегия и программа развития страны базируются на инвестиционной стратегии.

Инвестиционная стратегия — долгосрочный план вложения финансовых и экономических ресурсов в развитие субъекта, реализующий поставленные цели, проекты и задачи страны, общества, собственников средств и ресурсов, предприятий, организаций и физических лиц. [13,54]

Разработанная инвестиционная стратегия обеспечивает механизм реализации долгосрочных общих и инвестиционных целей экономического и социального развития предприятия в целом и его структурных единиц.

Она позволяет реально оценить инвестиционные возможности, обеспечить максимальное использование его внутреннего инвестиционного потенциала и возможность активного маневрирования инвестиционными ресурсами.

Разработка инвестиционной стратегии учитывает возможные вариации развития неконтролируемых факторов внешней инвестиционной среды и свести к минимуму их негативные последствия для предприятия.Наличие инвестиционной стратегии обеспечивает четкую взаимосвязь стратегического, текущего и оперативного управления инвестиционной деятельностью предприятия.

Инвестиционные стратегии тесно связаны со всеми другими стратегиями развития, поскольку все прочие стратегии базируются на долгосрочном инвестиционном процессе и формализованном инвестиционном анализе и отборе проектов. Частные инвестиционные стратегии могут носить иные названия, например, информационная или инновационная стратегии развития. И в то же время частные стратегии подразумевают инвестиции, то есть вложения финансовых ресурсов в конкретные проекты и программы. [13,61]

1.2 Классификация инвестиционных стратегий

Инвестиционная стратегия разрабатывается и осуществляется на макро- и микро уровнях (на уровне государства, региона, отрасли, муниципального образования, на уровне предприятий и организаций). Различают следующие виды инвестиционных стратегий:

— государственную инвестиционную стратегию развития;

— региональную инвестиционную стратегию развития;

—инвестиционную стратегию развития на местном уровне (муниципальную инвестиционную стратегию);

— корпоративную инвестиционную стратегию развития;

— отраслевую инвестиционную стратегию развития;

— общую инвестиционную стратегию развития субъекта;

— частную инвестиционную стратегию развития субъекта, входящую в общую стратегию его развития.

Инвестиционные стратегии тесно связаны со всеми другими стратегиями развития, поскольку все прочие стратегии базируются на долгосрочном инвестиционном процессе и формализованном инвестиционном анализ. Частные инвестиционные стратегии могут носить иные названия, например, информационная или инновационная стратегии развития. И в то же время частные стратегии подразумевают инвестиции, то есть вложения финансовых ресурсов в конкретные проекты и программы.

Инвестиционная стратегия государства — это стратегия и программа стимулирования притока инвестиций в общее развитие страны, в отрасли, сектора экономики, предприятия, в повышение уровня и качества жизни населения, в развитие и рост человеческого капитала, в развитие инфраструктуры, в институциональное развитие страны.

Инвестиционная стратегия государства включает и определение приоритетов развития — предпочтительных объектов и субъектов долгосрочного финансирования и развития. Основные цели инвестиционной стратегии государства — создание привлекательного инвестиционного климата и привлекательного предпринимательского климата; создание конкурентоспособной экономики; повышение эффективности самого государства; повышение уровня и качества жизни населения; решение оборонных и геополитических задач государства.

Инвестиционная стратегия региона — это, прежде всего, составляющая общей стратегии развития региона. Инвестиционная стратегия политики должна быть направлена на увеличение совокупного инвестиционного потенциала региона и его составляющих, и на снижение совокупного инвестиционного риска и его составляющих, то есть на повышение привлекательности инвестиционного климата региона.

Инвестиционная стратегия муниципального образования позволяет установить приоритетные цели и задачи экономического развития, отобразить роль инвестиций в решении этих целей. Стратегия позволяет, сопоставляя желания и возможности, выбирать приоритеты и область концентрации усилий, сравнивать текущее развитие с прогнозом и правильно реагировать на изменения во внутренней и внешней среде муниципальных образований.

Инвестиционная стратегия на микро уровне (на уровне предприятия) базируется на следующих базовых концепциях финансового менеджмента: — сочетание стратегии и тактики финансового менеджмента;

— максимизация доходов фирмы в сочетании с минимизацией финансовых и производственных рисков;

— рост капитализации фирмы (рост стоимости акционерного капитала — стоимости собственников фирмы);

— создание и поддержание конкурентных преимуществ фирмы

— создание уникальной и выгодной стратегической позиции на рынках, содержащей определенный набор конкурентных видов деятельности. Существуют несколько основных вариантов инвестиционных стратегий на уровне предприятия. Инвестиционные стратегии различаются для предприятий из разных стран, отраслей, различных форм собственности, масштаба фирмы, территориального расположения, вида продукции, технологического уровня и т.д.

Так например, среднее инновационное предприятие имеет несколько вариаций инвестиционной стратегии.

Инвестиционная стратегия предпринимателя (инвестора), купившего венчурную фирму, заключается в быстром росте капитализации фирмы (рыночной стоимости) и захвате рынков сбыта. Средние предприятия, обладающие значительным интеллектуальным капиталом, могут вести агрессивную наступательную патентную политику на рынках. И расширять подобным образом свое рыночное пространство, укреплять свои конкурентные преимущества.

Этими предприятиями используются также стратегии:

— "Поиск наград". Данную стратегию используют фирмы, работающие на рынках наукоемкой продукции. Инвестиционная политика строится на венчурных (рискованных) инвестиционных проектах, компенсирующих высокие риски ожидаемыми сверхприбылями;

— "Пирамида". Мобилизуются все доступные источники для реализации одной, но перспективной инвестиционной программы;

— "Все для вас". Стратегия следования за стабильным и крупным потребителем (например, крупной и прибыльной фирмой).

В этом случае предприятие работает по принципу "от добра — добра не ищут" и работает по заказам крупного потребителя своей продукции.

В заключение отметим, что для того, чтобы удовлетворять запросам самых разных инвесторов, спектр инвестиционных стратегий должен быть достаточно широким. Рассмотренная классификация, несмотря на свою условность, помогает выделить некоторые типовые стратегии, на основе сочетания которых может быть разработана стратегическая программа действий профессиональных участников в зависимости от ситуации на рынке и сценариев ее изменения.

1.3 Методологический инструментарий инвестиционного анализа

Поскольку инвестиции в регион являются, как правило, долгосрочными, им должен предшествовать достаточно глубокий и всесторонний анализ с привлечением необходимого количества экспертов и специалистов. При проведении достаточно масштабных исследований необходимо применять на каждом из всех его этапов различные подходы и методы для повышения достоверности получаемых результатов.

Оценка стоимости инвестиционной ценности

Для определения стоимости приобретаемого пакета акций корпорациями, как правило, используются следующие методы:

- анализ дисконтных потоков средств;

- сравнительный анализ компаний;

- сравнительный анализ операций;

- анализ заменяемой стоимости.

Оценка дисконтных потоков средств.

Данная оценочная процедура является общей методологией, используемой при оценке компаний. При наличии соответствующего качества информации рассматриваемый метод обычно является приоритетным для использования корпорацией как потенциальным покупателем. [4,75]

Рассмотрим кратко некоторые основные шаги этого алгоритма. Определение дисконтной ставки. Прибыль, получаемая держателями акций и долговых обязательств, представляет собой стоимость долгового обязательства, зависящую от рыночной стоимости этого обязательства, а также стоимость акции, зависящую от рыночной стоимости этих акций. Среднее значение, определенное в соответствии с рыночной стоимостью, называется Средневзвешенной Стоимостью Капитала (ССК). Прогнозируемые свободные потоки средств дисконтируются в соответствии с ССК.

Сравнительный анализ компаний

Оценку компании также необходимо проводить путем анализа некоторых показателей других компаний-аналогов, которые могут сравниться с анализируемой. Например, при анализе пакета нефтяной компании можно воспользоваться данными по нескольким другим нефтяным компаниям. Выбираются различные показатели, например, отношение стоимости компании-аналога к ее запасам, а также рыночной капитализации к запасам компании. Далее рассчитываются показатели в отношении общих запасов и тех, на которые у нее имеются права (как правило, после поправки на мелкие пакеты акций в производственных объединениях).

Запасы, на которые у компании имеются права, рассчитываются на основании коммерческого (без права голоса) пакета акций. Сравнивая значения полученных показателей можно определить приблизительную стоимость приобретаемой компании.

Сравнительный анализ операции поглощения

Одним из методов оценки стоимости инвестиционной ценности является сравнительный анализ операции поглощения. Этот метод построен на анализе операций приобретения аналогичных инвестиционных ценностей. В качестве основания для расчетов определяется базовый показатель (например, балансовая стоимость активов и цена акции), затем с помощью пропорций оценивается возможная стоимость инвестиционной ценности.

Основанием к использованию данного метода является то, что он обеспечивает надлежащую степень реализма в отношении случаев приобретения пакетов акций российских предприятий российскими корпорациями.

Анализ заменяемой стоимости

Еще одним методом инвестиционного анализа является метод оценки заменяемой стоимости инвестиционной ценности. В частности, для реальных инвестиций с помощью этого метода можно учесть стоимость строительства нового объекта инвестиций по сегодняшней стоимости денег и с применением скидки с такой стоимости для расчета стоимости существующей инвестиционной ценности.

Обычно скидка в отношении заменяемой стоимости составляет 30-40% или выше с поправкой на регион. В российских условиях обычно используется заменяемая стоимость в размере 10-20% в связи с необходимостью значительной модернизации из-за низкой технологической оснащенности и низкого платежеспособного спроса.

Региональные инвестиционные риски

Инвестиционный риск является одной из наиболее важных составляющих инвестиционного климата. Он характеризует вероятность потери инвестиций и дохода от них, показывает, почему не следует (или следует) инвестировать в данное корпорация, отрасль, регион или страну. Риск как бы суммирует правила игры на инвестиционном рынке.

Степень риска зависит от политической, социальной, экономической, экологической, криминальной ситуаций. Важнейшей составляющей инвестиционного риска является законодательство. На территории большинства регионов действует единый общегосударственный или, применительно к России, "общефедеральный" законодательный фон, который слегка видоизменяется в отдельных регионах (субъектах федерации) под воздействием региональных законодательных норм, регулирующих инвестиционную деятельность только в пределах своих полномочий.

Кроме того, законодательство, как правило, не только влияет на степень инвестиционного риска, но и регулирует возможности инвестирования в те или иные сферы или отрасли, определяет порядок использования отдельных факторов производства – составляющих инвестиционного потенциала региона. Рассматривая привлекательность того или иного российского региона необходимо обратить внимание на следующие два основных момента:

1) инвестиционную привлекательность самого региона (при этом анализируется, прежде всего, правовое поле деятельности инвесторов, налогообложение, возможности репатриации прибыли, правовая защита прав инвесторов и т.д.);

2) инвестиционную привлекательность конкретных объектов инвестирования (здесь уже анализируется экономическое и финансовое положение предприятий и организаций).

Инвестиционная привлекательность региона является определяющим условием для интенсивной инвестиционной деятельности. Однако, инвестиционная деятельность в регионе сопряжена со следующими видами рисков: финансовые, экономические, социальные, криминогенные, политические, правовые. [4,78]

Охарактеризуем эти виды рисков более подробно, исходя из задач исследования. Как уже отмечалось, риски служат основанием требовать большей доходности, то есть заведомо снижают объем инвестируемых ресурсов. Финансовые риски в регионе характеризуются как общим балансом задолженностей между регионом и Федеральным центром, так и внутренней взаимной задолженностью предприятий региона. Основное внимание при анализе финансовых рисков в регионе должно уделяться таким факторам как:

- финансовый статус региона в Федеральном бюджете (донор, реципиент);

- валовый региональный продукт;

- наличие финансовых гарантий инвесторам и прочие факторы.

Экономический риск региона характеризуется определяется прежде всего структурой экономики региона, при анализе экономического риска региона можно использовать такие факторы как:

- удельный вес убыточных предприятий;

- индекс роста стоимости потребительской корзины;

- доля региона в валовой национальном продукте и другие.

Социальный риск региона определяет возможность создания и развития производств с привлечением новой рабочей силы. В этой связи для оценки социального риска могут быть использованы следующие факторы:

- наличие жилья и социальной инфраструктуры;

- уровень доходов населения;

- состояние рынка труда в регионе;

- состояние здоровья и уровень медицинского обслуживания в регионе;

- демографическая и экологическая ситуация и другие.

Криминогенный риск предназначен для оценки степени зависимости успешности инвестиционной деятельности от уровня преступности, коррупции. При оценке криминогенного риска появляется возможность оценить безопасность инвестиций. В этой связи, возникает необходимость оценки такого обобщающего показателя как экономическая безопасность региона.

Также для стратегических инвесторов большое значение имеет политический риск, поскольку от таких факторов как уровень сепаратизма, соотношение и поведение основных правящих группировок во многом зависит успешность и прибыльность инвестиционной деятельности. Политический риск неразрывно связан с правовым риском, ведь от того насколько полна законодательная база в регионе, а также формы государственной защиты инвестиций зависит привлекательность региона как объекта инвестиций.

Однако если оценивать инвестиционный риск по его отдельным видам, это зачастую приводит к лавинообразному нарастанию неопределенности консолидированного риска. По нашему мнению, при оценке инвестиционного риска в регионе альтернативой является оценка консолидированного инвестиционного риска по возможному уровню потерь корпорации от реализации инвестиционной программы.

Если под инвестиционным риском понимать уровень возможных опасностей материальных и других потерь корпорации, которые могут наступить в результате претворения в жизнь рискованного решения, то для оценки риска выделяют три уровня риска:

- допустимый риск, который ведет к снижению объема прибыли корпорации;

- критический риск, когда корпорация несет ощутимые потери вплоть до убытков и снижения курсовой стоимости своих акций;

- катастрофический риск, который может привести к краху корпорации.

Критерием отнесения рисков к тому или иному уровню является уровень потерь корпорации при реализации инвестиционной программы. Если прогнозируемые потери не превышают расчетную прибыль, запланированную при реализации инвестиционной программы, то риск является допустимым. Если возможные прогнозируемые потери превышают расчетную прибыль по инвестиционной программе, то риск может быть критическим. В случае же, если возможные потери превышают инвестиционный потенциал корпорации, то риск является катастрофическим.

Таким образом, инвестиционный риск – это один из основных факторов эффективности инвестиционной программы, поэтому его расчет – необходимая процедура. Существует целый ряд специальных методов, позволяющих достаточно объективно оценить риск по инвестиционной программе. Все подобные методы можно объединить в три группы.

Вероятностный анализ (его суть заключается в том, что для каждого параметра исходных данных, например, выручка от реализации или чистая приведенная стоимость, строится кривая вероятности значений. Далее анализ идет либо путем определения и использования в расчетах средневзвешенных величин, либо путем построения дерева вероятностей и выполнения расчетов по каждому возможному сочетанию варьируемых величин. Такого рода анализ может проводится для каждой стадии реализации проекта).

Расчет критических точек (обычно, точки безубыточности), в результате которого определяются критические значения внутренних и внешних показателей инвестиционной программы, при которых корпорация может понести убытки. Анализ чувствительности проекта к изменениям ключевых параметров исходных данных, иными словами, исследуется, каким образом изменяется чистая прибыль или рентабельность инвестиций при различных значениях исходных данных (продажной цены продукции, объема продаж, удельных издержек и т. д.).

2. Анализ инвестиционной стратегии территории

2.1 Характеристика инвестиционной стратегии РФ

Инвестиционная стратегия Российской Федерации взаимосвязана с общей стратегией развития страны и частными стратегиями, концепциями и программами развития. Инвестиционная привлекательность стран мира ежегодно оценивается ведущими рейтинговыми агентствами. В 1998 гг. рейтинг России после дефолта по инвестиционному климату резко упал: с 71-го она опустилась на 129-е место. Затем рейтинг России стал постепенно подниматься. В России в 1990-х гг. отсутствовали общая стратегия развития экономики и промышленности и, соответственно, инвестиционная стратегия, в том числе и это обстоятельство привело в августе 1998 г. к банкротству страны в форме дефолта (к отказу Россией от выполнения своих международных и внутренних финансовых обязательств). [13,283]

С приходом на пост Президента РФ Владимира Путина на должность министра экономики был назначен руководитель Центра стратегических разработок Герман Греф, представивший проект Стратегии развития РФ до 2011 г., который и стал базовым документом для разработок отраслевых и региональных концепций, стратегий и программ развития, а также для создания законодательной базы в регионах.

В таблице 1 приведена структура инвестиций в основной капитал по отраслям экономики (в % к итогу). Из этих данных следует, что инвестиции в основном идут пока в топливную промышленность, электроэнергетику и металлургическую отрасль. В 2004 г. в них было осуществлено около 70% всех инвестиций, направлен ных в промышленность. В то же время доля инвестиций в машиностроение и металлообработку составила всего 3%. Отсюда и вытекает назревшая необходимость ускоренной модернизации и диверсификации экономики и промышленности. Инвестиционная стратегия призвана решать эту насущную и одновременно фундаментальную для России проблему.

В послании Президента РФ Федеральному собранию от 25 апреля 2006 г. говорится о крайней заинтересованности России в масштабном притоке частных, в том числе иностранных инвестиций, что является стратегическим подходом в вопросе ускорения темпов роста национальной экономики.

В условиях постоянного развития научнотехнических процессов и в целом глобализации мировой экономики эффективное управление народным хозяйством без инвестиционных вливаний становится практически невозможным. Россия ставит цель окончательно интегрироваться в международное экономическое сообщество, имея при этом довольно скудные собственные производственно-технические и финансовые возможности. Как следствие этого, в настоящее время нашей стране необходима разработка "прозрачной" инвестиционной стратегии, позволяющей решить проблемы преодоления дезинтеграции экономики, предотвращение дальнейшего бегства капитала из производственной сферы, и в целом развития народного хозяйства.

Лишь после обвального кризиса 1998 года пришло понимание того, что в подъеме экономики страны существенную роль играют как внутренние инвестиционные ресурсы, так и внешние, в первую очередь – частные. Стало ясно, что стране необходима новая стратегия инвестиционной политики: обеспечение единства высокого инвестиционного климата и столь же высокой предпринимательской активности.

Правительство РФ подготовило концепцию данной стратегии и провело ее "обкатку" среди деловых кругов России и ряда западноевропейских стран. Необходимо было узнать, что хотят потенциальные инвесторы и на каких условиях готовы влить свой капитал в российскую экономику. В странах-экспортерах и импортерах капитала идет острая конкурентная борьба за выгодное размещение и привлечение капитала. Критериев принятия инвестиционных решений много, но главные из них два: возможные риски и величина прибыли. С точки зрения последнего фактора, инвестиционная привлекательность России значительно выше, чем других стран.

Однако риски потерять капитал тоже велики и становятся главным препятствием для его экспорта в РФ. Хотя стоит отметить, по словам главы ЦБ РФ Сергей Игнатьева, что повышение реального курса рубля с декабря 2004 г. по декабрь 2006 г. составит около 10%. "Мы позволим рублю укрепляться как номинально, так и реально" – отметил он, повышение номинального курса рубля с декабря 2004 г. по октябрь 2006 г. составило 3,3%. За это же время реальный эффективный курс рубля вырос на 9,3%.

Общие инвестиции в России в 2010 году показали явную тенденцию к снижению.

Среди внутренних факторов, которые привели к снижению роста инвестиционного притока, наиболее существенными оказались увеличенные процентные ставки по кредитам и отрицательная динамика экспорта – импорта продукции обрабатывающих отраслей. Например, доля общего объема экспорта продукции машиностроения снизилась до 4,7%, в то время как в 2009г она составляла 5,1%. А доля импорта машиностроительной продукции в общем объеме увеличилась до 52,8%, что выше предыдущего года на 4,6%. Кризис повлиял и на банковскую систему, но меньше всего пострадали банки Москвы, в отличие от региональных банков, многие из которых лишились лицензий. [10,17]

Снижение темпов и объемов производства и увеличение импорта наблюдается также в других отраслях. Повсеместная отрицательная динамика, прежде всего, связана с низким технологическим уровнем производства и конкурентоспособности. Происходит инфляция издержек, снижается процентная кредитная ставка, а также катастрофически не хватает ресурсов для проведения модернизации производства и, как следствия, снижения его эффективности.

Успешное развитие российской экономики невозможно без решения целого круга проблем отраслевого, регионального, институционального и инструментального характера, что и является приоритетной задачей современной инвестиционной политики, призванной обеспечить интеграцию страны в мировую хозяйственную систему.

Планы правительства России по развитию инвестиционной деятельности во многом были нарушены финансово-экономическим кризисом, и в начале 2010 г. падение промышленного производства продолжилось - на 16% в январе и на 13% в феврале по сравнению с соответствующими периодами предыдущего года. Сокращение кредитных ресурсов, сокращение глобального спроса, чрезвычайная неопределенность в мировой экономике и рост безработицы оказали отрицательное воздействие на рост инвестиций и потребления в России. [12,105]

Рис. 1. Динамика инвестиций в основной капитал.

Согласно данным Росстата (см. рис.2), рост совокупных инвестиций в основной капитал составил 9,8% в 2010 г. по сравнению с 21,1% в 2009 г. Большую тревогу вызывает снижение инвестиций в четвертом квартале 2009 года на 2,3% по сравнению с аналогичным периодом предыдущего года, что, в основном, было обусловлено усиливающимися проблемами с ликвидностью в банковском секторе и, как следствие, кредитным сжатием. В тоже время, рост потребления замедлился с 7.2% в четвертом квартале 2009 г. до 1.9% в третьем квартале 2010 г. в связи с ростом безработицы и негативным влиянием кризиса на доходы населения.

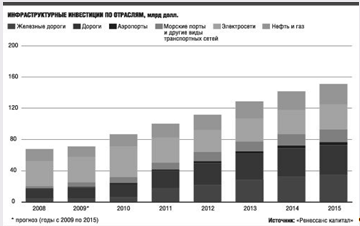

Темпы инвестиций в промышленность, в прошлом году сохранились в области положительных значений (в том числе прирост инвестиций в добычу топливно-энергетических полезных ископаемых составил 4,6%, в обрабатывающие производства - 7,8%, производство и распределении электроэнергии, газа и воды - 11,3%). Несмотря на экономический кризис, серьезные инвестиционные планы на ближайшие годы сохраняют энергетики. В феврале правительство РФ рассмотрело вопрос о проектах инвестиционных программ в области электроэнергетики на 2011 год и даже на период 2011 и 2012 годов. По мнению кабинета министров, эти программы сформированы "исходя из необходимости обеспечения надежного и бесперебойного электроснабжения экономики и населения страны и соответствуют решениям, принятым в уточненном прогнозе социально-экономического развития Российской Федерации на 2011 год". Напомним, правительством РФ были одобрены (в основном перечне) важнейшие объекты электроэнергетики, финансирование которых в 20010 году будет происходить в том числе с использованием целевых инвестиционных средств. В последнее время проблема создания эффективной системы управления инвестиционной деятельностью на разных уровнях экономики (федеральном, региональном, муниципальном) приобрела большую актуальность, в связи с тем, что Россией взят курс на построение инновационной экономики. В этих целях разрабатываются разнообразные мероприятия, включая такие, как Федеральная целевая программа "Исследования и разработки по приоритетным направлениям развития научно-технологического комплекса России на 2008-2012 годы" и др. Однако, несмотря на то, что необходимость активизации инвестиционного процесса декларируется в программных документах и законодательных актах, существенных результатов на практике добиться не удается. Негативные тенденции 1990-х годов, связанные со спадом инвестиционной активности и углублением инвестиционного кризиса, продолжают сказываться на экономике. Как отмечают аналитики, характерной особенностью предстоящего 15-летия должно стать формирование "инвестиционного барьера" в инфраструктурных отраслях (электроэнергетика, транспорт) и нефтегазовом комплексе. Речь идет о всплеске поддерживающих инвестиций, обеспечивающих: устойчивое функционирование инфраструктурных отраслей в соответствии с перспективными потребностями экономики и компенсацию ухудшающихся условий добычи углеводородов и сохранение ее объемов, по меньшей мере, на достигнутом уровне. На рисунке 2 показан график динамики вложения инвестиций по отраслям экономики.

Расчеты показывают, что взятие "инвестиционного барьера" потребует поддержания высокого уровня инвестиционной активности. Минимально необходимые темпы роста инвестиций, обеспечивающие лишь отмеченные потребности инфраструктуры и нефтегазового комплекса, составляют в 2007-2015 гг. – 4-5% в год, в 2016-2020 гг. – более 3%. Это означает, что динамика общего объема инвестиций в экономику России не должна быть ниже 6-7% в год на протяжении всего прогнозного периода.

Рис. 2. Инфраструктурные инвестиции по отраслям.

В электроэнергетике при сохранении инерционного тренда высока вероятность появления дефицита генерирующих мощностей уже к концу текущего десятилетия.

Появление этого дефицита связано, прежде всего, с ожидаемым увеличением в 2011-2015 гг. выбытия мощностей, исчерпавших парковый ресурс. По данным Института энергетических исследований РАН, до 2011 г. выработают свой ресурс 17 млн. кВт мощностей тепловых электростанций (11,5% суммарной мощности ТЭС в 2003 г.), а к 2020 г. – 72 млн. кВт (52%). Во избежание дефицита энергетических мощностей инвестиции в "большую электроэнергетику" должны увеличиться по сравнению с предшествующим пятилетием: в 2007-2011 гг. – в 1,9 раза; в 2011-2015 гг. – в 2,2 раза.

На транспорте потребность в увеличении инвестиций определяется необходимостью:

- достройки федеральной опорной транспортной сети (без учета строительства международных транспортных коридоров);

- развития нефтепроводной инфраструктуры, в том числе на востоке страны;

- развития газотранспортной системы, включая строительство в 2007-2020 гг. более 23 тыс. км новых магистральных газопроводов, из них свыше 7 тыс. км — в Восточной Сибири и на Дальнем Востоке (2001-2006 гг. – 4,8 тыс. км);

- замещения основных фондов, характеризующихся высокой степенью износа – более 60%2 (2004 г.), а по транспортным средствам – более 70%.

Необходимые инвестиции в транспортную систему, по оценке, должны возрасти (по сравнению с предыдущим пятилетием): в 2007-2011 гг. – в 1,7 раза; в 2011-2015 гг.- в 1,8 раза.

В нефтегазовом комплексе освоение новых месторождений в северной и восточной частях страны, а также компенсация ухудшающихся условий добычи в традиционных районах только для поддержания достигнутого уровня добычи углеводородов потребуют наращивания капиталовложений: в 2007-2011 гг. – в 1,3 раза; в 2011-2015 гг.- в 1,2 раза.

Между тем для России сейчас открыты реальные возможности по улучшению инвестиционного климата, и прежде всего они должны быть ориентированы на:

- интенсивное расширение инвестиционного спроса со стороны крупных инфраструктурных компаний и вертикально интегрированных корпораций нефтегазового комплекса, оказывающее "разогревающее" влияние на российский инвестиционный рынок;

- благоприятные условия для развития энергетического, транспортного, нефтяного и химического машиностроения.

При этом риски для России заключаются в следующем:

- в случае падения объемов капиталовложений ниже уровня "инвестиционного барьера" высока вероятность того, что инфраструктурные отрасли выступят в роли ограничителя экономического развития, а также снижения добычи углеводородов;

- вероятность ускоренного роста цен на услуги инфраструктурных монополий для обеспечения потребности в поддерживающих инвестициях.

Итак, финансовый кризис негативно повлиял на инвестиции в России: их объем заметно снизился. Остается надеяться, что эта ситуация временна, и в ближайшем будущем наша страна увеличит приток инвестиций как внутренних, так и иностранных.

В связи с тем, что в настоящее время инвестиционная активность, несмотря на некоторые положительные тенденции, является самым слабым местом в российской экономике, инвестиционная стратегия России должна вбирать в себя абсолютное большинство предложений и пожеланий потенциальных иностранных инвесторов, которые базируются на многолетней практике.

2.2 Инвестиционная стратегия региона

В условиях неустойчивой экономики и недостаточности инвестиционных средств важнейшее значение для конкретного региона приобретает конкуренция за инвестиции между различными регионами. Капитал перетекает в соответствии с законами рынка из депрессивных регионов в экономически сильные, ускоренно развивающиеся регионы, с более привлекательным инвестиционным климатом. Поэтому основная задача управленцев региона — создание более привлекательного инвестиционного климата. В России традиционно Москва была и остается главным финансовым центром России. Более 80% активов банковской системы страны сосредоточены в банках Москвы и Московской области. Поэтому наиболее реальными инвесторами для регионов с незначительной сырьевой составляющей в экономике являются московские предприниматели. Вторым по значению финансовым центром страны является Санкт-Петербург, предприниматели которого также осуществляют экспансию финансового капитала в регионы. И задача региональных властей — привлекать их капиталы в свой регион. [13,205]

Существенны для регионов и иностранные инвестиции, доля которых неуклонно растет.

В настоящее время основные источники финансирования крупных проектов формируются из доходов от экспорта нефти, газа, металлов на федеральном уровне.

Поэтому общая политика региона и его инвестиционная стратегия в условиях избытка накопленных средств на федеральном уровне на данном этапе развития страны должны разрабатываться в тесном контакте с ФЦ, с учетом его требований, федеральных стратегий и программ развития страны. Тем более, что, по существу, они выполнены на высоком научном уровне.

Осталось в прошлом время, когда программы развития регионов кардинально различались по содержанию и сути и порой были направлены против федеральной стратегии развития страны.

Инвестиционная стратегия региона — это, прежде всего, составляющая общей стратегии развития региона. [13,207]

Инвестиционная стратегия политики должна быть направлена на увеличение совокупного инвестиционного потенциала региона и его составляющих, и на снижение совокупного инвестиционного риска и его составляющих, то есть на повышение привлекательности инвестиционного климата региона. Инвестиционная стратегия включает:

— рост уровня и качества человеческого капитала в части его рыночных составляющих, в том числе качества труда (рост трудового потенциала области);

— рост доходов населения и, соответственно, рост потребительского спроса (потребительского потенциала);

— рост промышленного производства (рост производственного потенциала), причем в основном за счет его реструктуризации и повышения доли и эффективности производств с высокой добавленной стоимостью;

— развитие инновационного и венчурного бизнеса (рост инновационного потенциала);

— развитие институтов рыночной экономики (рост институционального потенциала);

— развитие инфраструктуры региона (рост инфра- структурного потенциала);

— рост налоговой базы и прибыльности предприятий региона (рост финансового потенциала);

— снижение экономического риска за счет последовательного развития рыночных отношений и гарантий неприкосновенности частной собственности и частных инвестиций;

— снижение финансового риска путем повышения степени сбалансированности регионального бюджета и муниципальных бюджетов, а также снижения числа кризисных предприятий в области;

— снижение политического и законодательного рисков путем совершенствования законодательной базы, повышения авторитетности местных властей всех уровней, идеологической поддержки федеральной и региональной политики;

— снижение социального риска (уровня социальной напряженности) за счет повышения качества жизни населения;

Все регионы РФ с целью повышения прозрачности регулирования инвестиционного процесса и соответствия его федеральному законодательству приняли законы о поддержке инвестиционной деятельности и повышении инвестиционной привлекательности.

2.3 Особенности развития инвестиционной деятельности в Чувашской республике

Ключевыми направлениями инвестиционной политики в Чувашской Республике являются создание благоприятного инвестиционного климата, развитие инвестиционной деятельности организаций реального сектора экономики, дальнейшая капитализация производства.

В 2010 году объем инвестиций в экономику республики составил 41,6 млрд.рублей, по сравнению с 2009 годом объем инвестиций уменьшился на 14,2 %. Из общего объема инвестиций 19,3 млрд. рублей (46,4%) приходилось на долю организаций, не относящихся к субъектам малого предпринимательства.

На строительство, расширение, реконструкцию и техперевооружение зданий (кроме жилых) и сооружений было направлено 17,2 млрд. рублей (41,4% от общего объема инвестиций), жилищ – 15,4 млрд. рублей (37,0%), на приобретение машин, оборудования, транспортных средств, инструментов – 7,9 млрд. рублей (19,1%) и на возмещение прочих затрат – 1,0 млрд. рублей (2,4%).

За 2010 г. произошли следующие изменения в структуре инвестиций в основной капитал по источникам финансирования. Продолжает расти доля собственных средств предприятий и организаций в общем объеме инвестиций - в рассматриваемом периоде она выросла до 35,5 % с 30 % в 2009 года. Возросла также доля амортизации в инвестициях в основной капитал – с 14,3 % в 2009 г. до 17,3 % в 2010 г. Доля прибыли в общем объеме инвестиций выросла на 2,6 п.п. и составила 17,1 %. Снижение доли привлеченных средств на 5,5 п.п. произошло, в основном, за счет уменьшения доли кредитных средств - на 4,7 п.п. и средств республиканского бюджета – на 3,6 п.п.

Рис. 3. Инвестиции в основной капитал по источникам финансирования в 2010 году, в %

Иностранные инвестиции

Характерной особенностью последних лет является рост влияния на экономику республики внешних факторов не только через расширение международной торговли, но и за счет активизации международных финансовых взаимоотношений. Привлечение иностранных инвестиций в развитие региона является одним из важных направлений внешнеэкономической деятельности республики.

В 2010 году темп роста иностранных инвестиций, поступивших в организации Чувашской Республики составил 171,3 %. В организации республики от иностранных инвесторов поступило инвестиций на сумму 46245,5 тыс.долларов США, в том числе прямые - 45709,7 тыс.долларов США, портфельные 144,7 тыс.долларов США, прочие инвестиции – 391,1 тыс.долларов США.

Рис.4. Поступление иностранных инвестиций в экономику Чувашской Республики.

Среди видов экономической деятельности наиболее привлекательными для вложения иностранного капитала в 2010 г. были обрабатывающие производства. В 2010 г. обрабатывающие производства (химическое производство) республики получили 46,1 млн.долларов США, или 99,7 % от общего объема поступивших иностранных инвестиций, производство и распределение электроэнергии, газа и воды – 144,7 млн. долларов США, или 0,3%, транспорт и связь – 0,3 млн. долларов.

Инвестиции были получены из Кипра, Соединенного Королевства, Гонконга, Китая, Швейцарии, Украины, Австралии, Азербайджана, Беларуси и Казахстана.

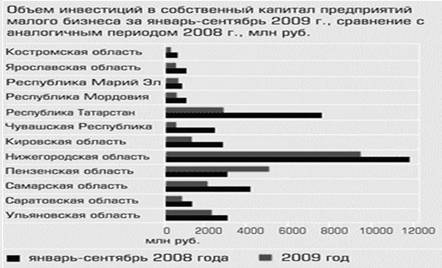

Приволжский федеральный округ (далее - ПФО), в который входит Чувашская республика, выделяется среди других округов постоянным уменьшением инвестиционного потенциала при небольшом снижении инвестиционного риска, а также значительной межрегиональной дифференциацией инвестиционного климата. При этом, за последние пять лет Чувашская республика занимает твердые позиции по росту инвестиций в ПФО, но в послекризисный период (с лета 2010 года) демонстрирует динамику увеличения практически всех частных инвестиционных рисков. В этом мы можем убедиться, рассмотрев график на рисунке 9. На примере малых предприятий видно, что только Чувашские малые компании снизили инвестиции в собственное развитие.

Рис. 5. Объем инвестиций в собственный капитал предприятий малого бизнеса за январь-сентябрь 2010 г.

Вне зависимости от кризисных надо отметить, что перспективы Чувашской республики в целом очевидны и существуют ресурсы, которыми мы готовы распоряжаться уже сейчас. Существуют инвестиционные проекты для выгодных вложений и существуют высококвалифицированные кадры, которые смогут реализовать эти проекты. Все зависит от того, как наш регион распорядится открытой перспективой.

3. Предложения по формированию инвестиционной стратегии Чувашской республики

Переход России к устойчивому развитию невозможен без обеспечения устойчивого развития всех ее регионов. Мероприятия на уровне страны в целом не обеспечивают конкретики осуществления инвестиций на уровне регионов.

Поэтому очень важно внедрять систему управления инвестициями на уровне каждого региона, учитывающую его специфику, направление и уровень развития рыночных отношений. Сложность и особенность системы управления инвестициями на уровне региона заключается в учете ее двух основных составляющих - региональной и инвестиционной, каждой из которых присуща высокая степень неопределенности. Несмотря на многочисленные исследования, задача создания эффективной системы управления инвестициями в настоящее время в полной мере не реализована ни в России в целом, ни, тем более, в ее регионах.

Среди наиболее значимых проблем регионального управления инвестициями: отсутствие инвестиционной стратегии, несогласованность инвестиционного законодательства, неполное выполнение функций планирования и контроля, отсутствие процедур стратегического управления.

Сегодня Чувашская Республика относится к числу регионов России, демонстрирующих динамичное развитие на основе эффективного использования инвестиционного и интеллектуального потенциала, инновационных подходов. Республика достойно выглядит на общероссийском фоне, отличается заметными тенденциями роста производства ведущих отраслей экономики и позитивными сдвигами в социальной сфере.

В данной работе мы попробуем наметить основные предложения по формированию инвестиционной стратегии Чувашской республики.

Основным на наш взгляд, является процесс содействия развитию инвестиционной деятельности и повышение предпринимательской активности. А это подразумевает под собой следующие направления :

- укрепление инвестиционного имиджа Чувашской Республики, включая распространение информации о потенциале республики (промышленном, научном, кадровом и др.) и инвестиционном законодательстве, проведение инвестиционных выставок, семинаров, конференций, презентаций Чувашской Республики в регионах России и за рубежом;

- активизация работы с частными инвесторами на основе частно-государственного партнерства при реализации приоритетных инвестиционных проектов (приложение № 3).

- максимально возможное снятие административных барьеров для бизнеса, в том числе малого и среднего, либерализация рынка инвестиционных проектов путем упрощения процедур согласования и получения разрешительной документации при их разработке и реализации;

- государственная поддержка и предоставление преференций при привлечении инвестиций;

- развитие информационной инфраструктуры в целях получения субъектами малого предпринимательства экономической, правовой, статистической и иной информации;

- развитие системы подготовки, переподготовки и повышения квалификации кадров для организаций малого бизнеса;

- стимулирование развития цивилизованного предпринимательства, распространение положительного опыта предпринимателей;

- создание республиканских инвестопроводящих структур (типа агентства по содействию инвестициям, центра исследования инвестиционного рынка, агентства регионального развития, центра активизации инвестиционного процесса и т.п.), способствующих привлечению инвестиций в экономику, в том числе путем аккумулирования заявок субъектов инвестиционной деятельности, осуществления их информационного и консультационного обслуживания, содействия в поиске инвесторов для реализации инвестиционных проектов, организации и проведения конкурсов (торгов) при реализации инвестиционных объектов, осуществления консалтинговых услуг по подготовке проектов республиканских стратегий, концепций, программ, организации и проведения на основе аутсорcинга имиджевых мероприятий, деловых встреч с инорегиональными и иностранными партнерами;

Так же необходимо, использование инструментов фондового рынка для привлечения инвестиционного капитала:

- проведение мероприятий, направленных на повышение прозрачности деятельности организаций, разработка рекомендаций по активному внедрению корпоративного управления;

- создание пилотной группы организаций для апробации и распространения лучших примеров корпоративного управления, разработка системы мониторинга его положительных результатов;

- учет внедрения принципов корпоративного управления при рассмотрении вопросов оказания государственной поддержки организациям и подведении итогов экономического соревнования между ними.

Инвестиционная стратегия региона позволяет скоординировать усилия различных структур на достижении одной цели и формировать механизм их взаимодействия.

Заключение

В условиях постоянного развития научно-технических процессов и в целом глобализации мировой экономики эффективное управление народным хозяйством без инвестиционных вливаний становится практически невозможным. Россия ставит цель окончательно интегрироваться в международное экономическое сообщество, имея при этом довольно скудные собственные производственно-технические и финансовые возможности. Как следствие этого, в настоящее время нашей стране необходима разработка "прозрачной" инвестиционной стратегии, позволяющей решить проблемы преодоления дезинтеграции экономики, предотвращение дальнейшего бегства капитала из производственной сферы, и в целом развития народного хозяйства.

Однако, отдельной инвестиционной стратегии РФ не существует, но она присутствует в общей стратегии развития и во всех частных концепциях, стратегиях и программах развития. Базой инвестиционной стратегии служат выбранные приоритеты развития, приоритетные отрасли и сферы развития.

Успешное развитие российской экономики невозможно без решения целого круга проблем отраслевого, регионального, институционального и инструментального характера, что и является приоритетной задачей современной инвестиционной политики, призванной обеспечить интеграцию страны в мировую хозяйственную систему.

Планы правительства России по развитию инвестиционной деятельности во многом были нарушены финансово-экономическим кризисом, и в начале 2010 г. падение промышленного производства продолжилось - на 16% в январе и на 13% в феврале по сравнению с соответствующими периодами предыдущего года. Сокращение кредитных ресурсов, сокращение глобального спроса, чрезвычайная неопределенность в мировой экономике и рост безработицы оказали отрицательное воздействие на рост инвестиций и потребления в России.

Финансовый кризис негативно повлиял на инвестиции в России: их объем заметно снизился. Остается надеяться, что эта ситуация временна, и в ближайшем будущем наша страна увеличит приток инвестиций как внутренних, так и иностранных.

Ключевыми направлениями инвестиционной политики в Чувашской Республике являются создание благоприятного инвестиционного климата, развитие инвестиционной деятельности организаций реального сектора экономики, дальнейшая капитализация производства.

В 2010 году объем инвестиций в экономику республики составил 41,6 млрд.рублей, по сравнению с 2009 годом объем инвестиций уменьшился на 14,2 %.

Приволжский федеральный округ, в который входит Чувашская республика, выделяется среди других округов постоянным уменьшением инвестиционного потенциала при небольшом снижении инвестиционного риска, а также значительной межрегиональной дифференциацией инвестиционного климата. При этом, за последние пять лет Чувашская республика занимает твердые позиции по росту инвестиций в ПФО, но в послекризисный период (с лета 2010 года) демонстрирует динамику увеличения практически всех частных инвестиционных рисков.

Вне зависимости от кризисных явлений, надо отметить, что перспективы Чувашской республики в целом очевидны и существуют ресурсы, которыми мы готовы распоряжаться уже сейчас. Существуют инвестиционные проекты для выгодных вложений и существуют высококвалифицированные кадры, которые смогут реализовать эти проекты. Все зависит от того, как наш регион распорядится открытой перспективой.

Список литературы

1. Федеральный закон "Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений" № 39-ФЗ от 25 февраля 1999 года (с последующими изменениями и дополнениями).

2. Федеральный закон "Об иностранных инвестициях в РФ" № 160-ФЗ от 9 июля 1999 года (с последующими изменениями и дополнениями).

3. Федеральный закон от 26 ноября 1998 г. N 181-ФЗ "О Бюджете развития Российской Федерации"

4. Абрамов, С. И. Инвестирование. /С.И. Абрамов. – М.: ИНФРА-М, 2000.-109 с.

5. Бородин Е. Инвестиционный бум в России: итоги и перспективы // Общество и экономика. – 2009. - №6. – с. 102-109.

6. Бард В. З., Бузулуков С. Н., Дрогобыцкий И. Н., Щепетова С. Е. Инвестиционный потенциал Российской экономики. М., 2010. С. 164–165.

7. Виленский П.Л., Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов: теория и практика. Учебное пособие. – М. – 2004 г. – 888 с.

8. Гаглоев, П. Инвестиционные просторы России / П. Гаглоев, С. Белогур // Российский инвестиционный вестник. – 2008. - № 3. - С. 36.

9. Дасковский В. Совершенствование оценки эффективности инвестиций // Экономист – 2010 - №1 – с. 42 – 56.

10. Задорнов, М. Инвестиционный климат России и перспективы его улучшения / М. Задорнов// Проблемы теории и практики управления. -2006.-№9.- С. 15-19.

11. Лахметкина Н. И. Инвестиционная стратегия предприятия: учеб. пособие для студентов, обучающихся по специальности "Финансы и кредит" - М. - 2008. - 183 с.

12. Национальная экономика России: потенциал, комплексы, экономическая безопасность./Отв. ред. А. В. Игошин. - М.: Юнити, 2006- 358 с.

13. Корчагин Ю. А. Инвестиционная стратегия - Ростов н/Д : Феникс, 2007. - 315 с.

14. Колтынюк Б.А. Инвестиции. Учебник. - СПб. – 2003 г. – 848 с

15. Кушлина В.И. Государственное регулирование рыночной экономики. 2-е изд., перераб. и доп. - М.: РАГС, 2006. — 834 с.

16. Чернов В. А. Инвестиционная стратегия : учеб. пособие для студентов вузов - М.- 2003. - 158с.

17. Жданов, В. П. Организация инвестиций. / В.П.Жданов. – М.: Наука, 2007.-192 с.

18. Чапек, В. Н. Рынок инвестиций. / В.Н. Чапек. – Ростов-на-Дону: Феникс, 2006.-274 с.

19. Информационный сервер по материалам федеральных целевых программ Минэкономразвития РФ. http://www.programs-gov.ru/

20. Информационный сервер по материалам федеральных целевых программ Минэкономразвития РФ. http://www.programs-gov.ru/