Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Курсовая работа: Крупнейшие кредитные рынки (США, Япония, Великобритания, ФРГ, Франция) в системе мирового рынка кредитных и финансовых ресурсов

Курсовая работа: Крупнейшие кредитные рынки (США, Япония, Великобритания, ФРГ, Франция) в системе мирового рынка кредитных и финансовых ресурсов

Курсовая работа

Тема: «Значение крупнейших национальных кредитных рынков (США, Японии, Великобритании, ФРГ, Франции) в структуре мирового рынка кредитных и финансовых ресурсов»

Введение

Результатом либерализации в финансовой сфере и основным признаком глобализации мировой экономики является международное движение капитала, организационно значительная часть, которого осуществляется в рамках международного кредитного рынка.

Этот рынок, являясь наиболее динамичным сектором международного рынка ссудных капиталов, в наибольшей степени подвержен влиянию изменений в мировом экономическом пространстве, и с этой точки зрения его анализ является особенно востребованным для понимания процессов, происходящих в рамках международного рынка ссудных капиталов в целом.

Структура международного кредитования значительно изменилась в последние десятилетия ХХ в. под влиянием тенденции секьюритизации. Однако банковское кредитование продолжает играть значительную роль в операциях международного рынка ссудных капиталов. Во времена финансовой нестабильности фондовые рынки имеют тенденцию к сужению и в некоторых случаях даже исчезают как реальные источники финансовых ресурсов. Нестабильность заставляет заемщиков обращаться к банкам. Таким образом, международный кредитный рынок является хотя и динамичным, но менее подверженным воздействию конъюнктурных факторов, что дает возможность при его анализе выделить главные, долговременные и устойчивые тенденции.

С практической точки зрения необходимость подобных исследований объясняется, с одной стороны, существованием у любой страны мира потребности в привлечении финансовых ресурсов из-за рубежа для развития национальной экономики и необходимостью удовлетворять эту потребность максимально эффективно, по возможности минимизируя расходы, связанные с заимствованием средств. Причем это актуально и для отдельных банков, стремящихся к активному развитию собственного бизнеса и участию в международных финансовых операциях. С другой стороны, возрастание нестабильности мировой экономики и рост числа кризисов в финансово-экономической сфере, особенно системных банковских кризисов, которые в настоящее время охватывают не только отдельные страны, но и регионы мира, требует от государств разработки и принятия мер, направленных на предотвращение и ликвидацию их последствий. Указанные меры должны приниматься с учетом возросшего влияния международного движения ссудных капиталов на национальные финансовые рынки. Изучение особенностей функционирования и развития международного рынка кредитов в условиях глобализации мировой экономики позволит более адекватно оценивать причины, характер протекания и возможные последствия возникающих кризисов.

Объектом исследования являются крупнейшие кредитные рынки (США, Япония, Великобритания, ФРГ, Франция). Цель курсовой работы – раскрыть сущность понятий кредитного и финансового рынка, рассмотреть крупнейшие кредитные рынки в структуре мирового кредитного рынка.

В соответствии с целью исследования можно выделить следующие задачи курсовой работы:

– изучить понятия мирового кредитного и финансового рынков;

– рассмотреть крупнейшие национальные кредитные рынки (на примере США, Японии, ФРГ, Франции и Великобритании);

– проследить развитие крупнейших финансовых рынков в историческом аспекте.

При написании данной курсовой работы использовались учебники по международным экономическим отношениям и по мировой экономике под редакцией таких ученых, как Авдокушин Е.Ф., Суэтин А.А, Лаврушина О.И. и других. Также использовались Интернет-ресурсы: сайты международных экономических организаций.

В данной курсовой работе использовались статистический, аналитический, графический методы исследования.

1 Теоретические и методические основы сущности мирового рынка кредитных и финансовых ресурсов

1.1 Понятие и сущность мирового кредитного рынка

Кредит – предоставление денег или товаров в долг, как правило, с уплатой процентов; стоимостная экономическая категория, неотъемлемый элемент товарно-денежных отношений.

Возможность возникновения и развития кредита связаны с кругооборотом и оборотом капитала. В процессе движения основного и оборотного капитала происходит высвобождение ресурсов. Средства труда используются в процессе производства длительное время, их стоимость переносится на стоимость готовой продукции частями. Постепенное восстановление стоимости основного капитала в денежной форме приводит к тому, что высвобождающиеся денежные средства оседают на счетах предприятий. Вместе с тем на другом полюсе возникает потребность в замене изношенных средств труда и достаточно крупных единовременных затратах. Аналогичные по своему характеру процессы происходят и в движении оборотного капитала. Более того, здесь колебания в кругообороте и обороте проявляют себя более разнообразно. Так, в силу сезонности производства, неравномерных поставок и другого, происходит несовпадение времени создания и обращения продукции. У одних субъектов появляется временный избыток средств, у других – их недостаток. Это создает возможность возникновения кредитных отношений, то есть кредит разрешает относительное противоречие между временным оседанием средств и необходимостью, их использования в хозяйстве.

Основные принципы кредитных отношений:

– возвратность кредита;

– срочность кредита (отражает необходимость его возврата не в любое приемлемое для заемщика время, а в точно определенный срок, зафиксированный в кредитном договоре);

– платность кредита (ссудный процент);

– обеспеченность кредита (этот принцип предполагает необходимость обеспечения защиты имущественных интересов кредитора при возможном нарушении заемщиком принятых на себя обязательств, в настоящее время широко практикуются ссуды под залог или под финансовые гарантии);

– целевой характер кредита (нарушение данного обязательства может стать основанием для досрочного отзыва кредита или введения штрафного (повышенного) ссудного процента);

– дифференцированный характер кредита (этот принцип определяет дифференцированный подход со стороны кредитной организации к различным категориям потенциальных заемщиков). [9]

Увеличение масштабов скопления денежного капитала в условиях капитализма обусловило развитие кредитного рынка. Под влиянием спроса и предложения происходит движения ссудного капитала: капитал, накапливаемый в виде денежных средств, преобразуется конкретно в ссудный капитал.

Кредитный рынок – это общее обозначение тех рынков, где существуют предложение и спрос на различные платежные средства. Кредитные сделки опосредуются, как правило, кредитными институтами (банками и др.), которые берут взаймы и ссужают деньги, или движением различных долговых обязательств, которые продаются и покупаются на рынке ценных бумаг.

Следовательно, кредитный рынок предоставляет средства для инвестиций в распоряжение предприятий и именно на нем происходит перемещение денег из тех секторов экономики, где имеется избыток, в те сектора, которые испытывают в них недостаток. На кредитном рынке предприятия берут деньги в долг для финансирования своих инвестиций. Иногда предприятия дают деньги взаймы, но, как правило, производственный сектор больше берет, чем дает. Поэтому можно сказать, что одна из основных задач кредитного рынка – направлять сбережения населения и свободные средства посредническим лицам на инвестиции. [8]

Сущность кредитного рынка не зависит от того, какой денежный капитал употребляется на нем: собственный либо чужой, аккумулированный, т.е. не имеет значения, ведет ли банкир свое дело только при помощи собственного капитала либо лишь при помощи капитала, депонированного у него.

Кредитный рынок способствует росту производства и товарооборота, движению капиталов внутри страны, трансформации денежных сбережений в капиталовложения, реализации научно-технической прогресса, обновлению основного капитала. В этом смысле рынок опосредствует разные фазы воспроизводства, является специфичной опорой материальной сферы производства, откуда она черпает дополнительные денежные ресурсы.

Экономическая роль кредитного рынка заключается в его способности объединить маленькие, разрозненные денежные средства в интересах всего капиталистического скопления. Это позволяет рынку активно воздействовать на концентрацию и централизацию производства и капитала. [3]

Важной особенностью кредитного рынка является усиление влияния на процесс интернационализации мирового хозяйства посредством обеспечения миграции капиталов. Кроме того, кредитный рынок играет большую роль в структурной перестройке капиталистической экономики, особенно таких промышленно развитых стран, как США, страны Западной Европы и Япония.

1.2 Структура и функции кредитного рынка

Кредитный рынок выполняет макроэкономическую функцию. В современной капиталистической экономике денежный капитал накапливается в основном в виде денежного ссудного капитала. Поэтому накопление денежного капитала важно не само по себе как обособленный процесс, а прежде всего с точки зрения его воздействия на весь ход капиталистического воспроизводства, т.е. в макроэкономическом аспекте. В этом отношении накопление денежного капитала тесно взаимодействует с реальным накоплением, представляющим в целом иной процесс. Большая часть денежного капитала формируется за счет сбережений населения, а их размеры играют значительную роль в образовании общенациональной нормы реального накопления, доли капиталовложений в валовом национальном продукте. [8]

Функции кредитного рынка определяются его сущностью и ролью, которую он выполняет в системе капиталистического хозяйства, а также задачами по воспроизводству капиталистических производственных отношений.

Выделяют пять основных функций кредитного рынка:

– обслуживание товарного обращения через кредит;

– аккумуляция или собирание денежных сбережений (накоплений) компаний, населения, государства, а также иностранных клиентов;

– трансформация денежных фондов непосредственно в ссудный капитал и использование его в виде капиталовложений для обслуживания процесса производства;

– обслуживание государства и населения как источников капитала для покрытия государственных и потребительских расходов;

– ускорение концентрации и централизации капитала, содействие образованию мощных финансово-промышленных групп. [9]

Указанные функции кредитного рынка направлены на поддержание капиталистического способа производства, обеспечение функционирования экономической системы государственно-монополистического капитализма.

Отражая накопление и движение денежного капитала, кредитный рынок органически связан с движением стоимости в ее денежной форме, с образованием и использованием различных денежных фондов в виде кредитных ресурсов и ценных бумаг. Посредством рынка можно измерить и определить движение, объем, направление денежных фондов, идущих на развитие капиталистического общественного воспроизводства, воздействие его на социально-экономические отношения.

Современная кредитная система – это совокупность различных кредитно-финансовых институтов, действующих на кредитном рынке и осуществляющих аккумуляцию и мобилизацию денежного капитала.

На рынке реализуются две основные формы кредита: коммерческий кредит и банковский. Они отличаются друг от друга составом участников, объектом ссуд, динамикой, величиной процента и сферой функционирования.

Коммерческий кредит предоставляется одним функционирующим предприятием другому в виде продажи товаров с отсрочкой платежа. Орудием такого кредита является вексель, оплачиваемый через коммерческий банк. Как правило, объектом коммерческого кредита выступает товарный капитал, который обслуживает кругооборот промышленного капитала, движение товаров из сферы производства в сферу потребления. Особенность коммерческого кредита состоит в том, что ссудный капитал здесь сливается с промышленным. Главная цель такого кредита – ускорить процесс реализации товаров и заключенной в них прибыли. Процент по коммерческому кредиту, как правило, ниже, чем по банковскому кредиту.

Банковский кредит предоставляется банками и другими кредитно-финансовыми институтами юридическим лицам, населению, государству, иностранным клиентам в виде денежных ссуд.

Банковский кредит превышает границы коммерческого кредита по направлению, срокам, размерам. Он имеет более широкую сферу применения. Замена коммерческого векселя банковским делает этот кредит более эластичным, расширяет его масштабы, повышает обеспеченность. Различна также динамика банковского и коммерческого кредитов. Так, объем коммерческого кредита зависит от роста и спада производства и товарооборота, спрос же на банковский кредит в основном определяется состоянием долгов в различных секторах экономики. [4]

1.3 Характеристика рынка финансовых ресурсов

Деятельность мирового кредитного рынка тесно связана с мировым финансовым рынком.

Финансовый рынок – это механизм перераспределения капитала между кредиторами и заемщиками при помощи посредников на основе спроса и предложения на капитал.

Фактически он представляет собой совокупность институтов, направляющих поток денежных средств от кредиторов к заемщикам и обратно. Основной функцией этого рынка является трансформация бездействующих активов в ссудный и инвестиционный капитал. Процесс аккумулирования и размещения финансовых ресурсов, осуществляемый финансовой системой, непосредственно связан с функционированием финансовых рынков и деятельностью финансовых институтов. Задача финансовых рынков состоит в организации торговли финансовыми активами и обязательствами между покупателями и продавцами финансовых ресурсов. [9]

Взаимосвязь кредитного и финансового рынков усиливается в связи с тенденцией с секъютеризации, т.е. замещению традиционных форм банковского кредита выпуском ценных бумаг. Обеспечением их эмиссии служит пакет обязательств банковских клиентов по полученным ими кредитам аналогичного характера. Банк платит проценты и погашает эти ценные бумаги из средств, поступающих от заемщиков в погашение ссуд. Чтобы при продаже ценных бумаг избежать юридической оговорки об «обороте на банк эмитент» (эти активы остаются на его балансе), банки используют аккредитивы «стенд-бай». [5]

Условия «стенд-бай» – обязательство банка предоставить заемщику обусловленную сумму на весь договорный срок использования, который делится на короткие периоды (3, 6, 9, 12 месяцев). Для каждого периода устанавливается плавающая процентная ставка, которая пересматривается с учетом динамики ЛИБОР. Это дает возможность предоставлять средне- и даже долгосрочный кредит, используя краткосрочные ресурсы.

Мировой финансовый рынок специализируется преимущественно на эмиссии ценных бумаг (первичный рынок) и их купле-продаже (вторичный рынок). На долю ежегодной эмиссии-нетто на мировом фондовом рынке приходится примерно половина всех источников международного кредитования и финансирования. Активно развивается рынок производных ценных бумаг. [4]

Функции финансовых рынков:

– активная мобилизация временно свободных средств из многих источников;

– эффективное распределение свободных ресурсов между потребителями ресурсов;

– определение наиболее эффективных направлений использования финансовых ресурсов (связано с ценообразованием);

– формирование рыночных цен на отдельные финансовые инструменты, что определяет спрос и предложение на финансовом рынке;

– осуществление квалифицированного посредничества между продавцом и покупателем финансовых инструментов (брокеры, дилеры);

– ускорение оборота средств, способствующее активизации экономических процессов.

Особенности мирового кредитного и финансового рынка:

· огромные масштабы;

· отсутствие четких пространственных и временных границ;

· преобладание банков и других финансовых учреждений;

· ограниченность и дифференцированность доступа заемщиков на рынок;

· использование в качестве валют кредитных и финансовых сделок конвертируемых валют ведущих стран и евро;

· универсальность рынка;

· упрощенная стандартизованная процедура совершения сделок с использованием новейшей компьютерной технологии;

· более высокая прибыльность операций в евровалютах, чем национальных валютах;

· диверсификация секторов рынка, включая еврорынок.

Обобщая вышесказанное, можно еще раз отметить, что кредитный рынок – это общее обозначение тех рынков, где существуют предложение и спрос на различные платежные средства. Кредитные сделки опосредуются, как правило, кредитными институтами (банками), которые берут взаймы и ссужают деньги, или движением различных долговых обязательств, которые продаются и покупаются на рынке ценных бумаг.

Кредитный рынок способствует росту производства и товарооборота, движению капиталов внутри страны, трансформации денежных сбережений в капиталовложения, реализации научно-технического прогресса, обновлению основного капитала.

Кредитный рынок играет большую роль в структурной перестройке капиталистической экономики, особенно таких промышленно развитых стран, как США, Япония и стран Западной Европы.

2. Крупнейшие кредитные рынки в структуре мирового кредитного и финансового рынков

2.1 Кредитный рынок США в системе мирового рынка кредитных и финансовых ресурсов

США – единственная страна мира, чья экономика вышла из второй мировой войны значительно окрепшей. В первые послевоенные десятилетия лидирующее положение США в мировом хозяйстве было бесспорно. Война избавила эту страну от серьезных конкурентов, но ненадолго. Экономический подъем Западной Европы, и промышленный рывок Японии существенно изменили это положение.

Кредитная система США представляет собой совокупность государственных и частных кредитных институтов, ее основным государственно-монополистическим компонентом является Федеральная резервная система, выполняющая функции центрального банка США.

Федеральная резервная система (ФРС) была создана Законом о Федеральной резервной системе, принятым Конгрессом в 1913 г. для обеспечения более безопасной и более гибкой банковской и кредитно-денежной системы. Если рассматривать деятельность ФРС подробнее, нетрудно выявить и сформулировать две наиболее важные и взаимосвязанные ее функции:

1. Упорядочение деятельности банков и поддержание банковской системы в целом на уровне, достаточном для полноценного функционирования. Это происходит путем регулирования финансового состояния каждого банка и облегчения проведения зачета взаимных банковских требований. Кроме того, будучи по сути своей центральным банком страны, а именно «банком банков», ФРС является кредитором в последней инстанции для коммерческих банков.

2. Вторая и наиболее важная функция ФРС – контроль за предложением денег в экономике. Принимая решения связанные с контролем денежной массы, ФРС является основным исполнителем кредитно-денежной политики США. Совокупность решений в отношении предложения денег составляет суть кредитно-денежной политики.

Структура ФРС:

- двенадцать региональных Федеральных резервных банков – фискальных агентов Казначейства США;

- многочисленные частные банки (получающие неотчуждаемые, фиксированной доходности акции Федеральных резервных банков в обмен на вносимый резервный капитал).

Публикация ФРС США данных о расходовании государственных средств в рамках программ по оказанию финансовой помощи в период с декабря 2007 по июль 2010 года обернулась скандалом. Из выделенных на эти цели 3,3 трлн. долл. значительную часть получили зарубежные компании как финансового, так и нефинансового сектора.

Совокупный объем предоставленных кредитов составил почти 15 трлн. долл., правда, большая их часть, около 9 млрд. долл., представляла собой краткосрочные займы overnight, которые возвращались компаниями уже на следующий день.

В числе получателей финансовой поддержки неожиданно оказались многие европейские финансовые институты. В частности, банки из Великобритании получили от ФРС около 1,5 трлн. долл. Крупнейшим заемщиком здесь оказался Barclays – 863 млрд. долл. В число других крупных должников из Соединенного Королевства также вошли Royal Bank of Scotland (446 млрд долл.) и Bank of Scotland (181 млрд долл.).

К экстренной помощи ФРС прибегали также французский Societe Generale, бельгийский Dexia, немецкие Bayerische Landesbank, Dresdner Bank и Commerzbank, а также ряд азиатских финансовых структур.

ФРС в своей деятельности использует следующие ставки:

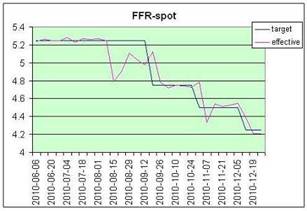

1. ставка по федеральным фондам и учетная ставка ФРС. В США ставка по федеральным фондам является той ставкой, по которой банки кредитуют друг друга – одалживают свои резервы, хранящиеся на счетах ФРС. Средневзвешенная ставка по кредитным сделкам, заключенным в ходе дневной торговли, называется «эффективной ставкой». Федеральная Комиссия по открытым рынкам устанавливает целевую ставку по федеральным фондам, которую еще называют «номинальной ставкой». Когда в новостях сообщается об изменении ставки, почти всегда имеется в виду именно номинальная ставка по федеральным фондам, а не учетная ставка, как пишут. В реальной жизни номинальная ставка может наблюдаться только случайно, когда совпадет с эффективной или в отдельных межбанковских сделках. Она служит в качестве цели, в диапазоне вокруг которой происходит торговля резервами. На графике внизу это хорошо видно.

Рисунок 3 – Номинальная и эффективная ставки по федеральным фондам

2. Банки также могут занимать напрямую у ФРС через т.н. «дисконтное окно». Эти займы контролируются Федеральной Системой жестче, под них, как правило, требуется залог в виде пакета первоклассных ценных бумаг, чаще всего государственных векселей или облигаций, и ставка (дисконтная, или учетная) в последнее время выше, чем по федеральным фондам, хотя и тесно коррелирует с ней. Обращение к «дисконтному окну» свидетельствует о том, что банк не может прокредитоваться в другом месте, и обращается к ФРС как «кредитору последней инстанции», что свидетельствует о его финансовых затруднениях; поэтому банки с большой неохотой пользуются этим кредитом. Дисконтную ставку устанавливает ФРС, и ее часто путают корреспонденты и аналитики со ставкой на федеральные фонды. В последнее время ФРС держит учетную ставку выше FFR, чтобы с одной стороны, стимулировать торги на федеральные фонды как основной монетарный инструмент, с другой – оставаться на рынке в качестве кредитора последней инстанции.

3. Первоклассная ставка (прайм-рейт) Уолл-Стрит Джорнал (WSJ Prime rate) – важная банковская ставка, рассчитываемая журналом по опросам 30 ведущих банков США, на основе консенсуса. Когда ставку меняют 23 из 30 банков, WSJ меняет (пересчитывает) ставку прайм-рейт, которая начинает действовать с момента публикации. На прайм-рейт основываются многочисленные коммерческие ставки – ипотечные, автокредит, карточный кредит и прочие. Прайм-рейт обычно составляет FFR+3 процентных пункта.

Рисунок 4 – График фьючерсов на евродоллар, квартальный (ближайшие месяцы)

В последнее время в США наблюдается рост государственного долга. Обычно в государственном долге видят две опасности: банкротство нации и переложение долгового бремени на будущие поколения.

В целях финансирования государственного долга США Казначейством на регулярной основе выпускаются государственные ценные бумаги. Казначейство выпускает несколько типов государственных ценных бумаг – казначейские векселя (T-bills), казначейские ноты (treasury notes), казначейские облигации (treasury bonds).

Таблица 1 – Баланс ФРС США

| Декабрь 2007 года | Декабрь 2008 года | Декабрь 2009 года | Декабрь 2010 года |

| 903,2 | 1845,8 | 2213,0 | 2349,7 |

В декабре 2010 года общая сумма активов на балансе выросла на 0,9 млрд. долл. и составила 2349,7 млрд. долл. ФРС купил на баланс облигаций Казначейства на сумму 16,22 млрд. долл. Банковские резервы выросли на 54 млрд. долл., то есть банки начали наращивать деньги на балансах. За декабрь ФРС погасил долговых бумаг на сумму 638 млрд. долл., анонсировано аукционов приблизительно на 715–730 млрд. долл.

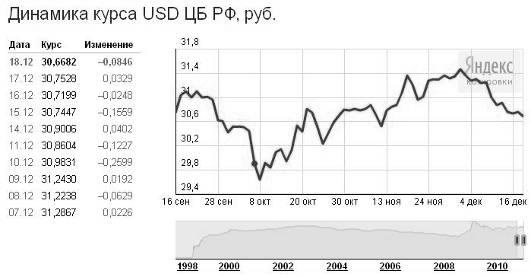

Рисунок 5 – Динамика курса доллара относительно российского рубля за 4 квартал 2010 года

Начиная с 8 октября, курс доллара относительно рубля постепенно растет. Наивысшего своего значения доллар достиг 2 декабря и равнялся 31,45 рублям.

2.2 Япония на рынке финансовых ресурсов

Первые банки современного типа появились в Японии после 1872 года как частные «национальные банки». Как коммерческие банки они имели филиалы по всей стране и обладали правом эмиссии банкнот. Тогда насчитывалось около 150 таких банков. «Национальные банки» интенсивно выпускали неконвертируемые банкноты и тем самым способствовали росту инфляции, тормозившей развитие производительных сил. В этих условиях возникла острая необходимость создания центрального банка Японии, который был основан в 1882 году на срок 30 лет (затем срок продлили еще на 30 лет). Этот банк получил монопольное право эмиссии банкнот, а существовавшие ранее «национальные банки» должны были прекратить эмиссию банкнот и постепенно изымать находящиеся в обращении банкноты.

Основные задачи банка заключаются в регулировании:

- денежного обращения;

- курса национальной денежной единицы – иены, которое достигается поддержанием оптимальной величины находящейся в обращении денежной массы и курса иены на международных валютных рынках;

- кредитной системы, поддержании ее стабильности.

Помимо банка Японии и государственных финансовых институтов в банковскую систему Японии входят коммерческие банки, банки долгосрочного кредитования, инвестиционные банки, трастовые банки и кооперативные банки. Также к японской финансовой системе причисляют почтовые сберегательные кассы, кредитные кооперативы, страховые компании. [3]

Таблица 2 – Основные виды банков в Японии и объемы их кредитования в 2010 году

| Виды банков | Число учреждений (без филиалов) | Объем капитала | Объем кредитования |

| Общенациональные | 151 | 795,5 | 555,6 |

| Городские | 11 | 357,7 | 266,0 |

| Региональные | 64 | 160,9 | 119,1 |

| Региональные 2 разряда | 66 | 59,2 | 47,9 |

| Трастовые | 7 | 71,4 | 54,8 |

| Прочие (ассоциации, кооперативы) | - | 111,6 | 81,8 |

Основа банковской системы Японии – общенациональные банки, общий объем капитала которых – 795,5 трлн. иен, что оставляет 79,9% от общего объема капитала всей банковской системы страны. Объем предоставляемых ссуд – 555,6 трлн. иен (около 80% всего объема банковского кредитования).

Общенациональные банки включают городские банки, региональные банки, региональные банки второго разряда, банки долгосрочного кредитования, трастовые банки. Ядром кредитно-банковской системы выступают городские банки, общее число которых – 11, а филиалов – 3737. Суммарный объем капитала – 357,7 трлн. иен (35,9% от общего объема капиталов банковской системы), объем кредитования – 266,0 трлн. иен (38,3%). Крупнейшие банки японских финансовых групп: банки «Дайите Канге Банк», «Сакура», «Фудзи Банк», «Мицубиси Банк», «Асахи», «Санва Банк», «Сумитомо Банк», «Токай банк». Большинство их штаб-квартир расположено в Токио и Осаке.

Региональные банки, как и городские, также являются коммерческими, однако уступают им по объему капитала и операций. В основном они расположены в малых и средних городах. Таких банков – 64, филиалов – 7598. Суммарный капитал составляет 160,9 трлн. иен, объем кредитования – 119,1 трлн. иен.

Региональные банки второй очереди (второго разряда), как правило, имеют небольшие капиталы, У них преобладают операции с частными лицами и небольшими предприятиями. Их 66, а филиалов – 4732, капитал – 59,2 трлн. иен, объем кредитования – 47,9 трлн. иен.

Согласно годовому отчету МВФ за 2010 год 13 февраля 2009 года вступило в силу соглашение о займе Японией в Фонде 100 млрд. долл. США.

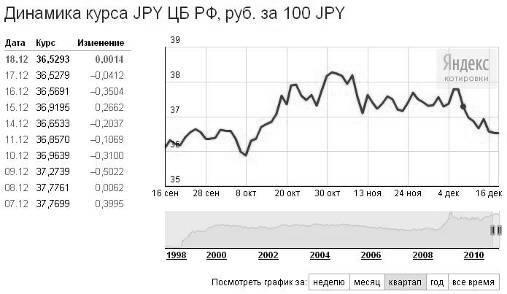

Рисунок 6 – Динамика курса иены относительно рубля за 4 квартал 2010 года

Так же как и в США, в Японии в 2009 году наблюдается дефляция. Эта тенденция сохранилась и в 2010 году. Максимального уровня при обмене на рубли иена достигла 2 ноября (за 100 иен предлагалось 38, 26 рублей).

2.3 Крупнейшие кредитные рынки Европы (ФРГ, Великобритания, Франция) в структуре мирового кредитного рынка

С организационной точки зрения финансовый рынок Германии можно рассматривать как совокупность финансовых институтов, экономических субъектов, осуществляющих эмиссию, куплю, продажу финансовых инструментов. Каждый финансовый институт наделен определенными полномочиями по ведению тех или иных операций с конкретным набором финансовых инструментов.

Главное назначение финансового рынка Германии состоит в обеспечении эффективного распределения накоплений между конечными потребителями финансовых ресурсов. Решение этой задачи сложно как в силу объективных, так и субъективных причин, поскольку должны учитываться разные, порой диаметрально противоположные интересы участников финансового рынка, большие риски выполнения финансовых обязательств и т.п.

В зависимости от типа финансового института, а также вида финансовых инструментов финансовый рынок Германии можно подразделить на: денежный рынок; рынок ценных бумаг; рынок золота; валютный рынок.

Основными институтами денежного рынка Германии являются:

а) коммерческие банки;

б) кооперативные кредитные институты;

в) общественно-правовые кредитные институты, среди которых выделяют сберегательные кассы и жироцентрали.

Коммерческие банки Германии нацелены на максимизацию прибыли. В то же время кооперативные банки ориентированы на содействие своим членам, прежде всего в сфере кредита и сбережений. Сберегательные институты обязаны кредитовать население регионов, в рамках которых они действуют, на более выгодных условиях, чем коммерческие банки. Важно отметить, что деятельность кредитных институтов, принципы их организации меняются с течением времени. Так, кредитные кооперативы Германии возникли в Европе одними из первых в середине XIX в. (кооперативы Райффайзена и Шульце – Делича) и послужили прототипом многих учреждений кооперативного кредита в мире.

Жироцентрали представляют собой центральные кредитные институты сберегательных касс. Они осуществляют межрегиональный платежный оборот сберегательных касс, управление их ликвидными средствами, ценными бумагами и другие функции.

Еще одну группу институтов представляют специализированные организации, которые ограничены в своих функциях. Их число значительно меньше числа универсальных банков. К тому же длительное время наблюдается уменьшение удельного веса специализированных институтов на финансовом рынке.

Бундесбанк в его современном виде возник в 1957 г. Его предшественник, Райхсбанк, был ликвидирован с окончанием Второй мировой войны, а в период с 1948 по 1957 г. в Германии существовала двухступенчатая система центральных банков, включавшая:

а) Банк немецких земель (Bank Deutscher Länder);

б) юридически независимые центральные банки Земель Германии.

С 1957 г. Бундесбанк представляет собой единую структуру, в которой бывшие центральные банки земель выполняют роль Главных управлений. Бундесбанк имеет максимально широкие полномочия среди европейских центральных банков и в осуществлении кредитно-денежной политики независим от федеральных органов. Принципы деятельности Бундесбанка были положены в основу модели функционирования Европейского центрального банка. Вместе с тем Бундесбанк обязан проводить кредитно-денежную политику, которая не противоречит экономической политике государства в целом. Независимость Бундесбанка ограничена также тем, что представители федерального правительства входят в его руководящие органы. Наконец, за федеральными органами остается исключительное право принимать законы в кредитно-денежной сфере. [1]

Таблица 3 – Объемы кредитования Федерального банка Германии

| 2007 год | 2008 год | 2009 год | |

| Выдано кредитов | 5579,9 | 5668,0 | 5815,5 |

| Из них: электронным способом | 4486,1 | 4610,7 | 4816,9 |

Объемы кредитования немецкого Бундесбанка неуклонно растут. В 2009 году они составили почти 6 трлн. евро, причем кредиты на почти 5 трлн. евро были оформлены небумажным способом.

Великобритания по традиции занимала в сфере финансов ведущее положение в мире. Однако, несмотря на лидирующие позиции, в конце XX в. сложились объективные предпосылки, давшие своевременный импульс началу реформы английской финансовой системы. Восьмидесятые годы ознаменовались существенными изменениями в структурах и управлении финансовой системы. Они затронули английские банки, фондовую биржу, потребительский рынок, строительные общества, а также страховую систему Великобритании. Многие границы сфер влияния, которые раньше были строго определены, стали более прозрачными. Например, если раньше кредитные программы на строительство жилья были эксклюзивным правом строительных обществ, то теперь кредиты на строительство дома стали давать и страховые компании, и банки.

В связи с этим произошли два значительных изменения:

1. филиалы строительных обществ преобразовались в действительные банки со своими собственными арсеналами денежных средств и ценных бумаг;

2. стало возможным влияние на британский рынок недвижимости всех трех, упомянутых выше, финансовых структур.

В услугах покупки и аренды земли, программах страхования и кредитных программах по-прежнему участвуют строительные общества, но уже без исключительных прав.

Лондон, как международный финансовый центр, продолжил наращивать свой приоритет. Возросли финансовые потоки, объемы торговых сделок на рынке ценных бумаг и обмена валюты. Де-факто, банки многих стран мира имеют в Лондоне свои представительства. Научно-технический прогресс и рост конкуренции увеличили объемы процессов торговли и обмена. [3]

Все коммерческие английские банки находятся под контролем Центрального Банка Англии, обладающим правом производить денежные банкноты в Англии и Уэльсе (банки Шотландии и Северной Ирландии имеют ограниченные права на выпуск денежных знаков на своих территориях). Центральный Банк Англии лицензирует банки, работающие с населением, ипотечные, инвестиционные и прочие британские, а также банки других стран, находящиеся в Англии. Центральный Банк Англии, помимо прочего, курирует ставки рефинансирования, влияющие на уровень и организацию процентных ставок. Он активно оказывает влияние на иностранные валютные рынки, оберегая стабильность фунта. Фунт стерлингов является одной из важнейших валют мира, а Лондон – один из основных финансовых мировых центров.

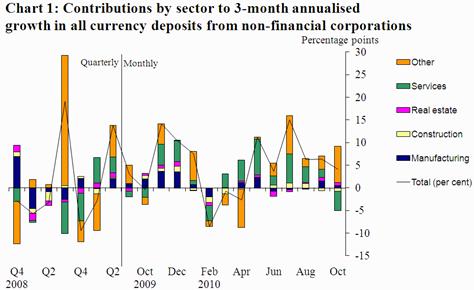

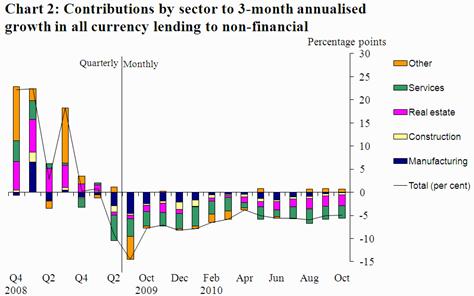

Рисунок 7 – Все валютные депозиты Банка Англии по секторам

Рисунок 8 – Все валютные кредиты Банка Англии по секторам

Из рисунков 7 и 8 следует, что в структуре депозитов Банка Англии не преобладают ни услуги (Services), ни недвижимость (Real estate), ни строительство (Construction), ни производство (Manufacturing), а различные другие секторы.

Базовая учетная ставка – 0,5%.

Баланс Банка Англии приводится в Приложении 3.

В современной кредитно-финансовой системе Франции можно выделить пять категорий институтов:

1) коммерческие банки, которые осуществляют все банковские операции: депозитные вклады, краткосрочное, среднесрочное и долгосрочное кредитование, платежные операции, прежде всего очень популярный во Франции оборот чеков, эмиссию ценных бумаг, срочные сделки и другие. Через свои дочерние структуры осуществляют ипотечное кредитование физических лиц, лизинговое, венчурное финансирование;

2) общества финансирования. Им не разрешено принимать вклады частных лиц, т.е. все кредитные операции они должны осуществлять либо за счет своих средств, либо средств, полученных на денежных рынках или взятых в кредит у дружественных банков и банков, с которыми существуют кооперативные связи. Эти институты ориентированы на финансирование отдельных промышленных секторов. Кроме того, они занимаются управлением портфелями ценных бумаг торговых и промышленных предприятий;

3) кооперативные банки ведут свою деятельность, в основном, с представителями сельского хозяйства и торговли;

4) сберегательные кассы функционируют как «неприбыльные» организации;

5) специализированные банковские учреждения. Деятельность этих учреждений регулируется специальным законодательством, и они находятся под жестким контролем государства.

Для банковской системы Франции в целом в последние годы характерен тренд к диверсификации, особенно на новых финансовых рынках. Широкое распространение получил процесс образования холдинговых структур. Большую роль во Франции играют промышленные департаменты, через которые осуществляется управление портфелями ценных бумаг небанковских холдинговых структур.

Базовая учетная ставка Банка Франции равна 1%, базовая депозитная ставка – 0,25%.

Таблица 4 – Займы ФРГ, Великобритании и Франции в МВФ, действующие в 2010 году

| Страна | Дата вступления в силу | Сумма |

| ФРГ | 22 сентября 2009 | 15,0 |

| Великобритания | 1 сентября 2009 | 9,9 |

| Франция | 2 декабря 2009 | 11,1 |

Согласно годовому отчету МВФ за 2010 год займы ФРГ в Фонде составили 15 млрд. евро, Великобритании – 9,9 млрд. евро, Франции – 11,1 млрд. евро.

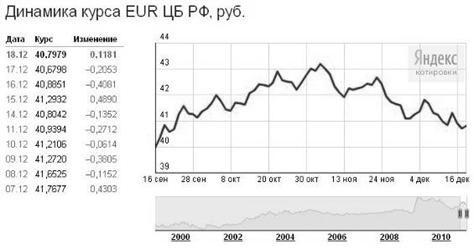

Рисунок 9 – Динамика курса евро относительно рубля за 4 квартал 2010 года

За последний квартал курс евро, в отличие от курсов доллара и иены, относительно рубля не укрепляется. С 4 ноября, когда максимальное значение евро равнялось 43,16 рублям, наблюдается скачкообразная тенденция к снижению его курса. На 18 декабря евро был равен 40,79 рублям.

Таким образом, крупнейшие кредитные рынки играют основополагающую роль на мировом кредитном рынке. Кредитные системы Японии, США и европейских стран отличаются.

Недавний мировой финансовый кризис углубил взаимосвязь крупнейших рынков с помощью их взаимопомощи. Например, даже несмотря на бедственное положение собственной банковской системы, ФРС США предоставил большое количество кредитов европейским странам с целью ликвидации последствий финансового кризиса.

3. Развитие крупнейших национальных кредитных рынков в историческом аспекте

3.1 США И Япония на рубеже веков

С 1980-х гг. главным фактором неуравновешенности международных текущих расчетов становится хронический дефицит текущего платежного баланса США, размер которого значительно превышает совокупный дефицит стран развивающихся и с переходной экономикой. В 1982–1989 гг. дефицит США по текущим расчетам составил в среднегодовом исчислении 104,0 млрд. долл., в 1990–2000 гг. – 158,7 млрд. долл. Дефицитность американского платежного баланса определяется огромным отрицательным внешнеторговым сальдо, которое впервые с конца прошлого века образовалось в 1971 г. и со второй половины 1970-х гг. стало хроническим.

С 1985 г. США являются чистым международным должником, т.е. иностранные активы в экономике США превышают американские зарубежные активы. Баланс активов и обязательств по международным инвестициям показывает чистую внешнюю задолженность США, которая в 2001 г. равнялась 2,3 трлн. долл. Обязательства США перед нерезидентами составили 9,2 трлн. долл. (по банковским кредитам и долговым ценным бумагам – 4,0 трлн. долл.); требования США к нерезидентам – 6,9 трлн. долл. (2,0 трлн. долл.).

В 2001 г. 56% чистой внешней задолженности США было покрыто развитыми странами, 46% – поступлениями из развивающихся и переходных стран. США являются крупнейшим получателем международных ресурсов, их доля в обязательствах развитых стран по международным инвестициям в 2001 г. составила 33,4%. В объеме накопленных в развитых странах прямых иностранных инвестиций доля США равнялась 45,6%, акций – 32,7%, долговых ценных бумаг – 38,7%, банковских кредитов – 19,7%.

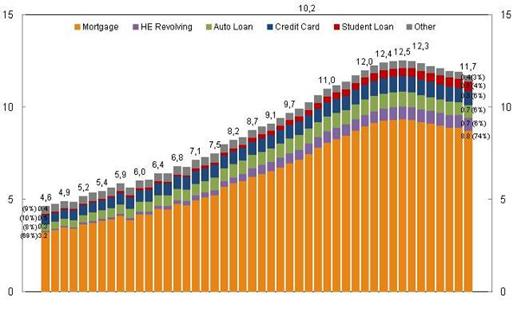

Рисунок 10 – Общий баланс займов населения в 1990–2010 годах и его структура (в трлн. долл.)

В кредитной структуре ФРС США преобладает ипотечное кредитование (Mortgage). К 2010 году его доля в структуре кредитов выросла до 74%. Остальные проценты поделили между собой автокредитование, обращение капитала, использование кредитных карт, кредитование студентов и другие.

В течение нескольких послевоенных десятилетий Япония демонстрировала наиболее высокие темпы роста экономики среди промышленно развитых стран – до 12–13% в год, что уже через 20 лет после Второй мировой войны превратило ее в третью после США и СССР экономику мира.

Успехи в развитии промышленности сопровождались ростом финансовой мощи японских институтов. В 1990 году 5 крупнейших банков мира были японскими. Из 6 ведущих мировых компаний по ценным бумагам 4 были японскими. Страховая компания Nippon Life Insurance Company занимала первое место в мире по величине активов.

Во второй половине 1980-х годов страна пережила бум, получивший в Японии название «хейсей», сопровождавшийся разбуханием финансовых активов и образованием колоссального пузыря на рынке акций и недвижимости.

В конце 1980-х годов по капитализации акций Япония заметно опередила США, заняв по этому показателю первое место в мире (около 40% мировой). На пике этого бума, как отмечается в некоторых источниках, земля под императорским дворцом в Токио стоила больше, чем вся земля в штате Калифорния, а стоимость квадратного метра земли в токийском районе Гинза в 1989 году достигала 1,5 млн. долл.

Затем последовал стремительный обвал курса акций на японских биржах и цен на недвижимость (1990–1992 гг.), что крайне негативно повлияло на состояние японской финансовой системы и экономики в целом.

«Потерянным десятилетием» называют в Японии 1990-е годы. Японии принадлежит своеобразный рекорд падения цен на акции.

Попытки стимулировать спрос, оказание прямой финансовой поддержки банковской системе привели к резкому росту дефицита бюджета и долга правительства Японии. По соотношению «нетто – государственный долг/ВВП», равному 100%, Япония превратилась в одного из основных должников (наряду с Италией), а по валовой задолженности (200% ВВП) заняла первое место среди промышленно развитых стран (Приложение 4, Рисунок 2).

Проблемы финансового сектора подтолкнули правительство Японии в 1997–2001 годах провести широкомасштабную реформу, заметно изменившую его структуру, механизмы функционирования и регулирования.

В 1990 году пузырь лопнул, затем 3 года подряд происходило сжатие рынка. В середине 1990-х произошло некоторое восстановление рынка, однако во второй половине десятилетия он снова начал падать.

С 2003 года рынок финансовых ресурсов по мере роста корпоративных прибылей стал понемногу восстанавливаться, а в 2005 году показал один из лучших результатов среди развитых стран, поднявшись примерно на 40%. В 2005 году оборот торговли впервые превысил докризисный максимум.

Залогом восстановления японского рынка акций и финансовых ресурсов в среднесрочной перспективе является мощный научно-технический потенциал японских корпораций. По показателю расходов на НИОКР по отношению к ВВП (3,13% в 2004 году) Япония занимает третье место в мире (уступая только Финляндии и Швеции), но первое среди стран «семерки». Душевой показатель расходов на НИОКР (примерно 1000 долл.) соответствует показателям самых передовых стран. При этом особенностью японских расходов на НИОКР является более высокий, чем в других странах, удельный вес частного бизнеса, что тоже можно рассматривать как положительный фактор, укрепляющий конкурентоспособность экономики. По доле в мировом экспорте наукоемкой продукции (11,4%), Япония занимает вместе с Германией 2–3 место, уступая только США (19,2%).

3.2 Финансовый рынок ФРГ, Великобритании и Франции в 1990-е годы

Европейские финансы более ориентированы на банковское посредничество, чем на рынок долговых ценных бумаг. На финансовых рынках Европы происходят существенные изменения, в том числе и в области объединения этих рынков. Некоторые частные рынки стран еврозоны стали более или менее интегрированными, особенно благодаря межбанковскому валютному рынку и – в меньшей степени – быстрому росту рынка корпоративных долговых ценных бумаг.

На протяжении многих десятилетий ХIХ и начала ХХ века финансовый рынок Великобритании был крупнейшим и наиболее развитым в мире, что соответствовало ведущему месту Британской империи в мировой экономике. После двух мировых войн Великобритания постепенно сдала былые позиции в мировом производстве и торговле, но при этом сохранила, а в 1970–1980-е годы даже упрочила роль международного финансового центра. По объему международных финансовых операций рынок Соединенного Королевства не знает себе равных.

На долю Великобритании приходится более 40% оборота торговли акциями зарубежных эмитентов (то есть иностранными акциями, торгуемыми за пределами национальных рынков), треть валютных операций, более 40% внебиржевого рынка деривативов, пятая часть международного банковского кредитования, 60% первичного и до 70% вторичного рынка еврооблигаций. Лондон – ведущий центр торговли драгоценными металлами. На Англию приходится пятая часть всех собранных премий по морскому страхованию. Страна занимает первое место в мире по положительному сальдо в торговле финансовыми услугами – около 50 млрд. долл. в 2006 году, причем с большим отрывом от Швейцарии, занимающей второе место. В отрасли финансовых услуг Великобритании занято 1071 тыс. чел. Из них в Лондоне работает 338 тыс., но при этом в нем создается 43% ВВП, производимого в финансовом секторе Великобритании.

По величине ВВП, объему экспорта, трудовым ресурсам ФРГ занимает лидирующие позиции в Европейском Союзе. Однако по масштабам финансового рынка Германия по многим позициям уступает Великобритании и Франции. Традиционно после Второй мировой войны по сравнению с англосаксонскими странами за счет выпуска акций в Германии финансировалась заметно более низкая доля капиталовложений, а по отношению капитализации к ВВП ФРГ в два с лишним раза уступает США и в пять раз – Великобритании. Ценными бумагами владеет меньшая доля населения, чем в англосаксонских странах. Совсем невелик рынок облигаций нефинансовых компаний.

Эта специфика объясняется особой ролью банков в экономике страны. Они удовлетворяют большую часть потребностей крупных предприятий в долгосрочном капитале. Финансовый сектор Германии являет собой образец финансовой системы, «основанной на банках» (bank-based).

В 1990-е годы проблема недостаточного развития рынка кредитных и финансовых ресурсов, его отставания от конкурентов приобрела приоритетный характер для правительства страны. С его участием и поддержкой была разработана общенациональная стратегия развития финансовых рынков под названием «Финансовая площадка Германия» (Finanzplatz Deutschland), и по ряду показателей Германия заметно усилила свои позиции в Европе и мире, в частности, в области торговли производными финансовыми инструментами. Тем не менее, амбициозная цель перехватить лидерство у Лондона как международного финансового центра реализована не была.

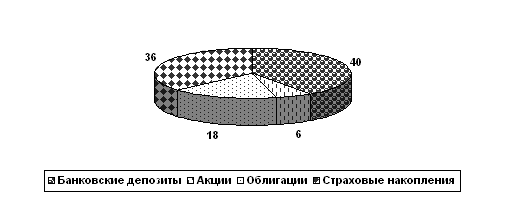

Рисунок 11 – Структура финансовых активов населения Германии, %

Структура финансовых активов населения Германии весьма напоминает японскую: около 40% финансовых активов приходится на банковские депозиты, на акции 6%, облигации 18%. Значительная часть приходится на страховые накопления (36%, данные на середину десятилетия). В отличие от США и Японии относительно большая доля в акционерном капитале принадлежит государству – около 7%.

Финансовая система Франции многозвенная, но отличается высокой степенью централизации. Центральный бюджет (общий бюджет, присоединенные бюджеты различных государственных организаций, специальные счета казначейства) аккумулирует приблизительно 80% всех доходов и расходов финансовой системы Франции.

3.3 Перспективы развития мирового финансового рынка

В основу очередного прогноза развития мировой экономики на 2010–2011 гг., составленного группой сотрудников Департамента анализа и прогнозирования Французской обсерватории экономической конъюнктуры под руководством Ксавье Тембо, положены данные на середину октября 2010 г.

В течение последнего года мировая экономика вступила на путь оживления после беспрецедентной рецессии, связанной с глобальным финансовым кризисом. 2009 г. в экономическом отношении был наихудшим со времени Великой депрессии 1930-х годов. Лишь немногие районы мира смогли избежать катастрофы; экономика продолжала расти только в странах Азии (исключая Японию), Африки и Среднего Востока. В том же 2009 г. падение приостановилось, однако темпы роста в первом полугодии 2010 г. были недостаточными для того, чтобы достичь уровня докризисного 2007 г. Бюджетные трудности в некоторых странах зоны евро развязали весной 2010 г. новый локальный финансовый кризис. Политика государственной поддержки экономического роста привела к сильной деградации государственных финансов, что заставило правительства разрабатывать планы оздоровления. После подъема мировой экономики в 2010 г. ожидается замедление роста в 2011 г. (с 4,5% до 3,7%), что связано с падением темпов в развитых странах (с 2,2% до 1,8%), а также в странах с формирующимися рынками (с 3,1% до 2,8%).

В 2008–2011 гг. отношение бюджетного дефицита к ВВП во всех странах мира увеличится на 3 пп, в том числе, например, в Испании – на 10 пп. Борьба за оздоровление государственных финансов требует международной координации соответствующих национальных политик, поскольку невозможно эффективно бороться с последствиями глобального финансового кризиса в одиночку. Если в конце 2008 г. и в начале 2009 г. все страны были единодушны в анализе финансово-банковского кризиса и вопросах борьбы с ним, то сегодня такого единодушия уже нет. Так, все или почти все развитые страны согласны с необходимостью оздоровления государственных финансов. Однако синхронное оздоровление может иметь обратный эффект, то есть ухудшит экономическое положение. Ограничительная бюджетная политика способствует уменьшению бюджетного дефицита, но вместе с тем тормозит развитие экономической активности.

Сегодня экономика многих развитых стран находится в сложном положении. Многочисленные показатели позволяют диагностировать так называемую ловушку ликвидности, что свидетельствует о неэффективности денежно-кредитной политики, которая не может компенсировать негативное влияние бюджетной политики. В условиях, когда кризис не до конца преодолен, возникает риск того, что замедление экономической активности будет способствовать усилению дефляционных тенденций и погружению мировой экономики в длительную рецессию. Экспансионистская бюджетная политика уже не стимулирует экономическую активность, а реальная процентная ставка, необходимая для обеспечения полной занятости, становится отрицательной.

В современных условиях главной причиной ловушки ликвидности является неопределенность, усиливающаяся под действием таких факторов, как постоянная уязвимость балансов финансовых институтов и предприятий, непредсказуемость экономической политики в ответ на новую спекулятивную панику на финансовых рынках, высокий уровень безработицы и волатильность обменных курсов ведущих валют.

Одним из симптомов ловушки ликвидности является разрыв между частными и государственными процентными ставками, которые в зоне евро составляют, соответственно, 3,2% и 0,5%. Другой симптом – самые низкие за последние 11 лет темпы изменения пассивов компаний, что может свидетельствовать об «истощении» источников финансирования.

Выводы и предложения

Кредитный рынок – это общее обозначение тех рынков, где существуют предложение и спрос на различные платежные средства. Кредитные сделки опосредуются, как правило, кредитными институтами (банками и др.), которые берут взаймы и ссужают деньги, или движением различных долговых обязательств, которые продаются и покупаются на рынке ценных бумаг.

Деятельность мирового кредитного рынка тесно связана с мировым финансовым рынком.

Финансовый рынок – это механизм перераспределения капитала между кредиторами и заемщиками при помощи посредников на основе спроса и предложения на капитал.

После беспрецедентной рецессии, связанной с глобальным финансовым кризисом, мировая экономика (и в том числе кредитный рынок) вступила на путь оживления. В 2009 г. падение приостановилось, но это не должно создавать иллюзию, что кризис благополучно завершился. Темпы роста в первом полугодии 2010 г. оказались недостаточными, чтобы достичь докризисного уровня.

В конце 2008 г. и начале 2009 г. во многих странах были приняты масштабные планы поддержки финансового сектора, включая экспансионистскую денежно-кредитную политику и содействие межбанковскому рынку. В США первый такой план был принят в феврале 2008 г., в Японии – в августе, в Германии – в ноябре и во Франции – в декабре 2008 г. В конце 2008 г. принятые планы были скоординированы, в частности, в рамках Группы двадцати (G20). Эти меры позволили исключить или ограничить действие опасных депрессивных механизмов.

В то же время реализация планов поддержки экономики привела к росту бюджетных дефицитов, особенно в англосаксонских странах, Японии и Испании. Меньшим был этот рост в Германии, Франции и Италии. В 2007–2010 гг. в зоне евро отношение бюджетного дефицита к ВВП возросло на 5,7 процентных пунктов (пп), а отношение суммы государственного долга к ВВП увеличилось с 66% до 85%, или почти на 20 пп; в США отношение бюджетного дефицита к ВВП увеличилось на 8 пп, а отношение госдолга к ВВП – почти на 25 пп.

Во многих развитых странах падение экономической активности оказалось наиболее сильным за весь период после Второй мировой войны. Свою роль в этом сыграли интеграция национальных финансовых систем в рамках глобальной системы и возросшая роль внешнеторговых связей.

В разных странах зоны евро экономика восстанавливается по-разному. Наиболее успешна Германия – в основном благодаря мерам по распространению частичной занятости, что позволило предприятиям снизить издержки, а домашним хозяйствам не лишиться всех доходов из-за безработицы. Франция занимает среднее положение, опережая Италию, в которой почти не было принято никаких бюджетных мер.

Среди развитых стран США оказались в наибольшей степени затронутыми кризисом на рынке недвижимости, что парализовало банковский сектор и привело к банкротству ряда банков. Падение цен на недвижимость вызвало снижение стоимости имущества домохозяйств. К этому добавились потери, связанные с ростом безработицы. Сегодня американские банки проводят осторожную политику, предпочитая помещать свою ликвидность в резервы центрального банка, а не предоставлять кредиты. Кажется, американская «машина для потребления» сломалась.

Так или иначе, темпы роста мировой экономики в ближайшем будущем будут снижаться. Борьба за оздоровление государственных финансов потребует международной координации соответствующих национальных политик, поскольку невозможно эффективно бороться с последствиями глобального финансового кризиса в одиночку. Локомотивом такой координации являются крупнейшие кредитные рынки США, Японии, а также ФРГ, Франции и Великобритании.

Список использованной литературы

1. Авдокушин Е.Ф. Международные экономические отношения: учебное пособие. – М.: Маркетинг, 2008.

2. Анализ мировых государственных ценных бумаг, индексируемых на темпы роста инфляции // Рынок ценнных бумаг №21 (348), 2007.

3. Колесова В.П. Мировая экономика. Экономика зарубежных стран. – М.: «Флинта», 2004.

4. Лаврушина О.И. Деньги. Кредит. Банки. – М.: КНОРУС, 2007.

5. Ромаш, М.В. Государственный бюджет: учебно-методическое пособие. – Минск: Международный институт трудовых и социальных отношений, 2008.

6. Стрипование государственных облигаций: международный опыт // Банковское дело, №2, 2007.

7. Суэтин А.А. Международный финансовый рынок: учебник для студентов. – М.: КНОРУС, 2009.

8. Тимошенко И.И. Мировая экономика: пособие по одноименному курсу для студентов специальностей дневной и заочной форм обучения. – Гомель: ГГТУ, 2009.

9. Толкачев С.А. Международная экономика: теория и практика. – М., 2009.

10. http://www.ec.europa.eu/eurostat

11. http://www.imf.org

12. http://www.expert.ru

13. http://www.kommersant.ru

14. http://www.rbc.ru

15. http://www.yandex.ru

16. http://www.cmegroup.com