Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Курсовая работа: Рентабельность:методы расчета и система оценки на предприятии

Курсовая работа: Рентабельность:методы расчета и система оценки на предприятии

ВОЛГОГРАДСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

кУРСОВАЯ РАБОТА

НА ТЕМУ:

“рЕНТАБЕЛЬНОСТЬ: МЕТОДЫ РАСЧЕТА И

СИСТЕМА ОЦЕНКИ НА ПРЕДПРИЯТИИ”

СоДержание

1 Понятие рентабельности и факторы, влияющие на неё................................................................. 6

2 Рентабельность реализованной продукции............................................................................................ 11

21. Порог рентабельности..................................................................................................................................................... 18

3 Рентабельность активов............................................................................................................................................ 21

31. Рентабельность основных и оборотных фондов................................................................................................. 23

4 Рентабельность собственных средств........................................................................................................ 28

41. Рентабельность перманентного капитала............................................................................................................. 31

5 Рентабельность отраслей реального сектора экономики........................................................ 33

Введение.

Одной из основных целей любого предприятия, работающего в условиях рыночной экономики, является прибыль. Но абсолютный показатель прибыли не может дать ответ на вопрос насколько эффективно предприятие реализует свою продукцию, использует вложенный капитал, управляет своими оборотными средствами и т.д., поэтому в целях финансового и экономического анализа используются система относительных экономических показателей в которую и входят коэффициенты рентабельности. Экономический смысл которых заключается в определение прибыли, приходящейся на рубль вложенных средств.

Порядок расчета и интерпретации полученных коэффициентов рентабельности, методики их факторного анализа широко представлены в отечественной литературе и переводных изданиях, освещающих вопросы финансового и экономического анализа. В качестве примера можно назвать таких авторов как Шеремет А.Д., Палий В.М., Ковалев В.В., Стоянова Е.С., Бернстайн А.А. и тд.

Кроме того, вопросу рентабельности предприятий и отраслей реального сектора экономики уделяется большое внимание в периодических изданиях, что связано с тем, что способность предприятий получать прибыль и быть рентабельным важна не только на микроэкономическом уровне для директоров, служащих предприятия, поставщиков и покупателей, банковских и других кредитно-финансовых учреждений, выдающих кредиты предприятию, но и на макро уровне, т.к. за счет отчислений в бюджет из прибыли предприятий формируется основная часть ресурсов государства, зависят темпы экономического развития страны, регионов, уровень жизни населения и т.д. В качестве примера можно назвать такие журналы как ”Вопросы экономики”, ”Финансы и кредит”, ”Банковское дело”, ” Экономическое развитие России” и другие периодические издания рассматривающие вопросы экономики.

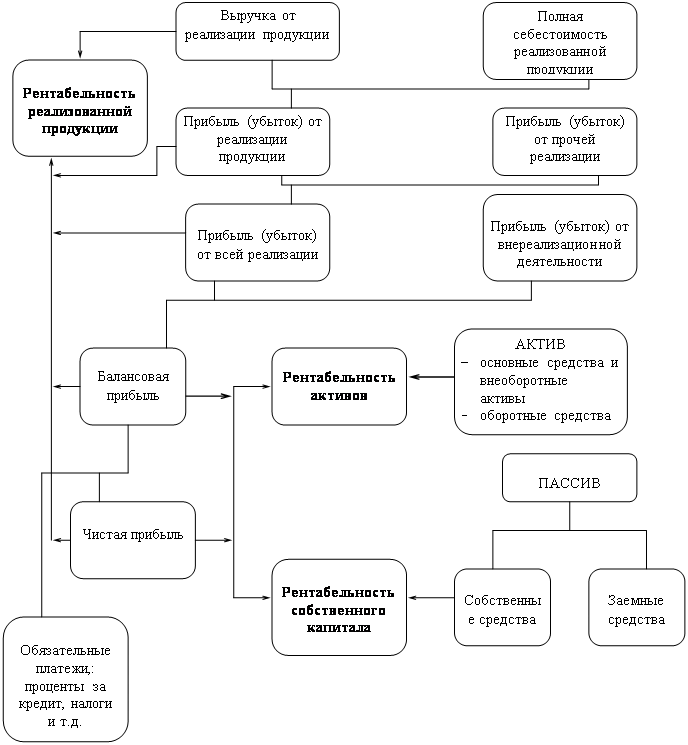

Необходимо отметить, что названия коэффициентов рентабельности несколько отличаются в различных источниках, но исходя из их экономического содержания наиболее часто в литературе можно встретить деление коэффициентов рентабельности на три группы: рентабельность реализованной продукции, рентабельность активов, рентабельность собственного капитала (рисунок 1).

Расчет коэффициентов рентабельности исходя из приведенного выше деления позволяет достаточно полно оценить эффективность деятельности предприятия. Так, рентабельность реализованной продукции показывает какую прибыль приносит предприятию рубль вложенных средств, но она не позволяет оценить эффективность использования предприятием его активов: основных и оборотных средств и его пассивов: собственных и заемных средств. Оценить эффективность использования основных и оборотных средств позволяет расчет коэффициента рентабельности активов, который показывает сколько рублей прибыли приносит рубль всех вложенных в предприятие средств, но этот показатель не может дать ответ на сколько эффективно предприятие использует собственные и привлеченные источники финансирования. По этому для ответа на вопрос эффективно ли предприятие использует свои собственные средства, необходимо ли ей привлекать дополнительные займы и кредиты позволяет расчет коэффициента рентабельности собственных средств. Таким образом, расчет и сопоставление между собой коэффициентов этих трех групп позволит достаточно полно осветить эффективность основной деятельности предприятия, использования активов и пассивов, выявить сложившиеся тенденции, принять решения о необходимых мероприятиях по повышению рентабельности предприятия.

Однако, характеристика рентабельности предприятия не будет объективной если не рассматривать ее динамику, не сравнивать ее с аналогичными показателями предприятий-конкурентов и со средними по отрасли.

Так, например, значение показателей рентабельности может временно снижаться если предприятие занимается капитальными вложениями в новые технологии или переходит к выпуску новых видов продукции. Значение коэффициента рентабельности у предприятий–конкурентов позволит предприятию ответить на вопросы о том, сможет ли оно получить прибыль на данном рынке при данной себестоимости продукции. Среднеотраслевые показатели рентабельности дают информацию о том, какой уровень рентабельности желательно планировать на предприятие, стоит ли входить в данную отрасль и т.д.

Рисунок 1. Схема показателей

рентабельности

В курсовой работе я буду придерживать плана исходя из деления коэффициентов рентабельности на три группы: рентабельность реализованной продукции, рентабельность активов и рентабельность собственных средств предприятия. В рамках каждой группы я рассмотрю порядок расчета показателей и факторы, влияющие на его величину. В заключение курсовой работы будет сделан обзор рентабельности основных отраслей реального сектора экономики за последние годы на основе данных периодических изданий.

1 Понятие рентабельности и факторы, влияющие на неё.

Рентабельность – это коэффициент полученный как отношение прибыли к затратам, где в качестве прибыли может быль использована величена балансовой, чистой прибыли, прибыли от реализации продукции, а также прибыли от разных видов деятельности предприятия. В знаменателе в качестве затрат могут быть использованы показатели стоимости основных и оборотных фондов, выручки от реализации, себестоимости продукции собственного и заемного капитала и т.д.

Предприятие считается рентабельным, если в результате реализации продукции, работ, услуг оно покрывает все свои издержки и получает прибыль. По этому в широком смысле слова понятие рентабельность означает прибыльность, доходность. Но определение рентабельности как прибыльности не достаточно точно раскрывает её экономическое содержание из-за отсутствия тождества между ними, т.к. сумма прибыли и уровень рентабельности, как правило изменяются не в равной пропорции, а зачастую и в разном направлении. Так в соответствие с данными условного предприятия (таблица 1) видно, что не смотря на увеличение прибыли на 497,1%, уровень рентабельности основных производственных фондов сократился на 30%

Таблица 1

| Наименование показателя | 1995 | 1996 | темпы прироста |

| Прибыль (тыс. руб.) | 17221,7 | 102837,8 | 497,1% |

| Рентабельность основных производственных средств | 172,1% | 120,6% | 30,0% |

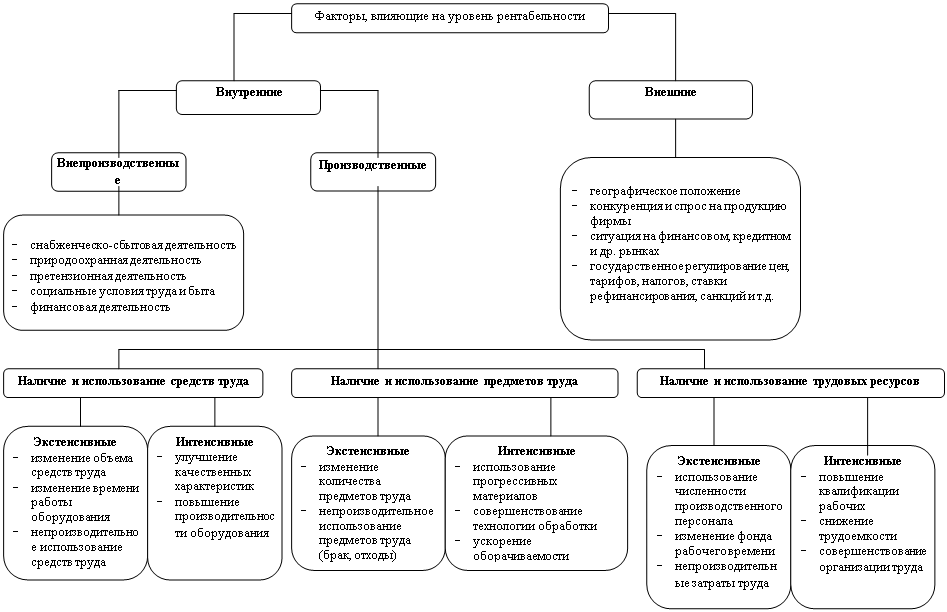

В течении производственного цикла на уровень рентабельности влияет ряд факторов (рисунок 2). Которые можно разделить на внешние – связаны с воздействием на деятельность предприятия рынка, государства, географического положения и внутренние: производственные и внепроизводственные. Выявление в процессе анализа внутренних и внешних факторов, влияющих на рентабельность, дает возможность “очистить” показатели эффективности от внешнего воздействия.

Рассмотрим сначала факторы, непосредственно связанные с деятельностью предприятия, которые оно может изменять и регулировать в зависимости от поставленных перед предприятие целей и задач, т.е. внутренние факторы. Которые можно разделить на производственные, непосредственно связанные с основной деятельностью предприятия, и внепроизводственные факторы, которые непосредственно не связаны с производством продукции и с основной деятельностью предприятия.

Внепроизводственные факторы включают в себя снабженческо-сбытовую деятельность, т.е. своевременность и полноту выполнения поставщиками и покупателями обязательств перед предприятием, их удаленность от предприятия, стоимость транспортировки до места назначения и т.д.. Природоохранные мероприятия, которые необходимы для предприятий ряда отраслей, например, химической, машиностроительной и т.д. отраслей, и влекут за собой значительные издержки. Штрафы и санкции за несвоевременность или не точность выполнения каких-либо обязательств фирмы, например, штрафы в налоговые органы за несвоевременность расчетов с бюджетом. На финансовые результаты деятельности фирмы, а следовательно и на рентабельность косвенно влияют и социальные условия труда и быта работников. Финансовая деятельность предприятия, т.е. управление собственным и заемным капиталом на предприятие, деятельность на рынке ценных бумаг, участие в других предприятиях и т.д.

Производственные факторы, из курса экономической теории известно, что процесс производства состоит из трех элементов: средства труда, предметы труда и трудовые ресурсы. В связи с этим, выделяют такие производственные факторы, как наличие и использование средств труда, предметов труда и трудовых ресурсов. Названные факторы являются основными факторами роста прибыли и рентабельности предприятия, именно с повышением эффективности их использования связываются процессы интенсификации производства.

Влияние производственных факторов на результат деятельности можно оценить с двух позиций: как экстенсивное и как интенсивное. Экстенсивные факторы связаны с изменением количественных параметров элементов процесса производства, к ним относятся :

· изменение объема и времени работы средств труда, т.е., например, покупка дополнительных станков, машин и т.д., строительство новых цехов и помещений или увеличение времени работы оборудования для увеличения объема производимой продукции;

· изменение количества предметов труда, непроизводительное использование средств труда, т.е. увеличение запасов, большой удельный вес брака и отходов в объеме выпускаемой продукции;

· изменение численности рабочих, фонда рабочего времени, непроизводительные затраты живого труда (простои).

Количественное изменение производственных факторов всегда должно быть оправдано изменением объема выпускаемой продукции, т.е. предприятие должно следить за тем чтобы не снижались тепы прироста прибыли относительно темпов прироста затрат.

Интенсивные производственные факторы связаны с повышением качества использования производственных факторов, к ним относятся:

· повышение качественных характеристик и производительности оборудования, т.е. своевременная замена оборудования на более современное с большей производительностью;

· использование прогрессивных материалов, совершенствование технологии обработки, ускорение оборачиваемости материалов;

· повышение квалификации рабочих, снижение трудоемкости продукции, совершенствование организации труда.

Кроме внутренних факторов на рентабельность предприятия оказывают косвенное воздействие и внешние факторы, которые не зависят от деятельности предприятия, но зачастую достаточно сильно влияют на результат его деятельности. К данной группе факторов относятся географическое положение предприятия, т.е. регион в котором оно располагается, удаленность предприятия от сырьевых источников, от районных, республиканских центров, природные условия и т.д. Конкуренция и спрос на продукцию предприятия, т.е. наличие на рынке платежеспособного спроса на продукцию фирмы, присутствие на рынке фирм - конкурентов, производящих аналогичный по потребительским свойствам товар. Ситуация на смежных рынках, например, на финансовом, кредитном, рынке ценных бумаг, сырьевых ранках и т.д., т.к. изменение доходности на одном ранке, влечет за собой снижение доходности на другом, например, повышение доходности государственных ценных бумаг ведет к сокращению инвестиций в реальный сектор экономики. Государственное вмешательства в экономику, которое проявляется в изменение законодательных основ деятельности рынка, изменение налогового бремени на предприятия, изменение ставок рефинансирования и т.д.

Источниками для расчета коэффициентов рентабельности служат данные бухгалтерской и финансовой отчетности, внутренних регистров бухгалтерского учета на предприятии. К сожалению публикуемая бухгалтерская и финансовая отчетность не позволяет точно оценить рентабельность предприятия, т.к. на основе ее нельзя определить структуру выпускаемой (реализуемой) продукции, ее себестоимость и цену реализации, структуру заемных средств и расходы, связанные с возвратом заемных средств по каждому кредиту и займу, состав и структуру основных фондов, величину их износа. Источник для расчета коэффициентов рентабельности служит бухгалтерский баланс (форма №1), отчет о финансовых результатах (форма № 2), приложение к балансу (форма №5).

Рисунок 2

Рисунок 2

2 Рентабельность реализованной продукции.

Для определения рентабельности реализованной продукции (в некоторых источниках этот показатель называют рентабельностью продаж), на основание данных бухгалтерской отчетности, соотносят различные показатели прибыли от реализации продукции с объемом реализованной продукции, эти отношения показывают какое количество прибыли приходится на единицу реализованной продукции. На основание этих показателей осуществляется оценка эффективности управления предприятием, т.е. способность предприятия получать прибыль от своей основной деятельности. В зависимости целей, которые ставятся при анализе рентабельности реализованной продукции, могут быль использованы различные виды прибыли на основание которых рассчитываются показатели R1 – R4.

![]() ( 1 )

( 1 )

![]() ( 2 )

( 2 )

![]() ( 3 )

( 3 )

![]() ( 4 )

( 4 )

В качестве знаменателя формулы также может быть использован показатель всей выпущенной продукции. Сопоставление показателей рентабельности, рассчитанных по объему реализованной и всей выпущенной продукции позволяет выявить на сколько активно идет процесс реализации продукции на предприятии. На основание данных Приложения 1 были осуществлен расчет показателей рентабельности продукции в 1996 г. R1=42,4%, R2= 31,7%, R3= 29,9%, R4=20,6%, в 1995 г. R1=19,4%, R2=18,3%, R3=18,3%, R4=12,5%.

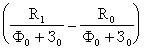

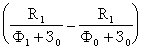

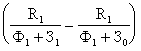

Динамика показателя R1 отражает изменения в политике ценообразования предприятия и способность контролировать себестоимость реализованной продукции. С помощью методов факторного анализа определяется изменение рентабельности продукции за счет изменения цены продукции и ее себестоимости по следующим формулам

![]() – общее изменение рентабельности за период

( 5 )

– общее изменение рентабельности за период

( 5 )

![]() – изменение рентабельности за счет

изменения цен

( 6 )

– изменение рентабельности за счет

изменения цен

( 6 )

![]() – изменение рентабельности за счет

изменения себестоимости,

( 7 )

– изменение рентабельности за счет

изменения себестоимости,

( 7 )

где z0,1 – выручка от реализации на начало и на конец года соответственно;

s0,1 – себестоимость реализованной продукции на начало и на конец года соответственно.

Так, для рассматриваемого примера изменение показателя R1 на 23% обусловлено ростом цен на 58,3% и снижением себестоимости продукции на -35,3%, что говорит о том, что предприятие завышает цены на продукцию.

Различие показателей R3 и R4 выявляет влияние налогообложения на рентабельность реализованной продукции.

Показатели R1 – R4 рассчитываются на основание отчета о финансовых результатах (форма №2) и не дают представления о структуре и рентабельности отдельного вида реализованной продукции, т.к. в практике на предприятие обычно производится (реализуется) несколько видов продукции (работ, услуг), при этом уровень рентабельности продукции в целом зависит от уровня рентабельности отдельного вида продукции, по этому целесообразно рассчитывать уровень рентабельности по каждому виду продукции.

Рентабельность отдельного вида продукции определяется отношением прибыли от выпуска (реализации) данной продукции к полной себестоимости данного вида продукции данного вида продукции

![]() ( 8 )

( 8 )

где Rизд – рентабельность отдельного изделия;

Пизд – прибыль от выпуска (реализации) данного изделия;

Сизд – полная себестоимость выпуска данного изделия,

формула 8 часто используется при расчете цены реализации продукции, т.е. предприятие определяет желаемый уровень рентабельности и исходя из этого формирует цену по формуле

![]() ( 9 )

( 9 )

где Z – цена продукции,

однако в экономическом анализе рентабельность продукции чаще исчисляют как отношение прибыли по данному виду продукции и выручки от его реализации

![]() ( 10 )

( 10 )

где Rед. – рентабельность единицы отдельного вида продукции;

z – цена единицы изделия;

s – себестоимость единицы изделия.

это обусловлено тем, что при анализе рентабельности продукции на основание коэффициента Rизд в следствие обратной зависимости между прибылью и себестоимостью изменение себестоимости изделия отразится на этом показателе дважды, т.е. и через числитель и через знаменатель. Кроме того, если предприятие имеет длительный производственный цикл или действует в условиях быстро увеличивающейся инфляции, то себестоимость и прибыль продукции могут оказаться выраженными в денежных единицах разной покупательной способности, а рентабельность окажется завышенной. По этому, в экономическом анализе чаще используют показатель Rед., где в знаменателе формулы вместо себестоимости продукции применяются оптовые (розничные) цены предприятия. В этом случае показатель рентабельности Rед. и абсолютная сумма прибыли будут изменятся равными темпами под влиянием одних и тех же факторов, что устраняет повторный счет.

Определить рентабельность каждого вида продукции, выпускаемой (реализуемой) на предприятие, по данным бухгалтерской отчетности невозможно. Рассмотрим условный пример определения рентабельности продукции[1]. Объем реализации на предприятии за 1995-1996 гг. приведен в таблицах 2 - 5

Таблица 2. Калькуляция затрат на реализацию продукции за 1996г.

| реализовано, шт. | цена приобретения, тыс.руб. |

себестоимость реализованной продукции, тыс.руб. (переменные издержки) |

условно постоянные издержки[2] |

совокупные издержки | |

| Продукция 1 | 2560 | 9,25 | 23680,0 | 1686,4 | 25366,4 |

| Продукция 2 | 32 | 11,35 | 359,3 | 30,0 | 389,3 |

| Продукция 3 | 4268 | 11,95 | 50991,5 | 8326,8 | 59318,3 |

| Продукция 4 | 987 | 24,00 | 23688,0 | 2425,0 | 26113,0 |

| Продукция 5 | 2865 | 15,03 | 43064,8 | 4988,7 | 48053,5 |

| Продукция 6 | 536 | 26,10 | 13990,9 | 1459,3 | 15450,2 |

| Продукция 7 | 1169 | 19,50 | 22795,5 | 2492,6 | 25288,1 |

| Продукция 8 | 425 | 35,00 | 14875,0 | 1810,4 | 16685,4 |

| Продукция 9 | 6212 | 10,00 | 62115,2 | 5891,2 | 68006,4 |

| итого | 255560,3 | 31513,9 | 287074,2 |

Таблица 3. Расчет прибыли и рентабельности реализации продукции за 1996г.

| цена реализации, тыс.руб. | выручка от реализации, тыс.руб | Удельный вес каждого вида продукции в общем объеме реализации, % | прибыль от реализации, тыс.руб | рентабельность продукции, % | ||

| Продукция 1 | 10,42 | 26671,24 | 5,35% | 1304,85 | 11,22% | |

| Продукция 2 | 14,98 | 474,34 | 0,10% | 85,01 | 24,24% | |

| Продукция 3 | 46,75 | 199511,78 | 40,03% | 135905,38 | 74,44% | |

| Продукция 4 | 33,30 | 32867,10 | 6,59% | 7100,96 | 27,93% | |

| Продукция 5 | 23,60 | 67614,00 | 13,57% | 20274,02 | 36,31% | |

| Продукция 6 | 36,90 | 19778,40 | 3,97% | 4536,90 | 29,26% | |

| Продукция 7 | 28,90 | 33784,10 | 6,78% | 8852,47 | 32,53% | |

| Продукция 8 | 57,74 | 24537,60 | 4,92% | 8111,12 | 39,38% | |

| Продукция 9 | 15,00 | 93172,74 | 18,69% | 25166,39 | 33,33% | |

| итого | 498411,30 | 100% | 211337,09 | 42,40% | ||

Таблица 4. Калькуляция затрат по реализации продукции на 1995г.

| реализовано, шт. | цена приобретения, тыс.руб. |

себестоимость реализованной продукции, тыс.руб. (переменные издержки) |

условно постоянные издержки | совокупные издержки | |

| Продукция 1 | 4 664 | 1,9 | 8 721,0 | 870,7 | 9 591,7 |

| Продукция 2 | 4 269 | 8,5 | 36 073,1 | 3 535,9 | 39 609,0 |

| Продукция 3 | 3 587 | 5,2 | 18 580,7 | 2 656,4 | 21 237,0 |

| Продукция 4 | 546 | 9,9 | 5 378,1 | 509,7 | 5 887,8 |

| Продукция 5 | 987 | 8,5 | 8 340,2 | 789,0 | 9 129,1 |

| Продукция 6 | 618 | 10,8 | 6 662,0 | 685,2 | 7 347,3 |

| Продукция 7 | 879 | 6,4 | 5 652,0 | 656,4 | 6 308,4 |

| Продукция 8 | 348 | 7,4 | 2 576,9 | 291,0 | 2 867,9 |

| Продукция 9 | 1 500 | 5,5 | 8 220,0 | 1 005,8 | 9 225,8 |

| итого | 100 203,9 | 11 000,0 | 111 203,9 |

Таблица 5. Расчет прибыли и рентабельности реализованной продукции за 1995г.

| цена реализации, тыс.руб. | выручка от реализации, тыс.руб | Удельный вес каждого вида продукции в общем объеме реализации, % | прибыль от реализации, тыс.руб | рентабельность продукции, % | ||

| Продукция 1 | 2,13 | 9933,6 | 7,2% | 420,9 | 12,2% | |

| Продукция 2 | 9,45 | 52103,9 | 37,7% | 11878,5 | 30,8% | |

| Продукция 3 | 11,94 | 28624,3 | 20,7% | 7762,4 | 35,1% | |

| Продукция 4 | 10,65 | 6814,1 | 4,9% | 892,9 | 21,1% | |

| Продукция 5 | 9,12 | 10452,3 | 7,6% | 1279,2 | 20,2% | |

| Продукция 6 | 12,65 | 7817,7 | 5,7% | 532,6 | 14,8% | |

| Продукция 7 | 8,52 | 7489,1 | 5,4% | 1240,3 | 24,5% | |

| Продукция 8 | 9,54 | 3319,9 | 2,4% | 478,4 | 22,4% | |

| Продукция 9 | 7,65 | 11475,0 | 8,3% | 2340,5 | 28,4% | |

| итого | 138029,8 | 100,0% | 26825,9 | 19,4% | ||

Как видно из приведенных данных рентабельность всей продукции, может достаточно сильно отличаться от рентабельности отдельного вида изделия. Анализ рентабельности отдельных видов продукции необходим при формирование ассортимента выпускаемой (реализуемой) продукции, при изыскание возможностей получения дополнительной прибыли за счет увеличения выпуска более рентабельной продукции.

Важным показателем в процессе анализа рентабельности продукции является её динамика, т.к. формула рентабельности изделия зависит от двух показателей – цены и себестоимости изделия, то изменение рентабельности изделия необходимо рассматривать в зависимости от изменения этих двух показателей. Определить влияние на изменение рентабельности цены и себестоимости можно используя метод цепных подстановок (формулы 5,6,7)

Таблица 6. Изменение рентабельности отдельного вида продукции от уровня цен и себестоимости.

|

|

|

|

|

| Продукция 1 | 69,8% | -26,3% | 44% |

| Продукция 2 | 33,0% | -19,3% | 14% |

| Продукция 3 | 41,7% | -25,6% | 16% |

| Продукция 4 | 62,9% | -42,5% | 20% |

| Продукция 5 | 56,8% | -27,9% | 29% |

| Продукция 6 | 56,0% | -41,5% | 14% |

| Продукция 7 | 53,2% | -45,2% | 8% |

| Продукция 8 | 64,8% | -47,8% | 17% |

| Продукция 9 | 35,1% | -30,1% | 5% |

Из таблицы видно, что изменение рентабельности в 1996 г. произошло в основном за счет изменения цен реализации.

Анализ рентабельности продукции на предприятие необходим прежде всего для принятия своевременных решений по изменению цены и себестоимости продукции. Рентабельность продаж и отдельного вида продукции подвержена влиянию факторов (рисунок 1), поэтому изменяя эти факторы, предприятие может управлять рентабельностью продукции. Например, снизить себестоимость продукции предприятие может перейти на использование новых материалов, использовать новые, более экономные способы обработки и производства продукции, сократить численность рабочих, если это не нарушит технологического процесса. Кроме изменения производственных факторов, предприятие может провести работу по изысканию новых поставщиков сырья и материалов и т.д. Так как на рентабельность реализованной продукции, кроме себестоимости продукции влияют еще и цены ее реализации предприятие, в целях повышения эффективности своей деятельности, может искать дополнительные рынке сбыта, где эту продукцию можно реализовать дороже, увеличивать в структуре реализованной продукции удельный вес продукции с большим коэффициентом рентабельности и т.д.

Расчет этого показателя важен не только для внутренних пользователей предприятия, а кроме того и для покупателей и заказчиков при приобретение продукции предприятия, для налоговых органов при определение налоговых платежей из прибыли предприятия, для инвесторов и кредиторов, которым важно знать будут ли прибыльны инвестиции или сможет ли предприятие отдать полученные кредиты.

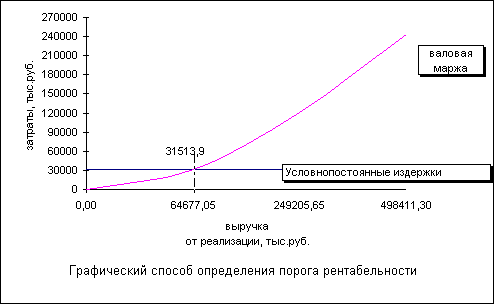

21. Порог рентабельности.

В зарубежной практике в финансовом менеджменте широко используются понятия порога рентабельности (точки безубыточности) и запаса финансовой прочности предприятия.

Порог рентабельности – это такой объем выручки от реализации при котором прибыль равна нулю, но предприятие полностью покрывает свои постоянные и переменные издержки.

ПРИБЫЛЬ = ВАЛОВАЯ МАРЖА – ПОСТОЯННЫЕ ЗАТРАТЫ = 0 ( 11 )

ВАЛОВАЯ МАРЖА = ВЫРУЧКА – ПЕРЕМЕННЫЕ ИЗДЕРЖКИ ( 12 )

ПОРОГ РЕНТАБЕЛЬНОСТИ = ПОСТОЯННЫЕ ЗАТРАТЫ : (ВАЛОВАЯ МАРЖА : ВЫРУЧКА) ( 13 )

Рассчитаем порог рентабельности для условного предприятия в 1996 году. Допустим условно постоянные издержки на предприятии равны 31513,9 тыс.руб., переменные издержки – 255560,3 тыс.руб., выручка от реализации – 427123,6 тыс.руб. Тогда порог рентабельности равен 31513,9 : ((427123,6 - 255560,3): 427123,6) = 78457 тыс.руб., т.е. при таком объеме выручки предприятие покроет все свои издержки. Порог рентабельности можно изобразить также и графически (рисунок 3)

Для более полного анализа возможно также определение порога рентабельности для каждого вида продукции

ПОРОГОВОЕ ПОСТОЯННЫЕ ИЗДЕРЖКИ ´ УДЕЛЬНЫЙ ВЕС ПРОДУКЦИИ №1 В ВЫРУЧКЕ

КОЛИЧЕСТВО = _________________________________________________________________ ( 14 )

ПРОДУКЦИИ ЦЕНА ПРОДУКЦИИ №1 – ПЕРЕМЕННЫЕ ЗАТРАТЫ ПРОДУКЦИИ №1

Рисунок 3

Кроме того, в финансовом менеджменте рассчитывается запас финансовой прочности, который показывает на сколько выручка от реализации превышает порог рентабельности., если эта величина отрицательна то предприятие не рентабельно.

Однако, расчет тачки безубыточности носит статический характер и не учитывает изменений экономических показателей в зависимости от сложившейся на рынке ситуации, кроме того, на практике разделить издержки на постоянные и переменные, зачастую, можно лишь приблизительно, т.к. система бухгалтерского учета и сам процесс затрат на производство и реализацию продукции не позволяет точно разделить затраты на переменные и постоянные, кроме того их состав подвержен частым переменам в зависимости от изменения параметров выпуска продукции. Рассчитанная точка безубыточности будет адекватно отражать положение предприятия только если во внимание будут приняты следующие факторы:

1. Факторы, входящие в состав модели, действительно ведут себя как предполагалось

a) издержки обоснованно делятся на постоянные и переменные;

b) переменные издержки действительно колеблются пропорционально объему продаж (выпуска);

c) постоянные издержки действительно постоянны, т.е. не зависят от объема выпуска продукции;

d) продажная цена постоянна на определенном промежутке времени;

2. Предположения, относящиеся к деятельности предприятия и окружающей его среде, подчеркивающие статический характер точки безубыточности

a) ассортимент не изменяется;

b) себестоимость постоянна;

c) рыночные цены постоянны.

Расчет точки безубыточно можно использовать для приблизительного определения предполагаемого объема выпуска продукции, объема предполагаемых издержек, рентабельности предприятия в определенный момент времени, прогнозов и планов.

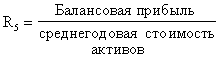

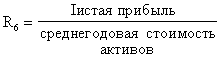

3 Рентабельность активов.

Коэффициент рентабельности активов показывает сколько рублей прибыли приносит рубль вложенных средств независимо от источника их привлечения. Для исчисления этого показателя различные показатели прибыли соотносят с средним итогом баланса, что позволяет оценить воздействие внешних факторов.

( 15 )

( 15 )

( 16 )

( 16 )

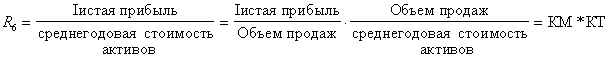

![]() ( 17 )

( 17 )

( 18 )

( 18 )

Таблица 7. Расчет показателей рентабельности активов.

| Показатель рентабельности | 1995 | 1996 |

|

R5 |

15,2% | 29,5% |

|

R6 |

10,3% | 20,3% |

|

R7 |

16,1% | 41,7% |

|

R8 |

15,2% | 31,2% |

Сопоставление показателей R5 (общая рентабельность предприятия) и R6 (чистая рентабельность предприятия) позволяет оценить влияние налогообложения на рентабельность предприятия. Сопоставление R5 и R7 показывает влияние на рентабельность таких операций, как поступление и выплата дивидендов, и других не имеющих прямого отношения к производству и реализации продукции операции, влияние на рентабельность операций по реализации на прямую не связанных с реализацией продукции R5 и R8.

Если преобразовать коэффициент рентабельности R6 разделив и умножив его на объем продаж (выручка от реализации продукции плюс внереализационные доходы), то можно получить следующую факторную зависимость,

( 19 )

( 19 )

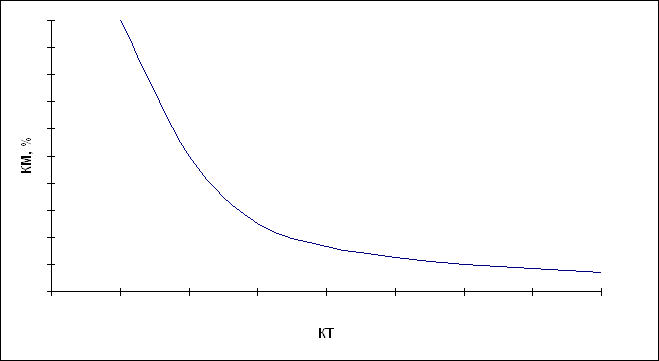

которая раскрывает связь между рентабельность производственных активов, рентабельностью продаж и оборачиваемостью активов. Формула прямо указывает пути повышения рентабельности: при низкой доходности продаж необходимо стремиться к ускорению оборота производственных активов. В финансовом менеджменте формула (19) носит название формула Дюпона, в которой отношение чистой прибыли к объему продаж называется коммерческой маржей (КМ), а отношение объема продаж к активам – коэффициент трансформации (КТ), который показывает, сколько раз за период оборачивается каждый рубль активов. В нашем примере

![]()

![]()

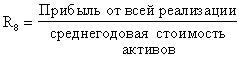

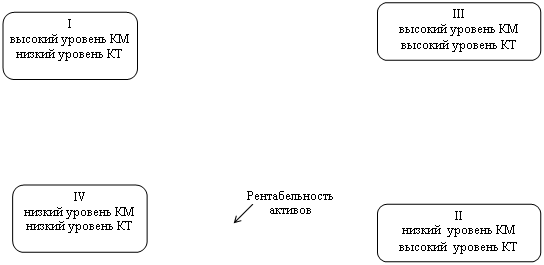

Используя формулу (19) на практике предприятие может регулировать уровень рентабельности активов изменяя ее составляющие – коммерческую маржу и коэффициент трансформации. На величину коммерческой маржи влияют такие факторы, как ценовая политика, объем и структура затрат и т.д. На коэффициент трансформации – отрасль (например, в торговле оборачиваемость активов больше, чем в машиностроение) и экономическая стратегия предприятия. На практике невозможно обеспечить одновременный рост КМ и КТ, т.к. показатель оборота присутствует одновременно в знаменателе одного сомножителя и в числителе другого. По этому, важно решить вопрос, какой из показателей оказывает более сильное воздействие на изменение рентабельности активов. В зависимости от уровня показателей КМ и КТ можно выделить четыре варианта их комбинации (рисунок 4)

Рисунок 4. Рентабельность активов как произведение коммерческой маржи и коэффициента трансформации

Идеальная позиция тяготеет к варианту III, но на практике этот вариант очень трудно осуществить. Как правило, варианты I и II наиболее возможны. Вариант IV не желателен для предприятия, так как может привести к снижению рентабельности активов.

31. Рентабельность основных и оборотных фондов.

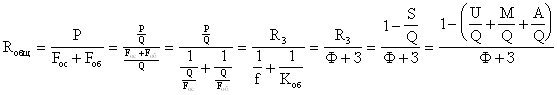

Так как активы предприятия отражают вложения предприятия в основные и оборотные фонды, то для анализа деятельности предприятия необходимо оценить какую прибыль приносят эти вложения. Для этого балансовую прибыль отчетного периода соотносят со средней стоимостью основных и оборотных фондов предприятия, в литературе этот показатель называют обычно коэффициентом общей рентабельности производственных фондов. Этот показатель можно оценивать и по чистой прибыли, остающейся в распоряжение предприятия.

( 20 )

( 20 )

где Fос – среднегодовая стоимость основных средств;

Fоб – среднегодовые остатки материальных оборотных средств;

Q – объем реализованной продукции;

R3 – рентабельность реализованной продукции;

![]() – коэффициент фондоемкости;

– коэффициент фондоемкости;

![]() –

коэффициент закрепления оборотных средств;

–

коэффициент закрепления оборотных средств;

![]() –

зарплатоемкость продукции;

–

зарплатоемкость продукции;

![]() – материалоемкость продукции;

– материалоемкость продукции;

![]() –

амортизациоемкость продукции;

–

амортизациоемкость продукции;

S – затраты на производство продукции.

Из формулы видно, что на общую рентабельность фондов влияют фондоотдача, коэффициент оборачиваемости материальных оборотных средств и рентабельность реализованной продукции. Рентабельность фондов тем выше, чем выше рентабельность продукции, чем выше фондоотдача основных фондов и скорость оборота основных средств. Числовая оценка влияния отдельных факторов на уровень рентабельности определяется методом цепных подстановок.

В зависимости от конкретных целей анализа показатели балансовой и чистой прибыли можно соотносить или только с основными, или только с оборотными фондами, или отдельно с каждой статьей входящей в состав оборотных фондов.

Таблица 8. Анализ уровня общей рентабельности

| Показатели | 1995 | 1996 | Изменения за год | |

| 1 | Балансовая прибыль, тыс.руб. | 25279,8 | 149221,9 | 123942,1 |

| 2 | Реализация продукции, тыс.руб. | 138029,8 | 498411,3 | 360381,5 |

| 3 | Среднегодовая стоимость основных средств, тыс.руб. | 14 970 | 47 439 | 32469 |

| 4 | Среднегодовые остатки материальных оборотных средств, тыс.руб. | 17 103 | 73 026 | 55923 |

| 5 | Среднегодовая стоимость производственных фондов, (стр.3+стр.4) | 32 073 | 120 465 | 88392 |

| 6 | Коэффициент фондоемкости продукции, (стр.3 : стр.2), коп. | 10,85 | 9,52 | -1,33 |

| 7 | Коэффициент закрепления оборотных средств, (стр.4 : стр.2), коп. | 12,39 | 14,65 | 2,26 |

| 8 | Прибыль на рубль (рентабельность) реализованной продукции, (стр.1 : стр.2), коп. | 18,31 | 29,94 | 11,62 |

| 9 | Уровень рентабельности предприятия, стр.1 : стр.5), % | 78,8% | 123,9% | 45,1% |

Как видно из таблицы за год уровень рентабельности возрос на 45.1%, причем, за счет изменения

рентабельности реализованной продукции увеличится на

, (128.8 – 78.8)=50.0% ( 21

)

, (128.8 – 78.8)=50.0% ( 21

)

коэффициента фондоемкости увеличился на

, (136.7 – 128,8)= 7.9% (

22 )

, (136.7 – 128,8)= 7.9% (

22 )

коэффициента закрепления снизился на

, (123,9 – 136,7)= -12,8% ( 23 )

, (123,9 – 136,7)= -12,8% ( 23 )

Общее изменение рентабельности за год (50.0 + 7.9 – 12.8)=45,1%.

Таким образом, в течение года на предприятие произошло увеличение фондоотдачи (снижение коэффициента фондоёмкости) на 7.9%, что говорит о увеличение выпуска продукции на 1 рубль основных производственных фондов. Снизился коэффициент оборачиваемости оборотных средств на 12.8%, т.е. уменьшился выпуск продукции на рубль оборотных средств. Причем, если бы цены покупки и продажи не изменились в 1996 году, то уровень рентабельности составил бы всего 32,6%, что говорит о том, что предприятия поддерживает необходимый уровень рентабельности только за счет роста цен, это же показывает и анализ рентабельности (таблица 6).

Расчет коэффициента общей рентабельности и факторов, влияющих на него фондоемкости , оборачиваемости оборотных средств и других факторов (формула 10) позволит предприятию выявить факторы, которые необходимо изменить, чтобы снизить себестоимость продукции и тем самым повысить её рентабельность.

Что бы выявить избыточное увеличение на предприятие мобильных (оборотных) средств, что может быль следствием образования излишних запасов товарно-материальных ценностей, затоваренности готовой продукцией в результате снижения спроса, чрезмерного роста дебиторской задолженности или денежных средств, целесообразно рассчитать рентабельность основных и внеоборотных средств, которая показывает долю прибыли, приходящуюся на рубль внеоборотных активов и рассчитывается по формуле

![]() (

24 )

(

24 )

где Р – прибыль (балансовая или чистая);

Fва – величина внеоборотных активов;

рост рентабельности внеоборотных активов при снижение рентабельности активов будет свидетельствовать о данной тенденции. Однако при расчете этого показателя необходимо помнить, что числитель и знаменатель данной формулы, выражены в денежных единицах разной покупательной способности, т.е. прибыль отражает сложившийся уровень цен за истекший год, основные фонды формируются в течение нескольких лет и их стоимость может быть занижена(завышена) по сравнению с действующими на рынке ценами.

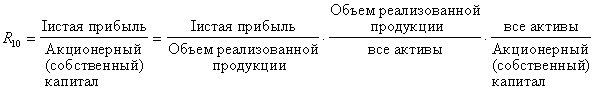

4 Рентабельность собственных средств.

Рентабельность собственных средств показывает какая величина прибыли приходится на 1 рубль собственных средств, т.е. позволяет определить эффективность использования собственных средств предприятия и сравнить ее с возможным доходом от вложения этих средств в другие объекты (ценные бумаги, другие предприятия и т.д.). В западных странах этот показатель служит важным критерием при оценки уровня котировки акций на фондовой бирже. Рентабельность собственного капитала вычисляется по формулам

![]() ( 25 )

( 25 )

![]() ( 26 )

( 26 )

Таблица 9. Расчет рентабельности собственного капитала.

| Показатель рентабельности | 1995 | 1996 |

|

R9 |

72,0% | 130,1% |

|

R10 |

49,1% | 89,7% |

Разница между показателями R6 и R10 обусловлена привлечением предприятием внешних заемных источников финансирования. Если предприятие, посредством привлечения заемных средств, получает больше прибыли, чем должна уплатить процентов за них, то разница может быть использована для повышения отдачи собственных средств. Если рентабельность всего капитала меньше, чем проценты уплаченные за заемные средства, влияние заемных средств на деятельность предприятия должно быть отрицательно.

Для выявления факторов, влияющих на величину рентабельности собственного капитала можно применять следующую факторную модель

( 22 )

( 22 )

Из формулы видно, что рентабельность собственного (акционерного) капитала зависит от уровня рентабельности продукции, скорости оборачиваемости активов и соотношения собственного и заемного капитала. Показатель (все активы : акционерный капитал) отражает, что во сколько раз при прочих равных условиях рентабельность собственных средств повышается при увеличение доли заемных средств в составе совокупного капитала.

В нашем примере

![]()

![]()

В финансовом менеджменте это явление связывают с действием финансового рычага и используют при управление структурой финансовых источников: собственных и заемных средств, в целях повышения рентабельности собственных средств.

Эффект финансового рычага (ЭФР) – это приращение к рентабельности собственных средств, получаемое благодаря использования кредита, несмотря на платность последнего.

Это определение можно записать в виде формулы

![]() ( 27 )

( 27 )

где ![]() – экономическая

рентабельность активов ( 28 )

– экономическая

рентабельность активов ( 28 )

Т– ставка налога на прибыль.

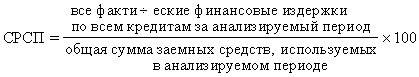

Эффект финансового рычага возникает из-за расхождения между ЭР и ценой заемных средств – средней расчетной ставкой процента (СРСП), т.е. предприятие должно иметь такую экономическую рентабельность активов, чтобы средств хватило по крайней мере хотя бы для уплаты процентов за кредит.

Средняя расчетная ставка процента рассчитывается по формуле

( 29 )

( 29 )

Приведенную выше формулу достаточно легко рассчитать на практике. Но для более точного анализа при наличие необходимых данных СРСП можно рассчитывать по средневзвешенной стоимости различных кредитов и займов, можно также причислять к заемным средствам деньги, полученные предприятием от выпуска привилегированных акций[3]. Кроме того, т.к. по действующему законодательству часть процентов, уплачиваемых по кредитам банков относится на себестоимость продукции в пределах устанавливаемого Центральным банком норматива, то при расчете СРСП необходимо учитывать только суммы, которые не относятся на себестоимость продукции. К сожалению СРСП невозможно рассчитать на основание данных бухгалтерской отчетности.

После расчета СРСП рассчитываю дифференциал – первую составляющую ЭФР, который определяется как разность между рентабельность активов и СРСП. Эта величина не должна быть меньше нуля.

![]() ( 30 )

( 30 )

Вторая составляющая ЭФР – плечо финансового рычага, которое характеризует силу воздействия финансового рычага и определяется как отношение заемных (ЗС) и собственных средств (СС)

Эффект финансового рычага определяется как произведение его составляющих , которое можно представить в виде формулы

![]() ( 31 )

( 31 )

Для того чтобы ЭФР не оказался завышен при его расчете необходимо вычитать сумму кредиторской задолженности из всех используемых при вычисление формул.

Эффект финансового рычага должен изменятся в пределах от 1/3 до 1/2 уровня экономической рентабельности активов и не должен быть меньше нуля. Тогда эффект финансового рычага способен компенсировать налоговые изъятия и обеспечить собственным средствам рентабельность. Для нашего примера уровень ЭРА должен быть в пределах от 6,4% до 10,1%.

Однако, несмотря на то, что увеличение заемных средств в структуре совокупного капитала позволяет увеличить рентабельность собственных средств, необходимо помнить, о том что при росте величины кредитов и займов увеличиваются и финансовые издержки, связанные с их покрытием, а следовательно и СПРС, и может наступить такой момент, когда дифференциал станет меньше нуля, т.е. заимствования будут уменьшать рентабельность собственных средств предприятия.

В экономической практике существует несколько концепций финансового рычага, например, для американской школы ЭФР трактуется как изменение чистой прибыли на каждую обыкновенную акцию. Использование того или иного метода обусловлено спецификой деятельности предприятия, страной, в которой находится предприятие, экономической ситуацией в стране и т.д.

41. Рентабельность перманентного капитала.

На практике в целях анализа не редко долгосрочные кредиты и займы приравнивают к собственному капиталу, т.к. этими средствами предприятие располагает достаточно длительный период времени и обычно направляет их на финансирование капитальных вложений в свою деятельность. По этому, многими авторами рекомендуется рассчитывать рентабельность перманентного капитала. Величина перманентного капитала включает в себя среднегодовую сумму собственного капитала и долгосрочных кредитов и займов (Шеремет А.Д.).

Рентабельность перманентного капитала определяется по формуле

![]() ( 32 )

( 32 )

![]() ( 33 )

( 33 )

![]() ( 34 )

( 34 )

Эти показатели характеризуют эффективность использования всего долгосрочного капитала. В нашем примере предприятие не использует долгосрочных заемных средств, по этому показатель равен рентабельности собственных средств. Важное значение для предприятия имеет показатель R13 , так как в нем с оной стороны учитывается прибыль от основной деятельности предприятия, а с другой стороны – средства непосредственно занятые в производственной деятельности. В нашем примере R13 в 1995 г. составил 76.5%, в 1996 г. – 184.3%

5 Рентабельность отраслей реального сектора экономики.

В этой части курсовой работы я бы хотела сделать обзор рентабельности промышленности России на основание данных периодических изданий. Для современного состояния экономики характерно, по мнению ряда экономических изданий, снижение уровня прибыли и рентабельности практически во всех отраслях промышленности. Так в 1996–1997гг. отмечалось обострение дефицита доходов, из-за интенсивного сокращения прибыли в реальном секторе экономики и расширением слоя убыточных предприятий. В 1996г. падение прибыли в основных отраслях реального сектора экономики превысило 70%. Доля убыточных предприятий возросла в 1996г. в 1.5 раза по сравнению с 1995г., в 1997г – на 4,9% по сравнению с 1996г. и составила 66.4%. Удельный вес убыточных предприятий в январе 1997г. возрос на транспорте с 48% до 57%, в строительстве с 25% до 33%, в промышленности с 25% до 36%

Доля прибыли в валовом выпуске продукции снизилась с 14.2% в 1995г. до 5.8% на 1.01.97г., причем темпы сокращения прибыли превысили темпы спада производства в 2,5 раза.[4]

По мнению ряда экономических изданий: ”Банковское дело”, ”Финансы и кредит” и др. сокращение прибыли в промышленности связано со следующими факторами:

- увеличение доли амортизационных отчислений, связанных с проведением в январе 1996 г. переоценки основных фондов. Что сказалось прежде всего на фондоемких отраслях: газо- и нефтедобывающей, угольной, машиностроительной, производстве строительных материалов;

- рост удельного веса материальных затрат на топливо и энергию и другую продукцию естественных монополий в стоимости продукции, причем рост цен на потребительские товары – 116%, отстает от роста цен на промежуточную продукцию – 121,3%[5];

- уменьшение инфляционной добавочной стоимости. Этот фактор отразился в большей степени на отраслях с большим периодом оборачиваемости запасов. Рентабельность товарной продукции в промышленности в 1996г. составил 13.8% против 19.7% в 1995. Снижение рентабельности товарной продукции, по мнению ряда экономистов, обусловлена еще и тем, что отечественные товаропроизводители не выдерживают конкуренции с западными производителями, доля продукции которых преобладает на российском рынке;

- увеличением доли затрат на оплату труда в стоимости продукции, характерно для лесной, легкой промышленности и цветной металлургии;

- низкий коэффициент использования производственных мощностей, что проявляется в падение эффективности использования основных фондов, трудовых ресурсов и влечет а собой рост производственных издержек. Так фондоотдача сократилась в 2 раза с 1991 по 1996 год, рентабельность основных производственных фондов в промышленности за 1996 г. сократился в 2 раза и составляет 5.7%, производительность труда – на треть, загрузка производственных мощностей с 83% до 40%;

Рентабельность реализованной продукции за 9 месяцев 1996 г. сократилась с 15.9% до 4.9%, рентабельность активов – с 4.9% до 0.9%.

Сокращение уровня прибыли и рентабельности отраслей реального сектора экономики говори о том, что прибыль уже не является для предприятий источником для обновления основных фондов, убыточное предприятия существуют в основном за счет бартера и кредиторской задолженности. Ставятся под вопрос возможность осуществления воспроизводственного процесса.

Финансовое положение отраслей реального сектора экономики России в 1997-98г. представлено в таблице

Таблица 10. Доля предприятий имеющих хорошее и нормальное финансовое положение по отраслям промышленности (%)[6].

| Отрасли промышленности | январь 1997г. | декабрь 1997г. | январь 1998г. | загрузка производственных мощностей в январе 1998г. |

| Электроэнергетика | 25 | 0 | 50 | 91 |

| Топливная промышленность | 14 | 29 | 22 | 65 |

| Черная и цветная металлургия | 0 | 25 | 33 | 76 |

| Машиностроение и металлообработка | 21 | 26 | 22 | 8 |

| Химическая и нефтехимическая промышленность | 25 | 40 | 25 | 55 |

| Лесная промышленность | 17 | 26 | 19 | 65 |

| Промышленность стройматериалов | 21 | 14 | 0 | 58 |

| Легкая промышленность | 24 | 15 | 13 | 53 |

| Пищевая промышленность | 48 | 53 | 46 | 54 |

| Прочие отрасли | 40 | 44 | 67 | 63 |

| Агросектор | 19 | 24 | 13 | 74 |

По мнению журнала ”Банковское дело” для развития промышленности России будут характерны следующие тенденции:

- состояние депрессивной стабилизации;

- снижение инвестиционной активности, в следствии снижения уровня производства, сокращения рентабельности основных производственных фондов, продукции и др.;

- углубление структурного кризиса в промышленности;

- снижение платежеспособного спроса населения, в следствие снижения доходов на душу населения;

- низкий уровень использования производственного потенциала, недостаточная загруженность производственных мощностей;

- изношенность основных производственных фондов в ряде отраслей;

- монополизм, искусственное завышение цен на продукцию естественных монополий;

- широкое проникновение импорта на отечественный рынок;

- увеличение доли теневой экономики;

- рост безработицы;

- кризис неплатежей;

- ухудшение финансового положения предприятий.

Указанные тенденции говорят о том, что в 1998г. не скорее всего не будет роста коэффициентов рентабельности в реальном секторе экономики.

Заключение

В заключение курсовой работы можно сделать следующие выводы, что расчет системы показателей рентабельности позволяет достаточно полно судить о деятельности предприятия за определенный период времени и выявлять факторы, влияющие на эффективность производства и реализации продукции, использования активов: основных и оборотных фондов, собственных и заемных средств и управлять ими в целях повышения рентабельности предприятия. Причем для полного анализа рентабельности недостаточно расчета только какого-либо одного показателя рентабельности, так как финансовый результат формируется под влияние не одного, а нескольких факторов. Для выявления этих факторов при расчете показателей рентабельности используют разные виды прибыли и затрат.

Экономический смысл коэффициентов рентабельности заключается в том, чтобы определить долю прибыли, приходящуюся на рубль вложенных в предприятие средств, по этому их величина не должна быть отрицательной или слишком низкой по сравнению со среднеотраслевыми показателями, среднерыночными, с доходность ценных бумаг и других финансовых активов. Низкие коэффициенты рентабельности, если они не связаны с увеличением капитальных вложений на предприятием, переходом к выпуску новых видов продукции, политикой в ценообразование (например, сбытом продукции по демпинговым ценам в целях завоевания новых рынков) свидетельствую о неэффективности использования предприятием капитала, основных и оборотных средств, неспособностью управления себестоимостью и сбытом продукции. По этому, величина этих показателей необходима для принятия управленческих решений руководителям предприятия, кредиторам, инвесторам, налоговым органам, клиентам и т.д.

Так как, предприятия являются одним из основных звеньев экономической системы государства и по результатам их деятельности формируется ВНП, ресурсы государства и др. макроэкономические показатели, то показатели рентабельности отраслей реального сектора экономики необходимы государству при расчете и планирование финансовых планов страны на будущие.

Приложение 1

| Баланс предприятия за 1996 г. | |||

| тыс. руб. | |||

| АКТИВ | код стр. | На начало года | На конец года |

| 1 | 2 | 3 | 4 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы (04, 05) | 110 | 486 | |

| в том числе: | |||

| организационные расходы | 111 | ||

| патенты, лицензии и иные права и активы | 112 | ||

| Основные средства (01, 02, 03) | 120 | 14 970 | 79 908 |

| в том числе: | |||

| земельные участки и объекты природопользования | 121 | ||

| здания, сооружения, машины и оборудование | 122 | ||

| Незавершенное строительство (07, 08, 61) | 130 | ||

| Долгосрочные финансовые вложения (06) | 140 | 6 000 | 6 300 |

| в том числе: | |||

| инвестиции в дочерние общества | 141 | ||

| инвестиции в зависимые общества | 142 | ||

| инвестиции в другие организации | 143 | ||

| займы, предоставленные на срок более 12 месяцев | 144 | ||

| прочие долгосрочные финансовые вложения | 145 | ||

| Прочие внеоборотные активы | 150 | ||

| ИТОГО ПО РАЗДЕЛУ I | 190 | 20 970 | 86 694 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы: | 210 | 17 103 | 128 949 |

| в том числе: | |||

| сырье, материалы и др. аналогичные ценности (10,15,16) | 211 | 1 222 | 1 144 |

| животные на выращивании и откорме (11) | 212 | ||

| малоценные и быстоизнашивающиеся предметы (12,13,16) | 213 | 12 | 141 |

| затраты в незавершенном производстве (издержках обращения) (20, 21, 23, 29, 30, 36, 44) | 214 | ||

| готовая продукция и товары для перепродажи (40, 41) | 215 | ||

| товары отгруженные (45) | 216 | 15 869 | 127 664 |

| расходы будущих периодов (31) | 217 | ||

| прочие запасы и затраты | 218 | ||

| НДС (19) | 220 | 2 805 | |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | ||

| в том числе: | |||

| покупатели и заказчики (62, 76, 82) | 231 | ||

| векселя к получению (62) | 232 | ||

| задолженность дочерних и зависимых обществ (78) | 233 | ||

| задолженность участников по взносам в уставный капитал (75) | 234 | ||

| авансы выданные (61) | 235 | ||

| прочие дебиторы | 236 | ||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 126 621 | 612 235 |

| в том числе: | |||

| покупатели и заказчики (62, 76, 82) | 241 | 120 294 | 583 626 |

| векселя к получению (62) | 242 | ||

| задолженность дочерних и зависимых обществ (78) | 243 | ||

| задолженность участников (учредителей) по взносам в уставный капитал (75) | 244 | ||

| авансы выданные (61) | 245 | 7 000 | |

| прочие дебиторы | 246 | 6 327 | 21 609 |

| Краткосрочные финансовые вложения (56, 58, 82) | 250 | ||

| в том числе: | |||

| инвестиции в зависимые общества | 251 | ||

| собственные акции, выкупленные у акционеров | 252 | ||

| прочие краткосрочные финансовые вложения | 253 | ||

| Денежные средства | 260 | 1 946 | 15 930 |

| в том числе : | |||

| касса (50) | 261 | 191 | 1 378 |

| расчетный счет (51) | 262 | 1 755 | 11 695 |

| валютный счет (52) | 263 | 2 857 | |

| прочие денежные средства(55, 56, 57) | 264 | ||

| Прочие оборотные активы | 270 | ||

| ИТОГО ПО РАЗДЕЛУ II | 290 | 145 670 | 759 919 |

| III. Убытки: | |||

| Непокрытый убыток прошлых лет (88) | 310 | ||

| Не покрытый убыток отчетного года | 320 | ||

| ИТОГО ПО РАЗДЕЛУ III | 390 | ||

| БАЛАНС (сумма строк 190 + 290 + 390) | 399 | 166 640 | 846 613 |

| ПАССИВ | код стр. | На начало года | На конец года |

| 1 | 2 | 3 | 4 |

| IV. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставной капитал (85) | 410 | 12 | 12 |

| Добавочный капитал (87) | 420 | 1 942 | 1 942 |

| Резервный капитал (86) | 430 | ||

| в том числе | |||

| резервные фонды, образованные в соответствии с законодательством | 431 | ||

| резервные фонды, образованные в соответствии с учредительными документами | 432 | ||

| Фонды накопления (88) | 440 | 15 911,0 | 89 496,2 |

| Фонд социальной сферы (88) | 450 | ||

| Целевые финансирование и поступления (96) | 460 | ||

| Нераспределенная прибыль прошлых лет (88) | 470 | 17 221,7 | |

| Нераспределенная прибыль отчетного года (88) | 480 | 102 837,8 | |

| ИТОГО ПО РАЗДЕЛУ IV | 490 | 35 086,7 | 194 288,0 |

| V. ДОЛГОСРОЧНЫЕ ПАССИВЫ | |||

| Заемные средства (92, 95) | 510 | ||

| в том числе | |||

| кредиты банков, подлежащие погашению более чем через 12 месяцев после отчетной даты | 511 | ||

| Прочие пассивы | 520 | ||

| ИТОГО ПО РАЗДЕЛУ V | 590 | ||

| VI. КРАТКОСРОЧНЫЕ ПАССИВЫ | |||

| Заемные средства (90, 95) | 610 | 32 035 | 15 028 |

| в том числе : | |||

| кредиты банков | 611 | 32 035 | 15 028 |

| прочие займы | 612 | ||

| Кредиторская задолженность | 620 | 99 518 | 637 297 |

| в том числе: | |||

| поставщики и подрядчики (60, 76) | 621 | 88 107 | 575 547 |

| векселя к уплате (60) | 622 | ||

| с дочерними и зависимыми обществами (78) | 623 | ||

| по оплате труда (70) | 624 | 1 385 | 15 124 |

| по социальному страхованию и обеспечению (69) | 625 | 632 | 3 285 |

| задолженность перед бюджетом (68) | 626 | 2 018 | 29 316 |

| авансы полученные (64) | 627 | ||

| прочие кредиторы | 628 | 7 376 | 14 025 |

| Расчеты по дивидендам (75) | 630 | ||

| Доходы будущих периодов (83) | 640 | ||

| Фонды потребления (88) | 650 | ||

| Резервы предстоящих расходов и платежей (89) | 660 | ||

| Прочие краткосрочные пассивы | 670 | ||

| ИТОГО ПО РАЗДЕЛУ VI | 690 | 131 553 | 652 325 |

| БАЛАНС (сумма строк 490 + 590 + 690) | 699 | 166 640 | 846 613 |

| Отчет о финансовых результатах. | |||

| тыс. руб. | |||

| ПОКАЗАТЕЛИ | код стр. | За отчетный период | За прошлый период |

| Выручка (нетто) от реализации товаров, работ и услуг (без НДС) | 10 | 498 411,3 | 138 029,8 |

| Себестоимость реализованных товаров, работ и услуг | 20 | 287 074,2 | 111 203,9 |

| Коммерческие расходы | 30 | ||

| Управленческие расходы | 40 | ||

| Прибыль от реализации продукции | 50 | 211 337,1 | 26 825,9 |

| Проценты к получению | 60 | ||

| Проценты к уплате | 70 | ||

| Доходы от участия в других организациях | 80 | ||

| Прочие операционные доходы | 90 | ||

| Прочие операционные расходы | 100 | 53 214,6 | 1 546,1 |

| Прибыль от финансово-хозяйственной деятельности | 110 | -53 214,6 | -1 546,1 |

| Прочие внереализационные доходы | 120 | ||

| Прочие внереализационные расходы | 130 | 8 900,6 | |

| Прибыль отчетного периода | 140 | 149 221,9 | 25 279,8 |

| Налог на прибыль | 150 | 46 384,1 | 8 058,1 |

| Отвлеченные средства | 160 | ||

| Нераспределенная прибыль (убыток) отчетного периода | 170 | 102 837,8 | 17 221,7 |

Литература

| 1. Атлас З.В. Эффективность производства и рентабельность предприятий.–М.: Изд-во. Мысль, 1977.–196с. |

| 2. Баканов М.И., Шеремет А.Д. Теория экономического анализа.–М.: Финансы и статистика, 1994.–288с. |

| 3. Бернстайн А.А. Анализ финансовой отчетности: теория, практика и интерпретация.–М.: Финансы и статистика, 1996.– 624с. |

| 4. Бухгалтерский анализ:– К.: Торгово-Издательской бюро BHV,1993._428с. |

| 5. Глобальные проблемы российской экономики в 1996-1997 годах // Бизнес и политика.–1997.–№5.–С.11-22. |

| 6. Еремкина Т.И. Состояние реального сектора российской экономики // Банковское дело.–1997.–№5.–С.6-9. |

| 7. Игнатова Е.А., Пушкарева Г.М. Анализ финансового результата деятельности предприятия.–М.: Финансы и статистика, 1990.–96с. |

| 8. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 1996.– 432с. |

| 9. Крейнина М.А. Ананализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве и торговле.– М.: ДИС, МВ-Центр,1994.–256с. |

| 10.Крылова Т.Б. Выбор партнера: анализ отчетности капиталистического предприятия.–М.: Финансы и статистика, 1991.– 160с. |

| 11.Маркарьян Э.А., Герасименко Г.П. Финансовый анализ.–М.: ПРИОР, 1997.–160с. |

| 12.Палий В.Ф. Новая бухгалтерская отчетность: Содержание, методика анализа.–М.: Финансы и статистика, 1991.-36с. |

| 13.Рожков К., Смирнов А. Инвестиционный процесс в России// Финансовый бизнес.–1998.–№2.–С.2-12. |

| 14.Романов А.Н., Лукасевич И.Я. Оценка коммерческой деятельности предпринимательства: опыт зарубежных корпораций.–М.: Финансы и статистика, Банки и биржи, 1993.– 96с. |

| 15.Социально-экономическое развитие Российской Федерации в 1996 году// Финансы и кредит.–1997.–№4.–С.2-48. |

| 16.Финансовый анализ деятельности фирм.–М.: Крокус Интернейшнл. 1992.–240с. |

| 17.Финансовый менеджмент: теория и практика/ Под ред. Е.С. Стояновой.–М.: Изд-во. Перспектива, 1997.–574с. |

| 18.Финансы предприятий.–М.: Банки и биржи, ЮНИТИ, 1995.–250с. |

| 19.Френкель А.А. Прогноз основных показателей социально-экономического развития России на 1998 год // Банковское дело.–1998.–№2.–С.20-25. |

| 20.Френкель А.А. Экономика России в 1992 -1996 году: тенденции, анализ, прогноз.–М.: Финстатинформ, 1996.–170с. |

| 21.Хозяйственное обозрение. Аукуционек С // Экономическое развитие России. Т.5.–1998.–№1-3. |

| 22.Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа.–М.: ИНФРА–М, 1996.– 176с. |

[1] В приведенном примере итоги по себестоимости, выручке от реализации продукции и прибыли, совпадают с данными отчетности (Приложение 1)

[2] Условно постоянные издержки рассчитаны исходя из удельного веса каждого вида продукции в общем объеме реализации.

[3] Финансовый менеджмент: теория и практика: Учебник. / Под ред. Е. С. Стояновой. - М.: Изд-во. Перспектива, 1997. - с. 150.

[4] Еремина Т.И. Финансовое состояние реального сектора российской экономики// Банковское дело. - 1997. -№5.-С.6-9

[5] Рожков К., Смирнов А. Инвестиционный процесс в России //Финансовый бизнес.–1998.–№2.

[6] Хозяйственное обозрение. Аукуционек С // Экономическое развитие России. – Т.5. – 1998. – №1,2,3