Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Курсовая работа: Сущность и структура денежного оборота в РФ

Курсовая работа: Сущность и структура денежного оборота в РФ

Ульяновский Государственный УниверситетИнститут экономики и бизнеса

Кафедра финансы и кредит

Курсовая работа

На тему: “Сущность и структура денежного оборота в Р.Ф.”

Выполнила: студентка 3-курса факультета

финансы и учет группы эф-33

Пивень Е.В.

Научный руководитель: к.э.н. Романова А.В.

Ульяновск,2001г.

Оглавление

Введение............................................................................................ 3

Глава 1. Понятие и сущность денежного оборота........................... 6

1.1. Сущность денежного оборота................................................ 6

1.2. Организация денежного оборота и закон денежного обращения. 11

Глава 2. Структура денежного оборота........................................ 17

2.1. Классификация структуры денежного оборота................... 17

2.2. Безналичный денежный оборот............................................ 21

2.3. Наличный денежный оборот................................................. 23

Глава 3. Перспективы развития денежного оборота в России..... 24

3.1. Тяжелое наследие.................................................................. 25

3.2. Периоды................................................................................ 27

3.4. Первый период – январь 1992 – июль 1995 гг.................... 28

3.5. Второй период – июль 1995-1998 гг.................................... 30

Заключение...................................................................................... 36

Список литературы:........................................................................ 38

Литература.

Введение

Деньги играют исключительно важную роль в рыночной экономике. Рынок невозможен без денег, денежного обращения. Денежное обращение - это движение денег, опосредствляющее оборот товаров и услуг. Оно обслуживает реализацию товаров, а также движение финансового рынка.

Сменяя форму стоимости (товар на деньги, деньги на товар), деньги находятся в постоянном движении между тремя субъектами: физическими лицами, хозяйствующими субъектами и органами государственной власти. Движение денег при выполнении ими своих функций в наличной и безналичной формах представляет собой денежный оборот.

Общественное разделение труда и развитие товарного производства являются объективной основой денежного оборота. Деньги обслуживают обмен совокупного общественного продукта, в том числе кругооборот капитала, обращение товаров и оказание услуг, движение ссудного и фиктивного капитала и доходов различных социальных групп.

Началу движения денег предшествует их концентрация у субъектов. Они сосредотачиваются в кошельках населения, в кассах юридических лиц, на счетах в кредитных учреждениях, в казне государства. Чтобы зародилось движение денег, необходимо возникновение потребности в деньгах у одной из двух сторон. Спрос на деньги возникает при осуществлении сделок, деньги нужны для обращения, платежей за товары и услуги. Их объем определяется номинальным валовым внутренним продуктом. Чем больше общая денежная стоимость товаров и услуг, тем больше требуется денег для заключения сделок. Спрос на деньги предъявляют и для накопления, которое выступает в разных формах : вкладах в кредитных учреждениях, ценных бумагах, официальных государственных запасах.

В мире существуют различные системы денежного обращения, которые сложились исторически и закреплены законодательно государством. К важнейшим компонентам денежной системы относятся:

1) национальная денежная единица, в которой выражаются цены товаров и услуг;

2) система кредитных и бумажных денег, различных монет, которые являются законными платежными средствами в наличном обороте;

3) система эмиссии денег, т. е. законодательно закрепленный порядок выпуска денег в обращение;

4) государственные органы, ведающие вопросами регулирования денежного обращения.

Деньги выступают как средство обращения обслуживания товарооборота. Во-первых и прежде всего деньги являются сегодня средством обращения, деньги можно использовать при покупке и продаже товаров и услуг. Как средство обмена деньги позволяют обществу избежать неудобств бартерного обмена. И , представляя удобный способ обмена товарами , деньги позволяют обществу воспользоваться плодами географической специализации и разделения труда между людьми.

Моей целью является описать весь этот процесс.

В моей курсовой работе на тему “Сущность и структура денежного оборота в РФ” я ставлю перед собой следующие задачи:

n в первой главе выявить: сущность денежного оборота, дать понятие и сделать его сравнительный анализ;

n во второй главе: определить структуру денежного оборота и более подробно рассмотрено безналичный и наличный денежный оборот;

n в третьей главе: указать достоинства и недостатки денежного оборота в РФ, его эволюцию в течение последних нескольких лет, пути совершенствования и реформирования.

При работе над курсовой работой я пользовалась периодическими изданиями, экономическими журналами, справочными и учебными пособиями, а так же книгами.

Глава 1. Понятие и

сущность денежного оборота

1.1. Сущность денежного

оборота

В большинстве западных изданий определение денежного оборота отсутствует. В учебнике “Денежное обращение и кредит” под редакцией проф. В.С. Геращенко в 1986г. Денежный оборот определяется как “совокупность денежных платежей, совершаемых в порядке безналичных перечислений и при помощи наличных денег”.

В учебнике “Организация и планирование денежного обращения”,изданном в 1988 г., денежный оборот рассматривается как совокупность наличного и безналичного денежных оборотов.

В томе 1 изданного в 1984 г. “Финансово-кредитного словаря” денежный оборот определяется “как проявление сущности денег в их движении”.

В изданном в Киеве в 1992 г. учебнике “Гроши та кредит” дается такое определение денежного оборота: “Взятый сам по себе процесс беспрерывного перемещения денег между субъектами экономических отношений для их взаимного удовлетворения представляет собой денежный оборот”.

Все эти определения имеют недостатки и не раскрывают содержание денежного оборота. Первое определение- количественное, и оно более подходит для отображения величины денежного оборота; второе- характеризует его структуру, а не содержание; третье- неверно потому, что сущность денег проявляется в их функциях, а не в их движении, денежный оборот имеет свою собственную сущность. Наиболее удачное определение данное в учебнике, изданном в Киеве, поскольку в нем денежный оборот характеризуется как процесс, причем процесс непрерывный. Однако нельзя согласится, что перемещение денег происходит исключительно между субъектами экономических отношений. Деньги могут совершать движение и за рамками экономических отношений.

Существуют еще некоторые определения денежного оборота:

Денежный оборот[1]-движение денег в процессе обращения товаров, оказания услуг и совершенствование различных платежей.

Денежный оборот[2]-это движение денег во внутреннем обороте в наличной и безналичной формах, обслуживающие реализацию товаров, а также нетоварные платежи и расчеты в хозяйстве. Объективной основой денежного оборота является товарное производство, при котором товарный мир разделяется на товар и деньги, порождая противоречия между ними. С углублением общественного разделения труда и формированием общенациональных и мировых рынков при капитализме денежный оборот получает дальнейшее развитие. Оно обслуживает кругооборот и оборот капиталов, опосредствует обращение и обмен всего совокупного общественного продукта, включая доходы различных классов. С помощью денег в наличной и безналичных формах осуществляется процесс обращения товаров, а также движение ссудного и фиктивного капиталов.

На мой взгляд более точным является следующие определение:

Денежный оборот представляет собой процесс непрерывного движения денежных знаков в наличной и безналичной формах. Такое определение соответствует содержанию современного денежного оборота, где движение совершают именно денежные знаки, а не другие виды денег.

В условиях металлического обращения денежный оборот, как и товарный оборот, выступает стоимостным оборотом, поскольку металлическая монета (золотая или серебряная) имела собственную стоимость, соответствующую указанному на ней номиналу, поэтому движение стоимости денег происходило одновременно с движением стоимости товаров. Стоимостной оборот объединял как денежный, так и товарный обороты.

Современный денежный оборот стоимостным не является, поскольку стоимость денежного знака как наличного, так и безналичного настолько ничтожна по сравнению с номиналом, что его можно пренебречь. Отсюда стоимостным можно считать только товарный оборот.

В экономической литературе смешиваются понятия

“денежный оборот”, “платежный оборот”, “денежное обращение”, “денежно-платежный оборот”.

Между тем все эти понятия различаются между собой. Так, понятие денежный оборот более узкое чем понятие платежный оборот.

Платежный оборот- процесс непрерывного движения средств платежа существующих в данной стране. Он включает не только движение денег, но и движение других средств платежа. Денежный оборот является, следовательно, составной частью платежного оборота. Денежное обращение, в свою очередь, служит составной частью денежного оборота. Обращение денежных знаков предполагает их постоянный переход от одних юридических и физических лиц к другим.

Обращаться могут только наличные деньги. Движение денежной единицы в безналичном обороте отражается в виде записей по счетам в банке. В подобной ситуации движение наличных денег замещается кредитными операциями, выполняемыми при участии банка, по счетам участников соответствующих операций. Поэтому понятие “денежное обращение” можно только к части денежного оборота, а именно- к налично-денежному обороту.

Под денежно-платежным оборотом понимается часть денежного оборота, где деньги функционируют как средство платежа независимо от того, безналичный это оборот или наличный.

Деньги, находящиеся в обороте, выполняют три функции: платежа, обращения и накопления. Последнюю функцию деньги осуществляют потому, что их движение невозможно без остановок. Когда же они временно прекращают свое движение, они и выполняют функцию накопления.

Функцию мера стоимости деньги, находящиеся в денежном обороте, не выполняют. Эту функцию деньги выполнили до вхождения в денежный оборот при установлении с их помощью цен на товары. Поэтому выполнение функции меры стоимости влияет только на потребность в деньгах для денежного оборота, следовательно, и на величину денежного оборота.

Денежный оборот складывается из отдельных каналов движения денег между:

n центральным банком и коммерческими банками;

n коммерческими банками;

n предприятиями и организациями;

n банками и предприятиями и организациями;

n банками и населением;

n предприятиями, организациями и населением;

n физическими лицами;

n банками и финансовыми институтами различного назначения;

n финансовыми институтами различного назначения и населением.

По каждому из этих каналов деньги совершают встречное движение.

Структуру денежного оборота можно определить по разным признакам. Из них наиболее распространенным является классификация денежного оборота в зависимости от формы функционирующих в нем денег. По этому признаку денежный оборот подразделяется на безналичный и налично-денежный обороты. Однако, несмотря на всю важность такой классификации, она не отражает экономического содержания отдельных частей денежного оборота. Поэтому наряду с данным признаком классификации денежного оборота следует использовать и другой признак- характер отношений, которые обслуживает та или иная части денежного оборота.

В зависимости от этого признака денежный оборот разбивается на три части:

n денежно-расчетный оборот, который обслуживает расчетные отношения за товары и услуги и по нетоварным обязательствам юридических и физических лиц;

n денежно-кредитный оборот, обслуживающий кредитные отношения в хозяйстве;

n денежно-финансовый оборот, обслуживающий финансовые отношения в хозяйстве.

Можно классифицировать денежный оборот в зависимости от субъектов, между которыми двигаются деньги. По этому признаку структура денежного оборота будет такова:

n межбанковский оборот;

n банковский оборот;

n оборот между юридическими лицами;

n оборот между юридическими и физическими лицами;

n оборот между физическими лицами.

1.2. Организация денежного оборота и закон денежного обращения.

Современная экономика любого государства представляет собой широко развернутую сеть сложных отношений миллионов входящих в не хозяйствующих субъектов между собой, а также с внешними агентами из других стран. Основой этих взаимосвязей выступают расчеты и платежи, в процессе которых удовлетворяются взаимные требования и обязательства.

С помощью потока денег в наличной и безналичной формах- денежного оборота как совокупности всех платежей, опосредующих движение стоимости в денежной форме между финансовыми и нефинансовыми агентами во внутреннем и внешнем экономических оборотах страны за определенный период, - обеспечиваются реализация валового продукта, использование национального дохода и все последующие перераспределительные процессы в экономике.

Главные составляющие денежного оборота: налично-денежный и безналичный обороты. Основная часть его платежный оборот, в котором деньги функционируют как средство платежа, используются два погашения долговых обязательств. Он производится как в наличной, так и в безналичной формах. Весь безналичный оборот- платежный, ибо предполагает разрыв во времени движения товаров в различных его разновидностях и денежных средств, т.е. функционирование денег в качестве средства платежа. Безналичный платежный оборот, являясь преобладающим (до 90% всего денежного оборота), осуществляется в виде записей по счетам плательщиков и получателей денежных средств в кредитных учреждениях, путем зачетов взаимных требований и передачи оборотных документов. Соответственно экономические процессы в народном хозяйстве опосредуются преимущественно безналичным платежным оборотом.

Банковская система выступает исходным пунктом кругооборота наличных денег и безналичных платежей, а создание платежных средств, являющееся ее важнейшей функцией, тесно связано с производимыми этой системой кредитными операциями. Денежные средства на расчетных и других аналогичных счетах а банках отражаются посредством записи остатков, оборотов по лицевым счетам вследствие безналичных расчетов. Главный источник этих средств- ссуды банков по известной формуле Loans make deposits- ссуды создают вклады.

Налично-денежный оборот организуется государством в лице центрального банка. Для этого центральный банк систематически издает документ, который называется “Порядок ведения кассовых операций в народном хозяйстве”. Последний раз этот документ в России издавался в сентябре 1993г.

Налично-денежный оборот организуется на основе следующих принципов:

n все предприятия и организации должны хранить наличные деньги(за исключением части, установленной лимитом) в коммерческих банках;

n банки устанавливают лимиты остатка наличных денег для предприятий все форм собственности;

n обращение наличных денег служит объектом прогнозного планирования;

n управление денежным обращением осуществляется в централизованном порядке;

n организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения;

n наличные деньги предприятия могут получать только в обслуживающих их учреждениях банков.

Товарно-денежные отношения требуют определенного количества денег для обращения.

Закон денежного обращения, открытый Карлом Марксом, устанавливает количество денег, нужное для выполнения ими функций средства обращения и средства платежа.

Количество денег, потребное для выполнения функций денег средства обращения, зависит от трех факторов:

n количества проданных на рынке товаров и услуг(связь прямая);

n уровня цен товаров и тарифов(связь прямая);

n скорости обращения денег(связь обратная);

Все факторы определяются условиями производства. Чем больше развито общественное разделение труда, тем больше объем продаваемых товаров и услуг на рынке; чем выше уровень производительности труда, тем ниже стоимость товаров и услуг и цены. Формула в этом случае такова:

Количество денег для выполнения функции средство обращения =

Сумма товарных цен

= ------------------------------------------------------------------

Среднее число оборотов одноименных денежных единиц

Скорость обращения денег определяется числом оборотов денежной единицы за известный период, так как одни и те же деньги в течении определенного периода постоянно переходят из рук в руки, обслуживая продажу товаров и оказания услуг.

При функционировании золотых денег их количества поддерживалось на необходимом уровне стихийно, поскольку регулятором выступала функция сокровища. Эта функция устанавливала сравнительно правильное соотношение между денежной массой и товарами, необходимыми для обращения. Лишние деньги в обращение исключались, они уходили в сокровище. При росте товарной массы деньги возвращались из сокровищ.

С появлением функции денег как средства платежа общее количество денег должно уменьшиться. Кредит оказывает обратное влияние на количество денег. Такое уменьшение вызывается погашением путем взаимного зачета определенной части долговых требований и обязательств. Количество денег для обращения и платежа определяется следующими условиями:

n общим объемом товаров и услуг(зависимость прямая);

n уровнем товарных цен и тарифов на услуги(зависимость прямая, поскольку чем выше цены, тем больше требуется денег);

n степенью безналичных расчетов(связь обратная);

n скоростью обращения денег, в том числе кредитных денег(связь обратная);

Таким образом, закон, определяющий количество денег в обращении, приобретает следующий вид:

количество денег, сумма цен сумма про- сумма плате- сумма

необходимых в реализуемых данных това- жей по долго- взаим-

качестве средства = товаров и - ров в кредит, + вым обяза- - но по-

обращения и сред- услуг срок оплаты по тельствам гашаю-

ства платежа которым не щих пла-

наступил тежей

среднее число оборотов денег как средства обращения, так и средства платежа

При металлическом обращении количество денег стихийно регулировалось функцией сокровища, т.е. денежная масса увеличивалась и сокращалась, свободно приспосабливаясь к потребностям товарного производства, количество денег всегда сохранялось на требуемом уровне. Это обеспечивало устойчивость денежного обращения.

При отсутствии золотого стандарта стал действовать закон бумажно-денежного обращения, в соответствии с которым количество законов стоимости приравнивалось к оценочному количеству золотых денег, потребных для обращения. При таком положении стабильность денег пошатнулась, стало возможным их обесценивание.

Сейчас в условиях демонетизации золота, т.е. утраты их денежных функций, закон денежного обращения претерпел модификацию. Теперь уже нельзя оценить количество денег с точки зрения даже их приблизительного расчета через золото. Оно ушло из обращения и не выполняет функции не только средства обращения и средства платежа, но и меры стоимости.

Мерой стоимости товаров и услуг стал денежный капитал, измеряющий стоимость не на рынке при обмене путем приравнивания товаров к деньгам, а в процессе производства- товара к товару. Следовательно, количество неразменных кредитных денег должно определятся стоимостью всех ценностей в стране через денежный капитал. Стихийный регулятор общей величины денег при господстве кредитных денег отсутствует. Отсюда вытекает роль государства в регулировании денежного обращения. Эмиссия кредитных денег без учета реальной стоимости произведенных товаров и оказанных услуг в стране в процессе производства, распределения и обмена неизбежно вызовет их излишек и в конечном счете приведет к обесцениванию денежной единицы. Главное условие стабильности денежной единицы страны- соответствие потребности хозяйства в деньгах фактическому поступлению их в наличный и безналичный оборот.

Итак, денежный оборот подразделяется на две формы: наличную и безналичную. Налично-денежный оборот- это движение наличных денег в сфере обращения. Безналичный денежный оборот- это изменение остатков денежных средств на банковских счетах, который происходит в результате исполнения банком распоряжений владельца счета в виде чеков, пластиковых карточек, платежных поручений, электронных средств платежа, других расчетных документов.

Глава 2. Структура денежного оборота

2.1. Классификация структуры денежного оборота

Денежный оборот имеет собственную классификацию. В частности, по форме существования деньги бывают наличные и безналичные. Наличные деньги в свою очередь подразделяются на реальные деньги ( это монеты из драгоценных металлов, слитки), кредитные деньги (банкноты и казначейские билеты ) и разменные монета. Безналичные деньги могут существовать как в рамках национальной денежно-кредитной системы в форме национальной валюты, так и в форме межнациональных платежных средств в системе международных расчетов.

В зависимости от вида обращаемых денег можно выделить два основных типа систем денежного обращения:

1) системы обращения металлических денег , когда в обращении находятся полноценные золотые и (или) серебрянные монеты, которые выполняют все функции денег, а кредитные деньги могут свободно обмениваться на денежный металл (в монетах или слитках);

2) системы обращения кредитных или бумажных денег, которые не могут быть обменяны на золото, а само золото вытеснено из обращения.

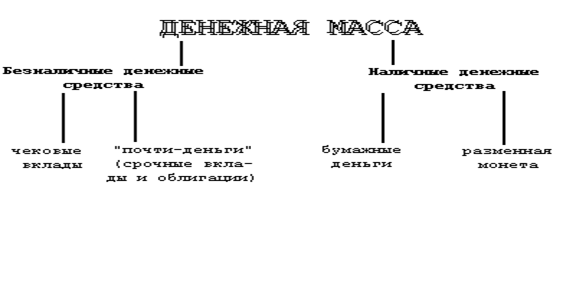

Выпуск как бумажных так и кредитных денег оказался в современных условиях монополизирован государством. Центробанк РФ, находящийся в собственности государства, иногда пытается компенсировать нехватку денежных накоплений путем увеличения денежной массы, эмиссии избыточных знаков стоимости. Денежная масса - это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в народном хозяйстве, которым располагают частные лица, институциональные собственники и государство. В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами (см. рис.1).

Рис. 1 Структура денежной массы

Таким образом, структура денежной массы достаточно сложна и не совпадает со стереотипом, который сложился в сознании рядового потребителя, считающего деньгами прежде всего наличные средства - бумажные деньги и мелкую разменочную монету. На деле доля бумажных денег в денежной массе весьма низка (менее 25%), а основная часть сделок между предпринимателями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов. В результате наступила эра банковских денег-чеков, кредитных карточек, чеков для путешественников и т. п. Эти инструменты расчетов позволяют распоряжаться денежными депозитами, т. е. безналичными деньгами. При оплате товара и услуги покупатель, используя чек или кредитную карточку, приказывает банку перевести сумму покупки со своего депозита на счет продавца или выдать ему наличные.

Вместе с тем в структуру денежной массы включаются и такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, депозитных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т. п. Перечисленные компоненты денежного обращения получили общее название “квази-деньги”. Квази-деньги представляют собой наиболее весомую и быстро растущую часть в структуре денежного обращения.

Экономисты называют квази-деньги ликвидными активами. Под ликвидностью какого-либо имущества или активов понимается их легкореализуемость, возможность их обращения в денежную форму без потери стоимости. Следовательно, самым ликвидным видом активов являются деньги. К высоколиквидным видам имущества относятся золото, другие драгоценные металлы, драгоценные камни, нефть, произведения искусства. Меньшей ликвидностью обладают здания, оборудование.

В структуре денежной массы выделяют такие совокупные компоненты, или, как их еще называют, денежные агрегаты, как М1, М2, М3, L, группирующие различные платежные и расчетные средства по степени их ликвидности, причем каждый их последующий агрегат включает в себя предыдущий.

М1 - это деньги в узком смысле слова, которые еще называют “деньгами для сделок”, и они включают в себя наличные деньги (бумажные деньги и монеты), обращающиеся вне банков, а также деньги на текущих счетах (счетах “до востребования”) в банках. Нужно заметить, что депозиты на текущих счетах выполняют все функции денег и могут быть спокойно превращены в наличные.

М2 - это деньги в более широком смысле слова, которые включают в себя все компоненты М1 + деньги на срочных и сберегательных счетах коммерческих банков, депозиты со специализированных финансовых институтов. Владельцы срочных вкладов получают более высокий процент по сравнению с владельцами текущих вкладов, но они не могут изъять эти вклады ранее определенного условием вклада срока. Поэтому денежные средства на срочных и сберегательных счетах нельзя непосредственно использовать как покупательное и платежное средство, хотя потенциально они могут быть использованы для расчетов. Замечу, что различие между М1 и М2 заключаются в том, что в состав М2 включены квази-деньги, которые, по крайней мере, затруднительно использовать для сделок, нелегко перевести в наличные.

Следующий агрегат М3 включает в себя М2 + крупные срочные вклады и суммы контрактов по перепродаже ценных бумаг.

Агрегат L состоит из М3 и коммерческих бумаг с определенными видами краткосрочных ценных бумаг.

Следует отметить, что в нашей стране до последнего времени денежные агрегаты не расчитывались и не использовались. Теоретически это обосновывалось постулатами марксистской экономической науки, в соответствии с которыми считается недопустимым объединение квази-денег и наличных денег, ибо смешиваются совершенно разные категории - деньги, ценные бумаги, кредит.

Однако ясно, что между денежным рынком (движение краткосрочных ссуд), рынком инвестиций (обращение среднесрочного и долгосрочного ссудного капитала) и рынком ценных бумаг существует тесная взаимосвязь. Потенциально остатки на срочных счетах и ценные бумаги могут быть использованы для расчетов. Кроме того, владельцы срочных счетов имеют возможность переоформить их в счета до востребования. Доходы от ценных бумаг могут храниться на текущих счетах, так же, как денежные средства, вырученные от их продажи.

Безусловно, денежные агрегаты на практике играют позитивную роль как ориентиры денежной политики государства. С учетом стирания граней между наличным и безналичным оборотом в нашей стране следовало бы перейти к их активному использованию.

Денежное обращение осуществляется в наличной и безналичной формах.

2.2. Безналичный денежный оборот

Безналичное обращение - движение стоимости без участия наличных денег, посредством перечисления денежных средств по счетам в кредитных учреждениях и зачетов взаимных требований. Безналичные расчеты имеют важное экономическое значение в ускорении оборачиваемости средств, сокращении наличных денег, необходимых для обращения, снижении издержек обращения.

. Доля безналичных расчетов в России раньше составляла около 80 %, сегодня- 88%. Высокий уровень безналичных расчетов в любой стране говорит о правильной, грамотной организации всего денежного оборота.

Между наличным и безналичным обращением существует тесная взаимосвязь: деньги постоянно переходят из одной сферы обращения в другую, они образуют общий денежный оборот, в котором действуют единые деньги.

В зависимости от экономического содержания различают две группы безналичного обращения: по товарным операциям, т.е. безналичные расчеты за товары и услуги; по финансовым обязательствам, т.е. платежи в бюджет и во внебюджетные фонды, погашение банковских ссуд, уплата процентов за кредит, расчеты со страховыми компаниями. Значение безналичных расчетов состоит в том, что они ускоряют оборачиваемость средств, сокращают абсолютную величину наличных денег в обороте, сокращаются издержки на печатание и доставку наличных денег.

В 1993 г. ЦБ РФ начал работу по внедрению автоматической системы межбанковских расчетов на базе расчетно-кассовых центров РКЦ и коммерческих банков, что позволяет отказаться от пересылки бумажных документов и ускоряет расчеты (счет идет на часы и минуты, и в идеале работа может происходить в режиме реального времени).

Безналичный оборот в России характеризуется обязательным открытием расчетного или текущего счета в учреждении банка. Платежи производятся с согласия покупателя или по поручению плательщика. Основанием для перечисления средств являются финансовые платежные документы (платежные поручения, расчетные чеки, договора). При нарушении условий договора существует возможность полного или частичного отказа от оплаты в соответствии и “Правилами осуществления безналичных расчетов”; наличные деньги в кассе предприятия находятся в пределах установленных лимитов; самостоятельность в расходовании средств на счетах в соответствии с “Порядком ведения кассовых операций в РФ” от 1993 г.

В России в соответствии с правилами Банка России определено, что расчеты предприятий по своим обязательствам, а также между юридическими и физическими лицами за товарно-материальные ценности производятся в безналичном порядке через учреждения банка.

Определены следующие формы безналичных расчетов:

· расчеты платежными поручениями;

· расчеты платежными требованиями-поручениями;

· инкассовые расчеты;

· расчеты с применением аккредитивов;

· расчеты с использованием чеков;

· расчеты с использованием векселей;

· клиринговые расчеты;

· расчеты с помощью пластиковых карточек.

2.3. Наличный денежный оборот

Налично-денежное обращение — движение наличных денег в сфере обращения и выполнение ими 2-х функций: средства платежа и средства обращения. Наличные деньги используются: для оплаты товаров, работ, услуг; для расчетов, не связанных с движением товаров и услуг( расчетов по выплате заработной платы, премий, пособий, стипендий, пенсий, по выплате страховых возмещений по договорам страхования, при оплате ценных бумаг и выплате дохода по ним, по платежам населения, на хозяйственные нужды, на оплату командировок, на представительские расходы, на закупку сельхозпродукции и т.д). Налично-денежное движение осуществляется с помощью различных видов денег: банкнот, металлических монет, других кредитных инструментов (векселей, чеков, кредитных карточек). В России предпринимаются попытки ограничить налично-денежное обращение, т.к. оно позволяет уходить от контроля государства за деятельностью юридических и физических лиц.

Глава 3. Перспективы развития денежного оборота в России.

Российский финансовый кризис 1998 г. серьезно подорвал процесс экономической стабилизации, результатами которой стали сохранение низкого уровня инфляции на протяжении почти трех лет и деноминация рубля 1 января 1998 г. Свою негативную роль сыграли и внешние факторы – кризис в странах Юго-восточной Азии вкупе с падением цен на нефть, происходившим с начала 1997 г. И тем не менее основные причины кризиса порождены внутренней финансовой ситуацией в самой России.

Цель настоящей работы – показать, что на протяжении всего периода 1991-1998 гг. денежно-кредитная политика находилась (да и находится) в прямой зависимости от состояния государственного бюджета. В конечном счете способность денежных властей поддерживать стабильность национальной валюты ограничена размером бюджетного дефицита безотносительно к тому, каким способом он финансируется.

Российский кризис 1998 г. представляет собой вариант так называемого кризиса платежного баланса первого поколения, смоделированного П. Кругманом. В данной модели основным фактором выступает чрезмерно экспансионистская фискальная и денежно-кредитная политика, приводящая к неуклонному истощению золотовалютных резервов, что вынуждает правительство отказаться от фиксированного обменного курса. В случае России недостаточно жесткой являлась не денежно-кредитная, а фискальная политика. Рынок просто не поверил в то, что Министерство финансов РФ сможет погасить всевозрастающие объемы долговых обязательств, не прибегая к денежной эмиссии. Истощение валютных резервов было вызвано не денежной экспансией, а оттоком капитала, порожденным опасениями понести финансовые убытки, в том числе в результате девальвации. Денежные власти попытались развеять эти опасения, повышая процентные ставки, но неудачно, поскольку само непосильное для бюджета бремя чрезвычайно высоких процентных ставок являлось неотъемлемой и существенной частью проблемы. Чем больше ужесточалась денежно-кредитная политика, тем более неблагоприятной становилась бюджетная ситуация. Этот процесс загонял российскую экономику в порочный круг, подрывая устойчивость рубля. Иными словами, противоречия между денежно-кредитной, фискальной политикой и политикой обменного курса достигли своей кульминации.

3.1. Тяжелое наследие

До реформ 1987-1988 гг. Госбанк СССР (единственный государственный банк-монополист) совмещал функции собственно центрального и коммерческого банков. Финансовые потоки были разделены между физическими и юридическими лицами. Такая дихотомия означала, что физические лица использовали наличные, а предприятия – безналичные формы расчетов. Выделение кредитов и размещение средств на счетах как предприятиями, так и населением контролировалось Госбанком. Денежно-кредитная и фискальная политика была подчинена задаче достижения запланированных объемов выпуска продукции.

Проведенная в 1978 г. банковская реформа привела к возникновению двухуровневой системы. Во всех прочих отношениях функции Госбанка остались неизменными до 1991 г. В механизм распределения кредитов не было превнесено рыночных элементов. Процентные ставки были низкими и нередко еще больше снижались при выдаче льготных кредитов. Госбанк был официально ликвидирован 25 декабря 1991 г. и его функции перешли к Центральному банку России (ЦБР). Однако вначале ЦБР играл пассивную роль и его основной задачей было финансирование бюджетного дефицита.

Бюджетный дефицит начал расти еще в 1986 г. – отчасти из-за падения мировых цен на нефть, отчасти в результате осуществления капиталовложений в рамках политики “ускорения” – серии реформ, направленных на возобновление экономического роста. В 1985-1989 гг. дефицит возрос с 2 % до 9 % . Особенно пагубную роль сыграл в этом процессе принятый в 1987 г. “Закон о государственном предприятии”, по существу, предоставивший руководству предприятий неограниченную свободу повышения заработной платы работникам. В результате в 1990 г. средняя реальная зарплата в стране на 27 % превышала уровень 1978 г. Рост зарплаты финансировался при помощи льготных банковских кредитов и дотаций из госбюджета.

До 1990 г. правительство было в состоянии удерживать эмиссионное финансирование бюджетного дефицита на низком уровне за счет заимствований на международных рынках, а также кредитов, предоставлявшихся иностранными государствами. Однако такая политика привела к увеличению внешнего долга с 20 млрд. 1985 г. до 67 млрд. долл. к концу 1991 г.

В IV квартале 1991 г. бюджетный дефицит достиг примерно 30 % . Это произошло вследствие роста объемов государственных дотаций с целью поддержания уровня административно регулируемых цен (то же самое относится к обменному курсу), сокращения производства, а также снижения налоговой дисциплины в результате распада СССР и резкого уменьшения суммы налоговых платежей, перечисляемых республиками в центр. В глазах западных кредиторов страна полностью утратила свою кредитоспособность, и для финансирования бюджетных расходов оставалось единственное средство- стремительное наращивание денежной массы.

3.2. Периоды

В ходе проведения российских реформ в 1992-1998 гг. можно выделить два периода – с января 1992 г. по июль 1995 г. и с августа 1995 г. по июль 1998 г. Объявленный правительством дефолт по внутреннему долгу 17 августа 1998 г. ознаменовал собой окончание второго периода.

В 1992 г. среднемесячная инфляция достигла 41% (без учета январского “скачка” цен среднемесячный рост цен был равен 18%), в 1993 г. она составила 21, 1994 г, -10, а в 1995 г. – 7%. В 1996 г. среднемесячная инфляция опустилась до уровня ниже 2%, а в 1997г. – до 1,7%. С января по июль 1998 г. инфляция колебалась в пределах от 0,9 до 0,6 % в месяц.

В 1992-1995 гг. значительный дефицит российского государственного бюджета, а также кредиты ЦБ, восполнявшие бюджетные ассигнования, и кредиты государствам рублевой зоны финансировались почти исключительно за счет денежной эмиссии, что привело к стремительному росту инфляции. Вначале ЦБР имел в своем распоряжении только непосредственно денежные инструменты: целевые кредиты и обязательные резервы. Рынок государственных краткосрочных облигаций (ГКО) был сформирован в мае 1993 г. На первых порах спрос на ГКО был очень низким в связи с высокой инфляцией (приведшей к “бегству” капиталов), а также из-за закрытости данного рынка для нерезидентов. Кредитные аукционы Центрального банка, призванные обеспечить краткосрочную ликвидность банковской системы на рыночных условиях, стали проводиться в феврале 1994 г. В апреле 1995 г., после принятия федерального закона о Центральном банке, он обрел независимость, что позволило институционально разграничить денежно-кредитную и фискальную политику. После этого начался второй период. Финансирование бюджетного дефицита за счет денежной “накачки” в значительной степени удалось заместить финансированием при помощи долговых обязательств, что положило начало резкому росту объема государственного долга. Стремясь расширить рынок государственных долговых обязательств и снизить процентные ставки, власти начали постепенно ликвидировать препятствия на пути притока иностранного капитала на рынок ГКО. Этот процесс начался в августе 1996 г. и был завершен в январе 1998 г.

3.4. Первый период – январь 1992 – июль 1995 гг.

В 1992 – 1995 гг. увеличение денежной базы отражало главным образом прирост объема чистых внутренних активов. Лишь во II квартале 1993 г. и в 1995 г. ведущая роль в этом принадлежала чистым международным резервам.

До середины 1993 г. основное влияние на динамику ЧВА оказали кредиты коммерческим банкам. Данные кредиты были предназначены не только для обеспечения банковской ликвидности посредством изменения ставки рефинансирования. В суммы этих кредитов включались также квазибюджетные ассигнования, т.е. льготные кредиты, распределявшиеся через оанковскую сеть государственным предприятиям. С середины 1993 г. главным источником роста чистых внутренних активов стало кредитование правительства.

В 1992 – 1993 гг. наблюдался существенный рост чистых кредитов бывшим советским республикам. В первом квартале 1994 г. темпы инфляции снизились: среднемесячная инфляция составила 12%, то есть была в два раза ниже, чем за тот же период 1993 г. (23%). Одной из причин этого явилась ликвидация рублевой зоны осенью 1993 г. Сохранение рублевой зоны обошлось России особенно дорого в 1992 г., когда объем кредитов только одного Центрального банка БСР 8,5% ВВП России без учета поставок наличности и 11,6% с их учетом.

Размер бюджетного дефицита и потребности его финансирования повлияли на выбор режима обменного курса. До 1995 года у Росси практически не было другого выбора, кроме ограничения денежной и кредитной экспансии при сохранении определенной степени подвижности обменного курса.

Помимо дефицита государственного бюджета, осуществлению эффективной денежно-кредитной политики препятствовал и ряд других факторов, в частности, ограниченность реальных механизмов ее проведения (операции на открытом рынке начались только во второй половине 1995 года), ненадежность такого инструмента, как норма обязательного банковского резервирования, и, наконец, уровень долларизации экономики. Не отличалась устойчивостью и скорость обращения денег. Возможно, причина подобной неустойчивости заключается в самой функции спроса на деньги, изменении процентных ставок и инфляционных ожиданиях. Обычно высокая инфляция сопровождается увеличением скорости обращения денег, поскольку население стремится избавиться от быстро обесценивающихся активов. Увеличение / уменьшение скорости обращения денег означает,.. что совокупное повышение цен превышает рост показателя М2 или отстает от него. Чем выше скорость обращения денег, тем выше инфляция (при данных номинальных показателях роста денежной массы и реального ВВП), что сокращает доход государства от выпуска Центральным банком денег в обращение.

“Черный вторник” (11 октября 1994 года) не только продемонстрировал силу быстро развивающихся финансовых рынков, но и показал властям, что снижение номинального обменного курса не может заменить ужесточение денежно-кредитной и фискальной политики. Он явился результатом политики денежной “накачки” бюджета, проводившейся российским правительством и Центробанком после января 1994 года. Падение курса рубля на 27% в течение одного дня стало результатом чрезмерного увеличения объема рублевой массы М2 с целью покрытия бюджетного дефицита главным образом в связи предоставления все новых кредитов сельскому хозяйству. С марта по август 1994 г темпы увеличения денежной массы М2 колебались в пределах от 7 до 18%, а курс рубля изменялся со скоростью от 4 до 6% в месяц. Помимо этого 23 августа 1994 г ЦБР снизил ставку рефинансирования со 155 до 122%. Сбербанк и коммерческие банки также снизили ставки по большинству видов депозитов.

“Черный вторник” стал ответом рынка на денежно-кредитную и фискальную политику, которую в течение определенного времени проводило правительство. “Обвал” валютного курса, произошедший в тот день, спровоцировал политический кризис, сопровождающийся перестановками в правительстве и побудил В. Черномырдина и его кабинет вернуться к осуществлению стабилизационной стратегии. 26 марта 1995 г была принята программа стабилизации, разработанная совместно с МВФ, а в апреле Центральный банк обрел независимость. С помощью данной программы удалось остановить рост инфляции, но одновременно была смягчена фискальная политика.

3.5. Второй период – июль 1995-1998 гг.

В 1995 г. предпринимались активные усилия по снижению первичного бюджетного дефицита. На смену кредитам Центрального банка в качестве источника его финансирования пришли государственные краткосрочные облигации, а степень независимости Центрального банка резко возросла. В июле 1995 г. был введен новый порядок регулирования обменного курса с тем, чтобы сдержать резкое повышение курса рубля (как номинального, так и реального) в апреле-мае 1995 г, ставшее следствием успешных действий правительства по ограничению объемов внутреннего кредита. Он предусматривал установление “валютного коридора”, верхняя и нижняя границы которого фиксировались сначала на трех- , а затем на шестимесячный и годовой периоды, что позволяло курсу рубля колебаться в пределах не превышающих 12%. В каждый последующий временной отрезок границы “коридора” незначительно смещались вниз по отношению к доллару с целью поддержания реального курса рубля на приблизительно постоянной уровне, то есть он обесценивался на величину разницы между российским и среднемировым уровнями инфляции.

Начиная с 1 января 1998 г. (с момента деноминации рубля), в политику обменного курса были внесены существенные изменения: границы колебаний курса расширились, была задана его динамика на более длительную перспективу – по декабрь 2000 г. включительно. Центральный банк ежедневно устанавливал средний курс на следующий день, а также спред рыночных котировок спроса и предложения, на основе которых и формировался курс. Максимальное отклонение котировок спроса и предложения от среднего значения курса не должно было превышать 1,5%.

В рамках данной системы Центральный банк задавал два контрольных показателя: денежной базы и динамики колебаний обменного курса в пределах установленного “коридора”. Приток и отток капитала, или, в более широком смысле, состояние платежного баланса, создавали угрозу “конфликта” между этими показателями.

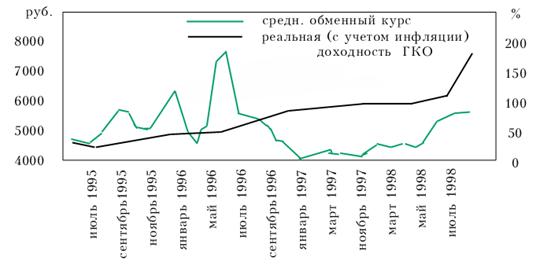

Приток капитала облегчает государственные заимствования, но одновременно способствует повышению обменного курса. Если Центральный банк реагирует на это увеличение валютных резервов, ведущим к расширению денежной базы, может усилиться инфляция (или инфляционные ожидания). Например, в течение II квартала 1997 г., когда курс рубля удерживался в пределах “коридора”, приток иностранных активов привел к росту денежной массы, превышающему целевые показатели. Это сопровождалось резким снижением уровня процентных ставок (см. рис. 2). Однако представляется, что в данном случае спрос на рублевые остатки также повысился, благодаря чему не произошло усиления инфляции.

Рис.2. Источник – ММВБ

С другой стороны, отток капитала может вызвать понижение обменного курса. Продавая валютные резервы для поддержания курса, ЦБР сокращает денежную базу, способствуя повышению процентных ставок. Это создает угрозу для бюджета, поскольку увеличивает затраты на обслуживание долга. Поэтому ЦБР может прибегнуть к интервенциям на вторичном рынке ценных бумаг с целью расширения денежной базы и снижения процентных ставок. В результате он вновь ставит под удар паритетный обменный курс. Риск заключается в том, что ЦБР оказывается вынужденным отпустить либо процентные ставки, либо обменный курс. Это и случилось в конце 1997 г. ЦБР пришлось допустить повышение процентных ставок до уровня, необходимого для удержания обменного курса в пределах валютного “коридора”. Однако это оказалось непосильно для бюджета.

Дальнейшее ухудшение положения в налогово-бюджетной сфере усилило сомнения участников рынка относительно способности российского правительства обслуживать государственный долг. В первой половине 1998 г. отрицательное сальдо баланса текущих операций достигло – 4% ВВП.

Отметим, что российская банковская система не смогла привлечь сбережения населения в масштабах, необходимых для финансирования расходов бюджета (см. таблицу 1).

Таблица 1

Вклады населения России в банках

| Годы | Депозиты до востребования |

Срочные и сберегательные вклады |

Валютные депозиты |

Общая сумма вкладов |

||||

| Млн. руб | % к ВВП | Млн. руб | % к ВВП | Млн. руб | % к ВВП | Млн. руб | % к ВВП | |

|

1993 1994 1995 1996 1997 |

12519 32589 69332 87303 133672 |

7,3 5,3 4,4 4,0 5,0 |

5015 23874 69241 95451 104308 |

2,9 3,9 4,4 4,3 3,9 |

12086 37309 55256 69448 85022 |

7,0 6,1 3,5 3,2 3,2 |

29620 93772 193829 252202 323002 |

17 15 12 11 12 |

ЦБР в 1997 –1998 гг. стремился удержать стабильный курс рубля путем повышения ставки рефинансирования. Первый раз ставка рефинансирования была повышена с 21 до 28% в ноябре 1997 г., затем в феврале 1998 г. до 42, а в мае уже до 150 %. До объявления дефлота 17 августа 1998 г. и последовавшей за этим смены правительства названные инструменты с успехом применялись для удержания курса рубля.

Со своей стороны банки, соблазненные перспективой легких прибылей бросились на рынок ГКО – ОФЗ. К середине 1998 г. ведущие российские банки продали несколько млрд. долл. иностранным контрагентам, хеджировавшим свои инвестиции в ГКО, а так же другие риски по рублевым инструментам против возможной девальвации. И поскольку зарубежные банки, действовавшие на этом рынке, побеспокоились закрыть свои позиции путем приобретения долларов у российских контрагентов, последние в результате девальвации рубля оказались неплатежеспособными.

Решения правительства и Центрального банка России от 17 августа 1998 г. ознаменовали начало нового периода. Денежный курс быстро вышел из намеченных ими границ: в начале сентября он достиг уже 1,7 руб. за 1 долл., и ЦРБ официально отменил валютный “коридор”.

Принудительная реструктуризация ГКО негативно сказалась на основной массе российских банков (крупнейшие из них к тому моменту, по существу, уже обанкротились). Дело в том, что в банковских активах по-прежнему преобладали государственные ценные бумаги, а доля предоставленных кредитов была невелика. В 1998 году доля частных кредитов в ВВП составляла всего 10% (лишь 3% из них имели срок погашения более 6 месяцев) по сравнению, например, с 120% в Японии. Источником прибыли большинства банков являлся спрэд между ставками по депозитам и доходностью государственных облигаций. В 1997 году приток капиталов в страну частично осуществлялся через банковский сектор. На рис. 3 показано, что период с 1995 по 1997 год величина денежной массы М2, деленная на показатель обменного курса, почти удвоилась, тогда как реальный ВВП сократился (за исключением 1997 года). По мере увеличения показателя М2 ЦРБ брал на себя обязательства по краткосрочной задолженности.

Рис.3 . М2/обменный курс. Источник – ЦРБ, ММВБ.

С этого момента Россия вступила в период глубокого экономического спада. Возросла инфляция, вновь были обесценены вклады населения, сократился объем импорта, рухнула банковская система. В результате резко упали реальные доходы населения, снизился уровень жизни. Все это способно поставить под сомнение главные завоевания экономических реформ, проводившихся в последние годы, разрушить базу едва наметившегося экономического роста.

Заключение

Во всех странах мира государственный долг и дефицит бюджета являются ключевыми вопросами дискуссий об экономической политике правительства. В странах с так называемыми развивающимися финансовыми рынками долги всегда порождали серьезные финансовые кризисы. Мексиканский кризис, а вслед за ним и “обвал” валют на азиатских рынках привели к тому, что участники рынков капиталов начали тщательно отслеживать сроки погашения долгов. После спекулятивных атак на рубль, последовавших летом 1998 г., российское правительство стало понимать, что в мире, где существует высокая мобильность капиталов, их рынок окажет на Россию сильное воздействие.

Замена “плавающего” обменного курса скользящим валютным “коридором”, произошедшая в середине 1995 г., обусловила зависимость процентных ставок от настроений, преобладавших в кругу международных инвесторов. Если российское правительство ставило перед собой задачу удержания обменного курса в рамках “коридора”, то в период, когда инвесторы были склонны избегать риска работы на развивающихся финансовых рынках, приходилось мириться с повышением процентных ставок до того уровня, который диктовал рынок. В то время непомерно высокие процентные ставки настолько увеличивали бремя обслуживания долга, особенно краткосрочных рублевых обязательств, что рынок воспринимал его как непосильное. Столь высокие процентные ставки отражали противоречия между бюджетно-налоговой ситуацией и режимом обменного курса, ставшей основной причиной неудачи плана финансовой стабилизации. В конечном счете политику обменного курса следовало привести в соответствие с фискальной политикой.

Для нормализации ситуации следовало бы предпринять следующие шаги. Во-первых, обратить вспять утечку капиталов за рубеж, особенно тенденцию к долларизации экономики, и тем самым обеспечить высокий спрос на рублевые долговые обязательства, а значит защититься от непредсказуемого перетока капитала на мировых рынках. Во-вторых, сбалансировать бюджет, устранив необходимость в новых заимствованиях и снизить расходы на обслуживание существующего госдолга. И в–третьих, вернуться к “плавающему” курсу рубля.

Список литературы:

1. Долан, Эдвин Дж. и др.

Деньги, банковское дело и денежно-кредитная политика

2. Г.И. Кравцова, Б.С. Войтешенко

Деньги кредит банки : справочное пособие, 1994

3. Под.ред. Л.А. Дробозиной

Финансы Денежное обращение Кредит. –М.: ЮНИТИ, 2000.

4. “Проблемы стабилизации денежного обращения в России”

// Вопросы экономики, 1999- №1

5. “О состоянии налично-денежного обращения в Р.Ф.”

// Деньги и кредит, 1998-№9

6. “Проблемы денежного оборота и банковской системы”

// Финанс. Рынки, 1997-№2

7. О.И. Лаврушина

Деньги Кредит Банки, 1999

8. Под.ред. Е.Ф. Жукова

Общая теория денег и кредита, 1998.

9. Под ред. Г.А. Клебче. Финансы. –М.: ЮНИТИ, 2000.

10. Финансы предприятий: Учеб.пособие / Н.Е. Заяц, М.К.Фисенко, Т.Н.Василевская и др. - Мн.: Высш.шк., 1995. - 256 с.

[1] Словарь-справочник по экономике // Л. П. Кураков, В. П. Кураков, 1999г.- с.102

[2] Общая теория денег и кредита // под.ред. Е.Ф. Жукова, 1998г.- с.101