Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Курсовая работа: Теоретические и правовые основы налогового планирования

Курсовая работа: Теоретические и правовые основы налогового планирования

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ ДАЛЬНЕВОСТОЧНАЯ АКАДЕМИЯ ГОСУДАРСТВЕННОЙ СЛУЖБЫ

Факультет экономики и права

Специальность 080107.65 «Налоги и налогообложение»

Кафедра налогов и налогообложения

КУРСОВАЯ РАБОТА

по дисциплине: Прогнозирование и планирование в налогообложении

на тему:

ТЕОРЕТИЧЕСКИЕ И ПРАВОВЫЕ ОСНОВЫ

НАЛОГОВОГО ПЛАНИРОВАНИЯ

| Студент группа |

подпись |

|

|

дата |

||

|

Научный руководитель к.э.н., доцент |

подпись |

|

|

дата |

Хабаровск 2008

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ НАЛОГОВОГО ПЛАНИРОВАНИЯ

1.1 Понятие и содержание налогового планирования

1.2 Классификация налогового планирования

2 ПРАВОВЫЕ ОСНОВЫ НАЛОГОВОГО ПЛАНИРОВАНИЯ

2.1 Правовые основы налогового планирования в российском законодательстве

2.2 Налоговое планирование как научное направление

3 РОЛЬ СУДЕБНОЙ ПРАКТИКИ В НАЛОГОВОМ ПЛАНИРОВАНИИ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Современный период функционирования организаций в Российской Федерации (далее - РФ) обуславливается существенным изменением внешней среды хозяйствования.

Ужесточение конкурентной борьбы (прежде всего со стороны иностранных и созданных с привлечением иностранных инвестиций компаний) и увеличение давления со стороны естественных монополистов, социальной сферы, государственных органов, высокие издержки ведения бизнеса, основная доля которых приходится на налоговое администрирование, имеющее сложную структуру и методологию взимания налоговых и иных приравненных к налогам платежей, требуют формирования адекватной налоговой политики со стороны предпринимательских кругов, направленной на выравнивание ограничительной составляющей налоговой системы.

Объективно возникает необходимость рациональной и эффективной организации учета и планирования налоговых издержек.

Налоговое планирование, вплотную взаимодействуя с такими управленческими функциями, как маркетинг, финансы, учет, кадровая политика, снабжение, является одним из базовых инструментов генерирования показателей эффективности функционирования предприятия, так как расчет последних без учета налоговых последствий представляется весьма неразумным и иррациональным. Следовательно, налоговое планирование должно являться обязательным инструментарием в комплекте менеджмента при принятии того или иного управленческого решения и иметь твердую нормативно-правовую базу.

Наряду с этим, налоговое планирование является не только одним из самых ценных и перспективных орудий, находящихся в арсенале менеджера, оно уже сейчас оказывает глубокое воздействие на инвестиционную политику, как на макро-, так и на микроэкономическом уровне.

Роль налогового планирования в экономике современного предприятия и правовых аспектов, являющихся следствием проводимой налоговой политики, обусловила внимание ученых к исследованию проблемы функционирования налогового планирования. Результаты этих исследований нашли отражение в зарубежной и отечественной литературе.

Таким образом, планирование налоговых отчислений в современный период развития стало одной из важнейших и полезнейших функций управления организацией, которая не на должном уровне имеет соответствующей теоретической обоснованности, а на практике применяется сугубо в целях уменьшения налоговых выплат в соответствующие бюджеты РФ, без учета существующих функциональных взаимосвязей во внутренней организационной структуре организации, носит бессистемный характер. Все выше изложенное обусловливает актуальность темы настоящей работы.

Цель работы. Цель данной работы: выяснить степень теоретической проработки и практической востребованности легитимных методов минимизации налоговой нагрузки и оптимизации налогообложения в правовом поле Российского государства.

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ НАЛОГОВОГО ПЛАНИРОВАНИЯ

1.1 Понятие и содержание налогового планирования

Отечественные и зарубежные источники под налоговым планированием понимают, прежде всего, деятельность, направленную на уменьшение налоговых платежей, которые раскрывают существо налогового планирования с сугубо ограничительных позиций, воспринимая его через призму противостояния налогоплательщика, с одной стороны, и фискальных органов, с другой.

С точки зрения законности, ряд авторов отмечет, что и минимизация, и оптимизация относятся к легитимным действиям и в широком понимании существенной разницы между ними нет. Вместе с тем у сторон этого процесса, которыми являются государство и налогоплательщик, разные задачи и цели. Государство стремится так оптимизировать налогообложение, чтобы собранных налогов было достаточно для его функционирования и их удельный вес не подавлял экономическую деятельность налогоплательщика. В свою очередь, налогоплательщик максимально стремится к уменьшению налогового бремени, и до тех пор, пока минимизация не будет выходить за пределы законности, ее нельзя признать противоречащей целям государства, а следовательно, противоправной в связи с отсутствием общественного вреда.

Существует и другая точка зрения на налоговое планирование, суть которой заключается в том, что налоговое планирование является инструментом управления хозяйствующим субъектом, посредством применения которого не только эффективно развивается бизнес и растут объемы прибыли, но и не снижаются показатели фискальной политики государства – доходная часть бюджетов различных уровней.

В частности, под налоговым планированием подразумевают минимизацию налогового бремени через финансовое планирование, включая инвестиции с отсрочкой уплаты налогов, покупку не облагаемых налогами ценных бумаг и использование различных налоговых убежищ, либо систематический анализ различных налоговых альтернатив, направленный на минимизацию налоговых обязательств в текущем и будущих периодах.

При описании процесса налогового планирования, например на промышленных предприятиях, применяются различные подходы для определения его структурных элементов. Так, некоторые авторы считают, что налоговое планирование состоит из четырех взаимосвязанных этапов единого цикла (Приложение А) [23].

Знание налогов - точное знание текущего налогового законодательства, его дальнейшего развития; понимание того, какие положительные или негативные стороны оно имеет для предприятия;

Соблюдение налоговых законов - своевременная и четкая подготовка налоговых деклараций, отчетов, уведомлений и других документов, полная уплата всех причитающихся налоговых платежей;

Представление в налоговых органах - отправка налоговых деклараций, отчетов, уведомлений и других документов в налоговые органы, оказание помощи налоговым органам во время налоговых проверок и на других этапах соблюдения налоговых законов, переговоры с налоговыми и другими органами по вопросам нарушения налогового законодательства, снижения налогов и списания налоговой задолженности, представление предприятия в судебных органах по делам о налоговых правонарушениях.

Налоговая оптимизация - планирование и управление хозяйственными операциями для достижения наиболее выгодной налоговой позиции в стратегической перспективе.

Другие исследователи при описании процесса налогового планирования используют иную градацию процедур [18]:

1. На первом этапе налогового планирования, который совпадает с моментом возникновения идеи организации коммерческого предприятия, осуществляется формулирование целей и задач нового образования, сферы производства и обращения, в связи с чем сразу же решается вопрос о том, следует ли использовать те налоговые льготы, которые предоставлены законодательством для малых предприятий, осуществляющих свою деятельность в сфере материального производства.

2. На втором этапе решается вопрос о наиболее выгодном с налоговой точки зрения месте расположения предприятия и его структурных подразделений, имея в виде не только страны и регионы с льготным режимом налогообложения, но и регионы России с особенностями местного налогообложения.

3. На третьем этапе решается вопрос о выборе одной из существующих организационно-правовых форм предприятия.

4. На четвертом этапе анализируются все предоставленные налоговым законодательством льготы по каждому из налогов на предмет их использования в коммерческой деятельности - по результатам анализа составляется план действий в отношении осуществления льгот по выбранным налогам, который является составной частью общего налогового планирования.

5. На пятом этапе производится анализ всех возможных форм сделок, планируемых в коммерческой деятельности с точки зрения минимизации совокупных налоговых платежей и получения максимальной прибыли.

6. На шестом этапе решается вопрос о рациональном размещении активов и прибыли предприятия, имея в виду не только предполагаемую доходность инвестиций, но и налоги, уплачиваемые при получении этого дохода.

Третьи полагают, что процессу налогового планирования свойственна следующая структура [21]:

· анализ хозяйственной деятельности;

· вычленение основных налоговых проблем;

· разработка и планирование налоговых схем;

· подготовка и реализация налоговых схем;

· включение результатов в отчетность и ожидание реакции контрольных органов.

Приведенные выше характеристики содержания процесса налогового планирования основываются, прежде всего, на определении налогового планирования, как практической деятельности по оптимизации налогового портфеля. В то же время, налоговое планирование - неразрывная часть общеэкономического планирования, а значит, первому в полной мере должна соответствовать процедура общехозяйственного планирования, в противном случае планирование налогов может войти в противоречие с общим планом развития предприятия, что в итоге повлечет возникновение дисбалансов в управлении предприятием, а также увеличение издержек на управление, ибо дешевле предусмотреть налоговые последствия для предприятия в общем плане развития предприятия, нежели корректировать утвержденный план в соответствии с налоговыми ожиданиями.

В основу налогового планирования многие авторы закладывают:

- учет основных направлений развития налоговой, бюджетной и инвестиционной политики государства;

- разработку учетной политики предприятия и проведение договорных кампаний с учетом их налоговых последствий;

- правильное и полное использование всех установленных законом льгот, освобождений от налогов и исполнение обязанностей налогоплательщиков;

- оценку возможностей получения отсрочек и рассрочек по уплате налогов, а также различных налоговых и инвестиционных налоговых кредитов.

Связывая налоговое планирование с финансовым планированием, можно отметить что оно подчиняется следующим принципам:

- платить минимум из положенного;

- осуществлять уплату налога в последний день установленного периода;

- использовать варианты снижения налогооблагаемой базы в рамках взаимосвязанной системы налогообложения предприятий;

- использовать льготные режимы налогообложения, предусмотренные законодательством;

- не допускать повышенного налогообложения путем использования специальных учетных методов.

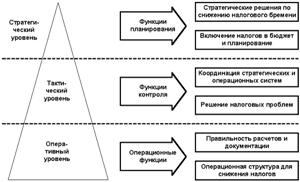

Налоговое планирование, как и любая деятельность, носящая управленческий характер, призвано выполнять оперативные функции, функции контроля и собственно функции планирования, отсюда налоговое планирование можно изобразить в виде трехуровневой системы, включающей оперативный, тактический и стратегический элементы (Приложение Б), в зависимости от которых трансформируется объективная сторона процесса налогового планирования, видоизменяются мероприятия по планированию налогов.

Приведенная конструкция налогового планирования (Приложение Б) позволяет отобразить имеющиеся связи и зависимости, прослеживающиеся в налоговом планировании. Фундаментальным звеном в процессе налогового планирования выступает оперативный уровень, также часто именуемый в литературе текущим внутренним налоговым контролем [19].

Согласно п.п. 3 п.1 ст. 23 Налогового Кодекса РФ, каждое предприятие-налогоплательщик обязано «вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения»[2]. Это означает, что любое предприятие, находящееся и ведущее свою деятельность на территории РФ, должно в полном объеме и своевременно исчислять и уплачивать в государственный бюджет и внебюджетные фонды налоги и приравненные к ним платежи. Своевременное исчисление и уплата налогов требует от руководства предприятия под страхом административной и уголовной ответственности организации соответствующей деятельности хотя бы на минимальном, призванном производить текущие налоговые платежи во время и в полном объеме уровне. Последнее утверждение позволяет говорить о текущем внутреннем налоговом контроле как о деятельности, носящей императивный (обязательный) характер, не зависящий от желания (нежелания) руководства предприятия осуществлять налоговое планирование.

На тактическом уровне налоговое планирование становится частью общей системы финансового управления и контроля, производится специальная подготовка (планирование) контрактных схем типовых, крупных и долгосрочных хозяйственных контрактов. В частности, составляются прогнозы налоговых обязательств организации и последствий планируемых схем сделок, которые впоследствии учитываются при формировании прогнозов финансовых потоков предприятий, являющихся базовым критерием принятия инвестиционных решений; разрабатывается график соответствия исполнения налоговых обязательств и изменения финансовых ресурсов организации; прогнозируются и исследуются возможные причины резких отклонений от среднестатистических показателей деятельности организации и налоговых последствий инноваций или проводимой сделки.

Мероприятия, проводимые на текущем уровне планирования, обычно называют способами, методами, «схемами» налоговой оптимизации (минимизации налоговых отчислений). Способы налоговой оптимизации различны по своей природе и в своем большинстве узконаправленны на определенный сегмент налоговых отношений, не затрагивают весь комплекс налоговых проблем. Среди наиболее популярных методов налоговой минимизации исследователи выделяют методы замены и разделения отношений, отсрочки налогового платежа, прямого сокращения объекта налогообложения, делегирования налоговой ответственности предприятию - сателлиту.

Наиболее эффективным считается такое сочетание методов налоговой оптимизации, которое позволяет предприятию достичь поставленных целей (в основном: наибольший финансовый результат) в наиболее короткий промежуток времени с наименьшим количеством затрат.

Стратегическое налоговое планирование (прогнозирование) - заключительный, наивысший уровень налогового планирования. Хотя в практической плоскости налоговое планирование - это деятельность, связанная с периодической выработкой способов оптимизации налогового портфеля предприятия, венцом, результатом этого процесса должен быть налоговый план, направленный на достижение стратегических интересов предприятия, ибо планирование налогообложения имеет дело не с прошлыми, а с будущими налоговыми обязательствами, т. е. с выполнением финансовых обязанностей, вытекающих из сегодняшних решений. Иными словами, налоговое планирование начинается с определения стратегических целей предприятия, именно последние формируют потребность в принятии тех или иных управленческих решений, в зависимости от них строится структура предприятия и связи внутри нее.

Основной целью стратегического налогового планирования является разработка на основании прогнозов и тенденций развития налоговой системы России, эволюции финансовых рынков таких моделей и вариантов ведения хозяйственных операций субъектами предпринимательства, которые бы в наибольшей мере отвечали поставленным стратегическим целям предприятия, с учетом возможных изменений во внешней среде. Деятельность по стратегическому налоговому планированию требует не только знания современного налогового законодательства, анализа современной рыночной конъюнктуры, но и способности прогнозирования изменений в налоговом законодательстве в весьма отдаленной перспективе, видоизменений и появлений новых экономических институтов, так или иначе способных оказать воздействие на налоговую систему, что, в свою очередь, требует от специалиста, занимающегося дизайном стратегических моделей развития предприятия, знаний в области юриспруденции, экономики, менеджмента, финансов, понимания экономической сущности налогообложения, изучения основных научных теорий по налогообложению как российских, так и зарубежных исследователей.

1.2 Классификация налогового планирования

В зависимости от соответствия юридическим формулам, предусмотренным законодательными и иными нормативными актами, действия, направленные на оптимизацию налоговой политики, подразделяются на противоправные, не соответствующие правовым положениям, и проводимые в установленном законом порядке (законные).

Противоправные мероприятия, содержащиеся в налоговом плане, в свою очередь, подразделяются на следующие группы правонарушений [19]:

а) виды уклонения от уплаты налогов, связанные с сокрытием выручки или дохода;

б) виды уклонения от уплаты налогов, связанные с использованием фондов предприятий;

в) виды уклонения от уплаты налогов, связанные с использованием расчетных счетов;

г) виды уклонения от уплаты налогов, совершаемого путем манипуляций с издержками;

д) виды уклонений от уплаты налогов, совершаемого посредством злоупотреблений в личных интересах;

е) виды уклонения от уплаты налогов, совершаемого путем формального увеличения числа сотрудников;

ж) виды уклонения от уплаты налогов, совершаемого посредством подделки документов;

з) виды уклонений от уплаты налогов, совершаемого посредством неправомерного учреждения новых структур;

и) виды уклонения от уплаты налогов, совершаемые путем неправомерного ведения деятельности;

к) виды уклонения от уплаты налогов, совершаемого посредством несоблюдения порядка регистрации и хранения денежных средств.

Представленные выше правонарушения по своей сути не являются ни элементами налогового планирования, ни элементами налогового менеджмента в целом, ибо являются деятельностью, противной основам действующего правопорядка, а значит не составляющей предмет изучения экономической науки. Поэтому, более корректно, под налоговым планированием подразумевать деятельность, соответствующую принципам правовой системы РФ. Изучать налоговые правонарушения призваны иные науки, в частности юридические.

Исходя из критерия воздействия на налоговую нагрузку планируемые действия могут быть оптимизационными, направленными на минимизацию налоговых отчислений предприятия, и тривиальными, или, как их называют в литературе, мероприятиями по классическому налоговому планированию.

Мероприятия по классическому налоговому планированию включают в себя организацию правильного учета и отчетности, планирование экономической деятельности в рамках, определенных законом, и своевременную уплату налогов. Для реализации этих целей необходимо четко и грамотно вести бухгалтерский и налоговый учет, правильно и надлежащим образом оформлять первичные бухгалтерские документы, отслеживать изменения в текущем налоговом законодательстве. Предприятие должно пользоваться всеми возможными простыми и доступными льготами, в том числе по рассрочке налоговых платежей, например, посредством использования налоговых кредитов и иных рассрочек, предоставляемых как местными органами власти, так и на федеральном уровне. Иногда в экстренных экономических ситуациях предприятие может пойти и на задержки налоговых платежей, четко представляя себе последствия подобных действий и варианты урегулирования в дальнейшем своих отношений с налоговыми органами.

Налоговое планирование оптимизационных мероприятий представляет собой разработку некоторых экономических действий, налоговых схем и их документального оформления, направленную на минимизацию налогов в рамках законной деятельности предприятия. Математически модель оптимизации налогового планирования может быть представлена как аналитическая задача нахождения минимума налоговых платежей для применяемой финансовой схемы с некоторыми постоянными и переменными показателями. Под постоянными экономическими показателями понимаются те экономические показатели, на которые налогоплательщик не может влиять, которые от него практически не зависят. Под переменными экономическими показателями понимаются те экономические показатели, на которые налогоплательщик может влиять, которые каким-либо образом от него зависят.

Оптимизация налогового портфеля организации базируется, во-первых, на законодательно установленных различных видах налоговых режимов и льгот, и, во-вторых, по причинам системного характера - в современной очень динамичной и сложной экономической системе заранее просчитать все налоговые последствия самых разнообразных экономических действий предприятий принципиально не представляется возможным, а значит всегда будут существовать такие действия, которые будут более выгодными предприятию-налогоплательщику.

С учетом объекта, на который направлено воздействие способов по налоговому планированию, мероприятия планирования налоговых отчислений подразделяются на действия, призванные урегулировать налоговую политику предпринимателей (налоговое планирование на предприятиях), и действия, упорядочивающие налоговые выплаты домашних хозяйств (налоговое планирование у физических лиц, не занятых в хозяйственном обороте в качестве самостоятельных субъектов). В литературе, посвященной проблематике налогового планирования, встречается точка зрения, согласно которой налоговое планирование подразделяется на корпоративное (у юридических лиц) и индивидуальное (у физических лиц) налоговое планирование в зависимости от субъектного состава, при этом под субъектами понимаются предприятия и отдельные граждане (апатриды, иностранцы), планирующие свои налоговые выплаты в государственный бюджет [17].

По субъектам, участвующим в налоговом планировании, различают внешние, разрабатываемые и применяемые третьими лицами (учредителями предприятия, сторонними консультантами, представителями государственных органов и т.п.), и внутренние (исполнительные органы предприятия, его структурные подразделения) мероприятия налогового планирования. На практике представленные мероприятия обычно реализуются в комплексе, хотя бывают и исключения.

В зависимости от юрисдикции применения методов оптимизации налогового портфеля различают планирование налоговых отчислений с учетом действия местных налоговых нормативных актов, законодательных актов субъектов Российской Федерации, федеральных законов, а также в соответствии с международным налоговым правом. Последняя группа методов, которая в литературе получила устойчивое наименование - международное налоговое планирование - является настолько специфичной и значимой в развитии мировой экономики, что заслуживает особо тщательного анализа.

Принципы международного налогового планирования, в общем, аналогичны тем, что применяются на национальном уровне: предприниматель стремится обеспечить максимальное уменьшение облагаемой налогами базы. Для этого анализируются особенности прогрессии налоговой шкалы в разных странах, правила погашения убытков, амортизации различных видов активов, а также система налоговых льгот и режимов для отдельных видов корпораций. В некоторых случаях необходим анализ местных и косвенных налогов. Особенностью налогового планирования на международном уровне является то, что предприниматель имеет возможность выбрать наиболее подходящую юрисдикцию.

Несмотря на то, что мероприятия по международному налоговому планированию в последнее время стали очень перспективной сферой финансовых услуг, ими пользуются практически все участники внешнеэкономической деятельности, минимизируя таким образом свои налоговые издержки, в современный период развития мировой экономики использование, например, офшорных схем сталкивается с некоторыми трудностями, вызванными желанием ряда высокоразвитых стран, прежде всего членов Организаций экономического сотрудничества и развития, ликвидировать существующие офшорные зоны.

Следует отметить, что в настоящее время предлагаемая учеными классификация не является исчерпывающей, а представляет собой одну из попыток упорядочить знание в данной сфере. В процессе практической апробации института налогового планирования, трансформации налоговой системы могут возникнуть новые группы мероприятий по налоговому планированию, которые изменят существующую систему, ибо налоговое планирование - сравнительно новая, динамично развивающаяся отрасль знания, а значит, пока еще не имеет устоявшегося научного аппарата.

2 ПРАВОВЫЕ ОСНОВЫ НАЛОГОВОГО ПЛАНИРОВАНИЯ

2.1 Правовые основы налогового планирования в российском законодательстве

По мере развития налоговых систем, появления различных режимов налогообложения, расширения сферы применения льгот экономия на налогах стала важным дополнительным источником финансовых ресурсов и способом повышения конкурентоспособности продукции предприятий по ценовому фактору. А государство, в свою очередь, начало принимать меры, чтобы не допустить уменьшения налоговых обязательств. Налоговое планирование основывается на стремлении собственника защитить свое имущество. Согласно ст. 8 Налогового кодекса РФ под налогом понимается обязательный, индивидуально-безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований [2].

Конституция РФ закрепляет право частной собственности и его охрану законом. Согласно ст. 5 Конституции РФ каждый вправе иметь имущество в собственности, владеть, пользоваться и распоряжаться им как единолично, так и совместно с другими лицами. В соответствии с п. 2 ст. 209 Гражданского кодекса РФ собственник вправе по своему усмотрению совершать в отношении принадлежащего ему имущества любые действия, не противоречащие закону и иным правовым актам и не нарушающие права и охраняемые законом интересы других лиц. Согласно ст. 45 Конституции РФ каждый вправе защищать свои права и свободы всеми способами, не запрещенными законом. Таким образом, законодательство РФ признает права налогоплательщика и предоставляет ему возможность защиты его собственности, в том числе направленную на уменьшение налоговых обязательств, но только при условии, что его действия не приведут к нарушению законодательства.

Правомерность этого утверждения подтверждена высшей судебной инстанцией Российской Федерации - Конституционным Судом РФ (далее - КС РФ). В Постановлении КС РФ от 27 мая 2003 г. № 9-П дано системное толкование принципа всеобщности и обязательности налогообложения. В соответствии с вышеуказанным постановлением КС РФ правовое регулирование налоговых правоотношений должно осуществляться с учетом общеправовых принципов. Это означает, что определение обязанности налогоплательщика не только основывается на ст. 57 Конституции РФ, но и учитывает совокупность всех предоставляемых гражданам прав. Тем самым подтвержден принцип, согласно которому право государства на изъятие части собственности гражданина или организации в виде налога или сбора не беспредельно, а ограничено конституционными правами и свободами человека и гражданина [14].

В Постановлении КС РФ от 27 мая 2003 г. № 9-П подчеркнута допустимость законной оптимизации налоговых платежей – таких действий налогоплательщика, которые хотя и имеют своим следствием неуплату налога либо уменьшение его суммы, но заключаются в использовании предоставленных законом прав, связанных с освобождением от уплаты налога или с выбором наиболее выгодных форм предпринимательской деятельности и, соответственно, оптимального вида платежа. Установление ответственности за вышеназванные действия, являющиеся реализацией налогоплательщиком принадлежащих ему конституционных прав, недопустимо. Европейская конвенция по правам человека содержит положения, которые защищают имущественные права частных лиц. Гарантии, предусмотренные этим международным договором, действуют и в налоговых правоотношениях. Прежде всего имущественные права налогоплательщиков защищаются ст. 1 Протокола № 1 Европейской конвенции по правам человека, которая гласит: «Каждое физическое или юридическое лицо имеет право беспрепятственно пользоваться своим имуществом. Никто не может быть лишен своего имущества иначе как в интересах общества и на условиях, предусмотренных законом и общими принципами международного права. Предыдущие положения ни в коей мере не ущемляют права государства обеспечивать выполнение таких законов, какие ему представляются необходимыми для осуществления контроля за использованием собственности в соответствии с общими интересами или для обеспечения уплаты налогов или других сборов или штрафов». Из этой статьи следует, что вмешательство в имущественные права частных лиц в форме установления налога или иных обременений, связанных с этим (ведение бухгалтерского учета, представление деклараций, отчетов и т.д.), является допустимым. Однако указанное полномочие государства ограничено определенными условиями [20].

Подобное вмешательство должно:

- осуществляться в общественных интересах;

- основываться на законе;

- применяться при соблюдении баланса публичных и частных интересов.

Финансовое обеспечение деятельности государства и есть тот общественный интерес, который оправдывает вмешательство государства в имущественные права частных лиц. Законным вмешательством в налоговых отношениях считается только то, которое основывается на нормативном акте. По смыслу Европейской конвенции по правам человека необязательно, чтобы вмешательство государства в налоговой сфере осуществлялось лишь в форме закона. Правомерным будет являться вмешательство, осуществляемое на основании такого нормативного акта, как, например, инструкция или международный договор. Как отметил Европейский суд, «термин „закон“ должен пониматься в смысле своего содержания, а не формы». Соблюдение баланса публичных и частных интересов означает, что при решении вопроса о защите имущественных прав оценивается, насколько взвешенно разрешает акт, принятый национальным судом, вопрос о защите прав частного лица и интересов общества [11].

Налоговое планирование основывается исключительно на легитимной основе, в то время как уклонение от уплаты налогов осуществляется посредством совершения налогоплательщиком налоговых правонарушений или налоговых преступлений, т.е. посредством нарушения норм налогового или уголовного законодательства. Уклонение от уплаты налогов чаще всего реализуется в виде уклонения от постановки на налоговый учет, сокрытия объектов налогообложения, непредставления или несвоевременного представления налоговых документов, также в виде неуплаты налогов, незаконного использования налоговых льгот и т.д. В зависимости от характера действий, совершаемых при уклонении от налогообложения, и тяжести последствий таких действий они могут быть условно подразделены на две категории:

- некриминальное уклонение от уплаты налогов: действия, совершаемые налогоплательщиком, нарушают налоговое законодательство, но не образуют состава налогового преступления, что делает невозможным применение к такому налогоплательщику мер уголовной ответственности;

- криминальное уклонение от уплаты налогов: действия, совершаемые налогоплательщиком, не только нарушают налоговое законодательство, но и приводят к образованию состава налогового преступления, что влечет применение мер уголовной ответственности.

Следует отметить, что граница между налоговым планированием и уклонением от уплаты налогов бывает не так ясна и очевидна, что ведет к конфликтам между налоговыми органами и налогоплательщиками.

При описании моделей поведения налогоплательщиков в литературе приводится следующий перечень возможных вариантов:

- стандартный метод уплаты налогов в соответствии с законом без предварительных расчетов и выбора оптимальных вариантов;

- налоговое планирование вид деятельности законопослушных налогоплательщиков, минимизирующих свои обязательства за счет законного использования налоговых льгот, а также с применением специальных методов оптимизации налогообложения;

- обход налогов - избежание возникновения обязательств налогообложения как законными способами (фирма избегает занятия деятельностью, обремененной повышенной налоговой нагрузкой), так и незаконными (фирма не регистрирует свою деятельность либо не ведет учет обязательств налогообложения);

- уклонение от уплаты налогов незаконное использование налоговых льгот, несвоевременная уплата налогов, сокрытие доходов.

Выделяя в отдельную категорию налоговую оптимизацию, следует сказать, что понятие налоговой оптимизации намного шире, чем иные понятия (налоговое планирование, налоговая минимизация).

Налоговая оптимизация основывается на уменьшении размера налоговых обязательств посредством целенаправленных правомерных действий налогоплательщика, включающих в себя полное использование всех предоставленных законодательством льгот, налоговых освобождений, других законных приемов и способов с учетом принципа учета интересов государства.

Налоговая минимизация соотносится с налоговой оптимизацией таким образом, что представляет собой предельно допустимую действующим законодательством возможность уменьшения налоговых обязательств.

Явно и очевидно, что налоговую оптимизацию следует отличать от незаконного уменьшения уплаты налогов, то есть уклонения от их уплаты.

Для государства выгодно продвижение теоретических исследований по налоговому планированию, чтобы установить единые правила игры, повысить правовую культуру налогоплательщика, т.е. стимулировать налогоплательщика уменьшать налоги законно, а не совершать налоговые правонарушения. Поэтому изучение и пропаганда налоговой оптимизации позволят хоть ненамного, но снизить количество уклонений от уплаты налогов, что, в конечном счете, является стратегической целью деятельности налоговых органов. Не стремление к достижению максимальных показателей количества выявленных налоговых правонарушений (хотя и это важно), а обеспечение понижения общего уровня налоговых нарушений - вот критерий эффективности деятельности налоговых органов. Таким образом, право на налоговое планирование в настоящее время не закреплено на законодательном уровне, налоговое планирование не имеет своей классификации. Введение таких понятий на законодательном уровне необходимо как для налогоплательщиков, так и для налоговых и правоохранительных органов.

Рассматривая правовые основы налогового планирования, объективно вытекает вывод о необходимости законодательного закрепления понятия налогового планирования и права налогоплательщика на планирование в рамках закона.

2.2 Налоговое планирование как научное направление

Экономическая и правовая стороны налоговой оптимизации очень тесно связаны. Налог как социально-экономическая конструкция имеет свою сущность, цели, функции, законы существования и развития, а с юридической стороны это совокупность элементов налога, закрепленных в нормативных правовых актах. Таким образом, одновременно существует объективная реальность - налоговые отношения и юридическая реальность - источники налогового права, т.е. для каждого экономического отношения уже существует свой объективно сложившийся критерий: что хорошо, что плохо. Право регулирует деятельность налогоплательщика, устанавливая рамки допустимого и должного поведения, нарушение которых должно наказываться, право должно устанавливать четкие границы социально допустимого и полезного поведения в экономике. Поэтому налоговая оптимизация представляется деятельностью налогоплательщика по снижению обязательных выплат, которая с юридической точки зрения квалифицируется как допустимая.

Вышеизложенное позволяет сказать, что возможность налогового планирования заложена в самом налоговом законодательстве, которое предусматривает те или иные налоговые режимы для разных ситуаций, допускает различные методы для исчисления налоговой базы и предлагает налогоплательщикам различные налоговые льготы, если они будут действовать в желательных властным органам направлениях. Кроме того, налоговое планирование обусловлено заинтересованностью государства в предоставлении налоговых льгот в целях стимулирования какой-либо сферы производства, категории налогоплательщиков, регулирования социально-экономического развития.

Отсутствие в налоговом законодательстве таких понятий, как «налоговое планирование», «налоговая оптимизация», позволяет фискальным органам любое налоговое планирование считать противозаконной деятельностью, что несовместимо с принципами построения правового государства, равенства всех перед законом и судом.

При установлении видов налогового планирования в законодательстве в качестве одного из критериев по мнению специалистов, исследующих данную категорию, целесообразно использовать понятие законности (соблюдение требований законов). Так, лицо вправе заключать любые, не запрещенные законом сделки, но при этом оно должно учитывать публичные (в данном случае фискальные) интересы государства, воздерживаясь от заключения сделок, единственной целью которых является снижение налогового бремени.

В противном случае лицо злоупотребляет субъективными правами и соответственно игнорирует публичные интересы государства.

Разработка таких теоретических вопросов позволит более осознанно подходить к процессу правотворчества и в случае их детализации и закрепления в законодательстве сузит сферу неопределенности налогового права.

«В основу налогового планирования должны быть положены принципы системного подхода и системного анализа. Системный подход - это определенная методологическая концепция, связанная с историко-философской ретроспективой и с современными теоретико-познавательными представлениями о налогах и налогообложении. Системный анализ - определенный аспект системных исследований с ярко выраженной практической направленностью по управлению налогообложением» [9].

Очевидно, что налоговое планирование как одно из направлений научной мысли уже существует, о чем свидетельствуют многочисленные публикации на данную тематику и реализация этого направления на практике. Однако отсутствует систематизация этих знаний, не выработаны принципы (основы) налогового планирования, нет единства при классификации методов, этапов, отсутствует легальное определение этого понятия на законодательном уровне.

Ряд ученых, приходят к мысли выделения налогового планирования в качестве самостоятельного нового направления научной теории и в практике преподавания как самостоятельной правовой дисциплины на юридических факультетах. Так, например, по мнению А.П. Зрелова, налоговый менеджмент, куда входят, в свою очередь, налоговая оптимизация, налоговая минимизация и налоговая логистика, должен являться составной частью форосологии - науки, изучающей современное состояние и историческое развитие сущности налогов, налоговых систем и налоговых отношений. Указанный автор не только предложил единый понятийный аппарат новой науки, получившей название «форосология», но и разработал ее структуру [12].

Другие авторы рассматривают налоговое планирование как проявление налоговой правосубъектности и считают его правовым инструментом, способствующим согласованию публичного интереса государства и частного интереса налогоплательщиков.

Так, по мнению Б.В. Мышкина, содержание налоговой правосубъектности организации и правосубъектности физического лица позволяет им участвовать в налоговых правоотношениях в роли налогоплательщика и налогового агента. Это позволяет утверждать, что комплекс прав и обязанностей физических лиц, предпринимателей без образования юридического лица и организаций в налоговом правоотношении опосредует их частные интересы, которые сводятся к стремлению всемерно минимизировать в пределах прав, предоставленных им законодательством о налогах и сборах, иным законодательством, свое налоговое обязательство.

Возникает неизбежное объективное противоречие между публичным (государственным) интересом и частными интересами налогоплательщиков, что порождает конфликт интересов, который либо разрешается в суде, либо неуплата налогов налогоплательщиками наносит непоправимый ущерб интересам государства в результате недопоступлений в его бюджетную систему соответствующих доходов от налогов и сборов [16].

В этой связи возникает необходимость поиска правового инструментария, способствующего сбалансированию публичного интереса государства и частного интереса налогоплательщиков.

Одним из таких инструментов является налоговое планирование, позволяющее в рамках соблюдения действующего законодательства оптимизировать и минимизировать налоговые платежи (отчисления) налогоплательщиков.

3 РОЛЬ СУДЕБНОЙ ПРАКТИКИ В НАЛОГОВОМ ПЛАНИРОВАНИИ

В отсутствие легитимного определения налогового планирования именно судебной практикой было подтверждено право субъектов предпринимательской деятельности на законное налоговое планирование.

В п. 3 Постановления КС РФ от 27 мая 2003 г. № 9-П подтверждена правомерность налогового планирования и приведена связь налогового планирования с налоговой обязанностью: если законом предусматриваются те или иные льготы, освобождающие от уплаты налогов или позволяющие уменьшить сумму налоговых платежей, то применительно к соответствующим категориям налогоплательщиков обязанность платить законно установленные налоги предполагает необходимость их уплаты только в той части, на которую льготы не распространяются, и именно в этой части на таких налогоплательщиков возлагается ответственность за неуплату законно установленных налогов.

Элементом налогового планирования является оспаривание незаконных или расширительно толкующих законодательство нормативных и ненормативных актов налоговых органов. Это позволяет выяснить позицию судебных органов по актуальным, но недостаточно ясным вопросам налогообложения. Причем долгое время арбитражные и гражданские суды не признавали за налогоплательщиком право обжаловать мнение налоговых органов заранее, т.е. до нанесения какого-либо ущерба интересами истца. Однако, в Определении КС РФ от 5 ноября 2002 г. № 319-О установлено, что налогоплательщики могут и не дожидаться, когда их накажут рублем и вправе оспаривать действия налоговых органов заранее.

Как отмечается в литературе, наибольший экономический эффект дают методы налогового планирования, основанные на наличии пробелов в законодательстве, которые налогоплательщики пытаются использовать при исчислении того или иного налога. При этом такой подход к налоговому планированию основывается даже на законодательной базе. Так, в соответствии с п. 7 ст. 3 НК РФ все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов). Но, налоговые органы вынуждены восполнять такие пробелы в законодательстве различными ведомственными документами. Поэтому, если позиция налогоплательщика расходится с официально выраженным мнением налоговых органов, налогоплательщик может защитить свои интересы только в судебном порядке.

Использование пробелов, недоговоренностей и неясностей в законодательстве относится к наиболее рисковым способам оптимизации.

Налоговое законодательство содержит много неясностей и противоречий, к тому же быстро меняется. Поэтому еще одна проблема, с которой сталкиваются налогоплательщики в ходе оптимизации, - правильная квалификация своих действий с его точки зрения.

Оценить законность своих действий налогоплательщику весьма непросто. Чаще всего такая оценка носит вероятностный, предположительный характер. Окончательный вывод о законности действий налогоплательщиков делают только судебные органы, причем нередко принцип единообразия судебной практики не выдерживается. Это означает, что оптимизируя налоговые платежи, налогоплательщик может незаметно для себя не уплатить законно установленный налог, пусть даже по причине заблуждения или неосторожности.

Прогнозировать направление судебной практики в каждом конкретном случае невозможно. В условиях отсутствия в Российской Федерации института прецедентного права до внесения соответствующих изменений или дополнений в само налоговое законодательство судебные разбирательства по однотипным налоговым спорам будут вестись практически по каждому отдельному случаю.

Наличие совершенно очевидной позиции судебных органов, в том числе и высшей судебной инстанции, не исключает возможности противоположной точки зрения налоговых органов в споре с конкретным налогоплательщиком.

С учетом сложившейся инстанционности российской судебной системы судебные постановления, прежде всего Верховного Суда РФ и Высшего Арбитражного Суда РФ, возглавляющих систему судов общей юрисдикции и арбитражных судов соответственно, носят прецедентный характер, что в определенной степени предполагает обязательность правовой позиции высших российских судов для нижестоящих судов. Федеральные арбитражные суды не отходят от утвержденной позиции и подчеркивают, что уменьшение на законных основаниях суммы подлежащих уплате налогов, выбор наиболее выгодных форм предпринимательской деятельности и оптимального вида платежа ("налоговая оптимизация") является правом налогоплательщика [6].

В соответствии со ст. 26 Конституции РФ разъяснениям ВС РФ и ВАС РФ по вопросам судебной практики, носят обязательный характер. По сути своей праворазъяснительная деятельность высших российских судов – это толкование закона, и соответственно, то толкование, которое они дают в своих разъяснениях, становится обязательным образцом для решения судами конкретных дел.

Суды первой инстанции, удовлетворяя требования заявителей в спорах налоговыми органами, в своих решениях придерживаются общепринятой позиции, устанавливают признаки налоговой оптимизации и становятся на сторону налогоплательщиков, а кассационные инстанции подтверждают позицию судебных органов по вопросу оптимизации налогообложения [26].

Активная позиция налогоплательщиков по отстаиванию своих интересов фактически влияет на законотворческую деятельность в целом.

Как вывод следует отметить, что именно судебная система становится источником наиболее интересных дискуссий, именно судебные решения привлекают все большее внимание и юристов, и общества в целом. И даже учитывая то, что наша система права не является прецедентной, значение судебной практики с каждым годом все возрастает.

ЗАКЛЮЧЕНИЕ

Законное уклонение от уплаты налогов весьма противоречивое и сложное явление, в котором находят свое отражение многие проблемы и противоречия современных рыночных экономических систем. Так, по некоторым оценкам, в России от 20 до 40 % и более всех налоговых поступлений «теряется» из-за применения предпринимателями современных методов оптимизации налогов [19].

В Российской Федерации, как и во многих других странах, принимаются меры по предупреждению и упорядочению практики оптимизации налоговых платежей. Однако, правовые нормы, содержащиеся в различных отраслях права, не скоординированы, не составляют единой системы, не согласованы между собой и нуждаются в совершенствовании. Государству необходимо конкретизировать и системно доводить свою позицию по вопросам оптимизации налогообложения и доводить её до налогоплательщиков.

Предпосылкой для этого является существующее объективное противоречие между налогоплательщиками, стремящимися уменьшить свои налоговые обязательства, и государством, решающим постоянно возрастающие социальные задачи. В этих условиях налоговое планирование выступает инструментарием, способствующим сбалансированию публичного интереса государства и частного интереса налогоплательщиков посредством уменьшения уплаты налогов на законных основаниях.

Налоговое планирование создает необходимые условия для стабильного экономического роста хозяйствующих субъектов, повышения их финансовой устойчивости и значимости, последующего увеличения доходной базы соответствующих бюджетов и экономического роста в масштабах всей страны. Применение льгот в условиях продуманной налоговой политики государства не только позволяет обеспечить увеличение финансовых ресурсов хозяйствующего субъекта, но и в перспективе приводит к росту налоговых доходов бюджета.

В Конституции РФ и ГК РФ содержатся правовые основания налогового планирования, закрепляющие право каждого иметь имущество в собственности, владеть, пользоваться и распоряжаться им, совершать по своему усмотрению в отношении принадлежащего ему имущества любые действия, не противоречащие закону и иным правовым актам и не нарушающие права и охраняемые законом интересы других лиц.

В отсутствие легитимного определения налогового планирования на уровне федерального закона право на уменьшение налогов, не нарушая закон, подтверждено КС РФ. Однако в отсутствие законодательного закрепления права на налоговое планирование существует вероятность того, что любое действие налогоплательщика, направленное на уменьшение своих налоговых платежей, может быть расценено как налоговое правонарушение, к тому же не определена граница между законным налоговым планированием и уклонением от уплаты налогов.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ

1. Конституция Российской Федерации [Текст] : офиц. текст. - М.: Приор, 2001,-32с.

2. Налоговый кодекс Российской Федерации, ч. 1 [Электронный ресурс] : федер. закон от 5.08.2000 № 117-ФЗ (с изменениями и дополнениями), справочно-правовая система, - ГАРАНТ. СтройМаксимум. Практика ФАС округов. ПРАЙМ., 01.10.2008 г., файл-серверная версия для внутреннего пользования, оболочка: 7.1.0, сборка 4708, - 136с.

3. Налоговый кодекс Российской Федерации, ч. 2 [Электронный ресурс] : федер. закон от 31 июля 1998 г. № 146-ФЗ ФЗ (с изменениями и дополнениями), справочно-правовая система, - ГАРАНТ. СтройМаксимум. Практика ФАС округов. ПРАЙМ., 01.10.2008 г., файл-серверная версия для внутреннего пользования, оболочка: 7.1.0, сборка 4708, - 406 с.

4. Постановление КС РФ от 27 мая 2003 г. № 9-П [Электронный ресурс] : справочно-правовая система, - ГАРАНТ. СтройМаксимум. Практика ФАС округов. ПРАЙМ., 01.10.2008 г., файл-серверная версия для внутреннего пользования, оболочка: 7.1.0, сборка 4708, - 7 с.

5. Определение КС РФ от 5 ноября 2002 г. № 319-О [Электронный ресурс] : справочно-правовая система, - ГАРАНТ. СтройМаксимум. Практика ФАС округов. ПРАЙМ., 01.10.2008 г., файл-серверная версия для внутреннего пользования, оболочка: 7.1.0, сборка 4708, - 3 с.

6. Постановление

Федерального арбитражного суда Центрального округа

от 8 апреля 2008 г. N А62-3976/2007 [Электронный ресурс] : справочно-правовая

система, - ГАРАНТ. СтройМаксимум. Практика ФАС округов. ПРАЙМ.,

01.10.2008 г., файл-серверная версия для внутреннего пользования,

оболочка: 7.1.0, сборка 4708, - 12 с.

7. Брызгалин, А.В. Берник, В.Р. Налоговая оптимизация: принципы, методы, рекомендации, арбитражная практика [Текст] : / А.В. Брызгалин, В.Р. Берник, - Екб.: Налоги и финансовое право, - 2002. – 398 с.

8. Выткалова, Е.С., Романовский, М.В. Налоговое планирование [Текст] : / Е.С. Выткалова, М.В. Романовский СПб.: ПИТЕР, 2004. – 393 с.

9. Евстигнеев, Е.Н. Основы налогового планирования: корпоративный налоговый менеджмент; направления минимизации налогов; имитационная модель налогового планирования [Текст]: / Е.Н.Евстигнеев, - М.: - 2004. – 288 с.

10. Зарипов, В.А. Оптимизация или уклонение? [Текст] / В.А. Зарипов // ЭЖ-ЮРИСТ, - 2004 г. - № 16, - с.8-10.

11. Зрелов, А.П. О модернизации системы налогового образования в РФ с учетом сущности и современной структуры форосологии - науки о налогах, налоговых системах и налоговых правоотношениях [Текст] : / А.П. Зрелов // Право и политика. - 2003. - № 6. - с. 28 – 35.

12. Зрелов, А.П. Форосология - наука о налогах [Текст] : / А.П. Зрелов // Бизнес адвоката. - 2005. - № 3. - с. 17 – 24.

13. Кудрин, А.Л. Федеральный бюджет - важнейший инструмент реализации государственной политики [Текст]: / А.Л. Кудрин // Финансы. - 2005. -№ 1. с. 3-7.

14. Лукаш, Ю.А. Оптимизация налогов. Методы и схемы [Текст] : полное практическое руководство / Ю.А. Лукаш – М.: ГроссМедиа : РОСБУХ, 2008. – 432 с.

15. Мишустин М.В. Совершенствование налогового администрирования - фактор повышения эффективности работы налоговых органов [Текст] : / М.В. Мишустин // Финансы. - 2003. - № 6. - с.27-32.

16. Мышкин, Б.В. Налоговая оптимизация как проявление налоговой правосубъектности [Электронный ресурс] : / Б.В. Мышкин, Internet, 2008. - Режим доступа: http:/www.cfin.ru, свободный. – Загл. с экрана.

17. Павленко Н.В. Налоговое планирование [Электронный ресурс] / Internet, 2008. - Режим доступа: http:/www.cfin.ru, свободный. – Загл. с экрана.

18. Рогозин, Б.А. Налоговое планирование на предприятиях и в организациях (оптимизация и минимизация налогообложения) [Текст] : / Б.А. Рогозин, 7-е изд., в 3-х тт. – М.: 1997 г. – 197 с.

19. Сидорова, Е.Ю. Налоговое планирование: курс лекций [Текст]: учебное пособие для вузов / Е. Ю. Сидорова – М.: ЭКЗАМЕН, 2006. – 221, (3) с.

20. Старженецкий, В.В. Применение Европейской конвенции по правам человека в налоговых спорах [Электронный ресурс] : / В.В. Старженецкий, Internet, 2008. - Режим доступа: http:/ www.taxhelp.ru, свободный. – Загл. с экрана.

21. Тихонов, Д.Н. Основы налогового планирования [Текст] : / Д.Н. Тихонов – М.: 1999 г. – 256 с.

22. Черник, Д.Г. Налоги и налогообложение [Текст] : учебник / Д.Г. Черник – М.: МЦФЭР, 2006. - 528 с.

23. Налоговое планирование [Электронный ресурс] / Business Toolkits, 2008. - Режим доступа: http:/www.gaap.ru, свободный. – Загл. с экрана.

24. Электронная справочная система Wikipedia [Электронный ресурс] / Internet, 2008. - Режим доступа: http:/www.ru.wikipedia.org, свободный. – Загл. с экрана.

25. Арбитражная практика [Электронный ресурс] / Internet, 2008. Режим доступа: http://www.arbitr-praktika.ru, свободный. – Загл. с экрана.

26. Постановление Федерального

арбитражного суда Уральского округа

от 10 января 2008 г. № Ф09-10873/07-С2 [Электронный ресурс] :

справочно-правовая система, - ГАРАНТ. СтройМаксимум. Практика ФАС округов. ПРАЙМ.,

01.10.2008 г., файл-серверная версия для внутреннего пользования,

оболочка: 7.1.0, сборка 4708, - 11 с.

ПРИЛОЖЕНИЕ А

Этапы налогового планирования

ПРИЛОЖЕНИЕ Б

Структура налогового планирования