Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Рефераты по авиации и космонавтике

Рефераты по административному праву

Рефераты по безопасности жизнедеятельности

Рефераты по арбитражному процессу

Рефераты по архитектуре

Рефераты по астрономии

Рефераты по банковскому делу

Рефераты по сексологии

Рефераты по информатике программированию

Рефераты по биологии

Рефераты по экономике

Рефераты по москвоведению

Рефераты по экологии

Краткое содержание произведений

Рефераты по физкультуре и спорту

Топики по английскому языку

Рефераты по математике

Рефераты по музыке

Остальные рефераты

Рефераты по биржевому делу

Рефераты по ботанике и сельскому хозяйству

Рефераты по бухгалтерскому учету и аудиту

Рефераты по валютным отношениям

Рефераты по ветеринарии

Рефераты для военной кафедры

Рефераты по географии

Рефераты по геодезии

Рефераты по геологии

Рефераты по геополитике

Рефераты по государству и праву

Рефераты по гражданскому праву и процессу

Рефераты по кредитованию

Рефераты по естествознанию

Рефераты по истории техники

Рефераты по журналистике

Рефераты по зоологии

Рефераты по инвестициям

Рефераты по информатике

Исторические личности

Рефераты по кибернетике

Рефераты по коммуникации и связи

Рефераты по косметологии

Рефераты по криминалистике

Рефераты по криминологии

Рефераты по науке и технике

Рефераты по кулинарии

Рефераты по культурологии

Курсовая работа: Теория процентов

Курсовая работа: Теория процентов

Содержание

Введение

1. Стоимость денег во времени: простые и сложные проценты

2. Будущая и приведенная стоимость: развитие концепции сложных процентов

3. Вычисление доходности за период владения активов, процент на процент: критическое предположение

Заключение

Расчетная (практическая) часть

Список используемой литературы

Введение

Большинство людей, приобретая товары и услуги, заранее представляют себе понятие ценности, которое они используют при принятии решения о покупке той или иной вещи. За относительно недорогие товары и услуги люди будут платить «обозначенную», или «котировочную», цену; при покупке более дорогих товаров соображения ценности и цены становятся более важными. Ценность товара или услуги для индивидов значительно зависит от того удовлетворения, которое они желают получить от них. Поскольку цена и ценность не обязательно одинаковы, экономически рациональный индивид старается никогда не платить дороже ценности вещи. При принятии инвестиционных решений в еще большей степени нужно придерживаться такой логики. Инвестиции могут рассматриваться как финансовый товар, цена которого образуется в результате взаимодействия предложения и спроса. Поскольку отсутствие у инвестиций физических качеств затрудняет процесс оценки, надо иметь в виду, что подобно физическому товару вроде автомобиля, который имеет конкретные характеристики (срок эксплуатации, пробег, состояние), определенными чертами обладает и объект инвестирования. Ключевыми характеристиками инвестиций являются доходность и риск. Понимание этих величин и их измерение — жизненно необходимая предпосылка принятия грамотных решений. Рассмотрим концепцию дохода. Доход — это ожидаемый уровень прибыли от инвестирования; вознаграждение за инвестирование.

Хотя доход от инвестирования не обязательно гарантирован, именно ожидаемый доход побуждает людей вкладывать средства в данный объект. Доход может быть рассмотрен как вознаграждение за инвестирование. Предположим, например, у вас на сберегательном счете лежит 1000 долл., на которые начисляется 5% в год, и деловой партнер попросил дать взаймы эти деньги. Если вы одолжите ему деньги на год, в конце которого он их вернет, ваш доход будет зависеть от ставки процента, которую вы назначите. Если вы дали беспроцентную ссуду, то ваш доход будет нулевым. Если вы назначили 5%, ваш доход составит 50 долл. (0,05 х 1000 долл.). Поскольку до этого вы получали надежные 5% на 1000 долл., то, видимо, вам следовало бы потребовать с вашего партнера минимум 5% дохода. Доход — ключевая переменная в инвестиционном решении, потому что она позволяет сравнивать размеры действительного и ожидаемого дохода, обеспечиваемого различными инвестиционными инструментами. Доход может быть измерен в ретроспективном аспекте или сформулирован как ожидаемый в будущем. С использованием ретроспективных данных наряду с другими факторами, относящимися к инвестиционной среде, ожидаемые доходы могут быть оценены и применены для принятия инвестиционного решения. Для окончательного анализа дохода имеет значение будущее, и поэтому очень важен показатель ожидаемый доход. Именно то, что инвестор ожидает получить от акций или облигаций в будущем (дивиденд, процент), определяет сумму, которую он хотел бы уплатить за ценную бумагу.

Проценты — основной доход лиц, делающих сбережения. Сберегательный счет, открытый в финансовом институте, — одна из основных форм инвестирования. Лицо, делающее сбережения, получает проценты в обмен на размещение на счете свободных средств. Для делающего сбережения лица проценты, полученные в течение данного периода, являются текущим доходом за этот период. Другими словами, совокупный доход проистекает из текущего дохода, полученного в виде процентов. Таким образом, при принятии инвестиционных решений следует учитывать концепцию стоимости денег во времени. Поэтому цель данной работы – рассмотреть теории временной структуры процентных ставок, проанализировать концепцию сложных процентов и приведенную стоимость, как важную составляющую инвестиционной деятельности.

При написании работы использовались учебные пособия и учебники по теории инвестиций и анализу инвестиций, монографии и научные статьи в периодических изданиях.

1. Стоимость денег во времени: простые и сложные проценты

Представьте, что в 25 лет вы начали делать ежегодные взносы в наличных деньгах в размере 1000 долл. на сберегательный счет, по которому выплачивается 5% годовых. Через 40 лет, т.е. в 65 лет, вы бы сформировали депозит с общей суммой 40000 долл. (40 лет х 1000 долл. в год). Исходя из предположения, что вы не изымали с него денег, каков, как вы думаете, был бы итог: 50000, 75000 или 100000 долл.? Ни один из перечисленных ответов не верен, поскольку ваши 40000 долл. возросли бы приблизительно до 121000 долл.! Почему? Потому что стоимость денег во времени позволила накопить на этом депозите за 40 лет сложные проценты. Стоимость денег во времени связана с тем, что до тех пор, пока существуют альтернативные возможности получения дохода, стоимость денег зависит от того момента времени, когда предполагается их получение [12. с. 210-220].

Поскольку существует возможность получения процентов на денежные средства, постольку, чем скорее поступает доход от данного инвестиционного инструмента, тем лучше. Например, два вида инвестиций, каждый из которых составляет 1000 долл. и по каждому из которых ожидается доход за период владения в два года в сумме 100 долл., будут не обязательно в равной мере привлекательны. Предполагая базовую стоимость каждого вида инвестирования в 1000 долл., мы обнаружим, что если доходы от инвестирования первого вида составляют 100 долл. уже к концу первого года, то доходы от инвестирования второго вида составляют тоже 100 долл., но только к концу второго года, следовательно, первый вид инвестирования будет предпочтительнее. Это так, потому что полученная сумма процентов в 100 долл. от инвестиций первого вида могла бы быть реинвестирована для получения более высокого процента, в то время как на инвестиции второго вида все еще начисляются первоначальные 100 долл.

Таким образом, при принятии инвестиционных решений следует учитывать концепцию стоимости денег во времени.

Стоимость денег во времени — это принцип, согласно которому до тех пор, пока существуют альтернативные возможности получения дохода, стоимость денег зависит от того момента времени, когда ожидается их получение [6. с. 65-78].

Проценты — основной доход лиц, делающих сбережения. Сберегательный счет, открытый в финансовом институте, — одна из основных форм инвестирования. Лицо, делающее сбережения, получает проценты в обмен на размещение на счете свободных средств. Получаемый доход — это, несомненно, текущий доход; но лицо, делающее сбережения, не получит прироста капитала, не понесет убытков, поскольку стоимость инвестиций (первоначальный вклад) изменяется только на величину полученных процентов. Для делающего сбережения лица проценты, полученные в течение данного периода, являются текущим доходом за этот период. Другими словами, совокупный доход проистекает из текущего дохода, полученного в виде процентов.

Простые проценты — это проценты, начисляемые на фактическую сумму за фактический период нахождения ее на депозите. Доход, уплачиваемый на такие объекты, как депозитные сертификаты, облигации и другие формы инвестирования, по которым выплачиваются проценты, наиболее часто вычисляется с использованием метода простых процентов. Проценты выплачиваются только на фактический остаток за то время, когда эта сумма действительно находится на депозите.

Если у вас на депозите, по которому выплачивается 6%, положено 100 долл. на 1,5 года, вы получили бы 9 долл. в виде процентов (1,5 х 0,06 х 100) за этот период. Если бы вы изъяли 50 долл. в середине года, общая сумма процентов, полученная вами за 1,5 года, составила бы 6 долл., поскольку вы получили бы 3 долл. со 100 долл. за первые полгода (0,5 х 0,06 х 100) и 3 долл. с 50 долл. за оставшееся время — полный год (1 х 0,06 х 50) [12. с. 210-220].

Используя метод простых процентов, получаем, что объявленная ставка процента — это действительная (эффективная) ставка процента (или дохода), т.е. ставка процента, действительно полученного на фактическую сумму за фактический период, в течение которого она находилась на депозите. В приведенном выше примере действительная ставка процента составила бы 6%. Поскольку ставка процента отражает ставку, по которой начисляется текущий доход независимо от размера вклада, она является полезной мерой текущего дохода.

Сложные проценты — это проценты, начисляемые не только на первоначальную сумму вклада, но также и на всю сумму процентов, накопленную за определенный период. Сложные проценты выплачиваются не только на первоначальную сумму вклада, но также на некоторую сумму процентов, накопленную от одного периода до другого. Этот метод часто используется сберегательными организациями [6. с. 65-78].

Непрерывное начисление процентов — это метод вычисления процентов, при котором проценты реинвестируются за самые короткие из возможных промежутки времени; приводит к получению максимальной нормы доходности при данной объявленной ставке процента.

Джон Мейнард Кейнс называл это магией. Говорят, что один из Ротшильдов провозгласил это восьмым чудом света. Сегодня люди продолжают превозносить их чудодейственность.

Объект их восхищения — сложные проценты — предмет, который приводит в замешательство одних и поражает воображение других.

И все же понимание сложных процентов может помочь людям вычислить доход от сбережений и инвестиций так же, как и цену займа. Эти вычисления применимы почти к любому финансовому решению — от реинвестирования дивидендов до покупки облигации с нулевым купоном для индивидуального пенсионного счета.

Проще говоря, сложные проценты — это начисление «процентов на проценты». Проценты, начисленные по истечении определенного периода, например года, добавляются к основной сумме и включаются в ту сумму, на которую в следующий период будут начисляться проценты.

Ричард П. Бриф, профессор бизнеса Нью-Йоркского университета, считает, что «вычисление [сложных процентов] должно быть понятно большинству людей» [12. с. 210-220].

Метод сложных процентов интриговал людей всегда. В начале прошлого века английский астроном Фрэнсис Бейли подсчитал, что британский пенс, инвестированный под 5% годовых на условиях сложных процентов в год рождения Христа, принес бы к 1810 г. столько золота, что его хватило бы для заполнения 357 млн. земных шаров. Бенджамин Франклин был более практичен. После своей смерти в 1790 г. он оставил по 1000 фунтов двум городам — Бостону и Филадельфии с условием, что они не будут трогать эти деньги в течение 100 лет. Наследство Бостона, эквивалентное примерно 4600 долл., к 1890 г. увеличилось до 332000 долл.

Но делающим сбережения лицам и инвесторам не нужно жить до 100 лет, чтобы получить выгоды [10. с. 114-123].

Рассмотрим инвестирование с текущей стоимостью в 10000 долл., на которые ежегодно начисляется 8%. После первого года размер их возрастет до 10800 долл. (1,08 х 10000). После второго года они будут стоить 11664 долл. (1,08 х 10800). Еще через три года сумма возрастет до 14693 долл. Такая же концепция применима к потребительским кредитам. Ссуда в 10000 долл. под 8 сложных процентов, начисляемых раз в год, будет оцениваться в 14693 долл. (сумма, которую необходимо возвратить) через 5 лет [12. с. 210-220].

Инвесторы и делающие сбережения лица могут также использовать упрощенное эмпирическое правило для определения того, как долго нужно ждать удвоения суммы денег при данной процентной ставке с начислением процентов раз в год: разделите 72 на ставку процента. Например, инвестиции в 10000 долл., приносящие доход в 8% в год, удвоились бы через 9 лет (72:8).

Но следовало бы знать, что инфляция тоже развивается по принципу сложного процента. Пока инфляция не исчезнет, эти планируемые 20000 долл. через 9 лет будут стоить несколько меньше, чем они стоят теперь[10. с. 114-123].

Когда проценты выплачиваются ежегодно, вычисления по методу сложных и простых процентов приведут к одинаковому результату; в этом случае объявленная ставка процента и действительная ставка будут равны. Данные табл. 1 могут быть использованы для иллюстрации метода вычисления сложных процентов. В этом случае процентный доход, получаемый каждый год, остается на депозите, а не изымается. 50 долл., полученных с 1000 долл. в виде процентов за 1989 г., становятся частью остатка, на который выплачиваются проценты в 1990 г., и т.д.

Следует обратить внимание на то, что в процессе вычисления сложных процентов используется и метод простых процентов, т.е. проценты рассчитываются только на фактическую сумму за фактический период, в течение которого она находилась на депозите [6. с. 65-78].

Таблица 1. Данные об остатках сберегательного счета (при годовом начислении и реинвестировании по ставке 5%)

| Дата |

(1) Вклад (или изъятие) (в долл.) |

(2) Остаток на счете на начало периода (в долл.) |

(3) Проценты за год (в долл.) |

(4) (2+З) Остаток на счете на конец периода (в долл.) |

| 1 янв. 1989 г. | 1000 | 1000,00 | 50,00 | 1050,00 |

| 1 янв. 1990 г. | (300) | 750,00 | 37,50 | 787,50 |

| 1 янв. 1991 г. | 1000 | 1787,50 | 89,38 | 1876,88 |

Таблица 2. Данные об остатках сберегательного счета (при полугодовом начислении и реинвестировании по ставке 5%)

| Дата |

(1) Вклад (или изъятие) (в долл.) |

(2) Остаток на счете на начало периода (в долл.) |

(3) Проценты за год (в долл.) |

(4) (2)+(3) Остаток на счете на конец периода (в долл.) |

| 1 янв. 1989 г. | 1000 | 1000,00 | 25,00 | 1025,00 |

| 7 янв. 1989г. | 1025,00 | 25,63 | 1050,63 | |

| 1 янв. 1990 г. | (300) | 750,63 | 18,77 | 769,40 |

| 7 янв. 1990г. | 769,40 | 19,24 | 788,64 | |

| 1 янв. 1991 г. | 1000 | 1788,64 | 44,72 | 1833,36 |

| 7 янв. 1991 г. | 1833,36 | 45,83 | 1879,19 |

Когда используется метод сложных процентов, объявленная и действительная ставки процента равны только в том случае, если процент выплачивается один раз в год. В общем, чем чаще выплачиваются проценты по объявленной ставке, тем выше будет действительная ставка процента. Вычисления процентов на основе данных о вкладах из табл. 1 включены в табл. 2; здесь предполагается, что проценты начисляются каждые полгода (дважды в год). Сумма процентов за каждый шестимесячный период находится умножением остатка за 6 месяцев на половину установленной ставки в 5% (см. столбец 3 табл. 2) [10. с. 114-123].

Сравнивая остаток на счете на конец 1991 г. в 1876,88 долл., подсчитанный в табл. 1 при норме в 5% с ежегодным начислением, с остатком на счете на конец 1991 г. в 1879,19 долл., подсчитанным в табл. 2 при норме в 5% с начислением раз в полгода, мы можем обнаружить, что более высокие доходы связаны с тем, что проценты начисляются чаще. Ясно, что в случае начисления процентов раз в полгода действительная ставка процента выше, чем 5% при начислении раз в год. Используя технику, которая в данном тексте не рассматривается, мы получим действительную ставку процента на вклады из табл. 2 в 5,063%. Сводка действительных ставок процента, связанных с объявленной 5%-й ставкой и различными периодами начисления (число процентных периодов), представлена в табл. 3.

Таблица 3. Действительная ставка процента для периодов начисления разной продолжительности (при объявленной ставке 5%)

| Период начисления процентов | Действительная ставка процента |

| Ежегодно | 5,000 |

| Каждые полгода | 5,063 |

| Ежеквартально | 5,094 |

| Ежемесячно | 5,120 |

| Еженедельно | 5,125 |

| Непрерывно | 5,127 |

Непрерывное начисление процентов, которое представляет собой начисление в течение самого короткого из возможных промежутка времени, позволяет получить максимальную норму доходности при данной объявленной ставке процента. Из табл. 3 очевидно, что, чем чаще начисляется процент, тем выше действительная ставка. Из-за того влияния, которое оказывает на доход разница в продолжительности периодов начисления процентов, инвестору следовало бы оценивать действительную ставку процента, связанную с различными альтернативами, до того, как сделать выбор [12. с. 210-220].

2. Будущая и приведенная стоимость: развитие концепции сложных процентов

Будущая стоимость — это сумма, до которой возрастет текущий вклад за период с момента его помещения на счет, по которому начисляются сложные проценты (будущую стоимость иногда называют наращенной стоимостью). Возьмем депозит в 1000 долл., приносящий ежегодно 8%, рассчитанных методом сложных процентов. Чтобы найти будущую стоимость этого вклада в конце года, следует проделать такие вычисления:

Сумма денег на конец первого года = 1000 х (1 + 0,08) = 1080 долл.

Если бы деньги были оставлены на депозите еще на год, 8% начислялись бы на остаток счета в 1080 долл. Таким образом, к концу второго года на счете оказалось бы 1166,4 долл. Эти 1166,4 долл. представляли бы остаток на начало года в 1080 долл. плюс 8% от 1080 долл. (86,4 долл.). Будущая стоимость на конец второго года вычисляется следующим образом [10. с. 114-123]:

Сумма денег на конец второго года = 1080 х (1 + 0,08) = 1166,4 долл.

Чтобы определить будущую стоимость 1000 долл. к концу года n, рассмотренные выше процедуры должны быть повторены n раз. Поскольку этот процесс может быть достаточно утомительным, существуют таблицы факторов наращения. Фрагмент такой таблицы представлен в табл. 4. Факторы наращения в таблице показывают сумму, до которой возрос бы первоначальный вклад в 1 долл. при различной комбинации периодов и альтернативных процентных ставок. Например, доллар, вложенный на депозит, по которому выплачивается 8%, и оставленный на нем на два года, возрос бы до 1,166 долл. Используя фактор наращения для ставки в 8% и двух лет (1,166), можно определить будущую стоимость инвестиций (вкладов), если умножить инвестированную сумму на соответствующий фактор наращения. В случае если на депозите на два года под 8% оставлена 1000 долл., при ежегодном реинвестировании итоговая будущая стоимость будет равна 1166 долл. (1,166 х 1000), которая соответствует (за исключением небольшой разницы вследствие округления) стоимости, вычисленной ранее [12. с. 210-220].

Таблица 4. Факторы наращения для одного доллара[1]

| Ставка процента | ||||||

| Год | 1% | 6% | 7% |

|

9% | 10% |

| 1 | 1,050 | 1,060 | 1,070 | 1,080 | 1,090 | 1,100 |

|

|

1,102 | 1,124 | 1,145 | 1,166 | 1,188 | 1,210 |

| 3 | 1,158 | 1,191 | 1,225 | 1,260 | 1,295 | 1,331 |

| 4 | 1,216 | 1,262 | 1,311 | 1,360 | 1,412 | 1,464 |

| 5 | 1,276 | 1,338 | 1,403 | 1,469 | 1,539 | 1,611 |

| 6 | 1,340 | 1,419 | 1,501 | 1,587 | 1,677 | 1,772 |

| 7 | 1,407 | 1,504 | 1,606 | 1,714 | 1,828 | 1,949 |

| 8 | 1,477 | 1,594 | 1,718 | 1,851 | 1,993 | 2,144 |

| 9 | 1,551 | 1,689 | 1,838 | 1,999 | 2,172 | 2,358 |

| 10 | 1,629 | 1,791 | 1,967 | 2,159 | 2,367 | 2,594 |

Следовало бы осветить еще несколько моментов, касающихся таблиц будущей стоимости. Во-первых, числа в таблице представляют собой факторы наращения для определения будущей стоимости одного доллара к концу данного года. Во-вторых, с увеличением ставки процента для данного года увеличивается и фактор наращения, или фактор будущей стоимости. Таким образом, чем выше ставка процента, тем больше будущая стоимость. Наконец, обратите внимание на то, что для данной ставки процента будущая стоимость доллара увеличивается с течением времени. Также важно понимать, что фактор наращения будущей стоимости всегда больше 1; и только если норма процента равна нулю, этот коэффициент будет равен 1, а будущая стоимость, следовательно, будет равна первоначальному вкладу.

Будущая стоимость аннуитета. Аннуитет — это поток равных сумм денежных средств, возникающий через равные промежутки времени. Сумма в 1000 долл., получаемая в конце каждого года ежегодно в течение 10 лет, — пример аннуитета. Потоки денежной наличности могут быть притоками дохода, полученными от инвестирования, или оттоками средств, инвестируемых с целью получения будущих доходов. Инвесторов иногда интересует определение будущей стоимости аннуитета. Как правило, это касается так называемого обычного аннуитета — того, при котором регулярное движение денежных средств происходит в конце каждого года.

Таблица 5. Факторы наращения для аннуитета в 1 долл

| Ставка процента | ||||||

| Год | 5% |

|

7% | 8% | 9% | 10% |

| 1 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 | 1,000 |

| 2 | 2,050 | 2,060 | 2,070 | 2,080 | 2,090 | 2,100 |

| 3 | 3,152 | 3,184 | 3,215 | 3,246 | 3,278 | 3,310 |

| 4 | 4,310 | 4,375 | 4,440 | 4,506 | 4,573 | 4,641 |

| 5 | 5,526 | 5,637 | 5,751 | 5,867 | 5,985 | 6,105 |

| 6 | 6,802 | 6,975 | 7,153 | 7,336 | 7,523 | 7,716 |

| 7 | 8,142 | 8,394 | 8,654 | 8,923 | 9,200 | 9,487 |

|

|

9,549 | 9,867 | 10,260 | 10,637 | 11,028 | 11,436 |

| 9 | 11,027 | 11,491 | 11,978 | 12,488 | 13,021 | 13,579 |

| 10 | 12,578 | 13,181 | 13,816 | 14,487 | 15,193 | .15,937 |

Будущая стоимость может быть определена математически с использованием калькулятора, компьютера или соответствующих финансовых таблиц. Обычно используют специальные таблицы факторов наращения, или факторов будущей стоимости, для аннуитета. Фрагмент такой таблицы приведен в табл. 5. в тексте. Факторы наращения в данной таблице представляют собой сумму, до которой регулярные взносы в 1 долл., сделанные в конце года, выросли бы при различной комбинации периодов и ставок процента [6. с. 65-78].

Например, доллар, внесенный на банковский депозит, по которому начисляется 6% в конце каждого года, на период в 8 лет, вырос бы до 9,897 долл. Используя фактор наращения для 8-летнего аннуитета при ставке 6%, можно найти будущую стоимость потока денежных средств, умножив ежегодные вложения средств на соответствующий фактор наращения. В случае инвестирования 1000 долл. в конце каждого года в течение 8 лет под 6% итоговая будущая стоимость составит 9897 долл. (9,897 х 1000) .

Приведенная стоимость: развитие концепции будущей стоимости. Приведенная стоимость — оборотная сторона будущей стоимости. Приведенная стоимость вместо измерения стоимости текущей суммы в какой-то момент в будущем позволяет определить, сколько будущая сумма денег стоит сегодня. Используя технику приведенной стоимости, можно подсчитать сегодняшнюю стоимость той суммы, полученной в будущем. При определении приведенной стоимости будущей суммы денег основным вопросом является такой: сколько денег следовало бы поместить сегодня на счет, по которому выплачивается n процентов, чтобы приравнять их к некой сумме, которая будет получена в будущем? Применяемая при нахождении приведенной стоимости ставка процента обычно называется ставкой дисконта (или альтернативными издержками). Она представляет собой ежегодную ставку доходности, которую можно было бы получить теперь от аналогичного инвестирования. Основные вычисления приведенной стоимости лучше всего иллюстрируются простым примером. Представьте, что у вас появилась возможность получить 1000 долл. ровно через год начиная с сегодняшнего дня. Если бы вы могли получить 8% на аналогичные типы инвестиций, какую наибольшую возможную сумму денег вы заплатили бы за эту возможность? Другими словами, какова приведенная стоимость 1000 долл., которые должны быть получены через год, дисконтированных по ставке 8%? Пусть X— приведенная стоимость. Чтобы описать этот случай, используется следующее равенство: Х*(1+0,08) = 1000 долл.

Решая уравнения для Х, получим: Х = 1000/(1+0,08) = 925,93 долл.

Из этих вычислений должно быть ясно, что приведенная стоимость 1000 долл., которые будут получены через год и дисконтированы по ставке 8%, составляет 925,93 долл. Другими словами, 925,93 долл., размещенные на счете, по которому выплачивается 8%, возрастут до 1000 долл. в течение года. Чтобы проверить это заключение, умножим фактор наращения будущей стоимости для 8% и одного года, или 1,08 (см. табл. 4), на 925,93 долл. Эта сумма принесет будущую стоимость в 1000 долл. (1,08 х 925,93).

Поскольку вычисления приведенной стоимости сумм, которые будут получены в отдаленном будущем, более сложны, чем для вложений на год, в этом случае рекомендуется использовать таблицы приведенной стоимости. В качестве иллюстрации в табл. 6 в тексте приведена их часть. Факторы дисконтирования в таких таблицах представляют собой приведенную стоимость 1 долл., рассчитанную для различных комбинаций периодов и ставок дисконтирования. Например, приведенная стоимость 1 долл., который предполагается получить через год и дисконтированный по ставке 8%, составляет 0,926 долл. На основе этого фактора (0,926) приведенная стоимость 1000 долл., которую предполагается получить через год при ставке 8% дисконта, может быть найдена умножением этого фактора на 1000 долл. Результирующая приведенная стоимость в 926 долл. (0,926 х 1000) соответствует стоимости, подсчитанной ранее. Другой пример поможет понять, как используются таблицы приведенной стоимости. Приведенная стоимость 500 долл., которые предполагается получить через 7 лет, дисконтированных по ставке 6%, может быть подсчитана следующим образом: Приведенная стоимость = 0,665 х 500 = 332,50 долл.

Число 0,665 представляет собой фактор дисконтирования или приведения стоимости для 7 периодов и ставки дисконта в 6%.

Таблица 6.

Факторы дисконтирования (приведения) стоимости для 1 долл.

| Ставка дисконта (процента) | ||||||

| Год | 5% |

|

7% |

|

9% | 10% |

|

|

0,952 | 0,943 | 0,935 | 0,926 | 0,917 | 0,909 |

| 2 | 0,907 | 0,890 | 0,873 | 0,857 | 0,842 | 0,826 |

| 3 | 0,864 | 0,840 | 0,816 | 0,794 | 0,772 | 0,751 |

| 4 | 0,823 | 0,792 | 0,763 | 0,735 | 0,708 | 0,683 |

| 5 | 0,784 | 0,747 | 0,713 | 0,681 | 0,650 | 0,621 |

| 6 | 0,746 | 0,705 | 0,666 | 0,630 | 0,596 | 0,564 |

|

|

0,711 | 0,665 | 0,623 | 0,583 | 0,547 | 0,513 |

| 8 | 0,677 | 0,627 | 0,582 | 0,540 | 0,502 | 0,467 |

| 9 | 0,645 | 0,592 | 0,544 | 0,500 | 0,460 | 0,424 |

| 10 | 0,614 | 0,558 | 0,508 | 0,463 | 0,422 | 0,386 |

Каждый инвестор должен знать некоторые моменты, связанные с таблицами приведенной стоимости. Во-первых, фактор дисконтирования однократной суммы всегда меньше 1; и только если ставка дисконтирования равна нулю, этот фактор равняется 1. Во-вторых, чем выше ставка дисконтирования для данного года, тем меньше фактор дисконтирования. Другими словами, чем выше альтернативные издержки, тем меньше нужно инвестировать сегодня, чтобы получить данную сумму в будущем. Наконец, чем позднее инвестор собирается получить сумму в будущем, тем меньше она стоит сегодня. Важно также отметить, что при ставке дисконтирования 0% фактор дисконтирования всегда равен 1 и, следовательно, в таком случае будущая стоимость некоторой суммы денег равняется ее приведенной стоимости [12. с. 210-220].

3. Вычисление доходности за период владения активов, процент на процент: критическое предположение

Доходность за период владения активом (bolding period return, HPR) — это доходность, полученная от владения объектом инвестирования в течение определенного периода времени (периода владения активом).

Этот показатель рассчитывается путем деления суммы текущего дохода и прироста капитала (или убытков), полученных за период владения активом, на первоначальные инвестиции и обычно используется для периодов владения активом продолжительностью год или менее.

Уравнение для расчета HPR имеет следующий вид:

HPR = ![]()

где:

Прирост капитала (или убытки) = Конечная инвестиционная стоимость — Первоначальная инвестиционная стоимость [10. с. 114-123].

Уравнение для НРR предлагает удобный способ измерения реализованного или ожидаемого общего дохода от данных инвестиций.

Альтернативным способом определения приемлемого инструмента инвестирования является оценка его годовой ставки доходности.

Фактическая ставка доходности, полученной от долгосрочного вложения, часто характеризуется как полная доходность (или внутренняя ставка окупаемости). Хотя доход за период владения активом (НРR) используется для инвестиций, владение которыми распространяется на год или менее, он обычно не подходит для более продолжительных периодов владения [6. с. 65-78].

Поскольку НРR не учитывает стоимость денег во времени, измерение доходности на основе приведенной стоимости используется для определения годовой ставки полной доходности инвестиций (IPR), владение которыми продолжается больше года. Таким образом, доходность инвестиций может быть определена как ставка дисконтирования, при которой приведенная стоимость доходов в точности равна инвестиционным затратам.

Критическое предположение относительно использования показателя полной доходности (IPR) в качестве измерителя дохода состоит в способности инвестора получить норму доходности, равную вычисленной ставке полной доходности, на все реинвестируемые доходы за весь период владения активом. Эта концепция может быть лучше всего проиллюстрирована на простом примере.

Предположим, вы купили 1000-долларовую облигацию Казначейства США, по которой выплачивается 8% годовых (80 долл.) в течение 20-летнего срока действия. Каждый год вы получаете 80 долл. и в срок погашения — основную сумму долга 1000 долл. Не происходит ни потери капитала, ни уклонения от обязательств; все платежи осуществляются своевременно. Но если вы не сможете реинвестировать 80-долларовую годовую сумму процентов, то к концу срока получите только 5%-й доход на эти инвестиции, а не 8%-й [12. с. 210-220].

На рисунке 1 показаны элементы дохода от этих инвестиций, которые могут быть использованы, чтобы продемонстрировать такую ситуацию. Если вы совсем не реинвестируете процентный доход в 80 долл. в год, то, в конце концов, будете иметь только 5% доходности и получите через 20 лет 2600 долл.: 1000 долл. основной суммы плюс 1600 долл. процентного дохода (т.е. 80 долл. в год х 20 лет). Доходность однократного вложения денежных средств в 1000 долл. сегодня, которые будут стоить 2600 долл. через 20 лет, составит 5%.

Чтобы передвинуться на этом графике на линию, соответствующую 8%, необходимо получать 8% на ежегодные поступления текущих процентов (которые должны реинвестироваться и приносить по 8% ежегодно. Если это удастся, то вы получите к концу 20-летия 4661 долл.: 1000 долл. основной суммы плюс 3661 долл. будущей стоимости 80-долларового аннуитетного потока в течение 20 лет (т.е. 80 долл. в год х 45,762, где последняя цифра — фактор наращения при ставке 8% и периоде 20 лет из табл. 4) [10. с. 114-123].

Доходность однократного вложения денежных средств в 1000 долл. сейчас, которые будут иметь стоимость 4661 долл. через 20 лет, составляет 8%. При получении процента на текущий процентный доход будущая стоимость инвестиций будет на 2061 долл. выше (т.е. 4661 долл. - 2600 долл.), чем она была бы без реинвестирования процентных поступлений.

Из этого примера должно быть ясно, что поскольку инвестор принял решение об инвестициях в облигации со ставкой 8%, то 8% — это ставка доходности, которую ему нужно достичь при реинвестировании текущих процентов с облигации. Ставка доходности, с которой вы начали, действительно представляет собой требуемую или минимальную ставку реинвестирования [12. с. 210-220].

Добиваясь возрастания текущего дохода по этой ставке, инвестор получит такую доходность, с которой он начал инвестиции; если это не удастся, то доходность соответственно уменьшится.

Хотя в качестве примера здесь использовались облигации, тот же принцип относится к любому другому инструменту инвестирования. Он так же подходит для обыкновенных акций, взаимных фондов или Т-векселей, как и для долгосрочных облигаций. Понятие получения процента на процент известно на фондовом рынке как полностью наращенная, или капитализируемая, ставка доходности. Это важное понятие, поскольку вы не можете начать извлекать весь потенциал доходов из инвестиций, пока не начнете получать полностью капитализируемый доход.

Любой инвестор постоянно сталкивается с такими понятиями, как текущий периодический доход на инвестиции, реинвестирование этого дохода и начисление процента на процент. Причем начисление процента на процент — это наиболее важный элемент дохода для инвестиционных программ, имеющих большую сумму текущего дохода [6. с. 65-78].

| Долл. | 4661 долл. | |||||

| 4000 |

|

Процент на процент 2061 долл. 2600 долл. |

||||

| 3000 | ||||||

| 2000 |

|

Процентный доход 1600 долл. 1000 долл. |

||||

| 1000 | Окупаемость номинала 1000 долл. | |||||

| 0 | 5 | 10 | 15 | 20 | 25 | |

Рис. 1. Получение процента на процент

Дело в том, что в противоположность приросту капитала текущий доход должен реинвестироваться самим индивидуальным инвестором. (В случае прироста капитала инвестиционный инструмент автоматически осуществляет реинвестирование.)

Отсюда следует, что для инвестиционных программ, направленных на ценные бумаги с ориентацией на текущий доход, принцип «процент на процент» и продолжающееся реинвестирование дохода играют важную роль в определении успешности инвестирования [6. с. 65-78].

Заключение

Стоимость денег во времени — это принцип, согласно которому до тех пор, пока существуют альтернативные возможности получения дохода, стоимость денег зависит от того момента времени, когда ожидается их получение. Любой объект инвестирования не гарантирует дохода. Например, 1000 долл., помещенная на сберегательный счет в крупном банке, может рассматриваться как надежный доход, в то время как 1000 долл., предоставленная в долг, в меньшей степени отвечает этим требованиям. Размер ожидаемого дохода является одним из важных факторов при выборе подходящего вложения капитала. Доход от инвестирования может быть получен более чем из одного источника. Наиболее распространенным источником являются регулярные платежи, такие, как проценты или дивиденды. Другим источником дохода является возрастание стоимости — возможность продать инвестиционный инструмент дороже, чем цена его приобретения. Проценты — основной доход лиц, делающих сбережения. Сберегательный счет, открытый в финансовом институте, — одна из основных форм инвестирования. Лицо, делающее сбережения, получает проценты в обмен на размещение на счете свободных средств. Получаемый доход — это, несомненно, текущий доход; но лицо, делающее сбережения, не получит прироста капитала, не понесет убытков, поскольку стоимость инвестиций (первоначальный вклад) изменяется только на величину полученных процентов. Для делающего сбережения лица проценты, полученные в течение данного периода, являются текущим доходом за этот период. Другими словами, совокупный доход проистекает из текущего дохода, полученного в виде процентов.

Текущий доход, который получают периодически, может принимать форму процентов на облигации, дивидендов по акциям, ренты с недвижимости и т.д. Чтобы рассматриваться в качестве дохода, поступления должны приходить в форме наличных денег или быть легко переводимы в них. Сложные проценты — это проценты, начисляемые не только на первоначальную сумму вклада, но также и на всю сумму процентов, накопленную за определенный период. Сложные проценты выплачиваются не только на первоначальную сумму вклада, но также на некоторую сумму процентов, накопленную от одного периода до другого. Этот метод часто используется сберегательными организациями. Непрерывное начисление процентов — это метод вычисления процентов, при котором проценты реинвестируются за самые короткие из возможных промежутки времени; приводит к получению максимальной нормы доходности при данной объявленной ставке процента. Джон Мейнард Кейнс называл это магией. Говорят, что один из Ротшильдов провозгласил это восьмым чудом света. Сегодня люди продолжают превозносить их чудодейственность. И все же понимание сложных процентов может помочь людям вычислить доход от сбережений и инвестиций так же, как и цену займа. Эти вычисления применимы почти к любому финансовому решению — от реинвестирования дивидендов до покупки облигации с нулевым купоном для индивидуального пенсионного счета. Проценты, начисленные по истечении определенного периода, например года, добавляются к основной сумме и включаются в ту сумму, на которую в следующий период будут начисляться проценты. Когда проценты выплачиваются ежегодно, вычисления по методу сложных и простых процентов приведут к одинаковому результату; в этом случае объявленная ставка процента и действительная ставка будут равны. Следует обратить внимание, что в процессе вычисления сложных процентов используется и метод простых процентов, т.е. проценты рассчитываются только на фактическую сумму за фактический период, в течение которого она находилась на депозите. Чем чаще начисляется процент, тем выше действительная ставка. Из-за того влияния, которое оказывает на доход разница в продолжительности периодов начисления процентов, инвестору следовало бы оценивать действительную ставку процента, связанную с различными альтернативами, до того, как сделать выбор.

Расчетная часть

Задача 4

Рассматривается возможность приобретения еврооблигаций МФ РФ на 09.04.03. Имеются следующие данные. Дата выпуска – 26.06.1997 г. Дата погашения – 26.06.2007 г. Купонная ставка – 10% (k = 0,1). Число выплат – 2 раза в год (m=2). Средняя курсовая цена – 99,7 (К=99,7). Требуемая норма доходности (рыночная ставка) – 12% годовых (r=0,12). Определить дюрацию этого обязательства. Как изменится цена облигации, если рыночная ставка: а) возрастет на 1,5%; б) упадет на 0,5%.

Решение:

1. Принимаем, что цена погашения равна номиналу F = N; принимаем номинал облигации за 1 (N = 1), срок облигации n = 10 лет, всего выплат: n*m = 2*10 = 20; число оставшихся выплат – 9.

2. Определим дюрацию еврооблигации:

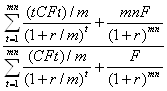

D =  =

=  = 6,6966

= 6,6966

3. Определим рыночную стоимость облигации:

PV = ![]() =

= ![]() = 0,6711 или 67,11%;

= 0,6711 или 67,11%;

4. Если рыночная ставка возрастет на 1,5%, т.е. станет равной 13,5% или r1=0,135; то рыночная цена:

PV = ![]() = 0,6349 или 63,49%;

= 0,6349 или 63,49%;

4. Если рыночная ставка упадет на 0,5%, т.е. станет равной 11,5% или r2=0,115; то рыночная цена:

PV = ![]() = 0,6890 или 68,9%;

= 0,6890 или 68,9%;

Задача 8

Акции предприятия «Н» продаются по 45,00 (Р0). Ожидаемый дивиденд равен 3,00 (D). Инвестор считает, что стоимость акции в следующем году вырастет на 11,11%. Определить ожидаемую доходность инвестиции. Как изменится доходность при прочих неизменных условиях, если инвестор намеревается продать акцию через 2 года, а ее стоимость снизится на 15 % от предыдущего уровня.

Решение:

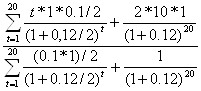

1. В случае однопериодной инвестиции стоимость акции:

Р0 = ![]() +

+ ![]() ;

;

где Р1 – стоимость акции в следующем году;

Р1 = (1+0,1111)*Р0 = 1,1111*45 = 50,0

Из формулы Р0 получаем формулу для расчета ожидаемой доходности инвестиции в следующем году:

Y = ![]() =

= ![]() =

0,178 или 17,8%

=

0,178 или 17,8%

2. Если стоимость акции к концу 2 года снизится на 15%, то она будет равна:

Р2 = (1 – 0,15)*Р1 = 0,85*50 = 42,5

3. Для инвестиции сроком n=2 года ожидаемая доходность Y может быть найдена из уравнения реальной стоимости акции:

Р = ![]() =

= ![]() или

или

Р = ![]() = 45

= 45

решим уравнение:

45(1 + Y)![]() - 3(1 +Y) – 3 – 42,5 = 0

- 3(1 +Y) – 3 – 42,5 = 0

отсюда получаем квадратное уравнение:

45Y![]() + 87Y – 3,5 = 0;

+ 87Y – 3,5 = 0;

решению задачи удовлетворяет один корень:

Y = 0,0394 или 3,94%

Задача 15

Имеются следующие данные о значении фондового индекса и стоимости акции А (в расчетной таблице значения столбцов 1 - 3). Определить бета-коэффициент акции, построить график линии SML для акции А.

Решение:

1. Определим доходность индекса в различных периодах по формуле:

R(I)t = 100%*(It+1 – It)It и занесем полученные результаты в таблицу (столб. 4).

2. Определим доходность акций в различных периодах по формуле:

R(А)t = 100%*(Аt+1 – Аt)Аt и занесем полученные результаты в таблицу (ст. 5).

3. Произведем расчет

промежуточных значений R(I)t![]() и R(I)t*R(A)t (ст.6,7);

и R(I)t*R(A)t (ст.6,7);

| T | I | A | R(I)t,% | R(At),% |

R(I)t |

R(I)t*R(A)t | -1.0809 + 1.1929*R(I)t |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 0 | 645,5 | 41,63 | 0 | 0 | 0 | 0 | 0 |

| 1 | 654,17 | 38,88 | 1,34314 | -6,6058 | 1,80404 | -8,8726 | 0,52133749 |

| 2 | 669,12 | 41,63 | 2,28534 | 7,07305 | 5,22277 | 16,1643 | 1,645280504 |

| 3 | 670,63 | 40 | 0,22567 | -3,9154 | 0,05093 | -0,8836 | -0,81169881 |

| 4 | 639,95 | 35,75 | -4,5748 | -10,625 | 20,9288 | 48,6073 | -6,538182257 |

| 5 | 651,99 | 39,75 | 1,8814 | 11,1888 | 3,53965 | 21,0506 | 1,163418462 |

| 6 | 687,31 | 42 | 5,41726 | 5,66038 | 29,3467 | 30,6637 | 5,381350648 |

| 7 | 705,27 | 41,88 | 2,61309 | -0,2857 | 6,82822 | -0,7466 | 2,036250049 |

| 8 | 757,02 | 44,63 | 7,33762 | 6,56638 | 53,8406 | 48,1816 | 7,672141388 |

| 9 | 740,74 | 40,5 | -2,1505 | -9,2539 | 4,62481 | 19,9008 | -3,646276344 |

| 10 | 786,16 | 42,75 | 6,13171 | 5,55556 | 37,5978 | 34,065 | 6,233612245 |

| 11 | 790,82 | 42,63 | 0,59275 | -0,2807 | 0,35136 | -0,1664 | -0,373802971 |

| 12 | 757,12 | 43,5 | -4,2614 | 2,04082 | 18,1595 | -8,6967 | -6,164323535 |

|

|

9155,8 |

535,53 |

16,8412 |

7,11845 |

182,295 |

199,267 |

7,119106868 |

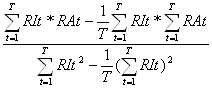

4. Определим ![]() коэффициент акции по

формуле:

коэффициент акции по

формуле:

![]() А =

А =  =

= ![]() = 1,1929

= 1,1929

5. Определим LА, представляющую собой нерыночную составляющую доходности актива А:

LА = ![]() =

= ![]() (7,11845 – 1,1929*16,8412)

= -1,0809;

(7,11845 – 1,1929*16,8412)

= -1,0809;

6. Подставим найденное значение LА в модель CAPM:

R(A)t = LА + ![]() АR(I)t = -1.0809 + 1.1929*R(I)t;

АR(I)t = -1.0809 + 1.1929*R(I)t;

занесем данные в таблицу (ст. 8) и построим график характерной линии SML ценной бумаги:

|

|

|

| 0 | R(I)t |

Задача 17

Текущая цена акции В составляет S=65,00. Стоимость трехмесячного опциона «колл» с ценой исполнения Х=60,00 равна сфакт=6,20. Стандартное отклонение по акции В равно s=0,18. Безрисковая ставка составляет 10% (r=0,1). Определить справедливую стоимость опциона. Выгодно ли осуществить покупку опциона.

Решение:

1. Справедливую цену опциона определим по модели Биэка-Шоунза:

С = SN(d1) – Х*е![]() N(d2),

N(d2),

где t – время до даты истечения в долях года;

d1 = ![]() = (ln(65/60)+(0.1+0.5*0.18

= (ln(65/60)+(0.1+0.5*0.18![]() )*0.25)/0.18*

)*0.25)/0.18*![]() ;

;

d1 =

(0,077+0,02905)/0,09 = 1,2117; d2 = d1 - s![]() = 1,2117 – 0,09 = 1,1217;

= 1,2117 – 0,09 = 1,1217;

из таблицы нормального распределения получаем:

N(1,2117) = 0,8945; N(1,1217) = 0,8714;

С = 65*0,8945 – 60*2,718![]() *0,8714 = 4,5352;

*0,8714 = 4,5352;

Поскольку справедливая цена опциона

с=4,5352![]() сфакт=6,20 - покупка опциона будет невыгодна.

сфакт=6,20 - покупка опциона будет невыгодна.

Список используемой литературы

1. Бланк И.А. Инвестиционный менеджмент. – Киев.: МП «ИТЕМ», 1995. – 448 с.;

2. Бочаров В.В. Инвестиции: учеб. – СПб.: Питер, 2002. – 288 с.;

3. Вахрина П.И. Инвестиции. – М.: «Дашков и К», 2004. – 384 с.;

4. Гитман Л.Дж. Основы инвестирования/пер. с англ. – М.: Дело, 1999. – 1008 с.;

5. Зимин И.А. Реальные инвестиции: учеб. пособие. – М.: ТАНДЕМ, 2000. – 304 с.;

6. Игонина Л.Л. Инвестиции: учеб. пособие. – М.: Экономистъ, 2004. – 478 с.;

7. Инвестиционная политика: учеб. пособие. – М.:КНОРУС, 2005, - 320 с.;

8. Крейнина М.Н. Финансовый менеджмент: учеб. пособие. – М.: «Дело и Сервис», 2001. – 400 с.;

9. Курс экономики: учеб./под ред. Б.А. Райзенберга – М.: ИНФРА-М, 2001. – 716 с.;

10. Липсиц И.В. Экономический анализ реальных инвестиций: учеб. пособие. - М.: Экономистъ, 2004. – 347 с.;

11. Павлова Ю.Н. Финансовый менеджмент: Уч. – М.: ЮНИТИ-ДАНА, 2001, - 269 с.;

12. Шарп У. Инвестиции/ пер. с англ. – М.: ИНФРА-М, 1998. – 1028 с.;

[1] Примечание. Все значения стоимостей в таблице округлены до ближайшего значения одной тысячной, так что вычисленные стоимости могут немного отличаться от табличных значений

R(A)t

R(A)t